Как стать клиентом пенсионного фонда сбербанка

После реформы 2010 года, которая была посвящена вопросам социального обеспечения, пенсии граждан РФ состоят из трех частей: страховой, базовой и накопительной.

На размер первых двух слагаемых будущий пенсионер может влиять весьма опосредованно, в то время как накопительной частью он может распоряжаться самостоятельно.

Бесплатно по России

В период активной трудовой деятельности гражданин может перечислять ее в негосударственный пенсионный фонд (НПФ), выбираемый по своему усмотрению. НПФ же, в свою очередь, управляя полученными денежными средствами (инвестируя), получает прибыль, что значительно увеличивает размер будущей пенсии. Одной из крупнейших организаций подобного рода является негосударственный пенсионный фонд Сбербанка, о котором и пойдет речь в этой статье.

Общая информация о негосударственном пенсионном фонде Сбербанка

НПФ Сбербанка является одним из старейших негосударственных фондов страны.

Он был создан в 1995 году. Его образованию предшествовала длительная и кропотливая работа, стартовавшая после Указа Президента № 1077 от 16.09.1992.

После распада Советского Союза и перехода к рыночной модели экономических отношений возникла необходимость реформы пенсионной системы, которая в новых условиях не могла функционировать в полном объеме.

Опираясь на общемировой опыт, было принято решение о создании негосударственного пенсионного фонда, учредителем которого стал Сбербанк. После 3 лет подготовительной работы НПФ был создан и успешно ведет свою деятельность в условиях жесткой конкуренции более 23 лет.

На сегодняшний день фонд имеет лишь одного учредителя, которым является ПАО «Сбербанк». По итогам 2018 года клиентами НПФ Сбербанка являлись более 8,3 млн. граждан. По этому показателю фонд занимает лидирующее место в системе обязательного пенсионного страхования в России.

Доходность в рамках негосударственного пенсионного обеспечения в 2017 году составляла 8,16%. Инвестиционный доход по обязательному пенсионному страхованию составил 8,34%. Эти показатели почти в 3 раз превышали итоговой уровень инфляции за указанный период.

Многие пенсионеры получают свои ежемесячные выплаты на карты Сбербанка. Данный фактор иногда является решающим при выборе негосударственного фонда.

Как связан НПФ Сбербанка с софинансированием пенсии

В России с 2008 года действует специальная программа софинансирования пенсии. Суть ее заключается в том, что гражданин может увеличить сумму своей будущей пенсии за счет внесения дополнительных взносов, помимо обязательного пенсионного страхования.

Государство же, в свою очередь, также обязалось удваивать внесенные будущим пенсионером суммы. Взносы по желанию гражданина могли направляться в государственное управление (на счета Внешэкономбанка), частным инвестиционным организациям и негосударственным пенсионным фондам.

НПФ Сбербанка активно приняло участие в данной программе, позволив многим своим клиентам увеличить размер своих пенсионных накоплений за счет государства.

Задачи и принципы работы фонда

К задачам работы НПФ Сбербанка относится следующее:

- аккумулирование денежных средств в рамках обязательного пенсионного страхования;

- ведение пенсионных счетов;

- выплата пенсионных накоплений;

- разработка программ и привлечение средств в рамках добровольного пенсионного страхования;

- инвестирование полученных денежных средств и получение максимальной прибыли.

Принципы работы фонда:

- обеспечение максимальной сохранности денежных средств;

- открытость информации о распоряжении пенсионными накоплениями и текущей деятельности;

- размещение средств в разнопрофильных активах, что обеспечивает стабильную доходность.

Сайт и система фонда

Официальный сайт НПФ Сбербанка в интернете – www.npfsberbanka.ru. Он содержит все важные и необходимые сведения о текущей деятельности фонда.

Основным назначением сайта, кроме размещения общей информации, служит предоставление доступа к личному кабинету клиента. При помощи его возможно самостоятельное управление суммами, размещенными на счетах фонда.

Также на сайте НПФ можно посмотреть условия программ по добровольному пенсионному страхованию. Действует пенсионный калькулятор, при помощи которого можно узнать о сумме будущей пенсии при выборе той или иной программы.

Кроме этого, по всем возникающим вопросам следует дополнительно обращаться в службу технической поддержки непосредственно через форму обратной связи, размещенной на сайте.

Управление НПФ Сбербанка осуществляется посредством взаимодействия различных органов и структур.

Основное управление происходит через собрание акционеров, принимающее основополагающие решения. Из состава представителей учредителя выбирается совет директоров фонда, возглавляемый председателем. Также действует ревизионная комиссия, занимающаяся контролем хозяйственной деятельности фонда.

Как перевести накопительную пенсию в фонд

Для перевода части пенсии необходимо обратиться в отделение банка, имея при себе паспорт и СНИЛС в целях заключения договора. После этого, также имея на руках вышеперечисленные документы, нужно подать соответствующее заявление в ПФР по месту регистрации.

Как пользоваться

Получить накопления в любое время нельзя. Однако ряд работников может выйти на пенсию раньше (педагоги, медики, рабочие на опасных производствах и т. д.). Соответственно, их накопления будут выплачиваться им досрочно.

Алгоритм действий:

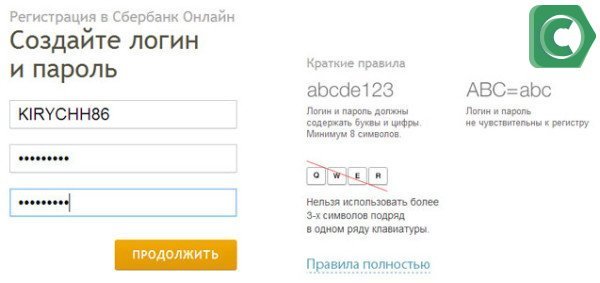

- Для регистрации и входа в онлайн-серсвис необходимо на сайте фонда, в правом верхнем углу, нажать кнопку «Личный кабинет».

- В появившемся окне для регистрации следует заполнить все предложенные графы.

- После подтверждения всех данных система предложит дать согласие на обработку персональных данных и получение СМС от фонда.

- После нажатия кнопки «Далее» появляется окно с контрольным вопросом, ответ на который будет служить паролем для доступа к кабинету.

Плюсы и минусы фонда

К несомненным преимуществам размещения пенсионных средств следует отнести:

- гарантированная сохранность накоплений;

- индивидуальный план;

- высокая степень надежности фонда;

- широкая сеть отделений;

- наличие личного кабинета.

Но у НПФ Сбербанка есть и минусы:

- относительно низкое начисление процентов;

- периодические перебои с выплатами.

НПФ Сбербанка является одним из старейших фондов в России, поэтому имеет большой опыт и является ведущим игроком в своей сфере. Высокая надежность и обеспечение сохранности средств позволяют будущим пенсионерам не переживать о судьбе своих накоплений.

Отзывы

Я доверяю Сбербанку, поэтому в прошлом году перевела все накопления с пенсии именно в НПФ Сбербанка. По прошествии времени могу сказать, что довольна всем. В прошлом году я получила проценты по доходности 5000 рублей. Для меня — это значительная сумма. Также пользуюсь индивидуальной пенсионной программой для накоплений. Удобная система на сайте и всегда свободная горячая линия. Ставлю отлично фонду.

8 лет назад я серьезно задумался о переводе пенсионных накоплений в негосударственные структуры. Внимательно рассматривал все доступные варианты и остановился на НПФ Сбербанка. Привлекло, прежде всего то, что система удобно связана с социальными картами и я могу самостоятельно в личном кабинете отслеживать все движения. Кроме того, так посредством онлайн-сервиса я добровольно перечисляю средства в качестве накоплений. Еще один немаловажный плюс — относительно высокая доходность. Пока я все доволен и менять ничего не планирую. Спасибо Сбербанку.

Интересное видео

Полезная информация по теме в видео:

Для россиян, которые не хотят зависеть от государства на пенсии, создан индивидуальный пенсионный план Сбербанка. Он позволяет своим вкладчикам сохранить привычный образ жизни, когда закончится их трудовая деятельность и прекратятся выплаты заработной платы. Клиенты банка с ИПП не следят за новостями про государственную пенсию или инфляцию, которая может обесценить накопленные наличные деньги.

Как создать индивидуальный пенсионный план в Сбербанке и стать участником НПФ выяснил Бробанк .

НПФ и ИПП в Сбербанке

Сбербанк помогает всем стать конструкторами собственной пенсии, которая накапливается к моменту выхода на заслуженный отдых. Для этого в 1995 году был учрежден НПФ – негосударственный пенсионный фонд банка. Его участниками уже стали свыше 8 млн. человек. Фонд работает по всей территории России во всех субъектах федерации.

НПФ Сбербанка выделяется такими плюсами:

Фонд осуществляет свою деятельность по трем направлениям:

- обязательное пенсионное страхование, которое заключается в переводе гражданином в банк своей накопительной пенсии;

- применение индивидуальных пенсионных планов, которые выходят за рамки программы государства и относятся к негосударственным стратегиям по пенсионному обеспечению физических лиц;

- программы корпоративного пенсионного обеспечения для юридических лиц.

С помощью индивидуального пенсионного плана Сбербанка клиенты не только накапливают собственные доходы, но и зарабатывают от вложения денег на свой счет. Прирост средств фактически создает управляющая компания, которой Совет Фонда доверяет управление деньгами, размещенными в нем.

Для использования ИПП клиенты Сбербанка заключают договор на негосударственное пенсионное обеспечение. Открыть индивидуальный пенсионный счет могут все граждане, достигшие совершеннолетия.

Обязательное страхование

Страховые пенсии в России положены всем гражданам, которые попадают под условия обязательного страхования. Они формируются по такой упрощенной схеме:

- Работодатель начисляет заработную плату своим сотрудникам, с которой удерживается 22 %.

- Эти средства перечисляются в Пенсионный фонд РФ. До 2014 года 16 % шли на страховую пенсию и 6 % на накопительную. Начиная с 2014 года, вся сумма идет на страховую часть.

Все средства, которые были накоплены до 2014 года можно направить в негосударственный ПФ. Фонд будет инвестировать от вашего имени пенсионные накопления в проверенные программы. А полученные от инвестдеятельности прибыли пойдут на увеличение вложенных в НПФ денег. При достижении пенсионного возраста, вы сможете получать не только страховую, но и накопительную пенсию, которая возросла за счет грамотного инвестирования.

Негосударственные программы

Накопленную часть пенсии, которая сформировалась на счете гражданина, можно перевести в негосударственный пенсионный фонд Сбербанка. Для этого понадобится:

- Подать заявление на перевод накопленной части одним из 3-х способов: в отделении ПРФ, онлайн на портале Госуслуг, лично в многофункциональном центре. Допускается направить письмо в адрес ПФР с заявлением, которое заверяет нотариус.

- Подать заявление в Сбербанк на заключение договора об обязательном пенсионном страховании в НПФ. Для этого следует обратиться в ближайшее отделение банка. Прийти с паспортом и СНИЛСом.

- Заявление о переводе накопленных средств в Сбербанк следует подавать до 31 декабря текущего года, чтобы договор вступил в силу до конца отчетного периода. Накопления и данные о клиенте поступят в НПФ до 31 марта следующего календарного года, при одобрении пенсионного фонда РФ.

То, какой будет ваша негосударственная пенсия, зависит от ваших действий. Клиент самостоятельно определяет размер взносов и периодичность их внесения. У граждан есть возможность вернуть 13 % из средств, направленных на пополнение накопительного счета, в виде налогового вычета. Все суммы направленные на счет НПФ Сбербанка инвестируются для их максимального прироста, с учетом наименьшего риска для участников проекта.

В Сбербанке для будущих пенсионеров разработаны два индивидуальных пенсионных плана:

- Универсальный.

- Целевой.

Универсальный

Универсальный пенсионный план можно оформить на сайте НПФ Сбербанка или в отделениях банка. При себе у клиента должен быть паспорт.

Этот тип ИПП характеризуется такими параметрами:

Целевой

Целевой пенсионный план можно оформить в отделениях Сбербанка. Клиенту понадобится паспорт. Этот тип ИПП характеризуется такими параметрами:

При пополнении в течение года на 12 тыс. прогнозируемая доходность составляет на 2019 год 3,5 %. Но Сбербанк за счет инвестирования увеличивает вашу прибыль.

Корпоративные программы для пенсионеров

Сбербанк сотрудничает не только с физическими лицами по формированию ИПП, но и с корпоративными клиентами.

Эти пенсионные программы направлены на стимулирование сотрудников компании работать в ней долгие годы. Тем работникам, которые остаются верны корпорации, будут предложены самые выгодные условия при достижении пенсионного возраста и выхода на заслуженный отдых.

Сбербанк предлагает 5 корпоративных программ:

- «Паритет». Участвуют все сотрудники организации. Они заключают договора с НПФ и уплачивают регулярные взносы. Работодатель платит со своей стороны паритетные взносы. По программе сотрудник, чтобы претендовать на корпоративную пенсию должен отработать не менее 3-х лет в компании. Какой размер взносов уплачивает работник, а какой компания – решает работодатель.

- «Я наставник». Участвуют в программе только профессионалы, перечень которых определяет работодатель. Срок, по истечении которого работники могут получать накопленные пенсионные платежи, а также размер и периодичность выплат определяет корпорация.

- «Большой старт». Целевая аудитория – все работники. На этот вид пенсии могут претендовать сотрудники, отработавшие в учреждении более 2-х лет. Минимальный размер от 700 рублей, сроком не менее 5 лет. Размер первой выплаты до 40 % от накопления.

- «Наше наследие». Участники программы работники-пенсионеры. Выплаты пенсии возможны, спустя месяц после первоначальных взносов. Размер, периодичность и категории, кому будут производиться доплаты, определяет корпорация. Минимальный размер ежемесячной выплаты 700 рублей сроком от 5 лет.

- «Ваше будущее». Под действие программы попадают все сотрудники. Главная цель – мотивация на длительное сотрудничество. Право работнику на накопленный капитал присваивается работодателем, но в размере не более 50 % от сформировавшейся суммы. Размер взносов по каждому сотруднику-участнику программы – 5 млн. рублей, только после этого возможна выплата первой пенсии.

Все участники корпоративных пенсионных программ, могут отслеживать сведения по своим счетам на специальной странице, которые создаются для них.

Личный кабинет

Клиентам, которые заключают со Сбербанком договор на индивидуальный пенсионный счет, сотрудники подключают:

- Мобильное приложение Сбербанка Онлайн;

- Мобильное приложение НПФ;

- Личный кабинет НПФ Сбербанка.

Для владельцев ИПП в Сбербанке в Личном кабинете или мобильном приложении доступно:

- пополнять счет;

- отслеживать историю операций пополнения;

- подключение услуги автоплатеж для уплаты периодического взноса в автоматическом режиме равными суммами;

- доступ к счету с мобильного телефона, планшета, ноутбука или компьютера из любой точки мира.

Пополнять индивидуальный пенсионный счет Сбербанка можно:

- безналичным переводом между своими счетами в Сбербанке;

- при помощи автоплатежа;

- с карты через терминалы самообслуживания, банкоматы или у кассира;

- перечислением через бухгалтера той организации, где трудоустроен будущий пенсионер;

- переводом средств, находящихся на счете в другом банке.

Доходность по своему ИПП клиенты Сбербанка могут отслеживать в личном кабинете. Данные за предыдущий год размещаются до истечения II квартала текущего года.

Правила инвестирования НПФ

Негосударственный пенсионный фонд Сбербанка осуществляет свою инвестиционную деятельность по таким правилам:

- Доступность информации и открытость. Данные о работе фонда регулярно публикуются на сайте банка.

- Профессиональные управляющие. Деньги фонда доверяются под управление только устойчивым компаниям, которые утвердит Совет Фонда.

- Приумножение и сохранение. Деятельность НПФ направлена не только на сохранение денег своих вкладчиков, но и их максимальный прирост при наименее рискованных стратегиях.

Аналитики рекомендуют открывать ИПП как можно раньше. При начале накопления с 25 лет и отчислении 3-4% от заработной платы, к пенсионному возрасту клиент способен сохранить 80-90 % своего привычного дохода. Государственная пенсия существенно проигрывает на этом фоне.

Тем же гражданам, которые уже вышли на пенсию или получают госвыплаты, Бробанк рекомендует выбрать карту на своем портале. По некоторым из них, доступно начисление процентов на остаток, другие выгодны бесплатным обслуживанием.

Здравствуйте, дороги гости блога womanforex.ru, сегодня мы поговорим про НПФ Сбербанка, так как эта информация будет полезна как лицам предпенсионного возраста, так и тем, кому до пенсии еще далеко.

p, blockquote 1,0,0,0,0 -->

Два моих лучших брокера

p, blockquote 3,0,0,0,0 -->

С течением времени многие наши соотечественники начинают задумываться о размере пенсионных выплат, которые они будут получать в будущем. Практика свидетельствует о том, что существенную часть наших соотечественников этот вопрос начинает беспокоить всего за несколько лет до выхода на пенсию. Подобное поведение является неправильным, так как о размере будущей пенсии лучше всего задуматься еще в активном возврате. Это вызвано тем, что в настоящее время существует множество негосударственных пенсионных фондов, став клиентом которых, вы можете обеспечить себе достойный уровень жизни после выхода на пенсию.

p, blockquote 4,0,0,0,0 -->

НПФ Сбербанка. Особенности

Многие наши соотечественники даже не догадываются, при помощи какого именно алгоритма осуществляется формирование размера пенсионных выплат. Согласно действующим нормам отечественного законодательства, все работодатели обязаны перечислять 22% от зарплаты работника в государственный пенсионный фонд.

p, blockquote 5,0,0,0,0 -->

После последних изменений, которые были внесены в пенсионное законодательство, размер пенсионных выплат каждого нашего соотечественника включает в себя две части:

p, blockquote 6,0,1,0,0 -->

- Накопительная.

- Страховая.

Перечисление страховой части пенсии осуществляется в бюджет страны, а затем используется для выплаты пенсий лицам, которые в текущий момент времени уже достигли пенсионного возраста.

p, blockquote 7,0,0,0,0 -->

p, blockquote 8,0,0,0,0 -->

Накопительной частью пенсии каждый гражданин вправе распоряжаться по собственному усмотрению. В 2014 году в пенсионное законодательство были внесены некоторые изменения. Так до вступления в силу этих изменений из 22-процентной выплаты, которую обязан отчислять каждый работодатель, 16% относилось к страховой части, а 6% к накопительной части пенсии. Изменения, внесенные в 2014 году, заморозили накопительную составляющую пенсии, в результате чего весь объем обязательных отчислений применяется для страховой составляющей пенсии.

p, blockquote 9,0,0,0,0 -->

Согласно действующим правилам, осуществляется перевод размера страховой пенсии в баллы, которые будут впоследствии применяться для определения размера выплат, причитающихся конкретному гражданину.

p, blockquote 10,0,0,0,0 -->

Накопительная часть пенсии, которая была начислена до 2014 года, осталась на личном счете наших соотечественников, в результате чего они могут распорядиться ею в зависимости от собственных предпочтений. В рассматриваемой ситуации существует два возможных варианта действий:

p, blockquote 11,0,0,0,0 -->

- Можно оставить накопительную часть в распоряжении государственного пенсионного фонда.

- Можно доверить накопившийся объем средств негосударственному фонду, который использует их для вложения в разнообразные инвестиционные проекты.

Статистические данные говорят о том, что то, насколько сильно вырастет размер накопительной части до момента вашего выхода на пенсию, зависит от выбора подходящего пенсионного фонда. Именно по этой причине многие наши сограждане отдают предпочтение пенсионному фонду Сбербанка, так как эта кредитная организация, по праву, считается одной из самых надежных.

p, blockquote 12,1,0,0,0 -->

Как стать клиентом НПФ Сбербанка

Чтобы стать клиентом НПФ самого надежного кредитного учреждения страны, вам нужно выполнить перевод накопительной части пенсии в Сбербанк. Сама процедура перевода накопительной части пенсии в НПФ рассматриваемой кредитной организации является довольно простым и предполагает выполнение следующих операций:

p, blockquote 13,0,0,0,0 -->

- В первую очередь вам нужно посетить филиал рассматриваемой кредитной организации. При этом не забудьте захватить с собой паспорт, а также СНИЛС, который есть у каждого нашего соотечественника.

- Далее вам предложат изучить условия договора, и в том случае, если они вас устроят, вы сможете его подписать.

- Перевод накопительной части пенсии в НПФ Сбербанка осуществляется без непосредственного участия клиента на основании его заявления.

- После того, как все формальности будут улажены, все накопленные на момент написания заявления средства будут перечислены на пенсионный счет клиента.

После того, как вы станете клиентом НПФ Сбербанка, накопительная часть пенсии будет автоматически перечисляться на ваш пенсионный счет. Кроме того, у вас появится возможность вносить на этот счет дополнительные средства при помощи онлайн сервиса или через кассу банка.

p, blockquote 14,0,0,0,0 -->

Особенности функционирования НПФ Сбербанка

В соответствии с актуальными нормами отечественного закона, правом управлять пенсионными накоплениями наших соотечественников обладают лишь НПФ, которые получили соответствующую лицензию. НПФ Сбербанка был создан в далеком 1995 году. Его первыми клиентами были наши соотечественники, которые не надеялись на государственную пенсию и желали обеспечить себе безбедную старость самостоятельно.

p, blockquote 15,0,0,0,0 -->

После внесения изменений в систему пенсионного обеспечения и принятия закона о негосударственных пенсионных фондов, НПФ Сбербанка был в числе первых компаний, которые получили необходимые для осуществления этого вида деятельности лицензии.

p, blockquote 16,0,0,0,0 -->

В настоящее время НПФ Сбербанка занимает лидирующие позиции на отечественном рынке пенсионных фондов. Это вызвано как высоким доверием наших соотечественников к Сбербанку, так и тем, что НПФ предоставляет своим клиентам довольно выгодные условия.

p, blockquote 17,0,0,0,0 -->

При этом важно осознавать то, что управлением пенсионными накоплениями граждан занимается не Сбербанк, а созданный им НПФ. Именно НПФ Сбербанка консолидирует средства будущих пенсионеров и применяет их для капиталовложений в различные типы доходных программ и ценных бумаг.

p, blockquote 18,0,0,1,0 -->

Благодаря использованию эффективных инструментов для капиталовложений, НПФ рассматриваемой кредитной организации в состоянии обеспечить своим клиентам более высокий уровень доходности, чем государственные фонды.

p, blockquote 19,0,0,0,0 -->

Подписание договора в НПФ рассматриваемой кредитной организации предполагает индивидуальный подход к каждому клиенту. Потенциальные клиенты этого фонда обладают следующими возможностями:

p, blockquote 20,0,0,0,0 -->

- Возможность получения надбавки в форме периодических выплат или разового платежа.

- Клиенты описываемого фонда в состоянии лично определить подходящую для себя периодичность платежей, а также их размер.

- Возможность изменять размер и периодичность взносов, а также их оплату дистанционно при помощи онлайн сервиса.

- Возможность увеличить доходность благодаря социальному налоговому вычету.

- Отсутствие необходимости оплачивать налоги на доход, полученный при помощи рассматриваемой программы. Это вызвано тем, что согласно действующим нормам законодательства сбережения не могут облагаться налогом.

Сильные и слабые стороны НПФ Сбербанка

Прежде чем принять окончательное решение о переводе накопительной части пенсии в рассматриваемый фонд, рекомендуется потратить время на оценку его сильных и слабых сторон. Доступная статистическая информация свидетельствует о том, что большая часть клиентов описываемого фонда приняла решение о сотрудничестве с ним, так как верят в надежность Сбербанка и считают, что их денежные средства будут в безопасности. Именно надежность Сбербанка является значительным, но не единственным преимуществом описываемого фонда.

p, blockquote 21,0,0,0,0 -->

Среди сильных сторон НПФ Сбербанка также следует отметить:

Также не следует забывать и про слабые стороны рассматриваемого фонда, среди которых необходимо отметить:

p, blockquote 23,0,0,0,0 -->

- Из-за нестабильной экономической ситуации в стране, уровень доходности инструментов, применяемых фондом, может снизиться, что отрицательно скажется на доходе, получаемом клиентами.

- Также многие клиенты рассматриваемого фонда жалуются на довольно сложную процедуру получения денежных средств. При этом необходимо отметить, что сотрудниками фонда ведется работа, направленная на то, чтобы упростить эту процедуру.

- Еще один серьезный недостаток заключается в том, что согласно действующим правилам первые выплаты вы получите спустя, как минимум, два месяца после выхода на пенсию.

Заключение

Каждый гражданин РФ должен самостоятельно решить вопрос о том, как ему распорядиться накопительной частью пенсии. При этом если вы решили перевести ее в негосударственный фонд, то вам следует обратить внимание на НПФ Сбербанка.

АО «НПФ Сбербанка» заботится о безопасности своих клиентов и уведомляет вас о необходимости использовать в работе с сайтом только современные браузеры. Это позволит оказывать вам услуги самого высокого качества. Для корректного взаимодействия с сайтом рекомендуем использовать Google Chrome версии 29 и выше, Mozilla Firefox версии 27 и выше, Microsoft Internet Explorer версии 9 и выше, Opera версии 10 и выше, Safari версии 7 и выше.

Вопросы и ответы. Заключение договора ОПС

Заключение договора ОПС

- Заключите договор в офисе СберНПФ.

- Предъявите паспорт и СНИЛС.

- Подайте заявление о переводе накопительной пенсии в отделении ПФР.

Сообщите в СберНПФ номер выданной вам расписки о приеме заявления с помощью электронного сервиса или по телефону 8 800 555 55 50.

В связи с "мораторием", индивидуальный пенсионный счет, начиная с 2014г., пополняется только за счет инвестиционного дохода раз в год, а все страховые взносы, уплачиваемые работодателем (22%) в Пенсионный фонд Российской Федерации, направляются на формирование пенсионных прав по страховой пенсии, а физически - на выплату пенсий сегодняшних пенсионеров.

Уточнить, какой страховщик сегодня формирует ваши пенсионные накопления, можно одним из трех способов:

- Запросить выписку о состоянии своего пенсионного счета в Пенсионном фонде Российской Федерации (ПФР) по месту жительства или работы.

- Заказать выписку на Едином портале государственных и муниципальных услуг.

- Запросить выписку в любом отделении ПАО Сбербанк. Выписка предоставляется бесплатно раз в год.

При себе необходимо иметь: паспорт и СНИЛС (страховое свидетельство или номер индивидуального лицевого счета).

В офисе AO «НПФ Сбербанка». Вам понадобятся: паспорт и СНИЛС.

Семьи, в которых после 1 января 2007 года появился второй, третий или последующий ребенок, имеют право на получение материнского (семейного) капитала. Его размер индексируется ежегодно.

Согласно федеральному закону от 29.12.2006 г. «О дополнительных мерах государственной поддержки семей, имеющих детей» № 256-ФЗ, материнский капитал, либо его часть, могут направляться на формирование накопительной пенсии.

Нет, к предыдущему страховщику (НПФ или ПФР) обращаться не нужно.

Чтобы перевести пенсионные накопления в СберНПФ, необходимо заключить договор об обязательном пенсионном страховании (ОПС) с СберНПФ и подать заявление о переводе накопительной пенсии в СберНПФ в любом удобном отделение ПФР. При себе необходимо иметь паспорт и СНИЛС.

Накопительная пенсия - часть пенсии, которая до 2014 года формировалась у работников по найму 1967 года рождения и моложе за счет обязательных страховых взносов работодателя в системе обязательного пенсионного страхования (ОПС).

Работодатель (страхователь) до 31.12.2013 года уплачивал в ПФР (страховщику) за счет собственных средств страховые взносы в размере 22% от заработной платы работников, которые делились в пропорции 16% и 6% между страховой и накопительной пенсией соответственно. С 2014 года в связи с "мораторием", действующим до 2021 года, все 22% взносов направляются на формирование страховой пенсии. Таким образом накопительная пенсия граждан с 2014 до 2021 года увеличивается только за счет инвестирования сформированных ранее пенсионных накоплений.

Пенсионные накопления можно перевести другому страховщику - в негосударственный пенсионный фонд (НПФ), а страховая пенсия всегда формируется в ПФР.

Чтобы перевести материнский капитала в СберНПФ, необходимо:

- Перевести накопительную пенсию в СберНПФ (заключить договор об ОПС).

- Подать в территориальный орган ПФР заявление о распоряжении средствами материнского капитала, в котором указывается направление использования материнского капитала.

От перевода материнского капитала на формирование накопительной пенсии можно отказаться до дня назначения пенсии - и использовать его по другому направлению, предусмотренному законодательством.

Пенсионные накопления, сформированные до 2014г., по-прежнему инвестируются ПФР через государственную управляющую компанию (ГУК ВЭБ), увеличиваются за счет полученного дохода и будут выплачены Вам при наступлении пенсионных оснований (в виде единовременной выплаты, срочной или пожизненной накопительной пенсии в зависимости от размера пенсионных накоплений).

С 2014г. в связи с "мораторием" все 22% взносов работодателей направляются на формирование страховой пенсии.

Если перевод Ваших пенсионных накоплений к новому страховщику был осуществлен неправомерно (в результате мошеннических действий) для защиты Ваших прав Вы можете предпринять следующие действия:

по формированию накопительной пенсии - заключите договор об обязательном пенсионном страховании (порядок – в разделе «Обязательное пенсионное страхование»);

по формированию персональной пенсии – сформируйте вместе с нами индивидуальный пенсионный план и оформите договор негосударственного пенсионного обеспечения Оформите индивидуальный пенсионный план

Пенсионные накопления должны быть переданы в ПФР в течение 3 месяцев со дня отзыва лицензии. В случае, если в НПФ не будет хватать пенсионных накоплений для выполнения обязательств перед застрахованными лицами, Агентство по страхованию вкладов (АСВ - провайдер системы гарантирования прав застрахованных лиц) возместит недостающий объем пенсионных накоплений в пределах 100% страховых взносов, уплаченных работодателем за весь период накопления.

Заключить договор за третьих лиц нельзя. Ваш родственник должен сделать это сам.

Необходимо обратиться в ПФР и заменить СНИЛС. Договор и заявление на перевод накопительной пенсии должны быть оформлены на верные ФИО и дату рождения.

Пенсионные накопления инвестируются в различные финансовые инструменты для получения дохода, который увеличит пенсионные накопления. Инвестиционная деятельность НПФ регламентируется законодательством.

Подробную информацию об инвестиционной деятельности СберНПФ вы можете найти в разделе Инвестиционная деятельность.

С 1 января 2015 года гражданин может поменять страховщика по обязательному пенсионному страхованию, подав заявление о переходе или досрочном переходе.

В случае подачи заявления о переходе перевод пенсионных накоплений осуществляется через пять лет после года подачи заявления. Например, если вы в 2020 году подали заявление о переходе, то, при положительном рассмотрении заявления в ПФР, перевод ваших накоплений и инвестиционных доходов завершится в 2025 году.

Если переход осуществляется досрочно, то, при положительном рассмотрении заявления в ПФР, ваши накопления будут переведены новому страховщику до 31 марта года, следующем за годом подачи такого заявления. Обращаем ваше внимание, что согласно законодательству досрочный переход может повлечь потерю части инвестиционного дохода, начисленного предыдущим страховщиком.

Для входа в личный кабинет НПФ Сбербанка клиентам негосударственного фонда необходимо зарегистрироваться в системе. Фонд отличается высокой надежностью (ruAAA по версии «Эксперт РА») и входит в ТОП-5 крупнейших негосударственных фондов страны (по версии портала banki.ru).

О фонде

Негосударственный пенсионный фонд Сбербанка является дочерней финансовой организацией крупнейшего банка страны. Все акции НПФ принадлежат ПАО Сбербанк. Финансовая организация была зарегистрирована в 2009 году, и за 11 лет на рынке надежно вошла в ТОП негосударственных пенсионных компаний. Клиентами НПФ Сбербанка в 2020 году являются больше 8,3 млн. страхователей.

В 2020 году по итогам 2 квартала размер пенсионных накоплений фонда превысил рекордный показатель: 615 млрд. руб. Такого объема ресурсов компании удалось достичь благодаря правильной организации работы персонала и активного привлечения новых страхователей.

Наибольшую активность вкладчики НПФ Сбербанка проявляли в период с 2014 по 2018 гг. За 4 года количество граждан, которые перевели свои накопления в частный фонд Сбербанка, с 1,1 млн. чел. увеличилось до 8,9 млн. Активную роль в этом сыграли сотрудники банка: до 1 января 2019 года перевести накопительную часть пенсии в НПФ можно было практически в каждом доп. офисе. С 1 января 2019 года порядок перехода в частные пенсионные компании изменился, поэтому стремительный рост количества страхователей прекратился.

Выбор программы НПФ

В НПФ Сбербанка можно оформить следующие виды договоров:

- ОПС – договор обязательного пенсионного страхования.

- ИПП – индивидуальный пенсионный план.

- КПП – коллективный пенсионный план.

Размер негосударственной пенсии в Сбербанке будет зависеть от доходов страхователя, самого фонда и выбранной программы. На сайте НПФ и Сбербанка есть калькулятор расчета пенсии. С помощью него страхователь может рассчитать, каким будет его негосударственная пенсия при достижении определенного возраста. Расчет на калькуляторе – бесплатный.

Обязательное пенсионное страхование

ОПС – это договор обязательного пенсионного страхования. Он предусматривает возможность перевести 6% накопительной части в негосударственную организацию. Одной из таких компаний является НПФ Сбербанка.

До 2014 года накопления переводились на счета частных фирм и индексировались в зависимости от их доходности. Но с 1 января 2014 года все 22% пенсионных отчислений автоматически перечисляются в страховую часть из-за моратория Правительства РФ. То есть, в НПФ Сбербанка в 2020 году индексируются те накопления, которые страхователи успели накопить до введения моратория. До введения моратория накопительную часть пенсии вместе со страховой перечислял работодатель.

Оформление ОПС через «Госуслуги»

В 2020 году оформить ОПС можно только через «Госуслуги» или отделения Пенсионного фонда России. Перейти в НПФ Сбербанка в банковских филиалах с 1 января 2019 года невозможно. Чтобы оформить заявление через «Госуслуги», необходимо:

- Войти в систему.

- Перейти на вкладку «Услуги».

- Выбрать «Пенсия, пособия и льготы».

- Нажать на вкладку «Установление пенсии».

- Выбрать «Перевод с одной пенсии на другую».

- Нажать на «Личное посещение ПФР» (если нет электронной подписи) или «Электронная услуга» (при наличии ЭЦП).

При оформлении заявления через «Госуслуги» страхователь все равно должен отправить копии документов в ПФР. Это можно сделать при помощи ЭЦП – в таком случае отделение Пенсионного фонда посещать не потребуется. В ином случае страхователь должен подписать заявление о переводе накопительной части взносов в частную финансовую организацию.

Переход в негосударственный фонд в ПФР

При переходе в НПФ через отделения ПФР России требуется взять с собой паспорт и СНИЛС. На сайте ПФР или через «Госуслуги» можно записаться на прием онлайн (например, по талону «Перевод с одной пенсии на другую»).

В ПФР клиенту необходимо оформить заявление на перевод накопительной части пенсии в Сбербанк. Услуга предоставляется бесплатно. Для перехода в НПФ из государственного фонда требуется внести свои данные в анкете, расписаться в договоре о переходе в сбербанковский фонд, а также подтвердить операцию спустя 2-3 дня, ответив на звонок из ПФР.

Сотрудники госфонда проверяют все заявление о переводе накопительной части пенсии в частные финансовые компании. Если страхователь не подтвердит свои намерения перейти в НПФ, в заявлении будет отказано.

Узнать о состоянии своего договора можно по телефону горячей линии НПФ Сбербанка: 8(800)555-55-50 (или по номеру 900). Линия поддержки работает круглосуточно. Для получения точных данных о состоянии договора клиентам фонда необходимо пройти идентификацию: назвать ФИО, номер СНИЛС (он же номер договора), паспортные данные. В случае отказа от предоставления личных данных в получении сведений о состоянии лицевого счета будет отказано.

Индивидуальный пенсионный план

В отличие от ОПС, формированием индивидуального пенсионного плана страхователь занимается самостоятельно, независимо от работодателя. Клиент НПФ Сбербанка сам выбирает периодичность взносов и их величину.

Чтобы оформить ИПП, необходимо:

- прийти в офис банка и написать соответствующее заявление;

- обратиться в филиал негосударственного фонда в Москве;

- заполнить заявку на сайте Сбербанка или в личном кабинете.

Быстрее всего оформить индивидуальный план онлайн, в личном кабинете. Для этого требуется:

- Войти в личный кабинет.

- Перейти на вкладку ИПП на главной странице фонда и нажать кнопку «Оформить».

- Заполнить данные.

- Оплатить не менее 1500 рублей.

- Выбрать условия взносов (сумма, периодичность).

- Подтвердить соглашение.

Минимальный срок оформления ИПП составляет 5 лет. По истечении этого срока, если ИПП не был расторгнут, соглашение продляется на тот же период.

Корпоративные пенсионные программы

КПП – особый вид договора, который работодатель оформляет для себя и своих сотрудников. В рамках этого соглашения можно заключить коллективный страховой план для каждого работника фирмы. Отличие между ИПП и КПП в том, что по индивидуальному пенсионному плану взносы оплачивает сам страхователь, а при подписании договора КПП – работодатель.

Чтобы узнать сумму накоплений по коллективному тарифному плану, необходимо войти в личный кабинет страхователя. В случае увольнения с работы корпоративный договор с конкретным работником расторгается.

Расторжение договора

Если страхователям необходимо досрочно снять деньги с индивидуального накопительного счета, они должны расторгнуть соглашение. Для расторжения договора ИПП можно обратиться в офис банка, НПФ или подписать документы онлайн.

При досрочном расторжении ИПП можно потерять до 50% внесенных средств. Чтобы снять деньги с ИПП без потери вложений, страхователям требуется подождать не менее 5 лет.

Чтобы расторгнуть договор ОПС, необходимо:

- направить заявление с копией документов в головной офис НПФ;

- записаться в ПФР;

- перейти в другой негосударственный фонд.

Срок рассмотрения заявки о смене фонда – 14 дней. Окончательный перевод накопительной части пенсии в госфонд или частную организацию осуществляется в первом квартале года, следующего за годом подачи заявления.

Если клиент расторгает договор спустя 1-4 года после подписания, все начисленные проценты сгорают. Чтобы получить все накопленные средства, договор со Сбербанком должен быть активным на протяжении более 5 лет.

Получение накопительной части пенсии

Чтобы получить накопительную часть пенсии, страхователь НПФ Сбербанка должен:

- прийти в отделение банка с паспортом, всеми документами по ОПС и написать соответствующее заявление;

- прийти в офис НПФ Сбербанка в Москве и подать заявку;

- оформить услугу онлайн, через личный кабинет;

- направить копии документов в офис НПФ заказным письмом.

Самый быстрый способ – направить заявление через личный кабинет. Как заполнить заявку на получение негосударственной пенсии онлайн:

- Войти на сайт.

- Перейти на вкладку «Заявления», далее – «Оформить/подать».

- Выбрать «Заявление на выплату пенсии по договору ОПС».

- Подтвердить вход через личный кабинет Сбербанка или портал «Госуслуги».

- Ввести недостающие данные (номер счета, карты).

- Подтвердить согласие на обработку данных.

- Ознакомиться с результатами.

Выдача накопительной части пенсии осуществляется при достижении пенсионного возраста за исключением случаев, предусмотренных законодательством РФ. Срок обработки запроса на выплату составляет от 1 до 14 дней.

Наследники и правопреемники

Негосударственную пенсию, в отличие от страховой, можно передавать по наследству. По заявлению правопреемника деньги может получить тот, кого страхователь указал в своем заявлении. Документ составляется и заверяется у нотариуса, а его копия направляется в офис фонда.

Если страхователь не назначил правопреемников, после его смерти выплаты в равных долях будут распределены между первоочередными наследниками или другими родственниками, согласно требованиям наследственного права РФ.

Преимущества фонда

Негосударственный фонд Сбербанка – один из крупнейших в стране. Основные преимущества финансовой организации:

- стабильность. Доходность НПФ Сбербанка по годам демонстрирует надежное финансовое положение фонда. С 2015 года коэффициент доходности по ОПС не опускался ниже 7,5%, а по договорам НПО (негосударственного пенсионного обеспечения) – ниже 6,9%;

- доступность. Узнать сумму накоплений, увеличить размер взносов по ИПП, изменить или расторгнуть соглашения клиенты фонда могут онлайн, в ПФР или московском офисе. Вся информация о фонде находится в открытом доступе. Чтобы узнать о коэффициентах, достаточно зайти в личный кабинет клиента или на официальный сайт НПФ;

- перспективы роста. В 2020 году клиентами фонда уже являются 8,3 млн. чел. По прогнозам экономистов Сбербанка, в ближайшие 5 лет мораторий на формирование накопительной части пенсии может быть отменен, что приведет к стремительному росту количества страхователей;

- возможность оформить налоговый вычет онлайн. Клиенты могут вернуть налоги за взносы по индивидуальной пенсионной программе онлайн, с помощью платных сервисов. Возврат осуществляется с суммы платежей, не превышающих 120 000 рублей. Максимальная сумма возврата налога за взносы по ОПС составляет 15600 рублей (13% со 120 000). Для оформления вычета требуется прислать менеджеру чеки выплат, справку о доходах за налоговый период и выписку с лицевого счета фонда за период возврата;

- хорошая репутация. НПФ Сбербанка – на 100% дочерняя фирма крупнейшего финансового института страны. Многолетняя история банка и его лидирующие позиции на рынке доказали надежность и финансовую устойчивость всей системы Сбербанка.

Положительные отзывы клиентов на тематических порталах (banki.ru, sravni.ru) – еще одно доказательство стабильности фонда.

- аккаунта на портале «Госуслуг». Для доступа используются данные ЕСИА;

- личного кабинета клиентов «Сбербанк Онлайн».

В личном кабинете фонда страхователи могут управлять пенсионными накоплениями, изучить информацию о действующих и закрытых договорах, узнать о начисленных процентах, получить консультацию у специалистов службы поддержки.

Чтобы войти в личный кабинет через «Госуслуги», необходимо иметь действующий аккаунт в ЕСИА. Для этого страхователь должен войти на сайт «Госуслуг», ввести свои данные (телефон, почту или СНИЛС с паролем), а затем подтвердить переход по ссылке на сайте фонда. Если у страхователя нет аккаунта на «Госуслугах», следует воспользоваться альтернативным вариантом – входом через «Сбербанк Онлайн».

Чтобы войти в личный кабинет, можно использовать:

- номер телефона;

- электронную почту;

- СНИЛС;

- аккаунты «Сбербанк Онлайн» и «Госуслуг».

Рейтинг пенсионного фонда

- 1 место по объему пенсионных накоплений (577 млрд. руб. за 2019 год).

- 3 место по оценке финансовой надежности (на основе анализа данных «Эксперт РА»).

- 19 место по доходности (с показателем 9,1% по итогам 2019 года).

Основное преимущество фонда – доступность и надежность. Получить консультацию о пенсионных программах и услугах можно в большинстве офисов Сбербанка. Рост пенсионных накоплений обеспечивает фонду финансовую устойчивость, что является 100% гарантией получения выплат для страхователей.

Читайте также: