Как узнать о переводе пенсии в нпф

НПФ (негосударственный пенсионный фонд) – это некоммерческое предприятие, занимающееся обеспечением ОПС (обязательного пенсионного страхования) и НПО (негосударственного пенсионного обеспечения) россиян.

НПФ стали создаваться в РФ еще в девяностые годы, когда был опубликован приказ Ельцина «О НПФ» от 16 сентября 1992 г. номер 1077. Сегодня работа НПФ регламентируется ФЗ «О НПФ» номер 75.

Бесплатно по России

Общая информация об НПФ

Что касается ОПС, то НПФ выполняет все те же функции, что и ПФР. Если же говорить об НПО, то здесь НПФ:

- Аккумулирует взносы граждан и работодателей.

- Размещает пенсионные резервы соответственно с российскими законами.

- Распределяет прибыль, которая была получена.

- Оформляет и выплачивает НПО.

Всегда ли известно, в каком НПФ состоишь

Некоторые россияне сталкиваются с ситуацией, когда название НПФ, в которое перечисляются взносы работодателей, неизвестно.

Подобное может произойти по 2 причинам:

- Человек попросту забыл, с каким фондом заключил договор много лет назад.

- Гражданин заключил договор с фондом, но сам об этом не знает.

Такое бывает, если человек, например, когда-то приезжал на «собеседование», ему давали заполнить анкету и подписать какие-то бумаги. «Собеседования» организуются недобросовестными НПФ, которые таким образом увеличивают количество своих клиентов.

Как узнать в каком НПФ я состою

Узнать название НПФ, в который переводится накопительная часть пенсии, вы можете разными способами. Получить нужную информацию можно даже через интернет.

Личное обращение

Способы получения информации можно поделить на 2 типа: те, при которых нужно лично посещать какие-либо учреждения, и те, где все делается через интернет. К примеру, вы можете обратиться в НПФ, где, как вы предполагаете, находятся ваши пенсионные накопления. Чтобы узнать, в каком фонде вы находитесь, возьмите с собой документ, удостоверяющий личность, чтобы сотрудники фонда предоставили вам необходимую информацию.

По месту работы

Определить, в каком НПФ хранится ваше пенсионное обеспечение, вы можете в бухгалтерском отделе фирмы, в которой трудоустроены. Работник бухгалтерии, который отвечает за уплату налогов, предоставит вам данные по организации, в которой вы числитесь.

В банке

Получить информацию о собственной пенсии возможно, посетив учреждение банковской организации, которая является партнером ПФР по ОПС.

В настоящее время в Российской Федерации только 4 банка соответствуют подобному описанию:

- «Газпромбанк»;

- «Сбербанк»;

- «УралСиб»;

- «ВТБ Банк Москвы».

Чтобы получить нужные сведения, вам понадобится взять с собой документ, удостоверяющий личность.

В ПФР

Вам необходимо посетить расположенное по адресу вашей регистрации учреждение ПФР и подать ходатайство. С собой обязательно требуется взять паспорт россиянина или документ, который заменяет его. Также возьмите с собой СНИЛС (при наличии). Работники ПФР определят по базе данных, где хранится ваша пенсия, и предоставят нужную информацию в десятидневный срок.

Онлайн-сервисы

Вы можете определить, к какому НПФ прикреплены, посредством официального интернет-сайта ПФР. Для этого зайдите на сайт ПФР, авторизуйтесь в своем личном кабинете и подайте обращение через интернет-приемную. Ответ придет вам на электронную почту в течение месяца.

Также вы можете зайти на сайт того НПФ, где, предположительно, хранится ваша пенсия, и подать обращение через него. Недостаток такого способа – подать обращения во все НПФ у вас не получится, поэтому проще сразу воспользоваться интернет-приемной ПФР.

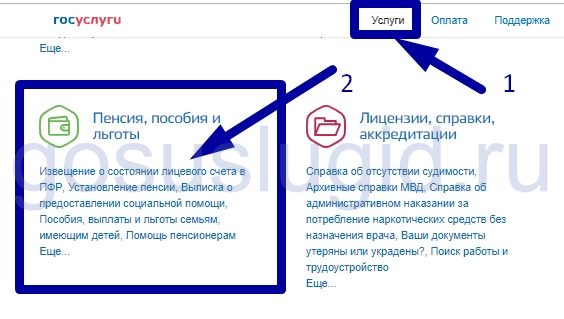

Через госуслуги

Самым удобным в настоящее время методом считается использование сайта госуслуг. Запросы пользователей, касающиеся получения информации, обрабатываются за пару минут. Кроме того, сайт госуслуг доступен в любое время.

Чтобы узнать, в каком НПФ вы состоите, посредством сайта госуслуг, воспользуйтесь таким алгоритмом:

- Перейдите на сайт государственных услуг для создания аккаунта (если у вас его еще нет).

- Выберите подходящий для вас метод подтверждения личности (особый активационный код возможно получить как в отделении фирмы «Ростелеком», так и через почтовую службу). При получении кода через почту процедура может затянуться на месяц.

- Введите свои персональные данные в анкету.

- Получив активационный код, введите его в соответствующее поле и подтвердите выполнение процедуры.

- Зайдите в свой аккаунт, перейдите в раздел «Электронные услуги».

- Найдите пункт «Пенсионный фонд Российской Федерации», нажмите на него.

- Нажмите на кнопку «Информирование застрахованных лиц о состоянии их индивидуальных лицевых счетов в единой системе обязательного пенсионного страхования».

- Кликните по клавише «Получить услугу». Необходимые данные будут показаны вам в течение 2 минут.

Услуга оказывается совершенно бесплатно, госпошлину уплачивать не требуется.

С помощью СНИЛС

СНИЛС пригодится вам, если вы планируете получить информацию о своей пенсии путем личного визита в ПФР, НПФ или банк. Он предъявляется вместе с документом, который удостоверяет личность.

Также СНИЛС нужен для авторизации на сайте государственных услуг и интернет-портале ПФР. Кроме того, по СНИЛС можно проверить состояние своего индивидуального лицевого счета (ИЛС).

Для этого следуйте такому алгоритму:

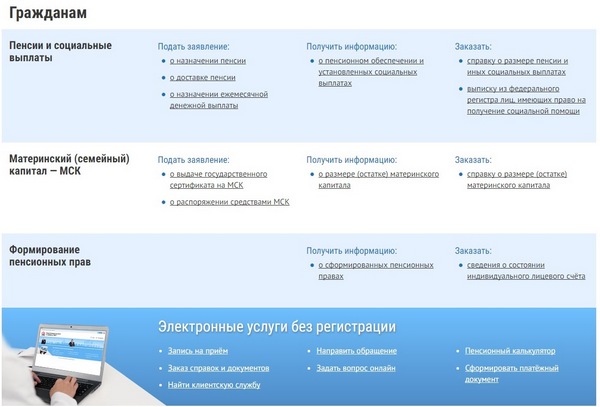

- Перейдите на веб-сайт ПФР.

- Зайдите в раздел «Личный кабинет гражданина».

- Найдите в подразделе «Формирование пенсионных прав» кнопку «Получить сведения о сформированных пенсионных правах». Нажмите на нее.

- Теперь вам нужно пройти авторизацию на интернет-сайте государственных услуг. Если вы уже там зарегистрированы, укажите свой СНИЛС и пароль. Также для входа вместо СНИЛС можно использовать e-mail адрес. Если вы не зарегистрированы на сайте госуслуг, создайте аккаунт на нем.

- В личном кабинете вам будет показан ваш трудовой стаж. Вы можете подать запрос на получение нужной вам информации, нажав на кнопку «Информация о стаже и доходе, отраженная на ИЛС».

- Вы увидите информацию, касающуюся периодов трудовой деятельности, работодателей, размера пенсионных накоплений. Если вам требуется выписка, кликните по клавише «Получить информацию о состоянии ИЛС». Система сразу же создаст doc-файл, который возможно сохранить и напечатать.

- Еще одна дополнительная опция – расчет будущей трудовой пенсии. Кликните по клавише «Подсчитать будущую трудовую пенсию», чтобы увидеть, сколько пенсионных баллов (ПБ) вам начислено.

Некоторые веб-сайты предлагают пользователям моментально узнать собственный НПФ по СНИЛС либо данным паспорта. Они требуют указывать реквизиты документов, которые в дальнейшем могут использоваться ими в целях мошенничества.

Еще один тип мошенничества – взимание денег за услугу. Веб-сайт предлагает авторизоваться посредством отправки SMS на определенный телефонный номер. Само собой, после этого с баланса пользователя будут списаны денежные средства. Нельзя пользоваться такими сайтами.

При изменении НПФ необходимо помнить об условиях, действующих с 2015 г. для застрахованных граждан. Так, перевестись из одного НПФ в другой возможно максимум раз в 12 месяцев. Чтобы сохранить доход от инвестиций, желательно сменять НПФ максимум раз в 5 лет. Так вы сможете получить максимальную прибыль от инвестирования взносов ваших работодателей, осуществляемого НПФ.

Чтобы получить пенсию и перевести ее в другой фонд, требуется заключить соглашение с новым НПФ. После этого подайте ходатайство в старый фонд, приложив к нему паспорт. Вы будете переведены в новый фонд после 31 марта следующего года.

Бывает и так, что НПФ ликвидируется. В таком случае хранимые в нем деньги граждан переводятся в ПФР в срок, не превышающий 90 дней с даты запуска процесса ликвидации организации.

Заключение

Очевидно, что самым удобным способом является использование портала государственных услуг. Вы получите всю нужную информацию, не покидая пределов своей квартиры. Также вам не придется ничего платить, данные предоставляются бесплатно. Главное – не использовать сторонние сайты, не касающиеся государственных структур, так как среди них много мошенников.

Полезное видео

Дополнительная информация в видео:

Письмо для подтверждения подписки отправлено на указанный вами e-mail.

22 ноября 2019 12:11

Застрахованные лица в системе обязательного пенсионного страхования должны владеть вопросами о своих пенсионных накоплениях, о негосударственных пенсионных фондах и о смене управляющей компании. Есть те, кто вовсе забывает, с каким страховщиком у них заключен договор на управление средствами пенсионных накоплений. Это важный вопрос, который касается каждого, особенно молодых.

Как и где можно узнать данную информацию?

Узнать о своих накоплениях, в том числе о страховщике можно, получив выписку из своего индивидуального лицевого счета на Портале госуслуг, через личный кабинет на сайте ПФР, мобильное приложение ПФР или обратившись в Клиентскую службу ПФР.

Что такое пенсионные накопления и из чего они формируются?

Пенсионные накопления – это средства, которые формируются за счет сумм страховых взносов работодателя, перечисляемых на накопительную пенсию работника в системе обязательного пенсионного страхования и дохода от их инвестирования.

Сегодня работодатели платят страховые взносы по тарифу 22% от фонда оплаты труда работника, из них 6% тарифа - на формирование пенсионных накоплений, а 16% - на формирование страховой пенсии, а могут, по выбору гражданина, все 22% идти на формирование страховой пенсии.

Пенсионные накопления формируются:

- у работающих граждан 1967 года рождения и моложе – за счет страховых взносов работодателя, уплаченных с 2002 по 2013 года.

- у граждан 1966 года рождения и старше - только за счет добровольных взносов в рамках Программы государственного софинансирования пенсионных накоплений, или же за счет направления средств материнского (семейного) капитала на накопительную пенсию. А если гражданин работает, страховые взносы на обязательное пенсионное страхование направляются только на формирование страховой пенсии.

- у мужчин 1953-1966 года рождения и женщин 1957-1966 года рождения, в пользу которых в период с 2002 по 2004 гг. включительно уплачивались страховые взносы на накопительную пенсию. С 2005 года эти отчисления были прекращены в связи с изменениями в законодательстве.

Важно! С 2014 года по 2021 гг. все страховые взносы на обязательное пенсионное страхование, уплачиваемые работодателями за своих работников, в размере тарифа 22% от фонда оплаты труда направляются на формирование страховой пенсии.

Как выбрать вариант пенсионного обеспечения: с накопительной или без?

В 2014 и 2015 годах каждый гражданин 1967 года рождения и моложе имел возможность выбрать для себя вариант пенсионного обеспечения в отношении своих будущих пенсионных накоплений:

- формировать только страховую пенсию;

- формировать страховую и накопительную пенсию одновременно.

В зависимости от выбора варианта пенсионного обеспечения тариф страховых взносов на обязательное пенсионное страхование распределяется следующим образом:

Например: До 2014 года заработная плата работника составляет 25 000 рублей в месяц, работодатель направил на его пенсию сумму от фонда оплаты труда в размере: 25 000 рублей х 22% = 5 500 руб., в том числе по тарифу 6% от фонда оплаты труда 1500 рублей – на формирование накопительной пенсии.

Если застрахованное лицо примет решение формировать только страховую пенсию, то на нее будет направлены все 16% от фонда оплаты труда (4000 рублей).

Гражданам 1966 года рождения и старше выбор варианта пенсионного обеспечения не предоставлялся.

Граждане 1967 года рождения и моложе, сделавшие до 31 декабря 2015 года выбор в пользу формирования страховой и накопительной пенсии в системе ОПС, могут в любой момент отказаться от формирования накопительной пенсии и направить 6 процентов страховых взносов на формирование только страховой пенсии.

В настоящее время право выбора варианта пенсионного обеспечения сохраняют лица 1967 года рождения и моложе, которые с 1 января 2014 года впервые начали трудовую деятельность. До 31 декабря года, в котором истекает пятилетний период данные граждане вправе:

- заключить договор об обязательном пенсионном страховании и обратиться с заявлением о переходе (досрочном) переходе в негосударственный фонд;

- либо обратиться с заявлением о выборе инвестиционного портфеля управляющей компании, расширенного инвестиционного портфеля государственной управляющей компании или инвестиционного портфеля государственных ценных бумаг государственной управляющей компании.

Как выбрать управляющую компанию (УК) или Негосударственный пенсионный фонд (НПФ)?

Всего в регионе открыто лицевых счетов на 414 тыс. зарегистрированных лиц, из которых у 147 тыс. формируются пенсионные накопления.

За 10 месяцев 2019 было принято на территории республики 98 заявлений о смене страховщика. По сравнению с 2017-2018 годами уменьшение втрое. Связано это с тем, что с 2019 года заявление о выборе страховщика (из ПФР в НПФ, из НПФ в ПФР, из НПФ в НПФ) можно подать только лично в территориальном органе ПФР, через законного представителя или через портал госуслуг.

Граждане вправе передавать средства пенсионных накоплений от одного страховщика другому страховщику для инвестирования на финансовом рынке управляющими компаниями. Страховщиками являются:

- Пенсионный фонд Российской Федерации – инвестирует пенсионные накопления через государственную управляющую компанию “Внешэкономбанк” и частные управляющие компании.

- Негосударственный пенсионный фонд (НПФ).

На сегодня всего действуют 18 управляющих компаний и 33 негосударственных пенсионных фондов.

А если средства находятся в негосударственном пенсионном фонде?

Если средства находятся в НПФ в выписке из индивидуального лицевого счета будет указано только в каком именно НПФ формируется накопительная пенсия, а также сумма средств пенсионных накоплений без учета инвестиционного дохода. Точную сумму пенсионных накоплений можно узнать, обратившись в свой Негосударственный пенсионный фонд.

А если средства находятся в государственной управляющей компании?

Если средства пенсионных накоплений формируются в государственной управляющей компании, то актуальную информацию о пенсионных накоплениях и результатах инвестирования можно узнать в сведениях о состоянии индивидуального лицевого счета по форме СЗИ-ИЛС, обратившись в территориальные органы ПФР, в многофункциональный центр, в личном кабинете на сайте ПФР, на Портале госуслуг и через приложение для смартфона “ПФР Электронные сервисы”.

В чем разница между УК и НПФ?

Если пенсионные накопления находятся в доверительном управлении управляющей компании (УК) или государственной управляющей компании (ГУК), то назначение и выплату накопительной пенсии, учет средств пенсионных накоплений и результатов их инвестирования управляющими компаниями осуществляет ПФР.

Если пенсионные накопления находятся в НПФ, то инвестирование и учет пенсионных накоплений, а также назначение и выплату накопительной пенсии осуществляет выбранный гражданином НПФ.

На что нужно обращать внимание при смене страховщика?

Менять страховщика (ПФР или НПФ), управляющую компанию можно ежегодно, подав соответствующее заявление в ближайший территориальный орган ПФР.

Если гражданин будет осуществлять смену страховщика (переход из ПФР в НПФ, НПФ в ПФР, или из НПФ в НПФ) чаще одного раза в пять лет, он может потерять инвестиционный доход, полученный предыдущим страховщиком. При этом если страховщиком гражданина является ПФР, смену управляющей компании или инвестиционного портфеля УК можно производить ежегодно без потери инвестиционного дохода.

Пример 1. Гражданин подавал заявление о переводе средств в НПФ в 2014 году. Заявление подлежит рассмотрению на следующий год, после его подачи. Его заявление было рассмотрено в 2015 году, в этом же году средства пенсионных накоплений были переданы в НПФ.

Следовательно, с этого года и нужно отсчитывать 5 лет. В нашем примере истечение 5 лет произойдет в 2019 году. Таким образом, именно в 2019 году гражданин может написать новое заявление на смену страховщика. Если это условие будет соблюдено, то потери инвестиционного дохода не будет. Если же он подаст заявление на переход в 2020 и заявление будет рассмотрено положительно в 2021 году, то гражданин потеряет доход за 2020 год.

Пример 2. Гражданка подавала заявление о переводе пенсионных накоплений в НПФ в 2012 году. Ее заявление было рассмотрено в 2013 году, в этом же году средства были переданы в управление выбранного НПФ. Следовательно, 5 лет у нее истекло в 2017 году. Наиболее выгодным годом для смены страховщика для нее был 2017 год. Если же она подаст заявление в 2019 году, то потеряет инвестиционный доход за 2018-2019 годы.

До какого срока и как можно подать заявление о смене страховщика?

С 2019 года подать заявления о смене страховщика (ПФР, НПФ) через портал госуслуг, на сайте ПФР или обратившись в территориальный орган ПФР можно будет в течение всего года, но не позднее 1 декабря текущего года.

Если застрахованное лицо до 1 декабря подал в территориальный орган ПФР заявление о смене страховщика, то он может не позднее 31 декабря отказаться от смены страховщика или заменить на другого. В этом случае он должен уведомить ПФР о своем окончательном решении до 31 декабря.

Если гражданин решил сменить страховщика, что ему необходимо для этого предпринять?

Если вы решили перейти из ПФР в НПФ или из одного НПФ в другой НПФ, то вам необходимо оформить два документа:

- - в Пенсионный фонд России подать заявление о переходе;

- - заключить с выбранным НПФ договор об обязательном пенсионном страховании.

При переводе средств пенсионных накоплений из НПФ в ПФР или при смене управляющей компании достаточно только подать заявление в территориальный орган ПФР. Ваши документы будут рассмотрены до 1 марта года, следующего за годом подачи заявления. В срок до 1 апреля будет произведен перевод средств, а к концу апреля информация о переводе отразится в выписке из индивидуального лицевого счета.

Где можно получить информацию уровня доходности УК и НПФ?

Стоит ли гражданам остерегаться мошенников?

Бдительность необходимо проявлять всегда. Сотрудники Пенсионного фонда России никогда не ходят по квартирам и не предлагают оформление каких-либо документов и заявлений. Обращаем внимание граждан на то, что в качестве агентов НПФ могут выступать сотрудники кредитных организаций, страховых или кадровых агентств, салонов мобильной связи. Необходимо проявлять бдительность при открытии счета, оформлении кредитного договора или договора страхования, при покупке мобильного телефона или поиске работы и внимательно изучать все подписываемые документы. Недобросовестные агенты НПФ могут воспользоваться вашим доверием, паролем в Портал госуслуг, невнимательностью и перевести ваши пенсионные накопления. Необходимо помнить, что перевод средств в негосударственный пенсионный фонд, УК – это право, а не обязанность! Не поддавайтесь на уговоры агентов НПФ о том, что ваши пенсионные накопления, находящиеся в ПФР могут пропасть. Они инвестируются через управляющие компании и выплачиваются застрахованным лицам при достижении пенсионного возраста.

В таком случае гражданам заранее надо позаботиться о выплате своих пенсионных накоплений?

Да, особенно это касается граждан предпенсионного возраста, они должны заранее решить, где они намерены оформлять и получать накопительную пенсию. Если пенсионные накопления формируются в негосударственном фонде, то направлять пакет документов для назначения выплаты из средств пенсионных накоплений необходимо в этот НПФ.

Обращение за выплатой за счет средств пенсионных накоплений:

С 2019 года с учетом повышения пенсионного возраста принципиальных изменений в законодательстве о выплате пенсионных накоплений не произойдет. Они по-прежнему будут выплачивать женщинам и мужчинам, достигшим возраста 55 и 60 лет соответственно, даже, если они не будут еще пенсионерами.

Обратиться за выплатой из средств пенсионных накоплений (единовременная выплата, выплата накопительной пенсии, срочная пенсионная выплата, выплата правопреемникам) необходимо к страховщику, у которого формировались пенсионные накопления (ПФР или НПФ).

Если вы уже пенсионер, но ранее не обращались за выплатой пенсионных накоплений и вашим страховщиком является ПФР, то в этом случае можно обратиться с заявлением об установлении соответствующей выплаты либо через личный кабинет гражданина на сайте Пенсионного фонда России www.pfrf.ru, либо лично в территориальный орган ПФР, который назначил пенсию.

Если вы впервые обращаетесь за назначением пенсии, то может быть одновременно назначена страховая пенсия и определен вид выплаты за счет средств пенсионных накоплений. Заявления будут разные.

Средства пенсионных накоплений можно получить в виде:

- Единовременной выплаты – выплачиваются сразу все пенсионные накопления одной суммой. Получатели:

- ü граждане, у которых размер накопительной пенсии составляет 5 процентов и менее по отношению к сумме размера страховой пенсии по старости и размера накопительной пенсии, рассчитанных по состоянию на день назначения накопительной пенсии;

- ü граждане, получающие страховую пенсию по инвалидности или по случаю потери кормильца, либо получающие пенсию по государственному пенсионному обеспечению, которые при достижении общеустановленного пенсионного возраста не приобрели право на страховую пенсию по старости из-за отсутствия необходимого страхового стажа или необходимого количества пенсионных коэффициентов (с учетом переходных положений пенсионной формулы).

Пример 3. Пенсионерка, которой исполнилось 50 лет в 2019 году, обратилась за назначением единовременной выплаты средств пенсионных накоплений. Размер страховой пенсии по старости на дату обращения составлял 14 000 рублей. Общая сумма средств пенсионных накоплений, учтенных в специальной части индивидуального лицевого счета составляла – 200 000 руб.

Порядок расчета единовременной выплаты средств пенсионных накоплений следующий:

1) Определение размера накопительной пенсии по формуле:

где НП- размер накопительной пенсии;

ПН – сумма средств пенсионных накоплений, учтенных в специальной части индивидуального лицевого счета.

Т – количество месяцев ожидаемого периода выплаты страховой пенсии по старости, которое в 2019 г. составляет 300 месяцев (25 лет).

НП = 200 000/300 = 666,66 руб. – это размер накопительной пенсии.

2) Определение общего размера страховой пенсии и накопительной пенсии:

14 000руб. размер страховой пенсии + 666,66 руб. размер накопительной пенсии = 14666,66 руб. - общий размер страховой и накопительной пенсий.

3) Определение доли накопительной пенсии в общем размере двух пенсий:

666,66 (накопительная пенсия) делится на 14 666,66 (общий размер страховой пенсии и накопительной пенсии) умножается на 100%= 4,5% - это доля накопительной пенсии.

В данном случае доля накопительной пенсии составила меньше 5 %, что дает право на назначение единовременной выплаты средств пенсионных накоплений.

Пенсионерка получит единовременной выплатой средства пенсионных накоплений в сумме 200 000 рублей.

Если доля накопительной пенсии окажется больше 5%, то застрахованное лицо имеет право на назначение срочной пенсионной выплаты или накопительной пенсии.

- Срочной пенсионной выплаты. Ее продолжительность определяет сам гражданин, но она не может быть меньше 10 лет. Выплачивается при возникновении права на пенсию по старости лицам, сформировавшим пенсионные накопления за счет взносов в рамках Программы государственного софинансирования накопительной пенсии, в том числе взносов работодателя, взносов государства на софинансирование и дохода от их инвестирования, а также за счет средств материнского (семейного) капитала, направленных на формирование будущей пенсии матери, и дохода от их инвестирования.

- Накопительной пенсии – осуществляется ежемесячно и пожизненно. Ее размер рассчитывается исходя из ожидаемого периода выплаты с 2019 года – 21 год (252 месяцев). Чтобы рассчитать ежемесячный размер выплаты, надо общую сумму пенсионных накоплений, учтенную в специальной части индивидуального лицевого счета застрахованного лица, по состоянию на день, с которого назначается выплата, разделить на 252 месяца.

Когда можно обратится за единовременной выплатой за счет средств пенсионных накоплений?

С 2015 года пенсионеру можно обратится за единовременной выплатой за счет средств пенсионных накоплений 1 раз в 5 лет. Если первый раз пенсионеру была назначена единовременная выплата до 2015 года, он может обратиться повторно, не дожидаясь истечения 5 лет. Если же после 2015 года, то повторная выплата осуществляется после истечения 5 лет.

Пример 4. Пенсионеру назначена единовременная выплата в 2014 году. При этом пенсионер является участником Программы государственного софинансирования накопительной пенсии и продолжает уплату добровольных страховых взносов на накопительную пенсию. Обратиться повторно за получением средств пенсионных накоплений он может в любое время. Так, если он обратится в 2019 году, то получит средства, накопленные с 2014 года по текущую дату. Если он и дальше продолжит уплату средств, то повторное обращение может быть не раньше 2024 года, т.е. на него уже будет распространяться 5 летний срок. Об этом важно помнить всем гражданам, которые продолжают формировать накопительную пенсию. Меняя страховщика пенсионных накоплений не чаще чем раз в 5 лет, вы сохраните инвестиционный доход и преумножите свои пенсионные накопления. Получить и проверить информацию о состоянии своего лицевого счета в ПФР можно в любое время, в любом месте через мобильное приложение «ПФР Электронные сервисы», в личном кабинете на сайте ПФР и в Портале госуслуг.

Не всем россиянам, решившим в конце прошлого года перевести накопительную пенсию из ПФР, удастся это сделать. ПФР отказывает в переводе в 25% случаев. По каким причинам это происходит, и можно ли исправить ситуацию?

Будущие пенсионеры, не успевшие написать заявление в ПФР о сохранении своей накопительной пенсии, с 1 января 2016 года потеряли возможность ее формировать в будущем. Но даже у тех, кто успел это сделать, нет гарантий, что заявление будет принято, а деньги будут переведены в УК или НПФ. По статистике ПФР в 2013-2014 годах фонд отказал в переводе накоплений 25% подавшим заявления. Как узнать, удалось ли вам получить разрешение ПФР и что может помешать перевести пенсию под управление частных структур?

Очередь за пенсией

В последние дни 2015 года офисы НПФ и отделения ПФР осаждали желающие воспользоваться последним шансом спасти свою накопительную пенсию. В НПФ Сбербанка в начале декабря заключали 150 тыс. договоров в неделю, а в последнюю неделю того же месяца — в полтора раза больше, сообщили в пресс-службе НПФ.

В НПФ «Европейский» в декабре подали в полтора раза больше заявлений, чем в сентябре. Количество новых договоров у «СтальФонда» в декабре также выросло на 30% по сравнению с ноябрем, рассказал гендиректор НПФ «Будущее» (сейчас этот фонд находится в процессе объединения со «СтальФондом») Николай Сидоров.

НПФ «КИТ Финанс», по данным его пресс-службы, вообще был вынужден продлить часы работы в выходные и по вечерам из-за наплыва клиентов: на декабрь пришлось чуть более 20% из всех оформленных за год договоров об обязательном пенсионном страховании.

В отделениях Пенсионного фонда России выстроились очереди. 25 декабря в Главном управлении ПФР на Шлюзовой набережной в очереди ждали как минимум 40 человек, рассказывает посетившая его в тот день Юлия Глуховская. «Мы вас ждали весь год, что же вы повалили в последний день?» — удивлялась сотрудница ПФР. Другой желающий подать заявление о переходе в НПФ Антон Дербенев говорит, что 30 декабря очередь выросла до 70 человек. По его словам, некоторые пытались перекупить талоны электронной очереди у соседей, чтобы сэкономить время.

Пенсионная бюрократия

По российскому пенсионному законодательству, для того чтобы передать свою накопительную пенсию в управление НПФ, УК или ВЭБа (он также оказывает такие услуги), необходимо было подписать два документа. Первый — заявление о переводе накопительной пенсии из ПФР. А второй — договор об обязательном пенсионном страховании с выбранными НПФ или УК. При этом заключать договор с ними можно не сразу — время на выбор частных управляющих не ограничено. Таким образом, ключевой документ для спасения пенсии — заявление в ПФР.

Будущие пенсионеры могли подать его сами или за них это мог сделать выбранный ими НПФ. Самостоятельно подать заявление можно было также через многофункциональный центр или портал госуслуг. По данным ПФР на 1 июля 2015 года, чаще всего заявления подавали в электронном виде, через портал госуслуг или НПФ (52,87%), чуть реже — через отделения ПФР (45,87%). А вот через МФЦ пенсию переводили единицы (1,26%).

Если заявление в ПФР за вас отправлял НПФ, то его сотрудники должны были связаться с вами и убедиться, что вы действительно хотите это сделать. Законодательством эта процедура не предусмотрена, но на практике так работают большинство фондов, говорит гендиректор НПФ «ЛУКОЙЛ-Гарант» Сергей Эрлик. По его словам, это требуется, для того чтобы отсеять фиктивные или навязанные гражданам договоры. Эрлик утверждает, что некоторые банки-агенты предлагали клиентам подписать их вместе с договорами на другие услуги. По его словам, заявления клиентов, которым не удалось дозвониться, НПФ в ПФР не передавал.

Право на отказ

По закону о негосударственных пенсионных фондах ПФР должен до 1 марта следующего года решить, удовлетворит он это заявление или нет. При этом у ПФР есть еще месяц — до 31 марта, чтобы сообщить будущему пенсионеру или его НПФ о результатах этого решения. Закон (ст.39.6 п.6.1 75-ФЗ) гласит, что отказ должен быть мотивирован. Свое решение ПФР сообщает только в электронном виде — через портал госуслуг.

Еще один способ узнать судьбу своей накопительной пенсии — лично прийти в отделение ПФР, однако до 31 марта там не смогут сообщить, какое решение принято по вашему заявлению, сказано в законе об НПФ. Это обусловлено техническими причинами: в январе региональные отделения ПФР передают данные в федеральный центр, в феврале принимаются решения, а в марте — как правило, 15-20 числа — эту информацию доводят до НПФ, поясняет гендиректор консалтинговой компании «Пенсионный партнер» Сергей Околеснов.

На практике нередко бывает, что причины отказа каждому отдельно взятому клиенту не объясняют, рассказывает гендиректор НПФ «ЛУКОЙЛ-Гарант» Сергей Эрлик. По его словам, в некоторых НПФ были случаи, когда в ПФР направлялся пакет из 100 заявлений, и всей сотне отказывали в переводе средств. Из-за этого создавалось ощущение, что схема вынесения решений непрозрачна, либо что договоры просто потерялись по дороге, добавил Эрлик.

По каким причинам ПФР может отказать в переводе пенсии? «Причины отказов каждый год одни и те же», — сказано в ответе пресс-службы ПФР на запрос РБК. По данным ПФР, основные ошибки — это неправильно заполненные заявления, заявления в которых неверно указан страховщик (НФП или УК), два заявления от одного клиента, поступившие в один день, — оба они считаются недействительными.

При принятии решения данные о клиенте, указанные в заявлении, сверяются с данными ПФР. «При этом если десять лет назад в базу ПФР были внесены данные о будущей пенсионерке по имени Наталья, а по паспорту она Наталия (через «и»), в переводе средств могут отказать», — подчеркивает Околеснов из «Пенсионного партнера».

«Даже ошибка в одной букве в поданных документах может привести к отказу», — соглашается с этим аналитик компании «Пенсионные и актуарные консультации» Евгений Биезбардис. «Если вы не подавали заявление на замену СНИЛС (например, при смене фамилии), то в базе данных ПФР вы будете числиться под старой фамилией. В итоге когда вы будете подавать в ПФР любое заявление, будет явное несоответствие в персональных данных», — говорится в комментарии пресс-службы ПФР.

Другая частая причина всех отказов, по словам советника президента Национальной ассоциации негосударственных пенсионных фондов (НАПФ) Валерия Виноградова, — неверно указанное название фонда, где хранятся накопления. Это может происходить, например, если у НПФ была отозвана лицензия или он не прошел в систему гарантирования пенсий, накопления по закону вернулись в ПФР, а будущий пенсионер об этом не знал.

Что делать

К сожалению, узнать, дошли ли ваши деньги до выбранного НПФ или УК, можно будет не раньше 31 марта 2016 года, говорит Виноградов из НАПФ. По его словам, получить эту информацию раньше просто невозможно. Единственное, что можно предпринять — узнать, дошло ли ваше заявление до ПФР. Если вы подали его в ПФР, вам должны были дать расписку с печатью — это подтверждает, что заявление получено. Если документы отправлял НПФ, вы можете задать этот вопрос ему, по идее, фонд ответит, передано заявление или нет, добавил Виноградов.

Если же в конце марта выяснится, что ПФР все-таки отказал в переводе накопительной части, сделать уже практически ничего нельзя, отмечает Биезбардис из «Пенсионных и актуарных консультаций». «Формально право обжаловать решение ПФР законодательство предусматривает, но по факту случаев, когда такие дела решались в пользу гражданина, мне не известны», — говорит Виноградов из НАПФ.

Биезбардис говорит, что вероятность пересмотра решения ПФР крайне низка, поскольку отказ обычно обоснован. Теоретически проблему можно решить в суде, доказав что отказ ПФР был связан с действиями не застрахованного лица, а самого ПФР или третьих лиц. Но, по словам Биезбардиса, количество судебных разбирательств на подобные темы будет стремиться к нулю.

Периодически в пользу граждан разрешаются обратные ситуации: когда их пенсию передали в частный фонд без их ведома, говорит Околеснов из «Пенсионного партнера». Он добавил, что в теории подать в суд на ПФР за отказ переводить пенсию можно, но соответствующей практики пока нет: раньше у граждан не было необходимости этим заниматься, поскольку была возможность подать заявление еще раз. С 1 января этого шанса нет, так что следует ожидать исков от граждан к ПФР, заключил Околеснов.

Будущие пенсионеры, не успевшие написать заявление в ПФР о сохранении своей накопительной пенсии, с 1 января 2016 года потеряли возможность ее формировать в будущем. Но даже у тех, кто успел это сделать, нет гарантий, что заявление будет принято, а деньги будут переведены в УК или НПФ. По статистике ПФР в 2013–2014 годах фонд отказал в переводе накоплений 25% подавшим заявления. Как узнать, удалось ли вам получить разрешение ПФР и что может помешать перевести пенсию под управление частных структур?

Очередь за пенсией

В последние дни 2015 года офисы НПФ и отделения ПФР осаждали желающие воспользоваться последним шансом спасти свою накопительную пенсию. В НПФ Сбербанка в начале декабря заключали 150 тыс. договоров в неделю, а в последнюю неделю того же месяца — в полтора раза больше, сообщили в пресс-службе НПФ.

В НПФ «Европейский» в декабре подали в полтора раза больше заявлений, чем в сентябре. Количество новых договоров у «СтальФонда» в декабре также выросло на 30% по сравнению с ноябрем, рассказал гендиректор НПФ «Будущее» (сейчас этот фонд находится в процессе объединения со «СтальФондом») Николай Сидоров.

НПФ «КИТ Финанс», по данным его пресс-службы, вообще был вынужден продлить часы работы в выходные и по вечерам из-за наплыва клиентов: на декабрь пришлось чуть более 20% из всех оформленных за год договоров об обязательном пенсионном страховании.

В отделениях Пенсионного фонда России выстроились очереди. 25 декабря в Главном управлении ПФР на Шлюзовой набережной в очереди ждали как минимум 40 человек, рассказывает посетившая его в тот день Юлия Глуховская. «Мы вас ждали весь год, что же вы повалили в последний день?» — удивлялась сотрудница ПФР. Другой желающий подать заявление о переходе в НПФ Антон Дербенев говорит, что 30 декабря очередь выросла до 70 человек. По его словам, некоторые пытались перекупить талоны электронной очереди у соседей, чтобы сэкономить время.

Пенсионная бюрократия

По российскому пенсионному законодательству, для того чтобы передать свою накопительную пенсию в управление НПФ, УК или ВЭБа (он также оказывает такие услуги), необходимо было подписать два документа. Первый — заявление о переводе накопительной пенсии из ПФР. А второй — договор об обязательном пенсионном страховании с выбранными НПФ или УК. При этом заключать договор с ними можно не сразу — время на выбор частных управляющих не ограничено. Таким образом, ключевой документ для спасения пенсии — заявление в ПФР.

Будущие пенсионеры могли подать его сами или за них это мог сделать выбранный ими НПФ. Самостоятельно подать заявление можно было также через многофункциональный центр или портал госуслуг. По данным ПФР на 1 июля 2015 года, чаще всего заявления подавали в электронном виде, через портал госуслуг или НПФ (52,87%), чуть реже — через отделения ПФР (45,87%). А вот через МФЦ пенсию переводили единицы (1,26%).

Если заявление в ПФР за вас отправлял НПФ, то его сотрудники должны были связаться с вами и убедиться, что вы действительно хотите это сделать. Законодательством эта процедура не предусмотрена, но на практике так работают большинство фондов, говорит гендиректор НПФ «ЛУКОЙЛ-Гарант» Сергей Эрлик. По его словам, это требуется, для того чтобы отсеять фиктивные или навязанные гражданам договоры. Эрлик утверждает, что некоторые банки-агенты предлагали клиентам подписать их вместе с договорами на другие услуги. По его словам, заявления клиентов, которым не удалось дозвониться, НПФ в ПФР не передавал.

Право на отказ

По закону о негосударственных пенсионных фондах ПФР должен до 1 марта следующего года решить, удовлетворит он это заявление или нет. При этом у ПФР есть еще месяц — до 31 марта, чтобы сообщить будущему пенсионеру или его НПФ о результатах этого решения. Закон (ст.39.6 п.6.1 75-ФЗ) гласит, что отказ должен быть мотивирован. Свое решение ПФР сообщает только в электронном виде — через портал госуслуг.

Еще один способ узнать судьбу своей накопительной пенсии — лично прийти в отделение ПФР, однако до 31 марта там не смогут сообщить, какое решение принято по вашему заявлению, сказано в законе об НПФ. Это обусловлено техническими причинами: в январе региональные отделения ПФР передают данные в федеральный центр, в феврале принимаются решения, а в марте — как правило, 15-20 числа — эту информацию доводят до НПФ, поясняет гендиректор консалтинговой компании «Пенсионный партнер» Сергей Околеснов.

На практике нередко бывает, что причины отказа каждому отдельно взятому клиенту не объясняют, рассказывает гендиректор НПФ «ЛУКОЙЛ-Гарант» Сергей Эрлик. По его словам, в некоторых НПФ были случаи, когда в ПФР направлялся пакет из 100 заявлений, и всей сотне отказывали в переводе средств. Из-за этого создавалось ощущение, что схема вынесения решений непрозрачна, либо что договоры просто потерялись по дороге, добавил Эрлик.

По каким причинам ПФР может отказать в переводе пенсии? «Причины отказов каждый год одни и те же», — сказано в ответе пресс-службы ПФР на запрос РБК . По данным ПФР, основные ошибки — это неправильно заполненные заявления, заявления в которых неверно указан страховщик (НФП или УК), два заявления от одного клиента, поступившие в один день, — оба они считаются недействительными.

При принятии решения данные о клиенте, указанные в заявлении, сверяются с данными ПФР. «При этом если десять лет назад в базу ПФР были внесены данные о будущей пенсионерке по имени Наталья, а по паспорту она Наталия (через «и»), в переводе средств могут отказать», — подчеркивает Околеснов из «Пенсионного партнера».

«Даже ошибка в одной букве в поданных документах может привести к отказу», — соглашается с этим аналитик компании «Пенсионные и актуарные консультации» Евгений Биезбардис. «Если вы не подавали заявление на замену СНИЛС (например, при смене фамилии), то в базе данных ПФР вы будете числиться под старой фамилией. В итоге когда вы будете подавать в ПФР любое заявление, будет явное несоответствие в персональных данных», — говорится в комментарии пресс-службы ПФР.

Другая частая причина всех отказов, по словам советника президента Национальной ассоциации негосударственных пенсионных фондов (НАПФ) Валерия Виноградова, — неверно указанное название фонда, где хранятся накопления. Это может происходить, например, если у НПФ была отозвана лицензия или он не прошел в систему гарантирования пенсий, накопления по закону вернулись в ПФР, а будущий пенсионер об этом не знал.

Что делать

К сожалению, узнать, дошли ли ваши деньги до выбранного НПФ или УК, можно будет не раньше 31 марта 2016 года, говорит Виноградов из НАПФ. По его словам, получить эту информацию раньше просто невозможно. Единственное, что можно предпринять — узнать, дошло ли ваше заявление до ПФР. Если вы подали его в ПФР, вам должны были дать расписку с печатью — это подтверждает, что заявление получено. Если документы отправлял НПФ, вы можете задать этот вопрос ему, по идее, фонд ответит, передано заявление или нет, добавил Виноградов.

Если же в конце марта выяснится, что ПФР все-таки отказал в переводе накопительной части, сделать уже практически ничего нельзя, отмечает Биезбардис из «Пенсионных и актуарных консультаций». «Формально право обжаловать решение ПФР законодательство предусматривает, но по факту случаев, когда такие дела решались в пользу гражданина, мне не известны», — говорит Виноградов из НАПФ.

Биезбардис говорит, что вероятность пересмотра решения ПФР крайне низка, поскольку отказ обычно обоснован. Теоретически проблему можно решить в суде, доказав что отказ ПФР был связан с действиями не застрахованного лица, а самого ПФР или третьих лиц. Но, по словам Биезбардиса, количество судебных разбирательств на подобные темы будет стремиться к нулю.

Периодически в пользу граждан разрешаются обратные ситуации: когда их пенсию передали в частный фонд без их ведома, говорит Околеснов из «Пенсионного партнера». Он добавил, что в теории подать в суд на ПФР за отказ переводить пенсию можно, но соответствующей практики пока нет: раньше у граждан не было необходимости этим заниматься, поскольку была возможность подать заявление еще раз. С 1 января этого шанса нет, так что следует ожидать исков от граждан к ПФР, заключил Околеснов.

Читайте также: