Как закрыть предприятие в пенсионном фонде

Письмо для подтверждения подписки отправлено на указанный вами e-mail.

18 июля 2018 12:35

Граждане, выходящие на пенсию, часто сталкиваются с проблемой подтверждения стажа работы за 90-е годы прошлого века. Предприятия меняли собственников, многие закрывались и открывались новые. Были ситуации, когда работодатели исчезали вместе со всей документацией предприятия, оставляя своих работников без возможности подтвердить стаж работы и заработок, которые требуются для назначения пенсии. Что делать человеку, если трудовая книжка утеряна, предприятие ликвидировано, а отыскать документы в архивах - шансов практически нет? Консультирует Евгения Очертарова, главный специалист –эксперт отдела оценки пенсионных прав застрахованных лиц

ОПФР по Бурятии.

Евгения Григорьевна, какие периоды работы включаются в страховой стаж при назначении пенсии. И так ли важна сегодня трудовая книжка?

С 2015 года при назначении пенсии периоды работы как до регистрации, так после регистрации гражданина в системе обязательного пенсионного страхования устанавливается по сведениям индивидуального лицевого счета застрахованного лица. Вся информация хранится в Федеральной базе данных ПФР. До даты регистрации сведения о стаже были представлены работодателями по форме СЗВ-К на всех работающих граждан.

По законодательству в страховой стаж включаются периоды работы и (или) иной деятельности, которые выполнялись гражданином, при условии, что за эти периоды уплачивались страховые взносы в Пенсионный фонд. К уплате страховых взносов приравниваются взносы на государственное социальное страхование до 1991 года, уплата единого социального налога и единого налога на вмененный доход для определенных видов деятельности до 2002 года. Таким образом, полноту представленной информации о периодах работы и суммах уплаченных страховых взносов за каждый период работы граждане могут увидеть и проверить в выписке из индивидуального лицевого счета в Личном кабинете на сайте ПФР.

А если человек понимает, что выписка содержит неполные сведения о трудовой деятельности, как можно восстановить пробелы?

Если в выписке указаны неполные сведения о периодах работы либо отсутствуют сведения об отдельных периодах работы до регистрации гражданина в качестве застрахованного лица, то их можно внести на основании подтверждающих документов. В этом случае во внимание принимается трудовая книжка, которая является документом, подтверждающим периоды работы до даты регистрации в системе обязательного пенсионного страхования. Если все записи в ней оформлены правильно, в соответствии с Инструкцией по заполнению трудовых книжек, то ни каких проблем с учетом стажа не возникнет.

При отсутствии трудовой книжки, а также в тех случаях, когда в трудовой книжке содержатся неправильные и неточные записи или отсутствуют записи об отдельных периодах работы, в подтверждение стажа принимаются справки от работодателя либо из архивного учреждения. Это могут быть выписки из приказов, лицевые счета и ведомости на выдачу заработной платы, удостоверения, письменные трудовые договоры и соглашения с отметками об их исполнении и иные документы, содержащие сведения о периодах работы.

Следует отметить, смысл начинать поиск утраченных документов о каком-то периоде вашей работы будет только тогда, если вы точно знаете, что в этот период вы получали «белую» зарплату. Потому что при «серой» зарплате, распространенной в девяностых годах, работодатель не платил обязательные страховые платежи в ПФР, а это означает отсутствие у вас страхового стажа работы за этот период. Такие обстоятельства могут привести к назначению пенсии в меньшем размере, чем тот, на который рассчитывал заявитель. Поэтому очень важно не ждать наступления пенсионного возраста, а готовиться к выходу на пенсию заранее, до наступления права. В соответствии с действующим законодательством обязанность по предоставлению документов, необходимых для назначения, перерасчета пенсии, возложена на гражданина.

Куда обращаться за справкой, если предприятие находится в другом регионе или оно ликвидировано?

Если предприятие находится в другом регионе, для получения справки о периодах работы ехать к месту, где располагалась организация, не нужно. Помощь в истребовании нужных документов о стаже или справки о заработной плате вам окажут при необходимости специалисты ПФР. Для этого нужно обратиться в клиентскую службу с заявлением. Если предприятие ликвидировано, но у него остался правопреемник, справки о стаже и заработке должен выдать правопреемник. Если правопреемник отсутствует, тогда нужные документы необходимо разыскивать в архивах. В какой архив следует обращаться - эту информацию также вам предоставят специалисты ПФР.

При обращении в архивное учреждение заявителю приходит ответ в виде архивной справки, реже архивной выписки или копии документа. В архивную справку о подтверждении трудового стажа включаются данные за то время, за которое имеются сведения в документах архива: приводится точное название должности, занимаемой гражданином, и период его работы. В качестве документов, подтверждающих страховой стаж, используются приказы по личному составу, по основной деятельности, лицевые счета и другие документы.

Что делать, если организация ликвидирована, а в архивах нет документов этого предприятия?

В этой ситуациисвой период работы на этом предприятии можно подтвердить только свидетельскими показаниями. Сведения о заработной плате свидетельскими показаниями не подтверждаются. По правилам, если архивы предприятия утрачены не по вине работника, периоды работы гражданина на этом предприятии могут устанавливаться на основании показаний не менее двух свидетелей, которые знают гражданина по совместной работе в этот период. Свидетели должны иметь документы, подтверждающие их работу у данного работодателя в период совместной работы с гражданином, за которого они свидетельствуют. Для этого гражданин должен написать заявление в орган ПФР по месту своего жительства с просьбой установить период работы по свидетельским показаниям, с указанием ФИО и адреса свидетелей. К заявлению приложить справку из архива об отсутствии у них документов ликвидированного предприятия, на котором работал гражданин. При этом длительность периода работы гражданина на предприятии, устанавливаемого на основании свидетельских показаний, не может быть больше половины страхового стажа, необходимого гражданину для назначения пенсии. Свидетельскими показаниями могут подтверждаться только периоды работы на территории РФ, имевшие место только до регистрации гражданина в качестве застрахованного лица. Следовательно, для подтверждения иных периодов (например: военная служба, период ухода за ребенком-инвалидом, период проживания супругов военнослужащих и др.) этот способ неприменим.

Зачастую, будущим пенсионерам и архивы не могут помочь, потому что, в частности, коммерческие организации в архивы просто документы не передавали. В таких случаях, если смысл обращения в суд?

К сожалению, подобная ситуация встречается довольно часто. Именно в период с 1986 по 1995 годы документы о стаже и заработке работников коммерческих организаций чаще всего не передавались в архивы. Ситуация усугубляется тем, что законодательных актов о том, как следует поступать работнику в случае отсутствия документов о заработке в архивах, нет. Предусмотрены лишь процедуры подтверждения страхового стажа. А вот как подтвердить размер заработка - об этом нет нормативных документов. ПФР придерживается твердой позиции, что необходимые сведения о зарплате должны быть представлены работодателем либо архивным учреждением на основании данных лицевого счета, расчетно-платежных ведомостей и пр. Решить данную проблему довольно сложно. Но в отдельных случаях гражданину рекомендовано обращаться в суд с иском о требовании возмещения причиненного ущерба к должностному лицу (работодателю), не исполнившему свои обязанности по передаче документов в архив в период ликвидации предприятия.

При ликвидации своего предприятия многих предпринимателей достаточно часто беспокоит вопрос, как закрыть ИП в ПФР. Спешим успокоить – данная процедура происходит в обычном порядке, независимо от размеров задолженности предпринимателя.

Как правило, сложности при ликвидации бизнеса не должны возникнуть. Есть разница при закрытии статуса индивидуального предпринимателя для тех, кто заключал трудовые договора и тех, кто работал самостоятельно (без наемных рабочих либо заключал только договора гражданско-правового характера). Ознакомиться с различиями можно далее в этой статье.

Стандартная технология закрытия ИП

В 2018 году для ликвидации статуса ИП в обязательном порядке требуется предоставить в налоговую инспекцию всего два документа:

- заявление установленного образца по форме Р26001;

- квитанцию, в которой подтверждена уплата госпошлины.

Справку о задолженности в пенсионный фонд предприниматель может предоставить лишь по собственному желанию. Если же он этого не сделал – налоговики не вправе ее требовать.

Заявление на закрытие ИП можно заполнять в бумажном и электронном варианте. Бланки заявления и квитанции выдаются либо в налоговой инспекции, либо самостоятельно распечатываются с официального сайта ФНС. Там же можно найти и инструкции по их заполнению. В налоговую инспекцию данные бумаги могут быть отправлены почтой (заказным письмом), поданы в электронном виде или же доставлены самим предпринимателем.

Подача документов в ИФНС может быть осуществлена лично предпринимателем, или же его представителем с нотариально удостоверенной доверенностью.

После того, как документы были предоставлены в налоговую, в течение 5 дней, выдается лист записи из ЕГРИП.

Процедура закрытия ИП в пенсионном фонде

Закрытие ИП в ПФР произойдет без вашего вмешательства. Сотрудники пенсионного фонда снимут с учета ИП самостоятельно, после того, как ими будут получена информация от налоговиков. В соответствии с действующим законодательством, снятие ИП с учета в качестве страхователя должно произойти в течение 5 дней после того, как налоговики подали сведения, содержащиеся в ЕГРИП, в территориальный орган ПФР. Таким образом, срок выплаты задолженностей – личное дело предпринимателя. Он сам решает, когда ему оплачивать долг – перед ликвидацией ИП или позже когда он станет простым физическим лицом.

Конечно же, простая процедура ликвидации бизнеса является одним из преимуществ ИП перед различными формами юридических лиц. Однако, несмотря на то, что при ответе на вопрос как закрыть ИП в пенсионном фонде, все кажется очень простым и понятным, не следует относиться к данной процедуре легкомысленно.

Особенности закрытия ИП как работодателя

Выше была рассмотрена стандартная процедура прекращения деятельности ИП, который не имел наемных работников. А что делать тем предпринимателям, которые являлись работодателями? В этом случае нужно ли уведомлять ПФР о закрытии ИП? Правильный ответ – да, нужно.

В российском законодательстве сказано, что ИП, являющийся работодателем, обязан до дня подачи в ИФНС заявления о закрытии ИП предоставить в пенсионный фонд расчет по страховым взносам за последний период до дня подачи в ПФР. Задолженность необходимо оплатить после этого в течение 15 дней.

Таким образом, закрытие ИП как работодателя в ПФР является не такой уж и простой процедурой, как кажется на первый взгляд.

Предприниматель, после расторжения трудового договора со своим сотрудником должен предоставить в ПФР следующие документы:

- заявление установленного образца;

- персонифицированную отчетность;

- расчет по форме РСВ-1 ПФР.

Через 14 дней после того, как документы были поданы, индивидуального предпринимателя снимут с учета в качестве работодателя.

Однако факт закрытия ИП не списывает задолженность перед государством. Долги с ИП перейдут на физическое лицо и заплатить придется обязательно, иначе ПФР может взыскать долги через суд.

Рассмотрев вопрос, мы пришли к следующему выводу:

При ликвидации организации сведения о застрахованных лицах по формам СЗВ-СТАЖ и СЗВ-М за последний отчетный период необходимо представить в территориальный орган ПФР в течение одного месяца со дня утверждения промежуточного ликвидационного баланса, но не позднее дня, когда в орган, осуществляющий государственную регистрацию юридических лиц (регистрирующий орган), будут представлены документы, необходимые для государственной регистрации юридического лица в связи с его ликвидацией.

Сведения о доходах физических лиц по форме 2-НДФЛ и расчет по форме 6-НДФЛ за последний налоговый период должны быть представлены в налоговый орган до даты, когда в Единый государственный реестр юридических лиц будет внесена запись о прекращении юридического лица.

Обоснование вывода:

Согласно п. 3.5 ст. 55 НК РФ в целях исполнения обязанностей налогового агента по НДФЛ и в целях определения расчетного периода по страховым взносам даты начала и завершения налогового (расчетного) периода определяются с учетом положений, установленных этим пунктом.

При прекращении организации путем ликвидации или реорганизации последним налоговым (расчетным) периодом для такой организации является период времени с начала календарного года до дня государственной регистрации прекращения организации в результате ликвидации или реорганизации. Эта норма действует с 19.08.2017, внесена Федеральным законом от 18.07.2017 N 173-ФЗ (смотрите также письма Минфина России от 08.02.2018 N 03-15-06/7435, УФНС России по г. Москве от 10.01.2018 N 13-11/001299@).

1. Представление сведений о страховых взносах и страховом стаже

Согласно п. 2 ст. 8, п. 2 ст. 11 Федерального закона от 01.04.1996 N 27-ФЗ "Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования" (далее - Закон N 27-ФЗ), постановлению Правления ПФР от 11.01.2017 N 3п страхователь обязан ежегодно представлять в орган ПФР по месту регистрации сведения о каждом работающем у него застрахованном лице по форме "Сведения о страховом стаже застрахованных лиц (СЗВ-СТАЖ)". Сведения представляются не позднее 1 марта года, следующего за отчетным годом, за исключением случаев, если иные сроки предусмотрены Законом N 27-ФЗ.

В силу п. 2.2 ст. 11 Закона N 27-ФЗ, постановления Правления ПФР от 01.02.2016 N 83п страхователь ежемесячно не позднее 15-го числа месяца, следующего за отчетным периодом - месяцем, представляет в орган ПФР сведения о каждом работающем у него застрахованном лице по форме СЗВ-М.

Пунктом 3 ст. 11 Закона N 27-ФЗ установлено, что при ликвидации страхователя - юридического лица он представляет сведения, предусмотренные п.п. 2-2.3 той же статьи, в течение одного месяца со дня утверждения промежуточного ликвидационного баланса, но не позднее дня представления в регистрирующий орган документов для государственной регистрации при ликвидации юридического лица*(1).

Также обратим внимание на правило пп. "г" п. 1 ст. 21 Федерального закона от 08.08.2001 N 129-ФЗ "О государственной регистрации юридических лиц и индивидуальных предпринимателей" (далее - Закон N 129-ФЗ), в соответствии с которым при государственной регистрации в связи с ликвидацией юридического лица в регистрирующий орган, помимо прочих документов, представляется документ, подтверждающий представление в территориальный орган ПФР сведений в соответствии с п.п. 1-8 п. 2 ст. 6 и п. 2 ст. 11 Закона N 27-ФЗ и в соответствии с ч. 4 ст. 9 Федерального закона от 30.04.2008 N 56-ФЗ "О дополнительных страховых взносах на накопительную пенсию и государственной поддержке формирования пенсионных накоплений". В случае, если такой документ не представлен заявителем, указанный документ (содержащиеся в нем сведения) предоставляется территориальным органом ПФР по межведомственному запросу в установленном порядке. Смотрите также "Вопрос: Необходимо ли обязательное представление в регистрирующий орган документа, подтверждающего представление в территориальный орган Пенсионного фонда Российской Федерации сведений в соответствии законодательством о персонифицированном учете и взносах на накопительную часть трудовой пенсии в отношении юридических лиц, прекращающих деятельность в результате реорганизации (за исключением реорганизации в форме присоединения) или ликвидации? (официальный сайт ФНС России, раздел "Часто задаваемые вопросы", ноябрь 2014 г.)".

Таким образом, ликвидируемая организация обязана представить в орган ПФР сведения о застрахованных лицах по формам СЗВ-СТАЖ и СЗВ-М в течение одного месяца со дня утверждения промежуточного ликвидационного баланса, но не позднее дня, когда в регистрирующий орган представлено заявление о государственной регистрации юридического лица в связи с его ликвидацией (форма N Р16001, утвержденная приказом ФНС России от 25.01.2012 N ММВ-7-6/25@) и иные документы, предусмотренные п. 1 ст. 21 Закона N 129-ФЗ.

Полагаем, что в этом случае в форме СЗВ-СТАЖ в качестве отчетного периода указывается календарный год, на который приходится дата представления этой формы. Соответственно, в форме СЗВ-М в качестве отчетного периода календарного года необходимо указать месяц, в котором эта форма представлена в территориальный орган ПФР.

2. Представление сведений налоговым агентом

Согласно п. 2 ст. 230 НК РФ, приказу ФНС России от 30.10.2015 N ММВ-7-11/485@, приказу ФНС России от 14.10.2015 N ММВ-7-11/450@ налоговые агенты обязаны представить в налоговый орган по месту своего учета справку о доходах физического лица (форма 2-НДФЛ), а также расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ) за год, не позднее 1 апреля года, следующего за истекшим налоговым периодом (то есть календарным годом - ст. 217 НК РФ).

Особенности представления этих документов в связи с ликвидацией организации, являющейся налоговым агентом, НК РФ не предусматривает.

Разъясняя вопрос о сроках представления этих форм при ликвидации налогового агента, контролирующие органы приходят к выводу о том, что ликвидируемая организация обязана представить сведения о доходах физических лиц по форме 2-НДФЛ, расчет по форме 6-НДФЛ за период времени от начала года до дня завершения ликвидации этой организации. Этот вывод основывается на том, что в силу п. 3 ст. 55 НК РФ при прекращении организации путем ликвидации последним налоговым периодом для такой является период времени с 1 января календарного года, в котором прекращена организация, до дня государственной регистрации прекращения организации в результате ликвидации (смотрите, например, письмо ФНС России от 26.10.2011 N ЕД-4-3/17827@, "Вопрос: Наша организация ликвидируется в форме присоединения к другой организации. Нужно ли представлять сведения о доходах физических лиц по форме 2-НДФЛ? (официальный сайт УФНС РФ по Воронежской области, раздел "Помощь налогоплательщику", август 2012 г.)").

Как уже сказано выше, в настоящее время налоговый период (порядок определения даты его начала и окончания) для целей исполнения обязанностей налогового агента по НДФЛ установлен в п. 3.5 ст. 55 НК РФ. Со ссылкой на эту норму в письме УФНС России по г. Москве от 10.01.2018 N 13-11/001299@ "О представлении расчета по форме 6-НДФЛ в случае реорганизации" сказано, что до завершения ликвидации (реорганизации) организация представляет в налоговый орган по месту своего учета расчет по форме 6-НДФЛ за период времени от начала года до дня завершения ликвидации (реорганизации) организации.

Ликвидация юридического лица влечет за собой прекращение его правоспособности (п. 3 ст. 49, п. 9 ст. 63 ГК РФ), а следовательно, прекращение обязанностей налогового агента. Поэтому мы полагаем, что ликвидируемая организация обязана представить в налоговый орган сведения о доходах физических лиц по форме 2-НДФЛ и расчет по форме 6-НДФЛ за год, в котором состоялась ликвидация, в период до предполагаемой даты внесения в Единый государственный реестр юридических лиц записи о государственной регистрации юридического лица в связи с его ликвидацией, с учетом того, что срок такой регистрации составляет не более пяти рабочих дней со дня представления документов в регистрирующий орган (ст. 8 Закона N 129-ФЗ). Поскольку конкретная дата прекращения юридического лица при его ликвидации может быть определена лишь предположительно, эти формы целесообразно представить не позднее даты представления в регистрирующий орган документов, необходимых для завершения процедуры ликвидации.

Рекомендуем ознакомиться со следующими материалами:

- Энциклопедия решений. Налоговая отчетность ликвидируемых организаций;

- Энциклопедия решений. Отчетность ликвидируемых организаций, представляемая в налоговые органы, ФСС и ПФР;

- Энциклопедия решений. Государственная регистрация юридического лица в связи с ликвидацией

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Ерин Павел

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

аудитор, член РСА Мельникова Елена

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

*(1) При ликвидации страхователя - юридического лица (прекращении физическим лицом деятельности в качестве индивидуального предпринимателя) в случае применения процедуры банкротства сведения представляются до представления в арбитражный суд отчета конкурсного управляющего о результатах проведения конкурсного производства в соответствии с Федеральным законом "О несостоятельности (банкротстве)".

И нужна ли для этого помощь юриста

Когда закрывают ООО, обычно идут по пути ликвидации или реорганизации. Еще компанию можно продать, но это тема отдельной статьи. В этот раз разберемся с ликвидацией.

Ликвидация — процесс закрытия компании. Ликвидация может быть принудительной или добровольной. Принудительную обычно инициирует налоговая. Добровольную — учредители компании.

Осенью 2018 года я занималась добровольной ликвидацией компании. Это значит, что компания полностью прекратила свою деятельность и закрыла все долги — сейчас ее нет.

Ну тут все просто

- Составить протокол общего собрания участников

- Сообщить налоговой, что вы планируете закрыть ООО

- Разместить сообщение в СМИ

- Уведомить кредиторов

- Уволить сотрудников, уведомить службу занятости

- Снять с учета онлайн-кассу, закрыть расчетный счет

- Отдать долги

- Подать промежуточный и ликвидационный баланс в районную налоговую

- Подать пакет документов на закрытие в городскую налоговую

- Сдать документы в архив, уничтожить печать

- Проверить выписку

Причины ликвидации ООО

Нет утвержденного списка причин, по которым ООО ликвидируется добровольно. Но, на мой взгляд, в этом должен быть здравый смысл: например, бизнес не приносит дохода, на который рассчитывали, или что-то в этом духе.

Если вы просто хотите заняться чем-то другим — не искусство продавать, а вещи из Китая возить, — то я бы посоветовала просто сменить коды ОКВЭД, а не закрывать ООО. Компании без сотрудников и оборотов в большинстве случаев необходимо только сдавать нулевые отчеты, а регулярно платить в бюджет не нужно.

Кто такой ликвидатор компании

Учредители общества доверяют ликвидатору решать все вопросы по закрытию компании: на это у него уйдет от трех месяцев до одного года. Ликвидатором может стать участник ООО, наемный сотрудник или кто-то совершенно не связанный с компанией.

минимум займет закрытие ООО

Закрытие компании начинается с решения: участники ООО должны решить, причем единогласно, что пора закрываться.

Это решение нужно зафиксировать документально — в протоколе общего собрания. Если участник один, то он просто составляет решение. В документе пишем о том, что создается ликвидационная комиссия или назначается ликвидатор.

Утвержденного шаблона протокола нет, но важно указать в документе:

- Дату собрания.

- Название компании.

- Имена участников.

- Повестку собрания.

- Причину ликвидации.

- Срок на ликвидацию.

- Решение о назначении ликвидатора.

- Имя ликвидатора.

- Подписи всех участников.

- Печать организации.

Добавьте в текст протокола: «Подлинность Протокола собрания участников общества, а также подлинность принятых на собрании решений подтверждается наличием на Протоколе подписей всех участников общества и не требует нотариального заверения», — так вам не нужно будет заверять его у нотариуса в присутствии всех участников.

В причинах ликвидации лучше указать что-то формальное: например, отсутствие финансово-хозяйственной деятельности. Еще в решении должно быть указано имя ликвидатора.

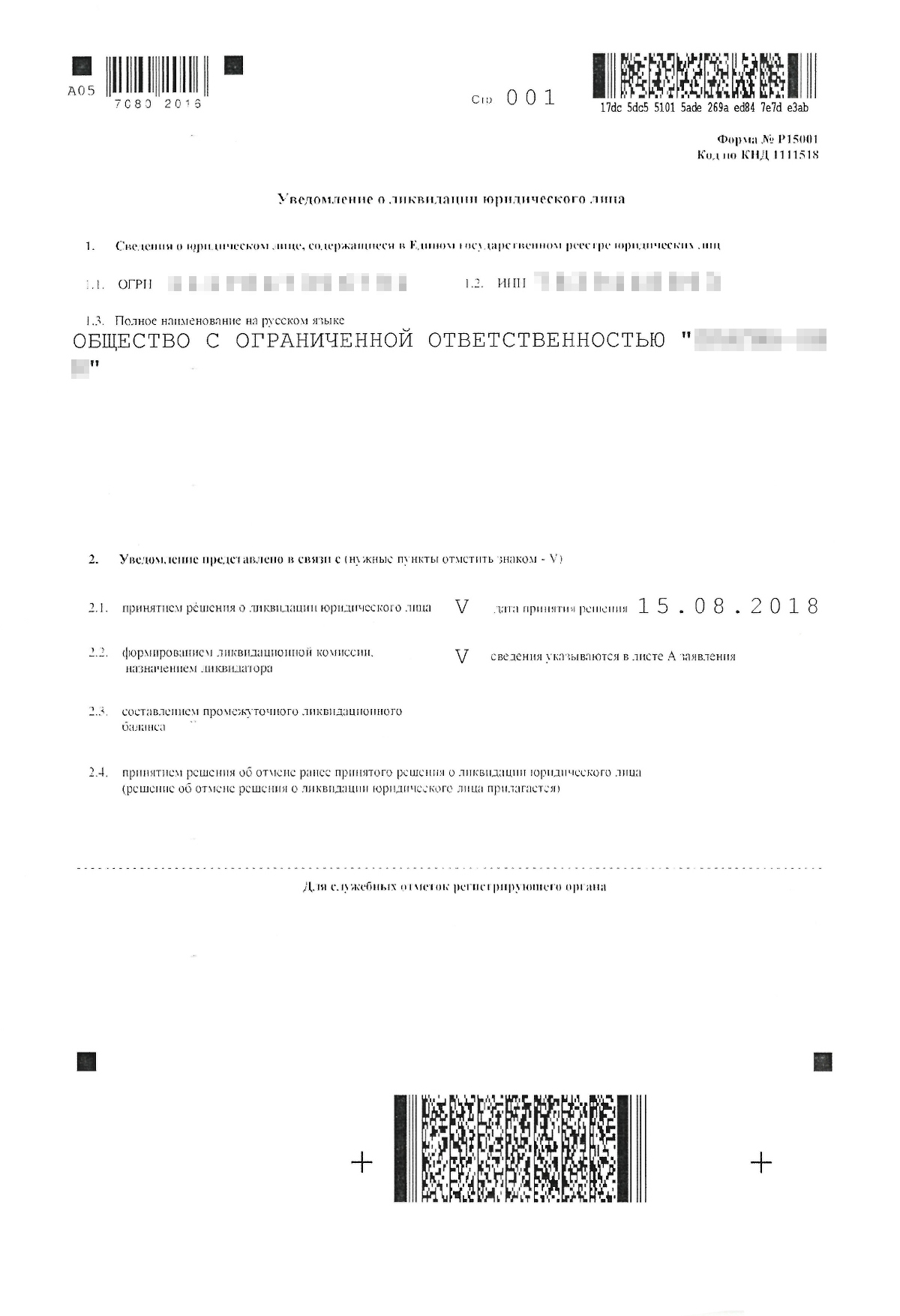

Чтобы начать ликвидацию, ликвидатору понадобится заявление Р15001. Его подписывает сам ликвидатор у нотариуса, чтобы он сразу же его заверил. С собой нужно иметь паспорт и оригиналы учредительных документов. Это заявление можно подать и без нотариуса — через сайт госуслуг или ФНС.

Заявление Р15001 — это, считайте, декларация о намерениях: желаю закрыть компанию и буду дальше активничать по этому поводу. Обратите внимание, что тут галочки стоят у пунктов 2.1 и 2.2. Дальше нам нужно будет подать это уведомление еще раз, но заполнять его будем иначе

В моем случае нотариус смотрел только устав, но я знаю, что в подобных случаях у моих знакомых просили полный комплект учредительных документов:

- Последнюю редакцию Устава.

- Учредительный договор.

- Свидетельство ИНН.

- Протокол решения о ликвидации и назначении ликвидатора.

За заверение подписи с меня взяли 1350 Р .

я заплатила за заверение подписи у нотариуса

Чтобы с первого раза заполнить Р15001 и другие формы, я скачала «Программу подготовки документов для государственной регистрации» с сайта налоговой. Работает только на Виндоусе.

В течение трех рабочих дней с даты собрания вам нужно сообщить в налоговую о закрытии компании. Отсчет начинается со дня, когда был подписан протокол или решение о ликвидации. Если этого не сделать вовремя, могут оштрафовать на 5000 Р .

Сообщить — значит подать документы в налоговую, где компанию регистрировали. В Санкт-Петербурге это Межрайонная инспекция ФНС № 15 по Санкт-Петербургу (Единый центр регистрации), в Москве — МИФНС России № 46 по Москве (Единый центр регистрации).

Документы, которые нужно подать:

- Оригинал протокола общего собрания участников о начале ликвидации и назначении ликвидатора.

- Уведомление по форме Р15001, заверенное нотариусом.

Документы можно сдать любым способом:

- В налоговую, где регистрировали ООО. Тут документы может подать не только ликвидатор, но и, например, курьер, но последнему понадобится нотариальная доверенность.

- Через МФЦ.

- Через нотариуса.

- По почте: ценным письмом с описью вложения, но подпись на описи вложения нужно заверить у нотариуса.

- В разделе «Подача электронных документов на государственную регистрацию» на сайте налоговой.

- Через портал госуслуг.

Через пять рабочих дней после начала ликвидации получаем лист записи из ЕГРЮЛ с записью «организация в процессе ликвидации». Запись о компании в ЕГРЮЛ можно посмотреть на сайте налоговой по ИНН или названию компании. Пенсионный фонд и фонд социального страхования уведомлять о закрытии ООО не нужно, этим занимается налоговая.

Я выбрала электронную отправку документов через нотариуса, это стоило 3100 Р . Ответ пришел через пять рабочих дней: от нотариуса позвонили. Я забрала лист записи ЕГРЮЛ, в который была внесена запись о принятии юридическим лицом решения о ликвидации и назначении ликвидатора. Заверенный нотариусом лист стоил 270 Р .

Всего за закрытие на нотариуса я потратила 7420 Р : заверка подписей на трех заявлениях, отправка документов, выписка из ЕГРЮЛ.

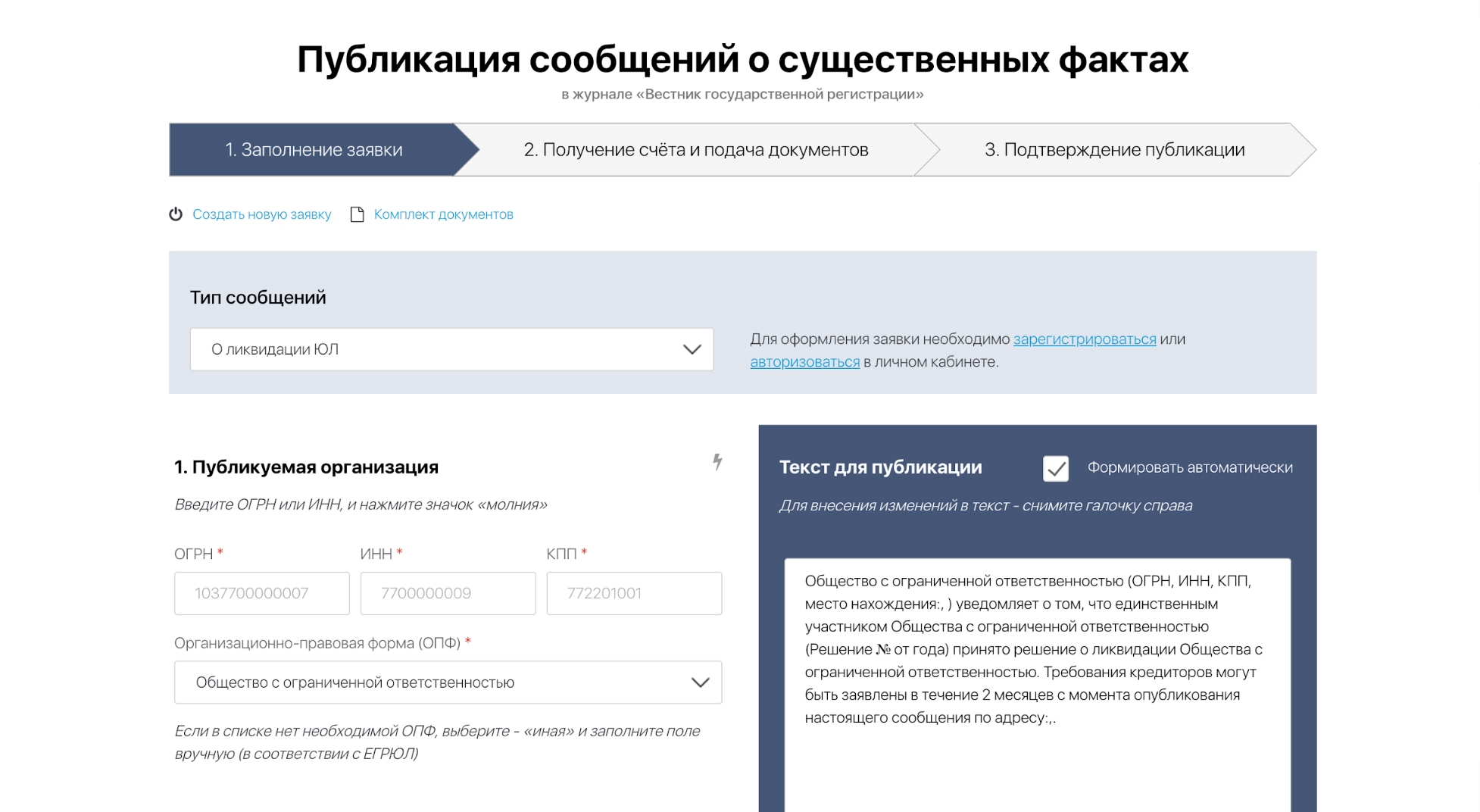

Как только получили лист записи из налоговой, нужно подать информацию о ликвидации в специальное СМИ — «Вестник государственной регистрации». «Вестник» публикует заметку о ликвидации ООО — и в течение двух месяцев с момента публикации к вам могут обратиться кредиторы с требованиями.

я заплатила за публикацию заметки о ликвидации ООО

На сайте «Вестника» нужно регистрироваться: понадобится указать фамилию, имя, логин, адрес, телефон, ИНН. Вестник выходит раз в семь дней, вот график на 2019 год.

После регистрации на сайте нужно заполнить шаблон сообщения

Дальше нужно заполнить бланк-заявку на публикацию сообщения и приложить документы:

- Доверенность по форме «Вестника».

- Сопроводительное письмо.

- Копию листа записи ЕГРЮЛ, в который внесена запись о начале ликвидации и назначении ликвидатора.

Бланк-заявка на публикацию сообщения о ликвидации

Документы нужно либо загрузить в личный кабинет и подписать КЭП, либо привезти оригиналы в редакцию. Если вы сдавали электронную отчетность, то, скорее всего, у вас есть КЭП — быстрее и удобнее будет загрузить документы через сайт.

Вам дадут квитанцию — ее нужно оплатить. У меня вышло 1911,6 Р . Оплатить можно с расчетного счета, по карте или наличными. Я платила со своей карты.

Дальше нужно связаться с кредиторами и сообщить, что вы собираетесь ликвидировать компанию. Это нужно сделать на случай, если кредитор не просматривает каждый новый выпуск «Вестника».

Кредиторами считаются компании, которым вы должны денег. Например, вам поставили товар, была предоплата, а оставшуюся часть денег вы не заплатили. В этой ситуации поставщик — ваш кредитор.

Уведомить нужно письменно, и это проще всего сделать по почте — отправить письмо с уведомлением о вручении.

Отправить уведомления нужно не позже даты выхода заметки в СМИ. Реакцию кредиторов ждем в течение двух месяцев с момента публикации новости в «Вестнике».

У моей компании кредиторов не было, поэтому мы ничего не рассылали, а после заметки в СМИ никто не заявлял требований.

Причин, по которым российские граждане закрывают свои ИП, может быть очень много. Однако, что касается уведомления ПФР о закрытии ИП, то оно требуется только в определенных случаях. Если речь идет о закрытии, у некоторых бизнесменов дело может быть настолько прибыльным, что потребует серьезного расширения, то есть, перехода на ООО. Но все же в последнее время все чаще предприниматели закрывают ИП по причине нерентабельности бизнеса.

Когда стоит закрывать ИП

Если предприятие не приносит дохода, то закрывать ИП не обязательно, ведь вполне возможно, что прибыльность своего бизнеса предпринимателю удастся восстановить. Но тут стоит отметить, что даже в том случае, когда бизнес простаивает и не приносит дохода, это не избавляет ИП от выплаты налогов и сборов в различные фонды. Но тут многое зависит от выбранной системы налогообложения и наличия наемных сотрудников.

К примеру, если ИП работает на патенте либо ЕНВД, то не играет роли, сколько прибыли будет приносить его бизнес. Взносы в государственную казну в данном случае будут фиксированными. Это правило касается и выплат в ПФР и ФСС. В Пенсионный фонд производить выплаты должен каждый предприниматель вне зависимости, есть ли у него действующие договора с наемными работниками либо нет.

За себя взносы в ПФР должен вносить каждый бизнесмен, на имя которого открыто ИП. Если к тому же на бизнесмена работают наемные сотрудники, то ему, вне зависимости от уровня прибыли, придется платить взносы в ФСС. То есть, в том случае, когда ИП дохода не приносит, гораздо проще и выгоднее будет просто его закрыть.

При появлении новой бизнес-идеи, более выгодной и прибыльной, можно заново пройти процедуру регистрации в налоговой инспекции. Это очень просто и не требует большого количества свободного времени и денежных трат.

Процедура ликвидации ИП не менее простая, нежели открытие собственного бизнеса. Если действовать в правильном направлении, не пропуская важные шаги, то все пройдет быстро. В отличие от ООО, завершение деятельности в качестве индивидуального предпринимателя не требует многочисленных проверок и долгого периода ожидания.

Как закрыть ИП в РФ?

Чтобы завершить свою деятельность в качестве индивидуального предпринимателя в России, бизнесмен должен обратиться в то отделение налоговой инспекции, где он состоит на учете. Это очень важно, так как все действия проводятся только там, где изначально проходила регистрация. В отделении ФНС необходимо взять для начала реквизиты, по которым потребуется оплатить госпошлину. На данный момент ее размер составляет 160 рублей.

Оплаченную квитанцию необходимо приложить к остальным бумагам, которые чаще всего требуются для закрытия ИП. Сюда входит копия паспорта и заявление, которое составляется по определенной форме. Бланк для заявления можно взять в любом отделении налоговой инспекции.

После того как квитанция будет оплачена, а все документы подготовлены, их необходимо предоставить на рассмотрение сотрудникам налоговой инспекции того отделения, где был зарегистрирован ИП. В этом нет ничего сложного, но бывает так, что у человека просто нет времени либо физической возможности посетить ФНС лично.

В данном случае предусмотрено 3 дополнительных варианта, а именно, подача бумаг через электронный сервис, через доверенное лицо либо по почте. Если для подачи бумаг будет назначено доверенное лицо, необходимо подготовить доверенность, заверенную у нотариуса. При себе представитель ИП должен иметь удостоверение личности. Подобные правила касаются всех госорганизаций, как ФНС, так и ПРФ и ФСС.

После того как сотрудники налоговой службы примут документы, они должны выдать заявителю расписку. Здесь указывается, какие бумаги были поданы для рассмотрения, и какого числа. Для оформления всех бумаг и вынесения решения по закрытию ИП дается 5 рабочих дней. День подачи бумаг в расчет не берется.

По истечении установленного срока предпринимателю будет выслано уведомление. Оно отправляется тем же способом, каким были поданы документы. То есть, если ИП подал бумаги через почту, нужно внимательно проверять содержимое своего почтового ящика. В случае если способом подачи был выбран личный визит в ФНС, нужно отправиться в отделение снова примерно через неделю после подачи пакета бумаг. При себе заявитель должен иметь расписку, которая была выдана ему сотрудниками ФНС ранее.

После того как все будет оформлено, уже бывший бизнесмен получит свидетельство о прекращении своей предпринимательской деятельности в качестве индивидуального предпринимателя и выписку из Единого госреестра ИП.

Но стоит заметить, что действия предпринимателя не заканчиваются на посещении налоговой инспекции. Дополнительно придется сняться с учета в Пенсионном фонде.

Закрытие ИП в ПФР

Уведомление пенсионного фонда о закрытии ИП необходимо осуществлять сразу после того, как бизнесмен получит документы в налоговой инспекции.

Желательно действовать, как можно быстрее, хоть по закону на это и дается 12 дней. На самом деле могут быть задержки с тем, что выходные и праздники заберут себе определенный период. Чтобы в последнюю минуту не бегать с бумагами, желательно решить этот вопрос сразу.

Что касается того, как уведомить ПФР о закрытии ИП, то стоит заметить, что тем индивидуальным предпринимателям, которые не заключали во время работы договора с наемными работниками, вообще нет необходимости в данной процедуре.

Что касается уведомления ПФР о закрытии ИП, то как и при регистрации, налоговая инспекция самостоятельно его отправляет.

Тем предпринимателям, которые являются работодателями, несколько сложнее. Им необходимо самостоятельно уведомить Пенсионный фонд о том, что в дальнейшем существование ИП прекращается.

Чтобы пройти данную процедуру необходимо предоставить сотрудникам ПФР пакет документов, который состоит из копии паспорта, заявления и свидетельства по форме Р65001. Бумаги подаются в то отделение Пенсионного фонда, в котором ИП изначально проходил регистрацию в качестве работодателя.

После подачи документов в ПФР понадобится некоторое время для их проверки. Далее заявителю выдается квитанция для оплаты задолженности. Оплатить всю сумму нужно обязательно, так как без этого полное завершение предпринимательской деятельности невозможно.

Проверка задолженности в ПФР является одной из причин, по которой каждый работодатель, даже тот, кто работал все время без привлечения наемных сотрудников, должен лично посетить фонд. Если в течение 12 дней после оформления бумаг в налоговой предприниматель не появится в Пенсионном фонде, это не избавит его от необходимости платить по долгам.

Более того, это повлечет за собой немалые штрафы. После того, как ИП будет закрыто, все его задолженности перед фондами будут числиться уже за физическим лицом.

В случае, если за последнее время ИП не подавал отчеты в ПФР, стоит сделать это сразу перед тем, как закрыть свой бизнес. Без актуальных отчетов сотрудниками Пенсионного фонда не будут определены долги, то есть, полностью завершить свою предпринимательскую деятельность заявитель не сможет.

Компания больше не приносит прибыль и вы решили её закрыть? В юридической практике такая процедура называется ликвидацией. Организацию официально закрывают и аннулируют любые права и обязанности без передачи другим лицам.

Помните, что после ликвидации ООО вы не сможете возобновить деятельность фирмы. Иногда можно решить свои проблемы, просто сменив направление работы. Если вы всё же решили закрыть ООО, внимательно изучите, какие способы ликвидации существуют и что необходимо делать.

🛑 Виды ликвидации ООО

Как именно ликвидировать фирму, зависит от конкретного случая: нет ли в компании долгов, сколько времени и денег вы готовы потратить на закрытие ООО, планируете ли менять структуру организации.

👉 Добровольная ликвидация

Решение закрыть фирму принимает группа учредителей или её единственный владелец. Организация официально проходит этапы ликвидации, а также вовремя сдаёт отчёты в госорганы и возвращает все долги по балансу.

- Компания соблюдает законодательство на всех этапах процедуры ликвидации.

- После закрытия долгов все требования считаются удовлетворёнными.

- Согласно выписке о снятии с учёта в ЕГРЮЛ, фирма официально перестаёт существовать.

- На закрытие потребуется от 3–4 месяцев до полугода.

- Вы должны пройти проверку налоговой.

- Если не хватит средств покрыть все долги, придётся объявить организацию банкротом.

👉 Принудительная ликвидация

Решение закрыть фирму принимает суд по иску налоговой или другого надзорного органа. Чаще всего это происходит в случае, когда организация предоставляет в ИФНС фальшивый адрес или у компании нет лицензии на определённую деятельность.

Иногда руководитель компании с нулевым балансом не хочет проходить процедуру добровольной ликвидации. Он ждёт, пока инспекция сама решит закрыть фирму как недействующее юридическое лицо. Согласно закону, налоговая служба может, но не должна принимать такое решение. По факту многие неработающие организации так и остаются в ЕГРЮЛ и получают штраф за отсутствие отчётности.

Не нужно проходить все этапы процедуры ликвидации ООО в определённый срок, а также тратить деньги на юристов и бухгалтеров.

- Подходит только тем фирмам, у которых нет долгов, просрочки по отчётности в ИФНС за последние 12 месяцев или операций на корпоративном счёте.

- Вместо исключения из ЕГРЮЛ можно получить штраф от налоговой за несданную вовремя отчётность. Учредителям могут закрыть доступ к управленческой деятельности на три года.

👉 Альтернативные методы ликвидации ООО

Компания не закрывается, а лишь меняет учредителей или свою структуру. Законом не запрещены подобные действия. Но иногда это приносит больше проблем, чем выгоды.

👉 Альтернативные способы закрыть ООО

- продать компанию;

- реорганизовать структуру (присоединение или слияние с другой фирмой);

- поменять учредителя и (или) генерального директора.

- Не требует много времени. На процедуру необходимо от двух недель до одного месяца.

- Нет необходимости покрывать все долги после закрытия.

- Не нужно плотно общаться с налоговой или другими госорганами. Проверка по документам с их стороны маловероятна.

- Необязательно полностью закрывать компанию.

- Бывший владелец компании продолжает нести ответственность за все действия в ООО до его передачи другому лицу.

- При присоединении или слиянии есть риск связаться с недобросовестной организацией и отвечать за её незаконную деятельность перед государством.

👉 Банкротство ООО

Когда у фирмы на балансе не хватает средств выплатить долги, компанию необходимо объявить банкротом, а её имущество будет продано на торгах.

Подходит, если у вас долг свыше 100 000 рублей, а также недостаточно активов, чтобы покрыть все обязательства при закрытии компании.

- Все оставшиеся после продажи имущества долги списываются, и компания официально закрыта.

- Процедура может затянуться на несколько лет.

- Много юридических тонкостей — в таком случае необходима профессиональная помощь.

🤔 Как закрыть ООО самостоятельно в 2020 году

Если у вашей компании нет долгов и вы хотите закрыть фирму добровольно, вам поможет наша инструкция, как закрыть ООО.

📌 Шаг 1. Соберите ликвидационную комиссию

На первом этапе соберите всех учредителей ООО и оформите решение о ликвидации. Если учредитель один, тогда он объявляет себя ликвидатором.

Составьте протокол общего заседания или решение ликвидатора. В нём следует отметить Ф.И.О. каждого участника, а также его паспортные данные. Укажите дату собрания, причину ликвидации и срок, в течение которого планируете закрыть компанию (не дольше одного года).

В течение 10 дней отправьте копию протокола всем учредителям ООО.

📌 Шаг 2. Поставьте в известность надзорные органы

В течение трёх рабочих дней с даты принятия решения о ликвидации подайте в налоговую инспекцию следующие документы:

- уведомление о ликвидации юридического лица ( форма Р15001 ) с подписями учредителей, заверенными у нотариуса;

- протокол общего собрания учредителей (решение ликвидатора);

Обращаться необходимо в инспекцию, которая регистрировала вашу компанию. Сдать документы можно самому или с помощью курьера, ценным письмом с описью вложения, через «Госуслуги» или МФЦ.

Через пять рабочих дней ИФНС пришлёт из ЕГРЮЛ лист с записью о начале ликвидации предприятия.

📌 Шаг 3. Оповестите о ликвидации через СМИ

Сообщите о ликвидации в отраслевом СМИ — «Вестнике государственной регистрации».

Так вы проинформируете кредиторов, в какой срок и в каком порядке они могут заявить свои требования по долгам до закрытия фирмы. Этот период должен составлять не менее двух месяцев.

📌 Шаг 4. Сообщите о ликвидации всем кредиторам

Не рассчитывайте только на «Вестник» и сообщите каждому кредитору, что прекращаете деятельность ЮЛ. Отправьте по почте официальное письмо с уведомлением. Уточните, в какой срок (не менее двух месяцев) и каким образом контрагент может заявить требование до закрытия ЮЛ.

📌 Шаг 5. Предупредите об увольнении сотрудников и оповестите службу занятости

Сообщите о ликвидации вашим сотрудникам не позднее, чем за два месяца до увольнения. Составьте для каждого уведомление об увольнении по решению работодателя из-за ликвидации компании ( пункт 1 ст. 81 ТК РФ ) и соберите подписи. Не забудьте выплатить отпускные, выходные пособия и среднюю зарплату на период поиска новой работы, но не дольше двух месяцев.

Известите в официальной форме службу занятости по месту регистрации ООО за два месяца до сокращения сотрудников (за три месяца — если увольняете больше 15 человек).

📌 Шаг 6. Составьте промежуточный ликвидационный баланс и передайте его в налоговую

Если два месяца для требований кредиторов прошли, составьте промежуточный ликвидационный баланс, утвердите общим собранием ликвидационной комиссии и подайте его в ИФНС с пакетом документов:

- Промежуточный ликвидационный баланс (ПЛБ) с описью имущества компании, требованиями кредиторов и результатом по их удовлетворению.

- Уведомление (форма Р15001) — то же, что и при первой явке в ИФНС (из шага 2). Но теперь галочку ставим в пункте 2.3.

- Протокол об утверждении первого ликвидационного баланса.

- Заявление о публикации в «Вестнике государственной регистрации».

Через пять рабочих дней налоговая пришлёт лист записи в ЕГРЮЛ о текущем статусе.

📌 Шаг 7. Выплатите все долги

Возвращайте деньги в порядке, который обозначен в ТК РФ:

- Первые выплаты должны быть направлены лицам, которые получили моральный вред и ущерб здоровью.

- Далее следуют сотрудники — им выплачивается зарплата и выходное пособие.

- Вносятся штрафы, налоги, пени государственным органам (ИФНС, ПФР, ФСС).

- Покрываются оставшиеся долги.

📌 Шаг 8. Сдайте отчёт об уволенных сотрудниках

В течение одного месяца после утверждения промежуточного ликвидационного баланса предоставьте следующую отчётность:

- СЗВ-отчёты — в пенсионный фонд;

- 4-ФСС — в фонд социального страхования;

- декларацию по УСН или ЕНВД, 6-НДФЛ и 2-НДФЛ — в налоговую инспекцию.

Для каждой группы отчётов предусмотрены индивидуальные сроки в течение года ликвидации.

📌 Шаг 9. Составьте итоговый ликвидационный баланс

После того как вы убедились, что нет долгов перед сотрудниками, государством и кредиторами, определите, сколько денег и активов осталось в компании. Приложите эту информацию к документу. Утвердите итоговый баланс решением ликвидационной комиссии или единственного ликвидатора.

📌 Шаг 10. Подайте окончательный пакет документов в ИФНС для ликвидации компании

Распределите оставшиеся активы согласно долям учредителей юридического лица. Сдайте в налоговую следующие документы:

- заявление «О государственной регистрации ЮЛ в связи с его ликвидацией» ( форма Р16001 );

- итоговый ликвидационный баланс;

- квитанцию об уплате госпошлины в размере 800 рублей (если подавать в ИФНС документы в электронной форме, пошлину платить не нужно).

В течение пяти рабочих дней налоговая предоставит свидетельство о прекращении деятельности и уведомление о снятии с учёта в ЕГРЮЛ.

📌 Шаг 11. Действия по итогам ликвидации ООО

- Снять с учёта онлайн-кассу.

- Закрыть расчётный счёт.

- Привести в порядок и сдать оставшиеся документы предприятия в архив.

- Уничтожить печать.

☝ Заключение

Добровольная ликвидация подходит в случае, если в компании нулевой баланс, нет долгов, и вы готовы плотно работать с налоговой, фондами и другими госорганами. Соблюдайте пошаговую инструкцию, подготовьте документы, спланируйте пособия сотрудникам и другие выплаты.

Если у вас серьёзная задолженность или проблемы с бухгалтерией, найдите специалистов по ликвидации ООО с успешными кейсами и попросите их проанализировать текущее положение в вашей фирме. Вы должны взвесить все риски, если примете решение воспользоваться альтернативными методами.

Закрываете фирму из-за пандемии? Для компаний, которые оказались в сложной ситуации, предусмотрены меры поддержки со стороны государства, например субсидия, отсрочка по налогам или льготный кредит. Возможно, это поможет спасти ваш бизнес. Подробнее о получении льготного кредита мы рассказывали 👉 здесь .

Подписывайтесь на наш канал. Делимся полезными решениями для малого и среднего бизнеса, помогаем разобраться, рассказываем про тренды.

Читайте также: