Как заполнить форму рсв 1 пфр за 3 квартал пример заполнения

Шаг 1. Определяем необходимость сдачи РСВ

Единый расчет по страховым взносам (РСВ) обязаны сдать все, кто выплачивает деньги физическим лицам на договорной основе.

В первую очередь это, конечно, зарплата по трудовым договорам. Кроме того, к выплатам, облагаемым страховыми взносами (а значит, обязывающими сдавать РСВ), относены и отношения с «физиками» по договорам ГПХ.

Кто может не сдавать РСВ

Не сдавать РСВ могут только ИП без наемных работников. Хотя сам ИП – тоже застрахованное лицо, обязанность отчитываться по взносам за себя на него не возложена.

Кроме того, не сдавать РСВ могут частнопрактикующие физлица (например, нотариусы или адвокаты, не имеющие сотрудников).

Юридические же лица такой преференции лишены, поскольку хотя бы один человек в них всегда есть – это директор.

Надо ли сдавать РСВ если никому ничего не платили

Если вы юрлицо или предприниматель, у которого есть или были наемные работники или физлица на ГПД, сдавать РСВ надо.

На эту тему есть масса писем от чиновников. Например, можно посмотреть более свежие: письма ФНС от 16.04.2020 № БС-3-11/3048, Минфина от 20.09.2019 № 03-15-05/72507.

Обоснование во всех письмах одно: налоговики не знают, что вы не производили начислений и выплат физлицам в отчетном периоде. Ваша обязанность – сообщить им об этом, подав нулевой РСВ.

Отсутствие сданного в срок расчета по взносам в налоговой воспримут как уклонение от обязанностей плательщика и имеют полное право заблокировать счета до выяснения всех обстоятельств дела, а также оштрафовать.

Шаг 2. Берем актуальный бланк РСВ на 3 квартал 2020

Действующий бланк расчета по взносам для отчетов в 2020 году утвержден приказом ФНС от 18.09.2019 № ММВ-7-11/470.

В бланке 21 лист – титульный и три раздела с приложениями. Но обычно заполнять их все не нужно.

Шаг 3. Заполняем титульный лист

Помимо сведений, перечисленных выше в таблице с информацией о содержимом листов отчета по взносам, указываем:

- период (33) и год (2020);

- название компании или ИП, юр. адрес (адрес регистрации ИП);

- Ф.И.О. руководителя и представителя (если есть).

На этом шаге оставляем незаполненными только ячейки с количеством листов отчета и на всякий случай – с количеством прилагаемых документов.

Как правильно вносить сведения в РСВ от руки

Заполняя любой налоговый отчет вручную или с помощью компьютерного редактора (например, Word или Excel), нужно помнить о некоторых нюансах.

Надеемся, что после прочтения у вас отпадут вопросы, зачем столько черточек и почему цифры в образце вписаны не как в декларации из бухгалтерской программы.

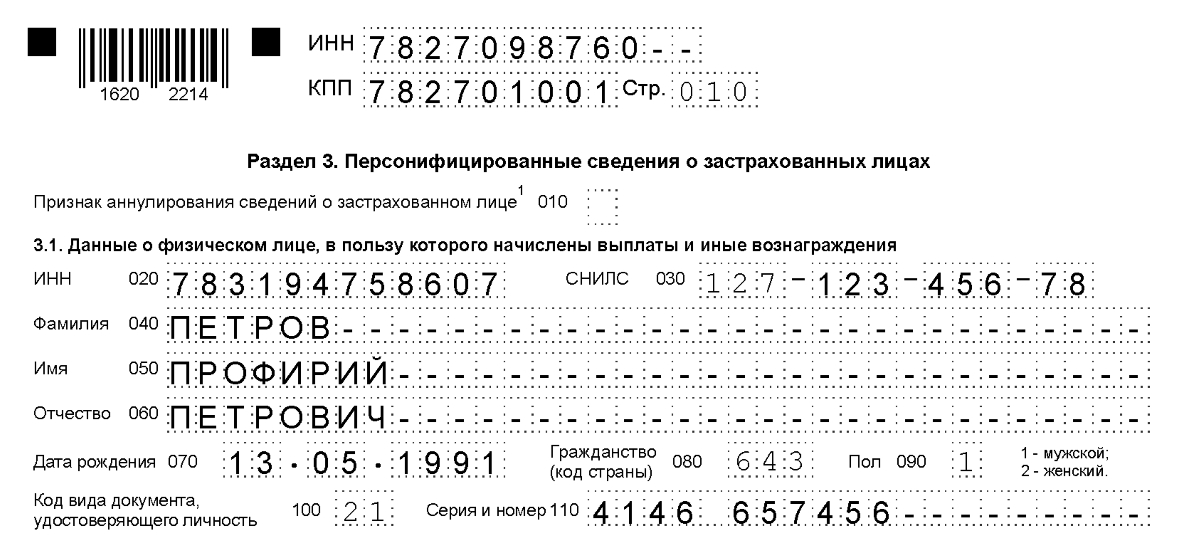

Шаг 4. Заполняем Раздел 3 (персучет)

На практике заполнение РСВ удобнее начинать с Раздела 3, так как остальные разделы содержат суммированные данные из персонифицированных сведений 3-го раздела.

Вносим сведения персучета о каждом застрахованном физлице, которому в течение 9 месяцев 2020 года начисляли вознаграждения. Приводим Ф.И.О., ИНН, СНИЛС, год рождения, гражданство.

Следим, чтобы сведения совпадали с данными в ПФР по форме СЗВ-М.

Вносим данные о начисленных выплатах за каждый месяц отчетного квартала и сумму взносов на ОПС, исчисленную с каждой выплаты.

Шаг 5. Заполняем приложения к Разделу 1

Приложения к Разделу 1 посвящены сводным данным по количеству застрахованных лиц, сумме их вознаграждений и суммам взносов на ОПС, ОМС и ВНиМ, исчисленных нарастающим итогом с начала года и в каждом месяце 3 квартала.

Принцип заполнения подразделов, посвященных ОПС, ОМС и соцстраху, идентичен. Поэтому в качестве примера приведем подраздел для ОПС.

Как отразить в РСВ снижение страховых взносов в связи с коронавирусом

С 1 апреля 2020 года для субъектов малого и среднего бизнеса (МСП) действуют «коронавирусные» правила: тарифы страховых взносов нужно определять исходя из суммы выплат сотрудникам за каждый отдельно взятый месяц (Закон от 01.04.2020 № 102-ФЗ). Для начислений в пределах МРОТ и сверх него действуют разные ставки взносов.

Та часть зарплаты сотрудника, которая не превышает МРОТ, должна облагаться страховыми взносами по общим тарифам. С остальной части выплат (сверх МРОТ) взносы нужно считать по пониженным ставкам.

ФНС в письме от 07.04.20 № БС-4-11/5850 разъяснила, как заполнить РСВ в таких случаях.

Код тарифа плательщика надо указать: 20.

В разделе 3 при заполнении подраздела 3.2.1 «Сведения о сумме выплат и иных вознаграждений, начисленных в пользу физлица» нужно указывать коды категории застрахованного лица:

- МС – физлица, с чьей зарплаты (в части, превышающей МРОТ) страховые взносы исчисляют плательщики-субъекты МСП;

- ВЖМС – застрахованные в системе ОПС лица из числа иностранных граждан или лиц без гражданства, временно проживающие на территории РФ, а также временно пребывающие в РФ иностранцы или лица без гражданства, которым предоставлено временное убежище, с чьей зарплаты (в части, превышающей МРОТ) страховые взносы исчисляют плательщики-субъекты МСП;

- ВПМС – временно пребывающие на территории РФ иностранцы или лица без гражданства (кроме высококвалифицированных специалистов), с чьей зарплаты (в части, превышающей МРОТ) страховые взносы исчисляют плательщики-субъекты МСП.

Указанный порядок отражения в РСВ сниженных взносов применяют, пока не вступит в действие новая форма расчета по взносам, в которую войдут все новшества 2020 года по взносам.

Как отразить в РСВ нулевой тариф по взносам

Как заполнить расчет в случае применения нулевых ставок взносов, налоговики сообщили в письме от 09.06.2020 № БС-4-11/9528.

Напомним, что нулевые тарифы взносов во 2 квартале 2020 года введены для субъектов МСП и НКО из наиболее пострадавших от коронавируса отраслей.

До внесения соответствующих поправок в РСВ, рекомендовано применять код тарифа 21. Заполнение приложения к Разделу 1 при этом аналогично рекомендованному для пониженных тарифов. С той лишь разницей, что за месяцы 2 квартала взносы к уплате равны 0.

Что касается кодов категории застрахованного лица, то по выплатам, облагаемым по ставке 0%, пока действуют такие рекомендации:

- КВ — российские граждане;

- ВЖКВ — застрахованные в системе ОПС иностранные граждане или лица без гражданства, временно проживающие на территории РФ, а также иностранцы или лица без гражданства, временно пребывающие в РФ, которым предоставлено временное убежище (беженцы);

- ВПКВ — иностранные граждане или лица без гражданства (кроме высококвалифицированных специалистов), временно пребывающие на территории РФ.

Шаг 6. Заполняем прочие разделы формы РСВ

Это нужно делать только в том случае, если есть что вносить в эти разделы. В этом поможет определиться таблица, приведенная в начале статьи.

Для многих этот шаг можно пропустить и переходить к следующему.

Шаг 7. Формируем Раздел 1

Фиксируем обобщенные данные по взносам, которые раскрыли в предыдущих разделах. Приводим их в общей сумме за 9 месяцев 2020 года, а также за каждый месяц 3 квартала. Здесь же показываем взносы по доптарифам, если они есть.

Расчет по страховым взносам — это отчет, в котором указываются информация о начисленных и уплаченных суммах на обязательное пенсионное и медицинское страхования и сведения персонифицированного учета в организации. РСВ сдают в ФНС ежеквартально. Отчитаться за 3 квартал 2020 года нужно до 30.10.2020.

Штрафы за РСВ в 2020 году

Если не предоставить расчет страховых взносов (РСВ) или нарушить срок сдачи, последует административная ответственность и штрафные санкции.

Если нарушены сроки сдачи формы РСВ-1 (за 3 квартал — до 30.10.2020), начислят штраф в размере 1000 рублей или 5% от исчисленных страховых взносов в расчетном периоде за каждый полный или неполный месяц просрочки.

Если обнаружатся ошибки или расхождения в РСВ при заполнении, то отчет непредоставлен. Исправления разрешается внести в течение 5 рабочих дней с момента получения уведомления ИФНС. После внесения изменений датой сдачи РСВ признается день, когда первый раз отправлена форма единого расчета по страховым взносам за 3 квартал 2020 (абз. 2 и 3 п. 7 ст. 431 НК РФ).

Когда сдавать в 2020 году

Срок предоставления РСВ одинаков для всех работодателей — не позднее 30-го числа месяца, который следует за отчетным периодом. Отчитываются 4 раза за год, формируют сведения нарастающим итогом: за 1 квартал, за полугодие, за 9 месяцев и за год.

Сроки предоставления РСВ в 2020 году:

- за 1 квартал — до 30.04.2020 (из-за пандемии перенесли на 15.05.2020);

- за полугодие — до 30.07.2020;

- за 9 месяцев — до 30.10.2020;

- за 2020 год — до 01.02.2021.

Какой бланк РСВ использовать

Унифицированный бланк и порядок заполнения расчета по страховым взносам утверждены приказом ФНС России от 18.09.2019 № ММВ-7-11/470@. Код по КНД — 1151111. РСВ состоит из титульника и трех разделов, которые содержат 10 приложений, всего 21 лист. Раньше приложений было 11, в формуляре изменилась их нумерация.

Условия для заполнения РСВ

Рассмотрим пример заполнения расчета по страховым взносам за 3 квартал 2020 для бюджетной организации. ГБОУ ДОД СДЮСШОР «АЛЛЮР» применяет ОСНО. Для исчисления установлены общие ставки налогообложения и общие тарифы страхового обеспечения. Среднесписочная численность — 2 работника: директор и подчиненный, показатель не менялся.

Обратите внимание на рекомендации ФНС по заполнению расчета по страховым взносам в 2020 году. Используйте бесплатно обзор и инструкцию КонсультантПлюс.

В июле подчиненный Федин Виктор проболел пять календарных дней. За этот период ему начислили пособие по болезни в сумме 8207,95 руб. Из этих денег 3283,18 руб. оплачены за счет средств Соцстраха. Иных пособий, больничных и прочих выплат за счет Соцстраха в 3 квартале не было.

Зарплата работников спортивной школы «АЛЛЮР» составила:

- в июле — 100 000,00 руб.;

- в августе — 100 000,00 руб.;

- в сентябре — 88 095,24 руб.

Итого за три месяца — 288 095,24 руб.

Других перечислений в пользу работников бюджетное учреждение не производило. Ни по одному из работников ГБУ ДОД СДЮСШОР «АЛЛЮР» не была превышена предельная величина по взносам на пенсионное и социальное страхование (ОПС и ВНиМ).

Расчет страховых взносов в 3 квартале 2020 года:

Как правильно заполнить РСВ

Пошаговая инструкция по заполнению расчета по страховым взносам за 3 квартал 2020 года для учреждений:

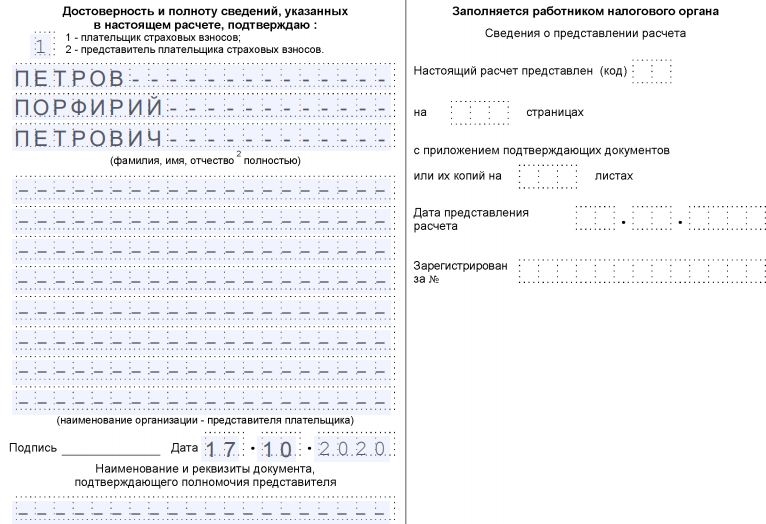

Шаг 1. Титульный лист РСВ

На титульном листе единого расчета по страховым взносам указываем информацию об организации: ИНН и КПП (отражаются на всех страницах отчета), наименование, код экономической деятельности, Ф.И.О. руководителя, номер телефона. В поле «Номер корректировки» ставим 0, если единый отчет предоставляем в первый раз за отчетный период, либо устанавливаем следующий по порядку номер корректировки. Указываем код ИФНС и код местонахождения.

Шаг 2. Переходим в третий раздел расчета РСВ

Здесь необходимо заполнить персонифицированные сведения обо всех застрахованных лицах в организации, по каждому сотруднику отдельно.

Отражаем номер корректировки — 0, период и дату заполнения.

Указываем персональные данные в части 3.1: ИНН работника, СНИЛС, Ф.И.О., дату рождения, пол и гражданство. Для граждан России устанавливаем значение 643 (строка 120), код страны установлен постановлением Госстандарта от 14.12.2001 № 529-ст. Код вида документа (строчка 100) выбираем в соответствии с приложением № 2 к приказу ФНС России от 18.09.2019 № ММВ-7-11/470@. Код паспорта гражданина РФ — 21, указываем серию и номер паспорта (либо сведения иного документа).

Заполняем часть 3.2 третьего раздела единого страхового расчета: в поле «месяц» устанавливаем порядковый номер месяца начисления зарплаты. Прописываем код категории застрахованного лица. В соответствии с приложением № 8 приказа ФНС, «наемный работник» — значение НР. Затем приводим помесячную разбивку начисленных вознаграждений за труд.

Если у одного из работников превышена сумма предельной базы для начисления страховых взносов, заполняем часть 3.2.2, руководствуясь предельными значениями для ОПС в 2020 г. — 1 292 000,00 рублей на одного работника.

Вот образец заполнения РСВ за 3 квартал 2020 для 3 раздела:

Шаг 3. Переходим в подраздел 1.1 приложения № 1 раздела 1 единого расчета РСВ

В подразделе 1.1 РСВ указываем код тарифа плательщика. Информация для заполнения расчета по страховым взносам за 1 квартал:

- 01 — для ОСНО;

- 02 — для УСН;

- 03 — для ЕНВД.

Затем указываем суммарные значения раздела 3 РСВ.

Вначале отражаем численность человек:

- общую;

- число тех, кому осуществлялись начисления, включаемые в базу для расчета;

- у кого сформировалось превышение предельной величины базы.

Затем размеры начислений и страховых взносов по тому же принципу, что и численность.

В полях 010 (численность физлиц) и 020 (численность физлиц, кому осуществлялись выплаты, с которых начислены страховые взносы) устанавливаем значение 2 (человека). Поле 021 не заполняем, в нем указывается численность физлиц, у кого произошло превышение лимита базы для начисления.

Поле 030 — общая сумма начислений, 040 — сумма необлагаемых выплат, 045 — сумма вычетов по п. 8 ст. 421 НК РФ, 050 — база для исчисления страховых взносов, определяется разницей полей 030 и (040 + 045).

Необлагаемые выплаты (стр. 040) устанавливаются ст. 422 НК РФ и включают в себя:

- государственные пособия федерального, регионального и местного уровней;

- компенсации и возмещения, установленные государством, в пределах нормативов;

- единовременные денежные выплаты в виде материальной помощи (при смерти близкого родственника, при стихийных бедствиях и ЧС);

- материальную помощь при рождении ребенка в пределах до 50 000,00 рублей; суммы сверх указанного лимита облагаются налогами;

- материальную помощь в размере 4000 рублей; сумма, превышающая лимит, облагается в установленном порядке;

- размеры страховых отчислений, в том числе на дополнительное страхование;

- прочие выплаты.

Поле 051 — сумма начислений, превышающая предельную величину базы.

Поля 060, 061 и 062 — начисленные взносы ОПС. 060 — общие (итоговые и являются суммой строк 061 и 062), 061 — без превышения лимита, 062 — с превышением лимита.

Шаг 4. Подраздел 1.2 приложения № 1 раздела 1 РСВ

Заполняем данные для ОМС аналогичным образом, как и подраздел 1.1:

- 010 и 020 — численность;

- 030 — общая сумма начислений;

- 040 — необлагаемые выплаты (ст. 422 НК РФ);

- 045 — сумма вычетов по п. 8 ст. 421 НК РФ;

- 050 — разница между 030 и суммой строчек 040 и 045;

- 060 — сумма исчисленных страховых взносов на ОМС.

Помните, что действующим законодательством не установлено пределов (лимитов) превышения, при которых применяются особые условия.

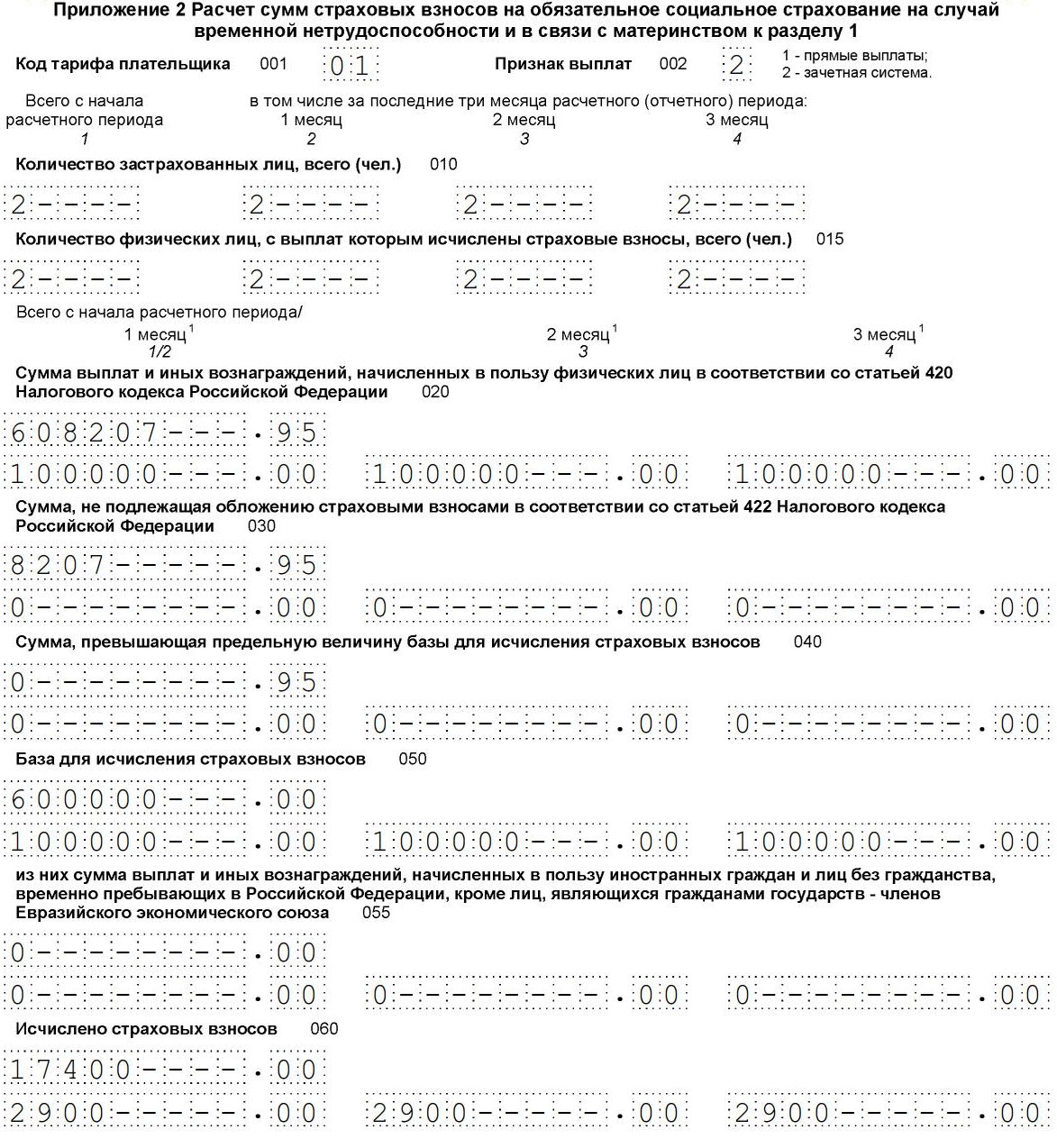

Шаг 5. Заполняем приложение № 2 раздела 1 РСВ. Указываем данные для расчета отчислений ВНиМ

Код тарифа плательщика для ОСНО тот же — 01.

Строка 002 (признак выплат): определяем по подсказкам формы. Указываем 01, если организация находится в регионе — участнике пилотного проекта ФСС, 02 — для всех остальных:

- 010 — указываем общее количество застрахованных лиц;

- 015 — число работников, с доходов которых начислены взносы ВНиМ;

- 020 — общая сумма начислений, произведенных за расчетный период;

- 030 — необлагаемые выплаты (ст. 422 НК РФ);

- 040 — сумма начислений, превышающих установленный лимит. В 2020 году он равен 912 000,00 рублей;

- 050 — база для расчета отчислений;

- 055 — суммы начислений в пользу иностранцев и лиц без гражданства.

Теперь заканчиваем заполнять приложение № 2 раздела 1 РСВ.

Поля предназначены для:

- 060 — исчисленных страховых взносов;

- 070 — произведенных расходов на выплату страхового обеспечения (больничные, пособия);

- 080 — расходов, возмещенных Фондом социального страхования;

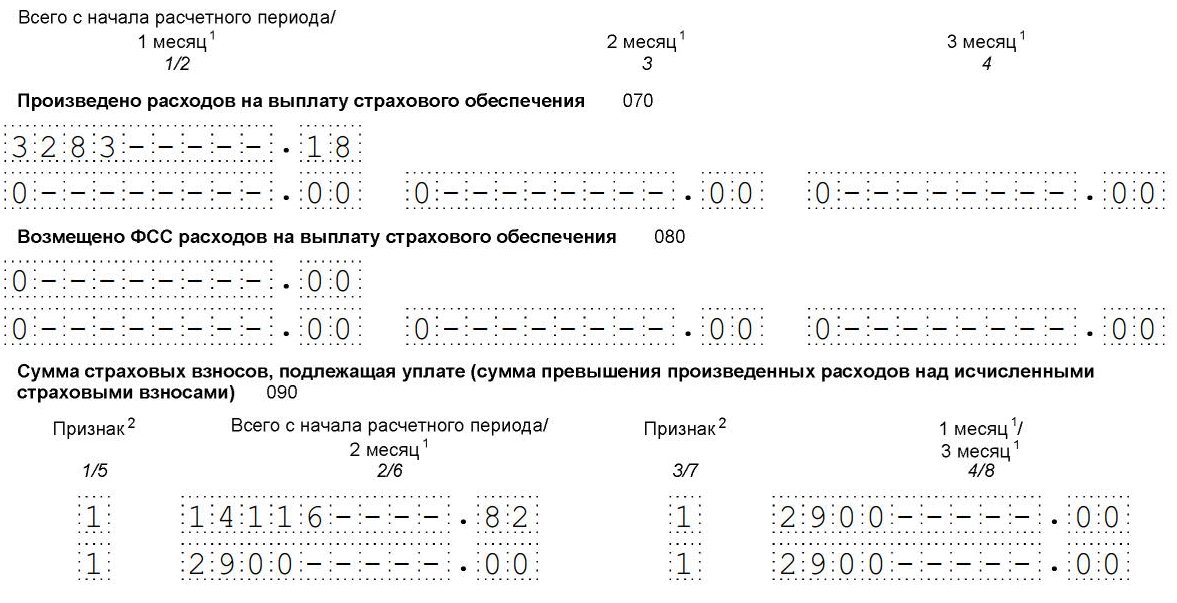

- 090 — подлежащих к уплате, они равны разнице исчисленных страховых взносов и фактически произведенных расходов (060 - (070 - 080)).

Указываем 1 — при уплате платежей в бюджет; 2 — при превышении произведенных расходов над рассчитанными страховыми взносами.

Если в организации за отчетный период производились выплаты по больничным листам или пособиям (суммы, исключаемые из расчетной базы), следует заполнить приложение № 3 раздела 1 РСВ.

Шаг 6. Заполняем приложение № 3 раздела 1 РСВ

Если в расчетном периоде сотрудники компании болели или в их пользу начислялись иные виды пособий, возмещаемых за счет ФСС, то придется заполнить дополнительные листы отчета РСВ. При наличии выплат за счет Соцстраха придется оформить еще и приложение № 3 к первому разделу расчета по страховым взносам.

Оформление допстраницы РСВ производится по общим правилам. По сути, работодатель детализирует информацию по временной нетрудоспособности. То есть раскрывает:

- количество произошедших случаев за отчетное время;

- количество дней болезни;

- сумму, начисленную за счет ФСС.

Затем необходимо указать конкретный вид пособия, которое было начислено в отчетном периоде. Если их несколько, тогда работодатель заполняет соответствующие строки приложения № 3 к первому разделу РСВ.

Шаг 7. Заполняем раздел 1 (сводные данные) расчета по страховым взносам

Указываем величину, подлежащую уплате по каждому виду страхового обеспечения в отдельности.

Заполняем ОКТМО. Для каждого вида страхового обеспечения указываем КБК, итог за расчетный период (квартал) и за каждый месяц. КБК в едином отчете по страховым взносам отражаем в соответствии с приказом Минфина от 132н от 08.06.2018.

Обзоры КонсультантПлюс

Что такое РСВ-1 — это расчет по страховым взносам, который работодатели ежеквартально сдают в ФНС. Он объединил данные о начислениях на ОПС, ОМС и ВНиМ. Срок сдачи за 3 квартал — до 30.10.2020.

Единая форма расчета по страховым взносам за 2020 год (РСВ) утверждена приказом ФНС России от 18.09.2019 № ММВ-7-11/470@. Отчет включает в себя всю информацию по существующим страховым взносам, кроме платежей по профзаболеваниям и несчастным случаям на производстве, заменив собой упраздненный отчет с той же аббревиатурой, но цифрой 1, и большинство разделов формы 4-ФСС, которую страхователи, как и прежде, должны сдавать в Фонд социального страхования, но только по взносам «на травматизм». Форма РСВ-1 для ПФР упразднена полностью и больше не применяется страхователями.

Сроки сдачи

В соответствии с нормами пункта 7 статьи 431 Налогового кодекса РФ, единый расчет по страховым взносам сдают все работодатели: как юридические лица, так и индивидуальные предприниматели, имеющие наемных работников и осуществляющие выплаты в их пользу. Сроки сдачи отчетности определены до 30-го числа месяца, следующего за отчетным периодом. При совпадении с выходным днем переносятся сроки сдачи отчетности, расчет по страховым взносам за 3 квартал 2020 года сдают до 30 октября (пятница). Если не успеть, последуют санкции за несвоевременную сдачу. Сроки направления отчета в налоговые органы за все отчетные периоды 2020 года приведены в таблице:

За I квартал 2020 года

За 6 месяцев 2020 года

За 9 месяцев 2020 года

Способы доставки отчета в налоговый орган ничем не отличаются от других форм и деклараций: принести лично, отправить по почте заказным письмом или передать через представителя.

Отчетность обособленных подразделений

Если у плательщика страховых взносов существуют обособленные подразделения, которые самостоятельно выплачивают зарплату сотрудникам, то, в силу пункта 7 статьи 431 НК РФ, каждое такое подразделение обязано сдавать отчет в налоговый орган по месту своего нахождения. В этом случае не играет роли наличие или отсутствие у обособленного подразделения своего отдельного баланса и расчетного счета. Более того, организация обязана заблаговременно известить налоговую службу о полномочиях своих обособленных подразделений по начислению и выплате вознаграждений работникам в течение месяца, как это предусмотрено статьей 23 НК РФ. Такая обязанность у всех плательщиков страховых платежей возникла с 01.01.2018, и заявляют о себе головные организации, подав заявление, форма которого утверждена приказом ФНС России от 10.01.2017 № ММВ-7-14/4@.

Чтобы заполнить отчет без ошибок, используйте бесплатно инструкции и образцы от экспертов КонсультантПлюс.

Бланк

Посмотрим, из чего состоит форма расчета по страховым взносам за 3 квартал 2020 года. Новая форма насчитывает 11 листов (вместе с приложениями) и состоит из:

- титульного листа;

- раздела 1 «Сводные данные об обязательствах плательщика страховых взносов»;

- раздела 2 «Сводные данные об обязательствах плательщиков страховых взносов — глав крестьянских (фермерских) хозяйств»;

- раздела 3 «Персонифицированные сведения о застрахованных лицах».

Какой из разделов необходимо заполнить и в каком объеме, зависит от статуса страхователя и вида деятельности, которую он осуществляет. В таблице приведены категории работодателей и подразделы расчета, которые они должны заполнять.

Что заполнить в расчете

Все страхователи — плательщики страховых взносов (юрлица и ИП, кроме глав крестьянских хозяйств)

Кроме того, должны заполнить:

Дополнительно к вышеперечисленному:

Страхователи, которые вправе применять пониженные или дополнительные тарифы социальных платежей

Страхователи, у которых в отчетном периоде были расходы, связанные с выплатой физлицам обеспечения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством

Правила заполнения

Подробные разъяснения, как заполнить расчет по страховым взносам, приведены в приложении № 2 к приказу, которым он утвержден. Страницы необходимо пронумеровать сквозным способом. При заполнении документа на компьютере для его дальнейшей распечатки необходимо применять исключительно шрифт Courier New размером 16-18.

Округлять стоимостные показатели в отчете не нужно, указывая рубли и копейки. Если показатель в поле отсутствует, поставьте прочерки, при отсутствии стоимостного показателя проставляются нули. Категорически запрещены любые исправления, скрепление листов степлером и двусторонняя печать документа. Обратите внимание, что вам больше не нужен образец заполнения РСВ-1 — ПФР в 2020 году этот документ не запрашивает, хотя и вправе оштрафовать за несдачу отчета до 2017 года, когда администрировал этот процесс (см. постановление АС Волго-Вятского округа от 24.12.2018 по делу № А29-4848/2018).

Как заполнить отчет РСВ: пошаговая инструкция

Бланк достаточно объемный, поэтому рассмотрим заполнение расчета по шагам. Для примера возьмем организацию, которая начала вести деятельность в III квартале 2020 года. В ней трудоустроены два человека, включая директора. Один специалист оказывает юридические услуги по договору гражданско-правового характера, выплаты в его пользу не включаются в базу обложения на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством.

Шаг 1. Титульный лист.

Здесь необходимо указать ИНН, КПП и полное наименование организации — плательщика страховых взносов или Ф.И.О. ИП. Без ошибок заполняем код расчетного периода. В отчетности за 3 квартал 2020 года указываем код 33. Тут же следует написать отчетный год и код налогового органа, куда направлен отчет.

Далее указываем номер телефона, ОКВЭД2 и общее количество страниц расчета.

Кроме того, необходимо отметить, кто направляет отчет: сам плательщик страховых взносов или его представитель. Плательщику соответствует код 1, а представителю — 2. В конце листа необходимо поставить дату, а уполномоченное лицо должно заверить внесенные сведения своей подписью.

Содержит сводные данные по обязательствам плательщика, поэтому в нем обязательно указывают корректный код КБК по каждому виду платежей. Начисленные суммы приводятся помесячно, отдельно — по пенсионному, социальному и медицинскому страхованию.

Если в отчетном периоде было дополнительное страхование, то это тоже указывают отдельно. Весь раздел 1 не помещается на одной странице, поэтому продолжить заполнение необходимо на следующей. Внизу каждой страницы необходимо ставить подпись и дату заполнения.

Шаг 3. Приложение 1 к разделу 1 «Расчет сумм страховых взносов на обязательное пенсионное и медицинское страхование».

Здесь следует указать отдельно исчисленные страховые платежи по пенсионному и медицинскому страхованию и количество застрахованных лиц в каждом месяце.

Для заполнения кода тарифа плательщика выбирают один из показателей. Инструкция, как заполняется расчет по страховым взносам, данная в приказе ФНС, рекомендует указывать:

- 01 — при ОСН;

- 02 — при УСН (такой код действует с 2019 года взамен применявшегося ранее кода 08);

- 03 — ЕНВД.

Аналогично заполняется подраздел 1.2 «Расчет сумм взносов на обязательное медицинское страхование».

Шаг 4. Приложение 2 к разделу 1 «Расчет сумм страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством».

Приводятся данные об исчисленных за отчетный период суммах. Указывают количество застрахованных лиц и сумму выплаченных вознаграждений. Если в отчетном периоде выплачивались пособия по беременности и родам, пример заполнения расчета по страховым взносам с декретницей поможет правильно отразить суммы выплаченных пособий в связи с родами и материнством.

На следующей странице указываются суммы исчисленных платежей и суммы, израсходованные на выплату страхового обеспечения. Отдельно пишем сумму взносов, возмещенную ФСС.

Далее указываем сумму к уплате.

Чтобы заполнить поле «Признак», надо выбрать:

- 2 — если пособие начисляет и выплачивает компания;

- 1 — если выплаты производятся из ФСС.

Шаг 5. Раздел 3. «Персонифицированные сведения о застрахованных лицах».

Здесь необходимо заполнить данные каждого работника либо лица, в пользу которого было выплачено в отчетном периоде вознаграждение. На каждое лицо заполняется отдельный лист. В нем указывается код отчетного периода, дата заполнения, ИНН, порядковый номер по разделу.

После этого в отчетность по страховым взносам необходимо вписать Ф.И.О., ИНН, СНИЛС, пол и дату рождения каждого лица.

Также обязательны сведения о документе, удостоверяющем личность, и признак застрахованности по каждому из видов страхования. Далее идут сведения о сумме выплат и исчисленных взносах.

Мы выяснили, что бесплатно заполнить онлайн расчет по страховым взносам можно в личном кабинете налогоплательщика на сайте ФНС России.

Ошибки и штрафы в 2020 году

Поскольку отчетным периодом по страховым взносам является квартал, а расчетным — год, то за несвоевременно сданные сведения по страховым перечислениям налоговики будут наказывать в зависимости от того, какой расчет сдан не вовремя. Если за квартал, полугодие или 9 месяцев, то, в силу статьи 126 НК РФ, штраф за ошибки в едином расчете по взносам составляет всего 200 рублей за саму отчетную форму, а не за число лиц, которые в нее входят. Налоговым законодательством такой «подушевой» вид штрафа пока не предусмотрен.

Если не вовремя сдан расчет за год, то придется заплатить 5% от суммы страховых платежей, которые были указаны в документе за каждый полный или неполный месяц опоздания. Максимальная сумма санкций в этом случае, как определено статьей 119 НК РФ, — не более 30% от суммы взносов, подлежащих уплате, но и не менее 1000 рублей. Это значит, что при отсутствии обязательств в расчете все равно назначат штраф в 1000.

Кроме того, статьей 76 НК РФ налоговой службе дана возможность блокировать операции по расчетному счету налогоплательщиков, которые не сдают отчеты. Налоговики считают, что теперь это правило распространяется на плательщиков соцвзносов. Но Минфин пока утверждает обратное и разрешает блокировать счета только за непредоставление деклараций.

Особенности уточненного расчета

Ошибки в форме традиционно приведут к необходимости сдавать уточненный расчет. Регулирует этот момент статья 81 НК РФ, в которой сказано, что повторно заполнять придется только те разделы документа, в которых были допущены ошибки или неточности. Листы, заполненные без оплошностей, дублировать нет необходимости. Особое внимание следует обратить на раздел 3, он подается по каждому застрахованному лицу в отдельности, и сдавать уточнения следует только по тем лицам, в данные которых были внесены изменения.

В некоторых случаях ошибки, допущенные страхователем, приводят к тому, что отчетность по страхвзносам признана непредоставленной совсем. В частности, это произойдет, если за отчетный период совокупная сумма страховых взносов не совпадет с суммой по каждому застрахованному лицу. При выявлении такого расхождения территориальный орган ФНС обязан уведомить страхователя о том, что его отчет не принят, не позднее дня, следующего за днем направления документа в налоговую. С этого момента страхователь получает 5 рабочих дней для исправления своего расчета. Если он уложится в этот срок, то датой формы считается первоначальная дата ее предоставления.

Готовим отчет в бухгалтерских программах

РСВ включен во все программы и сервисы ведения бухгалтерского и налогового учета: Контур. Бухгалтерия, 1С и другие.

Кто сдает ЕРСВ за 3 квартал 2020 года

ЕРСВ представляется в ФНС всеми работодателями: юрлицами и индивидуаьными предпринимателями.

Внимание! Если начислений в пользу сотрудников не было, страхователи обязаны сдавать нулевой расчет, указывая значения "0" в обязательных разделах и приложениях. Предприниматели, не привлекающие наемный персонал, вправе не сдавать данный формуляр.

РСВ за 3 квартал 2020 года страхователи будут представлять налоговикам по форме, утвержденной приказом ФНС от 18.09.2019 № ММВ-7-11/470@ (КНД 1151111). Изменения в бланк РСВ в 3-м квартале этого года чиновники не вносили.

За 3 квартал форма РСВ заполняется по данным о страхвзносах, начисленных нарастающим итогом с выплат трудящимся в течение первых 9 месяцев календарного года. Последний день, когда бухгалтер может сдать РСВ за 3 квартал 2020 года без негативных последствий для своей фирмы, — 30.10.2020 - пятница.

РАЗЪЯСНЕНИЯ от экспертов КонсультантПлюс:

Несвоевременное представление расчета по страховым взносам может повлечь штраф и иные негативные последствия. Какие именно санкции могут применить фискалы, узнайте в Готовом решении от К+. Пробный доступ к К+ получите бесплатно.

Нюансы заполнения отчета РСВ за 3 квартал 2020 года

За 9 месяцев 2020 года заполняется:

№ 1 и № 2 к разделу 1

При выплате соцпособий

На титульнике при внесении учетной информации в РСВ за 3 квартал укажите код 33 в поле «Расчетный (отчетный) период». В остальном титульник РСВ за 9 месяцев заполняется аналогично таковому за полугодие 2020 года.

Суммы страхвзносов в едином РСВ за 9 месяцев фиксируются нарастающим итогом. В разделе 1 по строкам 030, 050, 070, 090, 110, 120 данные указываются общей суммой за январь – сентябрь, а по строкам 031–033, 051–053, 071–073, 091–093, 111–113, 121–123 — непосредственно за 3 квартал в разбивке по месяцам.

ВНИМАНИЕ! Строки раздела 1, которые запрещается заполнять одновременно:

- блок строк 110 –113 — фиксирует сумму соцвзносов на ВНиМ к уплате;

- блок строк 120 –123 — содержит суммы превышения соцвыплат над соцвзносами на ВНиМ.

Для строк 010–062 подраздела 1.1 и строк 010–060 подраздела 1.2 приложения 1 к разделу 1 РСВ за 3 квартал действуют аналогичные правила заполнения — указываются данные о начисленных взносах:

- нарастающим итогом с начала 2020 года;

- суммарно за последние 3 месяца отчетного периода, в данном случае за июль, август, сентябрь;

- за каждый месяц 3 квартала отдельно.

О корректировке персонифицированных сведений в РСВ разговариваем на форуме

Раздел 3 РСВ за 3 квартал 2020 года содержит персональные данные каждого сотрудника (подраздел 3.1) и сведения о пенсионных взносах с выплат в их пользу за июль – сентябрь 2020 года (подраздел 3.2.1). В строке 020 раздела 3 при сдаче РСВ за 9 месяцев укажите код 33.

Какие нюансы учесть в расчете при переводе работника из одного подразделения в другое, читайте здесь.

Образец заполнения РСВ за 3 квартал

Чтобы помочь разобраться в последовательности и порядке внесения бухданных в единый РСВ за 3 квартал 2020 года, наши эксперты заполнили для вас расчет на основе следующих данных:

ООО «Кворум» на ОСН берет бухгалтерский и налоговый учет небольших компаний на аутсорсинг. Ставки взносов стандартные, льгот нет.

В штате 2 специалиста, с которыми заключены трудовые договоры, подрядчиков нет:

Ф. И. О. сотрудника

Ежемесячные выплаты в его пользу, руб.

Васильев Александр Петрович

Смольников Андрей Владимирович

При сдаче РСВ за 3 квартал 2020 года бухгалтер «Кворума» заполнит титульник и все обязательные для заполнения разделы, подразделы и приложения. В разделе 3 юрлицо укажет персональные данные каждого члена трудового коллектива, а также выплаты им и начисленные пенсионные взносы.

Обратите внимание! МСП с 01.04.2020 года считают страхвзносы по пониженным тарифам.

ПРИМЕР расчета страхвзносов по пониженным тарифам от КонсультантПлюс:

В 2020 году выплаты в пользу работника составили:

- за январь - 17 000 руб.;

- за февраль - 16 000 руб.;

- за март - 15 000 руб.

Читайте продолжение примера в К+. Пробный доступ к К+ бесплатен.

Более подробно ознакомиться с образцом ЕРСВ за 9 месяцев 2020 года рекомендуем по ссылке.

Итоги

РСВ за 3 квартал 2020 года заполняется по тем же правилам, что и во 2-м квартале.

В течение этого года чиновники выпустили несколько важных разъяснений по нюансам заполнения единого расчета, а также по вопросам начисления социальных взносов. Прочесть о них, а также своевременно узнавать обо всех нововведениях вам поможет специальная рубрика нашего сайта.

Введена ли новая форма? Когда и что изменилось в ней в последний раз? С отчетности за какой период необходимо использовать новую форму расчета? Где можно скачать бесплатно форму РСВ в удобном для заполнения формате? Как заполнить РСВ за 1 квартал 2020 года: образец заполнения , а также ссылки для скачивания — в этом материале.

Предыдущий год ознаменовался множественностью изменений российского законодательства в части администрирования, начисления и сроков сдачи отчетности по страховым взносам. Подобные изменения законов всегда приводят к изменению сопутствующих форм, бланков, деклараций и тому подобных документов. В случае со страховыми взносами также произошел ряд изменений.

Форма расчета по страховым взносам не остается неизменной. И этот год не стал исключением. Федеральная налоговая служба утвердила новую форму расчета по страховым взносам, порядок ее заполнения и электронный формат (приказ ФНС от 18.09.19 № ММВ-7-11/470@). Впервые применить измененный бланк нужно при сдаче отчетности за первый квартал 2020 года. Об этом говорится в п.3 приказа «Настоящий приказ вступает в силу начиная с представления расчета по страховым взносам за первый расчетный (отчетный) период 2020 года.»

РСВ : новая форма за 1 квартал 2020 года скачать в excel

Закончился очередной отчетный период и надо сдавать РСВ за 1 кв. 2020 года. Новая форма введена с 1 квартала 2020 года, поэтому сдавать расчет необходимо по форме, которая утверждена приказом ФНС России от 18.09.19 № ММВ-7-11/470@. Эта форма является актуальной.

Бланк расчета содержит три раздела. Наиболее объёмным является первый раздел, посвященный расчетам. Однако, если в организации большое количество работников, то большим будет раздел 3, содержащий персонифицированные сведения о застрахованных лицах.

В состав формы включаются:

- Общая информация о страхователе.

- Расчет пенсионных страховых взносов (подраздел 1.1).

- Расчет медицинских страховых взносов (подраздел 1.2).

- Расчет социальных страховых взносов.

- Расходы на такие социальные страховые взносы, как временная потеря трудоспособности и материнство.

- Сведения о выплатах, которые были финансированы федеральным бюджетом.

- Персонифицированные сведения о застрахованных лицах.

Чтобы правильно произвести расчеты по взносам, надо использовать актуальные на момент расчета ставки. Для обязательного пенсионного страхования это 22%, для обязательного медицинского страхования – 5,1%, а для обязательного социального страхования – 2,9%.

Не все страхователи обязаны заполнять второй раздел. Он касается только глав фермерских или крестьянских хозяйств.

Раздел 3 содержит информацию о каждом застрахованном лице, за которого начисляются и уплачиваются взносы предприятием. Данные содержат персональные сведения и включают расчеты для взносов за каждое отдельное лицо. Наряду с разделами подлежит заполнению и титульный лист, на котором указываются данные об организации, количестве листов и сведения об отчетном периоде. На каждой странице расчета указывается ИНН и КПП страхователя.

Порядок заполнения и сдачи РСВ

Повреждение страниц расчета и корректировка записей в нем не допускаются. При заполнении в бумажном варианте надо использовать печатные буквы, написанные черными или синими чернилами. Если расчет заполняется на компьютере, то при последующей его распечатке на принтере допускается отсутствие обрамления знакомест и прочерков для незаполненных (пустых) знакомест. В общем, правила оформления практически ничем не отличаются от оформления других документов, предназначенных для подачи в налоговую службу. Разрешено подавать расчет в двух вариантах: на бумажном носителе либо в электронной форме. Но первый вариант разрешен только организациям с численностью до 10 сотрудников включительно. Обратите внимание на изменения — раньше разрешалось до 25 сотрудникам. В этом случае расчет можно принести лично или отправить по почте заказным письмом.

Очень важным моментом при расчете является то, чтобы чтобы данные раздела 1 и раздела 3 совпадали. При выявлении несовпадения налоговики отчет не примут.

По срокам сдачи нет различия в том, в какой форме сдается отчетность. Для письменного и электронного варианта установлен один срок — 30 число месяца, следующего за отчетным периодом (ст. 431 НК РФ). В 2020 году эти сроки распределились следующим образом:

- За первый квартал – 30 апреля.

- За полугодие – 30 июля .

- За 9 месяцев – 30 октября.

- За 2020 год – 01 февраля 2021 года.

Образец заполнения расчета по страховым взносам за 1 квартал 2020 года

Ниже представлен расчет по страховым взносам за 1 квартал 2020 года: образец заполнения для организации на общей системе налогообложения.

В качестве исходных данных для расчета используем следующие:

Среднесписочная численность сотрудников организации составила 12 человек. Один из сотрудников – Кукушкин А.В. — работает в тяжелых условиях , относящихся к списку 2, утвержденному постановлением Кабинета Министров СССР от 26 января 1991 № 10. Этот факт отражен в разделе 3 на стр.15

Организация в Ⅰ кв. оплатила 4 больничных листа за 16 дней болезни.

В Ⅰ кварт. были осуществлены выплаты, приведенные ниже :

- в 1 месяце квартала выплаты всего: 250000 р., в том числе не облагаемые страхвзносами — 4000 р.

- во втором месяце квартала выплаты всего: 250000 р., в том числе не облагаемые страхвзносами — 8000 р.

- в третьем месяце квартала выплаты всего: 250000 р., в том числе не облагаемые страхвзносами — 0 р.,

- Всего за квартал : 750000 р., в том числе не облагаемые страхвзносами — 12000 р.

Суммы начисленных страховых взносов отражены в таблице:

Читайте также: