Какие организации платят пониженные проценты с фот в пфр и фсс

Изменение 2020 года

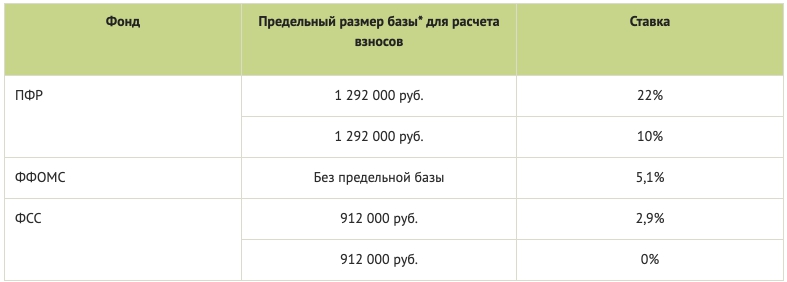

Одно из главных изменений по страховым взносам с 2020 года – увеличенные предельные базы по сумме выплат в пользу работника. Теперь лимиты установлены в размере (постановление Правительства РФ от 06.11.2019 № 1407):

- 1 292 000 руб. – для взносов на ОПС (было 1 150 000 руб.);

- 912 000 руб. – для взносов на ВНиМ (было 865 000 руб.).

Также изменены ставки страховых взносов, начисляемых с зарплаты и иных вознаграждений работников и лиц, с которыми заключены гражданско-правовые договоры.

Надо отметить, что предельную базу по взносам Правительство РФ повышает каждый год, но не по всем видам взносов. И вот, что можно посмотреть в единой таблице в КонсультантПлюс:

Данные о предельной величине базы для начисления страховых взносов на ОПС, ОСС, ОМС с 2010 г. по 2020 г. включительно.

Ставки страховых взносов для работодателей в 2020 году

Прежде в НК РФ было предусмотрено, что совокупный тариф в размере 30%, по которому исчисляют взносы большинство страхователей, будет действовать временно – в период с 2017 по 2020 год (ст. 426 НК РФ). А после указанного срока тариф взносов на ОПС должен был вырасти на 4% до 26%, а совокупный тариф соответственно – с 30% до 34% (подп. 1 п. 2 ст. 425 НК РФ в ред. до 01.01.2019). Однако законодатели передумали. И указанные основные тарифы взносов с 2019 года стали постоянными.

В связи с этим в 2020 году в общем случае применяют такие тарифы взносов (п. 2 ст. 425 НК РФ):

- на ОПС – 22% в рамках предельной величины базы и 10% при ее превышении;

- на ВНиМ – 2,9%;

- на ОМС – 5,1%;

- на травматизм – от 0,2% до 8,5%.

Законом установлены и так называемые повышенные тарифы страховых взносов. Их платят работодатели с вредными (тяжелыми, опасными) условиями труда. Ставки взносов по доп. тарифам 2020 и от чего они зависят есть в КонсультантПлюс:

Платить взносы на ОПС по дополнительным тарифам должны организации, где есть работы с правом на досрочную пенсию из п. п. 1 – 18 ч. 1 ст. 30 Закона N 400-ФЗ. Конкретные наименования работ приведены в специальных списках.

В связи с коронавирусом с 1 апреля 2020 года субъекты малого и среднего предпринимательства (МСП) платят взносы по пониженным тарифам с выплат, превышающих МРОТ (ст. 5 и 6 Федерального закона от 01.04.2020 № 102-ФЗ). Их ставки такие:

- на ОПС – 10%;

- на ОМС – 5%;

- на ВНиМ – 0%.

Соответственно, выплаты, не превышающие 1 МРОТ в месяц, облагают взносами по обычным тарифам.

А вот тариф страховых взносов 2020 на страхование от несчастных случаев на производстве и профзаболеваний просто так в законе не указан. Дело в том, что он зависит от класса профессионального риска по ОКВЭД. Как определить ставку взносов на травматизм, рассказано в КонсультантПлюс:

Тариф взносов на страхование от несчастных случаев зависит от класса профессионального риска, к которому относится ваш основной вид экономической деятельности (ст. 21 Закона № … (смотреть решение полностью).

Кому отменили пониженные ставки по страховым взносам с 2020 года

Как видно, основные ставки страховых взносов на 2020 год не изменились. А вот с пониженными тарифами ситуация иная.

С 2020 года меньше компаний могут применять сниженные тарифы по взносам. Так, не продлили пониженные тарифы для 3-х категорий:

- хозяйственных обществ и партнерств, которые на практике применяют или внедряют результаты интеллектуальной деятельности, исключительные права на которые принадлежат их учредителям либо участникам – бюджетным или автономным научным учреждениям либо бюджетным или автономным образовательным организациям высшего образования;

- организаций и ИП, которые заключили соглашения о технико-внедренческой деятельности и производят выплаты сотрудникам, работающим в технико-внедренческих особых экономических зонах или промышленно-производственных особых экономических зонах;

- организаций и предпринимателей, которые заключили соглашения о ведении туристско-рекреационной деятельности и которые производят выплаты тем сотрудникам, кто работает в туристско-рекреационных особых экономических зонах, объединенных решением Правительства РФ в кластер.

С 2020 года эти компании и ИП применяют обычные тарифы по страховым взносам (п. 2 ст. 425 НК РФ).

Кому разрешили применять пониженные ставки с 2020 года

С 2020 года вступили в силу новые льготы по страховым взносам (подп. 16 п. 1 и подп. 7 п. 2 ст. 427 НК РФ).

Так, применять ставку 0% по всем видам взносов до 2027 года включительно могут организации и предприниматели, получившие статус участника специального административного района (Федеральный закон от 03.08.2018 № 291-ФЗ), которые выплачивают доходы членам экипажей судов, зарегистрированных в Российском открытом реестре судов указанными плательщиками, за исполнение трудовых обязанностей члена экипажа судна.

При этом нулевые ставки можно применять только в отношении выплат указанным членам экипажей. По доходам прочих сотрудников работодатели применяют обычные тарифы.

Многие считают, что страховые взносы с выплат инвалидам 1, 2 и 3 групп начисляют по пониженным ставкам. Так ли это по закону? Чёткий ответ есть в КонсультантПлюс:

С выплат инвалидам I – III групп начисляйте взносы на ОПС, ОМС и ВНиМ по… (читать полностью).

С 1 апреля 2020 года для малого и среднего бизнеса действуют пониженные ставки по страховым взносам. Рассказываем в деталях, в чем заключается льгота и ответим на самые частые вопросы.

В чем заключается льгота?

До 1 апреля 2020 все бизнесмены платили страховые взносы с зарплаты по ставке 30%, в том числе:

- Пенсионный фонд — 22%;

- Фонд социального страхования — 2,9%;

- Фонд медицинского страхования — 5,1%.

Начиная с 1 апреля субъекты малого и среднего предпринимательства (МСП) будут платить взносы по прежним ставкам только с выплат в пределах МРОТ. С оставшейся части нужно будет платить вдвое меньше – 15%, в том числе:

- Пенсионный фонд — 10%;

- Фонд социального страхования — 0%;

- Фонд медицинского страхования — 5%.

Страховые взносы «на травматизм» под льготу не подпадают. Каждый бизнесмен платит их по своему тарифу. Ставка может составлять от 0,2% до 8,5% в зависимости от вида деятельности.

Для расчета льготы бизнесмены должны использовать федеральный МРОТ, без учета любых региональных надбавок. В 2020 году он равен 12 130 рублей.

Пример. Менеджер Иванов А.П. работает в малом предприятии. Его заработная плата в 2020 году — 25 000 рублей в месяц. За март работодатель начислил с зарплаты Иванова взносы в сумме: 25 000 х 30% = 7 500 руб. Взносы за апрель и последующие месяцы будут состоять из двух частей: исчисленные с суммы МРОТ и суммы превышения: 12 130 х 30% + (25 000 – 12 130) х 15% = 3 639,00 + 1 930,50 = 5 569,50 руб. Таким образом, бизнесмен будет платить на 1 930,50 рублей меньше, чем раньше. Экономия в процентах 26%.

На какие выплаты распространяется льгота

Льгота относится ко всем выплатам в пользу сотрудников, которые облагаются страховыми взносами.

Северные надбавки.

Если в регионе, где вы работаете, предусмотрены северные и другие подобные надбавки, то сумму МРОТ для расчета взносов на эти надбавки увеличивать не нужно. То есть вы считаете взносы по обычному тарифу с федерального МРОТ, а со всего остального, включая надбавки – по льготному тарифу.

Пример. Сварщик Смирнов А.В. работает в малом предприятии в регионе, где действуют северные надбавки. Его оклад без учета надбавок — 40 000 рублей, надбавка составляет 50%. Следовательно, Смирнову будет начислена зарплата: 40 000 + 40 000 х 50% = 60 000 руб. Взносы составят: 12 130 х 30% + (60 000 – 12 130) х 15% = 3 639,0 + 7 180,50 = 10 819,50 руб.

Выплаты по гражданско-правовым договорам.

Выплаты по гражданско-правовым договорам (ГПД) тоже подпадают под льготу – пониженные ставки на выплаты свыше МРОТ на них также распространяются. По таким договорам льготу нужно рассчитывать в том периоде, когда был подписан акт об оказании услуг (выполнении работ). Когда вы фактически перечислили деньги в данном случае не имеет значения.

Пример. Дизайнер Яковлев А.С. в марте 2020 года заключил с малым предприятием договор на разработку дизайна рекламных баннеров. Стоимость работ по договору — 15 000 рублей. Яковлев в марте получил аванс в сумме 5 000 рублей. Работы были закончены в апреле, в этом же месяце стороны подписали акт и компания выплатила дизайнеру оставшуюся сумму — 10 000 рублей. Для страховых взносов вся выплата по договору считается полученной в месяце, когда был подписан акт, то есть — в апреле. Поэтому в марте взносы с аванса начислять не нужно. Взносы со всей суммы договора следует начислить в апреле, уже с учетом льготы: 12 130 х 30% + (15 000 – 12 130) х 15% = 3 639,0 + 430,50 = 4 069,50 руб.

Режим неполного рабочего времени.

Если специалист трудится в режиме неполного рабочего времени, то сумму МРОТ для расчета льготы по нему корректировать не нужно. Может получиться так, что сотрудник, который работает на полставки, будет все время получать зарплату ниже МРОТ. В этом случае льгота на выплаты в его пользу не распространяется.

Медианная зарплата по крупным и средним предприятиям РФ в 2017 году по данным Росстата составляла около 28 тысяч рублей. Этот значит, что половина работников зарабатывают в месяц меньше этой суммы.

Отдельно для малого и среднего бизнеса Росстат такие исследования не проводит. Но логично предположить, что общий уровень доходов там еще ниже и большинство сотрудников зарабатывают не более 20 – 25 тыс. руб. в месяц.

Поэтому фактически для многих субъектов МСП под льготу попадет лишь половина выплат в пользу работников или даже меньше.

Кто может платить меньше

По закону № 102-ФЗ льгота распространяется на все субъекты малого и среднего предпринимательства (МСП).

Компания или ИП относится к субъектам МСП, если соответствует условиям (ст. 4 закона от 24.07.2007 № 209-ФЗ):

- Выручка не превышает 2 млрд рублей в год.

- Среднесписочная численность сотрудников не больше 250 человек. Исключение — предприятия легкой промышленности, которые могут иметь численность до 1 000 человек.

- Государственным структурам, общественным организациям и фондам (кроме инвестиционных) принадлежит не более 25% уставного капитала.

- Иностранным организациям, а также российским компаниям, не относящимся к МСП, суммарно принадлежит не более 49% уставного капитала.

Кроме того, организация или ИП должны быть включены в реестр субъектов МСП, который ведет ФНС.

Если вы соответствуете критериям МСП, но в реестре вас нет, причина может быть в технической ошибке, или в том, что вы не вовремя сдали отчетность или сведения о численности. Чтобы исправить информацию о себе, заполните специальную форму на сайте ФНС. После уточнения данных вы получите право на льготу с 1 числа месяца, в котором были включены в реестр.

Если вы перестанете соответствовать критериям для отнесения к субъектам МСП, то потеряете возможность использовать льготу с 1 числа того месяца, в котором вас исключат из реестра ( письмо ФНС РФ от 29.04.2020 № БС-4-11/7300@).

Ограничение по максимальной сумме

Обычно если годовой доход сотрудника превышает предельную базу, взносы снижаются:

- на пенсионное страхование — 10%;

- на социальное страхование — 0%;

- на медицинское страхование — 5,1%

Работодатель, который имеет право на льготу, теперь при таком превышении должен начислять взносы по сниженной ставке с суммы в пределах МРОТ, а с суммы свыше МРОТ ставка и так всегда сниженная. Получается, что после предельной суммы дохода ставка на выплаты в пределах МРОТ будет 15,1 %, а со всего остального 15%.

Напомним, что в 2020 году величина предельной базы составляет:

- Для взносов на пенсионное страхование — 1 292 000 рублей.

- Для взносов на социальное страхование — 912 000 рублей.

Совмещение с другими льготами

Некоторые субъекты МСП до принятия закона № 102-ФЗ уже использовали льготные ставки по страховым взносам на основании статьи 427 НК РФ . Например, ИТ-компании.

Возникает вопрос: могут ли такие бизнесмены начислять по выплатам в пределах МРОТ взносы по пониженным ставкам в соответствии со статьей 427 НК РФ, а по выплатам свыше МРОТ — использовать льготу по закону 102-ФЗ?

Налоговики пока не высказали свое мнение по этому поводу. Но Минтруд в аналогичной ситуации разъяснял, что бизнесмен должен выбрать один из вариантов применения льготы по страховым взносам (письмо от 12.02.2016 № 17-4/В-58).

Минфин согласен с тем, что налогоплательщики могут руководствоваться разъяснениями Минтруда по вопросам, связанным с начислением страховых взносов (письмо от 16.11.2016 N 03-04-12/67082).

Льготу по статье 427 НК РФ вы можете применить ко всем выплатам в пользу сотрудников, а не только к тем, которые превышают МРОТ.

Вывод

Субъекты малого и среднего предпринимательства могут с 1 апреля 2020 года пользоваться пониженными тарифами по страховым взносам. Льгота распространяется на все облагаемые взносами выплаты свыше федерального МРОТ, в том числе выплаты по ГПД.

Если вы имеете право на несколько вариантов получения льготы — выберите один из них.

Всю информацию о льготах и других видах государственной помощи бизнесу во время пандемии вы найдете на нашем портале .

Субъекты предпринимательской деятельности, использующие наемных работников, обязаны начислять и платить в целевые фонды платежи на всех сотрудников, которые работают у них на условиях трудовых и гражданских соглашений. В суммах и особенностях начисления и оплаты платежей в текущем году произошли значительные изменения.

Рассмотрим, как платить страховые взносы в 2020 году и какова сумма обязательных платежей.

- Кто является плательщиком

- Какие доходы облагаются взносами

- Сроки перечисления

- Тарифы страховых взносов в 2020 году

- Предельная величина базы для начисления страховых взносов в 2020

- Пониженные ставки страховых взносов в 2020

- Новые ставки страховых взносов с апреля 2020

- Для кого действует сниженная ставка взносов после 1 апреля

- Новая форма для расчета страховых взносов

- Как избежать ошибок при начислении страховых взносов

Кто является плательщиком

ООО и ИП каждый месяц начисляют и выплачивают взносы за собственных работников, которые числятся в их штате и с которыми заключены договора согласно ТК. Совершаются такие платежи:

- В ПФ;

- На медстрахование;

- ВНиМ;

- Страховка от заболеваний и ЧП, произошедших на работе.

Если сотрудники работают по ГК РФ, работодатель платит только в ПФ и медицинскую страховку. Платеж на случай временной нетрудоспособности не предусмотрен вовсе, а страховка от несчастных случаев оплачивается, если предусмотрена заключенным соглашением.

Какие доходы облагаются взносами

Согласно налоговому кодексу и подзаконным нормативным актам страховые взносы начисляются на все доходы, полученные сотрудником. Исключение составляют только следующие выплаты:

- Пособия, которые получает работник от государства;

- Компенсационные выплаты. Например, возмещение расходов на питание или аренду жилья, оплата обучения на курсах;

- Разовая финансовая помощь. Она выплачивается при рождении ребенка, потери одного из членов семьи, после аварий и стихийных бедствий;

- Взнос в накопительный пенсионный фонд в размере до 12 тыс. рублей или материальная помощь, если ее размер не превышает 4 тыс. рублей;

- Возмещение затрат на ипотечные кредиты или займы, полученные на строительство жилья.

Сроки перечисления

Предприятие или частный предприниматель платит страховые взносы. Платеж должен быть выполнен до 15 числа следующего месяца. Срок смещается в следующих случаях:

- если последний день является выходным;

- если 15 число приходится на праздник.

В этом случае последним днем оплаты считается первый рабочий день, который следует после выходных или праздников.

Тарифы страховых взносов в 2020 году

Размер платежей в Пенсионный фонд и Фонд социального страхования устанавливается законодательством РФ. Согласно нормативным документам, принятым летом прошлого года, с 1 января 2020 года в нашей стране действуют такие общие тарифы:

1. Взнос в пенсионный фонд составляет 22%. По нему действует регрессивная ставка в случае, если доход работника превышает установленную сумму.

2. Тариф на ОМС равен 5,1%. Процент не изменяется в зависимости от уровня дохода наемного работника.

3. Страховые платежи по временной нетрудоспособности и материнству составляют 2,9%. При достижении предельного размера оплаты труда уменьшаются до 1,8%.

Предельная величина базы для начисления страховых взносов в 2020 году

При начислении страховых взносом законодателем устанавливается лимит оплаты труда, после достижения которого предприятие не платит взнос или начисляет его по пониженной ставке. Сумма устанавливается ежегодно в зависимости от роста средней зарплаты в Российской Федерации.

Для 2020 года установлены следующие суммы:

1. По взносам в пенсионный фонд. Стандартный процент отчислений производится с дохода работника, меньшего 1,292 тыс. рублей. После того, как в течение отчетного периода (года) размер дохода превысит указанный предел, применяется сниженная ставка в размере 10%. А если субъект предпринимательства относится к льготным категориям, платеж не производится.

2. Обязательное медицинское страхование. По этому отчислению не предусмотрено снижение процентной ставки от стандартной независимо от того, сколько денег заработал наемный работник в течение года.

3. Страховые взносы на временную нетрудоспособность. Ставка применяется для работников, которые получили в текущем году доход в размере менее 912 тыс. рублей. После превышения страховой взнос не уплачивается.

Пониженные ставки страховых взносов в 2020 году

Изменения в законодательстве, которые регулируют порядок начисления и оплаты страховых взносов, сократили перечень субъектов, которые могут использовать льготные тарифы. Поэтому на начало 2020 года льготы предусмотрены только для следующих категорий плательщиков:

- Субъекты предпринимательства на упрощенной системе налогообложения, которые занимаются благотворительностью;

- Некоммерческие организации, которые работают в образовательной сфере, оказывают социальные услуги населению, занимаются наукой, работают в сфере культуры и искусства;

- Организации, работающие в особой зоне Сколково;

- Резиденты свободной экономической зоне в Крыму и Севастополе, особой экономической зоны в Калининградской области;

- Компании, работающие в порту Владивостока;

- Предприятия, которые работают в зона с опережающим развитием социальной сферы.

Новые ставки страховых взносов с апреля 2020 года

Согласно закону 102-ФЗ предприниматели и юридические лица, которые относятся к субъектам малого и среднего бизнеса, получают право применять регрессивные ставки страховых взносов в 2020 году с 1 апреля.

Нормативно-правовым актом пониженный тариф доступен не по всем выплатам. Во избежание санкций со стороны контролирующих органов необходимо понимать, когда можно платить установленные законом 15% страховых взносов, а когда старые 30%.

Обратите внимание, что льготы применяются только субъектами малого и среднего бизнеса. Возможность расчета платежа в размере 15% имеют компании, которые платят сотрудникам заработную плату выше МРОТ. Он на сегодняшний день составляет 12 123 рубля.

Таблица ставок страховых взносов в 2020 году

Для кого действует сниженная ставка страховых взносов в 2020 году после 1 апреля

При применении сниженных ставок учитываются общие критерии, которые применяются к малому и среднему бизнесу. Для применения льгот нельзя превышать предельную численность персонала:

- Микропредприятия — до 15 человек;

- Малые компании — до 100 человек;

- Средние субъекты предпринимательства — до 250 человек.

Одновременно учитывается предельный оборот в течение отчетного года:

- Микропредприятия — до 120 млн рублей;

- Малые компании — до 800 млн рублей;

- Средние субъекты предпринимательства — до 2 млрд рублей.

Новая форма для расчета страховых взносов

В 2020 году вводится в действие новая форма, которую должны заполнять субъекты предпринимательства при расчетах страховых взносов. Она утверждена приказом налоговой службы, принятым в сентябре 2019 года (номер приказа ММВ-7−11/470@).

Нововведения по сравнению с прошлыми отчетными документами:

- Предусмотрено поле, в котором указывается информация о закрытии обособленного подразделения предприятия.

- Предусмотрено поле для идентификации типа плательщика взносов в зависимости от того, делал ли он выплаты застрахованным работникам в текущем отчетном периоде.

Возможны два варианта:

- 1 — указывается в том случае, если в течение предыдущего квартала предприятие или ИП делал выплаты лицам при наступлении страховых случаев или временной нетрудоспособности;

- 2 — указывается в случае, если выплаты не производились.

Обратите внимание, что второй вариант предусматривает возможность подачи РСВ по упрощенной форме. Подается только титульный лист и первый раздел, а также раздел 3, в котором указаны сведения о застрахованных лицах.

Отчетность сдается в течение месяца, который следует за отчетным кварталом. При этом указывается информация за текущий отчетный период и кварталы, которые прошли до этого.

За весь 2020 год согласно новым правилам РСВ сдается до 1 февраля 2021 года.

Как избежать ошибок при начислении страховых взносов

Законодательство, регулирующее размер и порядок оплаты страховых взносов, постоянно изменяется. Ошибки, допущенные при начислении оплаты, приводят к применению штрафных санкций со стороны государственных органов.

Во избежание подобных ситуаций целесообразно поручать ведение бухгалтерского учета аутсорсинговым компаниям, которые имеют в штате квалифицированных бухгалтеров с большим опытом начисления заработной платы и обязательных отчислений с нее.

Компания «Мегаконсалт» предоставляет услуги по ведению бухгалтерии для малых и средних предприятий. Мы несем ответственность за ошибки, допущенные в учете. Поэтому возмещаем затраты, которые заказчик понес вследствие применения санкций со стороны контролирующих органов.

Для получения консультаций по этому вопросу и заказа услуги обращайтесь к менеджерам по указанным на сайте телефонам.

ООО и ИП обязаны ежемесячно перечислять страхвзносы за сотрудников на трудовом и гражданско-правовом договоре. Каждый год ставки по взносам изменяются. В статье расскажем о новшествах 2020 года и тарифах страховых взносов в ПФР, ФСС и ФФОМС.

Кто платит страховые взносы

Работодатели ежемесячно перечисляют страхвзносы с выплат, начисленных сотрудникам. Если они оформлены по трудовому договору, то это отчисления:

- на пенсионное страхование;

- на медицинское страхование;

- на страхование на случай временной нетрудоспособности или материнства (ВНиМ);

- на страхование от несчастных случаев или профессиональных заболеваний.

За сотрудников, оформленных по договору ГПХ, тоже нужно платить, но в этом случае обязательны только перечисления на медицинское и пенсионное страхование. На ВНиМ платить взносы не нужно, а на несчастное страхование платите, только если это условие предусмотрено договором.

В этой статье мы рассмотрим страховые взносы, которые находятся в ведении ФНС и регламентируются главой 34 НК РФ. Это все, перечисленные выше, кроме взносов на «несчастное» страхование.

Какие выплаты облагаются страховыми взносами

Взносами на обязательное страхование облагается большинство выплат по договорам ГПХ и трудовым. При этом ст. 422 НК РФ предусмотрены выплаты, с которых не нужно перечислять взносы:

- пособия по безработице и прочие госпособия;

- различные компенсационные выплаты: возмещение вреда здоровью, оплаты аренды квартиры, возмещение трат на обеды, финансирование повышения квалификации и т. п;

- материальная помощь, выплачиваемая единовременно в случае рождения ребенка, стихийного бедствия, гибели члена семьи;

- доходы, кроме зарплаты за труд, полученные членами общин малочисленных коренных народов;

- взносы на накопительную пенсию в пределах 12 000 рублей на сотрудника;

- материальная помощь в пределах 4 000 рублей;

- возмещение затрат на погашение кредитов и займов на покупку или строительства жилья сотрудников;

- и другие виды компенсационных выплат.

Предельная база по страховым взносам

Взносы для ПФР и ФСС не всегда нужно платить со всей суммы доходов сотрудника. Для начисления взносов установлен лимит, с превышением которого взносы не платятся или по ним снижается ставка. Эта база ежегодно индексируется на основании роста средней зарплаты.

Взносы в ПФР. С 1 января 2020 года максимальный размер общей суммы дохода сотрудника, с которой нужно в полном объеме перечислять взносы в ПФР, составит 1 292 000 рублей.

По каждому сотруднику работодатель должен отслеживать сумму всех начислений с 1 января по нарастающей. Как только она превысит предел, ставка по взносам на ОПС снижается с 22% до 10%. А если компания работает по льготным тарифам, взносы не платятся.

Взносы в ФСС. Максимальная база по ВНиМ тоже проиндексирована с 1 января 2020. Она увеличилась до 912 000 рублей. После достижения лимитной величины взносы по этому виду страхования не нужны.

Взносы на ОМС и травматизм. Не ограничены, как и в прошлые годы. Поэтому весь доход, полученный работниками, облагается взносами.

Тариф страховых взносов на 2020

Еще летом 2019 года стало известно, какие тарифы страхвзносов установят в 2020 году.

Если организация или предприниматель не имеют права на льготы по взносам, они уплачивают их по стандартным тарифам. Как и раньше, общий размер взносов составляет 30 % от дохода сотрудника.

- Тариф страхвзносов в ПФР — 22 %. Такая ставка применяется до достижения предельного лимита дохода в 1 292 000 рублей. Далее ставка падает до 10 %.

- Тариф по взносам на ОМС — 5,1 % Он не зависит от суммы дохода и уплачивается постоянно.

- Тариф страховых взносов на ВНиМ — 2,9 %. Исключением являются иностранные сотрудники, которые временно пребывают на территории РФ — для них действует ставка 1,8 %. Ставка применяется до превышения предельного дохода в 912 000 рублей, далее взносы не уплачиваются.

Общие тарифы страховых взносов в 2020 в виде таблицы.

| Направление взносов | Лимит базы, рублей | Ставка на 2020 год, % |

|---|---|---|

| ПФР | В пределах 1 292 000 | 22 |

| Сверх 1 292 000 | 10 | |

| ФСС | В пределах 912 000 | 2,9 (1,8 за иностранных сотрудников со статусом временного пребывания) |

| Сверх 912 000 | Не уплачивается | |

| ФФОМС | Не ограничена | 5,1 |

Льготные ставки в 2020 году

В этом году осталось еще меньше фирм и предпринимателей, которые могут платить взносы по льготным тарифам. Три категории не получили продления льгот:

- ИП и организации, заключившие договоры об исполнении туристско-рекреационных работ, которые выплачивают доходы сотрудникам в рамках особых экономических зон, выделенных Правительством РФ.

- ИП и организации, заключившие договоры по реализации технико-внедренческой работы, которые выплачивают доходы сотрудникам в рамках особых экономических зон.

- Хозяйственные партнерства и общества, которые внедряют и используют плоды интеллектуального труда, если право на них принадлежит их участникам или учредителям.

Эти страхователи в 2020 году переходят на общие тарифы. Кто имеет право на пониженные тарифы, смотрите в таблице.

| Кто имеет право на льготы | Ставка тарифа, % | ||

|---|---|---|---|

| ОПС | ВНиМ | ОМС | |

| Организации на УСН, которые занимаются благотворительной деятельностью | 20 | 0 | 0 |

| НКО на УСН в сфере образования, соцобслуживания граждан, науки, культуры и искусства, здравоохранения | 20 | 0 | 0 |

| Организации-Сколковцы | 14 | 0 | 0 |

| Организации, разрабатывающие и продающие анимационные, аудио или видео товары | 8 | 2 | 4 |

| Участники СЭЗ Крыма и Севастополя | 6 | 1,5 | 0,1 |

| Резиденты зон с опережающим развитием социально-экономической сферы | 6 | 1,5 | 0,1 |

| Резиденты свободного порта города Владивостока | 6 | 1,5 | 0,1 |

| Резиденты ОЭЗ в Калининградской области | 6 | 1,5 | 0,1 |

Сроки перечисления страхвзносов в 2020 году

Работодатели платят взносы в налоговую каждый месяц. Это нужно сделать до 15 числа. Если этот день — выходной или праздник, сдать документы можно в первый же рабочий день после 15 числа. Этот порядок действует и для взносов на несчастное страхование, но их нужно по-прежнему перечислять в ФСС.

Страховые взносы для малых и средних предприятий снизили. Изменения в Налоговый кодекс внесены Федеральным законом от 01.04.2020 № 102-ФЗ.

С 1 апреля организации и ИП, внесенные в реестр субъектов малого и среднего предпринимательства (это условие обязательно!) могут применять пониженные ставки. Но снижение касается только выплат физлицам, превышающим минимальный размер оплаты труда, определяемым по итогам каждого календарного месяца.

| База для начисления страховых взносов | Ставка взносов в ПФР, в пределах лимита | Ставка взносов в ФСС | Ставка взносов в ФОМС |

| Выплаты в пользу физлиц, не превышающие МРОТ определяемые по итогам каждого календарного месяца | 22 процента | 2,9 процента | 5,1 процента |

| Выплаты в пользу физлиц, превышающие МРОТ определяемые по итогам каждого календарного месяца | 10 процентов | - | 5 процентов |

Поясняем, как будет считаться:

Работнику начислена заработная плата за апрель 2020 года в размере 25 000 рублей. МРОТ на 1 января 2020 года составляет 12 130 рублей.

Взносы в ПФР, по ставке 22%: 12 130×22% = 2668,6 руб., по ставке 10%: (25 000 -12 130) х 10% = 1 287 руб. Всего взносы в ПФР составят 3 955,6 руб.

Взносы в ФСС 12 130×2,9% = 351,77 руб.

Взносы в ФОМС, по ставке 5,1%: 12 130×5,1% = 618,63 руб., по ставке 5% (25 000 - 12 130) х 5% = 643,5 руб. Всего взносы в ФОМС составят 1 262,13 руб

Сколько же получится сэкономить? Если применяются обычные ставки, то взносов надо было бы уплатить 25 000×30% = 7500 руб. А из-за того, что с части выплат взносы меньше, уплатить надо будет 3 955,6 + 351,77 + 1 262,13 = 5569,5 руб. Экономия составит 1930,5 руб.

Информации по новым ставкам пока очень мало, но вопросы уже вовсю задают. Ответим на некоторые из них.

Считать именно по месяцам? Не нарастающим итогом?

Да, считать надо каждый месяц по отдельности. Нельзя сложить выплаты, например, за апрель и май и разделить на два.

Какой МРОТ брать, региональный или федеральный?

МРОТ, согласно Трудовому кодексу, на всю страну один. В 2020 году он равен 12 130 рублям. В регионах устанавливают минимальную заработную плату в соответствии со статьей 133.1 ТК РФ.

Если МРОТ в течение года изменят, то что-то изменится?

Нет, ничего не изменится. МРОТ берется на 1 января расчетного года.

Надо ли увеличивать МРОТ на районный коэффициент или другие надбавки?

Для расчета используется только сам МРОТ. Т.е. условия применения пониженных ставок одинаковы для всех регионов.

Почему вы пишете про то, что пониженные ставки взносов применяются с 1 апреля, ведь судя по закону они только с 1 января 2021 года?

Дело в том, что в законе есть две статьи, которыми устанавливаются пониженные ставки. Положения одной из них (пункты в статье 2) действительно вступают в силу с 1 января 2021 года. Но есть и статья 5, в которой отдельно прописано о применении пониженных ставок с 1 апреля по 31 декабря 2020 года.

Касается ли снижение ставок фиксированных взносов ИП?

Нет, не касается, увы.

Некоммерческие организации могут применять новые ставки?

Некоммерческие организации не относятся к субъектам малого и среднего предпринимательства, поэтому в реестре МСП их нет. А значит нет и права применять новые ставки.

А микропредприятия забыли?

Микропредприятия это разновидность малых, они есть в реестре МСП, поэтому применять пониженные ставки они могут.

А как считать совместитетелей? Делить МРОТ на 50%?

Из текста закона следует, что не важно, основное место работы или нет и на какую часть ставки оформлен работник. Речь идет именно о выплате в календарный месяц.

Если отработан не полный месяц, работник был в отпуске или уволился. МРОТ считать по отработанным дням?

Судя по тексту закона считаются выплаты в адрес конкретного физлица в календарый месяц. И не важно, сколько дней он отработал, все равно от выплат ему надо отнимать один МРОТ.

snizhenie_strahovyh_vznosov_s_30_do_15.jpg

Похожие публикации

Предложение об уменьшении страховых взносов до 15 процентов Путин – Президент РФ выдвинул в своем обращении к россиянам 25 марта 2020 г. Закон № 102-ФЗ (с соответствующими поправками в ст. 427 НК РФ) 01.04.2020г. подписан Президентом, поэтому можно с уверенностью говорить о том, кого и при каких условиях коснется понижение страховых взносов с 30 до 15 процентов. Расскажем об этом и приведем примеры расчета.

Кто сможет снизить страховые взносы с 30 до 15 процентов

Не все компании и ИП смогут снизить страховые взносы до 15%. Закон разрешает воспользоваться льготой только предприятиям среднего и малого бизнеса, микропредприятиям и ИП, если они внесены в Единый реестр субъектов малого предпринимательства.

Пониженный тариф вводится для выплат, начисленных в пользу физлиц, то есть их и будет применяться, начиная с 1 апреля 2020 г. (ст. 6 нового закона). Срок действия пониженных тарифов не ограничивается.

При каких условиях допускается снижение страховых взносов до 15%

Льготная ставка в 15 % по страховым взносам применяется в отношении не всех доходов застрахованных лиц, а лишь для их части, превышающей федеральный МРОТ. В 2020 г. – это выплаты свыше 12130 руб.

При расчете облагаемой базы:

- выплаты учитываются отдельно по каждому застрахованному физическому лицу;

- сумма выплат сравнивается с предельным уровнем (12130 руб.) ежемесячно.

Статьей 133 ТК РФ предусмотрено, что оплата труда за месяц не должна быть меньше МРОТ, если норма времени отработана полностью и выполнены установленные нормы труда. Уменьшение страховых взносов с 30 до 15 % действует только для сумм, начисленных свыше МРОТ за расчетный месяц. Соответственно, работодатели, начисляющие зарплату по «минималке» или ниже, применять пониженные тарифы не смогут.

При расчете величина регионального МРОТ значения не имеет – учитывают только федеральный размер минимальной оплаты труда, действующий на начало расчетного периода.

Новый размер тарифов

Для выплат в пределах МРОТ ставки остались прежними. Их размер указан в ст. 425 НК РФ и в целом составляет 30%, из которых:

- в ПФР уплачивается 22 %;

- в ФСС 2,9 %;

- в ФФОМС 5,1 %.

Уменьшить общую ставку страховых взносов с 30 до 15 % можно только по доходам, начисленным сверх «минималки». Новый размер тарифов для этих выплат составляет:

- ПФР - 10 % (для выплат как в пределах лимита облагаемой базы, так и свыше него);

- ФФОМС - 5 %;

- в ФСС по вносам на случай временной нетрудоспособности и материнства отчисления не производятся.

Тарифы взносов на «травматизм» остаются на прежнем уровне, их размер утверждает ФСС в зависимости от вида деятельности компании.

Рассмотрим на простых примерах механизм применения пониженных страхвзносов.

Пример 1

У ИП Панкратова, включенного в реестр МСП, есть 2 наемных сотрудника, которым заработная плата ежемесячно начисляется в размере оклада, не превышающего МРОТ, т.е. по 12 130 руб. В апреле 2020 г. переработок и доплат у них нет, предприниматель начислил им зарплату, указанную в штатном расписании. Поскольку облагаемая база не превышает установленного лимита (фактически она равна федеральному МРОТ), тарифы страхвзносов для Панкратова не снижаются.

За апрель 2020 г. ИП начислит (исходя из фонда оплаты труда 12 130 х 2 чел. = 24 260 руб. и установленного ст. 425 НК РФ тарифа):

- на пенсионное страхование - 5337,20 руб. (24260 х 22 %);

- на соцстрахование - 703,54 руб. (24260 х 2,9%);

- в ФФОМС - 1237,26 руб. (24260 х 5,1%).

Однако, даже при минимальных окладах может возникнуть ситуация, когда произойдет уменьшение страховых взносов до 15 %. Например, в месяце начисления отпускных или при выплате премий.

Пример 2

В июле 2020 г. ИП Панкратов отправляет одного из своих сотрудников в очередной отпуск. Помимо зарплаты в размере 4520 руб. этому работнику начислены отпускные в сумме 11 610 руб. Итоговая сумма выплат работнику за июль составила 16 130 руб. (4520 + 16 130).

Как предприниматель рассчитает сумму взносов по этому сотруднику:

- С суммы 12 130 руб. страхвзносы начисляются по обычным тарифам:

- в ПФР 22% - 2668,60 руб.;

- в ФСС 2,9% - 351,77 руб.;

- в ФФОМС 5,1% - 618,63 руб.

- Сумма превышения над МРОТ составляет 4000 руб. (16 130 – 12 130).

- При начислении страхвзносов на сумму выплат в 4000 руб. происходит снижение страховых взносов с 30 до 15% :

- в ПФР 10 % - 400 руб.;

- в ФФОМС 5 % - 200 руб.;

- в ФСС с 4000 руб. отчислений не будет.

Всего ИП по сотруднику перечислит взносов в ПФР - 3068,60 руб.(2668,60 + 400), на медицинское страхование - 818,63 руб.(618,63 + 200), ФСС - 351,77 руб.

Взносы в ФСС на «травматизм» ИП начислит по утвержденному для него тарифу.

Такой расчет придется производить по каждому сотруднику, у которого начисления за месяц будут больше федеральной «минималки».

Страховые взносы в 15 процентов - с какого числа применяются

Наиболее частый вопрос, возникающий по страховым взносам 15 процентов - с какого числа их можно применять? Статья 6 нового закона говорит, что пониженные тарифы для указанных выше категорий плательщиков вводятся с 1 апреля 2020 г. по 31 декабря 2020 г. А начиная с 01.01.2021 г., начнут действовать изменения в ст. 427 НК РФ, устанавливающие такие же пониженные тарифы для вышеуказанных субъектов МСП. То есть, новые тарифы начинают действовать с 1 апреля 2020 и сроком их применения не ограничены.

Таким образом, предусматривается, что пониженные ставки будут действовать постоянно, а не только в период сложной ситуации, сложившейся из-за коронавируса. По словам президента В. Путина страховые взносы в 15 % необходимы для поддержки малого и среднего бизнеса, испытывающего экономические трудности из-за пандемии. Кроме того, для наиболее пострадавших отраслей предусматриваются отсрочки по уплате взносов.

Уплачиваются страховые взносы до 15 числа месяца, следующего за периодом начисления, как по обычным ставкам, так и по пониженным.

Полные тексты нормативных документов в актуальной редакции вы всегда сможете посмотреть в КонсультантПлюс.

Читайте также: