Какие пенсионные фонды объединились

Москва, 07.12.2020, 08:15:20, редакция ПРОНЕДРА.РУ, автор Татьяна Орлонская.

Представители Министерства Труда Российской Федерации недавно выступили с предложением преобразования Пенсионного фонда и фонда Обязательного медстрахования и социального страхования. По их мнению, они должны стать публично-правовыми компаниями. Таким образом, станет возможным проведение масштабных реформ с целью организации одного общего регулятора по социальным вопросам в нашей стране.

- Министр здравоохранения РФ против объединения

- Зачем менять статус внебюджетных фондов

В одной из инстанций решение предоставления статуса государственного учреждения с особенностями восприняли позитивно. Речь идет о Пенсионном фонде, руководство которого уверено, что на их основе возможно сделать публично-правовую компанию, способную находить компромиссы между государственной, бизнес- и профсоюзной вертикалями. К сожалению, далеко не каждый чиновник согласен с решением об объединении всех трех учреждений.

Министр здравоохранения РФ против объединения

Одним из наиболее ярых противников данной инициативы является руководитель отечественного Министерства здравоохранения. Госпожа Скворцова не уверена, что в итоге это выигрышный вариант для нашего государства. Более того, она уверяет, что преобразование данных учреждений в публичные компании не что иное, как обычный популизм.

В первую очередь, она видит массу недостатков в такой затее, ведь происходить будет не только само объединение трех организаций в одну общую, а и смена их статуса. При этом, несмотря на кажущиеся идентичные функции у трех фондов, они все-таки несколько отличаются, а значит, меньше внимания будет уделяться актуальным для нашей страны проблемам.

В Министерстве уверяют, что при формировании их позиции был лишь единственно верный фактор, а именно – забота о здоровье наших соотечественников. Также важно, чтобы все реформы, которые происходят в Российской Федерации, приводили к улучшению жизни россиян, а о вышеупомянутой инициативе в Министерстве охраны здоровья такого сказать не могут.

Также Скворцова еще раз отметила, что все три учреждения по своей сути являются соцфондами, однако их функции не только частично отличаются, но и иногда полностью противоположны. Также возникающие проблемы в данных структурах необходимо решать различными способами, и один и тот же подход к учреждениям применять невозможно.

Зачем менять статус внебюджетных фондов

Для того, чтобы объединить все три фонда в одно большое государственное учреждение, необходимо установить в них один и тот же правовой статус, а именно как внебюджетные фонды. Инициатором такой реформы выступает экс-председатель Счетной палаты Голикова.

«Объединенный фонд обязательного социального страхования должен представлять уникальную управленческую структуру, находящуюся не в государственной, а в публичной собственности», — заявила Голикова в январе 2018 года.

Также она уверена, что подобного формата шаги позволят в итоге выстроить управление нового соц-страхового фонда на основании партнерства. Это, в свою очередь, приведет к повышению прозрачности его деятельности, и, соответственно, поможет увеличить уровень доверия россиян к данным структурам. Помимо репутационных факторов, существуют и экономические. К ним относится сокращение административных расходов и снижение затрат на их информатизацию. После того, как весной прошлого года она стала вице-премьером по социальным вопросам, Голикова продолжила лоббирование своей инициативы.

«Мне кажется, что это правильная постановка задачи», — подчеркнула вице-премьер в интервью РБК.

Определение правового статуса — это предпосылка к созданию мегарегулятора из объединенных фондов в единой организационно-правовой форме, который возьмет на себя весь комплекс социального страхования, полагает партнер компании НАФКО Павел Иккерт. Установление правового статуса кодифицирует в одном документе все законы и постановления, которые принимались в отношении социальных фондов.

«То есть то, что было создано начиная с 1990-х годов, сотни положений и актов будут приведены в унифицированный вид, что впоследствии облегчит работу единого социального фонда», — пояснил Иккерт.

НПФ «БУДУЩЕЕ» и НПФ «СтальФонд сообщают об успешном завершении реорганизации НПФ «СтальФонд» в форме присоединения к НПФ «БУДУЩЕЕ». С 11 марта 2016 года все клиенты «СтальФонда» по обязательному пенсионному страхованию и негосударственному пенсионному обеспечению продолжают обслуживание в НПФ «БУДУЩЕЕ». О начале реорганизации было объявлено летом 2015 года в рамках Санкт-Петербургского экономического форума.

Оба фонда принадлежат инвестиционной компании O1 Group, которая по состоянию на 30.09.2015 года управляет до 13% рынка ОПС по числу клиентов и аналогичной долей рынка пенсионных накоплений. Суммарные показатели фондов на 30.09.2015 составляют 221 млрд рублей пенсионных накоплений и 3,5 млн застрахованных лиц. Присоединение «СтальФонда» к более крупному по масштабу деятельности фонду является логичным шагом в рамках развития пенсионного бизнеса группы O1 c точки зрения повышения качества управления и синергии ресурсов двух команд.

НПФ «БУДУЩЕЕ» является полным правопреемником «СтальФонда» в части деятельности по ОПС и НПО, договоры клиентов продолжают действовать, перезаключать их не требуется. Порядок назначения и выплат пенсий не изменится, все обязательства «СтальФонда» перед застрахованными лицами, вкладчиками и участниками будут выполнены НПФ «БУДУЩЕЕ» в полном объеме. Отделения «СтальФонда» продолжают работу под брендом «БУДУЩЕЕ», НПФ «БУДУЩЕЕ» также продолжит развивать партнерские каналы «СтальФонда»: агентскую сеть и сотрудничество с банками в части продажи договоров ОПС.

Николай Сидоров, Генеральный директор НПФ «БУДУЩЕЕ»:

«Опыт, компетенции и профессионализм «СтальФонда» полностью сохранены командой НПФ «БУДУЩЕЕ». Для клиентов обоих фондов реорганизация – событие позитивное. Мы стали крупнее и, значит, надежнее, и сейчас сосредоточимся на развитии новых продуктов и разработке сервисных решений. Мы ожидаем, что в результате реорганизации НПФ «БУДУЩЕЕ» войдет в ТОП-5 НПФ по ключевым показателям – числу застрахованных лиц и объему пенсионных накоплений в управлении. Приоритетом в нашей работе остается персональный подход к клиентам и бережное управление пенсионными средствами».

На данный момент все клиенты НПФ «СтальФонд» обслуживаются по телефону горячей линии НПФ «БУДУЩЕЕ» 8 800 707 15 20, в отделениях фонда, и через онлайн-консультант на сайте. Сайт объединенного НПФ «БУДУЩЕЕ» доступен по адресу npff.ru или НПФБУДУЩЕЕ.РФ и содержит всю информацию НПФ «СтальФонд». Здесь же доступен личный кабинет для бывших клиентов «СтальФонда».

Справки о компаниях:

АО «НПФ «БУДУЩЕЕ» (бывший ОАО НПФ «БЛАГОСОСТОЯНИЕ ОПС») – негосударственный пенсионный фонд, осуществляющий деятельность по обязательному пенсионному страхованию. Образован в 2014 году под именем ОАО НПФ «БЛАГОСОСТОЯНИЕ ОПС» в рамках выделения НПФ «БЛАГОСОСТОЯНИЕ» деятельности по обязательному пенсионному страхованию в отдельный акционерный фонд. В декабре 2014 года 100% акций фонда приобрела O1 Group. В январе 2015 года АСВ включило ОАО НПФ «БЛАГОСОСТОЯНИЕ ОПС» в реестр участников системы гарантирования прав застрахованных лиц. По состоянию на 30.09.15 объем пенсионных накоплений в фонде составлял 159 млрд рублей, число застрахованных лиц – более 2,1 млн человек. В июне 2015 года фонд переименован в АО «НПФ «БУДУЩЕЕ».

АО НПФ «СтальФонд» – основан в 1996 году и являлся одним из крупнейших НПФ России по количеству застрахованных лиц по обязательному пенсионному страхованию, а также по объему пенсионных накоплений в управлении. Фонд был приобретен O1 Group в декабре 2013 года. В 2014 году фонд успешно завершил процедуру акционирования и прошел проверку ЦБ РФ для включения в систему гарантирования прав застрахованных лиц. В феврале 2015 года АО НПФ «СтальФонд» включен в реестр участников системы гарантирования прав застрахованных лиц АСВ. По состоянию на 30.09.15 объем пенсионных накоплений в фонде составлял более 61 млрд рублей, пенсионных резервов - 4,2 млрд рублей, число застрахованных лиц - более 1,35 млн человек.

O1 Group - инвестиционная компания, владеющая и управляющая активами в различных отраслях экономики, в том числе недвижимости и финансовом секторе. Компания была основана в 2004 году Борисом Минцем. Стратегическими активами O1 Group являются: компания O1 Properties, один из крупнейших собственников офисной недвижимости класса А в Москве; НПФ «Телеком-Союз», НПФ «БУДУЩЕЕ». Также O1 Group принадлежит доля в австрийской компании CA Immo, специализирующейся на инвестициях в коммерческую недвижимость Австрии, Германии и стран Восточной Европы.

О намерениях крупных игроков на рынке негосударственного пенсионного страхования свидетельствует информация на сайте банка ВТБ. 8 июня он разместил сообщение о заключении с консалтинговой компанией KPMG договора на оценку рыночной стоимости акций НПФ «ВТБ», негосударственных пенсионных фондов бизнесменов Бориса Минца (НПФ «Будущее», «Телеком-союз», «Образование» и «Социальное развитие», де-юре объединены в финансовую группу «Будущее» в составе холдинга O1 Group) и Романа Авдеева (НПФ «Согласие» и ОПК, контролируются концерном «Россиум» и его управляющей компанией «МКБ-Капитал»). Результаты этой оценки могут быть использованы при принятии управленческих решений при приобретении банком доли в объединенном НПФ и ради составления отчетности по МСФО, говорится в документе ВТБ.

Стоимость работ — 11 млн руб., сроки оказания услуг — 40 дней с момента подписания договора.

В пресс-службе ВТБ ограничились таким комментарием: «ВТБ проводит оценку НПФ для анализа дальнейших возможностей клиентского обслуживания». Елена Жуковская — официальный представитель концерна «Россиум» — отказалась от комментариев. Представитель О1 Group Лидия Гречина сообщила, что группа не комментирует закупочную деятельность ВТБ.

Конфигурация сделки

По мнению Митрофанова, вариант полной консолидации фондов вряд ли рассматривается, потому что активы очень разные. «Можно предположить, что предполагается объединение каких-то долей для создания пенсионной группы. Мотивом ВТБ для создания такой группы может быть желание занять первое место на пенсионном рынке, обогнав НПФ Сбербанка, который лидирует благодаря активной сетке банка, раскинутой по всей России», — высказывает свое предположение Митрофанов.

Эксперты даже намерения провести потенциальную сделку сочли значимыми для рынка. «Возможно, начинается консолидация пенсионных активов в госкомпаниях аналогично процессам, идущим в банковском секторе, где лидирующие позиции занимают госбанки», — говорит гендиректор УК «Спутник — Управление капиталом» Александр Лосев. По данным обзора банковского сектора ЦБ за май, на 1 июня на первую пятерку банков по активам (которая сформирована гос- и квазигосбанками) приходилось 55,5% активов всего банковского сектора.

Оценка фондов

Отдельное внимание Лосев обратил на то, как именно будет проводиться оценка перечисленных фондов. По его мнению, привлечение консультанта такого уровня к оценке активов означает переход к здоровой консолидации отрасли: «Если ранее пенсионные активы оценивались сторонами сделки по собственным методикам, то сейчас этим занимается международная консалтинговая компания».

Сейчас средний коэффициент на рынке — 10%, говорит Лосев. По мнению Юрия Ногина, справедливый коэффициент — 15%. Если же сделка будет ниже этого мультипликатора, то можно сказать, что она совершена с дисконтом, подчеркивает Ногин. «В пенсионную систему нет новых пенсионных поступлений, кроме как по итогам переходной кампании и инвестиционного дохода. При этом фондам приходится содержать офисы, агентскую сеть, управлять рисками», — подчеркивает он.

Согласно ежеквартальному отчету ФГ «Будущее», акции которой котируются на бирже, стоимость компании составляла на конец первого квартала 2017 года 61,6 млрд руб. «Говорить, насколько капитализация компании представлена на бирже, отражает реальную стоимость, сложно», — говорит Ногин. Надо понимать, что сделка проводилась среди ограниченного круга инвесторов, объем сделок на бирже с этими акциями очень маленький, отмечает он. Источник, близкий к пенсионному рынку, не исключает, что для сделки фонд может быть оценен ниже.

Активы пенсионных фондов финансовой группы «Будущее» составляют 335 млрд руб., а число клиентов достигает 5,2 млн человек, говорится на сайте компании. Активы фондов ОПК и «Согласие» составляют 75 млрд руб., а число клиентов — 1,2 млн человек. Активы НПФ «ВТБ» — 140 млрд руб., а число клиентов — 1,6 млн клиентов.

Старые связи

Роман Авдеев, Борис Минц и топ-менеджмент ВТБ — давние партнеры по бизнесу.

До середины 2013 года Борис Минц был владельцем 11,1% акций банка «Открытие». В 2008 году ВТБ выдал фонду Rusenergo Fund Limited кредит на 64,3 млрд руб., обеспеченный 10% акций «Открытия». В феврале 2015 года ВТБ приобрел 10% акций банка «Открытие».

Что касается Романа Авдеева, то у его банка МБК открыта кредитная линия ФГ «Будущее». Размер кредита на момент его выдачи составлял 1,6 млрд руб., говорится в ежеквартальном отчете ФГ «Будущее».

В октябре 2016 года ФГ «Будущее» провела IPO, организатором которого был «ВТБ Капитал». Однако тогда «ВТБ Капитал» предупреждал инвесторов о том, что IPO несет повышенные риски. Организатор указывал на риск, связанный со снятием залога с акций, принадлежащих группе фондов. Объем заложенного имущества НПФ инвестбанк оценивал в 63 млрд руб.

Крупнейшие сделки на пенсионном рынке

В декабре 2014 года O1 Group Бориса Минца купила НПФ «Благосостояние ОПС». Стоимость пенсионных накоплений фонда на момент сделки составляла 117 млрд руб. В результате сделки объем пенсионных накоплений под управлением фондов, входящих в O1 Group, составил 154,6 млрд руб. Количество застрахованных лиц достигло 2,8 млн человек.

В марте 2016 года НПФ «Благосостояние ОПС» приобрел фонд «Стальфонд», в результате объединения появился НПФ «Будущее», совокупный портфель пенсионных накоплений которого составил выше 220 млрд руб. от почти 3,5 млн человек. В марте 2016 года к НПФ «Будущее» присоединился фонд «Уралсиб», размер пенсионных накоплений после объединения составил около 230 млрд руб. В июле 2016 года O1 Group Бориса Минца также сообщила о приобретении НПФ «Образование». С учетом сделки объем пенсионных накоплений под управлением фондов, входящих в состав O1 Group, составил 242 млрд руб., а количество застрахованных лиц — 4 млн человек. В ноябре 2016 года к НПФ «Будущее» также присоединился фонд «Наше будущее», размер пенсионных накоплений после объединения составил около 260 млрд руб.

В августе 2016 года НПФ «Сафмар» приобрел 100% акций НПФ «Европейский пенсионный фонд» (стоимость активов — около 137,2 млрд руб.), НПФ «Регионфонд» (стоимость активов — около 16,5 млрд руб.) и НПФ «Образование и наука» (стоимость активов — около 4,5 млрд руб.). В результате на конец 2016 года активы НПФ «Сафмар» составляли 213,4 млрд руб. В 2015 году НПФ «Газфонд» продал «КИТ Финанс Пенсионный администратор» свою 100-процентную "дочку» — НПФ «Газфонд пенсионные накопления». В августе 2016 года на пенсионном рынке стартовала крупнейшая сделка M&A: «КИТ Финанс Пенсионный администратор» запустил процесс объединения четырех подконтрольных НПФ. Таким образом, на основе «Газфонд Пенсионные накопления» началось создание НПФ более 370 млрд руб. (на август 2016 года).

Негосударственные пенсионные фонды, принадлежащие банку «ФК Открытие», намерены объединиться. Один из них, НПФ «Лукойл-гарант», сообщил, что направил в Федеральную антимонопольную службу ходатайство о слиянии с НПФ РГС и НПФ электроэнергетики. Возглавит объединенный фонд гендиректор НПФ «Лукойл-гарант» Денис Рудоманенко, реорганизация может занять до полугода.

В августе ЦБ объявил о санации банка «ФК Открытие», три НПФ вместе с ним перешли под управление Фонда консолидации банковского сектора. Пенсионных накоплений в трех фондах в III квартале 2017 г. содержалось более 520 млрд руб., клиентов было около 8 млн человек; объединенный фонд может стать лидером рынка НПФ.

Реорганизация НПФ, принадлежащих «ФК Открытие», позволит сократить управленченские издержки, передал через пресс-службу предправления банка Михаил Задорнов.

Клиентам фондов беспокоиться не о чем – ЦБ пообещал этим НПФ поддержку, 42,9 млрд руб., напоминает Павел Митрофанов из «Эксперт РА», но рынок видит тут конфликт интересов: ЦБ и собственник НПФ, и регулятор. «Если перед новым фондом поставят задачу конкурировать с НПФ Сбербанка, давление на остальных игроков будет очень значительным», – считает Юрий Ногин из АКРА.

ЦБ уверял, что не хочет долго оставаться акционером трех НПФ, говорит президент АНПФ Сергей Беляков, но получится ли у него выйти из объединенного фонда – вопрос открытый. Это будет лидер рынка, найдутся ли на него покупатели, сомневается он.

ЦБ логично продать этот актив, согласен Ногин, покупателем такого крупного фонда могут стать фонды, близкие к госбанкам, – он позволил бы им сохранить и упрочить лидерство на рынке.

15 января «Менеджмент консалтинг» и «Навигатор», которые управляют средствами НПФ санируемой группы, перешли под управление «ФК Открытие», говорил РБК Задорнов. УК не может управлять пенсионными накоплениями аффилированных с ней НПФ, напоминает гендиректор «Пенсионного партнера» Сергей Околеснов, вероятно, ЦБ придется передать накопления НПФ из «Менеджмент консалтинга» и «Навигатора» другим УК.

НПФ не имеют права заключать договоры управления с уже аффилированными УК, говорит партнер Tertychny Agabalyan Иван Тертычный, но сначала ЦБ нужно обнаружить нарушение. Потом ЦБ может запретить фонду привлекать средства обязательного пенсионного страхования – или предписать разорвать договор, заключает он.

ЦБ не ответил на вопросы о возможных нарушениях, а вопросы, связанные с развитием объединенного НПФ, переадресовал в «ФК Открытие», где от комментариев отказались.

Отвлекает реклама? Подпишитесь, чтобы скрыть её

Наши проекты

- Спорт

- HBR Россия

- Как потратить

- Ведомости&

- Карьера

- Конференции

- Практика

Контакты

Рассылки «Ведомостей» — получайте главные деловые новости на почту

Ведомости в Facebook

Ведомости в Twitter

Ведомости в Telegram

Ведомости в Instagram

Ведомости в Flipboard

Сетевое издание «Ведомости» (Vedomosti) зарегистрировано в Федеральной службе по надзору в сфере связи, информационных технологий и массовых коммуникаций (Роскомнадзор) 27 ноября 2020 г. Свидетельство о регистрации ЭЛ № ФС 77-79546.

Учредитель: АО «Бизнес Ньюс Медиа»

Главный редактор: Шмаров Андрей Игоревич

Рекламно-информационное приложение к газете «Ведомости». Зарегистрировано Федеральной службой по надзору в сфере связи, информационных технологий и массовых коммуникаций (Роскомнадзор) за номером ПИ № ФС 77 – 77720 от 17 января 2020 г.

Любое использование материалов допускается только при соблюдении правил перепечатки и при наличии гиперссылки на vedomosti.ru

Сайт использует IP адреса, cookie и данные геолокации Пользователей сайта, условия использования содержатся в Политике по защите персональных данных

Все права защищены © АО Бизнес Ньюс Медиа, 1999—2020

Любое использование материалов допускается только при соблюдении правил перепечатки и при наличии гиперссылки на vedomosti.ru

Все права защищены © АО Бизнес Ньюс Медиа, 1999—2020

Сетевое издание «Ведомости» (Vedomosti) зарегистрировано в Федеральной службе по надзору в сфере связи, информационных технологий и массовых коммуникаций (Роскомнадзор) 27 ноября 2020 г. Свидетельство о регистрации ЭЛ № ФС 77-79546.

Учредитель: АО «Бизнес Ньюс Медиа»

Главный редактор: Шмаров Андрей Игоревич

Рекламно-информационное приложение к газете «Ведомости». Зарегистрировано Федеральной службой по надзору в сфере связи, информационных технологий и массовых коммуникаций (Роскомнадзор) за номером ПИ № ФС 77 – 77720 от 17 января 2020 г.

Сайт использует IP адреса, cookie и данные геолокации Пользователей сайта, условия использования содержатся в Политике по защите персональных данных

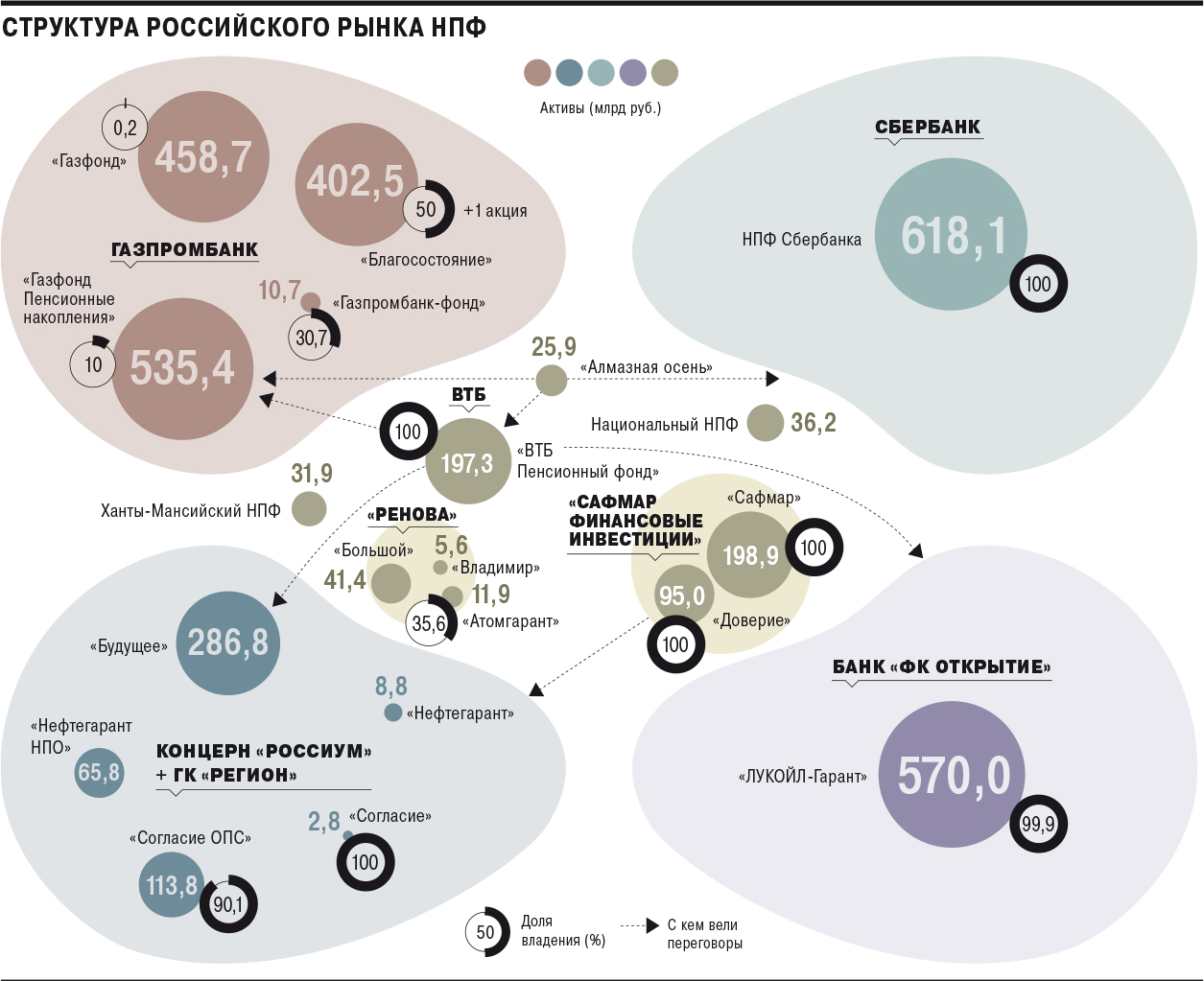

Процесс консолидации негосударственных пенсионных фондов (НПФ) почти завершен: на четыре крупнейшие пенсионные группы с активами более 0,5 трлн руб. уже приходится более трех четвертей всех пенсионных активов. Консолидация отрасли идет давно, но если в прошлом основными центрами объединения выступали частные финансовые группы, то в последние полтора года это государственные или окологосударственные структуры. Пенсионный рынок развивается в русле общей тенденции финансового: регулятору проще работать с небольшим количеством крупных и хорошо управляемых игроков. И эксперты ждут продолжения консолидации с одновременным вымыванием из отрасли частного капитала.

К настоящему времени более 1,4 трлн руб. активов сконцентрировали у себя НПФ, так или иначе связанные с Газпромбанком (ГПБ) и «Газпромом» (см. “Ъ” от 6 ноября). Формирование этой группы произошло в результате акционирования, которое все пенсионные фонды должны были завершить до конца этого года. Главной неожиданностью стало вхождение ГПБ в капитал НПФ «Благосостояние», который контролировало ОАО РЖД. Банк станет мажоритарным акционером фонда с долей 50% минус 1 акция, а монополия сохранит за собой только блокирующий пакет (25% плюс 1 акция). В результате акционеры смогут избежать отражения в своей отчетности обязательств НПФ, что избавит баланс от дополнительной нагрузки.

Доли в капитале «Газфонда», который также в ноябре начал процесс акционирования, получат ГПБ (0,2%) и «Газпром» (41,5%), а также СОГАЗ (33,3%) и управляющая компания (УК) «Лидер» (25%), так или иначе связанные между собой. Чуть ранее ГПБ получил 10% в капитале «Газфонд Пенсионные накопления». При этом «Газфонд» сохранил 35% «Газфонда ПН», мажоритарный портфель в размере 55% остался у Анатолия Гавриленко. Косвенно 35,8% в НПФ «Благосостояние ЭмЭнСи» (будет переименован в «Ренессанс пенсии») после акционирования станет владеть НПФ «Благосостояние». В ГПБ, «Газфонде», «Газфонде ПН», «Лидере» не ответили на запрос “Ъ”, в «Газпроме» отказались от комментариев.

Другим центром консолидации пенсионных активов в последнее время стала группа компаний (ГК) «Регион» — старый игрок на рынке управления пенсионными деньгами, активно работающий в том числе с нефтяной компанией «Роснефть». В 2017 году в результате акционирования небольшого фонда «Традиция» его собственником стала инвестиционная компания (ИК) «Регион», входящая в группу. В конце того же года ИК получила долю 9,9% в НПФ «Согласие ОПС», принадлежащем концерну «Россиум» Романа Авдеева.

Весной 2018 года НПФ «Нефтегарант» и «Нефтегарант НПО», работающие с «Роснефтью», объявили о слиянии с фондом «Согласие ОПС». Объединение трех фондов должно завершиться в этом году, мажоритарным акционером единого НПФ станет «Россиум», писали «Ведомости» и говорили источники “Ъ”, близкие к концерну. «Ведомости» также указывали, что среди акционеров будут «структуры "Региона"».

В сентябре завершилась передача ФГ «Будущее», объединяющей четыре НПФ — «Будущее», «Телеком-Союз», «Социальное развитие», «Образование»,— от структур Бориса Минца офшору Riverstretch Trading & Investments (RT&I). Ранее RT&I входил в ЗПИФ «Коммерческие инвестиции» под управлением «Регион Портфельные инвестиции» (входит в ГК «Регион»), нынешний мажоритарный акционер кипрского офшора — Павел Ващенко, бывший сотрудник «Региона».

Несмотря на то что между многими НПФ отсутствуют формальные связи на уровне собственности, руководство осуществляется из одного центра — ГК «Регион», рассказывали контрагенты фондов, пенсионные лоббисты и сотрудники НПФ. В частности, курирует их работу на уровне группы бывший гендиректор НПФ Сбербанка Галина Морозова, перешедшая в «Регион» на должность заместителя гендиректора ИК, указывают собеседники “Ъ”. У всех НПФ, входящих в эту группу, основными управляющими компаниями являются компании «Региона». Как рассказали источники “Ъ”, в перспективе рассматривается и объединение фондов ФГ «Будущее» с объединяемым сейчас НПФ «Нефтегарант». Активы созданной пенсионной группы составляют около 520 млрд руб. Все ее участники не ответили на запросы “Ъ”.

Вокруг Сбербанка и Центробанка

Сопоставимыми пенсионными активами обладают еще два фонда. «ЛУКОЙЛ-Гарант» завершил в конце лета объединение с НПФ электроэнергетики и РГС (см. “Ъ” от 23 августа), все три фонда находились в периметре санации Центробанком банка «ФК Открытие». В итоге был создан второй по величине российский НПФ с активами в размере 570 млрд руб., который начал активное привлечение новых клиентов через широкую банковскую сеть (см. “Ъ” от 22 октября), также оказавшуюся у мажоритарного акционера после санации.

Лидером на российском рынке с активами в размере 618 млрд руб. остается НПФ Сбербанка, сделавший ставку на органический рост. Единственным недавним приобретением стал НПФ «ВНИИЭФ-Гарант». Однако сделку сложно назвать рыночной, ее сумма составила всего 120 млн руб., то есть в размере капитала «ВНИИЭФ-Гаранта». Привлечение новых клиентов НПФ Сбербанка осуществлял за счет банковской сети материнского банка, самой большой в России. При этом в Счетной палате (СП) указывали, что использование сети Сбербанка для агентских функций родственного НПФ также нельзя назвать рыночным, поскольку речь идет о «привилегированном положении». «Сегодня это доминирующее положение на рынке пенсионных накоплений, которое через какое-то время имеет риск превратиться в монопольное положение на этом рынке»,— отмечали в СП (см. “Ъ” от 20 апреля).

У многих рыночных фондов в составе групп есть банковские сети, которые могут быть не менее эффективны, чем сеть Сбербанка, возражает исполняющий обязанности гендиректора НПФ Сбербанка Александр Прокопенков. «Кроме того, можно использовать ресурсы ритейлеров — это, конечно, требует профессиональных усилий и ресурсов, но дешевле и надежнее, чем агентские сети из физических лиц»,— утверждает он.

В перечисленных четырех группах сосредоточено 77,2% всех активов частных пенсионных фондов. Несмотря на то что среди оставшихся игроков тоже есть весьма крупные, как, например, НПФ «Сафмар» и «Доверие», принадлежащие холдингу «Сафмар Финансовые инвестиции» (СФИ) семьи Гуцериевых, а также «ВТБ пенсионный фонд», они уже задумываются о присоединении к более крупным игрокам.

Несколько человек, близких к структурам группы «Сафмар», а также на рынке M&A пенсионных фондов утверждали, что СФИ искал покупателя на свои пенсионные фонды. В частности, велись переговоры с ГК «Регион». «Мы периодически обсуждаем с другими игроками возможности продажи или покупки тех или иных активов, как финансовых, так и в других сегментах бизнеса группы, но до появления конкретных договоренностей эти переговоры не комментируем»,— пояснили в СФИ. Однако там заверили, что у холдинга «нет и не было задачи во что бы то ни стало избавиться от своего пенсионного бизнеса». Впрочем, покупок других НПФ также не намечается, таких стратегических задач нет, подчеркнули в СФИ.

Группа ВТБ также искала возможности объединения своего НПФ с другими игроками рынка — в частности, рассматривалась возможность объединения фонда группы ВТБ с «Газфондом ПН», рассказывали несколько источников “Ъ”. Но ВТБ хотел заключить денежную сделку, а владелец «Газфонда ПН» Анатолий Гавриленко, наоборот, настаивал на передаче группе доли в объединенном НПФ, поэтому сделка также не состоялась. В группе ВТБ отказались от комментария.

Впрочем, у крупнейших пенсионных групп интерес не ограничивается большими игроками. О том, что ГК «Регион» рассматривает возможность покупки малых фондов, рассказали собеседник “Ъ” на рынке M&A и источник, близкий к продавцу НПФ, с которым группа компаний ведет переговоры. Структуры мажоритарного акционера «Газфонда ПН» Анатолия Гавриленко уже провели due diligence фонда «Алмазная осень» и ведут с его владельцем, холдингом АЛРОСА, переговоры о покупке (см. “Ъ” от 17 сентября). В «ЛУКОЙЛ-Гаранте» также утверждают, что им были бы интересны приобретения других игроков, которые «позволяют получить положительный экономический эффект на среднесрочном горизонте — до пяти лет». НПФ Сбербанка тоже готов рассматривать предложения при их появлении, заявил господин Прокопенков

Зачем пенсионному рынку пенсионные группы?

В результате, считает эксперт, сложившиеся окологосударственные группы станут точками дальнейшей консолидации отрасли. Ожидать появления новых центров не стоит по крайней мере до того момента, пока не сформируется понимание будущего пенсионной системы, полагает управляющий директор агентства «Эксперт РА» Павел Митрофанов. «Все игроки известны, и они уже сконцентрировали у себя сотни миллиардов пенсионных денег и готовы продолжать наращивать их»,— говорит он.

«Ситуация в пенсионной отрасли отражает тренды российского финансового рынка, где также происходит огосударствление и олигополизация. Под эгидой оздоровления финансового сектора с рынка постепенно вымываются частные игроки, которые либо ликвидируются, либо попадают в периметр консолидации к крупным государственным и окологосударственным игрокам»,— полагает гендиректор консалтинговой компании «Пенсионный партнер» Сергей Околеснов.

Самые простые жертвы такой консолидации — это малые фонды с активами до 10 млрд руб., с которых условно начинается порог прибыльности НПФ, отмечает господин Митрофанов. Однако, по его словам, это не значит, что другие фонды не станут ее объектом. Скорее всего, поясняет эксперт, придется определиться с тем, к какой группе примкнуть, и фондам, которые раньше считались крупными, иначе их бизнес «будет маргинализирован, в том числе и из-за отсутствия должной административной поддержки».

Государственный негосударственный

Конъюнктура

- Дума одобрила повышение МРОТ до прожиточного минимума

- Минэкономразвития улучшило прогноз по инфляции в 2017 году

- Долг в ЖКХ вырос до 184 миллиардов рублей

- Цены на соль к концу года поднимутся на 10%

- БИНБАНК успешно завершил юридическое присоединение Уралприватбанка

- Кудрин: повышение пенсионного возраста займет более 8 лет

- ПФР обнародовал график доставки пенсий

- Президент подписал закон об увеличении ожидаемого периода выплаты накопительной пенсии

- ПФР рассказал об индексации пенсий в 2017 году

- Минтруд обещает рост реальных доходов россиян в 2017 году

Пенсионная реформа подтолкнула негосударственные пенсионные фонды укрупняться. Только на прошлой неделе объявлено о двух слияниях. Как это влияет на участников и пенсионеров объединяющихся фондов?

Пенсионная реформа подтолкнула негосударственные пенсионные фонды укрупняться. Только на прошлой неделе объявлено о двух слияниях. Как это влияет на участников и пенсионеров объединяющихся фондов?

Укрупнение негосударственных пенсионных фондов (НПФ) началось вслед за пенсионной реформой. Например, в 2002 г. в результате слияния четырех фондов ("ГАЗ", "Социум", "Энергия" и "КГЭС-Пенфо"), обслуживающих предприятия "Базового элемента" (тогда — "Сибирский алюминий"), образовался НПФ "Социум". В 2003 г. слились отраслевые "Ростелеком-Гарантия" и "Телеком-Союз", а на базе НПФ "Деметра" и НПФ Московского индустриального банка появился фонд "Гарантия". На прошлой неделе было объявлено еще о двух слияниях: НПФ Внешторгбанка и Внешэкономфонд, а также Первого национального пенсионного фонда и НПФ “Ермак”. Директор по развитию НПФ "Гарантия" Вадим Логинов считает укрупнение пенсионных фондов — причем не только тех, которые ориентируются на обслуживание корпоративных клиентов, но и частных — тенденцией.

В целом она на руку будущим пенсионерам. Укрупнение фондов снижает затраты на их содержание, что позволяет крупным фондам устанавливать меньшую комиссию, говорит Логинов. Кроме того, крупные фонды ориентированы на долгосрочную работу с клиентами и поэтому стремятся максимально обезопасить вложения и пользуются консервативными стратегиями инвестирования, говорит замначальника управления по работе с клиентами и развитию региональной сети НПФ "Электроэнергетики" Алексей Стальченко. Крупные фонды более надежны, но у них меньше доходность, резюмирует он.

По закону "О негосударственных пенсионных фондах" укрупнение фондов может происходить двумя путями — за счет слияния или присоединения одного фонда к другому. При слиянии объединяемые фонды перестают существовать, а на их базе возникает новый НПФ; во втором случае — присоединяемый фонд передает свои активы (пенсионные резервы и собственные средства) и пассивы (обязательства перед участниками, в том числе по выплате пенсий) другому фонду, после чего ликвидируется. Примером слияния стало создание "Гарантии", а "Ермак" после присоединения к Первому национальному ПФ будет ликвидирован. В любом случае объединенный фонд становится правопреемником старых и принимает на себя исполнение всех их обязательств, в том числе по накоплению средств и выплате пенсий, поясняет руководитель компании "Первый пенсионный консультант" Андрей Неверов.

Но прежде чем объединиться, НПФ надо получить разрешение регулирующего органа. Пока это инспекция НПФ при Минтруде, но скоро эти функции перейдут к Минфину. Прежде чем разрешить слияние, инспекция изучит заключения аудиторов фондов и их актуариев (независимых специалистов по расчету пенсионных схем) о том, что при реорганизации не произойдет ухудшения условий обслуживания участников фондов.

Фонды, решившие начать реорганизацию, должны уведомить всех своих участников. В письмах должна содержаться информация о фонде-правопреемнике и о вариантах обслуживания, предлагаемых новым клиентам. Новый фонд обязан предложить участникам три варианта, говорит Неверов: перезаключить договор пенсионного обеспечения на новых условиях, продолжить обслуживаться на условиях старого или вообще забрать свои средства. Если какие-то из пенсионных схем нового фонда окажутся более удобными или выгодными для клиента, клиент может перезаключить договор на новых условиях, советует Стальченко. Во избежание недоразумений обязательно запаситесь выпиской о состоянии своего именного пенсионного счета в старом фонде, предупреждает президент Первого национального ПФ Виталий Плотников.

Если вам понравились условия, предлагаемые фондом-преемником, и вы решили изменить свою пенсионную программу, надо сначала заключить с ним договор, затем расторгнуть договор с прежним фондом, оставив распоряжение на перевод своих накоплений в новый фонд.

Как правило, при расторжении договора участнику НПФ возвращаются 100% его накоплений, а также часть или вся сумма накопленного инвестиционного дохода, говорит Логинов из НПФ "Гарантия".

Если новый НПФ предлагает клиентам обслуживание на условиях старого договора, им обычно не нужно ничего предпринимать. Но так бывает не всегда — например, Первый национальный ПФ не будет предлагать клиентам оставлять старый договор. Участники "Ермака", по словам Плотникова, смогут либо заключить договор на условиях Первого национального ПФ, либо забрать свои деньги.

Для этого придется расторгнуть договор с НПФ. У участников "Ермака" на это есть минимум четыре месяца, пока идет присоединение фонда, говорит Плотников. Если "Ермак" по каким-то причинам не расплатится с клиентом, это сделает его правопреемник — Первый национальный ПФ, получив деньги участника в свою собственность.

Кстати, если фонд помимо накоплений частично или полностью выплатит участнику инвестиционный доход, ему придется заплатить с этой суммы налог на доход физических лиц по ставке 13%, напоминает Стальченко. По его мнению, участнику выгоднее перевести средства в другой НПФ, а не забирать наличными.

А вот пенсионерам, получавшим пенсию в старом фонде, можно не волноваться. Новый фонд по умолчанию станет выплачивать им ту же пенсию, которую они получали ранее, говорит Неверов. Для этого не надо заключать никакого нового или дополнительного договора. Если же правила нового фонда покажутся пенсионеру более удобными или выгодными (например, фонд сделает перерасчет, предложит вместо пожизненной пенсии срочную и т. п.), пенсионер имеет право в любой момент расторгнуть старый договор и заключить другой на новых условиях, говорит Стальченко.

В какую сторону меняется пенсионный рынок и что его ждет в результате объединения участников? Об этом мы беседуем с экономистом, профессором Европейского университета в Санкт-Петербурге (ЕУСПб) Максимом БУЕВЫМ.

Максим Вячеславович, только в прошлом году почти треть пенсионных фондов ушла с российского рынка. С чем, по вашему мнению, это связано?

Максим Буев: Часть НПФ ушла с рынка, поскольку у них были аннулированы лицензии в связи с неисполнением ими предписаний ЦБ РФ, часть - присоединились к другим НПФ. В целом рынок последние несколько лет характеризуется консолидацией отрасли. Это связано с повышением регулятивных требований к НПФ со стороны Банка России. К числу этих требований относятся в первую очередь необходимость смены организационно-правовой формы фондов (были НКО - стали АО) и вхождение в систему гарантирования накоплений. Также ЦБ требует от фондов создания современных систем управления рисками - прежде это касалось банковской отрасли, но не НПФ.

Как вы думаете, промышленные предприятия и холдинги, создававшие ранее корпоративные НПФ, сегодня сохраняют интерес к пенсионному бизнесу?

Максим Буев: Бизнес-модель НПФ, безусловно, изменилась. В 1990-е годы многие НПФ создавались как НКО, чтобы решать определенные задачи. Например, промышленным холдингам было дешевле привлекать деньги через карманный пенсионный фонд, чем занимать средства на рынке. Реформа отрасли, в том числе, связана с необходимостью ухода от такой архаики. Теперь привлечение пенсионных денег через аффилированный НПФ возможна лишь на рыночных условиях и при полном выполнении требований регулятора - Банка России. Если функционирование НПФ является прибыльным бизнесом, то у холдингов, разумеется, будет оставаться интерес в сохранении фонда как части портфеля, приносящего доход.

С чем вы связываете появление на пенсионном рынке крупных финансовых групп и объединение в них фондов?

Максим Буев: Консолидация отрасли связана со стремлением фондов "сэкономить от масштаба". Ужесточение требований регулятора к НПФ привело к дополнительным издержкам для фондов. Это ребалансировка портфелей, корректировка стратегий инвестирования, переход на единый план счетов, вложение в инфраструктуру - дорогие системы риск-менеджмента и т.п. Разумеется, большим фондам легче потянуть такие расходы, чем маленьким.

Консолидация требует больших затрат для приобретателя - крупного фонда или группы? Насколько оправданы эти инвестиции?

Максим Буев: Если портфель приобретаемого НПФ - прибыльный, если фонд обеспечивает рост клиентской базы и объема активов, и на него можно достаточно легко расширить уже существующую инфраструктуру, то такая инвестиция оправдана. В процентном соотношении издержки на выполнение требований регулятора для группы будут намного меньше, чем для большинства отдельно взятых НПФ, реши они выполнять требования регулятора в одиночку.

Как консолидация фондов и сокращение участников влияет на состояние пенсионного рынка? Что его ждет в будущем?

Максим Буев: Повышение контроля со стороны государства над деятельностью НПФ, принятием инвестиционных решений, управлением рисками создает условия для дальнейшей консолидации. Думаю, она продолжится еще год-два. Но после трансформации состояние финансового сектора в России значительно улучшится. Игроки на пенсионном рынке будут более крупными, надежными, открытыми и ответственными. Трендом конца 2016 года стало появление на рынке публичных НПФ. Это еще более способствует прозрачности инвестиционного процесса внутри фондов и повышению уровня корпоративного управления.

В то же время холдинги, которые избавились или избавятся от аффилированных НПФ, смогут сосредоточиться на развитии своих ключевых бизнесов в других сегментах рынка.

В 2016 году 4,7 млн россиян перевели свои пенсионные накопления из Пенсионного фонда России в негосударственные пенсионные фонды. Это на 600 тыс. человек больше, чем в 2015 году. Большая часть переходов - в фонды крупных финансовых групп.

При этом почти в два раза сократилось число переходов из одного НПФ в другой. В прошлом году лишь 1,7 млн клиентов поменяли выбранный ранее негосударственный фонд, хотя в последние годы эта цифра достигала 3,5 млн.

Эксперты объясняют эту тенденцию как повышением доверия к участникам пенсионного рынка, так и расширением клиентского сервиса крупных НПФ в составе финансовых групп. Клиенты вовремя получают информацию о формировании своей пенсии и возможных потерях инвестдохода в случае досрочного перехода в другой НПФ.

Читайте также: