Какие разделы рсв заполнить в пфр нулевой отчет

Обзоры КонсультантПлюс

Нулевой единый расчет по страховым взносам — это отчет, в котором организация отражает отсутствие начислений по соцстрахованию и выплат в бюджет. Его сдают организации, которые не платили зарплату сотрудникам в отчетном квартале.

Кто обязан сдавать РСВ

Лица, выплачивающие вознаграждения работникам, обязаны ежеквартально отчитываться по начисленным страховым взносам (ст. 431 НК РФ). Отсутствие выплат сотрудникам не освобождает организацию от предоставления РСВ в инспекцию. Минфин и ФНС разъясняют, что в таком случае производится заполнение нулевого расчета по страховым взносам (письмо Минфина № 03-15-07/17273 от 24.03.2017, письмо ФНС № ГД-4-11/6190@ от 02.04.2018).

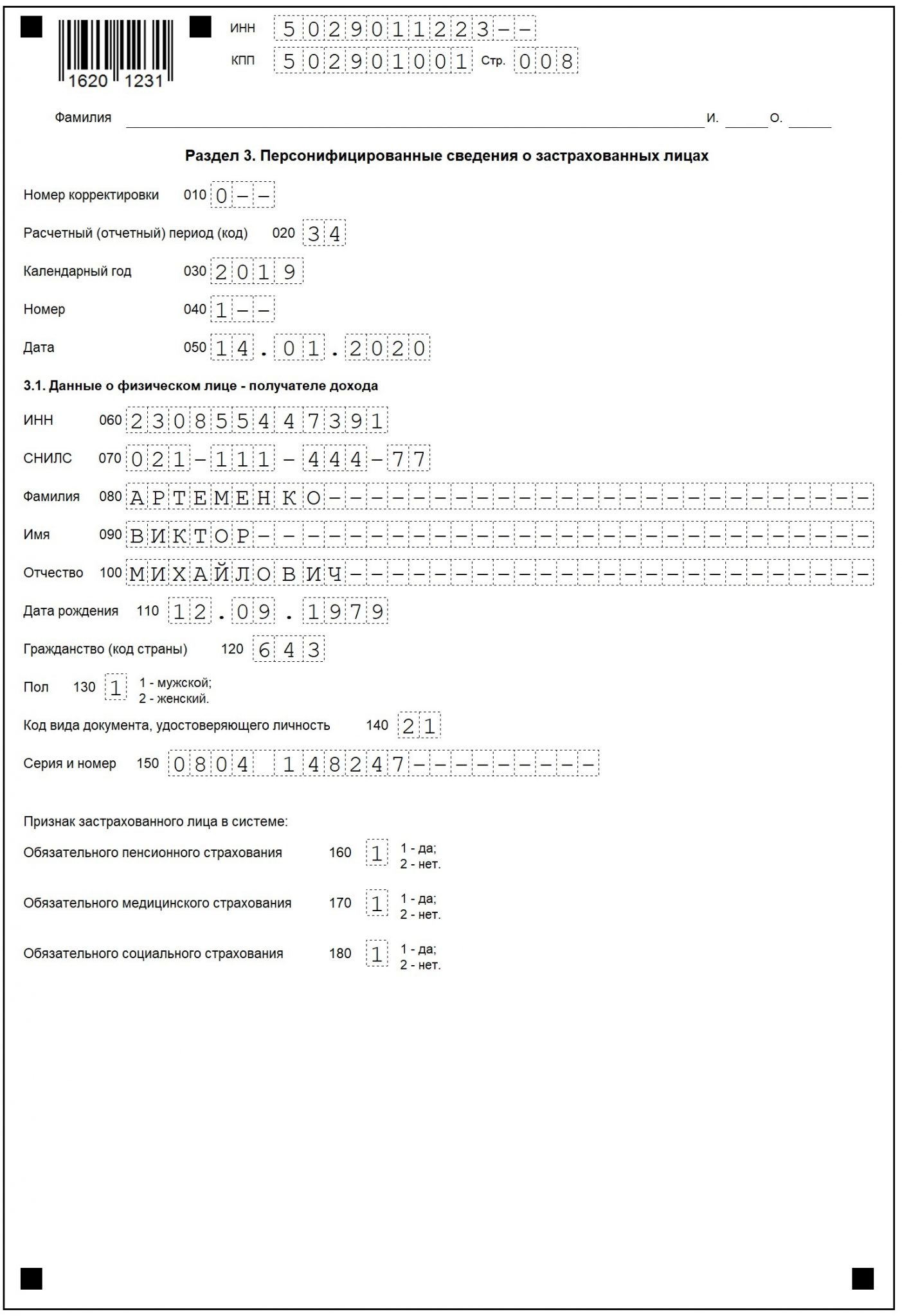

Необходимость сдать РСВ не отменяется, даже если обязанности генерального директора исполняет единственный собственник без заключения трудового договора, а иных сотрудников в организации пока нет. В таком случае в разделе 3 отчета приводят персонифицированные сведения о генеральном директоре.

Используйте бесплатно инструкцию по заполнению расчета по страховым взносам от КонсультантПлюс. Эксперты рассказали, как правильно заполнять формы в разных ситуациях.

Как заполнить отчет организациям, пострадавшим от COVID-19

Для плательщиков, ведущих деятельность в наиболее пострадавших от распространения новой коронавирусной инфекции отраслях, на апрель-июнь 2020 установлен нулевой тариф страховых взносов (статья 3 Федерального закона № 172-ФЗ от 08.06.2020).

Инструкция, как правильно заполнить расчет по страховым взносам компаниям, которые освобождены от соцвзносов (письмо ФНС № БС-4-11/9528 от 09.06.2020):

- Титульный лист РСВ заполняйте как обычно.

- В разделе 1 проставьте нули во всех суммовых показателях.

- В строках 001 «Код тарифа» приложений 1 и 2 к разделу 1 проставьте «21».

- Заполняя сумму выплат, налоговую базу и размер начисленных страховых взносов в приложениях 1 и 2, следуйте правилу: в первой графе отражаете суммы первого квартала, во второй, третьей и четвертой графах проставляете нули.

- Заполняя строку 130 раздела 3 «Код категории застрахованного лица», укажите «КВ». В строках 140, 150, 160 и 170 укажите нули.

Сдают ли РСВ предприниматели без работников

Плательщиками соцвзносов признаются не только организации, но и индивидуальные предприниматели. Предприниматель вправе нанимать работников, но иногда ведет предпринимательскую деятельность и без привлечения сотрудников. Не придется сдавать расчет по страховым взносам, если нет работников у ИП. В этом случае сотрудники налоговой службы вправе потребовать объяснений. Поясните им в письменной форме, что вы работаете без привлечения наемных сотрудников.

Если у ИП работники есть, но они не работают (в отпуске без сохранения заработной платы, в декрете), то предприниматель сдает нулевой РСВ.

По какой форме сдается РСВ

Форма, по которой сдается нулевой расчет по страховым взносам в налоговую, утверждена приказом ФНС № ММВ-7-11/470@ от 18.09.2019. В нем же, в приложении 2, подробно описаны правила и порядок заполнения отчетной формы.

Сдается отчетная форма в налоговую инспекцию по месту нахождения организации. Кроме этого отчета, плательщики страховых взносов в обязательном порядке подают еще две формы персонифицированного учета в Пенсионный фонд РФ:

- ежемесячно СЗВ-М;

- ежегодно СЗВ-СТАЖ.

Как сдать нулевой РСВ

Начиная с 2017 года, РСВ предоставляется в налоговую инспекцию по местонахождению организации. Ранее отчет сдавали в ПФР.

Вот как отправить нулевой расчет по страховым взносам (ст. 431 НК РФ):

- при личном визите в налоговую инспекцию;

- отправить почтой;

- отправить в электронном виде по ТКС.

РСВ сдается на бумаге, только если численность работников компании не превышает 10 человек (п. 10 ст. 431 НК РФ).

ООО «Компания» не ведет деятельность. В штате компании 26 работников. Все они находятся в отпуске без сохранения зарплаты с 01.01.2020.

ООО отправляет РСВ в электронной форме через оператора ТКС, подписав электронно-цифровой подписью уполномоченного лица. Сервис отправки отчета проверяет, насколько корректно заполнен отчет. Если после заполнения не выгружается нулевой расчет по страховым взносам, необходимо проверить правильность заполнения.

Когда сдавать

РСВ предоставляется в налоговую не позднее 30 числа месяца, следующего за отчетным кварталом. Если последний день сдачи приходится на нерабочий выходной или праздничный день, то срок сдачи переносится на следующий первый рабочий день (п. 7 ст. 6.1 НК РФ). Вот когда сдается нулевая отчетность: расчет по страховым взносам (п. 7 ст. 431 НК РФ):

| Период | Последний день сдачи |

|---|---|

| 2020 | |

| 1 квартал | 30.04.2020 |

| Полугодие | 30.07.2020 |

| 9 месяцев | 30.10.2020 |

| Год | 01.02.2021 |

| 2021 | |

| 1 квартал | 30.04.2021 |

| Полугодие | 30.07.2021 |

| 9 месяцев | 01.11.2021 |

| Год | 31.01.2022 |

Какие предусмотрены санкции за несдачу РСВ

В ст. 431 указано, как сдать нулевой расчет по страховым взносам, — в бумажном и электронном виде. Если организация нарушит срок, порядок или форму сдачи, налоговики выпишут штраф.

Несмотря на то, что компания, не ведущая деятельность, отражает в отчете нулевые показатели, к ней налоговики вправе применить следующие санкции:

- минимальный штраф за неподачу отчета — 1000 руб. (статья 119 НК РФ);

- административный штраф на должностное лицо организации — от 300 до 500 руб. (статья 15.5 КоАП РФ);

- приостановление операций по банковским счетам (пункт 6 статьи 6.1, пункт 3.2 статьи 76 НК РФ);

- штраф за несоблюдение электронной формы сдачи отчета — 200 руб. (статья 119.1 НК РФ).

Как правильно заполнить РСВ

В приказе № ММВ-7-11/470@ указано, какие листы нулевой РСВ сдавать налогоплательщикам:

- титульный лист;

- раздел 1;

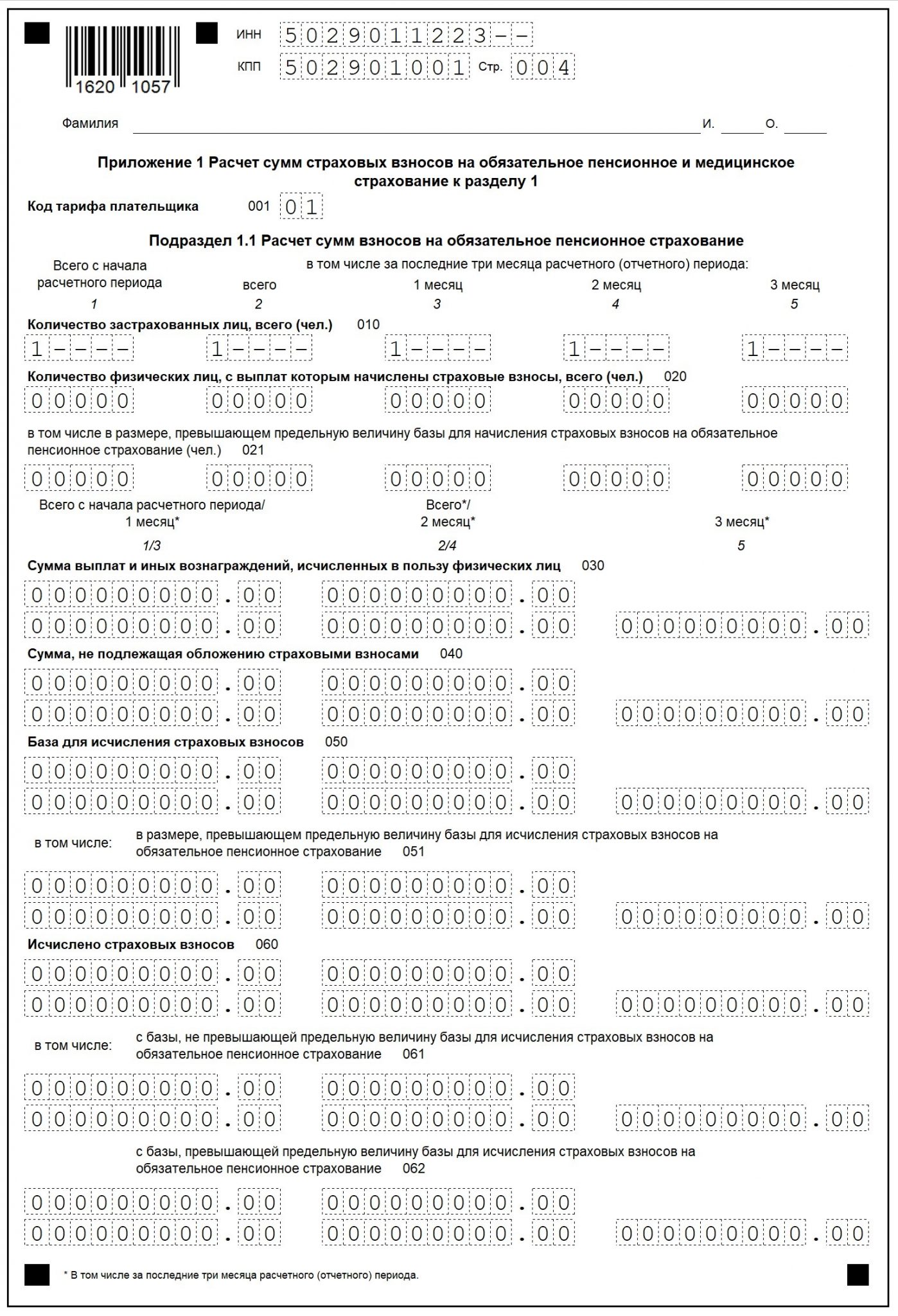

- подразделы 1.1 и 1.2 приложения 1 к разделу 1;

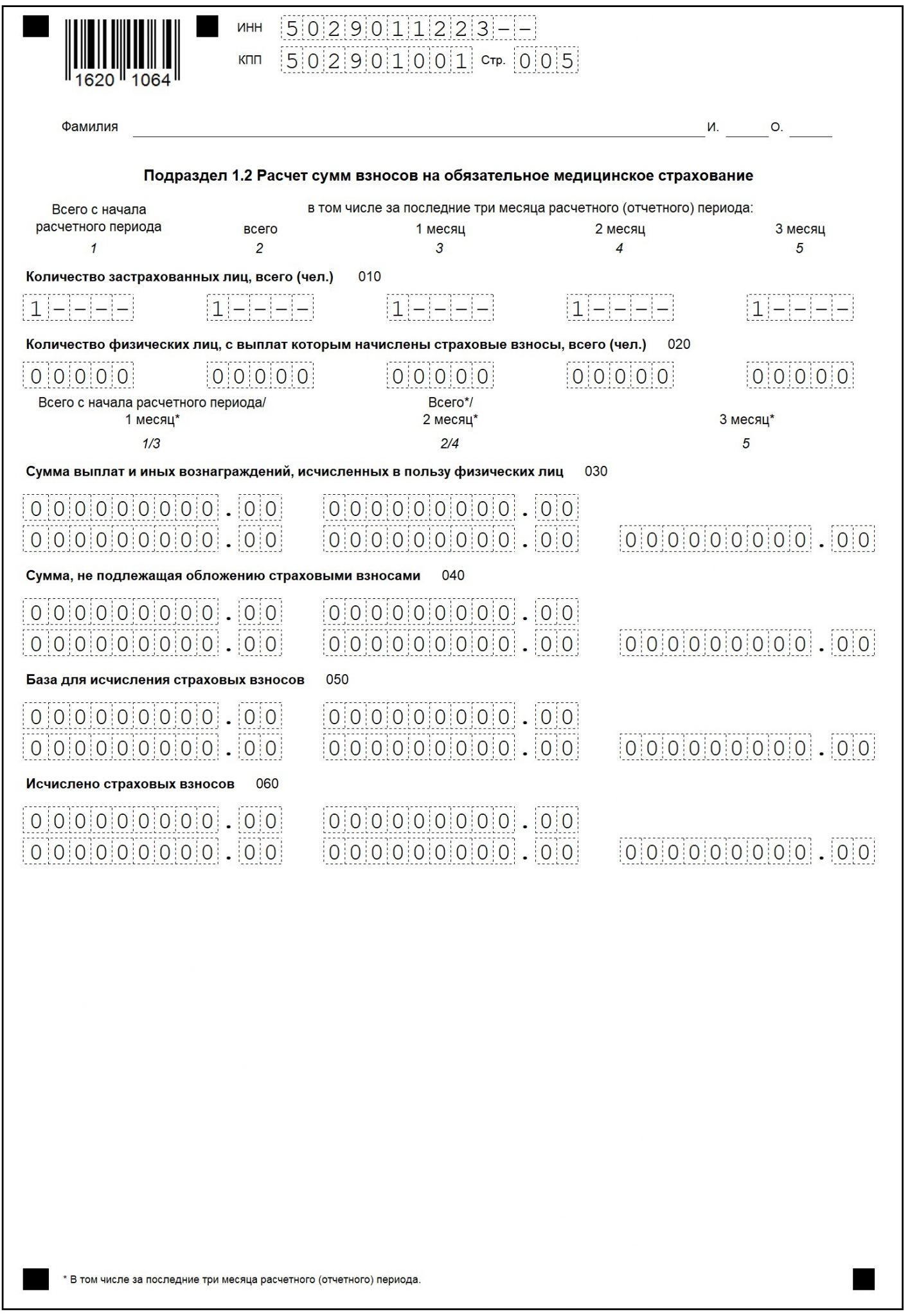

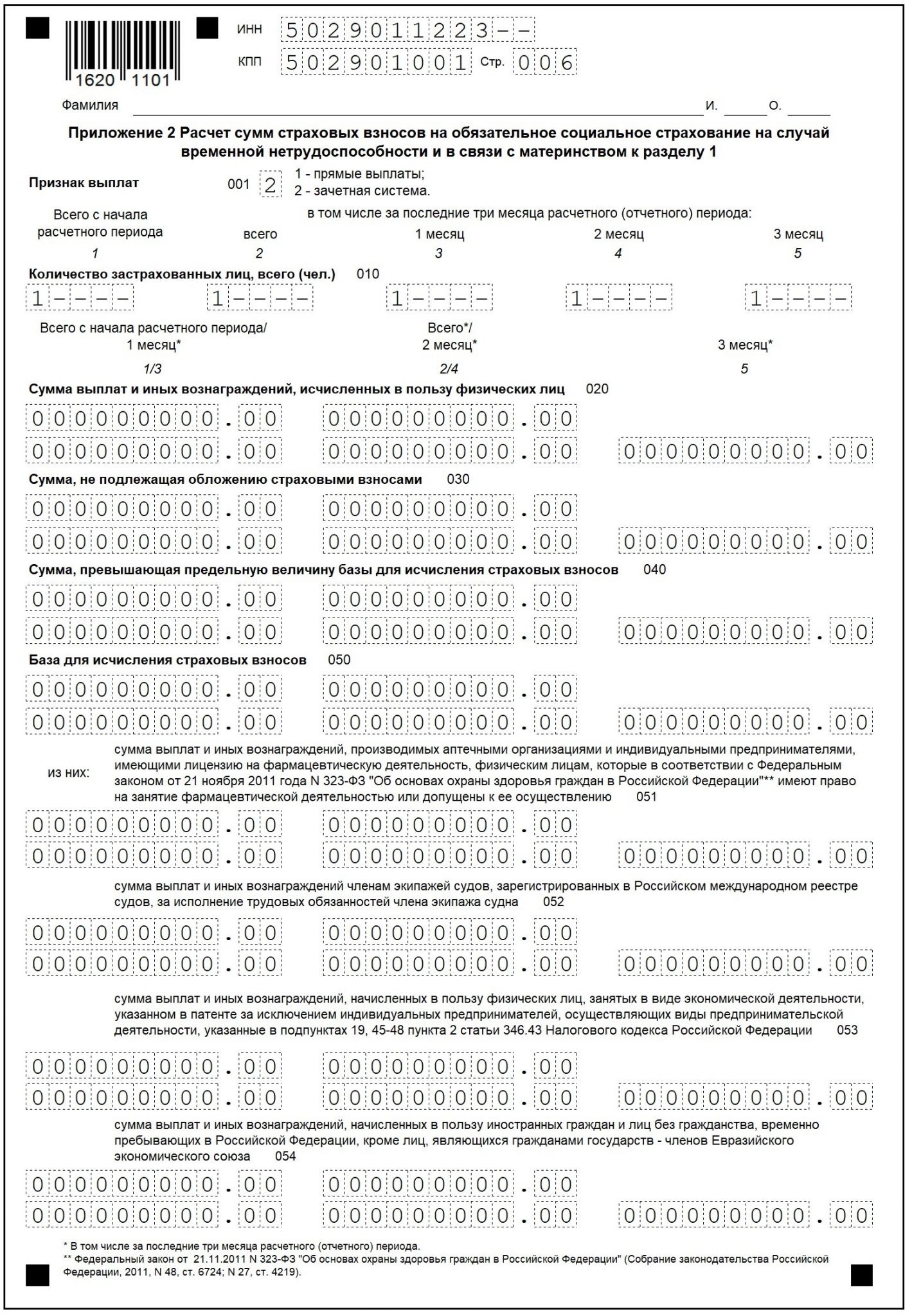

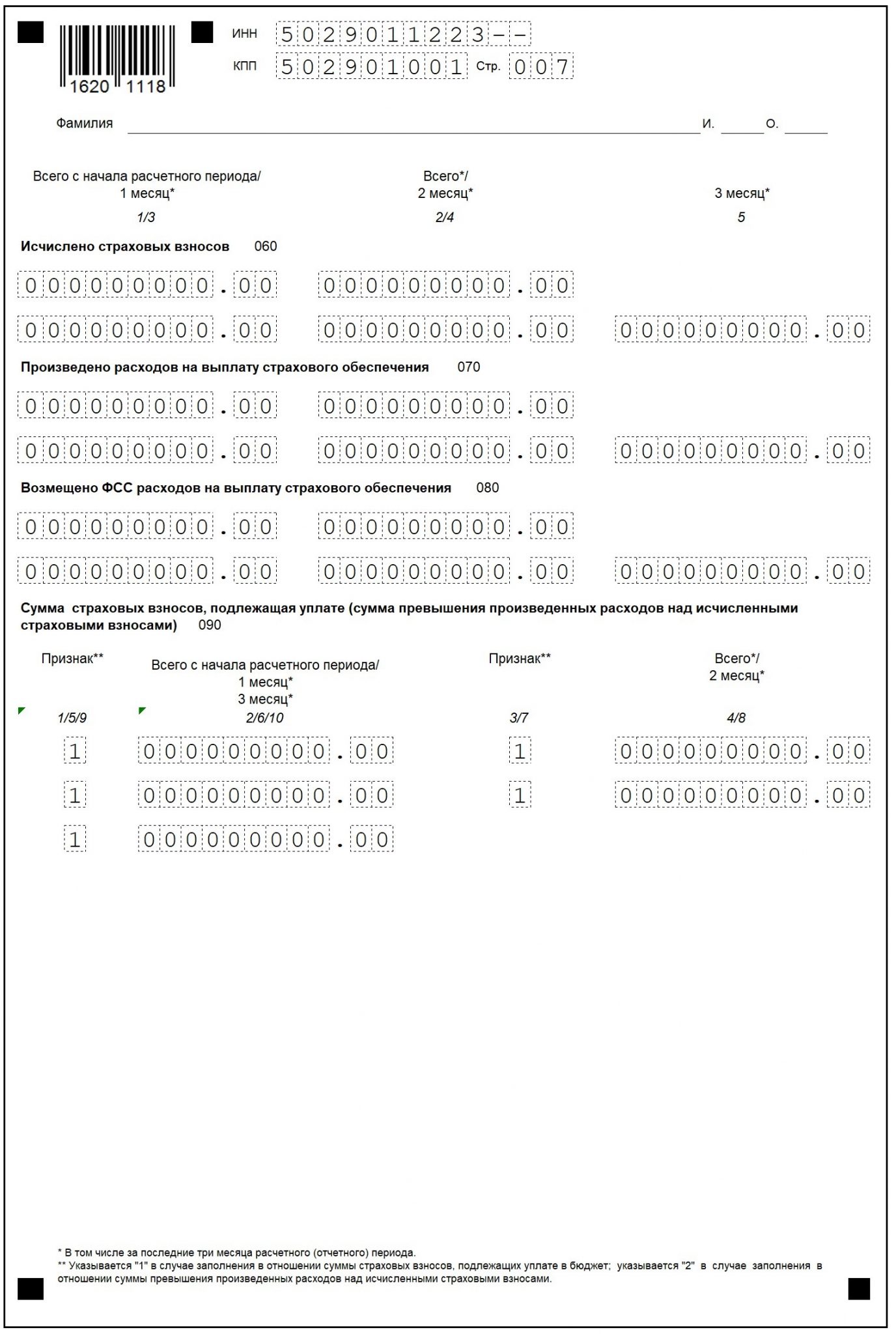

- приложение 2 к разделу 1;

- раздел 3.

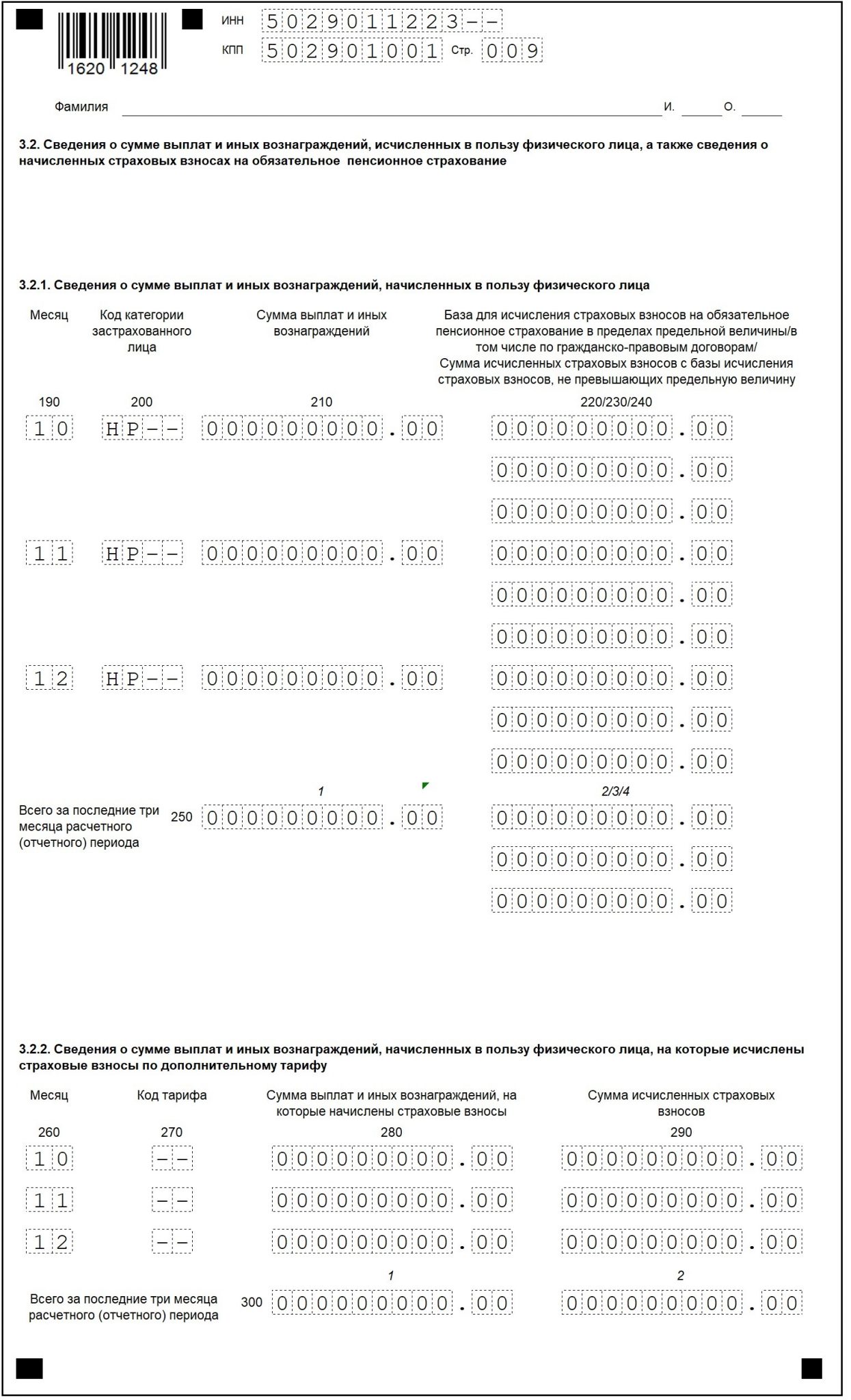

В отчете необходимо указать наименование, ИНН и КПП организации, период, за который сдается РСВ, и код налогового органа. Во всех полях с показателями сумм проставьте нули. В разделе 3 указываются данные работников организации (как минимум генерального директора). В связи с отсутствием начислений подраздел 3.2 заполнять не нужно.

Как заполнить нулевой расчет по страховым взносам

ООО «Компания» в 2020 году не вела деятельность. В штате организации имеется лишь один сотрудник, с которым заключен трудовой договор, — генеральный директор, который весь год находился в отпуске без сохранения зарплаты. Никаких начислений и выплат директору в течение года не производилось. Вот пример заполнения нулевого расчета по страховым взносам за 3 квартал 2020 года:

Каждая отечественная компания должна предоставлять контролирующим органам отчёты по страховым взносам. Организационно-правовая форма в этом случае не имеет значения. Документ подтверждает, что во внебюджетные организации перечислены сборы с выплат, произведённых персоналу. Но есть некоторые нюансы, из-за которых возникают сложности.

Требуется ли заполнение при отсутствии операций

Бесплатно по России

Нулевой расчёт по страховым взносам в ФНС всё равно предоставляется, даже если на протяжении расчётного периода отсутствовали начисления и какие-либо выплаты сотрудникам. Даже если сами показатели отсутствуют – отчёт всё равно сдают.

Только так налоговые службы получают сообщение о том, что за тот или иной период движения средств на счетах просто отсутствовали. Так налоговики отделают работодателей, которые просто не перечисляли деньги от граждан, намеренно уклоняющихся от своих обязанностей.

Надо ли сдавать

«Нулевой» вариант отчёта сдаётся в то же время, что и обычный вид документа. Значит, это делают после отчётного периода, не позднее 30 числа.

Есть конкретные даты в зависимости от квартала, по которому вносится информация:

- До 1 февраля 2021 года за весь 2020 год.

- Максимум до 30 октября при оформлении на 9 месяцев.

- Не позднее 30 июля, когда речь о полугодии.

- До 15 мая по кварталу.

1000 рублей – минимальный размер штрафов для тех, кто допускает нарушения в этой сфере. При серьёзных противоречиях и спорных ситуациях представители налоговых служб имеют право блокировать счета.

Сдавать документы нужно в налоговую службу, которая отвечает за учёт. От численности физических лиц и получателей различных выплат зависит вид, в котором бумаги передают:

- Строго электронно, если работает больше 10 человек.

- На бумаге можно сдавать, когда сотрудников – до 10 и меньше.

Как правильно заполнять

Приказ ФНС №ММВ-7-11/551@ содержит подробную информацию относительно правил по заполнению тех или иных документов.

При отсутствии информации и показателей для расчёта РСВ особенности заполнения в данном случае выглядят следующим образом:

- Титульный лист заполняется по стандартному порядку.

- Раздел 1 посвящают сводным данным, связанным с обязательствами плательщика по страховым взносам.

- Далее идут Подразделы, которые обозначаются как 1.2 и 1.5. Они связаны с обязательными видами страхования, медицинским и пенсионным для каждого конкретного подразделения.

- Раздел 3 содержит персонифицированные сведения относительно всех застрахованных лиц.

Отдельно проверяют правильность внесённых данных, для чего можно пользоваться специальными программами. ИНН и СНИЛС, ФИО с другими паспортными данными для застрахованных лиц уточняют заранее при возможности. Инспектора не примут расчёт, если буквы ё будут меняться на аналогичные.

Различия между этим видом отчётов и другой подобной документацией только в количестве сведений, которые заполняются в конкретном случае.

Инн указывают согласно сведениям из самого свидетельства о постановке на учёт. По сравнению с ИП, у компаний этот номер короче в два раза. То же самое касается КПП – их берут из непосредственных документов, которые были оформлены налоговыми органами.

Ип в строчке с КПП ставят прочерки, потому что у них сведения отсутствуют.

Отдельная строчка посвящена году, за который сдавался отчёт и периоду, на основании которого предоставляют сведения. Обязательно наличие всех сведений, связанных с деятельностью той или иной компании.

Два подраздела в первом приложении заполняют все работодатели. 1.3 и 1.4 применяют для отдельных категорий сотрудников, если они связаны с социальным обеспечением.

Третье приложение к первому разделу становится обязательным, если производились выплаты в связи со следующими явлениями:

- Погребение.

- Уход за детьми-инвалидами, в том числе – за счёт оплаты за дополнительные выходные дни.

- По рождении ребёнка.

- Если производилась постановка на учёт на ранних сроках беременности.

- Уход за детьми.

- Беременность, роды.

- Временная потеря трудоспособности.

Каждая выплата предполагает указание:

- Общей суммы по расходам.

- Оплаченных дней, на протяжении которых была потеряна трудоспособность.

- Общее количество случаев, которые служили основанием для перечислений.

Каждый бухгалтер сам выбирает, как удобнее заполнять титульники. Рекомендуется пользоваться специальными программами, которые позволяют часть информации вносить автоматически.

Пример

На специализированных сайтах можно увидеть, как заполняют РСВ при наличии различных обстоятельств.

Другие правовые аспекты

Статья 431 НК РФ тоже регулирует вопросы, связанные с оформлением документа, его передачей контролирующим органам.

Если представляется нулевой отчёт, работодатель просто сообщает о том, что за отчётный период у него не было:

- Страховых отчислений.

- Трудовых вознаграждений, которые часто служат в качестве расчётной базы.

- Общей деятельности за отчётный период.

Нулевые расчёты считаются таковыми условно, поскольку информации они содержат достаточно. В них всё равно содержатся сведения, которые позволяют рассчитывать стаж для сотрудника. Для этого и заполняют третий раздел, где приводят персональные данные на каждого.

Все числовые значения считаются равными нулю, соответствующие значения записывают в ячейках. Свободные части этой формы просто заполняются пропусками.

Обязательным требованием выступает сквозная нумерация страниц. На каждой из них надо заполнять сведения по ИНН и КПП. То же касается наличия даты заполнения вместе с печатью руководителя.

Есть официальный ряд требований, которые предъявляют к документу.

- Использование заглавных печатных букв, которые идут справа налево.

- При ручном внесении сведений цвет чернил должен быть чёрным или фиолетовым, либо синим. Остальные цвета под запретом, машина в их случае не распознает информацию, возникает необходимость повторной сдачи документа.

- Courier New высотой 16-18 мм – оптимальный выбор шрифта.

- Запрещено применять корректирующие средства и другие подобные составы. Лист рекомендуется переделать полностью, даже если допущены малейшие ошибки.

- Степлер или скрепку нельзя использовать для соединения страниц. Тем более – если их наличие негативно скажется на целостности самих листов, элементов печати.

- На отдельной странице распечатывают каждый из листов в отчёте.

- Только физические лица без ИНН заполняют строку «Фамилия __И. О.».

Полезное видео

Предлагаем посмотреть видео по теме статьи:

Заключение

Некоторые отчёты всё равно нужно заполнять, даже когда показатели для них отсутствуют. Страховые взносы не стали исключением. В этом случае работа с документами и пустыми ячейками серьёзно упрощается. Ячейки 1 и 3 разделов заполняются нулями, в других частях ставят прочерки.

Отсутствие КБК часто приводит к сложностям с формированием электронных отчётностях, поэтому о наличии такой информации лучше позаботиться заранее. Хорошо, если есть возможность провести профессиональную консультацию. Отдельное правило – не учитывать лиц, с которыми оформлены гражданско-правовые соглашения.

Расчет по страховым взносам представляется всеми организациями и ИП, имеющими наемных работников. Факт выплаты дохода сотрудникам при этом значения не имеет. Рассмотрим, по какой форме и в какой срок нужно сдать в ИФНС нулевой РСВ за 2019 год.

Нужно ли сдавать нулевой РСВ?

Расчет по страховым взносам содержит в себе информацию об исчисленных и уплаченных в отчетном периоде страховых взносах за сотрудников. РСВ как нулевой, так и с начислениями, сдается в отношении:

- сотрудников, с которыми заключены трудовые договоры;

- граждан, работающих по гражданско-правовым договорам;

- физлиц, с которыми заключены договоры об отчуждении исключительного права на некоторые результаты интеллектуальной деятельности, издательские лицензионные договоры, а также лицензионные договоры о предоставлении права использования результатов интеллектуальной деятельности;

- авторов произведений в рамках договора авторского заказа.

К лицам, обязанным сдать РСВ, относятся:

- организации — независимо от наличия наемных работников;

- обособленные подразделения российских компаний (ОП) — если они самостоятельно перечисляют зарплату своим работникам и платят с нее страховые взносы;

- ОП иностранных компаний — если они ведут деятельность на территории РФ;

- ИП — при наличии наемных работников;

- главы КФХ — независимо от наличия сотрудников;

- физические лица без статуса ИП — если имеют сотрудников.

При этом факт выплаты дохода сотрудникам и уплаты с него страховых взносов для сдачи нулевого РСВ значения не имеет. Отчет сдается всегда при наличии наемных работников. Если взносы с дохода не уплачивались, в ИФНС нужно сдать нулевой РСВ.

В каких случаях сдается нулевой РСВ

Нулевой РСВ за 2019 год сдают:

- Организации с единственным учредителем-генеральным директором.

При этом, не имеет значения заключен ли с ним трудовой договор и выплачивается ли ему заработная плата (Письмо Минфина России от 18.06.2018 № 03-15-05/41578).

- Организации и ИП, приостановившие деятельность.

Работодатели сдают отчет, даже если в 2019 году деятельность не велась и доходы сотрудникам не выплачивались вообще (Письмо ФНС России от 03.04.2017 № БС-4-11/6174).

- Главы КФХ при отсутствии сотрудников.

Главы КФХ сдают отчет не только в случае приостановки деятельности, но и тогда, когда сотрудников нет совсем (Письмо ФНС России от 25.12.2017 № ГД-4-11/26372@).

Не сдают нулевой РСВ ИП, адвокаты и нотариусы, не имеющие наемных работников.

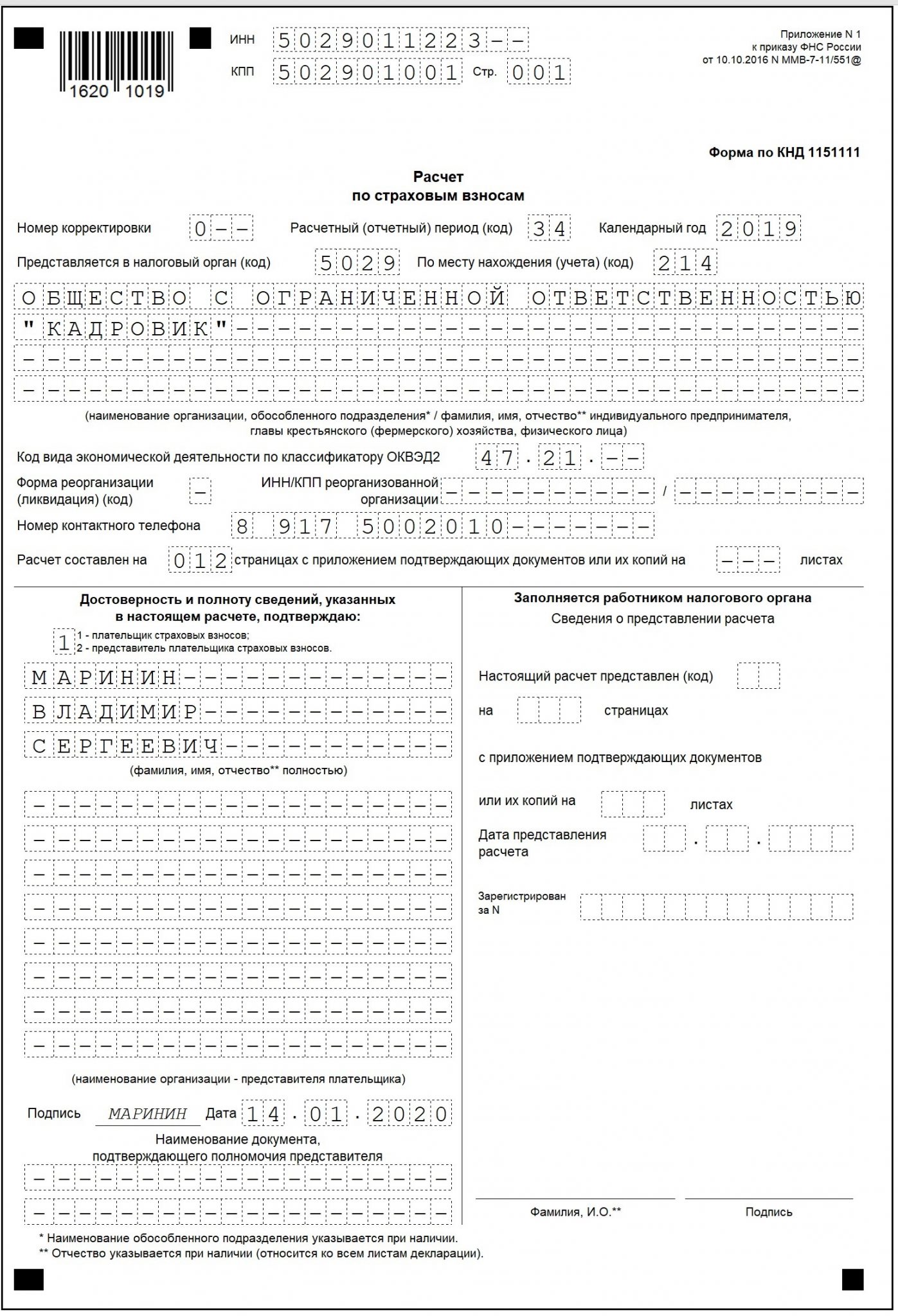

Форма нулевого РСВ за 2019 год

Нулевой РСВ за 2019 год сдается по форме, утв. Приказом ФНС России от 10.10.2016 № ММВ-7-11/551@.

Начиная с отчетности за 1 квартал 2020 года нулевой РСВ нужно сдавать по новой форме, утв. Приказом ФНС России от 18.09.2019 № ММВ-7-11/470@.

Состав нулевого РСВ включает в себя только 5 листов:

- Титульный.

- Раздел 1.

- Подраздел 1.1 приложения № 1 к разделу 1.

- Подраздел 1.2 приложения № 1 к разделу 1.

- Приложение № 2 к разделу 1.

- Раздел 3.

С отчетности за 1 квартал 2020 года состав нулевой отчетности заметно сократится, в него не нужно будет включать подразделы к разделу 1.

Как сдавать нулевой РСВ 2019

Сдача обычного РСВ напрямую привязана к количеству сотрудников, которым выплачен доход. Если их больше 10, то отчет сдается только в электронной форме, если меньше — допускается представление РСВ на бумаге.

Нулевой РСВ не привязан к количеству сотрудников, так как причиной его представления является отсутствие выплат в целом. А это значит, что сдать его можно:

- На бумаге.

Сдать отчет в ИФНС можно лично, через представителя или направив заказным письмом с описью вложения.

- В электронной форме.

РСВ в форме электронного документа направляется в ИФНС по телекоммуникационным каналам связи через операторов электронного документооборота. Перед этим отчет подписывается ЭЦП.

Способ сдачи работодатель выбирает на свое усмотрение.

Срок сдачи нулевого РСВ за 2019 год

Срок сдачи РСВ как нулевого, так и с начислениями — не позднее 30 числа месяца, следующего за отчетным кварталом.

Если крайний срок сдачи отчета выпадает на выходной или праздник, он переносится на ближайший рабочий день (п. 7 ст. 6.1 НК РФ). Срок сдачи отчета за 2019 год не выпадает на выходной или праздник и поэтому не переносится.

Сдать нулевой РСВ за 2019 нужно до 30.01.2020.

Требования к заполнению РСВ за 2019 год

Заполняя нулевой РСВ, нужно придерживаться определенных требований. Перечислены они в Порядке заполнения расчета, утв. Приказом ФНС России от 10.10.2016 № ММВ-7-11/551@:

- Заполняется расчет заглавными печатными буквами слева направо.

- Если данные вносятся от руки, то пользоваться можно ручками только синего, черного или фиолетового цвета. Остальные цвета использовать нельзя, так как машина не распознает сведения и отчет придется переделывать.

- При заполнении РСВ на компьютере пользуйтесь шрифтом Courier New высотой 16 – 18.

- Нельзя использовать любые корректирующие и им подобные средства. Если в расчете допущена ошибка — ее лучше не исправлять, а переделать лист полностью.

- Также нельзя скреплять распечатанные листы степлером или скрепкой, если они нарушают целостность листа и штрих-кода в верхней части страницы. Оптимальный вариант — передать расчет на проверку в файле.

- Каждый лист отчета нужно распечатать на отдельной странице.

- Каждую страницу нужно пронумеровать в сквозном порядке начиная с титульного листа.

- В полях, где нужно указать количественные или суммовые показатели, поставьте «0», а во всех остальных — прочерк. Если отчет формируется с помощью программного обеспечения, то прочерки можно не ставить.

- Строку «Фамилия______И.О.» на каждой странице расчета заполняют только физические лица, не являющие ИП, у которых нет ИНН.

Заполнять обычный РСВ (с показателями) удобнее в следующем порядке: Титульный лист, Раздел 3, подразделы 1.1 и 1.2 к разделу 1, раздел 1. Для нулевого РСВ этого порядка можно не придерживаться, так как по всем суммовым показателям в этом отчете будут указаны нули.

Заполняем титульный лист

Титульный лист заполните в общем порядке с указанием всех необходимых данных о страхователе. Подробно об этом мы рассказали в этой статье.

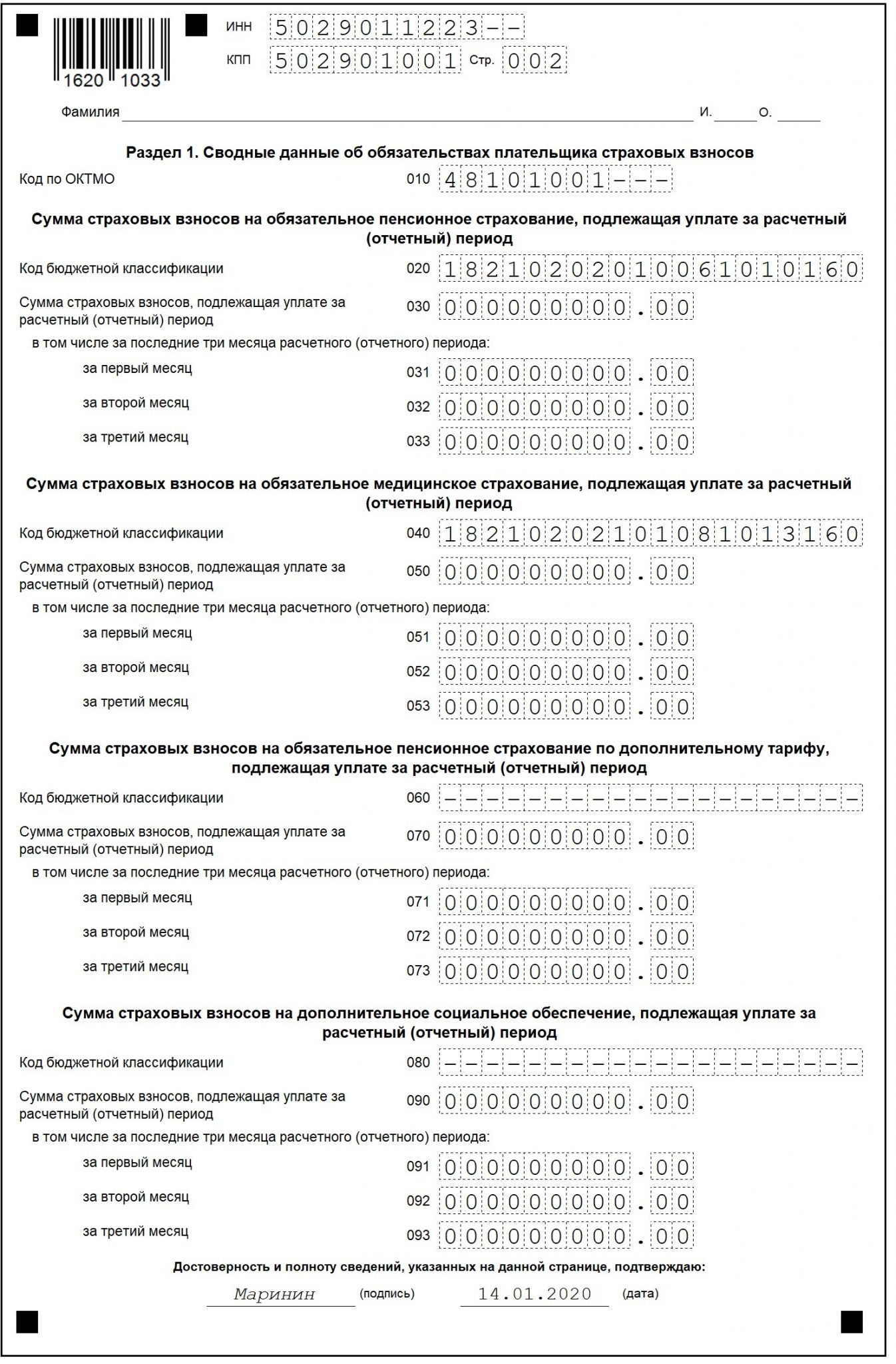

Заполняем раздел 1

В разделе 1 заполните:

- стр. 010 — код ОКТМО, по которому перечислялись страховые взносы.

Код необходимо указать в соответствии с Классификатором, утв. Приказом Росстандарта от 14.06.2013 № 159-ст. Узнать ОКТМО можно также с помощью бесплатного сервиса на сайте ФНС РФ.

- стр. 020 — КБК на уплату взносов на ОПС.

При заполнении нулевого РСВ за 2019 год необходимо указать КБК 18210202010061010160.

- стр. 040 — КБК на уплату взносов на ОМС.

Заполняя нулевой РСВ 2019 укажите код 18210202101081013160.

- стр. 100 — КБК на уплату взносов на ВНиМ.

Оформляя отчет за 2019 год укажите КБК 18210202090071010160.

- стр. 060 и 080 — поставьте прочерк.

Во всех остальных строках нужно поставить нули.

Заполняем подраздел 1.1 приложения 1

В этом разделе заполните:

- стр. 001 — код плательщика тарифа.

Эти коды приведены в Приложении № 5 к Порядку заполнения.

- стр. 010 – количество застрахованных лиц.

Слева направо укажите общее число застрахованных сотрудников, по которым подается отчет:

- за весь 2019 год;

- отдельно за 4 квартал;

- отдельно за каждый месяц 4 квартала (1-й месяц — октябрь, 2-й месяц — ноябрь, 3-й месяц — декабрь).

Если РСВ подается только по единственному учредителю-директору во всех строках укажите «1».

Во всех остальных строках поставьте нули.

Заполняем подраздел 1.2 приложения 1

На этом листе нужно заполнить лишь строку 010, в которой также, как и в подразделе 1.1, указать общее количество застрахованных сотрудников в целом за год, отдельно за 4 квартал и каждый месяц 4 квартала. Во всех остальных строках ставим нули.

Заполняем приложение 2 к разделу 1

В этом разделе необходимо заполнить только 2 строки:

- стр. 001 — признак выплат.

Если работодатель находится в регионе-участнике пилотного проекта ФСС и выплату пособия по ВНиМ производит соцстрах, указываем значение «1». Если пособия выплачиваются за счет работодателя, но с зачетом средств от ФСС — указываем код «2».

- стр. 010 — количество застрахованных лиц.

Указываем общее количество сотрудников в течение всего года, в последнем квартале и отдельно по каждому месяцу 4-го квартала. Граждан, с которыми заключены гражданско-правовые договоры, учитывать не нужно.

Во всех остальных строках раздела проставьте нули.

Заполняем раздел 3

В этот раздел внесите данные о физлицах, работавших по трудовому и гражданско-правовому договору в течение всего 2019 года.

В стр. 160-180 укажите значение «1» или «2» в зависимости от того, застрахован работник или нет.

Штрафы за нулевой РСВ 2019

Вид нарушения

Основание

Письмо ФНС России от 10.05.2017 № АС-4-15/8659

Подводим итоги

- Нулевой РСВ за 2019 потребуется сдать, если доход сотрудникам в течение года не платился, но трудовые и гражданско-правовые договоры с ними продолжали действовать.

- Нужно сдать нулевой РСВ и главам КФХ, не имеющим сотрудников и организациям с единственным учредителем-гендиректором, даже если трудовой договор с ним не заключен и зарплата ему не выплачивается.

- Нулевой РСВ за 2019 год нужно направить в ИФНС до 30.01.2020.

- В нулевом РСВ нужно заполнить титульный лист, раздел 1, подразделы 1.1 и 1.2 приложения № 1 к разделу 1, приложение № 2 к разделу 1 и раздел 3.

- С отчетности за 1 квартал 2020 года нулевой РСВ сдается по новой форме и состоит только из 3 обязательных листов: титульного, раздела 1 и 3. Приложения к разделу 1 больше заполнять не нужно.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

В каких случаях сдается нулевой РСВ и обязательно ли его подавать

РСВ — отчет работодателя, посвященный исчислению страховых взносов на доходы, выплачиваемые наемным работникам. Сдавать его требуется в обязательном порядке даже тогда, когда поля, отведенные в основных разделах для начисленных доходов и взносов, заполнять нечем, т. е. нет для этого данных. Такую ситуацию можно охарактеризовать как «финансово-хозяйственная деятельность не велась, зарплата не начислялась и не выплачивалась». Сдавая нулевой РСВ, работодатель дает понять налоговому органу, что в отношении начисления страховых взносов у него сложилось именно такое положение.

Когда в реальности оно может возникать? Например:

- при временной приостановке деятельности;

- сезонно возникающей загруженности;

- еще фактически не начатой работе недавно зарегистрировавшегося будущего плательщика взносов;

- уже завершившейся деятельности подлежащего дальнейшей ликвидации работодателя.

Полностью нулевым (т. е. с нулями во всех полях, отвечающих цифровым показателям начислений) отчет (в течение года составляемый нарастающим итогом) будет только тогда, когда деятельность на начало года отсутствует. Из-за этого наиболее часто создаваемым с нулевыми данными оказывается РСВ, формируемый за 1 квартал. Появление данных в более поздних периодах года автоматически переводит отчет в разряд ненулевых.

На нашем форуме можно получить ответ на любой вопрос по исчислению и уплате взносов с заработной платы, а также сдачи отчетности по ним. Например, тут можно узнать, нужно ли предоставлять в ПФР форму СЗВ-М учредителем при ликвидации организации.

Где скачать образец заполнения нулевого РСВ за 1 квартал 2020 года

Форма расчета по страховым взносам начиная с 1 квартала 2020 года применяется новая — из приказа ФНС от 18.09.2019 № ММВ-7-11/470@.

Особенностей у оформления нулевого РСВ немного. Заполнить в нем нужно только обязательные для сдачи листы. Согласно порядку заполнения новой формы это (см. письмо Минфина от 09.10.2019 № 03-15-05/77364):

- титульный лист;

- раздел 1 с указанием в поле «Тип плательщика» кода 2 — без приложений к нему;

- раздел 3 с нулями и прочерками.

До 2020 года обязательных листов было больше. Требовались также подразделы 1.1 и 1.2 приложения 1 к разделу 1 и приложение 2 к разделу 1 (письма Минфина от 16.04.2019 № 03-15-05/27074, от 13.02.2019 № 03-15-06/10549, ФНС от 16.11.2018 № БС-4-21/22277@). Теперь можно обойтись без них.

Отчет заполняется абсолютно так же, как и обычный отчет, т. е. в него вносятся:

- данные по отчитывающемуся лицу;

- сведения о периоде отчета (1 квартал имеет шифр 21);

- код принимающего органа;

- КБК платежей, которым посвящен отчет;

- подписи ответственного лица и дата подписания;

- порядковые номера месяцев текущего квартала в разделе 3.

А вот в полях, где должны проставляться количество застрахованных лиц или суммы начислений, будут стоять нули. При отсутствии информации по прочим данным в отведенных для них полях следует поставить прочерки (п. 2.18 Порядка заполнения отчета, утвержденного приказом ФНС № ММВ-7-11/470@).

Существует ли образец нулевого РСВ за 1 квартал 2020 года? Да! Пример заполнения нулевого РСВ за 1 квартал 2020 года скачать можно на нашем сайте.

Как сдать нулевой отчет по страховым взносам

Сдача нулевого РСВ также происходит по обычным правилам. Направить его в налоговый орган нужно обязательно в установленный срок.

ОБРАТИТЕ ВНИМАНИЕ! В связи с введением режима нерабочих дней с 30 марта по 30 апреля 2020 года срок сдачи РСВ за 1 квартал 2020 года продлен до 15.05.2020 (см. постановление Правительства от 02.04.2020 № 409). Подробнее об этом читайте здесь.

Несвоевременная подача приводит к штрафу, который в его минимально возможной сумме (1000 руб.) будет начисляться даже при отсутствии цифровых показателей в основных разделах отчета (п. 1 ст. 119 НК РФ).

А вот форму передачи отчета в ИФНС можно выбрать любую из существующих (электронную или бумажную), поскольку ограничение, обязывающее применять только электронный способ, зависит от количества лиц, по данным о выплатах которым формируется отчет. Для нулевого отчета их количество также равно нулю, т. е. ограничение по численности для такого отчета не имеет силы.

Итоги

В ситуации отсутствия деятельности у работодателя может сложиться ситуация, при которой в течение 1 квартала года начисление доходов работникам отсутствует. Такое положение не освобождает от сдачи РСВ, но в этом случае надо сформировать нулевой отчет. Оформляется и сдается он по общеустановленным правилам в составе обязательных для заполнения разделов. Единственным его отличием будет наличие в полях, предназначенных для количественных и суммовых показателей, нулей.

Страховые взносы за II квартал отменили — это касается пострадавшего бизнеса из реестра МСП. Но расчёт по страховым взносам нужно сдать до 30 июля. ФНС выпустила новые коды, контрольные соотношения и письма с разъяснениями для всех, кого коснулся нулевой тариф. Разберёмся, как заполнить РСВ за полугодие 2020 года.

РСВ — что изменилось из-за коронавируса

Коронавирус стал причиной множества изменений по страховым взносам. Сначала государство ввело пониженный тариф 15 % для всех субъектов МСП, а затем дополнительно установило нулевой тариф для наиболее пострадавших отраслей. Поэтому РСВ за это полугодие компании заполняют одним из трёх способов — по стандартным, пониженным и нулевым тарифам.

Освобождение от налогов и взносов за второй квартал регулирует Федеральный закон от 08.06.2020 № 172-ФЗ. Нулевой тариф действует для страховых взносов на ОПС, ОМС, и ВНиМ за период апрель — июнь 2020 года. Это касается как выплат в рамках предельной базы, так и сверх неё.

Льгота действует для наиболее пострадавших ИП и организаций, которые попали в реестр МСП по результатам отчётности за 2018 год. Также она распространяется на некоторые социально ориентированные НКО. Проверить своё право на льготу можно по ИНН в специальном сервисе ФНС.

Как заполнить РСВ с нулевым тарифом

От страховых взносов работодателей освободили, но расчёт сдать все равно придётся. ФНС разъяснила, что о применении нулевого тарифа работодатели смогут заявить через сдачу полугодового РСВ с нулевыми начислениями за II квартал. Если вы уже сдали расчёт и указали в нём суммы за апрель-июнь, заполните новый экземпляр по инструкции и сдайте как уточнёнку (информация ФНС России от 10.07.2020).

Для подготовки расчёта за первое полугодие используйте стандартный бланк РСВ, утверждённый приказом ФНС от 18.09.2019 N ММВ-7-11/470@. Правила заполнения налоговая разъяснила в письме от 09.06.2020 № БС-4-11/9528@.

В расчёте страховых взносов заполните:

- титульный лист;

- раздел 1;

- приложение 1 к разделу 1;

- приложение 2 к разделу 1;

- раздел 3.

Титульный лист и первый раздел заполняйте в стандартном порядке — тут изменений нет. Помните, что раздел 1 заполняется нарастающим итогом с начала года, поэтому нужно просуммировать соответствующие строки по каждому виду взносов из всех строк листов по разным тарифам. Но за апрель, май и июнь в первом разделе проставьте нули.

В отношении остальных листов появились новые разъяснения.

Как заполнить приложения 1 и 2 к разделу 1

Приложения 1 и 2 заполните в двух экземплярах — по одному для каждого тарифа (обычного и нулевого).

В первом экземпляре приложения поставьте код тарифа плательщика «01» и заполните его только данными по взносам за первый квартал. Укажите нарастающим итогом суммы выплат с 1 января по 31 марта. В графах 2, 3 и 4 проставьте нули, так как они предназначены для начислений за последние три месяца, а эти данные мы поместим в отдельный экземпляр.

В строке 001 «Код тарифа плательщика» для тарифа 0 % укажите код «21». Покажите в приложениях с этим кодом только начисления за II квартал — в общей сумме и по месяцам. В строке 060 Заполните все 4 поля нулями, так как за второй квартал взносы начислены по тарифу 0 %. Страницы нумеруйте по порядку, дублировать номера не надо.

Необлагаемые выплаты включайте в отчёт в соответствии с тем периодом, к которому они относятся. Если они отнесены к февралю, впишите их в отчет с кодом «01», если к маю — в отчет с кодом «21».

Как заполнить раздел 3

Раздел 3 заполните на каждого работника в одном экземпляре — для нулевого тарифа по взносам. В строке 130 подраздела 3.2.1 укажите код категории застрахованного лица из письма ФНС от 09.06.2020 № БС-4-11/9528@. Всего есть три кода категории:

- КВ — для работников-граждан РФ;

- ВПКВ — для работников из числа временно пребывающих иностранцев и лиц без гражданства;

- ВЖКВ — для работников из числа застрахованных в системе ОПС иностранных граждан или лиц без гражданства, временно пребывающих в РФ, а также временно пребывающие в РФ беженцы.

Заполняйте раздел 3 в общем порядке, но в строках, где вы обычно показываете взносы, проставьте нули.

Бизнес из реестра МСП, который власти не отнесли к перечню наиболее пострадавших, тоже получил льготу. Такие работодатели платят взносы с части зарплаты, превышающей федеральный МРОТ по ставке 15 %. Для заполнения РСВ при этом предусмотрен иной порядок. Мы рассказывали, как заполнить расчёт по сниженным тарифам для страховых взносов.

Новые контрольные соотношения для нулевого тарифа

Новые контрольные соотношения для расчёта по нулевым тарифам ФНС опубликовала в письме от 10.06.2020 N БС-4-11/9607. Они дополняют предыдущий перечень контролей для формы РСВ (письмо ФНС от 07.02.2020 № БС-4-11/2002@).

Всего добавили три новых контрольных соотношения, но суть у всех одна. Рассмотрим на примере первого: «При наличии подр 1.1 прил. 1 р. 1 СВ по значению поля 001 прил. 1 р. 1 СВ = 21 обязательность соблюдения условий для применения пониженных тарифов страховых взносов, установленных статьей 3 Федерального закона от 08.06.2020 N 172-ФЗ». Аналогичные правила действуют для подраздела 1.2 приложения 1 и приложения 2.

Это значит, что заполнять РСВ по нулевым тарифам с кодом «21» можно только в том случае, если вы соответствуете условиям освобождения из Федерального закона от 08.06.2020 № 172-ФЗ. ФНС будет это проверять.

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Смотреть инструкцию по заполнению формы

Образец заполнения нулевой формы КНД 1151111

Для того чтобы сформировать нулевой расчет по страховым взносам за 9 месяцев 2018 года на основе представленного примера, нужно:

- изменить номер расчетного периода (вместо 31 ставим 33) на титуле и в строке 020 раздела 3;

- указать соответствующую дату сдачи отчета на первых 3 страницах и в строке 050 раздела 3.

Приведен пример нулевого расчета в организации (ООО), в которой числится только генеральный директор, являющийся единственным учредителем.

Титульный лист

Сформировать нулевую форму КНД 1151111 без ошибок можно через этот сервис, в котором есть бесплатный пробный период.

Раздел 1

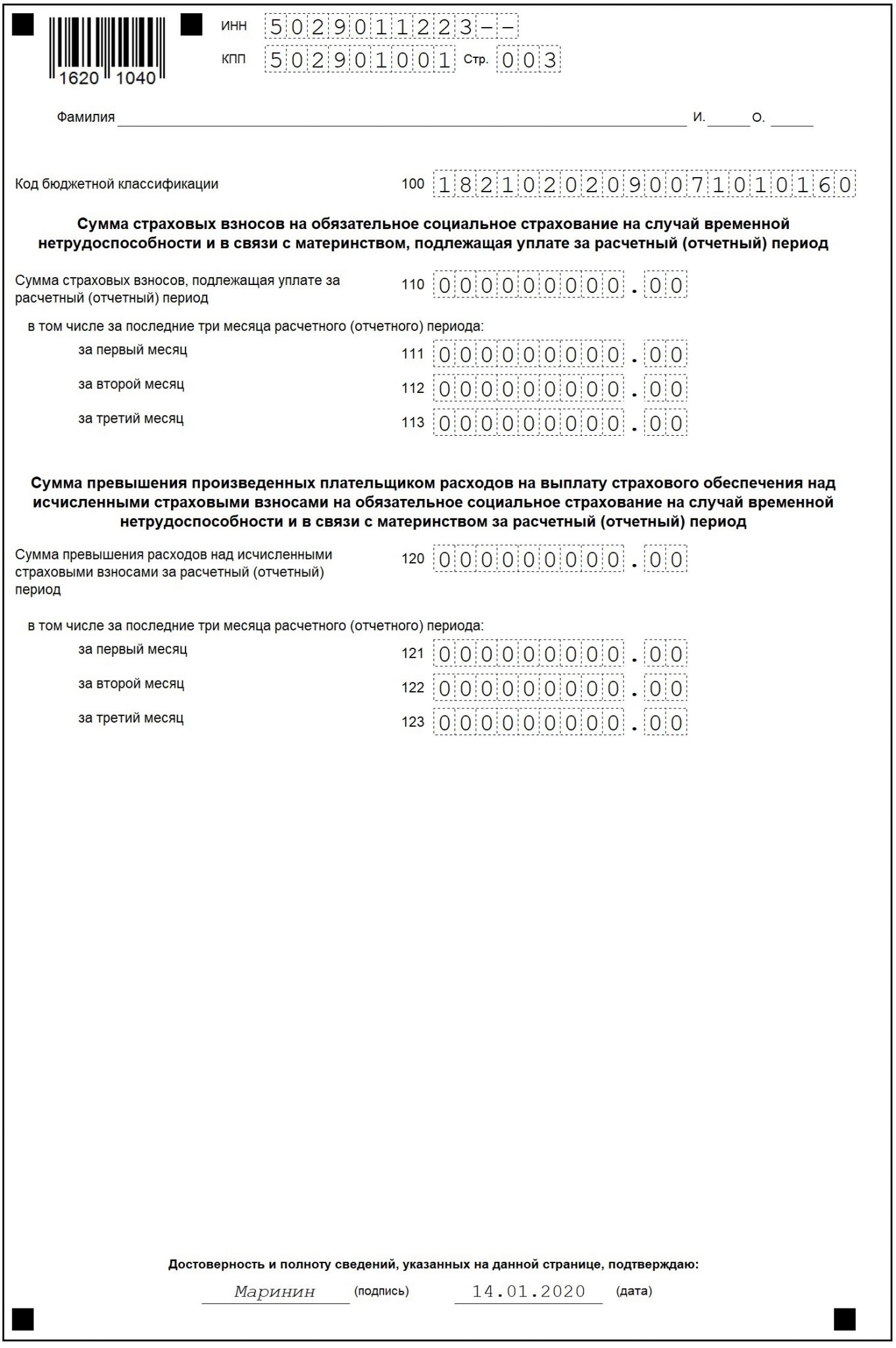

Раздел 1 (окончание)

Приложение 1, подраздел 1.1

Приложение 1, подраздел 1.2

Приложение 2

Приложение 2 (окончание)

Раздел 3

-

Похожие записи

![]()

Материальная помощь в 6-НДФЛ![]()

Единый расчет по страховым взносам в ФНС![]()

Форма СЗВ-К – отчетность в ПФР для работодателей![]()

Образец заполнения нулевой 4-ФСС за 1 квартал 2020![]()

Образец заполнения расчета по страховым взносам![]()

Справка по форме 2-НДФЛ в 2020 году![]()

6-НДФЛ за 9 месяцев 2020 (3 квартал)![]()

Образец заполнения формы СЗВ-К

Добрый день! Если за отчетный период отсутствует численность, директор тоже уволился. Есть только учредители, но с ними нет трудовых договоров, численность указывать нулевую? Зарплаты и отчислений тоже нет. Заранее спасибо.

Здравствуйте. Да, указывать нулевую численность. Никаких иных вариантов здесь просто нет.

Скажите пожалуйста, а если я в СЗВМ указывала учредителя(он же директор,но без трудового договора) , то в РСВ я ставлю все равно ноль? и тогда раздел 3 вообще не заполнять?

Здравствуйте. Мнение ФНС по поводу ЕРСВ осталось неизменным: раздел 3 в нулевом расчете должен присутствовать обязательно.

«Кроме того, следует отметить, что руководители организаций, являющиеся единственными участниками (учредителями), членами организаций, в том числе и председатель правления садоводческого, огороднического или дачного некоммерческого объединения, в силу положений Федеральных законов от 15.12.2001 N 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации», от 29.11.2010 N 326-ФЗ «Об обязательном медицинском страховании в Российской Федерации» и от 29.12.2006 N 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством» признаются застрахованными лицами.

Вне зависимости от осуществляемой деятельности обязательными для заполнения всеми плательщиками страховых взносов в соответствии с порядком заполнения расчета являются: титульный лист, раздел 1, подразделы 1.1 и 1.2 к разделу 1, приложение 2 к разделу 1 и раздел 3 «Персонифицированные сведения о застрахованных лицах» расчета.

В персонифицированных сведениях о застрахованных лицах, в которых отсутствуют данные о сумме выплат и иных вознаграждений, начисленных в пользу физлица за последние три месяца отчетного (расчетного) периода, подраздел 3.2 раздела 3 расчета не заполняется» (письмо ФНС № ГД-4-11/6190@ от 02.04.2018).

А если директор в одном лице с учредителем и в отпуске за свой счет уже года 3 как ставить 1 или 0?

Читайте также: