Какие разделы сдавать в пфр при нулевой отчетности

Передача администрирования пенсионных взносов в ФНС не избавила организации и ИП от сдачи отчетности в ПФР. Более того, Фонд ввел собственные формы как обязательные к сдаче, так и дополнительные. Особо стоит вопрос заполнения так называемых «нулёвок». Этим термином обозначают отчеты, в которых отсутствуют сведения за период. Какие учетные формы сдаются в «нулевом» варианте и кто наделен такой обязанностью – споры по этому вопросу между чиновниками Фонда и страхователями не прекращаются до сих пор.

Сдают ли «нулевую» СЗВ-М

Для начала отметим, что понятия «нулевой» СЗВ-М как такового нет, поэтому термин взят в кавычки. «Сведения о застрахованных лицах», даже если сведения как таковые отсутствуют, содержат ряд реквизитов, которые помечены как обязательные, их, так или иначе, следует заполнить:

- сведения о страхователе (рег. номер в Фонде, ИНН и др.);

- сведения о периоде подачи отчета;

- код, тип формы (исходная или иная).

Отчет сдается раз в месяц.

ИП, не имеющие сотрудников, не сдают СЗВ-М, в том числе и «нулевую», поскольку не являются страхователями. Это правило контролирующими органами под сомнение не ставится.

Перед работодателями, напротив, в тех или иных случаях встает дилемма: сдавать или не сдавать пресловутую «нулевку». Рассмотрим их подробнее и попутно заметим, что однозначного ответа не дает даже Пенсионный фонд.

Ситуация 1. Наемные работники есть, но деятельность компании или ИП приостановлена (или она не работает по причине сезонности производства).

Первоначально в этом случае у страхователя была возможность не заполнять сведения о застрахованных, оставить их пустыми, что по сути и являлось «нулевым» отчетом. Однако позже ПФР изменил свою позицию, теперь сведения заполняются на сотрудников, с которыми существуют какие-либо договорные обязательства, вне зависимости от факта осуществления хозяйственной деятельности фирмой или ИП и начисления этим работникам оплаты за труд.

Ситуация 2. У фирмы отсутствуют сотрудники.

Нередко возникает ситуация, когда в организации ее директор является единственным учредителем, а сотрудников нет. Соответственно, нет и договоров, на основании которых должна заполняться эта форма. Руководитель не может сам с собой заключить трудовой договор, согласно нормам ТК РФ. Если договорные отношения отсутствуют, то вновь возникает спорный момент. Многие чиновники Фонда на местах требуют предоставления сведений о руководителе, мотивируя тем, что в организации должен быть хотя бы один сотрудник, а страхователи предоставляют такие сведения во избежание санкций.

Другие отделения ПФР предлагают сдавать сведения без перечня застрахованных. Между тем, из разъясняющего письма ПФР №ЛЧ-08-26/9856 от 13-07-16 г., следует и то, что сдавать «нулевые» сведения организация не должна.

Из сказанного можно сделать вывод, что в данном случае следует обратиться в местное отделение Фонда и получить пояснения по указанной ситуации на месте, лучше в письменном виде.

На практике многие фирмы, дабы избежать проблем и разбирательств, а то и штрафов, сдают сведения на руководителя по умолчанию, при этом избегая сдавать именно документы с пустыми графами в отношении сведений на застрахованных лиц. Они руководствуются письмом №ЛЧ-08-24/5721 ПФР от 29-03-18 г., согласно которому руководитель, будучи единственным учредителем, в любом случае является застрахованным лицом, вне зависимости от того, заключал он трудовой договор или нет, начислялась ему оплата труда или нет.

Внимание! Ошибочные сведения, равно как и пропуск срока сдачи отчета, могут вылиться в штраф по 500 рублей на каждого застрахованного работника. Организации, численность которых выше 24-х человек, сдают отчет по ТКС. Игнорирование этого требования может привести к штрафу в сумме 1000 рублей (ФЗ №27 от 01-04-96 г., ст. 17, п. 3,4).

Дополнительная отчетность

Дополнительные взносы в ПФР сотрудники могут перечислять сами, а могут добровольно поручить это работодателю. В этом случае последним сдается соответствующая квартальная отчетность — ДСВ-3. Форма утверждена постановлением Фонда №482п от 9-06-16 г. и содержит, в том числе, инструкцию по заполнению документа. Отметим при этом, что в тексте инструкции отсутствуют понятие «нулевой отчет ДСВ-3» и схожие с ним по смыслу.

Отчетность по стажу и персонифицированный учет

СЗВ-стаж – это форма, во многом дублирующая соответствующие сведения РСВ-1 (которая теперь в ПФР не предоставляется). Форма по стажу заполняется по итогам года и только в 2018 г. стала обязательной.

Форма, как и привязанная к ней по смыслу ОДВ-1 (персонифицированный учет), в нулевом варианте не сдается. Форма СЗВ-стаж без сведений о стаже теряет свое назначение и смысл. При сдаче такой отчетности по ТКС она не пройдет логический контроль и не будет принята Фондом.

Согласно последним разъяснениям Минтруда и ПФР, сведения на единственного учредителя, тем не менее, сдаются (см. письмо Минтруда №17-4/10/В-1846 от 16-03-18 г. и аналогичное — ПФР).

В каком случае компании и ИП обязаны сдать нулевую отчетность в ПФР? Какие санкции грозят страхователям за несдачу нулевой отчетности в ПФР?

Деятельность компании или ИП может быть приостановлена по ряду причин. Как отчитаться в этом случае в ПФР?

Нулевая отчетность в Пенсионный фонд

Для представления ежемесячной отчетности постановлением Правления Пенсионного фонда РФ от 01.02.2016 г. №83п утверждена форма СЗВ-М «Сведения о застрахованных лицах». В данной форме указываются данные о застрахованных лицах - работниках, с которыми в отчетном периоде заключены, продолжают действовать или прекращены трудовые договоры, гражданско-правовые договоры, предметом которых является выполнение работ, оказание услуг, договоры авторского заказа, договоры об отчуждении исключительного права на произведения науки, литературы, искусства, издательские лицензионные договоры, лицензионные договоры о предоставлении права использования произведения науки, литературы, искусства.

То есть «нулевой» формы СЗВ-М (с прочерками) не бывает.

Отчеты по форме СЗВ-ТД сдаются в ПФР при определенных кадровых движениях работников (например, наем, увольнение, перевод на другую работу).

Также необходимо сдать отчет, если работник подал заявление о переходе на электронную трудовую книжку или сохранении бумажной книжки. Если таких событий нет, то работодатель не должен сдавать нулевой отчет СЗВ-ТД.

Если у ИП нет наемных работников, то он не должен сдавать никаких отчетов в Пенсионный фонд (СЗВ-М, СЗВ-СТАЖ). Если предприниматель является работодателем, но на время приостановил деятельность и не выплачивает заработную плату работникам, то он обязан представлять СЗВ-М. Но сама форма не будет нулевой, потому что работники по-прежнему остаются застрахованными лицами. Аналогичная ситуация и с формой СЗВ-СТАЖ.

Нужно ли ООО с директором-учредителем сдавать СЗВ–М?

Со дня существования формы не утихают споры вокруг о том, нужно ли сдавать СЗВ-М на директора-учредителя, с которым не заключен трудовой договор?

Письмом Минтруда и социальной защиты РФ от 16.03.2018 г. №17-4/10/В-1846 разъяснено, что работодатель, зарегистрированный в ПФР в качестве страхователя по обязательному пенсионному страхованию, обязан представлять отчетность по персонифицированному учету по формам СЗВ-М и СЗВ-СТАЖ в отношении застрахованных лиц, состоящих с данной компанией в трудовых отношениях, в том числе руководителей организаций, являющихся единственными участниками (учредителями), членами организаций, собственниками их имущества.

Как свидетельствует арбитражная практика последних лет, страхователи обязаны представлять сведения по форме СЗВ-М на руководителей компаний, являющихся единственным участником (учредителем) (Постановление АС Центрального округа от 18.04.2019 г. №А14-1839/2018, решение АС Свердловской области от 03.04.2019 г. №А60-59655/2018).

Один из страхователей пытался в суде оспорить штраф за несдачу формы на своего директора по причине того, что ПФР не направил в адрес ООО письменное уведомление о необходимости представления сведений.

Но суд не принял доводы страхователя, отметив, что письмо Минтруда и социальной защиты РФ от 16.03.2018 г. №17-4/10/В-1846 опубликовано в средствах массовой информации («Нормативные акты для бухгалтера», 2018, № 9, «Налоговое планирование», 2018, №2), размещено в телекоммуникационной сети «Интернет» на официальном сайте ПФР.

При этом отсутствие в штате ООО бухгалтера, юриста и иных сотрудников не снимает с руководителя компании обязанности по исполнению требований, установленных действующим законодательством.

А такие обстоятельства, как отсутствие финансово-хозяйственной деятельности более 20 лет и трудового договора с директором - единственным учредителем не могут быть исключить штраф, но могут смягчить меры ответственности (Решение АС Курской области от 22.01.2020 г. №А35-4871/2019).

Нужно ли подавать СЗВ-М на сотрудниц, находящихся в декрете?

Иногда компании и ИП забывают подавать сведения на декретниц. Вместе с тем, сведения по форме СЗВ-М нужно также подавать на работниц, находящихся в декретном отпуске, поскольку с ними действует трудовой договор и они по-прежнему являются застрахованными лицами (п.1 ст.261 ТК РФ, п.2.2 ст.11 Закона от 01.04.1996 г. №27-ФЗ).

СЗВ-М сдана в соответствии с разъяснениями ПФР

Пенсия работающего пенсионера не подлежит индексации, а узнать о том, работает или нет пенсионер, ПФР может из представленной работодателем формы СЗВ-М. Если работодатель не включил работающего пенсионера в форму СЗВ-М, а ПФР проиндексировал ему пенсию, то впоследствии ПФР может взыскать эту сумму с работодателя.

Санкции за несдачу нулевых отчетов

Непредставление СЗВ-М, СЗВ-СТАЖ либо представление с неполными или недостоверными сведениями влечет штраф в размере 500 рублей за каждого работника.

А должностным лицам компании грозит административный штраф в размере от 300 до 500 рублей (ст.15.33.22 КоАП РФ).

При этом страхователь имеет право дополнять и уточнять переданные им сведения о застрахованных лицах (ст.15 Федерального закона от 01.04.1996 г. №27-ФЗ).

В этом случае страхователя нельзя оштрафовать за несвоевременное представление сведений, если первоначально он представил их в срок, но потом самостоятельно обнаружил ошибку или неполноту и подал исправленные сведения до их обнаружения ПФР (Определения ВС РФ от 22.07.2019 г. №305-ЭС19-2960, от 05.07.2019 г. №308-ЭС19-975).

Если фонд нашел ошибку в представленной отчетности и прислал страхователю уведомление, то в течение пяти дней страхователь может без штрафа исправить сведения в отношении тех работников, которые включены в уведомление. В этом случае страхователь должен подать «уточненку» в течение 5 дней со дня получения уведомления от ПФР об ошибках.

За непредставление сведений в электронной форме в случаях, когда соблюдение такой формы обязательно, предусмотрен штраф в размере 1 000 рублей.

Как мы видим, даже нулевая отчетность в ПФР содержит в себе много нюансов, не зная о которых можно получить штраф.

Компания «РосКо» оказывает индивидуальным предпринимателям и компаниям по формированию и сдачи всех видов отчетности в налоговую инспекцию и внебюджетные фонды. Разовое или периодическое формирование «нулевок» гораздо выгоднее, чем содержание штатного бухгалтера, особенно в период простоя предпринимательской деятельности.

Каждая отечественная компания должна предоставлять контролирующим органам отчёты по страховым взносам. Организационно-правовая форма в этом случае не имеет значения. Документ подтверждает, что во внебюджетные организации перечислены сборы с выплат, произведённых персоналу. Но есть некоторые нюансы, из-за которых возникают сложности.

Требуется ли заполнение при отсутствии операций

Бесплатно по России

Нулевой расчёт по страховым взносам в ФНС всё равно предоставляется, даже если на протяжении расчётного периода отсутствовали начисления и какие-либо выплаты сотрудникам. Даже если сами показатели отсутствуют – отчёт всё равно сдают.

Только так налоговые службы получают сообщение о том, что за тот или иной период движения средств на счетах просто отсутствовали. Так налоговики отделают работодателей, которые просто не перечисляли деньги от граждан, намеренно уклоняющихся от своих обязанностей.

Надо ли сдавать

«Нулевой» вариант отчёта сдаётся в то же время, что и обычный вид документа. Значит, это делают после отчётного периода, не позднее 30 числа.

Есть конкретные даты в зависимости от квартала, по которому вносится информация:

- До 1 февраля 2021 года за весь 2020 год.

- Максимум до 30 октября при оформлении на 9 месяцев.

- Не позднее 30 июля, когда речь о полугодии.

- До 15 мая по кварталу.

1000 рублей – минимальный размер штрафов для тех, кто допускает нарушения в этой сфере. При серьёзных противоречиях и спорных ситуациях представители налоговых служб имеют право блокировать счета.

Сдавать документы нужно в налоговую службу, которая отвечает за учёт. От численности физических лиц и получателей различных выплат зависит вид, в котором бумаги передают:

- Строго электронно, если работает больше 10 человек.

- На бумаге можно сдавать, когда сотрудников – до 10 и меньше.

Как правильно заполнять

Приказ ФНС №ММВ-7-11/551@ содержит подробную информацию относительно правил по заполнению тех или иных документов.

При отсутствии информации и показателей для расчёта РСВ особенности заполнения в данном случае выглядят следующим образом:

- Титульный лист заполняется по стандартному порядку.

- Раздел 1 посвящают сводным данным, связанным с обязательствами плательщика по страховым взносам.

- Далее идут Подразделы, которые обозначаются как 1.2 и 1.5. Они связаны с обязательными видами страхования, медицинским и пенсионным для каждого конкретного подразделения.

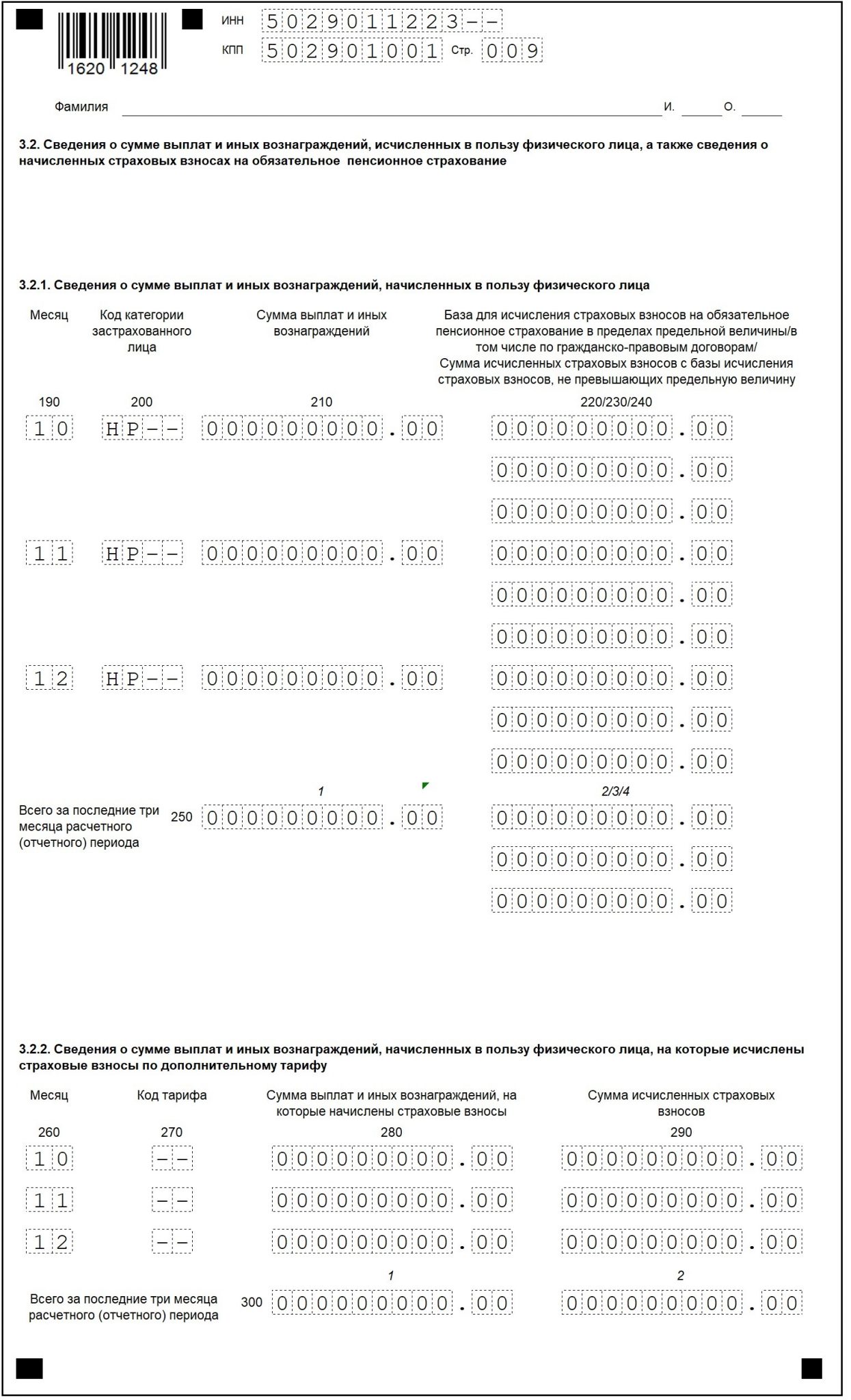

- Раздел 3 содержит персонифицированные сведения относительно всех застрахованных лиц.

Отдельно проверяют правильность внесённых данных, для чего можно пользоваться специальными программами. ИНН и СНИЛС, ФИО с другими паспортными данными для застрахованных лиц уточняют заранее при возможности. Инспектора не примут расчёт, если буквы ё будут меняться на аналогичные.

Различия между этим видом отчётов и другой подобной документацией только в количестве сведений, которые заполняются в конкретном случае.

Инн указывают согласно сведениям из самого свидетельства о постановке на учёт. По сравнению с ИП, у компаний этот номер короче в два раза. То же самое касается КПП – их берут из непосредственных документов, которые были оформлены налоговыми органами.

Ип в строчке с КПП ставят прочерки, потому что у них сведения отсутствуют.

Отдельная строчка посвящена году, за который сдавался отчёт и периоду, на основании которого предоставляют сведения. Обязательно наличие всех сведений, связанных с деятельностью той или иной компании.

Два подраздела в первом приложении заполняют все работодатели. 1.3 и 1.4 применяют для отдельных категорий сотрудников, если они связаны с социальным обеспечением.

Третье приложение к первому разделу становится обязательным, если производились выплаты в связи со следующими явлениями:

- Погребение.

- Уход за детьми-инвалидами, в том числе – за счёт оплаты за дополнительные выходные дни.

- По рождении ребёнка.

- Если производилась постановка на учёт на ранних сроках беременности.

- Уход за детьми.

- Беременность, роды.

- Временная потеря трудоспособности.

Каждая выплата предполагает указание:

- Общей суммы по расходам.

- Оплаченных дней, на протяжении которых была потеряна трудоспособность.

- Общее количество случаев, которые служили основанием для перечислений.

Каждый бухгалтер сам выбирает, как удобнее заполнять титульники. Рекомендуется пользоваться специальными программами, которые позволяют часть информации вносить автоматически.

Пример

На специализированных сайтах можно увидеть, как заполняют РСВ при наличии различных обстоятельств.

Другие правовые аспекты

Статья 431 НК РФ тоже регулирует вопросы, связанные с оформлением документа, его передачей контролирующим органам.

Если представляется нулевой отчёт, работодатель просто сообщает о том, что за отчётный период у него не было:

- Страховых отчислений.

- Трудовых вознаграждений, которые часто служат в качестве расчётной базы.

- Общей деятельности за отчётный период.

Нулевые расчёты считаются таковыми условно, поскольку информации они содержат достаточно. В них всё равно содержатся сведения, которые позволяют рассчитывать стаж для сотрудника. Для этого и заполняют третий раздел, где приводят персональные данные на каждого.

Все числовые значения считаются равными нулю, соответствующие значения записывают в ячейках. Свободные части этой формы просто заполняются пропусками.

Обязательным требованием выступает сквозная нумерация страниц. На каждой из них надо заполнять сведения по ИНН и КПП. То же касается наличия даты заполнения вместе с печатью руководителя.

Есть официальный ряд требований, которые предъявляют к документу.

- Использование заглавных печатных букв, которые идут справа налево.

- При ручном внесении сведений цвет чернил должен быть чёрным или фиолетовым, либо синим. Остальные цвета под запретом, машина в их случае не распознает информацию, возникает необходимость повторной сдачи документа.

- Courier New высотой 16-18 мм – оптимальный выбор шрифта.

- Запрещено применять корректирующие средства и другие подобные составы. Лист рекомендуется переделать полностью, даже если допущены малейшие ошибки.

- Степлер или скрепку нельзя использовать для соединения страниц. Тем более – если их наличие негативно скажется на целостности самих листов, элементов печати.

- На отдельной странице распечатывают каждый из листов в отчёте.

- Только физические лица без ИНН заполняют строку «Фамилия __И. О.».

Полезное видео

Предлагаем посмотреть видео по теме статьи:

Заключение

Некоторые отчёты всё равно нужно заполнять, даже когда показатели для них отсутствуют. Страховые взносы не стали исключением. В этом случае работа с документами и пустыми ячейками серьёзно упрощается. Ячейки 1 и 3 разделов заполняются нулями, в других частях ставят прочерки.

Отсутствие КБК часто приводит к сложностям с формированием электронных отчётностях, поэтому о наличии такой информации лучше позаботиться заранее. Хорошо, если есть возможность провести профессиональную консультацию. Отдельное правило – не учитывать лиц, с которыми оформлены гражданско-правовые соглашения.

Расчет по страховым взносам представляется всеми организациями и ИП, имеющими наемных работников. Факт выплаты дохода сотрудникам при этом значения не имеет. Рассмотрим, по какой форме и в какой срок нужно сдать в ИФНС нулевой РСВ за 2019 год.

Нужно ли сдавать нулевой РСВ?

Расчет по страховым взносам содержит в себе информацию об исчисленных и уплаченных в отчетном периоде страховых взносах за сотрудников. РСВ как нулевой, так и с начислениями, сдается в отношении:

- сотрудников, с которыми заключены трудовые договоры;

- граждан, работающих по гражданско-правовым договорам;

- физлиц, с которыми заключены договоры об отчуждении исключительного права на некоторые результаты интеллектуальной деятельности, издательские лицензионные договоры, а также лицензионные договоры о предоставлении права использования результатов интеллектуальной деятельности;

- авторов произведений в рамках договора авторского заказа.

К лицам, обязанным сдать РСВ, относятся:

- организации — независимо от наличия наемных работников;

- обособленные подразделения российских компаний (ОП) — если они самостоятельно перечисляют зарплату своим работникам и платят с нее страховые взносы;

- ОП иностранных компаний — если они ведут деятельность на территории РФ;

- ИП — при наличии наемных работников;

- главы КФХ — независимо от наличия сотрудников;

- физические лица без статуса ИП — если имеют сотрудников.

При этом факт выплаты дохода сотрудникам и уплаты с него страховых взносов для сдачи нулевого РСВ значения не имеет. Отчет сдается всегда при наличии наемных работников. Если взносы с дохода не уплачивались, в ИФНС нужно сдать нулевой РСВ.

В каких случаях сдается нулевой РСВ

Нулевой РСВ за 2019 год сдают:

- Организации с единственным учредителем-генеральным директором.

При этом, не имеет значения заключен ли с ним трудовой договор и выплачивается ли ему заработная плата (Письмо Минфина России от 18.06.2018 № 03-15-05/41578).

- Организации и ИП, приостановившие деятельность.

Работодатели сдают отчет, даже если в 2019 году деятельность не велась и доходы сотрудникам не выплачивались вообще (Письмо ФНС России от 03.04.2017 № БС-4-11/6174).

- Главы КФХ при отсутствии сотрудников.

Главы КФХ сдают отчет не только в случае приостановки деятельности, но и тогда, когда сотрудников нет совсем (Письмо ФНС России от 25.12.2017 № ГД-4-11/26372@).

Не сдают нулевой РСВ ИП, адвокаты и нотариусы, не имеющие наемных работников.

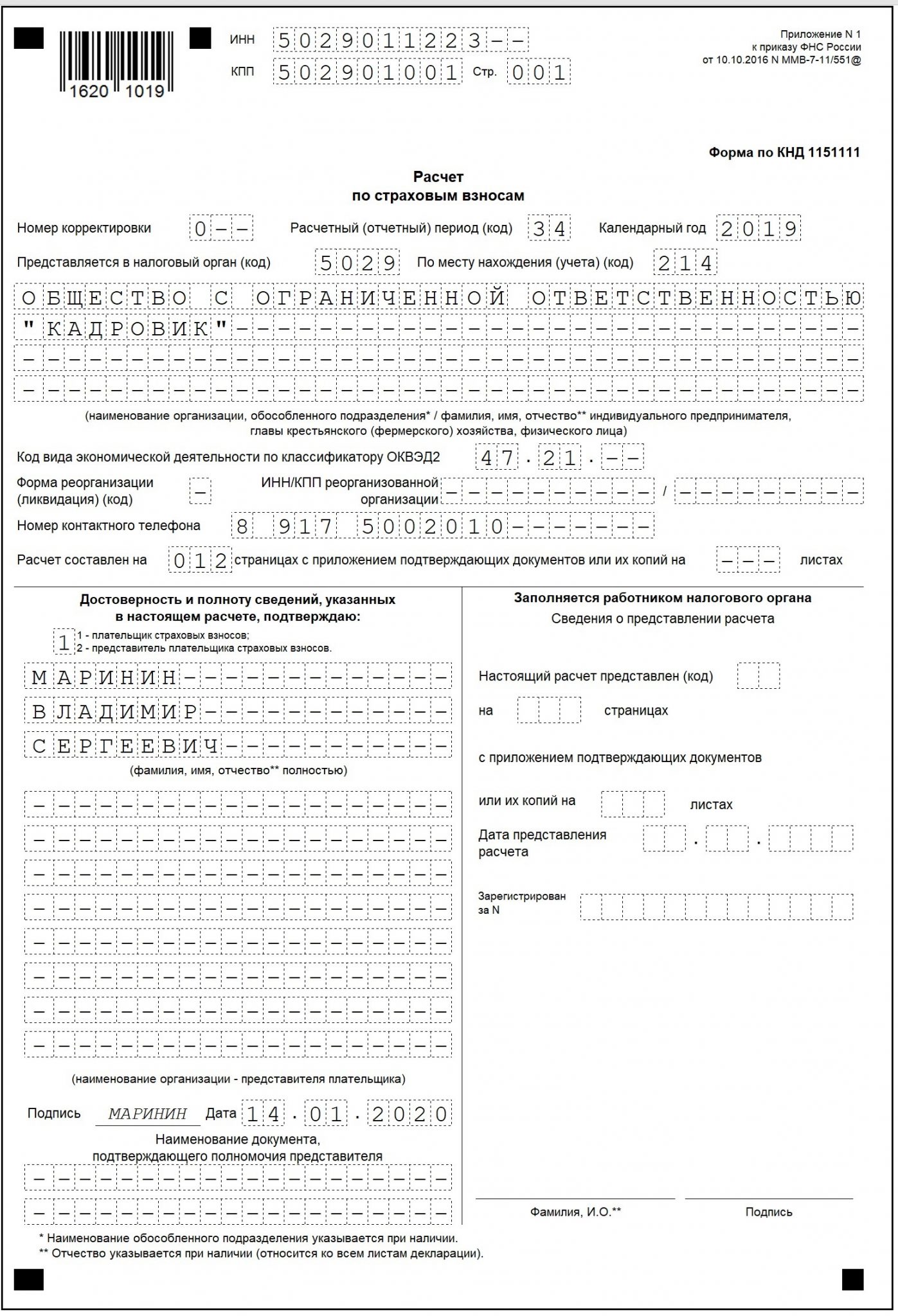

Форма нулевого РСВ за 2019 год

Нулевой РСВ за 2019 год сдается по форме, утв. Приказом ФНС России от 10.10.2016 № ММВ-7-11/551@.

Начиная с отчетности за 1 квартал 2020 года нулевой РСВ нужно сдавать по новой форме, утв. Приказом ФНС России от 18.09.2019 № ММВ-7-11/470@.

Состав нулевого РСВ включает в себя только 5 листов:

- Титульный.

- Раздел 1.

- Подраздел 1.1 приложения № 1 к разделу 1.

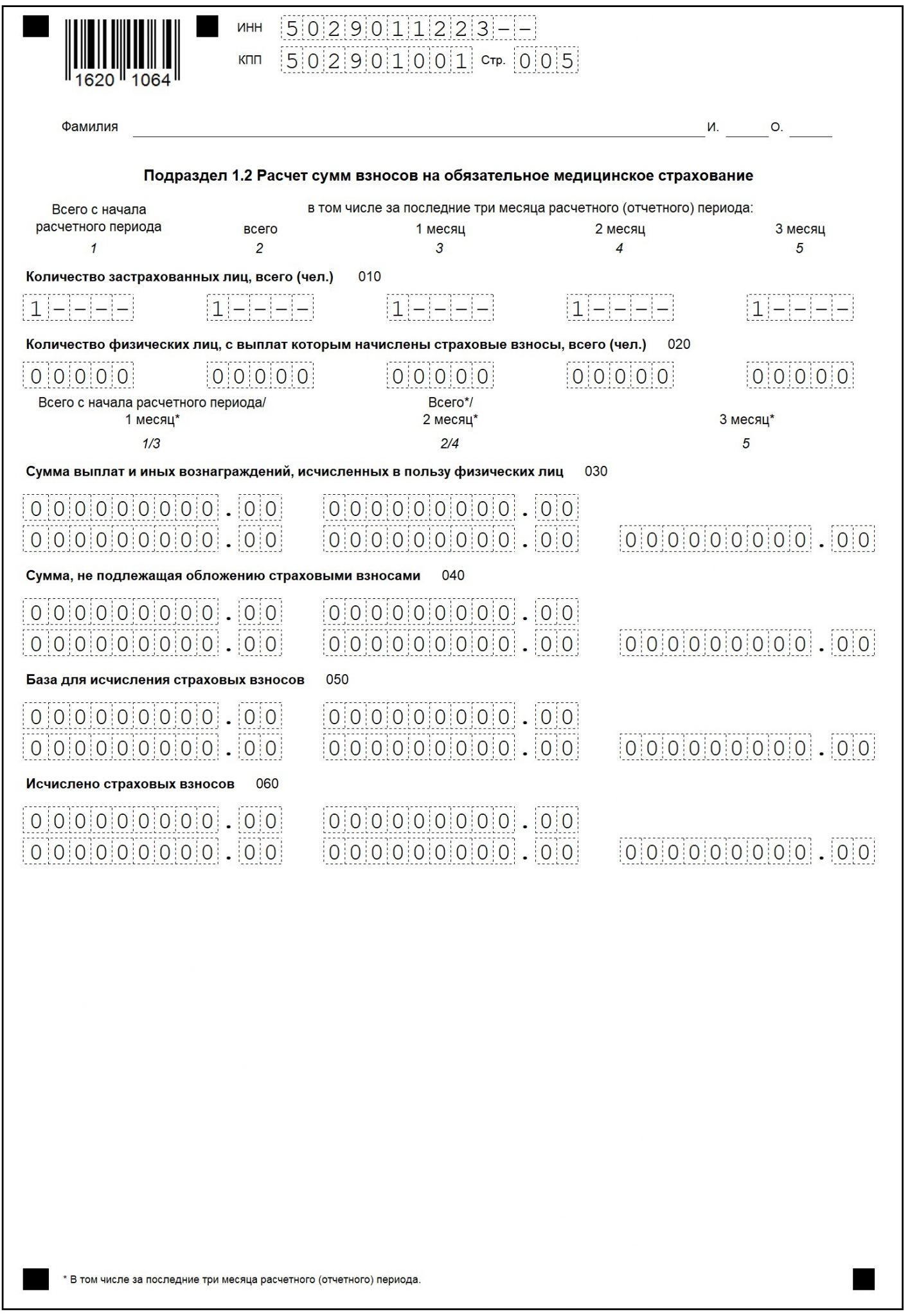

- Подраздел 1.2 приложения № 1 к разделу 1.

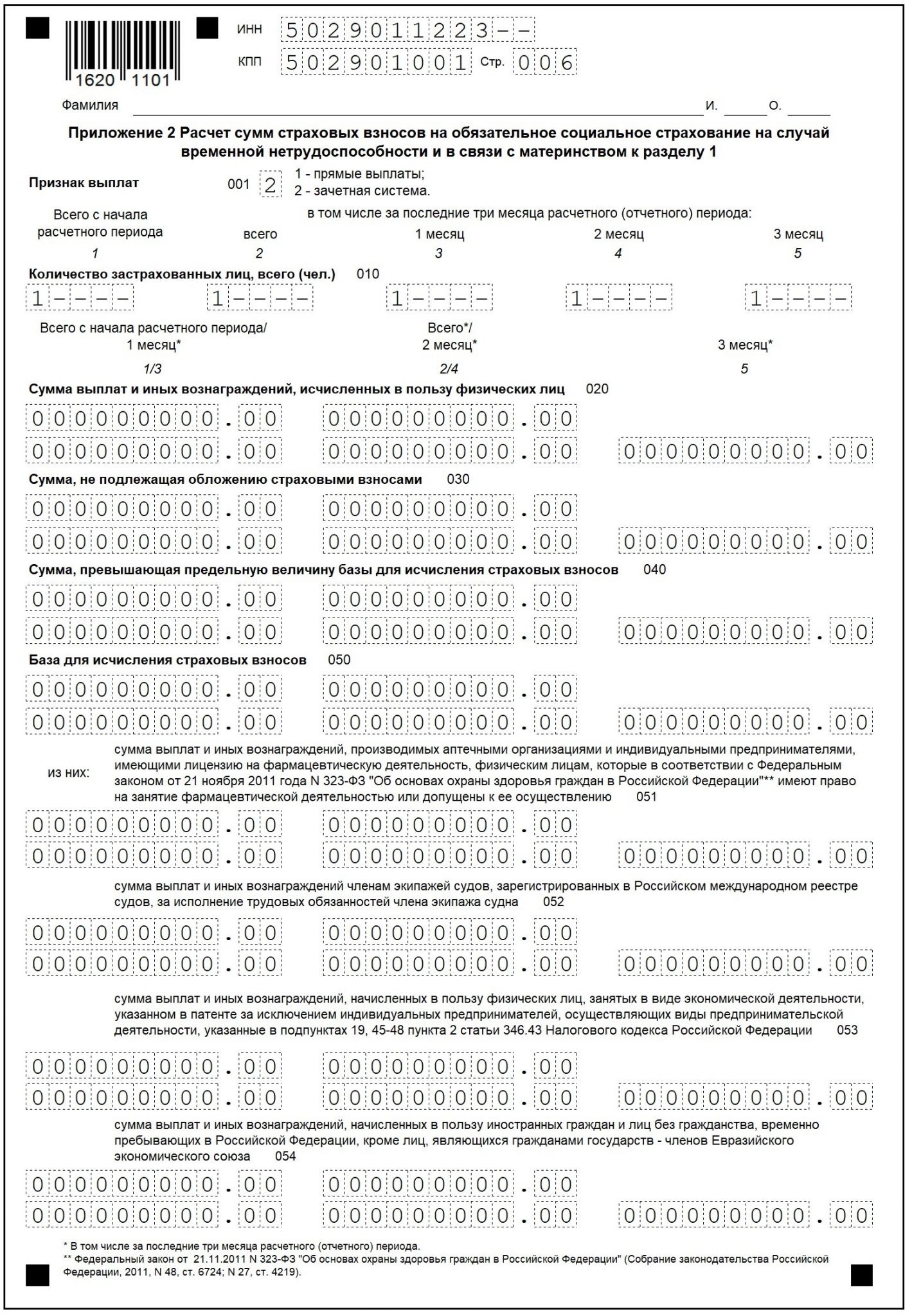

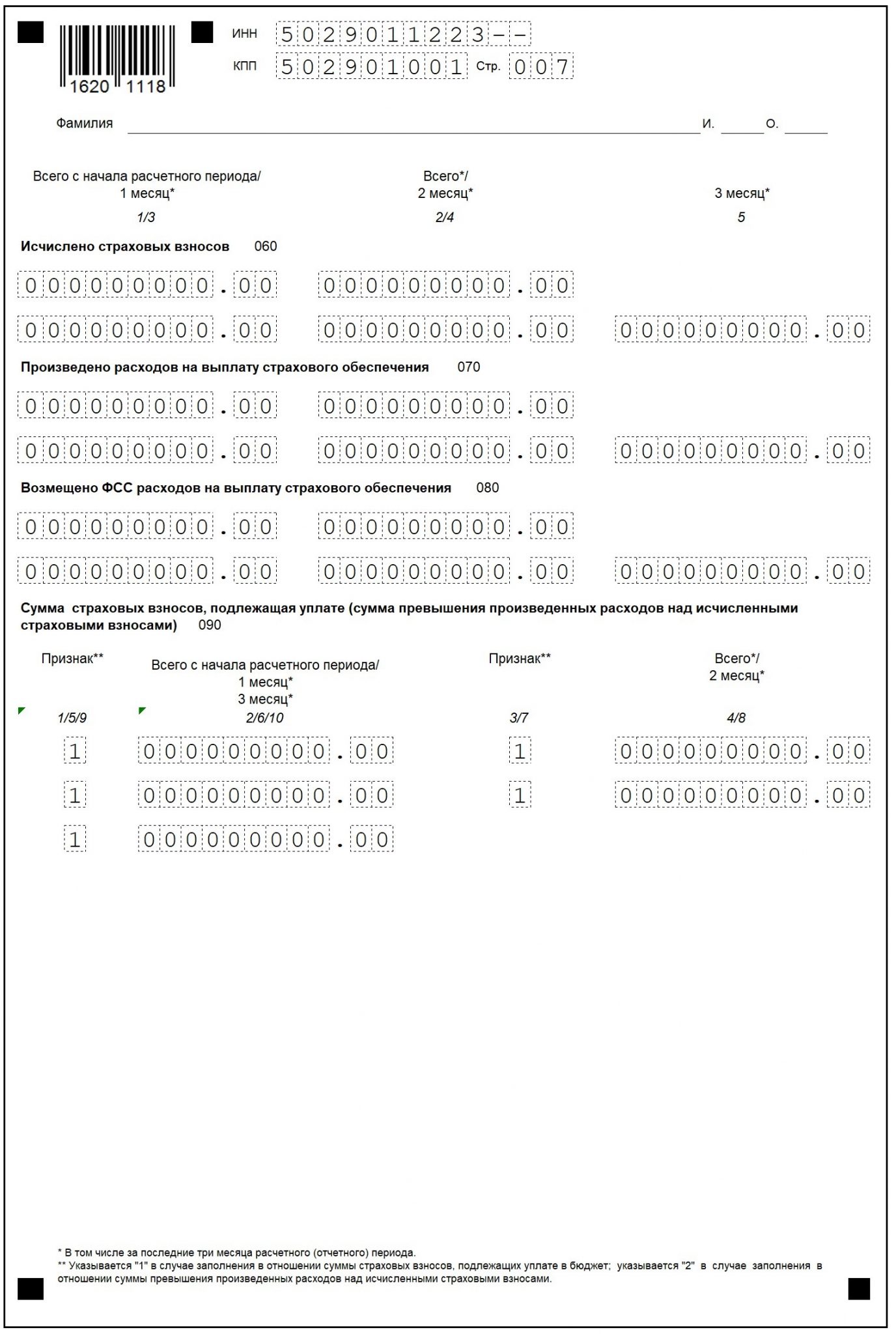

- Приложение № 2 к разделу 1.

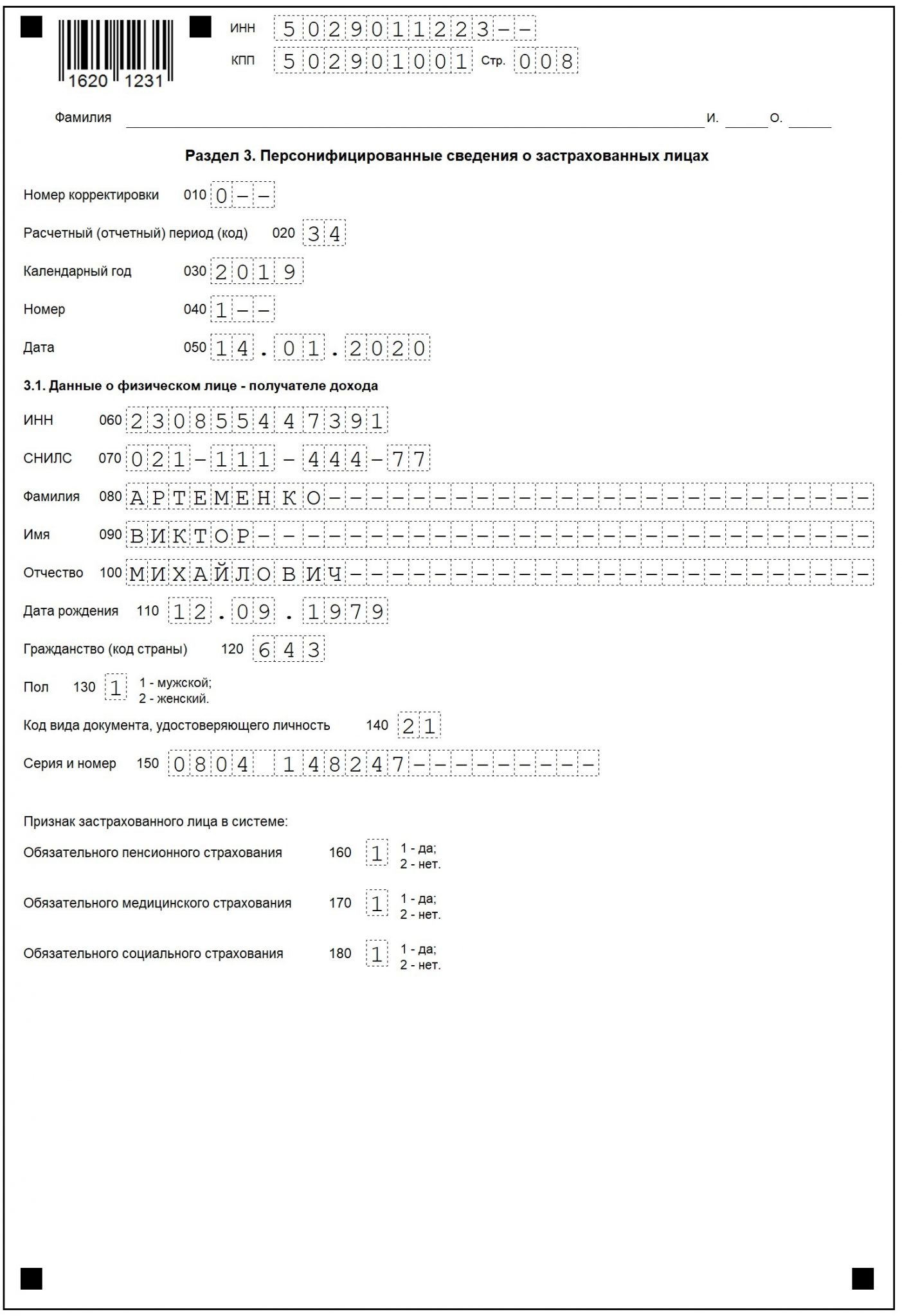

- Раздел 3.

С отчетности за 1 квартал 2020 года состав нулевой отчетности заметно сократится, в него не нужно будет включать подразделы к разделу 1.

Как сдавать нулевой РСВ 2019

Сдача обычного РСВ напрямую привязана к количеству сотрудников, которым выплачен доход. Если их больше 10, то отчет сдается только в электронной форме, если меньше — допускается представление РСВ на бумаге.

Нулевой РСВ не привязан к количеству сотрудников, так как причиной его представления является отсутствие выплат в целом. А это значит, что сдать его можно:

- На бумаге.

Сдать отчет в ИФНС можно лично, через представителя или направив заказным письмом с описью вложения.

- В электронной форме.

РСВ в форме электронного документа направляется в ИФНС по телекоммуникационным каналам связи через операторов электронного документооборота. Перед этим отчет подписывается ЭЦП.

Способ сдачи работодатель выбирает на свое усмотрение.

Срок сдачи нулевого РСВ за 2019 год

Срок сдачи РСВ как нулевого, так и с начислениями — не позднее 30 числа месяца, следующего за отчетным кварталом.

Если крайний срок сдачи отчета выпадает на выходной или праздник, он переносится на ближайший рабочий день (п. 7 ст. 6.1 НК РФ). Срок сдачи отчета за 2019 год не выпадает на выходной или праздник и поэтому не переносится.

Сдать нулевой РСВ за 2019 нужно до 30.01.2020.

Требования к заполнению РСВ за 2019 год

Заполняя нулевой РСВ, нужно придерживаться определенных требований. Перечислены они в Порядке заполнения расчета, утв. Приказом ФНС России от 10.10.2016 № ММВ-7-11/551@:

- Заполняется расчет заглавными печатными буквами слева направо.

- Если данные вносятся от руки, то пользоваться можно ручками только синего, черного или фиолетового цвета. Остальные цвета использовать нельзя, так как машина не распознает сведения и отчет придется переделывать.

- При заполнении РСВ на компьютере пользуйтесь шрифтом Courier New высотой 16 – 18.

- Нельзя использовать любые корректирующие и им подобные средства. Если в расчете допущена ошибка — ее лучше не исправлять, а переделать лист полностью.

- Также нельзя скреплять распечатанные листы степлером или скрепкой, если они нарушают целостность листа и штрих-кода в верхней части страницы. Оптимальный вариант — передать расчет на проверку в файле.

- Каждый лист отчета нужно распечатать на отдельной странице.

- Каждую страницу нужно пронумеровать в сквозном порядке начиная с титульного листа.

- В полях, где нужно указать количественные или суммовые показатели, поставьте «0», а во всех остальных — прочерк. Если отчет формируется с помощью программного обеспечения, то прочерки можно не ставить.

- Строку «Фамилия______И.О.» на каждой странице расчета заполняют только физические лица, не являющие ИП, у которых нет ИНН.

Заполнять обычный РСВ (с показателями) удобнее в следующем порядке: Титульный лист, Раздел 3, подразделы 1.1 и 1.2 к разделу 1, раздел 1. Для нулевого РСВ этого порядка можно не придерживаться, так как по всем суммовым показателям в этом отчете будут указаны нули.

Заполняем титульный лист

Титульный лист заполните в общем порядке с указанием всех необходимых данных о страхователе. Подробно об этом мы рассказали в этой статье.

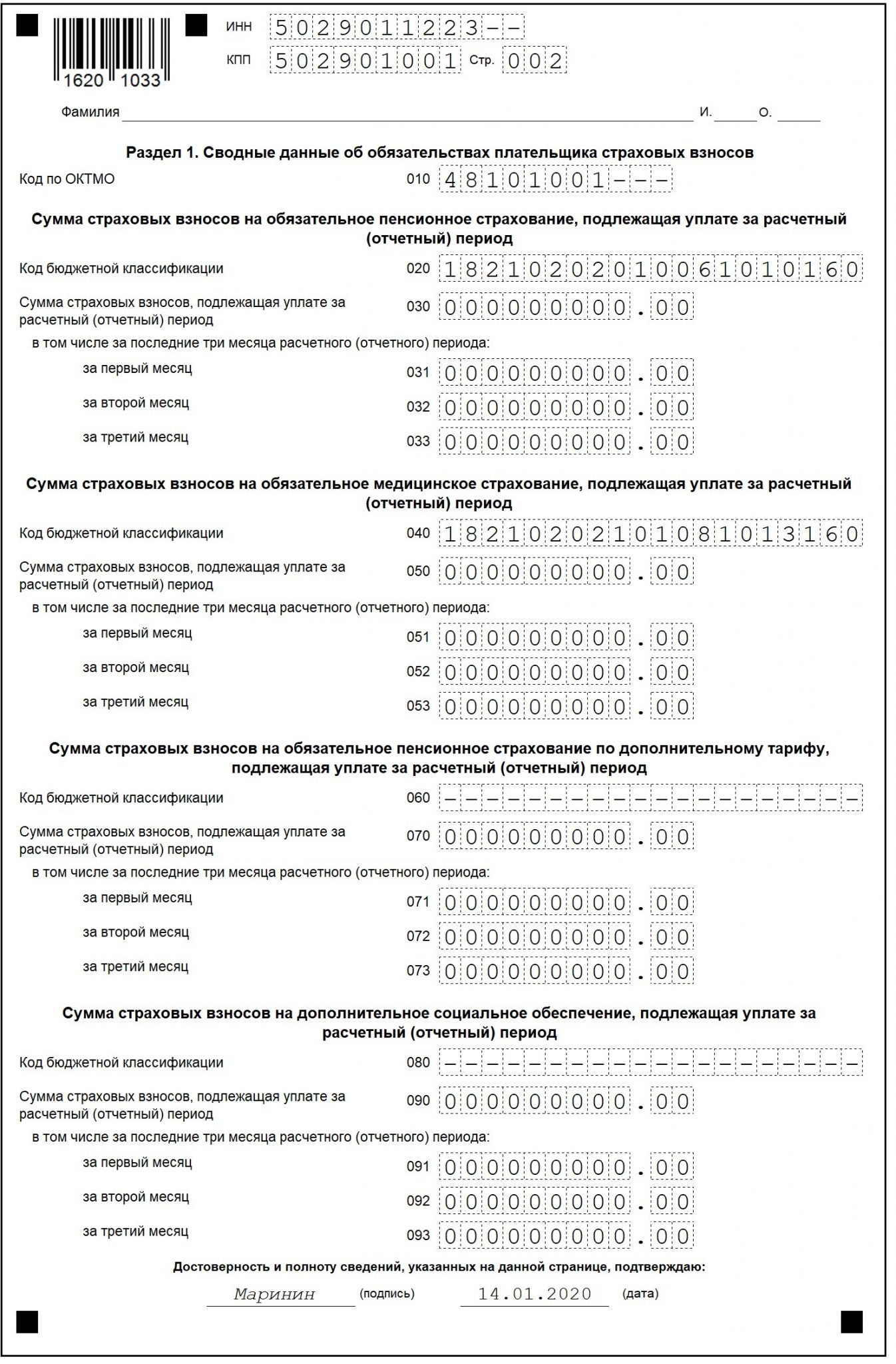

Заполняем раздел 1

В разделе 1 заполните:

- стр. 010 — код ОКТМО, по которому перечислялись страховые взносы.

Код необходимо указать в соответствии с Классификатором, утв. Приказом Росстандарта от 14.06.2013 № 159-ст. Узнать ОКТМО можно также с помощью бесплатного сервиса на сайте ФНС РФ.

- стр. 020 — КБК на уплату взносов на ОПС.

При заполнении нулевого РСВ за 2019 год необходимо указать КБК 18210202010061010160.

- стр. 040 — КБК на уплату взносов на ОМС.

Заполняя нулевой РСВ 2019 укажите код 18210202101081013160.

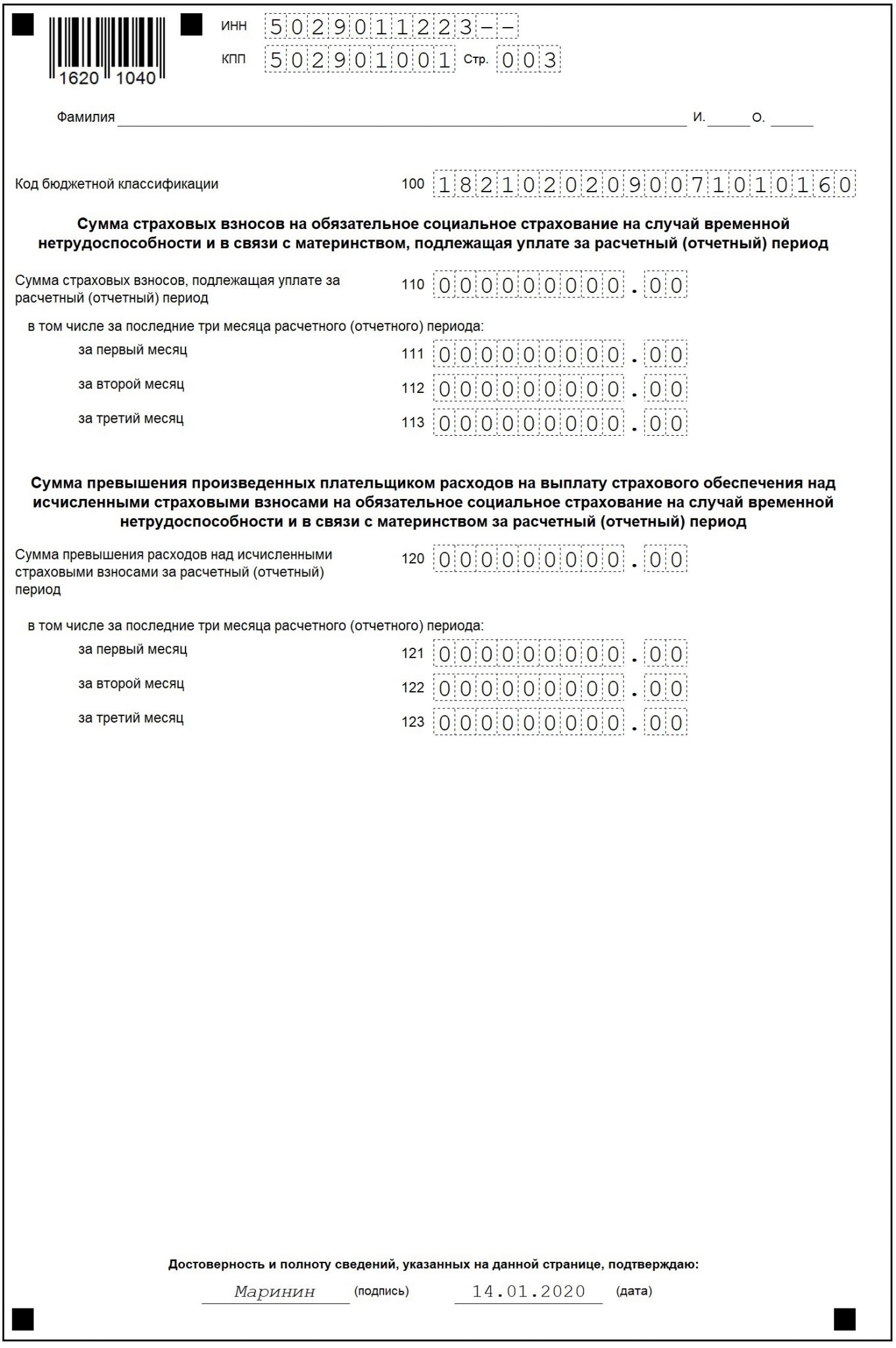

- стр. 100 — КБК на уплату взносов на ВНиМ.

Оформляя отчет за 2019 год укажите КБК 18210202090071010160.

- стр. 060 и 080 — поставьте прочерк.

Во всех остальных строках нужно поставить нули.

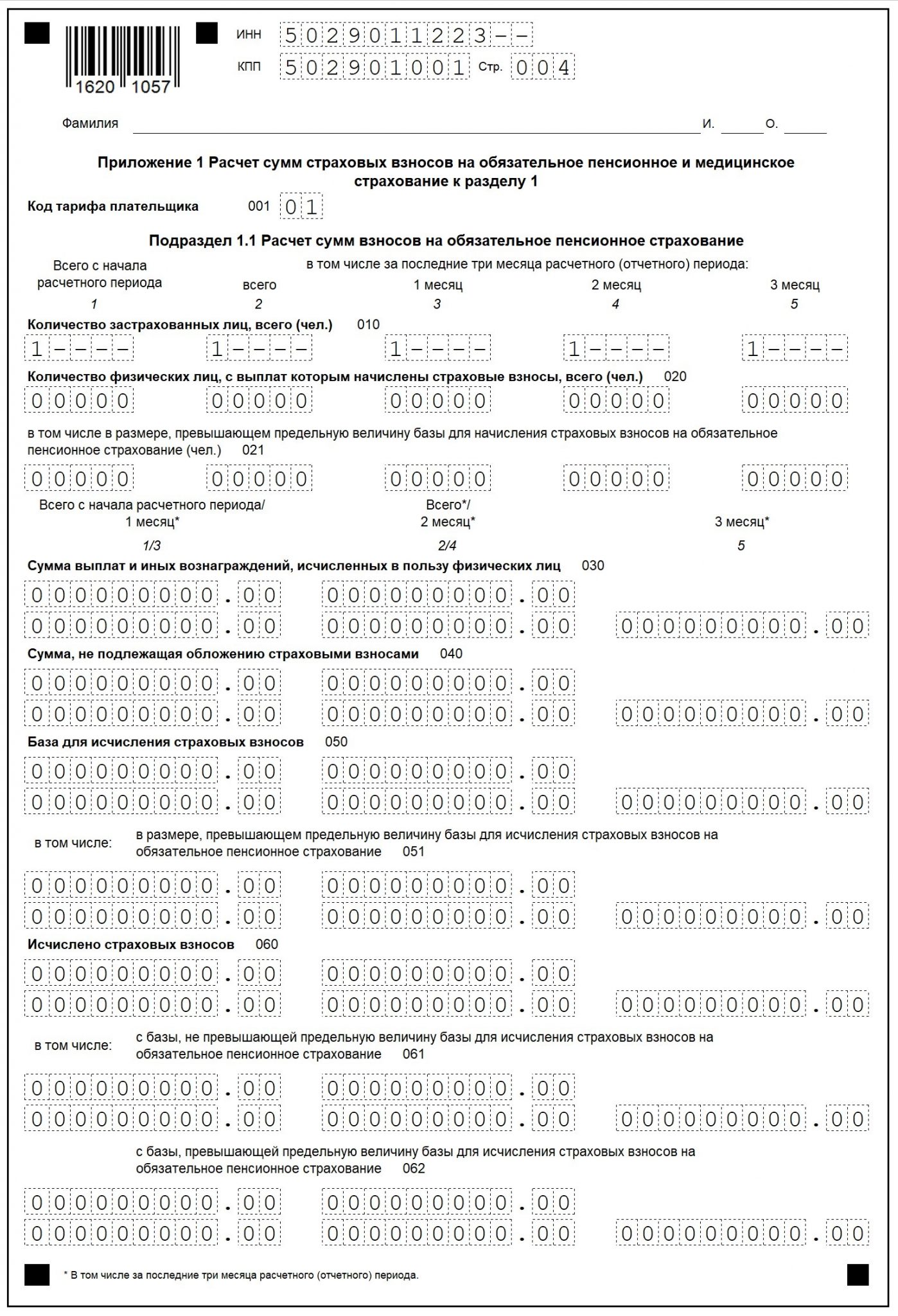

Заполняем подраздел 1.1 приложения 1

В этом разделе заполните:

- стр. 001 — код плательщика тарифа.

Эти коды приведены в Приложении № 5 к Порядку заполнения.

- стр. 010 – количество застрахованных лиц.

Слева направо укажите общее число застрахованных сотрудников, по которым подается отчет:

- за весь 2019 год;

- отдельно за 4 квартал;

- отдельно за каждый месяц 4 квартала (1-й месяц — октябрь, 2-й месяц — ноябрь, 3-й месяц — декабрь).

Если РСВ подается только по единственному учредителю-директору во всех строках укажите «1».

Во всех остальных строках поставьте нули.

Заполняем подраздел 1.2 приложения 1

На этом листе нужно заполнить лишь строку 010, в которой также, как и в подразделе 1.1, указать общее количество застрахованных сотрудников в целом за год, отдельно за 4 квартал и каждый месяц 4 квартала. Во всех остальных строках ставим нули.

Заполняем приложение 2 к разделу 1

В этом разделе необходимо заполнить только 2 строки:

- стр. 001 — признак выплат.

Если работодатель находится в регионе-участнике пилотного проекта ФСС и выплату пособия по ВНиМ производит соцстрах, указываем значение «1». Если пособия выплачиваются за счет работодателя, но с зачетом средств от ФСС — указываем код «2».

- стр. 010 — количество застрахованных лиц.

Указываем общее количество сотрудников в течение всего года, в последнем квартале и отдельно по каждому месяцу 4-го квартала. Граждан, с которыми заключены гражданско-правовые договоры, учитывать не нужно.

Во всех остальных строках раздела проставьте нули.

Заполняем раздел 3

В этот раздел внесите данные о физлицах, работавших по трудовому и гражданско-правовому договору в течение всего 2019 года.

В стр. 160-180 укажите значение «1» или «2» в зависимости от того, застрахован работник или нет.

Штрафы за нулевой РСВ 2019

Вид нарушения

Основание

Письмо ФНС России от 10.05.2017 № АС-4-15/8659

Подводим итоги

- Нулевой РСВ за 2019 потребуется сдать, если доход сотрудникам в течение года не платился, но трудовые и гражданско-правовые договоры с ними продолжали действовать.

- Нужно сдать нулевой РСВ и главам КФХ, не имеющим сотрудников и организациям с единственным учредителем-гендиректором, даже если трудовой договор с ним не заключен и зарплата ему не выплачивается.

- Нулевой РСВ за 2019 год нужно направить в ИФНС до 30.01.2020.

- В нулевом РСВ нужно заполнить титульный лист, раздел 1, подразделы 1.1 и 1.2 приложения № 1 к разделу 1, приложение № 2 к разделу 1 и раздел 3.

- С отчетности за 1 квартал 2020 года нулевой РСВ сдается по новой форме и состоит только из 3 обязательных листов: титульного, раздела 1 и 3. Приложения к разделу 1 больше заполнять не нужно.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Когда и какие нулевые отчеты должна сдавать некоммерческая организация (НКО)?

Специфика деятельности НКО может быть самой разнообразной. Статус НКО определен Федеральным законом от 12.01.1996 г. № 7-ФЗ «О некоммерческих организациях» (далее по тексту — Закон № 7-ФЗ). Главное отличие НКО от других юридических лиц состоит в том, что извлечение прибыли не является ее основной целью деятельности, а полученная прибыль не распределяется между участниками, а направляется на реализацию основных целей (п.1 ст.2 Закона № 7-ФЗ).

Таким образом, деятельность НКО (вне зависимости от созданной формы) не предполагает в качестве основной цели — получение прибыли.

Налоговое законодательство предусматривает существенные льготы для НКО, освобождая от налогообложения ряд операций. В таком случае, даже при наличии операций, сумма налогов к уплате НКО, будет равна нулю.

НКО могут применять общую систему налогообложения и упрощенную систему налогообложения.

Применяя общую систему налогообложения, НКО должны учитывать ряд особенностей, обусловленных характером их деятельности.

НКО, временно приостановившая свою деятельность, обязана сдать: бухгалтерскую, налоговую отчетность, отчетность в Росстат, специальную отчетность в Минюст, а также отчетность в ПФР и соцстрах. Кроме того, НКО должна раз в год подать сведения в налоговую инспекцию о среднесписочной численности работников.

Как видим, несмотря на то, что НКО не получает прибыли, она обязана вести бухгалтерию и отчитываться перед налоговыми органами, ПФР, ФСС, Росстатом, Минюстом.

И в этой ситуации даже опытный бухгалтер может столкнуться с серьезными сложностями. Чтобы избежать подобной ситуации, стоит довериться профессионалам и возложить бухгалтерское обслуживание НКО на плечи специалистов.

Бухгалтерское обслуживание НКО в компании «РосКо» включает в себя:

- полную бухгалтерскую поддержку;

- составление и подачу необходимой отчетности;

- консультации по всем бухгалтерским вопросам.

Нулевая отчетность год

Если НКО применяет ОСНО, то в силу п.1 ст.289 НК РФ она обязана представить налоговые декларации.

Но в отличие от других налогоплательщиков, которые сдают «нулевки» по налогу на прибыль ежемесячно или ежеквартально (в зависимости от выбранного способа уплаты авансовых платежей), НКО, у которых не возникает обязательств по уплате налога на прибыль, представляют декларацию по истечении календарного года (п.2 ст.289 НК РФ).

Это правило действует не только для нулевых деклараций, но и в случае, когда НКО за налоговый период не имела доходов (расходов), учитываемых при определении базы по налогу на прибыль (т.е. НКО не занималось коммерческой деятельностью).

Какие листы нужно заполнить в нулевой отчетности по налогу на прибыль?

1. Титульный лист.

В нем указывается общая информация об НКО-налогоплательщике.

В Титульном листе указывается налоговый период, за который представлена декларация.

Коды, определяющие налоговый период, приведены в Приложении № 1 к Порядку заполнения декларации. Поскольку НКО сдает декларацию за год, то указывается в Титульном листе код — 34.

2.Подраздел 1.1 раздела 1.

Поскольку сдается нулевая декларация, то в строках, где приводятся суммовые значения, проставляются прочерки.

При наличии целевых поступлений (которые не влияют на сумму налога) дополнительно НКО заполняют Лист 07 декларации.

Нулевая декларация по налогу на прибыль НКО может сдаваться на бумаге. Если же среднесписочная численность НКО не превышает 100 человек, то декларацию по налогу на прибыль можно сдать на бумаге (п.3 ст.80 НК РФ).

Срок представления декларации по налогу на прибыль НКО по итогам года — не позднее 28 марта года, следующего за отчетным годом (п.4 ст.289 НК РФ).

Нулевые декларации НКО по НДС

НКО являются плательщиками НДС (за исключением НКО, применяющих спецрежимы). Объектом налогообложения признаются операции по реализации товаров, продукции, работ и услуг (ст.146 НК РФ). При этом полученные НКО целевые средства (вступительные и членские взносы, пожертвования и иные средства) не облагаются НДС в случае, если их получение не связано с реализацией товаров, работ, услуг (пп.1 п.1 ст.146 НК РФ).

Нулевая отчетность по НДС предполагает сдачу декларации в электронном виде (через оператора электронной отчетности).

В состав нулевой декларации по НДС включаются следующие листы (абз.2 п.3 Порядка, утв. приказом ФНС РФ от 29.10.2014 г. №ММВ-7-3/558):

- титульный лист;

- раздел 1 «Сумма налога, подлежащая уплате в бюджет (возмещению из бюджета), по данным налогоплательщика».

В строках, предполагающих заполнение цифровых показателей нулевой декларации НКО, проставляются прочерки.

Сроки сдачи нулевой отчетности по НДС — не позднее 25-го числа месяца, следующего за истекшим кварталом (п.5 ст.174 НК РФ).

Специальная отчетность НКО в Минюст РФ

Для НКО существует специальная отчетность, которая должна быть сдана в Минюст РФ. Состав отчетности зависит от вида НКО и размещен на сайте Минюста РФ.

Например, для общественных объединений заполняется форма ОН0003, уведомление о продолжении деятельности.

Сведения об НКО, являющихся иностранными агентами, подаются чаще. Например, в состав нулевой отчетности входят отчет о деятельности НКО, сведения о ее персональном составе. Такие НКО должны представлять аудиторское заключение, даже в случае если деятельности не было.

НКО, являющиеся иностранными агентами, а также структурные подразделения иностранной некоммерческой неправительственной организации обязаны проводить аудит (п.1 ст.32 Закона № 7-ФЗ).

Нулевая отчетность НКО в ПФР и соцстрах

Отметим, что нулевой отчетности в ПФР не бывает. «Пенсионные» отчеты по формам СЗВ-М и СЗВ-стаж сдаются, если у организации есть работники, даже если деятельность НКО временно поставлено на паузу.

Форма СЗВ-М сдается в ПФР ежемесячно не позднее 15 числа месяца, следующего за отчетным месяцем.

По общему правилу форма СЗВ-СТАЖ сдается ежегодно в срок до 1 марта года, следующего за отчетным годом. Но есть ситуации, когда нужно сдать форму досрочно. Например, если работник обратился за назначением пенсии. Тогда СЗВ-СТАЖ подается в течение 3 календарных дней.

Отчеты по форме СЗВ-ТД сдаются в ПФР при определенных кадровых движениях работников (например, наем, увольнение, перевод на другую работу).

Также необходимо сдать отчет, если работник подал заявление о переходе на электронную трудовую книжку или сохранении бумажной книжки. Если таких событий нет, то работодатель не должен сдавать нулевой отчет СЗВ-ТД.

НКО также необходимо сдавать нулевой отчет в ФСС РФ (по форме 4-ФСС), даже если не было в отчетном периоде начислений работникам и иным лицам, подлежащим обязательному страхованию от несчастных случаев на производстве и профзаболеваний (за который предоставляется отчет).

Отчетность НКО в Росстат

Перечень отчетности и сроки сдачи для каждой НКО можно узнать на сайте Федеральной службы государственной статистики, заполнив соответствующие поля: ИНН, ОГРН или ОКПО. Ряд форм федерального статистического наблюдения представляются только при наличии наблюдаемого события.

Если в самой статистической форме указано, что она сдается только при наступлении определенного события, то нулевая статистическая отчетность в Росстат не сдается (Письма от 08.04.2019 г. №СЕ-04-4/49-СМИ, от 17.05.2018 г. № 04-04-4/48-СМИ, от 22.01.2018 г. № 04-4-04-4/6-СМИ).

Сдача нулевой бухгалтерской отчетности НКО

Годовая бухгалтерская отчетность НКО состоит из бухгалтерского баланса, отчета о целевом использовании денежных средств и отчета о финансовых результатах (п.2 ст.14 Закона № 402-ФЗ, приказ Минфина РФ № 66н, информация Минфина РФ «Об особенностях формирования бухгалтерской отчетности некоммерческих организаций» (ПЗ-1/2015)).

При этом НКО самостоятельно определяет детализацию показателей по статьям отчетов.

- Никому ничего не платили — нужна ли отчетность по взносам?

- Как сдать в налоговую нулевой единый расчет по страховым взносам

- Пример нулевого страхового расчета

- Итоги

Никому ничего не платили — нужна ли отчетность по взносам?

Если ваша компания не ведет фактической деятельности, не имеет в штате сотрудников и не организует работы по ГПД (гражданско-правовым договорам), у нее не возникает необходимости оплачивать физлицам выполненную работу. В такой ситуации заполнить расчет нечем — отсутствуют необходимые данные.

Как оформить нулевую декларацию по НДС, узнайте здесь.

Совсем отказаться от оформления отчета не получится — в этом случае необходимо заполнить нулевой расчет по страховым взносам.

Не игнорируйте мнение контролеров, так как может последовать:

Если избежать штрафа не удалось, при его уплате используйте следующий алгоритм:

- распределите его сумму в бюджеты трех государственных внебюджетных фондов;

- оформите 3 платежных поручения;

- перечислите каждую часть штрафа на свой КБК (письмо ФНС от 05.05.2017 № ПА-4-11/8641).

Подробности о порядке перечисления штрафа узнайте по ссылке.

Заполнять в нулевом расчете нужно только обязательные листы:

- титульный лист;

- раздел 1 с указанием в поле «Тип плательщика» кода 2 — без приложений к нему;

- раздел 3.

Подробнее см. здесь.

При этом применяйте следующий алгоритм:

- заполните нулями ячейки для суммовых и количественных значений;

- оставшиеся незаполненными знакоместа прочеркните.

Более подробные разъяснения по заполнению нулевого ЕРСВ привели эксперты КонсультантПлюс. Получите пробный онлайн доступ к К+ бесплатно и переходите к указаниям прямо сейчас.

Для избежания технических сложностей с формированием файла расчета и его отправкой по электронным каналам связи ячейки для КБК лучше заполнить.

О нюансах подключения к системе электронной отчетности говорится в материале «Как подключить электронную отчетность для ООО?».

Как сдать в налоговую нулевой единый расчет по страховым взносам

Чтобы сдать нулевой расчет страховых взносов в 2020 году, вам потребуется:

- заполнить бланк расчета — скачайте его по ссылке для отчета за 2019 год или здесь для отчетности с 1-го квартала 2020 года (т.к. начиная с первой отчетной кампании 2020 года нужно применять бланк, утв. приказом от 18.09.2019 № ММВ-7-11/470@);

- проверить правильность внесенных данных (какой программой это лучше сделать, см. здесь);

- отправить расчет налоговикам не позднее 30-го числа месяца, следующего за окончанием квартала (п. 7 ст. 431 НК РФ).

До заполнения отчета заранее уточните:

- данные паспортов, Ф.И.О., СНИЛС и ИНН застрахованных лиц;

- при занесении фамилии обратите внимание на наличие в них букв «е» и «ё» (Соловьёв, Воробьёв) — в них «ё» нельзя заменять на «е», иначе инспекторы расчет не примут.

Схема работы с нулевым расчетом практически не отличается от заполнения этого отчета при наличии выплат сотрудникам — различия заключаются только в объеме заносимых данных.

Пример нулевого страхового расчета

Посмотрим на примере, как заполнить расчет по страховым взносам в 2020 году при нулевой отчетности.

ООО «Смайлик» образовано в начале года. Его единственный учредитель — Артеменко С.П.. — планировал использовать эту компанию для осуществления монтажа пластиковых окон, которые производила другая его фирма — ООО «Пластиковые окна».

Все компании были под единым руководством, учет и отчетность велись объединенной бухгалтерией, штат которой относился к компании ООО «Пластиковый окна».

Содержать отдельный учетный персонал в ООО «Смайлик» было нецелесообразно ввиду отсутствия на начальном этапе деятельности.

Процесс набора сборщиков окон и иного технического персонала затянулся, и первые сотрудники в штате ООО «Смайлик» появились уже после 1 июля.

Бухгалтер, ведущий отчетность по всем компаниям учредителя ООО «Смайлик», заполнил по этой фирме первый нулевой страховой отчет, используя следующую схему:

- для оформления титульника он воспользовался регистрационными документами ООО «Смайлик»;

- для ячеек разделов и приложений он использовал «0» и «–» (кроме ИНН и КПП в верхней части каждой заполненной страницы и ячеек с КБК).

- для оформления раздела 3 он использовал личные данные единственного учредителя-гендиректора (признаваемого застрахованным лицом).

Как он это сделал, смотрите в образце нулевого расчета по страховым взносам за 1 квартал 2020 года.

Итоги

Заполнение нулевого расчета по страховым взносам обязательно даже при отсутствии показателей. Для заполнения титульного листа расчета по страховым взносам в 2020 году при нулевой отчетности достаточно стандартных данных о фирме. Нули проставьте в ячейках разделов 1 и 3, предназначенных для суммовых и количественных показателей, оставшиеся пустые знакоместа прочеркните.

Поля для КБК лучше заполнить, иначе могут возникнуть сложности с формированием электронного страхового отчета.

Читайте также: