Какой пенсионный возраст в нидерландах

Пенсионное обеспечение в Нидерландах немного отличается от других стран Европейского союза. Голландцы выходят на пенсию по достижению определенного возраста, а также могут формировать собственную пенсию тремя путями.

Источники голландской пенсии

Нидерландцы формируют свои пенсионные накопления следующими способами:

- Откладывают на выплаты по старости самостоятельно;

- Получают деньги на старость от государства за «выслугу лет»;

- Пользуются дополнительным пенсионным страхованием.

Голландская пенсия от государства

Государственный пенсионный фонд в Нидерландах именуют AOW. Согласно этой программе, подкрепленной законодательно, на пенсию идут люди, дожившие до определенного возрастного порога.

Данный термин включает в себя следующие понятия:

- AOW – закон о старости и пенсионных выплатах;

- AOW pension – обязательные выплаты;

- Aanvullende pensioenregeling – дополнительная страховка пенсии.

Закон о старости защищает и тех, кто родился до 1956 года. Благодаря ему с этими людьми и их пенсиями все оформлено наилучшим образом.

Наступление возрастного ценза выхода на заслуженный отдых необходимо контролировать самостоятельно. Для этого в Нидерландах действует официальный пенсионный портал.

Не только граждане страны, но и люди, живущие и работающие там без основного гражданства, могут рассчитывать на нидерландскую пенсию.

Резиденты Голландии получают пенсию государства следующим образом:

- Полное обеспечение по старости получают те, кто более 50 лет жил и работал в Нидерландах;

- Частичное обеспечение положено тем, кто некоторое время жил в Голландии и работал там же.

Здесь речь идет о легализованных иностранных гражданах, которые на законной основе жили или живут в Нидерландах. Даже недолгое пребывание на голландских землях обеспечивает человеку пенсионное страхование, а, значит, и небольшие выплаты в дальнейшем.

Работа в стране без проживания тоже дает право на пенсию. В каждом отдельном случае пенсионные выплаты рассчитываются индивидуально по закону о старости.

Как формируются выплаты от AOW?

При формировании голландских пенсионных выплат учитываются такие обстоятельства, как:

- Пенсионер без семьи может рассчитывать на 70% от минимальной зарплаты;

- Пенсионер, имеющий несовершеннолетнего ребенка, получает уже 90% от установленного минимального заработка;

- Пенсионер с супругом или супругой старше 65 лет получает 50% от суммы минимального размера зарплат;

- Пенсионер, являющийся супругом или супругой человека, не достигшего возраста пенсии, получает надбавку к минимальным выплатам в 50%.

Общая сумма денег на пенсии в Голландии рассчитывается от количества лет, когда человек имел пенсионную страховку. Еще на пенсию в Нидерландах влияет семейное положение и доход второго человека в семье.

Если гражданин Нидерландов проживает и работает за пределами государства, то его пенсия ежегодно уменьшается на 2%. После наступления пенсионного возраста, человек, уехавший из Голландии, может рассчитывать на положенную ему пенсию только в тех странах, у которых с Голландией заключен договор о пенсионных выплатах.

Как сделать запрос на пенсию в Нидерландах?

Являясь легальным жителем или гражданином Нидерландов, человек за полгода до выхода на пенсию получает специальное письмо из SVB. Если такое письмо не поступило, стоит обратиться на сайт данной организации, и указать там свой индивидуальный номер, а также банковский счет. Пенсию в Голландии выплачивают в определенное законом число.

Для чего нужно добровольное и дополнительное страхование?

Эти виды страхования призваны защитить пенсионные выплаты тех людей, которые имеют в своем стаже упущенные годы или работают за границей.

Вся процедура проводится через Банк социального страхования не позднее одного года нахождения за границей Голландии.

Люди с доходом ниже установленного минимума могут рассчитывать на надбавки к пенсии.

Чтобы учесть годы труда до переезда в Нидерланды, можно запустить процедуру их выкупа в пенсионном фонде не позднее, чем через 10 лет после легализации в Нидерландах.

Пенсионный возраст в Голландии

Каждый год планка пенсионного возрастного ценза в Голландии меняется в сторону повышения. В 2018 году данная планка поднялась до 66 лет для мужчин и для женщин. Согласно прогнозам в 2021 году люди в Голландии будут уходить на пенсию уже в 67 лет. Повышение возраста пенсионного выхода связано с увеличением продолжительности человеческой жизни, с развитием медицины и с экономической составляющей общества.

Содержание

- 1 Предварительный просмотр

- 1.1 Обзор

- 1.2 Рейтинг

- 1.3 Пенсионная система в Нидерландах

- 2 Столп первый: Государственные пенсии

- 3-й компонент второй: пенсии частных работников

- 3.1 Обязательный характер

- 3.2 Организация пенсионного фонда

- 3.3 Факты и цифры о пенсионных фондах 2-го уровня

- 3.4 Расходы на администрирование Пенсионного фонда

- 4-й компонент третий: индивидуальные частные пенсии

- 5 пенсионный возраст в Нидерландах

- 6 Пенсии в Нидерландах для экспатов

- 7 Пример

- 8 преимуществ

- 8.1 Пенсии по старости

- 8.2 Партнерские пенсии

- 8.3 Пенсии сиротам

- 9 См. Также

- 10 Ссылки

Предварительный просмотр

Обзор

Ведущая в мире пенсионная система Нидерландов обусловлена разнообразием источников финансирования, точностью измерения затрат, справедливостью распределения, строгим надзором со стороны голландского центрального банка и органов финансового рынка Нидерландов. По сравнению с другими странами, Нидерланды относительно лучше решают проблему старения населения, потому что они используют различные модели пенсионных фондов и проводят последовательную политику разделения рисков.

Рейтинг

Согласно Глобальному пенсионному индексу Мельбурна Мерсер, который измеряет каждую систему пенсионных доходов по более чем 40 показателям. Нидерланды занимают первое место по пенсионной системе в 2018 году. Общий балл - 80,3 / 100.

- Адекватность: 75,9 / 100. (4-й)

- Устойчивость: 79,2 / 100. (2-й)

- Целостность: 88,8 / 100. (3-й)

- Итого: 80,3 / 100 (1-й)

В Нидерландах людям совершенно не нужно задумываться о пенсии при выходе на пенсию, даже если они не проживают в Нидерландах. После выхода на пенсию может выбрать любую страну для продления аннуитета, а также может выбрать фиксированную страну для получения аннуитета; Страна покрытия определяется работодателем или иностранным работником.

Пенсионная система в Нидерландах

Голландская пенсионная система сочетает в себе распределительную систему, в которой работники платят пенсионерам, и индивидуальную инвестиционную систему. В индивидуальной инвестиционной системе группы и отдельные лица делают вложения с высоким и низким уровнем риска, чтобы компенсировать сумму, которую они получают от государственной пенсии. Эти различные модели можно рассматривать как три столпа пенсионной системы Нидерландов.

- государственная пенсионная система в соответствии с законом Algemene Ouderdomswet (AOW),

- частная пенсионная система, регулируемая пенсионным законодательством,

- индивидуальная частная пенсия.

Столп первый: государственные пенсии

Государственная пенсионная система (AOW) управляется как распределительная система, финансирование которой обеспечивается за счет государственных средств и налогов на заработную плату. Каждый, кто жил и / или работал в Нидерландах в возрасте от 15 до 65 лет, имеет право на пенсию AOW. Все, кто живет в Нидерландах, за некоторыми исключениями, застрахованы, и с каждым годом люди застрахованы, и они получают право на 2% от полной пенсии AOW. Полная пенсия AOW привязана к минимальной заработной плате, при этом каждая пара, состоящая в браке или сожительстве, получает 50% минимальной заработной платы, в то время как одинокие люди имеют право на пенсию в размере более 70% минимальной заработной платы.

Момент, когда человек получает AOW, изменился с 2016 года. В этом году правительство Нидерландов объявило, что они свяжут данные о получении AOW с продолжительностью жизни в стране. Когда человек достигнет возраста 67 лет в 2021 году или ранее, начнутся выплаты AOW по возрасту. С 2020 года возраст AOW будет напрямую зависеть от продолжительности жизни. Это означает, что правительство может изменить возраст, в котором гражданин получает AOW в год.

Если вы жили или работали за пределами Нидерландов, вы, вероятно, получите более низкую пенсию после выхода на пенсию, потому что вы не вносили взносы в страхование в течение определенного периода времени и, следовательно, накопили меньше. Есть также несколько человек, живущих в Нидерландах, которые не застрахованы по плану AOW. Если вы родились 1 апреля 1950 г. или позднее, вы не будете получать пенсию AOW, если ваш страховой стаж составляет менее одного года.

Тип пенсии AOW, которую вы получите в другой ситуации:

- Людям, которые живут самостоятельно - 70% минимальной заработной платы нетто.

- Лица, состоящие в браке или живущие с кем-то - 50% от минимальной заработной платы нетто.

- Если у вас есть партнер, который также достиг пенсионного возраста AOW - вместе вы получаете до 100% чистой минимальной заработной платы.

- Если у вас есть партнер, который еще не достиг пенсионного возраста AOW, - дополнительное пособие сверх вашей пенсии AOW. Дополнительное пособие будет прекращено в 2015 году.

Компонент второй: пенсии частных сотрудников

Вторая ступень состоит из коллективных пенсионных схем, связанных с конкретными отраслями или компаниями. Такие коллективные планы управляются пенсионными фондами или страховыми компаниями. Компания ежемесячно выплачивает своим сотрудникам пенсионный фонд. Возврат инвестиций от капитальных вложений используется для выплаты пенсионных пособий нынешним и будущим пенсионерам. Сотрудники могут выбирать типы планов в своих пенсионных фондах. При смене работы вы должны сообщить своему начальнику данные о пенсии.

Хотя пенсионные фонды связаны с конкретными предприятиями или отраслями, закон требует, чтобы пенсионные фонды поддерживали судебную и финансовую независимость и работали в форме некоммерческих организаций, что обеспечивает безопасность пенсионных фондов. Когда финансовое положение предприятий наступит, пенсионные фонды также могут быть эффективно защищены. Большая часть пенсионных денег в Нидерландах находится в управлении пенсионных фондов.

Существует также широкий спектр частных пенсионных фондов, регулируемых пенсионным законодательством, которые предназначены для пенсионного обеспечения работающих лиц.

Существует три различных типа пенсионных фондов:

- общеотраслевые пенсионные фонды, которые обслуживают весь сектор экономики, такой как строительство или розничная торговля, и которые могут быть утверждены правительством,

- корпоративные пенсионные фонды, которые предназначены для сотрудников одной компании или корпорации,

- пенсионные фонды для независимых профессионалов.

Частные пенсионные фонды в Нидерландах являются некоммерческими организациями, действуют как фонды и считаются независимыми юридическими лицами, не входящими в состав какой-либо компании в соответствии с законодательством Нидерландов. Таким образом, если у компании возникнут финансовые трудности, ее пенсионный фонд не пострадает. Более 90% голландских сотрудников принадлежат к частному пенсионному фонду.

Обязательный характер

Голландское законодательство не требует членства в пенсионном фонде. Но если компания решит предоставить своим сотрудникам пенсионную схему, правительство может ее обеспечить. В результате более 90% сотрудников и работодателей имеют пенсионную систему. В этом случае работодатель больше не вправе решать, предоставлять ли пенсионный план работнику. Обязательный означает, что задействованы все сотрудники. Это также означает, что сотрудники могут легче менять работу в отрасли, не влияя на размер пенсий. Компании, которые не попадают в этот тип обязательной программы, могут выбрать корпоративный пенсионный фонд или страховую компанию для управления своей пенсионной схемой.

Организация пенсионного фонда

Последнее слово в пенсионной схеме остается за работодателями и работниками. В корпоративных пенсионных фондах некоторые пенсионеры могут работать в составе совета директоров. Но большинство фондов передаются сторонним исполнителям, обычно страховым компаниям или специализированным менеджерам пенсионных планов. Это частные организации.

Факты и цифры о пенсионных фондах 2-го уровня

Практически каждый принадлежит пенсионному фонду. 75% сотрудников имеют общеотраслевые пенсионные фонды. Размер фонда сильно различается в зависимости от количества участников и накопленного капитала. Инвестиционный капитал в управлении пенсионных фондов даже превышает валовой национальный продукт.

Расходы на администрирование пенсионного фонда

Стоимость пенсионных фондов ниже без выгоды. Следовательно, снизить расходы на администрирование необходимо. Кроме того, помимо административных расходов, эти организации также генерируют маркетинговые расходы.

Компонент третий: индивидуальные частные пенсии

Третий уровень - это индивидуальная пенсия. Они в основном используются самозанятыми и работниками в секторах без коллективной пенсионной системы. Проще говоря, это продукты для управления пенсионным капиталом. Таким образом, физические лица могут самостоятельно покупать и управлять пенсионными продуктами или инвестициями, такими как страхование жизни, акции или недвижимость, а также соответствующие налоговые льготы. Каждый может приобрести продукт третьего уровня, соответствующий его требованиям. Таким образом люди могут откладывать дополнительную пенсию, часто пользуясь налоговыми льготами. Если человек решает сэкономить деньги или себя, это также считается частью третьего столпа. Когда у кого-то есть дом без долгов или акции, которые они продают в момент пенсии, эта стоимость может рассматриваться как дополнительное богатство, которое можно использовать для улучшения и более комфортного уровня жизни.

Пенсионный возраст в Нидерландах

Пенсионный возраст AOW будет повышен следующим образом:

- До 66 лет в 2018 году

- До 67 в 2021 году

- К 67 годам и 3 месяцам в 2022 году

С 2022 года пенсионный возраст AOW будет привязан к продолжительности жизни. Средняя продолжительность жизни практически не изменилась. Поскольку пенсионный возраст меняется, Sociale Verzekeringsbank (SVB) предлагает голландский калькулятор пенсионного возраста, чтобы определить ваш индивидуальный пенсионный возраст в Нидерландах.

Досрочный выход на пенсию - это вариант, но обычно он должен быть самофинансирован до достижения официального голландского пенсионного возраста, до которого выплаты AOW не производятся или не сокращаются иным образом. только в одном конкретном случае вы можете выбрать досрочный выход на пенсию (vergelijkbare uitkering, VUT), если выполняются условия (см. подробности в SVB), и вы можете иметь право на переходные льготы. Точно так же вы также можете отложить выход на пенсию, по достижении пенсионного возраста вы можете увеличить свои пенсионные пособия и пособия.

Пенсии в Нидерландах для экспатов

Для эмигрантов есть следующие предварительные условия перед рассмотрением пенсионной схемы. Например, максимальный размер корпоративной пенсии в 2017 году составляет 103 317 евро. Для эмигрантов покрытие пенсионной схемы может быть юридически покрыто как «пенсия» или что-то вроде «страховки», и оно может перемещаться вместе с эмигрантом в каждую новую страну или, возможно, ему придется остаться в одной стране. Перевод пенсионного капитала из голландского пенсионного плана в другую страну возможен только в том случае, если пенсионный план в следующей стране имеет те же сложные требования, что и голландский пенсионный план.

Нидерланды имеют соглашения о социальном обеспечении со следующими странами:

- Аргентина

- Австралия

- Белиз

- Босния и Герцеговина

- Канада (включая Квебек)

- Чили

- Эквадор

- Египет

- Гонконг

- Индия

- Индонезия

- Израиль (кроме сектора Газа, Западного берега, Восточного Иерусалима, Голан)

- Япония

- Иордания

- Кабо-Верде

- Нормандские острова (Джерси, Гернси, Олдерни, Херм, Джетоу)

- Косово

- Македония

- Мали

- Марокко

- Монако

- Черногория

- Новая Зеландия

- Панама

- Парагвай

- Филиппины

- Сербия

- Суринам

- Таиланд

- Тунис

- Турция

- Соединенные Штаты Америки

- Уругвай

- Южная Африка

- Южная Корея

Перевод пенсионного капитала в голландский пенсионный план из другой страны, как правило, менее труден при соблюдении всех требований.

пример

Годовая брутто-зарплата сотрудника составляет 50 000 евро. Минимальный вычет государственной пенсии составляет 13 449 евро. Для этого сотрудника его / ее пенсионная база составляет 36 551 евро.

В новом пенсионном соглашении (Pensioenakkoord) максимальная зачитываемая для пенсии заработная плата установлена в размере 100 000 евро. Для заработной платы выше 100 000 евро правительство намеревается создать новую (не облагаемую налогом) сберегательную службу.

Преимущества

Пенсии по старости

Пенсии обеспечивают сотрудникам пожизненную защиту дохода с момента выхода на пенсию. Он гарантирует жизненную безопасность сотрудников, не имеющих источника дохода, после выхода на пенсию.

Партнерские пенсии

Партнерская пенсия используется партнером сотрудника после смерти сотрудника и вступает в силу сразу после смерти сотрудника. Смерть сотрудника может привести к потере источника жизни, который может быть у партнера. Партнерская пенсия предназначена для защиты основной жизни партнера сотрудника после его смерти. Начиная с 2014 года, максимальная доступная заработная плата (вымышленная) составляет 1,33% от последней заработной платы в год.

Пенсии сиротам

Пенсии по сиротам аналогичны пенсиям для партнеров и выплачиваются умершим сотрудникам, и вступают в силу сразу после их смерти. Разница в том, что сиротская пенсия выплачивается временно до достижения ребенком или приемным ребенком 30-летнего возраста и после этого не выплачивается. большинство. Пенсия сиротам составляет до 14% от (номинальной) последней заработной платы (28% от полной суммы сирот).

Суть пенсии заключается в обеспечении безопасности пожилой жизни без дохода за счет раннего накопления работы.

Пенсионная система в Голландии является одной из самых совершенных среди европейских государств, что обусловлено внушительным размером выплат и многоуровневой помощью населению. Пенсионная поддержка в Нидерландах позволяет обеспечить гражданам высокий уровень жизни после успешного окончания трудовой деятельности.

Краткая история системы пенсионного обеспечения в Голландии

Впервые в истории данного государства, понятие социального страхования появилось в 1901 году, когда был издан соответствующий закон. Он позволял работникам отдельных отраслей получать компенсационные выплаты при наступлении несчастного случая на рабочем месте. Особенности будущей пенсионной системы активно обсуждались, однако долгое время правительству не удавалось прийти к единому мнению, вплоть до 1940 года.

К числу основных задач, решить которые была призвана новая пенсионная система Нидерландов, целесообразно отнести:

- обеспечение всех жителей, достигших 65-летнего возраста минимальными выплатами, достаточными для поддержания достойного уровня жизни;

- дать каждому гражданину возможность накопления денежных средств, для последующего увеличения получаемого пособия;

- помочь пенсионерам в получении различных социальных услуг, используя налоговые инструменты.

Несмотря на то, что пенсионная система в этой стране неоднократно обновлялась и дорабатывалась, основные её положения так и остались неизменными, поскольку не теряют актуальности.

Пенсия в Нидерландах

Размер пенсий в Голландии

Планируя выяснить размер пенсий в Голландии, необходимо отметить, что существующая система предусматривает наличие сразу трёх уровней поддержки. Они позволяют гражданину поддерживать необходимый уровень жизни даже после окончания трудовой деятельности.

Реальная сумма получаемого пособия напрямую зависит от размера заработной платы гражданина во время работы в Нидерландах, объёма сделанных отчислений и многих других факторов.

Минимальное значение выплат установлено в размере:

- 1085 евро для одиноких пенсионеров;

- 1480 евро для супругов;

- дополнительная выплата 710 евро на отпуск для одиноких лиц;

- дополнительная выплата 1014 евро на отпуск для супругов.

При этом необходимо помнить, что подобный размер является минимальным, поскольку к нему чаще всего добавляется 2 других уровня выплат, значительно увеличивающих доход пенсионера.

Как показывает практика, средний объём выплат, получаемых пенсионерами в Нидерландах, составляет 23 тыс. евро, что эквивалентно 1,79 млн. рублей ежегодно.

Система профессиональных пенсий здесь получила настолько широкое распространение, что число лиц пожилого возраста, получающих только минимальный размер пособия, не превышает 4%.

Пенсионеры, проживающие за чертой бедности (%)

Пенсионный возраст

В пенсионном законодательстве данного государства регулярно происходят различные изменения, направленные на повышения возраста выхода на пенсию.

Минимальный возраст выхода на пенсию одинаков для мужчин и женщин, она составляет 66 лет. К 2021 году её планируется поднять до 67 лет, что обусловлено увеличением продолжительности жизни, наблюдаемым в последние годы.

В каких случаях возможен досрочный выход на пенсию

Помимо стандартного порядка выхода на пенсию, соблюдение которого необходимо для успешного получения пособий, существует вариант, предполагающий досрочный выход на пенсию.

Местная система соцобеспечения предполагает наличие сразу нескольких схем, с помощью которых граждане могут выйти на пенсию до достижения необходимого возрастного порога без ущерба для размера выплат.

Одна из них предполагает, что гражданин сможет получать до 80% от текущего заработка при условии наличия 10-летнего трудового стажа и полного прекращения трудовой деятельности.

В подобном случае, человек может выйти на пенсию с 60 лет, а размер его пособия останется достаточным для комфортной жизни. Схема была введена правительством в 80-ые годы и действует до сих пор.

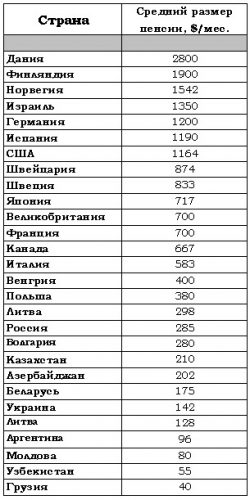

Средний размер пенсий в разных странах

Существующие типы пенсионного обеспечения

Действующая пенсионная система этого государства предусматривает наличие сразу нескольких уровней. Основным из них является базовая, государственная пенсия, которую получают все граждане, достигшие минимального возрастного порога.

Помимо него, существует также профессиональное обеспечение, а также индивидуальные программы. Каждый из уровней заслуживает отдельного упоминания, поэтому следует изучить их подробнее.

Государственное обеспечение

Государственная пенсия, которая сокращенно именуется AOW, представляет собой обязательные выплаты, которые может получать любой человек, достигший определённого законодательством возраста. При этом не имеет значение трудовой стаж, объём уплаченных налогов и другие показатели сотрудника.

Необходимо отметить, что размер пособия одинаков для всех граждан Нидерландов. Но предусмотрено разделение для одиноких лиц и супружеских пар. Подобные выплаты получают все пенсионеры, их размер составляет порядка 50% от общего пособия большинства граждан.

Профессиональное обеспечение

Огромное значение имеют профессиональные меры поддержки, позволяющие значительно увеличить размер получаемого пособия. Подобная система предусматривает, что гражданин может рассчитывать на выплаты в размере 78,75% от средней зарплаты на протяжении всего срока работы, либо на 70% от объёма заработной платы на момент выхода на пенсию.

На подобный тип выплат могут рассчитывать граждане, имеющие 40-летний трудовой стаж, что сравнительно редко встречается среди голландских пенсионеров. Как правило, это связано с желанием выйти на пенсию пораньше, либо отсутствием необходимого стажа.

Индивидуальное обеспечение

Кроме того, существуют индивидуальные накопительные программы для пенсионеров, предусматривающие необходимость самостоятельного отчисления денежных средств в частный пенсионный фонд. Подобный тип выплат ранее не пользовался широким спросом, однако на текущий момент стремительно набирает популярность.

Добровольное пенсионное страхование

Большим спросом пользуется добровольное пенсионное страхование, предусматривающее заключение соглашения между пенсионером и страховой компанией. Подобный вариант может предусматривать как коллективную форму договора, так и индивидуальную, что позволяет каждому подобрать оптимальное решение.

Как формируется пенсия, если гражданин Голландии живёт за пределами страны

Если гражданин когда-либо жил или работал за пределами страны, он имеет право претендовать лишь на частичное пособие. Согласно специфике пенсионной системы Голландии, каждый год легального проживания в государстве увеличивает сумму будущего пособия на 2%.

Получение пенсии в Голландии гражданами РФ

Как было сказано ранее, право на получение пенсии имеет любой житель данной страны при условии выполнения обязательных требований — постоянное проживание/работа на территории страны в течение 50 лет, либо несколько лет легального проживания в Голландии.

Сумма пенсионного обеспечения рассчитывается так: 2% от минимального размера выплат, умноженная на число лет легального пребывания.

Оформить пенсионный статус для успешного получения пособий можно, посетив сайт профильного ведомства, указав номер счёта, ID, а также другие отсканированные документы.

Пособие по безработице и другие социальные льготы

Помимо существующей системы социального страхования, местное законодательство предусматривает наличие ряда пособий, которые позволяют гражданам поддерживать комфортный уровень жизни.

При утрате работы, гражданин может рассчитывать на 75% от своих прошлых доходов на протяжении первых двух месяцев, далее 70%. Выплаты могут осуществляться до трёх лет, а максимальный размер суточного пособия составляет 144,75 евро.

Кроме того, родители имеют право получать пособие на ребёнка, которое составляет 58 евро до 6 лет, 70,5 евро с 6 по 11 лет и 82 евро с 12 до достижения совершеннолетия. А также на получение помощи от государства могут рассчитывать студенты ВУЗов или профильных учебных заведений и другие категории населения.

Голландия, или Нидерланды - государство относительно небольшое, в нем проживают менее 16 миллионов человек, причем только 7,5 миллиона из них - трудоспособное население. Но несмотря на свои скромные территориальные размеры и сравнительно небольшую численность населения, Голландия имеет одну из самых развитых экономических систем в Европе и не менее развитую систему пенсионного обеспечения. Благодаря этим двум составляющим страна занимает видное место в стройной системе европейских экономических грандов.

Над созданием современной концепции системы пенсионного обеспечения в Нидерландах трудилось не одно поколение политиков. Официальной датой ее рождения можно смело назвать 1919 год, когда в стране впервые были сформированы базовые принципы государственной пенсионной системы. Начиная с этого момента государство выплачивало пенсию каждому голландцу, достигшему 65-летнего возраста. Правда, для этого голландцам при трудоспособной жизни необходимо было делать регулярные отчисления в государственный пенсионный фонд.

Итак, на сегодняшний день В Голландии параллельно существует три вида пенсий:

- государственное пенсионное обеспечение, являющееся базовым,

- профессиональное пенсионное обеспечение, которое носит дополнительный характер,

- и индивидуальное пенсионное обеспечение.

ГОСУДАРСТВЕННУЮ ПЕНСИЮ (AOW) получает в Голландии абсолютно любой человек достигший пенсионного возраста, т.е. на сегодняшний день 65 лет, не зависимо от того мужчина вы или женщина, сколько лет и где вы работали, сколько налогов отчисляли и в какой пенсионный фонд. Кстати этот вид пенсий составляет около 50% от всего размера получаемых голландцами пенсионных выплат. Такой единообразный подход позволяет охватить пенсионным обеспечением всех пенсионеров страны, что, учитывая немногочисленность населения страны, не является большой обузой для бюджета.

Дифференциация размеров государственных пенсий осуществляется лишь по одному признаку: одинокие пенсионеры получают более высокие пенсии по сравнению с супружескими парами. Например, если выплаты одинокому пенсионеру составляют около 70% от заработной платы, которую он получал в течение трудовой деятельности, то каждый из супругов может рассчитывать только лишь на 50%.

ПРОФЕССИОНАЛЬНЫЕ ПЕНСИОННЫЕ СХЕМЫ пользуются у голландцев особой популярностью. Это и неудивительно: среди европейских стран более развитую систему профессиональных пенсий, чем голландская, имеют разве что Великобритания и Ирландия, придерживающая в своей пенсионной политике примера «старшего брата». В соответствии со статистикой 1996 года, в схеме профессиональных пенсий участвовало около 91% голландских служащих.

Обычно система создается по инициативе работодателей, на основе коллективных соглашений в отдельных компаниях или на отраслевом уровне. При этом государство крайне заинтересовано в развитии профессиональных систем и оказывает работодателям всестороннюю поддержку, предоставляя предпринимателям и руководителям предприятий, в которых действуют подобные схемы, существенные налоговые льготы.

Фундамент профессиональных пенсионных систем - отраслевые пенсионные фонды. Таких фондов в Голландии насчитывается несколько сотен.

Взносы в системе профессиональных пенсий уплачиваются работниками и работодателями на солидарной основе. И хотя на практике применяются схемы как с установленными размерами взносов, так и с установленными размерами выплат, предпочтение все же отдается последним. При этом размер пенсии «привязан» не к размеру взносов, выплачиваемых служащим, а к уровню заработной платы служащего.

Участие в каком-либо отраслевом пенсионном фонде в Голландии является обязательным для всех экономических субъектов.

Как уже неоднократно отмечалось, в системе негосударственного пенсионного обеспечения действует ряд налоговых льгот: так, освобождены от налогов взносы в пенсионные фонды, а также инвестиционные доходы пенсионных фондов. Налогообложению подлежат лишь сами пенсии как один из видов дохода гражданина, однако ставка подоходного налога в этом случае невысока.

В настоящее время в Голландии действуют две схемы расчета размера пенсионного обеспечения относительно уровня заработной платы служащего: на основе размера конечной зарплаты служащего к моменту его выхода на пенсию и на основе среднего размера зарплаты служащего за все время его работы.

Следуя этим расчетам, работник с 35-летним стажем имеет право на пенсию в размере 70% от размера своего заработка на момент выхода на пенсию (на основе размера зарплаты служащего к моменту его выхода на пенсию) и 78,75% от среднего размера зарплаты служащего (на основе среднего размера зарплаты служащего за все время его работы). Таким образом, пенсия служащего в любом случае не может превышать его заработок.

Такие пенсии получают около 73% голландцев с 40-летним стажем трудовой деятельности. Однако число служащих, имеющих 40-летний стаж работы, крайне невелико: ведь многие служащие выходят на пенсию раньше времени или же просто не имеют к моменту выхода на пенсию сорокалетнего стажа.

Третий уровень пенсионной системы в Голландии – НЕГОСУДАРСТВЕННОЕ ПЕНСИОННОЕ ОБЕСПЕЧЕНИЕ - включает добровольное индивидуальное пенсионное СТРАХОВАНИЕ. Этот вид пенсионного обеспечения до недавних пор не пользовался популярностью среди голландцев и только в последнее время стал набирать популярность.

Досрочные пенсионеры

Система пенсионного страхования в Голландии, а также выплата многочисленных социальных пособий в целом способствует более раннему выходу служащих на пенсию. Действительно, за последние 20 лет фактический пенсионный возраст в Нидерландах резко уменьшился.

В системе государственного социального обеспечения присутствует несколько схем, используя которые можно стать пенсионером «досрочно», не проиграв при этом в финансовом отношении.

Пособия в связи с досрочным выходом на пенсию в настоящее время получает около 27% населения в возрасте от 60 до 65 лет. Размеры такого пособия составляют 80% заработка служащего в момент его выхода на пенсию для данной возрастной группы. В отличие от профессиональных пенсий, выплачиваемых по достижении официального пенсионного возраста, пособия по досрочному выходу начисляются только из текущих доходов и с тем условием, что работник полностью выходит из состава трудоспособного населения, имея при этом как минимум 10 лет трудового стажа. Впервые подобные схемы были введены в 80-е годы как способ борьбы с безработицей среди молодежи: ведь теперь, чтобы получать весьма приличное пособие, нужно было проработать не 40, а всего 10 лет! Однако со временем стало очевидно, что подобная схема себя не оправдала: уровень безработицы оставался по-прежнему крайне высоким, а уж теперь этот способ борьбы и вовсе оказал медвежью услугу правительству.

Как уже отмечалось, количество голландцев, нуждающихся в каких-либо социальных пособиях, приобретает угрожающие размеры. Особенно велик процент нуждающихся в пособии по нетрудоспособности, которое предоставляется государством. Так, среди мужского населения в возрасте от 55 до 64 лет доля участвующих в государственной программе поддержки нетрудоспособного населения постоянно увеличивается: если в 1968 году пособия по нетрудоспособности получали 12% мужчин, то в 1975 году - уже 21%, и в 1985 году - 38%. В настоящее время пособия по нетрудоспособности получает около трети мужчин данной возрастной категории.

Широким «спросом» у населения Голландии пользуются пособия по безработице. Ведь к 60 годам большинство голландцев уже имеют солидные пенсионные накопления, позволяющие получать приличную пенсию. И в случае досрочного выхода на пенсию такие «ранние пенсионеры» могли смело рассчитывать на пособие по безработице в размере 70% предшествующего заработка.

Итак еще в конце 2009 года правительство Нидерландов, пытающееся справиться с быстро растущим дефицитом бюджета, постановило к 2025 поднять планку пенсионного возраста на два года - до 67 лет.

Планировалось, что повышение возраста выхода на пенсию пройдет в два этапа: в 2020 и 2025 годах этот возраст составит 66 и 67 лет соответственно.

Пенсионерка в Делфте. Фото: Robin van Lonkhuijsen / United Photos / Reuters

В этом году Нидерланды заняли первое место в Мировом пенсионном индексе. Нам есть чему у них поучиться

Нидерландская пенсионная система сочетает в себе элементы распределенной системы оплаты (когда работающая часть населения платит за уже вышедших на отдых) и системы индивидуальных инвестиций. По сути, она состоит из трех уровней: государственное (базовое), зависящее от МРОТ; профессиональное (дополнительное) и индивидуальноепенсионное обеспечение.

Размер базовой пенсии не зависит от дохода или налогов, выплаченных в ходе трудовой деятельности. На базовую пенсию от государства могут рассчитывать все, кто жил или работал в стране с 15 до 66 лет. Для бюджета это необременительно, ведь численность населения в стране составляет примерно 17,1 млн.

Пенсионный возраст в Нидерландах повышают постепенно: еще три года назад на пенсию можно было выходить в 65 лет, с 2018-го он равен 66, а к 2021 году вырастет до 67 лет. При этом на официальном сайте , посвященном пенсиям, можно точно узнать, в каком году вы выйдете на пенсию при условии, что родились после 30 сентября 1957 года. На сайте рекомендуется проверять это в январе каждого года, но в любом случае вас обещают предупредить за 5 лет до наступления срока получения базовой пенсии.

Жители Нидерландов получают право на пенсию от государства постепенно: по 2% за каждый год (минимум – 1 год, максимум – 50 лет), проведенный в стране до выхода на покой. То есть если гражданин страны с 16 лет не жил долгое время (больше года) за границей, то к моменту выхода на пенсию в 66 лет он получает право на 100% базовых выплат. Каждый год житель страны оплачивает страхование своего здоровья. На базовую пенсию также имеют право те, кто все это время не работал, но проживал на территории страны. Размер выплат зависит от статуса пенсионера: живущие в одиночестве претендуют на 70% МРОТ, пары – на 50% МРОТ каждый.

При выходе на пенсию человек получает почти €900 ежемесячно (50% нынешнего МРОТ), если живет в паре, или более €1100 (70% МРОТ), если живет один. Есть нюансы, связанные с налоговыми субсидиями или с ситуацией, когда партнер пенсионера не имеет права на базовую пенсию, но приблизительный расчет выглядит так.

Базовая пенсия дополняется другими выплатами – от работодателя и индивидуальными инвестициями. Второй уровень пенсионного обеспечения (профессиональный) состоит из коллективных пенсионных схем, привязанных к какой-либо индустрии или компании. Этими схемами распоряжаются некоммерческие пенсионные фонды или страховые компании.

Работодатели ежемесячно делают взносы за своих работников в пенсионные фонды, которые в Нидерландах делятся на три категории: индустриальные (обслуживают всех сотрудников какого-либо сектора экономики, например, строительного, или всех гражданских служащих); корпоративные (для работников отдельной компании); независимые профессиональные (например, для стоматологов).

Для большинства индустрий взносы в пенсионные фонды обязательны. Львиная доля пенсионных денег в стране находится в распоряжении этих фондов, а работодатели обеспечивают профессиональную схему выплат более 90% своих сотрудников.

Третий уровень пенсионного обеспечения – индивидуальные пенсионные продукты. К ним прибегают в основном самозанятые граждане или сотрудники тех индустрий, в которых не предусмотрены отчисления в пенсионные фонды. Будущие пенсионеры могут самостоятельно и довольно активно инвестировать в эти продукты (страхование жизни, недвижимость) и получать полагающиеся им налоговые льготы.

По статистике, опубликованной в 2017 году, реальный доход среднего нидерландского пенсионера в 2015 году был равен примерно €23 000 или €40 000 – в случае с супружеской парой.

Однако Нидерланды намерены менять свою пенсионную систему, делать ее еще более гибкой. В настоящее время в ней преобладают индустриальные или корпоративные схемы, правительство же намерено усилить третий уровень с помощью индивидуальных пенсионных накоплений. Этот план пока что не получил одобрение федерации профсоюзов страны.

Среди предлагаемых им шагов: увеличение пенсионного возраста как реакция на повышение ожидаемой продолжительности жизни, автоматическая запись работников в программы пенсионных сбережений, а также увеличение прозрачности и функциональности частных пенсионных схем.

Читайте также: