Какой тариф в пфр для ооо на усн

Изменение 2020 года

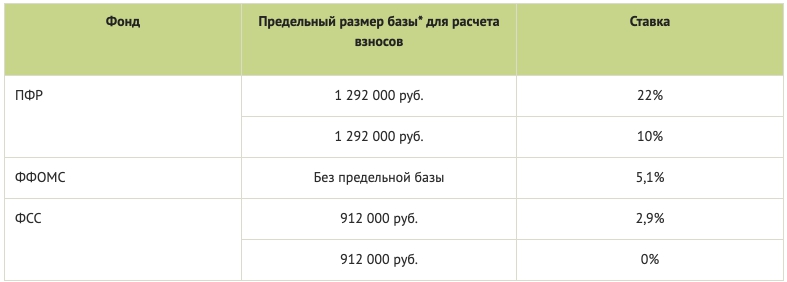

Одно из главных изменений по страховым взносам с 2020 года – увеличенные предельные базы по сумме выплат в пользу работника. Теперь лимиты установлены в размере (постановление Правительства РФ от 06.11.2019 № 1407):

- 1 292 000 руб. – для взносов на ОПС (было 1 150 000 руб.);

- 912 000 руб. – для взносов на ВНиМ (было 865 000 руб.).

Также изменены ставки страховых взносов, начисляемых с зарплаты и иных вознаграждений работников и лиц, с которыми заключены гражданско-правовые договоры.

Надо отметить, что предельную базу по взносам Правительство РФ повышает каждый год, но не по всем видам взносов. И вот, что можно посмотреть в единой таблице в КонсультантПлюс:

Данные о предельной величине базы для начисления страховых взносов на ОПС, ОСС, ОМС с 2010 г. по 2020 г. включительно.

Ставки страховых взносов для работодателей в 2020 году

Прежде в НК РФ было предусмотрено, что совокупный тариф в размере 30%, по которому исчисляют взносы большинство страхователей, будет действовать временно – в период с 2017 по 2020 год (ст. 426 НК РФ). А после указанного срока тариф взносов на ОПС должен был вырасти на 4% до 26%, а совокупный тариф соответственно – с 30% до 34% (подп. 1 п. 2 ст. 425 НК РФ в ред. до 01.01.2019). Однако законодатели передумали. И указанные основные тарифы взносов с 2019 года стали постоянными.

В связи с этим в 2020 году в общем случае применяют такие тарифы взносов (п. 2 ст. 425 НК РФ):

- на ОПС – 22% в рамках предельной величины базы и 10% при ее превышении;

- на ВНиМ – 2,9%;

- на ОМС – 5,1%;

- на травматизм – от 0,2% до 8,5%.

Законом установлены и так называемые повышенные тарифы страховых взносов. Их платят работодатели с вредными (тяжелыми, опасными) условиями труда. Ставки взносов по доп. тарифам 2020 и от чего они зависят есть в КонсультантПлюс:

Платить взносы на ОПС по дополнительным тарифам должны организации, где есть работы с правом на досрочную пенсию из п. п. 1 – 18 ч. 1 ст. 30 Закона N 400-ФЗ. Конкретные наименования работ приведены в специальных списках.

В связи с коронавирусом с 1 апреля 2020 года субъекты малого и среднего предпринимательства (МСП) платят взносы по пониженным тарифам с выплат, превышающих МРОТ (ст. 5 и 6 Федерального закона от 01.04.2020 № 102-ФЗ). Их ставки такие:

- на ОПС – 10%;

- на ОМС – 5%;

- на ВНиМ – 0%.

Соответственно, выплаты, не превышающие 1 МРОТ в месяц, облагают взносами по обычным тарифам.

А вот тариф страховых взносов 2020 на страхование от несчастных случаев на производстве и профзаболеваний просто так в законе не указан. Дело в том, что он зависит от класса профессионального риска по ОКВЭД. Как определить ставку взносов на травматизм, рассказано в КонсультантПлюс:

Тариф взносов на страхование от несчастных случаев зависит от класса профессионального риска, к которому относится ваш основной вид экономической деятельности (ст. 21 Закона № … (смотреть решение полностью).

Кому отменили пониженные ставки по страховым взносам с 2020 года

Как видно, основные ставки страховых взносов на 2020 год не изменились. А вот с пониженными тарифами ситуация иная.

С 2020 года меньше компаний могут применять сниженные тарифы по взносам. Так, не продлили пониженные тарифы для 3-х категорий:

- хозяйственных обществ и партнерств, которые на практике применяют или внедряют результаты интеллектуальной деятельности, исключительные права на которые принадлежат их учредителям либо участникам – бюджетным или автономным научным учреждениям либо бюджетным или автономным образовательным организациям высшего образования;

- организаций и ИП, которые заключили соглашения о технико-внедренческой деятельности и производят выплаты сотрудникам, работающим в технико-внедренческих особых экономических зонах или промышленно-производственных особых экономических зонах;

- организаций и предпринимателей, которые заключили соглашения о ведении туристско-рекреационной деятельности и которые производят выплаты тем сотрудникам, кто работает в туристско-рекреационных особых экономических зонах, объединенных решением Правительства РФ в кластер.

С 2020 года эти компании и ИП применяют обычные тарифы по страховым взносам (п. 2 ст. 425 НК РФ).

Кому разрешили применять пониженные ставки с 2020 года

С 2020 года вступили в силу новые льготы по страховым взносам (подп. 16 п. 1 и подп. 7 п. 2 ст. 427 НК РФ).

Так, применять ставку 0% по всем видам взносов до 2027 года включительно могут организации и предприниматели, получившие статус участника специального административного района (Федеральный закон от 03.08.2018 № 291-ФЗ), которые выплачивают доходы членам экипажей судов, зарегистрированных в Российском открытом реестре судов указанными плательщиками, за исполнение трудовых обязанностей члена экипажа судна.

При этом нулевые ставки можно применять только в отношении выплат указанным членам экипажей. По доходам прочих сотрудников работодатели применяют обычные тарифы.

Многие считают, что страховые взносы с выплат инвалидам 1, 2 и 3 групп начисляют по пониженным ставкам. Так ли это по закону? Чёткий ответ есть в КонсультантПлюс:

С выплат инвалидам I – III групп начисляйте взносы на ОПС, ОМС и ВНиМ по… (читать полностью).

- Кто может работать на УСН и платят ли «упрощенцы» страховые взносы

- Основные, дополнительные и пониженные тарифы взносов при УСН

- Взносы, которые индивидуальный предприниматель платит за самого себя

- Итоги

Кто может работать на УСН и платят ли «упрощенцы» страховые взносы

Возможность применения упрощенной системы налогообложения (УСН) есть у юрлиц и ИП, удовлетворяющих определенным ограничениям, которые установлены ст. 346.12 НК РФ. К числу этих ограничений в т. ч. относится и занятие некоторыми видами деятельности. При этом большинство существующих видов деятельности может быть переведено на УСН.

Об условиях применения УСН в 2020 году читайте здесь.

Наличие у организаций и у ИП наемного персонала позволяет расценивать их как лиц, производящих выплату вознаграждений и обязанных уплачивать страховые взносы с этих вознаграждений (подп. 1 п. 1 ст. 419 НК РФ, ст. 3 закона «Об обязательном социальном страховании…» от 24.07.1998 № 125-ФЗ).

ИП может не иметь наемных работников и, соответственно, не будет осуществлять выплаты вознаграждений им. Но взносы он тоже должен платить (подп. 2 п. 1 ст. 419 НК РФ), хотя и в ином порядке, отличном от того, который действует при наемных работниках (ст. 421, 422, 430 НК РФ).

ИП, имеющему работников, придется уплачивать взносы одновременно по 2 основаниям (п. 2 ст. 419 НК РФ):

- за себя;

- с вознаграждений этим работникам.

Основные, дополнительные и пониженные тарифы взносов при УСН

Среди плательщиков взносов, в т. ч. применяющих УСН, преобладают юрлица и ИП, имеющие наемных работников и начисляющие взносы по основным тарифам. Эти тарифы установлены ст. 425 НК РФ и предусматривают отчисления в размере:

- 22% — на обязательное пенсионное страхование (ОПС) в пределах действующей предельной базы, которые за границами этого предела сменяются ставкой 10%;

- 2,9% (или 1,8% для нерезидентов) — на обязательное социальное страхование (ОСС) по нетрудоспособности и материнству в пределах действующей предельной базы, которые по достижении этого предела перестают начисляться;

- 5,1% — на обязательное медицинское страхование (ОМС), предельная база для которых не устанавливается, и они начисляются со всех облагаемых взносами выплат.

С 01.04.2020 года применяются пониженные взносы с части зарплаты, превышающей МРОТ. Ставки в этом случае соствляют: 10% - на ОПС, 0% - на случай ВНиМ, 5% - на ОМС.

Подробнее о тарифах страховых взносов, применяемых при УСН, узнайте из Готового решения от КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

При наличии опасных и вредных условий труда к вознаграждениям работников, трудящихся в таких условиях, помимо основных тарифов в части ОПС, применяются дополнительные. Их величина зависит от конкретных условий труда и может составлять от 2 до 14% (ст. 428, 429 НК РФ).

Что касается пониженных тарифов, то для упрощенцев на 2019-2020 годы они установлены на уровне (подп. 3 п. 2 ст. 427 НК РФ):

- 20% — на ОПС;

- 0% — на ОСС по нетрудоспособности и материнству;

- 0% — на ОМС.

Однако с 2019 года их применение ограничено. Теперь на них вправе рассчитывать только применяющие УСН (ст. 427 НК РФ):

- некоммерческие организации (НКО), ведущие деятельность в таких областях, как культура, наука, образование, спорт, здравоохранение, социальное обслуживание (подп. 7 п. 1);

- благотворительные организации (подп. 8 п. 1).

Для этого, кстати, есть определенные условия (п. 7, 8 ст. 427 НК РФ), в том числе, ведение именно той деятельности, для которого эти организации создавались (некоммерческой, благотворительной), а для НКО еще и ограничение по объему доходов — не менее 70% должны составлять доходы от НКО-деятельности.

В 2018 году в число льготников попадали также юрлица и ИП, осуществляющие виды деятельности, перечень которых содержался в подп. 5 п. 1 ст. 427 НК РФ. При этом доля доходов по основной деятельности у них также должна была быть не менее 70% от общих доходов, а сумма доходов за год не должна превышать 79 млн руб. Но с 2019 года действие льгот для этой категории плательщиков закончилось, и с тех пор они платят взносы на общих основаниях.

Подробнее см. здесь.

В части взносов на страхование по травматизму размер отчислений будет зависеть от вида осуществляемой деятельности и определяться установленным для этого вида уровнем опасности для работника (ст. 21 закона от 24.07.1998 № 125-ФЗ).

Взносы, которые индивидуальный предприниматель платит за самого себя

Работающий на УСН ИП должен платить взносы на ОПС и ОМС (пп. 1, 6 ст. 430 НК РФ). Размер взносов на ОПС зависит от величины полученного ИП дохода, но не напрямую (подп. 1 п. 1 ст. 430 НК РФ).

Так, при доходе до 300 000 руб. за год годовая сумма фиксированных страховых взносов (ФСВ) равна:

- в 2020 году — 32 448 руб.;

- в 2019 году — 29 354 руб.

ВАЖНО! ИП из пострадавших отраслей уменьшили взносы на ОПС за 2020 год на 12 130 руб. Подробности см. здесь.

С суммы дохода, превысившего 300 000 руб., на ОПС нужно дополнительно уплатить 1%, но общая сумма платежей (с учетом фиксированной части) не должна превысить 8-кратный размер ФСВ в ПФР (для 2020 года — 259 584 руб. и 234 832 руб. для 2019 года).

Платеж ИП на обязательное медицинское страхование (ОМС) является фиксированным и равен (подп. 2 п. 1 ст. 430 НК РФ):

- в 2020 году — 8 426 руб.;

- в 2019 году — 6 884 руб.

За периоды (год и месяц), которые оказываются неполными для ИП, начавшего или завершившего в них деятельность, при расчете применяются коэффициенты, учитывающие долю месяцев ведения деятельности в общем числе месяцев в году и аналогичную долю числа дней в общем количестве дней соответствующего месяца (пп. 3, 5 ст. 430 НК РФ).

Итоги

Применение УСН не освобождает ни юрлиц, ни ИП от уплаты страховых взносов. Взносы и теми и другими должны платиться с выплат в пользу наемных работников. При этом у ИП есть обязанность по уплате взносов за самого себя вне зависимости от того, есть ли у него наемные работники. Порядок определения суммы взносов, начисляемых по наемным работникам и по ИП, различен. Для взносов по наемным работникам могут применяться три вида тарифов: основные, дополнительные, пониженные. Возможность использования последних с 2019 года ограничена.

Платите налоги в несколько кликов!

Платите налоги, взносы и сдавайте отчетность, не выходя из дома! Сервис напомнит обо всех отчетах.

Страховые взносы платят все ИП и ООО на упрощенке. Мы расскажем, как рассчитывать взносы, когда и куда их следует перечислять и как уменьшать налог на сумму взносов.

Что такое страховые взносы

Страховые взносы — это обязательные платежи, которые организации и физлица платят за своих работников на обязательное социальное страхование, а предприниматели платят взносы еще и за себя.

Всего есть четыре вида обязательного социального страхования:

- Пенсионное;

- На случай временной нетрудоспособности и материнства;

- Медицинское;

- От несчастных случаев на производстве и профессиональных заболеваний.

Иногда начинающие бизнесмены путают налоги и взносы. Давайте уточним: налог — это обязательный платеж с доходов бизнеса или физического лица в пользу государства или муниципалитетов. А страховые взносы — это отчисления в Фонды пенсионного, социального и медицинского страхования. Бюджеты этих фондов формируются отдельно от федерального — именно из взносов страхователей, поэтому фонды называются внебюджетными. Они обеспечивают поддержку гражданам, у которых наступил страховой случай: например, Пенсионный фонд назначает пенсию по достижении пенсионного возраста, ФСС выплачивает пособия при наступлении беременности и рождения ребенка.

От НДФЛ страховые взносы отличаются тем, что выплачиваются из собственных средств страхователя. Тогда как НДФЛ работодатель удерживает из выплат своему сотруднику.

Кто уплачивает страховые взносы

Индивидуальные предприниматели, адвокаты, медиаторы, арбитражные управляющие, нотариусы и пр. дополнительно перечисляют взносы за себя в четко установленном размере. Ежегодно чиновники пересматривают размер этих взносов.

ИП, организации и простые физлица, которые являются работодателями, также ежемесячно уплачивают страховые взносы за работников на все виды обязательного социального страхования. Если ИП перечисляет взносы как работодатель-страхователь, это не освобождает его от уплаты взносов за себя.

Размер страховых взносов ИП за себя в 2020 и 2021 году

В 2021 году ИП на УСН уплачивают 40 874 рублей фиксированных страховых взносов за себя. Из них на пенсионное страхование уплачивается 32 448 рублей. На медицинское страхование перечисляется 8 426 рублей. В 2020 году размер страховых взносов был таким же. Суммы не стали увеличивать, чтобы не давить на предпринимателей в сложной ситуации дополнительной налоговой нагрузкой.

ИП из наиболее пострадавших от коронавируса отраслей в 2020 году получили скидку по взносам в ПФР в размере одного МРОТ. Они платят на ОПС 20 318 рублей за год.ИП не должны платить взносы в ФСС, но если предприниматель хочет получить право на социальные пособия (больничные, декретные, по уходу за ребенком), то ему нужно перечислять взносы в ФСС добровольно.

Дополнительно ИП должен перечислять в ПФР 1 % с тех доходов за год, которые превышают 300 000 рублей. Но их размер в 2020 и 2021 не может быть больше 259 584 рублей. Расчет дохода зависит от системы налогообложения предпринимателя:

- ОСНО — доход, полученный от предпринимательской и иной профессиональной деятельности, уменьшенный на профессиональные вычеты;

- УСН «доходы» — доходы предпринимателя, определяемые по правилам ст. 346.15 НК РФ;

- УСН «доходы минус расходы» — доходы предпринимателя, определяемые по правилам ст. 346.15 НК РФ, уменьшенные на расходы, рассчитанные по правилам ст. 346.16 НК РФ;

- ЕНВД и ПСН — вмененный или предполагаемый доход.

КБК дополнительного взноса на ОПС такой же, как для фиксированного, — 182 1 02 02140 06 1110 160.

Страховые взносы за сотрудников в 2020 и 2021 году

Для ИП и ООО, выступающих в качестве страхователей, суммарный размер взносов в разные фонды составляет в большинстве случаев 30 % от зарплаты сотрудника. Эта сумма не вычитается из зарплаты, как НДФЛ, а платится работодателем в фонды из средств предприятия. В ПФР направляется 22 % от суммы зарплаты, в ФФОМС — 5,1 %, в ФСС на обязательное социальное страхование — 2,9 %.

Для отдельных видов деятельности установлены пониженные тарифы взносов. Так, компании из IT-сферы в 2021 году смогут платить взносы по ставке 7 %: в ПФР — 6 %, на ВНиМ — 1,5%, в ФФОМС — 0,1 %.

Существуют также дополнительные тарифы ФСС на страхование от производственных травм и профзаболеваний. Они устанавливаются каждому страхователю в зависимости от вида деятельности. Именно для уточнения этого тарифа работодатели ежегодно сдают в ФСС отчет с подтверждением основного вида деятельности. Размер тарифной ставки — от 0,2 % до 8,5 %.

Страховые взносы начисляются ежемесячно. Принцип расчета следующий:

Шаг 1. Для каждого работника по каждому виду страхования ежемесячно определяется база для расчета взносов. База — это общая сумма выплат работнику, с которых начисляются взносы. Ее рассчитывают нарастающим итогом с начала года и сравнивают с предельной базой. Если предельная база превышена, то с суммы превышения взносы либо не платятся вовсе, либо платятся по сниженному тарифу. Вот лимиты последних лет:

| 2021 | 2020 | 2019 | |

|---|---|---|---|

| Пенсионное страхование | 1 465 000 руб. | 1 292 000 руб. | 1 150 000 руб. |

| Временная нетрудоспособность и материнство | 966 000 руб. | 912 000 руб. | 865 000 руб. |

| Медицинское страхование | не установлено | ||

| Производственный травматизм и профессиональное заболевание | не установлено | ||

С превышающих сумм взносы на пенсионное страхование платят по ставке 10 %, а ИП и ООО из льготных категорий не платят взносы совсем. Взносы на ВНиМ с превышающих сумм платить не нужно. А вот лимита для взносов в ФФОМС и на травматизм не существует, поэтому взносы надо платить всегда.

Шаг 2. Исчисленная на первом шаге база умножается на установленный тариф по взносам.

Шаг 3. Из полученной суммы взносов вычитаются суммы ранее начисленных в течение года взносов. Разница уплачивается в бюджет.

Куда отправлять

Платите налоги и страховые взносы в несколько кликов в веб-сервисе Контур.Бухгалтерия!

Взносы на пенсионное, медицинское страхование и страхование на случай нетрудоспособности и материнства в 2020 и 2021 году нужно отправлять в ИФНС. Взносы на травматизм принимает ФСС. Реквизиты своей налоговой и соцстраха, а также КБК уточняйте на региональных официальных сайтах.

Сроки уплаты страховых взносов

ИП должен уплатить взносы за себя в течение календарного года — разово или частями до 31 декабря. Взносы с доходов, превышающих 300 000 рублей, нужно рассчитать и перечислить до 1 июля следующего года.

ИП и ООО как страхователи должны уплачивать взносы по сотрудникам не позднее 15 дней после завершения очередного месяца, за который работникам начислена зарплата.

Как уменьшить налог на сумму взносов

Платите налоги и страховые взносы в несколько кликов в веб-сервисе Контур.Бухгалтерия!

На УСН 15 % все взносы за сотрудников или ИП за себя попадают в графу «Расходы» в Книге учета и уменьшают налоговую базу.

На УСН 6 % страхователь или ИП без сотрудников имеют право включить страховые взносы в налоговый вычет:

- ИП без сотрудников может снизить налог на сумму всех уплаченных взносов, даже если налог при этом аннулируется.

- ИП и ООО с работниками тоже могут уменьшить налог на сумму уплаченных страховых взносов, но не более чем на 50 %.

Пример расчета налога на УСН «доходы» с налоговым вычетом по страховым взносам

ИП с наемными работниками за 2020 год заработал 10 млн рублей. Фиксированные страховые взносы ИП за себя составили 40 874 рубля (32 448 рублей в ПФР и 8 426 в ФФОМС).

Взносы на ОПС с дохода, который превысил 300 000 рублей, составили: (10 000 000 — 300 000) × 1 % = 97 000 рублей. Эту сумму ИП перечислил в феврале 2021 года, поэтому сможет уменьшить на нее платеж за 1 квартал 2021 года.

У предпринимателя два сотрудника с зарплатой по 50 000 рублей. Каждый месяц он уплачивает по 15 000 с зарплаты каждого. Итого за год ИП заплатит за сотрудников: 360 000 рублей = 50 000 × 2 × 30 % × 12.

Суммы доходов и взносов распределятся следующим образом:

| Отчетный период | Доход | Страховые взносы за себя | Страховые взносы за сотрудников |

|---|---|---|---|

| 1 квартал | 2 500 000 руб. | 10 219 руб. | 90 000 руб. |

| полугодие | 3 000 000 руб. | 10 219 руб. | 90 000 руб. |

| 9 месяцев | 2 000 000 руб. | 10 219 руб. | 90 000 руб. |

| год | 2 500 000 руб. | 10 217 руб. | 90 000 руб. |

Рассчитаем суммы авансовых платежей и годовой налог:

- Авансовый платеж за I квартал = 75 000 рублей. Сумма налога = 150 000 рублей (2 500 000 × 6%). Сумма страховых взносов за сотрудников и за себя составляет 100 219 рублей (90 000 + 10 219). Максимальная сумма, на которую можно уменьшить налог, — 75 000 рублей или 1/2 от 150 000 рублей.

- Авансовый платеж за полугодие = 90 000 рублей. Сумма налога = 180 000 рублей (3 000 000 × 6%). Сумма страховых взносов не изменилась — 100 219 рублей. Максимальная сумма, на которую можно уменьшить налог, — 90 000 рублей или 1/2 от 180 000 рублей.

- Авансовый платеж за 9 месяцев = 60 000 рублей. Сумма налога = 120 000 рублей (2 000 000 × 6%). Сумма страховых взносов не изменилась — 100 219 рублей. Максимальная сумма, на которую можно уменьшить налог, — 60 000 рублей или 1/2 от 120 000 рублей.

- Налог к доплате за год = 75 000 рублей. Сумма налога = 150 000 рублей ( 2 500 000 × 6%) . Сумма страховых взносов за сотрудников и за себя составляет 100 219 рублей (90 000 + 10 219). Максимальная сумма, на которую можно уменьшить налог, — 75 000 рублей или 1/2 от 150 000 рублей.

Итого за год ИП заплатит 300 000 рублей налога. Если бы он не использовал вычет по страховым взносам, то заплатил бы вдвое больше — 600 000 рублей.

Веб-сервис Контур.Бухгалтерия автоматически рассчитает взносы для ИП и для ООО на упрощенке. Изучите возможности сервиса бесплатно в течение месяца, ведите учет, платите налоги, начисляйте зарплату и избавьтесь от рутины.

Страховые взносы на обязательное пенсионное и медицинское страхование, а также на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством необходимо начислять на большинство производимых работникам выплат (суммы зарплаты, премий, отпускных и др.).

При этом взносы не начисляются на компенсацию расходов, возникающих при исполнении трудовых обязанностей (например, при использовании личного транспорта в служебных целях), на некоторые пособия, выплаты, не связанные с трудовыми отношениями (например, дивиденды). В статье обозначим основные моменты, которые следует учитывать бухгалтеру при исчислении взносов с учетом изменений законодательства.

Предельная база для начисления взносов

Постановлением Правительства РФ от 06.11.2019 №1407 с 01.01.2020 установлена предельная база по страховым

взносам:

- 912 000 руб. — на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством;

- 1292 000руб. — на обязательное пенсионное страхование.

Для взносов на обязательное медицинское страхование предельная база не устанавливается с 2015 года.

Если суммы выплат работнику превышают предельную величину базы (ст. 421 НК РФ):

· не начисляются взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством;

· взносы на обязательное пенсионное страхование начисляются по тарифу 10?%.

Размер тарифов страховых взносов

Статьей 426 НК РФ предусмотрено, что в 2017 — 2020 годах для лиц, которые производят выплаты и вознаграждения физическим лицам (за исключением плательщиков, для которых установлены пониженные тарифы страховых взносов), действуют следующие тарифы страховых взносов:

1) на обязательное пенсионное страхование:

— 22 % — в рамках установленной предельной величины базы для исчисления страховых взносов на данный вид страхования;

—10 % — свыше установленной предельной величины базы.

Данные тарифы действуют в отношении выплат как гражданам России, так и иностранным гражданам (за исключением высококвалифицированных специалистов). В отношении трудящихся (на основании трудового или гражданско-правового договора) граждан из государств — членов ЕАЭС применяется тариф, действующий на территории России в отношении выплат иностранным гражданам (временно проживающим или пребывающим в России);

2) на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством в рамках установленной предельной величины базы для исчисления страховых взносов по данному виду страхования — 2,9%, в отношении выплат и иных вознаграждений в пользу иностранных граждан и лиц без гражданства, временно пребывающих в РФ (за исключением высококвалифицированных специалистов в соответствии с Федеральным законом от 25.07.2002 № 115-ФЗ «О правовом положении иностранных граждан в Российской Федерации»), — 1,8%;

3) на обязательное медицинское страхование — 5,1%.

Для основной категории плательщиков страховые взносы в совокупном размере составят 30%.

Какие категории плательщиков вправе применять пониженные тарифы страховых взносов в 2020 году

К категориям плательщиков, для которых установлены пониженные страховые тарифы, относятся (ст. 427 НК РФ):

- организации, осуществляющие деятельность в сфере информационных технологий (IT-компании);

- плательщики, производящие выплаты и иные вознаграждения членам экипажей судов, зарегистрированных в Российском международном реестре судов;

- некоммерческие организации (за исключением государственных (муниципальных) учреждений), применяющие УСНО и осуществляющие в соответствии с учредительными документами деятельность, указанную в пп. 7 п. 1 ст. 427 НК РФ;

- благотворительные организации, применяющие УСНО;

- организации, получившие статус участников проекта по осуществлению исследований, разработок и коммерциализации их результатов в соответствии с Федеральным законом от 28.09.2010 № 244-ФЗ «Об инновационном центре «Сколково» либо участников проекта согласно Федеральному закону от 29.07.2017 №216-ФЗ «Об инновационных научно-технологических центрах и о внесении изменений в отдельные законодательные акты Российской Федерации»;

- резиденты свободной экономической зоны в соответствии с Федеральным законом от 29.11.2014 № 377-ФЗ «О развитии Крымского федерального округа и свободной экономической зоне на территориях Республики Крым и города федерального значения Севастополя»;

- резиденты территории опережающего социально-экономического развития;

- резиденты свободного порта Владивосток согласно Федеральному закону от 13.07.2015 № 212-ФЗ «О свободном порте Владивосток»;

- резиденты особой экономической зоны в Калининградской области в соответствии с Федеральным законом от 10.01.2006 № 16-ФЗ «Об Особой экономической зоне в Калининградской области и о внесении изменений в некоторые законодательные акты Российской Федерации»;

- российские организации, осуществляющие производство и реализацию анимационной аудиовизуальной продукции;

- плательщики, получившие статус участника специального административного района в соответствии с Федеральным законом от 03.08.2018 №291-ФЗ «О специальных административных районах на территориях Калининградской области и Приморского края», производящие выплаты и иные вознаграждения членам экипажей судов.

Сводная таблица пониженных ставок страховых взносов в 2020 году

Категории плательщиков страховых взносов, имеющие право на применение пониженных тарифов

Ставка страховых взносов, %

В ПФР

В ФСС

В ФФОМС

Некоммерческие компании, находящиеся на УСНО, осуществляющие деятельность в областях культуры, здравоохранения, образования, науки

Благотворительные организации, применяющие УСНО

Организации, работающие в ИТ-индустрии: разработчики программного обеспечения, тестировщики, установщики и продавцы компьютерных программ

Наниматели членов экипажей российских судов*

Предприятия — резиденты «Сколково»

Изготовители мультфильмов, видео- и аудиопродукции

Резиденты свободной экономической зоны в Крыму и Севастополе

Предприятия, ведущие деятельность на территориях опережающего экономического развития

Резиденты порта Владивосток

Резиденты свободной экономической зоны в Калининградской области

* Нулевые ставки можно использовать только в отношении выплат указанным членам экипажей. По доходам прочих сотрудников работодатели применяют обычные тарифы.

· хозяйственные общества и партнерства, которые на практике применяют или внедряют результаты интеллектуальной деятельности, исключительные права на которые принадлежат их учредителям либо участникам — бюджетным или автономным научным учреждениям либо бюджетным или автономным образовательным организациям высшего образования;

· организации и предприниматели, которые заключили соглашения о технико-внедренческой деятельности и которые производят выплаты сотрудникам, работающим в технико-внедренческих или промышленно-производственных особых экономических зонах;

· организации и предприниматели, которые заключили соглашения о ведении туристско-рекреационной деятельности и которые производят выплаты тем сотрудникам, кто работает в туристско-рекреационных особых экономических зонах, объединенных решением Правительства РФ в кластер.

С 2020 года эти организации и ИП применяют общие тарифы страховых взносов (п. 2 ст. 425 НК РФ).

Представление отчетности

С 2020 года для организаций, численность работников которых составляет более 10 человек, обязательна электронная форма расчета. Соответствующие поправки были внесены Федеральным законом от 29.09.2019 № 325-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации» (далее — Федеральный закон № 325-ФЗ).

Напомним, что до этого требование представлять отчетность в электронной форме распространялось на фирмы со штатом, превышающим 25 человек. Такое ограничение осталось для некоторых других отчетных форм (СЗВ-М, СЗВ-СТАЖ, 4-ФСС).

В целях выработки единой правовой позиции о применении положений Федерального закона № 325-ФЗ ФНС в Письме от 15.11.2019 №БС-4-11/23242@ «О направлении разъяснений» уточнила, что новые требования к представлению отчетности в электронной форме распространяются на отчетность за 2019 год.

Следует отметить, что для проверки расчета по страховым взносам письмами ФНС РФ от 17.10.2019 №БС-4-11/21381@, БС-4-11/21382@ были введены дополнительные контрольные соотношения в части сравнения зарплаты с МРОТ и средней зарплатой в регионе (по отрасли экономики за предыдущий год).

В расчете по страховым взносам (его форма утверждена Приказом ФНС РФ от 10.10.2016 №ММВ-7-11/551@, действует для отчетности за 2019 год) будут сравнивать разницу значений граф 210 и 230 подразд. 3.2 разд. 3 за каждый месяц. При этом показатель не должен быть меньше:

— МРОТ;

— средней зарплаты в регионе по отрасли экономики за предыдущий расчетный период.

Если хотя бы одно из соотношений не будет соблюдено, налоговая инспекция может сделать вывод, что страхователь занизил базу. В этом случае инспектор может запросить пояснения или исправления отчетности. В дальнейшем возможно проведение мероприятий налогового контроля.

К сведению

За I квартал 2020 года отчитаться по страховым взносам нужно по новой форме, утвержденной Приказом ФНС РФ от 18.09.2019 №ММВ-7-11/470@.

Отчетность по страховым взносам для работодателей, которые являются участниками пилотного проекта ФСС по прямым выплатам, оформляется с учетом ряда особенностей:

в поле 001 приложения 2 к разд. 1 проставляется код «1» (п. 11.1 Порядка заполнения расчета по страховым взносам, утвержденного Приказом ФНС РФ №ММВ-7-11/551@ (далее — Порядок));

не нужно заполнять строки 070 и 080 приложения 2 к разд. 1 (Письмо ФНС РФ от 23.08.2017 №БС-4-11/16751@). В этих строках следует проставить нули (п. 2.20, 11.13, 11.14 Порядка);

не надо заполнять приложения 3 и 4 к разд. 1, поэтому в состав расчета они не включаются (п. 2.7 Порядка). Приложения 3 и 4 к разд. 1 потребуется заполнить, если страхователь в течение отчетного периода выплатил пособие по социальному страхованию до того, как стал участником пилотного проекта (Письмо ФНС РФ от 03.07.2017 №БС-4-11/12778@). Страхователь заполняет эти приложения только в части сумм расходов, понесенных до начала участия в пилотном проекте (Письмо ФНС РФ от 21.08.2017 №БС-4-11/16544@).

Следует отметить, что в 2020 году к пилотному проекту ФСС присоединятся новые регионы:

Республики Коми, Саха (Якутия), Удмуртская Республика, Иркутская, Кировская, Кемеровская, Оренбургская, Саратовская, Тверская области, Ямало-Ненецкий автономный округ.

К сведению: сначала планировалось, что Иркутская область будет участником пилотного проекта с 01.07.2020 (Постановление Правительства РФ от 01.12.2018 № 1459). Постановлением Правительства РФ от 13.11.2019 № 1444 дату присоединения этого региона к пилотному проекту перенесли на более ранний срок

Республики Башкортостан, Дагестан, Красноярский и Ставропольский края, Волгоградская, Ленинградская, Тюменская, Ярославская области

Уплата страховых взносов индивидуальными предпринимателями

Если у ИП есть наемные работники, взносы с выплат этим работникам предприниматель должен исчислять по тем же ставкам, что и организации, то есть как страхователь (пп. 1 п. 1 ст. 419 НК РФ).

Уплата ИП страховых взносов осуществляется в фиксированном размере. Если доход предпринимателя за год превысит 300 000 руб., он должен будет доплатить взносы на обязательное пенсионное страхование из расчета 1% суммы превышения (пп. 1 п. 1 ст. 430 НК РФ).

Платеж

Сумма за 2020 год, руб.

Срок уплаты

Дополнительные взносы на ОПС

1% доходов более 300 000 руб., максимум — 259 584 руб.

Начисление страховых взносов на выплаты по гражданско-правовым договорам

Минфин в Письме от 22.11.2019 № 03-15-06/90643 напомнил, что в соответствии с пп. 1 п. 1 ст. 420 НК РФ объектом обложения страховыми взносами для плательщиков-организаций признаются выплаты и иные вознаграждения в пользу физических лиц, подлежащих обязательному социальному страхованию в соответствии с федеральными законами о конкретных видах обязательного социального страхования (за исключением вознаграждений, выплачиваемых лицам, указанным в пп. 2 п. 1 ст. 419 НК РФ), в рамках трудовых отношений и по гражданско-правовым договорам, предмет которых — выполнение работ, оказание услуг

Исходя из ст. 7 Федерального закона от 15.12.2001 №167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации», а также ст. 10 Федерального закона от 29.11.2010 №326-ФЗ «Об обязательном медицинском страховании в Российской Федерации» лица, работающие по гражданско-правовым договорам, предметом которых являются выполнение работ, оказание услуг, признаются застрахованными по обязательному пенсионному страхованию и обязательному медицинскому страхованию.

Лица, выполняющие работы (оказывающие услуги) по гражданско-правовым договорам, предметом которых являются выполнение работ, оказание услуг, не входят в число застрахованных лиц по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством (ст. 2 Федерального закона от 29.12.2006 №255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством»). Поэтому п. 3 ст. 422 НК РФ установлено, что вознаграждения, выплачиваемые физическим лицам по упомянутым договорам гражданско-правового характера, не включаются в базу для исчисления взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством.

Таким образом, вознаграждение, выплачиваемое организацией физическому лицу по договору возмездного оказания услуг, признается объектом обложения только взносами на обязательное пенсионное страхование и обязательное медицинское страхование.

В таблице приведена информация о том, на какие выплаты по гражданско-правовым договорам надо начислять взносы, а на какие — нет.

Облагаются страховыми взносами выплаты (вознаграждения)

Не облагаются страховыми взносами выплаты (вознаграждения)

По гражданско-правовым договорам с физическими лицами (кроме индивидуальных предпринимателей и лиц, занимающихся частной практикой) на выполнение работ, оказание услуг. В частности, взносами облагаются вознаграждения, выплачиваемые физическим лицам по договорам подряда (Письмо Минфина РФ от 12.04.2019 № 03-15-05/26092)

По договорам о передаче права собственности (иных вещных прав) на имущество и имущественные права либо передаче имущества и имущественных прав в пользование (п. 4 ст. 420 НК РФ), например по договорам купли-продажи, аренды

Иностранцам по договорам оказания услуг (выполнения работ) за пределами РФ (п. 5 ст. 420 НК РФ)

По лицензионным договорам, договорам об отчуждении исключительного права на результаты интеллектуальной деятельности и издательским лицензионным договорам

Добровольцам (волонтерам) в виде возмещения их расходов (в том числе на питание — в пределах установленного лимита) по гражданско-правовым договорам, заключа-мым в соответствии со ст. 17.1 Федерального закона от 11.08.1995 № 135-ФЗ «О благотворительной деятельности и добровольчестве (волонтерстве)» (п. 6 ст. 420 НК РФ)

По договорам авторского заказа в пользу авторов произведений

Иностранцам и волонтерам по отдельным гражданско-правовым договорам в связи с проведением в РФ футбольных турниров (п. 7, 8 ст. 420 НК РФ). При этом выплаты, связанные с подготовкой и проведением чемпионата Европы по футболу в 2020 году, не облагаются взносами, если осуществлены по 31.12.2020 включительно

Для расчета авансовых платежей и налога УСН вы можете воспользоваться бесплатным непосредственно на этом сайте.

УСН, являясь одной из самых выгодных в настоящее время систем налогообложения, привлекает все больше предпринимателей и организаций. И это не удивительно — легкий учет, простой порядок расчета налога и минимум отчетности. Ограничения на упрощенке также довольно лояльные, как по максимальному доходу, так и по численности сотрудников. Рассмотрим подробнее, какие налоги платит ООО на УСН, и какую сдает отчетность.

Прежде чем перейти непосредственно к налоговой нагрузке на упрощенке, разберемся в особенностях самой системы, ее ограничениях, плюсах и минусах.

Кто может работать на УСН и кому она выгодна

Упрощенка, несмотря на всю свою привлекательность, подходит далеко не любому налогоплательщику. И рекомендовать переходить на этот режим каждой организации неправильно. При выборе оптимальной системы налогообложения имеет значение множество факторов:

- Вид деятельности. Хоть упрощенка и применяется в отношении большинства видов деятельности, некоторые налогоплательщики использовать ее не могут. К ним, например, относятся банки, страховщики, компании, имеющие филиалы и некоторые другие организации, перечисленные в п. 3 ст. 346.13 НК РФ.

- Размер годового дохода. Работать на УСН не могут ООО, чей годовой доход составляет более 150 млн рублей. Если организация превышает данный лимит, она переводится на ОСНО и уплачивает налоги в соответствии с данным режимом налогообложения.

- Количество работников. Максимальное число сотрудников, которое может иметь ООО на УСН – 100 человек. В случае превышения придется перейти на общий режим налогообложения.

- Стоимость основных средств. Ограничения на упрощенке затрагивают и размер основных средств организации – не более 150 млн рублей.

- Круг основных контрагентов. Применение УСН будет невыгодным, если основные партнеры компании находятся на ОСНО, так как им нужно выставлять счета-фактуры с НДС. Соответственно, налог придется либо включать в стоимость товара, тем самым ее увеличив, либо платить его из собственных средств себе в убыток. Кроме этого, возместить уплаченный в бюджет НДС организация на упрощенке не сможет.

Об изменениях налоговых ставок и лимитов на УСН c 2021 года, читайте здесь.

Примечание: даже если компания не подпадает ни под одно из вышеперечисленных ограничений, налоговую нагрузку на УСН необходимо сравнить с иными системами налогообложения. Может оказаться, что применение ЕНВД или ОСНО будет более выгодным, чем работа на упрощенке.

При выборе УСН отдельное внимание стоит уделить ее объектам, от которых напрямую зависит ставка по налогу. Упрощенная система налогообложения имеет два объекта налогообложения:

- Доходы. Налог рассчитывается, исходя из размера полученных доходов. Ставка на данном объекте составляет 6%, при этом в отдельных регионах она может быть снижена до 1%. При расчете налога расходы не учитываются, за исключением страховых взносов за сотрудников. Этот вариант будет наиболее оптимален для организаций с незначительными расходами – не более 65% от суммы полученного дохода.

- Доходы минус расходы. Ставка в этом случае равна 15%, но также может быть снижена решением региональных властей до 5%. Налог рассчитывается с разницы между полученными доходами и произведенными расходами. Этот режим будет выгоден организациям, затраты которых довольно существенны и превышают в среднем 65% от суммы доходов, например, для оптовой торговли и производства.

А теперь подробнее о том, какие налоги платит ООО на УСН в 2020 году.

Налоги ООО на упрощенке

Платежи организации на упрощенной системе налогообложения можно разделить на три группы:

- Единый налог в соответствии с выбранным объектом («Доходы» или «Доходы минус расходы»).

- Дополнительные налоги.

- Отчисления за сотрудников.

Упрощенный налог

Организации, применяющие УСН, обязаны перечислять в бюджет только один налог – единый. Он платится следующим образом:

- Авансовый платеж по итогам отчетного периода (1 квартала, полугодия, 9 месяцев).

- Налог за год.

Налог и авансовый платеж по УСН">Порядок расчета авансов и годового платежа зависит от того, какой выбран объект налогообложения по УСН. Срок уплаты авансов по упрощенке – не позднее 25 числа месяца, следующего за прошедшим кварталом. Налог платится раз в год — до 31 марта.

Дополнительные налоги

Организации на УСН в 2020 году освобождены от уплаты НДС, налога на прибыль и налога на имущество. Но бывают ситуации, при которых оплата этих платежей обязательна.

К случаям, при которых организация на упрощенке обязана перечислять в бюджет налог на добавленную стоимость, относятся:

- ввоза товара на территорию РФ (импорт).

- организация на УСН является налоговым агентом по данному налогу.

- организация на УСН осуществляет операции по договору простого или инвестиционного товарищества либо доверительного управления имуществом.

Примечание: в этих ситуациях организация обязана не только уплатить налог, но и сдать декларацию по НДС. При этом возместить его из бюджета она права не имеет.

Налог на прибыль

Платить налог на прибыль организации обязаны по:

- дивидендам;

- доходам от контролируемых иностранных компаний;

- прибыли от операций с некоторыми видами долговых обязательств;

Более подробно про налог на прибыль можно узнать здесь.

Налог на имущество организаций

Этот налог организация на УСН платит, если используемое в предпринимательской деятельности имущество включено в специальный региональный перечень, утвержденный субъектом РФ на начало года. Налоговая база по таким объектам недвижимости определяется по их кадастровой стоимости.

Законом региона могут быть предусмотрены разнообразные льготы по данному платежу. Если же недвижимость в перечне отсутствует или он вовсе не был утвержден, налог платить не нужно.

Торговый сбор

Платеж, перечисляемый в бюджет организациями на упрощенке, ведущими торговлю (розничную, оптовую, мелкооптовую) в г. Москве. В остальных регионах этот сбор пока введен не был.

Иные налоги

Все остальные налоги организации на упрощенке платят только при наличии соответствующего объекта налогообложения. Например, при использовании транспортных средств надо платить транспортный налог, земли – земельный налог и т.д.

Отчисления за сотрудников

Все платежи, перечисляемые за наемных работников, можно разделить на две группы:

- налог на доходы физических лиц;

- страховые отчисления.

Организации с работниками обязаны ежемесячно перечислять в бюджет налог с дохода, выплаченного сотруднику. Ставка по НДЛФ составляет 13% за резидентов и 30% за нерезидентов. Платеж высчитывается из дохода сотрудника и перечисляется один раз в месяц, в срок не позднее одного дня после перечисления средств работнику.

Страховые взносы

За каждого сотрудника, оформленного по трудовому договору, работодатель обязан перечислить в бюджет страховые взносы на:

- пенсионное страхование – 22%.

- медицинское страхование – 5,1%.

- социальное страхование – 2,9 %.

При заключении с работником гражданско-правового договора взносы уплачиваются только на медицинское и пенсионное страхование.

В случае если доход сотрудника превышает установленный лимит, взносы перечисляются по сниженной ставке:

- на пенсионное страхование – 10% при превышении дохода свыше 1 292 000 рублей.

- на социальное страхование – 0% при получении работником дохода более 912 000 рублей.

Примечание: на ОМС взносы перечисляются по ставке 5,1% независимо от размера, полученного сотрудником дохода.

Для удобства отразим основные платежи ООО на УСН в 2020 году в форме таблицы.

Таблица № 1. Какие налоги платит ООО на упрощенке

Основной налог

Дополнительные налоги

Платежи за работников

Налог на добавленную стоимость (в случаях, указанных в п. 2 ст. 346.11 НК РФ)

Взносы на обязательное пенсионное, медицинское и социальное страхование

НДФЛ в отношении доходов, полученных работником

Налог на прибыль (в отношении доходов, перечисленных в п. 1.6, 3 и 4 ст. 284 НК РФ)

Налог на имущество (в отношении имущества, база по которым определяется по их кадастровой стоимости)

Торговый сбор (уплачивается при торговле в г. Москве)

* При наличии объекта налогообложения

Определившись с тем, какие налоги уплачивает ООО на УСН в 2020 году, отразим в виде таблице основную отчетность упрощенцев.

Таблица № 2. В какой срок и какую сдает отчетность сдает организация на УСН с работниками

Вид отчетности

Куда сдается

Когда сдается

Налоговая инспекция

Отчетность за сотрудников

Налоговая инспекция

До 1 марта (новый срок!)

Каждые три месяца.

Не позднее последнего числа месяца, следующего за прошедшим кварталом. Форма 6-НДФЛ за год подается до 1 марта (новый срок!)

До 30 числа месяца, следующего за отчетным периодом

ПФР

До 15 числа каждого месяца

ФСС

До 20 числа месяца, следующего за отчетным кварталом (для сдачи на бумаге)

До 25 числа – если отчет сдается в электронной форме**

* 2-НДФЛ и 6-НДФЛ с 2020 года подаются в электронной форме, если численность работников составляет более 10 человек.

** Отчет 4-ФСС в электронной форме сдается организациями, численность работников в которых превышает 25 человек.

О том, как оплатить налоги и страховые взносы онлайн, читайте здесь.

Читайте также: