Могут ли начислять пени на пени пенсионный фонд

Обзоры КонсультантПлюс

С 2017 года страховые взносы, включая пени и штрафы по ним, перечисляются в Налоговую службу. Внебюджетные фонды больше не занимаются их администрированием. Мы расскажем, каковы штрафы за просрочку и неуплату, как рассчитать и куда платить пени по страховым взносам.

Штрафы и пени по страховым взносам, а также сами страховые суммы нужно перечислять на счет территориальной ИФНС. Разъяснения о порядке перечисления и уплаты дают Минфин и ФНС — на эти органы возложена обязанность информировать плательщиков о вопросах применения законодательства.

Согласно главе 34 НК РФ, Налоговая служба контролирует уплату отчислений на:

- ОПС (обязательное пенсионное страхование);

- ОМС (обязательное медицинское страхование);

- социальное страхование в связи с материнством.

Исключение — отчисления на травматизм (страхование от несчастных случаев на производстве), их по-прежнему администрирует ФСС.

Величина штрафов по страховым взносам в 2020 году

Просрочка уплаты влечет штраф, а за намеренную неуплату компанию оштрафуют в двойном размере. За несвоевременную сдачу отчетности также придется дополнительно платить.

Штрафы грозят в следующих случаях:

- неуплата начисленных сумм, грубые нарушения в учете доходов и расходов, которые повлекли занижение расчетной базы — 20 % от неуплаченной суммы (п. 3 ст. 120 НК РФ, п. 1 ст. 122 НК РФ, ст. 26.29 Закона № 125-ФЗ);

- умышленная неуплата и занижение базы — 40 % от суммы (п. 3 ст. 122 НК РФ, ст. 26.29 Закона № 125-ФЗ);

- непредоставление в положенный срок расчета по страховым взносам — 5 % от неуплаченных вовремя сумм, подлежащих уплате по расчету за последние три месяца, за каждый полный или неполный месяц просрочки (п. 1 ст. 119 НК РФ) плюс штраф от 300 до 500 рублей за нарушение сроков сдачи по статье 15.5 КоАП РФ;

- подача расчета в бумажном виде вместо электронного — 200 рублей (ст. 119.1 НК РФ). Электронный расчет сдают компании с численностью сотрудников более 100 человек;

- несвоевременная сдача СЗВ-М или подача недостоверных (неполных) сведений — 500 рублей за каждое застрахованное лицо (ст. 17 Закона № 27-ФЗ). Для больших компаний сумма окажется существенной;

- подача СЗВ-М в бумажном виде вместо электронного — 1000 рублей (ст. 17 Закона № 27-ФЗ). Электронно сдают СЗВ-М организации, в которых трудятся больше 25 человек;

- непредоставление, в том числе в установленный срок, сведений в ПФР или их предоставление в неполном (искаженном) виде — от 300 до 500 рублей (ст. 15.33.2 КоАП РФ);

- несдача 4-ФСС — 5 % от суммы отчислений на травматизм, начисленной к уплате по опоздавшему расчету за последние три месяца, за каждый полный или неполный месяц просрочки (пункт 1 ст. 26.30 Закона № 125-ФЗ) плюс штраф от 300 до 500 рублей за нарушение сроков сдачи 4-ФСС по статье 15.33 КоАП РФ;

- подача расчета 4-ФСС в бумажном виде вместо электронного — 200 рублей (пункт 2 ст. 26.30 Закона № 125-ФЗ).

Как рассчитать пени по страховым взносам, формула

Кроме штрафов, за каждый календарный день опоздания с уплатой начисляются пени.

Пени по страховым взносам в 2020 году рассчитываются по тем же правилам, которые действовали ранее. Однако при расчете в 2020 году есть одна особенность: ЦБ РФ утвердил ключевую ставку, используемую для расчетов, в размере 7,75 % с 17.12.2018. До этой даты необходимо было пользоваться ставкой в размере 7,5 % (с 17.09.2018). Если период задолженности захватывает время до и после 17.12.2018, то при подсчете используются разные ставки. Как это происходит, покажем далее на примере.

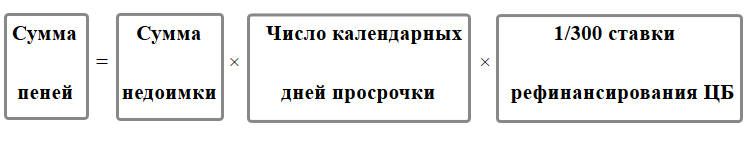

Формула расчета осталась неизменной (такая же используется для расчетов по налогам):

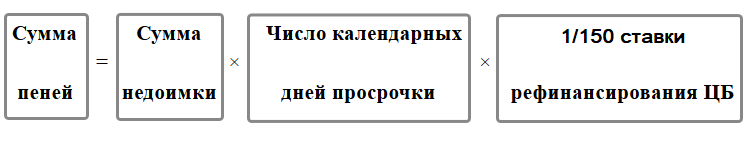

Такая формула подходит для расчета пени, начисляемой физическим лицам, в том числе ИП, а также организациям при просрочке до 30 календарных дней. Если уплата обязательных платежей задерживается на больший срок, то с 31-го дня просрочки применяется иная формула:

Напомним, что пени за неуплату страховых взносов в ПФР больше не уплачивается и перечислять ее нужно на новые КБК в ФНС. Актуальные КБК можно посмотреть здесь.

Расчет пени по страховым взносам на примере

Приведем пример: ООО «Компромисс» согласно установленным срокам должно было перечислить в ИФНС за ноябрь 2018 общую сумму в 10 000 руб. до 15.12.2018. Допустим, заплатила их компания 10.01.2019. Рассчитаем общую сумму.

Учтем при этом, что до 17.12.2018 ставка рефинансирования составляла 7,5 %, а после этой даты — 7,75 %. Поскольку крайний срок уплаты взносов (15 декабря) и сам день уплаты (10 января) не учитывают, общее количество дней просрочки для ООО «Компромисс» составит 32. Из них 2 дня приходится на период до повышения ставки (с 16 по 17 декабря) и рассчитываются по значению 7,5 %, за оставшиеся — по ставке 7,75 %. Кроме того, обратите внимание, что за первые 30 дней надо считать с учетом 1/300 ставки, а с 31-го дня — уже 1/150 ставки.

Посчитаем, сколько должно ООО «Компромисс»:

(10 000 × 2 × 7,5 % / 300) + (10 000 × 28 × 7,75 % / 300) + (10 000 × 2 × 7,75 % / 150) = 5 + 72,33+ 10,33 = 87,66 рубля

Произвести подсчет автоматически вам поможет калькулятор пеней на нашем портале.

Проводки по начислению пени по страховым взносам в бухучете

Проводки по пеням по страховым взносам бухгалтер отражает:

- на дату расчета (она отражена в справке-расчете), если компания начисляет их самостоятельно;

- на дату вступления в силу решения проверяющего органа, если суммы начислены по итогам проверки.

Пени по страховым взносам, проводки, отражают по дебету и кредиту следующих счетов:

| Отражение операции в бухгалтерском учете | Дебет | Кредит |

| Начислены пени по страховым взносам, проводка | 99 | 69 |

| Уплачены пени по страховым взносам, проводка | 69 | 51 |

Инструкция по применению плана счетов бухгалтерского учета, которая утверждена приказом Минфина РФ от 31.10.2000 № 94н , гласит, что для отражения операций по начислению допустимо использовать счет 99 в корреспонденции с 69, а при уплате — счета 69 и 51.

(1).jpg)

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Физическое лицо, будучи зарегистрированным ИП (УСН с объектом налогообложения "доходы") без наемных работников, уплачивал налог 6% с доходов, взносы в ПФР на себя и транспортный налог на грузовой автомобиль. В начале 2013 года он прекратил деятельность в качестве ИП. За 2013 год не были уплачены взносы в ПФР. В мае 2020 года он получил судебное решение о взыскании недоимки по страховым взносам в ПФР на обязательное пенсионное страхование в фиксированном размере за расчетные периоды, истекшие до 01.01.2013: налог в размере 0 руб, пени в размере 6400 руб. ИП не получал требований от ПФР или налоговых органов об уплате недоимки. За какой период начислены пени, неизвестно. Выездных проверок ПФР или налоговых органов не было. В личном кабинете на сайте ИФНС ИП видел объявление, что его задолженность списана по налоговой амнистии.

Правомерно ли налоговая инспекция в 2020 году взыскивает пени по долгам, истекшим до 01.01.2013?

По данному вопросу мы придерживаемся следующей позиции:

В условиях отсутствия необходимой информации мы можем высказать по рассматриваемой ситуации только свои обоснованные предположения.

Предполагаем, что налоговый орган не списал задолженность ИП по пеням, начисленную после 01.01.2017. Возможность этого возникает при определенном прочтении ч. 1 ст. 11 Закона N 436-ФЗ. Срок исковой давности по недоимкам исчисляется с момента выявления недоимки налоговым органом в ходе мероприятий налогового контроля, поэтому мы не можем сделать вывода об обоснованности взыскания пеней.

Рекомендуем ИП написать обращение в свой налоговый орган с просьбой разъяснить, какая именно задолженность была включена в решение о списании задолженности, и почему не были списаны относящиеся к этой задолженности пени.

Обоснование позиции:

Недоимка - сумма налога, сбора или страховых взносов, не уплаченная в установленный законодательством о налогах и сборах срок (п. 2 ст. 11 НК РФ).

Недоимка может быть выявлена, в частности, в ходе проверок, осуществляемых органами ПФР и ФСС, в отношении страховых взносов, подлежащих уплате за периоды, истекшие до 01.01.2017 (п. 1 ст. 19, ст. 20 Федерального закона от 03.07.2016 N 250-ФЗ).

Индивидуальные предприниматели в период до 2016 года включительно уплачивали страховые взносы в фиксированном размере в порядке, установленном Федеральным законом от 24.07.2009 N 212-ФЗ "О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования" (далее - Закон N 212-ФЗ).

В определении ВАС РФ от 21.02.2012 N ВАС-1114/12 разъясняется, что обязанность по уплате страховых взносов в виде фиксированного платежа возникает у индивидуального предпринимателя с момента приобретения им указанного статуса и не связана с фактическим осуществлением деятельности и получением доходов. Таким образом, ИП был обязан уплачивать страховые взносы сам за себя по фиксированным платежам, начисляемым ПФР.

Согласно п. 1 ст. 18 Закона N 212-ФЗ плательщики страховых взносов обязаны своевременно и в полном объеме уплачивать страховые взносы. В соответствии с п. 2 ст. 18 Закона N 212-ФЗ в случае неуплаты или неполной уплаты страховых взносов в установленный срок производится взыскание недоимки по страховым взносам в порядке, предусмотренном данным законом.

В соответствии с п. 1 ст. 75 НК РФ пеней признается денежная сумма, которую налогоплательщик должен выплатить в случае уплаты причитающихся сумм налогов или сборов, в том числе налогов, уплачиваемых в связи с перемещением товаров через таможенную границу РФ, в более поздние по сравнению с установленными законодательством о налогах и сборах сроки.

Взыскание пени производится по решению налогового органа, которое принимается после истечения срока, установленного в требовании об уплате пени (которое в силу п. 1 и п. 3 ст. 70 НК РФ направляется налогоплательщику не позднее трех месяцев со дня выявления недоимки), но не позднее двух месяцев после истечения указанного срока. Решение о взыскании, принятое после истечения такого срока, считается недействительным и исполнению не подлежит (п.п. 2, 3 и 9 ст. 46 НК РФ). В этом случае налоговый орган может обратиться в суд с иском о взыскании с налогоплательщика причитающейся к уплате суммы пени. Заявление может быть подано в суд в течение шести месяцев после истечения срока исполнения требования об уплате пени. Пропущенный по уважительной причине срок подачи заявления может быть восстановлен судом (п. 3 ст. 46 НК РФ). Аналогичные правила применяются и в отношении пени, начисленной на недоимку.

Таким образом, возможность взыскания с налогоплательщика недоимки зависит в первую очередь не от давности ее образования, а от момента ее выявления налоговым органом. Именно с этого момента начинается течение срока, пропуск которого лишает налоговый орган возможности взыскать с налогоплательщика недоимку. Недоимка может быть выявлена налоговым органом, например, в ходе налоговых проверок, при осуществлении иных мероприятий налогового контроля, при проведении совместной сверки расчетов по налогам и сборам.

Налоговая амнистия предусмотрена Федеральным законом от 28.12.2017 N 436-ФЗ "О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации" (далее - Закон N 436-ФЗ).

Согласно ч. 1 ст. 11 Закона N 436-ФЗ признаются безнадежными к взысканию и подлежат списанию недоимка по страховым взносам в государственные внебюджетные фонды РФ за расчетные (отчетные) периоды, истекшие до 01.01.2017, в размере, определяемом в соответствии с ч. 11 ст. 14 Закона N 212-ФЗ, задолженность по соответствующим пеням и штрафам, числящиеся за индивидуальными предпринимателями (ИП), адвокатами, нотариусами, занимающимися частной практикой, и иными лицами, занимающимися в установленном законодательством РФ порядке частной практикой, а также за лицами, которые на дату списания соответствующих сумм утратили статус ИП или адвоката либо прекратили заниматься в установленном законодательством РФ порядке частной практикой.

В письме Минфина России от 26.01.2018 N 03-11-11/4394 было разъяснено, что установленная для списания задолженность возникла не вследствие уклонения от обложения страховыми взносами, а из-за особенностей законодательства о страховых взносах, которое предусматривало, что в случае непредставления налоговой отчетности ИП (то есть даже если он не вел никакой деятельности и не получал никаких доходов) сумма страховых взносов рассчитывалась в повышенном размере - как произведение восьмикратного минимального размера оплаты труда и тарифа страховых взносов. После передачи функций по администрированию страховых взносов налоговым органам и активизации работы по взысканию задолженности многие предприниматели, которые уже давно не вели никакой деятельности, обнаружили за собой долги по взносам в сотни тысяч рублей. В целях списания в том числе упомянутой задолженности, рассчитанной из восьмикратного минимального размера оплаты труда, был принят Закон N 436-ФЗ.

Формулировка ч. 1 ст. 11 Закона N 436-ФЗ допускает различные толкования в части пеней и штрафов. В частности, непонятно, относится ли фраза "за расчетные (отчетные) периоды, истекшие до 1 января 2017 года" только к начисленным страховым взносам или также к начисленным в эти периоды штрафам и пеням? Информация ФНС России от 09.02.2018 также не разъясняет указанную проблему.

К сожалению, ИП не смог предоставить информацию, которая бы позволила прийти к определенному выводу относительно анализируемой ситуации. Поэтому мы вынуждены исходить из логически обоснованных предположений.

Предполагаем, что физическое лицо, хотя и прекратило предпринимательскую деятельность и не представляло налоговую отчетность по УСН, не лишилось официально статуса ИП. В связи с этим ему начислялись взносы в ПФР в фиксированном размере, а также ежегодно начислялись пени на неуплаченную сумму страховых взносов. После передачи функций по администрированию страховых взносов налоговым органам пени продолжали начисляться.

В результате проведения налоговой амнистии налоговый орган списал недоимку как по самим страховым взносам, так и по пеням, начисленным по 31.12.2016. Однако, как указано выше, он мог истолковать Закон N 436-ФЗ таким образом, что начисленные с 01.01.2017 пени списанию не подлежат. Вероятно, при проведении камеральной проверки налоговый орган обнаружил задолженность по пеням и обратился в суд для ее взыскания. Поскольку, как отмечалось выше, заявление в суд может быть подано в течение шести месяцев после истечения срока исполнения требования об уплате пени, скорее всего, в решении суда фигурирует не сумма пени за 3 года, а только за 6 месяцев.

Изложенная выше гипотеза объясняет, почему в личном кабинете налогоплательщика отсутствует задолженность по страховым взносам, но осталась задолженность по пени.

Отметим, что в гражданском праве срок исковой давности по требованию об уплате пени должен исчисляться отдельно по каждому просроченному платежу за соответствующий период (определение Верховного Суда РФ от 18.05.2016 N 305-ЭС15-19057, постановление Президиума ВАС РФ от 15.01.2013 N 10690/12).

В условиях отсутствия необходимой информации и документов мы не можем сделать конкретных выводов об обоснованности позиции налогового органа.

Рекомендуем ИП написать обращение в свой налоговый орган с просьбой разъяснить, какая именно задолженность была включена в решение о списании задолженности, и почему не были списаны относящиеся к этой задолженности пени.

К сведению:

Во избежание налоговых рисков налогоплательщик может на основании п. 1 ст. 34.2 НК РФ и п. 1, п. 2 ст. 21 НК РФ обратиться в Минфин России или в налоговый орган по месту учета организации за получением письменных разъяснений по данному вопросу. Напомним, что в соответствии со ст. 111 НК РФ выполнение налогоплательщиком письменных разъяснений, данных ему финансовым или налоговым органом о порядке исчисления, уплаты налога (сбора) или по иным вопросам применения законодательства о налогах и сборах, является обстоятельством, исключающим вину лица в совершении налогового правонарушения. В этом случае налогоплательщик не подлежит ответственности за совершение налогового правонарушения.

Рекомендуем также ознакомиться с материалами:

- Энциклопедия решений. Основание для выставления и направления налогоплательщику требования об уплате налога (сбора), страховых взносов, пеней, штрафа, процентов;

- Вопрос: Какие категории подпадают под списание долгов по налогам и страховым взносам в рамках налоговой амнистии у ИП, применяющего УСН? Долги каких периодов подпадают под амнистию? Как правильно составить запрос в налоговый орган, чтобы узнать, почему долги налогоплательщика не были списаны в рамках этой амнистии? (ответ службы Правового консалтинга ГАРАНТ, апрель 2018 г.)

- Вопрос: У организации имеется задолженность по уплате пеней, возникшая в 2005 году. Налоговый орган пытается любыми способами добиться погашения этой задолженности. При этом официальных требований на уплату в адрес организации не выставляется, но в устной форме представители налоговой инспекции требуют графики погашения пеней, угрожают арестом расчетного счета и т.п. Имеет ли право налоговый орган в рассматриваемой ситуации каким-либо способом добиться от организации уплаты этих пеней? Какие действия, учитывая, что срок исковой давности по взысканию данных пеней истек, в данной ситуации должна принять организация для списания пеней в лицевой карточке? (ответ службы Правового консалтинга ГАРАНТ, ноябрь 2010 г.)

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

аудитор, член ААС Буланцов Михаил

Ответ прошел контроль качества

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

© ООО "НПП "ГАРАНТ-СЕРВИС", 2020. Система ГАРАНТ выпускается с 1990 года. Компания "Гарант" и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Все права на материалы сайта ГАРАНТ.РУ принадлежат ООО "НПП "ГАРАНТ-СЕРВИС". Полное или частичное воспроизведение материалов возможно только по письменному разрешению правообладателя. Правила использования портала.

Портал ГАРАНТ.РУ зарегистрирован в качестве сетевого издания Федеральной службой по надзору в сфере связи,

информационных технологий и массовых коммуникаций (Роскомнадзором), Эл № ФС77-58365 от 18 июня 2014 года.

ООО "НПП "ГАРАНТ-СЕРВИС", 119234, г. Москва, ул. Ленинские горы, д. 1, стр. 77, info@garant.ru.

8-800-200-88-88

(бесплатный междугородный звонок)

Редакция: +7 (495) 647-62-38 (доб. 3145), editor@garant.ru

Отдел рекламы: +7 (495) 647-62-38 (доб. 3136), adv@garant.ru. Реклама на портале. Медиакит

Если вы заметили опечатку в тексте,

выделите ее и нажмите Ctrl+Enter

Небольшой штраф за пенсионную отчетность — теперь не повод для судебного разбирательства. Правительство запретило Пенсионному фонду подавать иски, если сумма штрафа меньше 3 000 руб. Рассмотрим это нововведение подробнее.

Как сейчас наказывает ПФР

Поправки в ст. 17 Закона от 01.04.1996 № 27-ФЗ «Об индивидуальном (персонифицированном) учете. » уже опубликованы и вступят в силу 31 июля 2020 года. Речь идет о работодателях, которые несвоевременно сдают отчет или отправляют недостоверные сведения. Это считается нарушением, за которое накажут:

- 500 руб. — за просрочку и неполную информацию (по каждому сотруднику);

- 1 000 руб.— за несоблюдение порядка подачи сведений в электронном виде.

Если ПФР обнаружит нарушение, то составит акт. Его вручат работодателю под расписку, отправят заказным письмом или электронным файлом по ТКС. Директору дадут 15 дней для разъяснения своей точки зрения. Если фирма будет спорить, то подаст возражение на имя начальника территориального отделения. Потом создадут комиссию, пригласят директора фирмы или представителя по доверенности. По итогам заседания вынесут решение о привлечении к ответственности либо об отмене санкции.

Если наказание оставят в силе, то руководителю выдадут требование о перечислении штрафа в течение 10 дней. Когда сумма не поступает в казну, ее взыскивают принудительно. Правда, решать такие вопросы может только суд. Поэтому ПФР составит иск и отправит его судье. Если требования удовлетворят, то приставы спишут деньги с расчетного счета предприятия.

Суды буквально завалены исками от ПФР о взыскании мелких штрафов с работодателей. На присуждение виновнику 500 рублей уходит уйма времени. Тогда как серьезные дела, например по взысканию средств на реабилитацию тяжелобольного, ждут своей очереди. Правительство разгрузит систему. И теперь пенсионный фонд не будет подавать иски по каждому поводу.

Как будут взимать штрафы в ПФР по новым правилам

Порядок наказания работодателей не изменится — за нарушения все так же будут штрафовать и высылать требования. Просто сумма, с которой у ПФР примут иск, теперь должна быть не меньше 3 000 руб. Это значит, что за 1 000 руб. не подадут в суд. Но наказание не исчезнет, а будет «висеть» на фирме до момента, пока она не нарушит еще что-нибудь. Когда фонд накопит 3 тыс. руб., то сразу подаст иск.

Предприятие просрочило отправку СЗВ-М и получило 1,5 тыс. штрафа. Этой суммы недостаточно, чтобы взыскать ее по суду. ПФР ждет. В следующем квартале бухгалтер предоставил неверную информацию — оштрафовали еще на 500 руб. Чтобы подать иск, осталось накопить 1 000 руб. Через пару месяцев фирма снова забывает про отчет и получает наказание — 1,5 тыс. Итого сумма штрафа — 3 500 руб. Теперь фонд может идти в суд, на подготовку иска у него есть 6 месяцев.

Срок давности по взысканию — 3 года. В течение этих лет (с даты первого наказания) пенсионный фонд будет копить штрафы предприятий до нужной суммы. А если за это время фирма больше ничего не нарушит, то ПФР все равно потребует взыскания, но предварительно выждет 36 месяцев — вдруг еще что-то появится или директор сам погасит долг. Проще говоря, эту 1 000 руб. все равно придется платить, не сейчас так через 3 года.

Зная, что ПФР копит штрафы, директор может прикинуть начало судебных разборок и опередить фонд — самостоятельно перечислить долг. На это есть 3 года. Допустим, фирма получила два требования общей суммой 2 800 руб. Понимая, что следующий штраф приведет в суд, директор оплатит один из них. Так он уменьшит «санкционные накопления» и отсрочит подачу иска.

Напоминаем, что с 1 января 2020 года изменился КБК по уплате штрафов по ст. 17 Закона № 27-ФЗ. Теперь перечислять деньги нужно на КБК 392 1 16 07090 06 0000 140 — «Иные штрафы, неустойки, пени, уплаченные в соответствии с законом или договором в случае неисполнения или ненадлежащего исполнения обязательств перед Пенсионным фондом Российской Федерации».

Код 392 1 16 20010 06 6000 140 применялся до 01.01.2020 и уже не действует.

В соответствии с действующим законодательством в России существуют обязательные системы пенсионного, медицинского и социального страхования. В рамках них граждане имеют право на получение определенных социальных гарантий, в том числе на оказание им медицинской помощи и предоставление пенсионного обеспечения.

При этом финансовое обеспечение данных систем страхования ложится на работающих граждан и их работодателей. Так, установлено, что каждая организация и индивидуальные предприниматели обязаны вносить за своих работников страховые взносы в размере, зависящем от заработной платы сотрудника. За неисполнение соответствующей обязанности к работодателям могут быть применены санкции финансового характера, в числе которых штрафы и пени.

Бесплатно по России

Как правильно сделать проводки

Проводки пени по страховым взносам на практике чаще всего используются две:

- Дт 99/1 Кт 69 субсчет. Данная проводка отражает начисление определенной суммы пени по взносам на различные виды обязательного страхования. Допустимо рассматривать пени, как «прочие расходы». В этом случае используется проводка Дт 91 Кт 69.

- Дт 69/субсчет Кт 51. Данная проводка подразумевает, что средства направлены в счет погашения задолженности.

При погашении недоимок у многих бухгалтеров возникает вопрос о том, какую дату следует проставлять при осуществлении проводок. В данном случае это зависит от того, каким образом производится оплата – добровольно или на основании соответствующего требования.

Если пени погашаются самостоятельно, то указывают дату, когда сумма их была подсчитана. В тех случаях, когда организация исполняет требования контролирующего органа, то указывается дата его вынесения.

Понятие «пени по страховым взносам»

В тех случаях, когда организация или индивидуальный предприниматель не выполняет своих обязательств по уплате страховых взносов, контролирующий орган имеет полномочия по начислению дополнительных денежных сумм до момента уплаты долга.

Так, здесь следует выделить пени, под которыми понимается дополнительный сбор, устанавливаемый за каждый день просрочки. Особенностью пени является то, что они начисляются ежедневно до момента исполнения организацией или ИП своих обязательств.

Решение о применении штрафных санкций в отношении плательщиков взносов принимает контролирующий орган. Ранее их было несколько. Так, взносы на пенсионное страхование администрировал Пенсионный фонд России (ПФР), на медицинское – Фонд обязательного медицинского страхования (ФОМС), на социальное – Фонд социального страхования (ФСС).

Однако на сегодняшний день функции по администрированию поступающих взносов возложены на Федеральную налоговую службу (ФНС). Именно данный орган и накладывает финансовые санкции на недобросовестных плательщиков. Взносы за травматизм по-прежнему администрируются ФСС.

За что могут начислять

Уплата страховых взносов осуществляется с периодичностью, установленной законом. Соответственно, на выполнение этой обязанности плательщику предоставляется определенный срок. Если обязанность им до окончания платежного периода не исполнена, то его могут ожидать финансовые санкции.

Когда страховые взносы начислены, они считаются уплаченными в полном объеме в день, когда в банк, где открыт расчетный счет, на котором имеется достаточное количество денежных средств, предоставлен соответствующий платежный документ.

Таким образом, пени могут быть начислены:

- за неуплату страховых взносов;

- за частичную неуплату страховых взносов;

- за просрочку по уплате взносов.

Решение о начислении пени и штрафов по страховым взносам может быть оспорено в судебном порядке.

Как рассчитывается штраф

Как было отмечено ранее, пени начисляются каждый день за весь период просрочки. При расчете используется следующая формула:

Однако следует отметить, что она применяется только по отношению к ИП, а также к организациям при сроке просрочки не более 30 дней. Если просрочка составляет 31 день и более, пени рассчитывают с измененной переменной – не 1/300, а 1/150 ключевой ставки Центробанка.

На сегодняшний ключевая ставка ЦБ РФ установлена в размере 4,25%. Однако следует учитывать, что данный параметр подлежит постоянному изменению. Кроме этого, расчет за каждый календарный день производится с учетом ставки, установленной на него.

Взыскание и что будет, если своевременно не оплатить

При образовании пени их рекомендуется погасить как можно скорее. Это, не в последнюю очередь, связано с тем, что каждый календарный день происходит рост задолженности. А по истечению 30 дней с момента просрочки санкции для юридических лиц увеличиваются в 2 раза.

Если своевременно не оплатить пени, то в течение 3 месяцев налоговая служба вышлет требование об уплате недоимки. За это время сумма просрочки может значительно вырасти. В требовании будет указан крайний срок, в который пени должны быть уплачены в полном объеме.

Если требование не будет исполнено плательщиком страховых взносов, то в таком случае денежные средства могут быть взысканы с него в принудительном порядке за счет денежных средств, находящихся на счету в банке обслуживания.

Кроме этого, налоговая инспекция вправе обратиться в суд с иском о взыскании недоимки. Как правило, в суд контролирующий орган обращается и заявлением о взыскании неуплаченных страховых взносов, штрафов, налогов и пеней. После получения судебного приказа (исполнительного листа) взыскание долга производится принудительно в рамках соответствующего исполнительного производства.

Порядок уплаты штрафа

Пени могут быть перечислены как добровольно, так и взысканы принудительно – по требованию.

- Добровольно. В этом случае организация самостоятельно высчитывает их размер. В обязательно порядке составляется справка расчета, которая направляется в контролирующий орган. Уплата происходит по платежному поручению.

- По требованию. При возникновении пени и получении требования контролирующего органа об их уплате на должника возлагается соответствующая обязанность. Юридические лица и индивидуальные предприниматели оплачивают их путем направления платежного поручения в банк. Сумма платежа должна соответствовать указанной в присланном требовании.

При несвоевременной сдаче и уплате страховых взносов по отношению к организациям и ИП могут быть применены финансовые санкции в форме пени, которые начисляются за каждый день просрочки платежа. Оплата недоимки может производиться как добровольно на основании собственных подсчетов, так и после получения соответствующего требования от контролирующего органа. Используемые для этого бухгалтерские проводки в этих случаях не различаются.

Опции темы

- Версия для печати

- Подписаться на эту тему…

Поиск по теме

У пенсионного фонда нет права взыскивать пени?

по просьбе Летчика-2 завожу тему

просьба покритиковать его труд или поддержать его идею))

респекты за представление трибуны)))

Основная мысль заключается в следующем:

1. Только у налогового органа в течение расчетного периода имеется информация о начисленных и фактически уплаченных страхователем взносов.

2. В силу п. 4 ст. 26 Закона о пенсионном страховании не начисляются пени на сумму недоимки, которую страхователь не мог погасить в силу того, что по решению налогового органа или суда были приостановлены операции страхователя в банке или наложен арест на имущество страхователя.

Информация о принятых налоговым органом решений о приостановление операций по счетам налогоплательщика (налогового агента) - организации или индивидуального предпринимателя в банках (п. 8 ст. 46 НК РФ) или взыскании недоимки за счет иного имущества налогоплательщика (ст. 47 НК РФ) путем направления постановления о взыскании судебному приставу-исполнителю (ст. 47 НК РФ), а также о ходе исполнительного производства, в т.ч. об аресте имущества должника, налоговым органом в адрес ПФР не предоставляется.

Более того, НК РФ, Закон о пенсионном страховании, не предусматривают такую обязанность налогового органа. В ходе судебных разбирательств представители УПФР также подтвердили, что подобного рода сведения из налоговой инспекции не получают.

Соответственно, предоставление ПФР права на начисление пени при отсутствии объективной информации и соответствующих документов (имеющих непосредственной отношение к процедуре начисления пени) изначально предполагает систематическое нарушение прав и законных интересов страхователей, и, как следствие, конфликтный порядок их восстановления (путем обращения в вышестоящий орган или в суд), что вряд ли предполагалось законодателем.

Все изложенное позволяет утверждать, что УПФР осуществляет начисление пени за несвоевременную уплату страховых взносов, выставление требований, а также их последующее взыскание во внесудебном и судебном порядке при отсутствии соответствующих полномочий, основанных на законе.

все остальное - подводка, а также внесение сумятицы в монолитные умы судейских

жду конструктивной критики, суд. разбирательства продолжатся уже на следующей неделе, поэтому нужно позицию по делу поточить слегонца и превратить в железобетонную. )))

Летчик-2, привет!

ну давай покритикую

т.е. твоя позиция, что недоимку могут, а пеню нет. так?

или же просто у них нет инфы, поэтому начисление пени некорректно?

Если начать с малого, то нет инфы= нет пени

Если глобально, то целевое назначение ПФР: назначать, перерасчитывать и выплачивать пенсиии. Но зачем тогда ПФР выполняет не свойственную ему фискальную функцию?

Получается, что есть дублирование функций ФНС=ПФР, расходы на штат, доп. бюджетные расходы с одной сторонны,

и

Излишнее административное воздействие /давление на коммерсов (причем изначально конфликтного характера), с другой стороны

Летчик-2, Если глобально

вся эта глобальность отбивается тем, что не Вашего ума дело

типа - мои ишаки, куда хочу, туда и ставлю (с)

ведь ранее и налорги имели полномочия взыскивать (если мне память не изменяет) и даже практика была, что выходило, что могло двойное взыскание происходить.

кстати, а ты это видал?

5 августа 2000 года N 118-ФЗ

О ВВЕДЕНИИ В ДЕЙСТВИЕ ЧАСТИ ВТОРОЙ НАЛОГОВОГО КОДЕКСА

РОССИЙСКОЙ ФЕДЕРАЦИИ И ВНЕСЕНИИ ИЗМЕНЕНИЙ В НЕКОТОРЫЕ

ЗАКОНОДАТЕЛЬНЫЕ АКТЫ РОССИЙСКОЙ ФЕДЕРАЦИИ О НАЛОГАХ

Статья 9. С 1 января 2001 года контроль за правильностью исчисления, полнотой и своевременностью внесения взносов в государственные социальные внебюджетные фонды (Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации и фонды обязательного медицинского страхования), уплачиваемых в составе единого социального налога (взноса), осуществляется налоговыми органами Российской Федерации.

Порядок расходования средств, уплачиваемых (зачисляемых) в вышеуказанные фонды, а также иные условия, связанные с использованием этих средств, устанавливаются законодательством Российской Федерации об обязательном социальном страховании.

В отношении налогоплательщиков единого социального налога (взноса) налоговые органы проводят все предусмотренные Налоговым кодексом Российской Федерации мероприятия налогового контроля, осуществляют взыскание сумм недоимки, пеней и штрафов по платежам в государственные социальные внебюджетные фонды, проводят зачет (возврат) излишне уплаченных сумм единого социального налога (взноса) в порядке, установленном Налоговым кодексом Российской Федерации.

ПФР вроде как тоже социальный фонд? нет?

вспомнил, потому как раньше ПФР отбривали этим по иска о взыскании штрафов, см. например ФАС МО от 7 марта 2003 г. Дело N КА-А41/1000-03

кааанечно.

как я уже отмечал

КБК 182 1 09 08020 06 0000 140 (Недоимка, пени и штрафы по взносам в Пенсионный фонд РФ) администрируется налоргом

на практике налорг начисляет и взыскивает в настоящее время пени на недоимку по прото-ЕСН, т.е. возникшую по взносам, сборам до его введения.

сам в тяпницу такую липовую задолженность по пеням отбивал в АС СО

проверить, есть или нет двойное начисление, достаточно трудно, но и не невозможно.

во всяком случае, я привлек по спору с ПФР налорг третьим лицом, но это чисто чтоб время потянуть для развития креатива)))

так то оно так,спорить с такой логикой трудно.

но дык правильные ишаки должны быть, ну никак не в форме ГУ, созданном ГУ

Материал пробежал мельком, что называется через строчку. Честно говоря, есть определенные сомнения в обоснованности причисления Пенсионного фонда к числу государственных учреждений и соответственно в выводах, основанных на этой предпосылке. Положение о Пенсионном фонде в качестве акта, определяющего форму, в том числе через упоминание слова "учреждение" в качестве такового рассматриваться не может, ни с учетом буквального толкования в историческом аспекте, ни с учетом системного толкования.

Запись в ЕГРЮЛ. А какое она имеет значение?

С учетом особенностей образования Пенсионного фонда, а также его функций и полномочий, он скорее всего тяготеет к государственным органам. Для которых в нашей стране, как известно, нет организационной формы, а достаточно лишь упоминания в положении типа о том, что "является юридическим лицом".

насчет ГУ ПФР России см. более внимательно - ст. 5 Федерального закона от 15.12.2001 № 167-ФЗ.

с учетом любого толкования ПФР = ГУ ··········

Закон говорит о неких "территориальных органах", которые не названы государственными учреждениями, являясь при этом "единой системой" вместе с ПФР.

Эти органы, собственно говоря, могут быть не то что частными учреждениями, а вообще коммерческими организациями!

там бы бесценный ответ на все возможные варианты толкования Sweet Lawyer статуса ГУ ПФР, только и всего ))

"являясь при этом "единой системой" вместе с ПФР"

есть мысль заявлять для начала о "малой неполномочности", которая более легче воспринимается судьями на местах: т.е. районные УПФР не тождественны тому понятию терр. органов, о которых упоминается в ЗоПО (а таковыми являются регональные ОПФР)

однако продолжим завтра, я в Казан поехал

Летчик-2,

я так понимаю, что тебя смущает некая "двухэтажность" органов? а что это реально нарушает? тем более примеры есть, например налорги и финмоторинг по штрафам КоАПФ - одни проверяют, другие штрафуют

меня больше смущает, что:

1. процесс взыскания недоимки запускается только через 5 мес

(п.2 ст.25 и п.1 ст.25.1)

2. срок на принятие решения о взыскании нет (поправьте, если не так), соответственно. пресекательного срока я как-то не вижу, хотя вот имеется отлуп налоргу в надзоре:

ВЫСШИЙ АРБИТРАЖНЫЙ СУД РОССИЙСКОЙ ФЕДЕРАЦИИ

ОПРЕДЕЛЕНИЕ

от 28 февраля 2008 г. N 2023/08

ОБ ОТКАЗЕ В ПЕРЕДАЧЕ ДЕЛА В ПРЕЗИДИУМ

ВЫСШЕГО АРБИТРАЖНОГО СУДА РОССИЙСКОЙ ФЕДЕРАЦИИ

Высший Арбитражный Суд Российской Федерации в составе председательствующего судьи Финогенова В.И., судей Березия А.Е., Пановой И.В., рассмотрев в судебном заседании заявление Управления Пенсионного фонда Российской Федерации в г. Северодвинске Архангельской области от 23.01.2008 N 06-15/460 о пересмотре в порядке надзора решения Арбитражного суда Архангельской области от 18.06.2007, постановления Четырнадцатого арбитражного апелляционного суда от 21.08.2007, постановления Федерального арбитражного суда Северо-Западного округа от 27.12.2007 по делу N А05-3337/2007,

открытое акционерное общество "СДМУ Спецмашмонтаж" (ул. Транспортная, д. 12 А, г. Северодвинск, Архангельская область, 164500; далее - общество) обратилось в Арбитражный суд Архангельской области с заявлением о признании незаконными решения и постановления от 22.12.2006 N 1787/н Управления Пенсионного фонда Российской Федерации в г. Северодвинске Архангельской области (ул. Ломоносова, д. 105, г. Северодвинск, Архангельская область, 164500; далее - фонд) о взыскании пеней, начисленных за несвоевременную уплату страховых взносов на обязательное пенсионное страхование.

Решением Арбитражного суда Архангельской области от 18.06.2007 заявленные требования удовлетворены. Решение и постановление фонда от 22.12.2006 N 1787/н признаны незаконными. Суд обязал фонд устранить допущенные нарушения прав общества. Кроме того, суд взыскал с фонда 4000 рублей государственной пошлины.

Постановлением Четырнадцатого арбитражного апелляционного суда от 21.08.2007 решение Арбитражного суда Архангельской области от 18.06.2007 оставлено без изменения.

Постановлением Федерального арбитражного суда Северо-Западного округа от 27.12.2007 решение Арбитражного суда Архангельской области от 18.06.2007 и постановление Четырнадцатого арбитражного апелляционного суда от 21.08.2007 оставлены без изменения.

В заявлении, поданном в Высший Арбитражный Суд Российской Федерации, о пересмотре указанных судебных актов в порядке надзора фонд просит их отменить и в удовлетворении требований обществу отказать, ссылаясь на неправильное применение судами статей 46, 70 Налогового кодекса Российской Федерации и, в частности, на то, что срок, в течение которого территориальным органом Пенсионного фонда должны быть вынесены решение и постановление (пункты 5, 6, 14 статьи 25.1 Федерального закона от 15.12.2001 N 167-ФЗ "Об обязательном пенсионном страховании в Российской Федерации"; далее - Закон) о взыскании пеней, начисленных за несвоевременную уплату страховых взносов, во внесудебном порядке, не установлен.

Также фонд ссылается на неправильное применение судами статьи 333.21 Налогового кодекса Российской Федерации и необоснованное взыскание с него 4000 рублей расходов по уплате государственной пошлины.

Удовлетворяя заявление общества, суды сделали вывод о пропуске фондом срока вынесения решения и постановления от 22.12.2006 на основании совокупности сроков, предусмотренных пунктом 1 статьи 25.1 Закона и пунктом 3 статьи 46 Налогового кодекса Российской Федерации.

При этом суды в соответствии с положениями статей 2 и 25.1 Закона указали на то, что срок, в течение которого территориальный орган Пенсионного фонда должен вынести решение о взыскании недоимки, пеней и штрафа во внесудебном порядке, предусмотрен пунктом 3 статьи 46 Налогового кодекса Российской Федерации.

Расходы по государственной пошлине в сумме 4000 рублей отнесены на фонд, поскольку в данном случае имеется два предмета спора.

В соответствии с частью 4 статьи 299 Арбитражного процессуального кодекса Российской Федерации дело может быть передано в Президиум Высшего Арбитражного Суда Российской Федерации для пересмотра судебных актов в порядке надзора при наличии оснований, предусмотренных статьей 304 Арбитражного процессуального кодекса Российской Федерации.

Согласно статье 304 Арбитражного процессуального кодекса Российской Федерации основаниями для изменения или отмены в порядке надзора судебных актов, вступивших в законную силу, являются: нарушение оспариваемым судебным актом единообразия в толковании и применении арбитражными судами норм права; нарушение прав и свобод человека и гражданина согласно общепризнанным принципам и нормам международного права, международным договорам Российской Федерации; нарушение прав и законных интересов неопределенного круга лиц или иных публичных интересов.

Рассмотрев доводы фонда, коллегия судей полагает, что они не свидетельствуют о наличии оснований, предусмотренных статьей 304 Арбитражного процессуального кодекса Российской Федерации, для передачи дела в Президиум Высшего Арбитражного Суда Российской Федерации для пересмотра названных судебных актов в порядке надзора.

Учитывая изложенное и руководствуясь статьей 184, частью 8 статьи 299, статьей 301 Арбитражного процессуального кодекса Российской Федерации, Высший Арбитражный Суд Российской Федерации

в передаче дела N А05-3337/2007 Арбитражного суда Архангельской области в Президиум Высшего Арбитражного Суда Российской Федерации для пересмотра в порядке надзора решения Арбитражного суда Архангельской области от 18.06.2007, постановления Четырнадцатого арбитражного апелляционного суда от 21.08.2007, постановления Федерального арбитражного суда Северо-Западного округа от 27.12.2007 отказать.

Председательствующий судья

В.И.ФИНОГЕНОВ

правда не очень понял как они тут п.3 ст.46 НК притянули

Читайте также: