На усн 20 в пфр применяется ли ограничение 876000руб

Основания для уплаты 1% с превышения

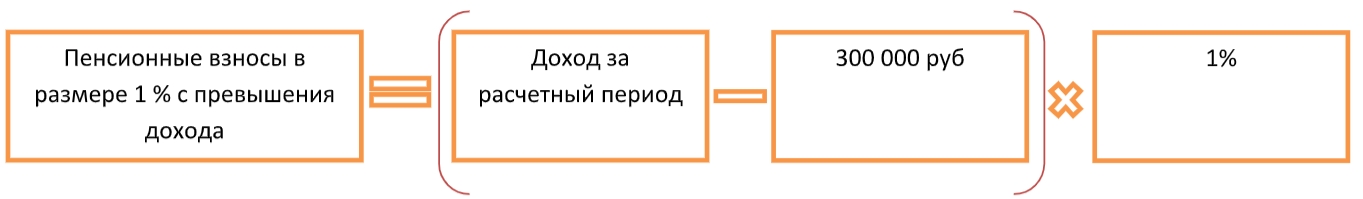

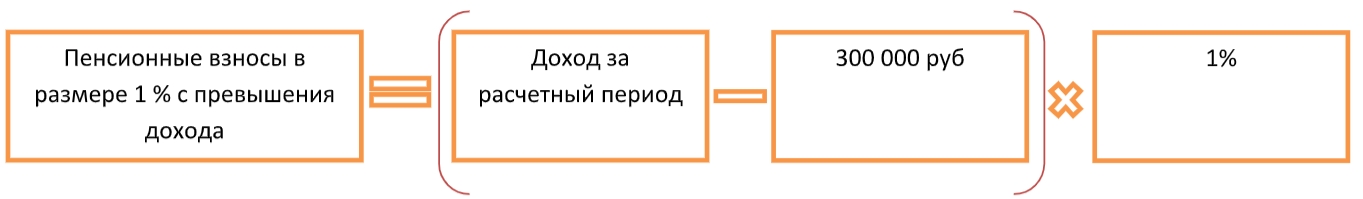

Индивидуальные предприниматели уплачивают обязательные взносы на пенсионное и медицинское страхование в фиксированном размере, который законом устанавливают на каждый календарный год. При этом, если доход ИП превысил 300 000 рублей за расчетный период, закон предписывает произвести дополнительно уплату пенсионных взносов в размере 1% от превышения дохода (п. 1 ст. 430 НК РФ):

Как считать элемент «Доход» из формулы

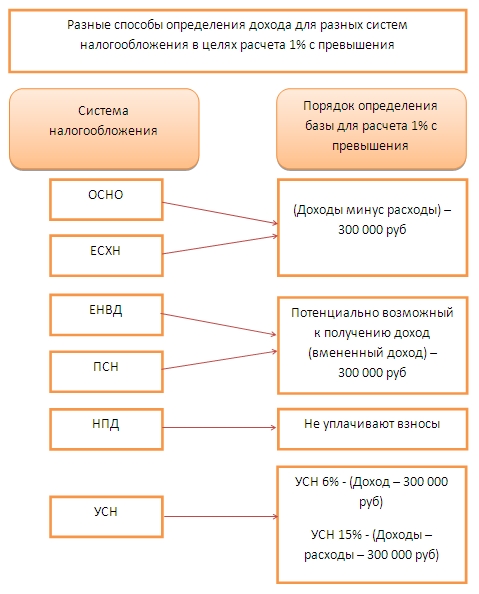

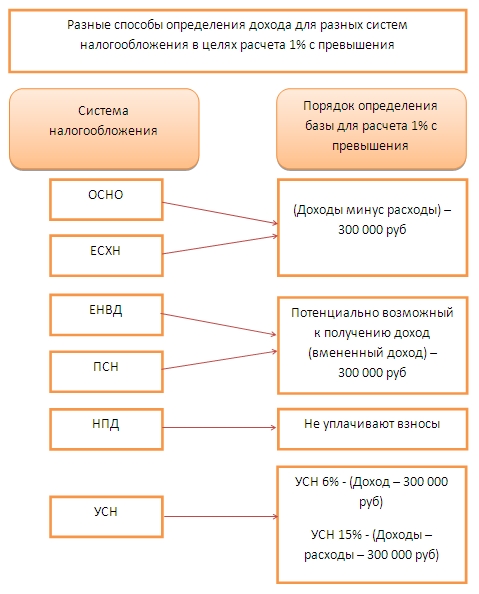

ИП могут применять любую систему налогообложения: ОСНО, УСН, ЕСХН, ПСН, ЕНВД, НПД (самозанятый). При каждой из них элемент «Доход за расчётный период» считают разными способами.

Очень долго вопрос о базе для расчета 1% взносов с превышения дохода на УСН стоял весьма остро. Касался он доходно-расходной упрощенки, так как с доходной упрощенкой всё достаточно прозрачно: при УСН «доходы» база для расчета – валовые полученные доходы.

А если УСН «доходы минус расходы»? Базой считать полученные доходы или доходы, уменьшенные на величину расходов?

История вопроса

Долгое время налоговые чиновники высказывались единодушно, что при доходно-расходной УСН расчет взносов в 1% с превышения ведут исходя из базы, равной полученным доходам. Учитывать расходы не позволялось (письмо ФНС России от 23.09.2019 № БС-4-11/19262, письмо Минфина России от 31.07.2020 № 03-15-05/67206).

Рассуждения строились на формулировках Налогового кодекса. В ст. 430 указано, что для упрощенной системы доход в целях исчисления 1% с превышения считают на основании ст. 346.15. О расходах в этой статье не сказано ни слова.

Но такие правила ставили в неравное положение ИП-общережимников (они могли при расчете 1% уменьшать доходы на расходы) и ИП-упрощенцев, что противоречит основным принципам налогового права.

Были отдельные судебные решения, где суды вставали на сторону налогоплательщиков. Однако официальная позиция налоговиков оставалась прежней.

Можно ли при расчете 1% с превышения уменьшать доходы на расходы при УСН в 2020 году

Всё изменили в 2020 году.

Отправной точкой перемены мнения стало определение Конституционного суда РФ от 30.01.2020 № 10-О. В нём сказано, что для расчета суммы превышения доходов над 300 000 можно доходы расчетного периода уменьшить на расходы расчетного периода. Учету подлежат фактически произведенные и документально подтвержденные расходы.

Руководствуясь этим определением, Налоговая служба выпустила письмо от 01.09.2020 № БС-4-11/14090, в котором официально изменила свою точку зрения и признала, что «доходно-расходные» упрощенцы при расчете 1% с превышения дохода над 300 000 руб. рассчитывают базу для 1% как доходы, уменьшенные на расходы.

Исходя из этого, можно смело делать перерасчет суммы взносов и писать заявление на возврат излишне уплаченных денежных средств.

Однако не стоит забывать, что, как правило, уплаченные страховые взносы учитывают в составе расходов ИП-упрощенца на УСН (доходы-расходы), поэтому налоговая база по УСН тоже поползет, причем в бОльшую сторону. То есть, налог по УСН должен быть пересчитан в бОльшую сторону, что приведет к подаче уточненной декларации и доплате налога. Поэтому прежде чем бежать за возвратом переплаты, лучше взвешенно все рассчитать и выбрать оптимальный вариант.

Подводим итоги

После определения КС РФ от 30.01.2020 № 10-О налоговики сменили свое мнение по поводу учета расходов для расчета 1% взносов с превышения доходов при УСН на прямо противоположное тому, которого придерживались ранее.

Теперь доходы для определения базы расчета 1% с превышения можно уменьшать на подтвержденные расходы. И переплату можно вернуть, но предварительно следует сделать расчет, будет ли это выгодным.

Не успели еще компании полностью ознакомиться с революционными налоговыми изменениями, которые уже вступят в силу в 2020 году, на пороге очередной законопроект, вносящий изменения по УСН. Как поменяется порядок применения УСН в 2020 году?

На сегодняшний день Госдумой принят законопроект № 905506 (пока не передан на рассмотрение Правительству РФ), который позволяет большему числу компаниям и ИП применять УСН. С этой целью разработан новый порядок применения повышенных ставок при достижении упрощенцами определенной величины доходов и средней численности работников.

Сейчас упрощенец теряет право на применение УСН как только его доходы достигнут 150 млн рублей или средняя численность работников окажется больше 100 человек.

В 2020 году такие компании и ИП не потеряют право на применение УСН при определенных условиях.

Новые ставки единого налога при УСН

По общему правилу, если объектом налогообложения являются доходы, налоговая ставка устанавливается в размере 6 процентов. Законами субъектов РФ могут быть установлены дифференцированные налоговые ставки в пределах от 1 до 6 процентов в зависимости от видов предпринимательской деятельности и отдельных категорий налогоплательщиков (п.1 ст.346.20 НК РФ).

В случае если объектом налогообложения являются доходы, уменьшенные на величину расходов, налоговая ставка устанавливается в размере 15 процентов. Законами субъектов РФ могут быть установлены дифференцированные налоговые ставки в пределах от 5 до 15 процентов в зависимости от видов предпринимательской деятельности и отдельных категорий налогоплательщиков(п.2 ст.346.20 НК РФ).

Для компаний, которые превысили лимиты в части доходов на 50 млн рублей и средней численности на 30 человек, применяются повышенные ставки единого налога.

Правила применения повышенных ставок единого налога

Правила применения повышенных ставок единого налога зависит от применяемого объекта налогообложения при УСН.

I вариант. Для налогоплательщиков, применяющих УСН с объектом налогообложения в виде доходов.

Налоговая ставка, начиная с квартала, в котором доходы компании превысили 150 млн рублей, но не более чем на 50 млн рублей, и (или) средняя численность работников превысила 100 человек, но не более чем на 30 человек, устанавливается в размере 8 процентов.

II вариант. Для налогоплательщиков, применяющих УСН с объектом налогообложения в виде доходов, уменьшенных на величину расходов.

Налоговая ставка, начиная с квартала, в котором доходы компании превысили 150 млн рублей, но не более чем на 50 млн рублей, и (или) средняя численность работников превысила 100 человек, но не более чем на 30 человек, устанавливается в размере 20 процентов.

Важно! В случае если налогоплательщик применяет одновременно УСН и ПСН, при определении величины доходов от реализации для целей соблюдения ограничения, учитываются доходы по обоим указанным специальным налоговым режимам.

Как рассчитать повышенную ставку единого налога?

Впервые законопроектом вводится плавный режим слета с УСН. Это касается тех плательщиков, кто превысит лимит по доходам не более чем на 50 млн. рублей или по средней численности не более чем на 30 человек.

Такое превышение уже не чревато автоматическим переходом на общую систему налогообложения.

ПРИМЕР № 1.

Компания «Лютик» по итогам 9 месяцев 2020 года превысила лимит выручки на 20 млн рублей и составила 170 млн рублей.

Предположим, что по итогам 2020 года выручка компании составила 190 млн рублей.

Начиная с 1 июля 2020 года (т.е. в 3 квартале 2020 года, когда превышен лимит), компания будет применять ставку 8 % (объект «Доходы»). За 4 квартал 2020 год компания также будет применять ставку 8%.

Единый налог при УСН по итогам 2020 года нужно исчислить по следующей формуле:

Единый налог при УСН по итогам года = Облагаемая база за 6 месяцев ? 6% Облагаемая база за 6 квартал ? 8%

По какой ставке будет платить единый налог компания в следующем году?

В том случае если превышены лимиты, но не более чем на 50 млн рублей (то есть доход находится в диапазоне от 150 млн до 200 млн рублей), то компания будет платить единый налог при УСН по повышенной ставке 8%. По этой же ставке будут рассчитываться авансовые платежи по единому налогу. По условиям примера № 1 компания будет платить единый налог по ставке 8%.

Вернуться к обычным ставкам единого налога компания сможет при условии, что будут соблюдены лимиты в части доходов и численности работников. Например, если по итогам налогового периода, доходы компании не превысят лимит в 150 млн рублей, то по итогам налогового периода единый налог при УСН рассчитывается по ставке — 6 %.

В случае переплаты единого налога в связи с уплатой авансовых платежей по ставке 8 % сумма переплаты будет засчитываться в счет уплаты будущих платежей по УСН. Несмотря на то, что в проекте закона данное правило не прописано, здесь действует общий порядок зачета (возврата) излишне уплаченного налога.

А теперь изменим условия предыдущего примера.

ПРИМЕР № 2.

Компания «Лютик» по итогам 9 месяцев 2020 года превысила лимит выручки на 20 млн рублей и составила 170 млн рублей.

А по итогам 2020 года выручка компании составила 240 млн рублей.

Начиная с 1 октября 2020 года (т.е. в 4 квартале 2020 года, когда превышен лимит для применения УСН), компания утрачивает право на применение УСН и платит налоги в соответствии с общим режимом налогообложения.

Когда сможет компания вернуться опять на УСН? При желании компания опять может применять УСН, но не ранее, чем через год после слета с упрощенки и при условии соблюдения лимитов для перехода на этот режим.

То есть если компания слетела с УСН в 2020 году, то вернуться на этот режим она сможет не ранее 2022 года.

При этом пределы для перехода на УСН останутся прежними. В том случае если компания решила с 2020 г. применять УСН, то она должна подать уведомление в налоговую инспекцию о переходе на УСН в срок не позднее 31 декабря 2019 г.

Уведомление подается по форме, утвержденной приказом ФНС России от 02.11.2012 г. №ММВ-7-3/829@, либо представляется по телекоммуникационным каналам связи в электронном формате, утвержденном приказом ФНС России от 16.11.2012 г. №ММВ-7-6/878@.Приняв решение о переходе на УСН, компания в конце года должна выполнить ряд переходных процедур (например, незакрытые авансы перенести в состав доходов на упрощенке в декабре 2019 г.).

Например, если компания в 2019 г. применяла метод начисления по налогу на прибыль, то необходимо выделить расходы, оплаченные, но не признанные в налоговом учете в 2019 г. (по причине отсутствия «первички» от контрагента).

Для того, чтобы перейти на УСН с 2020 г., доходы (от реализации и внереализационные доходы без НДС и акцизов) компании за 9 месяцев 2019 г. не должны превышать 112,5 млн руб., стоимость ее основных средств на 1 октября 2019 г. не должна превышать 150 млн руб., а средняя численность — не более 100 человек (ст. 346.12 НК РФ).

Напомним, что средняя численность рассчитывается в порядке, определенном в Приказе Росстата от 22.11.2017 г. № 772.

Целесообразно ли применять повышенную ставку единого налога 20%?

В связи с рассмотрением данного законопроекта вызывает вопрос целесообразности применения «льготной» ставки при слете с упрощенки компаниям, применяющим объект «Доходы, уменьшенные на величину расходов» (ставка 20%).

То есть ставка такая же, как и у налога на прибыль. При этом перечень расходов при УСН (в отличие от налога на прибыль) закрыт (п.1 ст.346.16 НК РФ). Но компания тогда будет платить НДС, в отличие от повышенной «упрощенной» ставки. Но в части НДС компания может осуществлять операции, подпадающие под действие ст.149 НК РФ либо под 0% ставку. Тогда компании нужно просчитать выгодно или нет применять повышенную ставку УСН.

Для принятия выбора в пользу того или иного режима налогообложения компаниям необходимо провести анализ структуры возможных расходов с учетом процента оплаты, поскольку на практике приобретенные товары, работы, услуги могут оплачиваться в рассрочку. Следует еще учесть, что применение даже повышенной ставки УСН позволит компании быстрее списать стоимость основных средств и нематериальных активов.

В то же время такой плавный переходный период позволит компаниям не в экстренном режиме осуществлять переходные процедуры, а заранее подготовиться к общей системе налогообложения, например, пересмотреть условия договоров с контрагентами в части НДС.

Помимо новых ставок и лимитов УСН, в 2020 году упрощенцам следует учесть еще часть изменений, которые вступят в силу.

Возможность перехода на режим УСН-онлайн

Сейчас упрощенцы заполняют Книгу учета доходов и расходов и ежегодно подают налоговую декларацию по УСН.

А с 1 июля 2020 года упрощенцы могут перейти на новый УСН-онлайн. Этот режим будет доступен компаниям и ИП, которые применяют онлайн-кассу.

В чем преимущества перехода на новый режим? Эти упрощенцы уже не будут заполнять Книгу учета доходов и расходов и подавать налоговую декларацию по УСН.

Новые правила списания объектов основных средств с 2020 года

С 2020 года для упрощенцев ввели преференции в части списания основных средств. Благодаря действию Федерального закона от 29.09.2019 г. № 325-ФЗ упрощенцы быстрее смогут списывать расходы на приобретение недвижимости.

Напомним, что сейчас списание на расходы стоимости приобретенной недвижимости возможно, если помимо оплаты и ввода в эксплуатацию, имеется факт подачи документов на государственную регистрацию (пп.1 п.1 ст.346.16 НК РФ, п.3 ст.346.16 НК РФ).

Начиная с 2020 года, для признания расходов в виде стоимости основных средств не нужно дожидаться подачи документов на государственную регистрацию права собственности (п.3 ст.346.16 НК РФ в редакции Федерального закона № 325-ФЗ).

С января 2021 года «упрощенщиков» ждут важные изменения. Во-первых, увеличится лимит по доходам и численности персонала, позволяющий оставаться на УСН. Во-вторых, ставки (6% и 15%) перестанут быть едиными. Налоговую базу придется делить на две части, и к каждой применять свою ставку (см. «Повышены ставки налога при УСН»). Поправки внесены Федеральным законом от 31.07.20 № 266-ФЗ. Мы изучили все новшества, и теперь на примерах покажем, как применять их на практике.

Новые лимиты по численности сотрудников и доходам

Комментируемый закон увеличивает предельно допустимые значения доходов и средней численности работников, при которых можно оставаться на УСН (см. табл. 1).

Алгоритм проверки соблюдения лимитов прежний.

- Определить доходы (согласно ст. 346.15 НК РФ и подп. 1, 3 п. 1 ст. 346.25 НК РФ) по состоянию на 31 марта, 30 июня, 30 сентября и 31 декабря. Подсчет производится нарастающим итогом с начала года.

- Найти среднюю численность работников за квартал, полугодие, 9 месяцев и год. Вычисления производятся согласно пунктам 75-81 указаний, утв. приказом Росстата от 27.11.19 № 711.

- Если доходы и (или) средняя численность на любую из указанных дат превышает соответствующий лимит, право на УСН теряется с начала квартала, в котором произошло превышение (п. 4 ст. 346.13 НК РФ).

Подайте уведомление о переходе на УСН, ведите учет и сдавайте отчетность через интернет Подать заявку

Предельно допустимое значение выручки ежегодно индексируется. Это правило сохранится в новой редакции Кодекса. В 2020 году коэффициент-дефлятор равен 1 (ч. 4 ст. 4 Федерального закона от 03.07.16 № 243-ФЗ). Значение на 2021 год будет установлено отдельно.

Лимиты доходов и численности работников, позволяющие оставаться на УСН

Предельно допустимое значение

До конца 2020 года

С января 2021 года (п. 4 ст. 346.13 НК РФ в новой редакции)

доходы за квартал, полугодие, 9 месяцев, год

средняя численность сотрудников за квартал, полугодие, 9 месяцев, год

Изменение ставок

Действующие значения

Сейчас ставки единого «упрощенного» налога не зависят от размера дохода. Ставки равны:

- для объекта налогообложения «доходы» — 6%;

- для объекта налогообложения «доходы минус расходы» — 15%.

Новые значения

В 2021 году и далее ставки станут дифференцированными.

За период, в котором доходы не превысили 150 млн. руб., и средняя численность персонала не превысила 100 человек, ставки остаются на прежнем уровне: 6% и 15% соответственно.

Начиная с квартала, в котором доходы (посчитанные нарастающим итогом с начала года) оказались более 150 млн. руб. и (или) средняя численность работников оказалась более 100 человек, нужно применять повышенные ставки:

- для объекта налогообложения «доходы» — 8% (новый п. 1.1 ст. 346.20 НК РФ);

- для объекта налогообложения «доходы минус расходы» — 20% (новый п. 2.1 ст. 346.20 НК РФ).

Ведите учет и рассчитывайте налог по УСН с 2020 года по новым правилам Попробовать бесплатно

С квартала, в котором доходы превысили 200 млн. руб. и (или) средняя численность сотрудников оказалась выше 130 человек, налогоплательщик теряет право на УСН.

Как быть, если уже в первом квартале доходы «упрощенщика» превысили 150 млн. руб. и (или) средняя численность персонала превысила 130 человек? В такой ситуации повышенную ставку (8% или 20%) нужно применять с первого квартала и до конца года. Либо до момента, когда право на УСН утрачено. Это следует из новой редакции статьи 346.20 НК РФ .

Как считать налог и авансовые платежи по новым правилам

В новой редакции статьи 346.21 Кодекса приведены формулы для случая, когда в середине года доходы попали в диапазон «более 150, но менее 200 млн. руб.». Или средняя численность сотрудников попала в диапазон от 101 до 130 человек.

Чтобы посчитать налог, нужно сделать шаги.

Шаг 1. Найти облагаемую базу за период, предшествующий кварталу, в котором доходы превысили 150 млн. руб., или средняя численность работников превысила 100 человек. Эту базу умножить на «обычную» ставку: 6% или 15%.

Шаг 2. Вычислить облагаемую базу за весь налоговый период. От нее отнять базу, полученную при выполнении шага 1. Найденное число умножить на повышенную ставку: 8% или 20%.

Шаг 3. Сложить итоговые цифры, полученные при выполнении шага 1 и шага 2.

Авансовый платеж считается аналогичным образом. Если пороговые показатели (150 млн. руб. и (или) 100 человек) превышены, нужно складывать две величины, рассчитанные до и после превышения.

Бесплатно рассчитать авансовый платеж по УСН в веб‑сервисе для ИП и небольших ООО

В обновленной редакции пункта 3 статьи 346.21 НК РФ есть один пробел. Там сказано: в случае, когда пороговые показатели не превышены, при расчете авансовых платежей за тот или иной период нужно учитывать авансовые платежи за предыдущие периоды. Если же пороговые показатели превышены, данное правило не действует. Но, как нам кажется, это чисто технический недочет. На самом деле учет ранее исчисленных авансовых платежей нужно делать всегда, независимо от достижения показателей 150 млн. руб. и 100 человек.

ООО «Ёлочка» применяет упрощенную систему с объектом «доходы». Показатели доходов, полученных компанией в 2021 году, приведены в таблице 2. Средняя численность работников в каждом отчетном периоде 2021 года — менее 100 человек.

УСН и критерии ее использования

Для того чтобы иметь возможность использовать в своей деятельности один из самых простых режимов налогообложения — упрощенку, юрлицу или ИП необходимо соответствовать ряду определенных числовых показателей (ст. 346.12 НК РФ):

- Численность работающих — не больше 100 человек.

- Остаточная стоимость ОС — не выше 150 млн руб.

Важно! С 2021 года разрешено превышать лимиты по численности и доходу с уплатой налога по более высоким ставкам. Подробнее об этом читайте здесь.

- Доля участия других юрлиц — не более 25%.

- Лимит по УСН по доходам, полученным за весь налоговый период (год), — не выше 150 млн руб. (п. 4 ст. 346.13 НК РФ).

Иными важными критериями являются (ст. 346.12 НК РФ):

- Отсутствие филиалов.

- Неосуществление определенной деятельности (п. 3 ст. 346.12 НК РФ).

В случае если хотя бы один из перечисленных критериев перестает соблюдаться, применять УСН становится нельзя.

Лимит по УСН на 2020-2021 годы для планирующих переход на спецрежим

Если организация планирует перейти на УСН с очередного года, ей необходимо учитывать, что ее выручка за 9 месяцев текущего года тоже регламентирована. Лимит по УСН на 2020 год, превышение которого не позволит перейти на спецрежим с 2021 года, составляет 112,5 млн руб.

ОБРАТИТЕ ВНИМАНИЕ! Установленный для перехода на упрощенку лимит УСН 2020-2021 действует только для организаций. Если перейти на УСН решит индивидуальный предприниматель, ограничение по размеру выручки за 9 месяцев года, предшествующего переходу на УСН, для него не установлено.

Оба предела (по доходу за 9 месяцев и для всего годового дохода) по УСН в 2020 году индексации в зависимости от величины коэффициента-дефлятора не предусматривают (коэффициент на 2020 год равен 1). А вот с 2021 года предельные доходы будут индексироваться, а значит, подрастут. Коэффициент определит правительство.

Индексация предусмотрена ст. 346.12 и 346.13 НК РФ, но на период до 2021 года она фактически заморожена (закон «О внесении изменений…» от 03.07.2016 № 243-ФЗ).

Лимит по УСН на 2020-2021 год для действующих компаний

Если доходы «упрощенца» в каком-либо из периодов 2020 года превысят установленный УСН-лимит доходов, равный 150 млн руб., он теряет возможность работать на УСН.

Об утрате права на УСН вы должны сообщить в налоговую. Как заполняется такое сообщение, подробно рассмотрено в Готовом решении от КонсультантПлюс. Получите бесплатный доступ к системе и переходите к разъяснениям и заполненному образцу.

В 2021 году лимит доходов будет работать немного иначе. Для применения УСН на общих условиях нужно будет уложиться в лимит равный 150 млн руб., проиндексированный на коэффициент-дефлятор. При превышении доходом этой суммы, но нахождении ее в рамках 200 млн руб., можно будет оставаться на упрощенке с уплатой налога по повышенным ставкам.

О том, как это будет на практике, читайте в нашей статье.

Если вы решили добровольно перейти с УСН на иной режим налогообложения, прочтите сообщение «Уведомление об уходе с УСН обязательно».

Метод определения доходов при УСН

Доходы для определения лимита УСН на 2020-2021 годы, как и раньше, рассчитываются кассовым методом (ст. 346.17 НК РФ). Учитывать в них нужно также все авансы, которые поступили на расчетный счет или в кассу фирмы. Если же имел место возврат денег, то он также учитывается в том периоде, когда был осуществлен, но со знаком минус.

Подробнее о доходах, включаемых в расчет, читайте в этой статье.

Итоги

Планируя переход на УСН, организации должны учитывать лимит по УСН, установленный по отношению к доходам за 9 месяцев года, предшествующего переходу на этот спецрежим. Такой лимит УСН на 2020 год для ООО составляет 112,5 млн руб. В 2021 году он будет проиндексирован.

Действующие плательщики УСН (как организации, так и ИП) должны контролировать предельную величину годовой выручки, превышение которой влечет запрет на применение этого спецрежима. Доходный лимит УСН 2020 года равен 150 млн руб. В 2021 году будут действовать индексация, а также повышенный лимит в 200 млн руб., который позволит не слетать с УСН сразу.

Доходы для определения лимитов УСН на 2020-2021 годы определяются кассовым методом.

chto_delat_pri_prevyshenii_limita_usn.jpg

Похожие публикации

Статьей 346.12 НК РФ установлены ограничения для использования упрощенной системы налогообложения. Предельные значения утверждены по выручке, численности сотрудников и стоимости основных средств. Превышение лимита по УСН обозначает утрату права на применение спецрежима. Что делать налогоплательщику, если он перестал соответствовать установленным критериям?

Действующие лимиты

При переходе на «упрощенку» проверяется соответствие показателей хозяйственной деятельности установленным лимитам. Критерии следующие:

- выручка организации за 9 месяцев в год, предшествующий переходу на УСН - не более 112,5 млн руб. (п. 2 ст. 346.12 НК РФ);

- средняя численность персонала ИП и организации – не более 100 человек (пп. 15 п. 3 ст. 346.12 НК РФ);

- остаточная стоимость амортизируемых основных средств - не более 150 млн руб. (пп. 16 п. 3 ст. 346.12 НК РФ).

В период применения спецрежима доходы каждого налогового периода для ИП и организаций не должны превышать определенный уровень (в 2020 году - 150 млн руб.). Критерии по числу сотрудников и стоимости ОС сохраняют свое действие весь период применения «упрощенки».

В 2021 году ожидается увеличение лимитов: по числу сотрудников до 130 человек, по выручке – до 200 млн руб.

Что делать, если превышен лимит по УСН

Чаще всего утрата права на «упрощенку» связана с величиной доходов. Согласно п. 4 ст. 346.13 НК РФ, получив превышение лимита УСН налогоплательщик обязан перейти на ОСНО с начала квартала, в котором зафиксировано нарушение установленных ограничений.

Какие шаги необходимо предпринять при смене налогового режима:

- в течение 15 календарных дней после завершения переходного квартала подать уведомление по форме № 26.2-2 об утрате права на УСН (утв. Приказом Минфина 02.11.2012 № ММВ-7-3/829@);

- до 25 числа первого месяца следующего квартала заполнить и отправить в ИФНС декларацию по УСН (п. 3 ст. 346.23 НК РФ);

- в течение 25 дней после окончания квартала, в котором утрачено право на спецрежим, заплатить в бюджет налог по «упрощенке» (п. 7 ст. 346.21 НК РФ);

- начать вести налоговые регистры по ОСНО: книги продаж/покупок по НДС, организации - по налогу на прибыль, ИП - по НДФЛ. Компании, применявшие упрощенные методы ведения бухучета, должны перейти на ведение учета в полном объеме.

Для работы на ОСНО бывшему «упрощенцу» придется восстанавливать детализированный аналитический учет, учитывая переходные моменты.

Выбор метода учета

В учетной политике закрепляется метод учета доходов и расходов. Продолжать использовать кассовый метод могут компании, чья выручка (без НДС) за предыдущие 4 квартала в среднем не превысила 1 млн руб. за каждый квартал. Для них нет необходимости учитывать переходные правила - порядок определения доходов и расходов остается прежним.

Остальным налогоплательщикам придется переходить на метод начисления. В этом случае налоговую базу по налогу на прибыль (или по доходам, облагаемым НДФЛ) придется корректировать. Ниже приведем правила перехода при смене метода.

Начисление доходов

В доходы первого отчетного периода на ОСНО включаются суммы задолженности покупателей, возникшие в период применения УСН (пп. 1 п. 2 ст. 346.25 НК РФ). Фактическая дата оплаты при методе начисления не имеет значения.

Компаниям, применявшим УСН «доходы», не надо учитывать в налоговой базе суммы кредиторской задолженности за товары, полученные в период применения спецрежима (письмо Минфина России от 04.04.2013 г. № 03-11-06/2/10983).

С авансов, полученных на «упрощенке» взимается налог УСН, поэтому повторно включать в их выручку при реализации не следует (при необходимости разрабатывается отдельный регистр для учета авансов).

Пример 1

ООО «Смена» в 2020 г. применяло УСН «доходы». В феврале 2020 г. на расчетный счет компании был получен аванс от ООО «Альянс» на сумму 200 000 руб., сумма была включена в доходы по УСН. Срок завершения работ по договору – сентябрь 2020 г. В мае 2020 г. общество оказало услуги по ремонту техники ИП Петрову на сумму 80 000 руб. Выставленный счет предприниматель не оплатил.

В августе 2020 г. бухгалтер ООО «Смена» обнаружил, что компанией превышен лимит по УСН – сумма выручки с начала года составила 155 млн руб. В налоговую базу по налогу на прибыль в доходную часть 01.07.2020 была включена дебиторская задолженность ИП Петрова в сумме 80 000 руб.

Стоимость выполненных в сентябре работ для ООО «Альянса» учитывать в базе по ОСНО не стали, так как вся вырученная сумма 200 000 руб. была ранее учтена в доходах по «упрощенке».

Учет расходов

Общее правило таково: если затраты были учтены при «упрощенке», повторно включать их в налоговую базу по прибыли (для ИП - по НДФЛ) нельзя.

Расходы на ОСНО в месяце перехода увеличиваются на сумму стоимости товаров, работ, услуг, приобретенных, но неоплаченных в период использования УСН (пп. 2 п. 2 ст. 346.25 НК РФ). Стоимость неиспользованных материалов учитывается при списании их на производство, а материалов, ранее отпущенных в производство – на 1-ое число квартала. Стоимость товаров включают в налоговую базу на дату отпуска их покупателям, а товаров, переданных контрагентам в период «упрощенки» - на начало первого отчетного квартала.

Учитываются в расходах начисленные, но неуплаченные при УСН (в т.ч. при УСН «доходы») страховые взносы (письмо Минфина РФ от 03.05.2017 № 03-11-06/26921).

На суммы начисленной, но невыплаченной заработной платы уменьшают налоговую базу компании, применявшие объект «доходы-расходы».

Пример 2

ООО «Прима» в октябре 2020 г. превысило лимит УСН по численности сотрудников. Для расчета единого налога использовался объект «доходы-расходы». На 01.10.2020 у компании числилась невыплаченная заработная плата за август 2020 г. – 120 000 руб., за сентябрь – 560 000 руб., задолженность по страховым взносам за текущий год составляла 430 000 руб.

В расходы по налогу на прибыль в октябре 2020 бухгалтер «Примы» включила общую сумму неучтенных ранее начислений:

120 000 + 560 000 + 430 000 =1 110 000 руб.

Определение стоимости ОС на момент перехода

Стоимость ОС на момент перехода на ОСНО вычисляют только компании, применявшие УСН «доходы – расходы». Остаточная стоимость рассчитывается как разница между ценой приобретения и суммами, списанными в расходы на «упрощенке». Для компаний, применявших УСН «доходы», учет таких расходов не производится, соответственно, остаточная стоимость на момент перехода ими не определяется (письмо ФНС от 02.10.2012 № ЕД-4-3/16539).

По налогу на имущество, облагаемому по среднегодовой стоимости, налоговая база за месяцы применения УСН считается равной нулю. По имуществу, облагаемому по кадастровой стоимости, никаких изменений нет.

Начисление НДС

После смены режима компания становится плательщиком НДС. Налог начисляется с начала переходного квартала. Если об утрате права на УСН компания узнала позднее (допустим, в конце квартала), нужно:

- либо уплатить сумму в бюджет за счет собственных средств;

- либо пытаться договориться с покупателем об увеличении суммы договора на величину НДС или о включении налога в общую стоимость.

Первичные документы лучше исправить, указав в них сумму налога. Чтобы у покупателей не было проблем с вычетами, счета-фактуры выписываются датой отгрузки.

Авансы, полученные на «упрощенке», повторно НДС не облагаются.

Суммы входного НДС учитываются по правилам п. 6 ст. 346.25 НК РФ: по товарам (работам, услугам, имущественным правам), которые не были заявлены в расходах по «упрощенке», НДС принимается к вычету в общем порядке.

От уплаты НДС можно получить освобождение, согласно ст. 145 НК РФ, при условии, что выручка за 3 предыдущих месяца была менее 2 млн. руб., и нет реализации подакцизных товаров. Уведомление подается в ИФНС до 20-го числа текущего месяца. Освобождение будет действовать 1 год или до момента превышения лимита по выручке – более 2 млн. руб. за 3 последовательных календарных месяца.

Ведение налоговых регистров

Дополнительно налогоплательщикам придется вести новые налоговые регистры. Организациям – регистры по налогу на прибыль (они разрабатываются самостоятельно), ИП – книгу учета доходов и расходов по НДФЛ, плательщикам НДС – книги покупок и продаж, а в некоторых случаях и журналы учета полученных и выданных счетов-фактур. Данные из регистров служат основой для заполнения деклараций по налогам, начисляемым при ОСНО.

Вернуться на УСН компания или ИП сможет не ранее чем через год (п. 7 ст. 346.13 НК РФ), подав соответствующее уведомление в ИФНС. Смена режима допускается только с 1 января нового налогового периода.

Полные тексты нормативных документов в актуальной редакции вы всегда сможете посмотреть в КонсультантПлюс.

Основания для уплаты 1% с превышения

Индивидуальные предприниматели уплачивают обязательные взносы на пенсионное и медицинское страхование в фиксированном размере, который законом устанавливают на каждый календарный год. При этом, если доход ИП превысил 300 000 рублей за расчетный период, закон предписывает произвести дополнительно уплату пенсионных взносов в размере 1% от превышения дохода (п. 1 ст. 430 НК РФ):

Как считать элемент «Доход» из формулы

ИП могут применять любую систему налогообложения: ОСНО, УСН, ЕСХН, ПСН, ЕНВД, НПД (самозанятый). При каждой из них элемент «Доход за расчётный период» считают разными способами.

Очень долго вопрос о базе для расчета 1% взносов с превышения дохода на УСН стоял весьма остро. Касался он доходно-расходной упрощенки, так как с доходной упрощенкой всё достаточно прозрачно: при УСН «доходы» база для расчета – валовые полученные доходы.

А если УСН «доходы минус расходы»? Базой считать полученные доходы или доходы, уменьшенные на величину расходов?

История вопроса

Долгое время налоговые чиновники высказывались единодушно, что при доходно-расходной УСН расчет взносов в 1% с превышения ведут исходя из базы, равной полученным доходам. Учитывать расходы не позволялось (письмо ФНС России от 23.09.2019 № БС-4-11/19262, письмо Минфина России от 31.07.2020 № 03-15-05/67206).

Рассуждения строились на формулировках Налогового кодекса. В ст. 430 указано, что для упрощенной системы доход в целях исчисления 1% с превышения считают на основании ст. 346.15. О расходах в этой статье не сказано ни слова.

Но такие правила ставили в неравное положение ИП-общережимников (они могли при расчете 1% уменьшать доходы на расходы) и ИП-упрощенцев, что противоречит основным принципам налогового права.

Были отдельные судебные решения, где суды вставали на сторону налогоплательщиков. Однако официальная позиция налоговиков оставалась прежней.

Можно ли при расчете 1% с превышения уменьшать доходы на расходы при УСН в 2020 году

Всё изменили в 2020 году.

Отправной точкой перемены мнения стало определение Конституционного суда РФ от 30.01.2020 № 10-О. В нём сказано, что для расчета суммы превышения доходов над 300 000 можно доходы расчетного периода уменьшить на расходы расчетного периода. Учету подлежат фактически произведенные и документально подтвержденные расходы.

Руководствуясь этим определением, Налоговая служба выпустила письмо от 01.09.2020 № БС-4-11/14090, в котором официально изменила свою точку зрения и признала, что «доходно-расходные» упрощенцы при расчете 1% с превышения дохода над 300 000 руб. рассчитывают базу для 1% как доходы, уменьшенные на расходы.

Исходя из этого, можно смело делать перерасчет суммы взносов и писать заявление на возврат излишне уплаченных денежных средств.

Однако не стоит забывать, что, как правило, уплаченные страховые взносы учитывают в составе расходов ИП-упрощенца на УСН (доходы-расходы), поэтому налоговая база по УСН тоже поползет, причем в бОльшую сторону. То есть, налог по УСН должен быть пересчитан в бОльшую сторону, что приведет к подаче уточненной декларации и доплате налога. Поэтому прежде чем бежать за возвратом переплаты, лучше взвешенно все рассчитать и выбрать оптимальный вариант.

Подводим итоги

После определения КС РФ от 30.01.2020 № 10-О налоговики сменили свое мнение по поводу учета расходов для расчета 1% взносов с превышения доходов при УСН на прямо противоположное тому, которого придерживались ранее.

Теперь доходы для определения базы расчета 1% с превышения можно уменьшать на подтвержденные расходы. И переплату можно вернуть, но предварительно следует сделать расчет, будет ли это выгодным.

Контур.Бухгалтерия — веб-сервис для малого бизнеса!

Быстрое заведение первички, автоматический расчет налогов, отправка отчетности онлайн, электронный документооборот, бесплатные обновления и техподдержка.

Упрощенная система налогообложения — простой и доступный режим. Он направлен на уменьшение количества уплачиваемых налогов и формируемой отчетности и ориентирован на малый бизнес. Поэтому для его применения устанавливают лимиты УСН на год. В статье расскажем, какие есть ограничения для применения упрощенки и что делать, если вы их нарушили.

Лимиты УСН 2020

Начинающие предприниматели и организации знают о существовании УСН и стараются перейти на эту систему, ведь у нее много плюсов:

- небольшие ставки налога: 6% от доходов и 15% от разницы доходов и расходов;

- в регионах ставка может быть уменьшена еще больше: 1–6% от доходов и 5–15% от разницы между доходами и расходами;

- по итогам года нужно сдавать только одну декларацию;

- платеж по налогу с базы «доходы» можно в два раза уменьшить на величину страховых взносов за сотрудников и ИП (или уменьшить налоговый платеж полностью — в случае самостоятельной работы ИП и уплаты взносов «за себя»).

Перейти на упрощенный режим ИП и организации могут при регистрации, подав уведомление в течение 30 дней. Если вы уже ведете деятельность на другом налоговом режиме и желаете перейти на УСН, то сделать это сможете только со следующего года, для этого подайте заявление до 31 декабря. Организации могут совмещать УСН с ЕНВД, а предприниматели — еще с патентной системой.

Переход на упрощенную систему и нахождение на ней связаны с целым рядом ограничений. Лимиты сумм, необходимых для применения УСН, ежегодно растут, что упрощает переход на упрощенку и делает ее более доступной. В 2020 году не произошло значительных изменений в условиях применения УСН, поэтому расскажем о каждом из них подробнее.

Виды деятельности

Упрощенцы имеют право вести бизнес не по всем направлениям. Например, УСН не могут применять ломбарды, микрофинансовые организации, банки, страховщики, кадровые агентства, игорные заведения и производители подакцизных товаров.

Годовая выручка

В 2020 году лимит выручки за год равен 150 млн рублей, такая величина установилась с 2017 года и пока не изменилась. Этот размер выручки позволяет оставаться на упрощенке большему числу компаний, ведь с 2016 года лимит годового дохода вырос в 2,5 раза. Раньше величину дохода индексировали на коэффициент дефлятор, но в период 2017-2020 гг. он не применяется.

Компании на упрощенке могут вести деятельность, приносящую доход до 150 млн рублей, и не бояться потерять право применения УСН. Учитывайте, что не все полученные доходы включаются в расчет.

Доходы, включенные в расчет:

- реализационные доходы;

- внереализационные доходы;

- от реализации прав на имущество;

- полученные авансы.

Доходы, исключенные из расчета:

- возвращенный заем;

- полученный залог или задаток;

- имущество, полученное как вклад в уставный капитал;

- от имущества, полученного безвозмездно;

- средства, полученные по агентскому договору;

- полученные гранты;

- доходы от деятельности на другом режиме налогообложения, при совмещении УСН с ЕНВД или патентом.

Упрощенцы, желающие остаться на УСН, при приближении к пределу дохода стараются его снизить. Для этого есть несколько способов, но они небезопасны и хорошо известны налоговикам, поэтому подобные махинации они без труда вычисляют. Например, распространено оформление с контрагентом двух договоров — купли-продажи и займа. То есть оплату вам перечисляют в форме займа, а в следующем году проводят взаимозачет по требованиям. В таком случае, налоговики могут доказать фиктивность займа, и если с его учетом доход превысит лимит, право на применение УСН будет утрачено.

Предел дохода за 9 месяцев

Доходы компаний, планирующих переход на УСН с 2020 года, должны вписаться в сумму 112,5 млн рублей за первые 9 месяцев прошлого 2019 года. Обойти это ограничение возможно, перенеся доход на 4 квартал, ведь в данном случае не важен годовой доход, учитывается только доход за первые 9 месяцев.

Предприниматель может стать упрощенцем вне зависимости от того, сколько дохода он получил. Это правило распространяется только на организации, ИП оно не касается. Но применяя УСН, ИП должен следить, чтобы его доходы за год не превысили 150 млн рублей, иначе придется вернуться на общий режим.

Остаточная стоимость основных средств

Для перехода и применения УСН есть условие, ограничивающее остаточную стоимость основных средств суммой в 150 млн рублей. Организация, имеющая основные средства, остаточная стоимость которых больше 150 млн рублей не имеет права перейти на упрощенку. При этом предпринимателей не обязывают сообщать информацию об основных средствах при переходе на УСН, но при превышении лимита остаточной стоимости во время ведения деятельности, право на применение упрощенной системы будет утрачено.

Для данного ограничения учитываются только амортизируемые ОС. Земля и другие природные ресурсы, запасы, товары, объекты незавершенного строительства, ценные бумаги и финансовые инструменты не подлежат амортизации, следовательно, не берутся в расчет. Снизить стоимость ОС можно, переведя их на консервацию или временно продав их дружественному лицу и взяв у него в аренду.

Среднесписочная численность персонала

Плательщики «упрощенного» налога должны соблюдать лимит численности работников — 100 человек. Для расчета средней численности учитывайте своих работников, внешних совместителей и работников на договорах ГПХ.

В расчет не нужно включать женщин в декретном отпуске и в отпуске по уходу за ребенком, кроме работающих неполный день или на дому и сохраняющих право на пособие по социальному страхованию. А также работников-студентов, сдающих вступительные экзамены и находящихся в дополнительном отпуске без сохранения зарплаты.

Расчет численности проводится не на конец периода, а за весь период. Поэтому, даже если в компании на данный момент работает более 100 человек, она все же может сохранить право на применение упрощенки, если средняя численность за весь период не превысит границ.

Например, если в компании с января по июль численность трудящихся составляла 90 человек, а с 13 августа приняли еще 16 новых работников, то среднесписочная численность рассчитается так:

- 90 × 7= 630 человек с января по июль;

- (90 × 12+106 × 18) / 30 = 100 среднесписочное количество человек в августе;

- 106 × 4 = 424 человека с сентября по декабрь;

- (630 + 100 + 424) / 12 = 97 человек в среднем за год.

Даже при том, что количество персонала превышало 100 человек, право на применение упрощенки не будет потеряно.

Участие других юридических лиц

Для организаций на УСН ограничена доля участия других юрлиц — 25%. То есть уставный капитал, не может состоять из вкладов других организаций более чем на 25%. Это ограничение можно обойти несколькими способами.

- Увеличьте уставный капитал за счет вкладов учредителей, ИП и физлиц. Это позволит изменить соотношение долей и уложиться в границу 25%.

- Продайте долю в компании одному из учредителей. Если юрлицо единственный учредитель, можно продать 75% уставного капитала «дочки» доверенным лицам или реальным владельцам бизнеса. Тогда структура капитала компании будет соответствовать условиям.

- Сохраните функции контроля за юрлицом, снизив его долю в уставном капитале. Например, организация с долей 25% может иметь 75% прибыли и голосов. Такое решение может быть негативно воспринято налоговиками.

Создание филиалов

Организации, применяющие УСН, не могут иметь филиалы. Филиал — обособленное подразделение, находящееся вне места нахождения организации и выполняющее все ее функции или их часть. Филиал получает имущество от создавшего его юрлица и наделяется руководителем, действующим по доверенности. Важное условие — отражение филиала в учредительных документах.

Если обособленное подразделение попадает не под все условия, необходимые для филиалов, то признать его филиалом нельзя. Поэтому, есть возможность замаскировать филиал под обособленное подразделение. Если вы не отразите филиал в учредительных документах, ограничите число функций и штат специалистов, не назначите руководителя и не откроете расчетный счет, доказать, что обособленное подразделение является филиалом, будет сложно. К тому же доказать наличие филиала должен контролирующий орган.

Что делать, если вы нарушили ограничения

Если вы нарушили ограничения, о которых мы говорили выше, придется прекратить применение упрощенной системы. Уведомление о прекращении УСН нужно подать в течение 15 дней следующего отчетного периода. При нарушении лимитов во втором квартале подайте уведомление в налоговую до 15 июля. Форма уведомления утверждена приказом ФНС от 02.11.12 № ММВ-7-3/829. Если вы не подадите уведомление или не сделаете это вовремя, вам начислят штраф 200 рублей за каждый документ. Здесь мы писали, как перейти с УСН на ОСНО.

Слетев с упрощенки, вы должны подать декларацию до 25 числа месяца, следующего за месяцем подачи уведомления. Составьте декларацию за период с начала года и до квартала, в котором вы утратили право на применение УСН. За тот же срок нужно заплатить единый налог. Непредставление декларации влечет ответственность по статье 119 НК РФ — штраф 5% от неуплаченной в срок суммы за каждый месяц, но не менее 1000 рублей и не более 30%.

Перейдя на общий режим нужно уплачивать и исчислять налоги в порядке, предусмотренном для новых организаций и ИП. Если вы просрочили внесение ежемесячных платежей за квартал, в котором перешли на другую систему налогообложения, пени и штрафы платить не придется. Но просрочка платежей за следующий квартал уже грозит штрафами и пенями.

Увеличат ли лимиты по УСН в 2020 году

Прямо сейчас на рассмотрении в Госдуме находится законопроект № 875580-7, в котором предложено пересмотреть лимиты по УСН и ввести переходный проект. Его уже приняли в первом чтении, а поправки должны представить до 20 марта 2020.

Если законопроект примут, то вы сможете превысит лимиты по доходам и численности работников, но сохранить право применять УСН. При этом увеличится ставка налога. При УСН «доходы» с 6% до 8%, а при УСН «доходы минус расходы» с 15% до 20%

Лимит по доходам по-прежнему составит 150 млн рублей, но его можно будет превысить на сумму до 50 млн рублей. Когда ваши доходы находятся в промежутке от 150 до 200 млн рублей, налог придется платить по повышенной ставке.

Аналогичная ситуация с количеством сотрудников. Ограничение составит 100 человек, но можно будет увеличить его на 30 человек. А пока средняя численность сотрудников находится в диапазоне 100 — 130 человек, вы платите налог по увеличенной ставке.

Автор статьи: Елизавета Кобрина

Онлайн сервис Контур.Бухгалтерия отлично подходит для ведения учета и составления отчетности на упрощенной системе. Ведите учет, формируйте отчетность, начисляйте зарплату и консультируйтесь с нашими экспертами бесплатно в течение 14 дней.

Читайте также: