Номер расписки пфр сбербанк что это

![]()

Военный пенсионер, получающий свою военную пенсию по окончании службы, которую, в общем случае (есть еще вариант пенсии по инвалидности) именуют пенсией за выслугу лет, если после службы пойдет и будет официально работать на гражданском предприятии (учреждении, организации - не важно, главное, чтобы официально оформлен был) со всеми полагающимися отчислениями в пенсионный фонд, может рассчитывать и на страховую гражданскую пенсию. Правда, с небольшим ограничением - ему не будет полагаться фиксированная часть такой пенсии.

Для получения этой пенсии ему надо будет выполнить три ниже перечисленных условия.

Первое условие будет являться главным и решающим (пока оно не будет выполнено, даже при наличии выполненных следующих условий, пенсию не назначат) - военный пенсионер должен достичь возраста, при котором назначаются в России пенсии по старости,: с учетом увеличения пенсионного возраста (реформа началась в 2019 году) - до 65 лет (если мужчина) и 60 лет (вариант женщины). Но это по окончании переходного периода, а в 2019 году, например, у мужчин этот возраст равен 60,5 годам, у женщин - 55,5.

Второе условие касается страхового (трудового) стажа на гражданской работе - к моменту достижения пенсионного возраста этот стаж должен быть не менее установленного по этому поводу законом : в 2024 году он должен быть не менее 15 лет, а в 2019 году стаж для назначения пенсии равен 10 годам.

Третье условие касается ИПК - индивидуального пенсионного коэффициента (его еще именуют пенсионными баллами: в 2025 году для назначения пенсии надо будет иметь не менее 30 пенсионных баллов, а пока (в 2019 году) хватит и 16,2.

Если любое из этих условий не выполнено, то вторую пенсию получать пока рано.

Для назначения этой пенсии военному пенсионеру над представить в ПФР, фактически, тот же набор документов, что и будущему гражданскому пенсионеру:

И, конечно, написать заявление на выплату гражданской пенсии.

![]()

Существует Пенсионная реформа в Российской Федерации, согласно этой реформы граждане РФ должны выбрать как будет формироваться их пенсия, насколько мне известно государство (пфр) может сохранить только страховую часть пенсии, то есть все 22% отчисляемые с вашей заработной платы работодателем в пенсионный фонд пойдут только в страховую часть пенсии, то есть при выходе на пенсию получать будите минималку, ну а НПФ Сбербанка предлагает перейти к ним в этом случаи из ранее озвученных 22% 6% будет идти в накопительную часть пенсии, Сбер в свою очередь всю накопленную сумму проиндексирует в 14 году году индексация была в 11,5%, так же пенсия страхуется + наследуется, так что выгода очевидна Берите снилс паспорт и в любое отделение сбербанка.

![]()

Вопрос, скорее всего, появился потому, что в феврале 2018-го года будут нерабочие дни в связи с праздником 23-го февраля. Как будет выплачиваться пенсия в Санкт-Петербурге в этом месяце, я покажу в скриншоте ниже. Есть сдвоенные дни, смотрите внимательно:

1). через почтовые отделения -

За третье и четвертое февраля (это суббота и воскресенье) пенсию выплатят пятого февраля. За пятое и шестое февраля - выплатят шестого февраля. За девятое и десятое февраля выплата девятого февраля, за одиннадцатое и двенадцатое февраля - двенадцатого февраля. Шестнадцатого и семнадцатого февраля - выплата шестнадцатого февраля. За восемнадцатое и девятнадцатое февраля - выплатят пенсии девятнадцатого февраля.

За седьмое, восьмое, тринадцатое, четырнадцатое, пятнадцатое, двадцатое и 21-ое февраля пенсию выплатят в эти же же дни - день в день.

2). Через отделения Сбербанка пенсию выплатят двадцатого, 21-го и 22-го февраля. Список районов и даты приводятся ниже -

По Ленинградской области сроки выплаты пенсии можно посмотреть здесь.

Срочный и досрочный перевод

В случае со срочным поступлением пенсионных накоплений в НПФ Сбербанка, деньги переводятся через 5 лет с момента подачи заявки о переходе (до 31 марта шестого года). Досрочные перечисления рассчитаны на поступление средств до 31 марта в следующем отчетном периоде после оформления договора.

Оформителям договора ОПС в подразделении СБ необходимо подать заявку на перевод пенсионных отчислений в ПФ РФ. Затем остается сообщить в НПФ банка номер расписки о приёме заявки, полученной в ГПФ. Для этого используется бесплатная телефонная линия 8 (800) 5550041 или официальный сайт фонда.

То есть, чем быстрее клиент зарегистрируется в НПФ СБ и попросит начать удержания с зарплаты суммы отчислений, предусмотренную программой (на основе предъявленной лицензии НПФ АО «Сбербанка»), тем больше он сэкономит средств через уменьшение базы налогообложения НДФЛ и получит хорошую прибавку к пенсии при оформлении обязательного страхования.

Особенности инвестирования в НПФ

Для визуальной оценки будущих выплат, достаточно посетить официальный сайт компании (npfsberbanka.ru) и воспользоваться электронным калькулятором, указав данные по обязательной пенсионной страховке:

- Возраст клиента.

- Начало ведения трудовой деятельности.

- Среднемесячные показатели дохода.

- Сумму накопительных взносов к моменту расчёта (если она известна).

В нижней графе вводится сумма ежемесячных платежей на накопительный счёт в НПФ СБ и первого взноса. Сумма первоначального взноса варьирует от 15 00 руб., ежемесячные платежи определяются в размере 500 руб. Окончательный итог будет известен после нажатия кнопки «Рассчитать». В результате откроется диаграмма, отображающая параметры накопленной части пенсии от ПФР и негосударственной пенсии по ИПП (индивидуальной пенсионной программы). Дополнительные инструменты диаграммы позволяют узнать уровень доходности по размещенным средствам. Общая сумма по отчислениям на момент выплат, доступная клиенту или правопреемнику также отображается онлайн.

При оформлении онлайн-договора на пенсионные накопления накопительной части пенсии, Сбербанк предложит указать следующую информацию:

- ФИО, данные паспорта.

- ИНН.

- Место жительства.

- Код отделения.

- Адрес прописки.

- Телефонные данные и адрес электронного ящика.

Дополнительно потребуется дать ответ на ряд вопросов и согласие на обработку персональной информации. Нажав кнопку «Далее», откроется диалоговое окно для окончательного оформления договора.

Способы оплаты договора

Для осуществления платёжа в режиме онлайн, достаточно знать свой номер договора и номер паспорта, которые потребуется ввести в специальном окне. Дополнительно заполняются личные данные и сумма взноса, нажимается кнопка «Оплата».

Для перечисления средств можно обратиться на сервис «Сбербанк Онл@йн» или банковские подразделения.

Как зарегистрироваться в Личном кабинете?

Для удобного перевода отчислений по договору в НПФ, необходимо заполнить регистрационную заявку на открытие Личного кабинета. Это возможно:

- При открытии счёта по накоплениям.

- Оформлении договора по обязательной страховке.

- Соглашении на автоматическую обработку личной информации клиента.

Этапы формирования программы НПС

На первом этапе необходимо оформление договора на обслуживание, этому послужит паспорт, ИНН и пластиковая карта Виза или МастерКард. Затем вносится первый взнос (сумма отчислений и периодичность уплаты назначается клиентом самостоятельно) и подключается функция «автоплатежи» при необходимости.

На все взносы начисляется одинаковый процент прибыли. С выходом на пенсию (по достижению 55 или 63 лет) производится доплата к обязательным отчислениям, определяемая суммой инвестиций.

Можно ли самостоятельно установить для себя размер пенсии? В отличие от государственного пенсионного обеспечения, в НПФ не предусмотрено верхних границ. В НПФ предоставляется возможность заключения договора на любую сумму пенсии, сумма инвестиций переводится единоразово или разбивается на определенное количество платежей.

Расторжение договора на НПО

При желании пользователя расторгнуть соглашение достаточно подать заявку в НПФ, позволяющую прекратить выплаты по обязательствам. Перевод начислений осуществится в другой фонд или на счёт клиента в течение 90 дней. Однако, нельзя забывать о потерях, определяемых:

- Перерасчетом процентов по сумме доходов.

- Выплатой 13% при перечислении средств на карту (при переводе в другую финансовую организацию налог не подлежит возврату).

- Затратами на перекидку денежных средств, возлагаемыми на клиента.

Отзывы

Марина Рязанова, 45 лет, Краснодар

Хочу поделиться своим опытом заключения договора с НПФ СБ. В декабре 2012 г. решила перевести накопительные отчисления в НПФ. Так как НПФ СБ выступает дочерним предприятием крупнейшего банка РФ, он характеризуется высоким уровнем стабильности и надежности.

В общем, оформила я договор, представила необходимые документы, и подождала месяца с два. Однако, обратившись по номеру контактного центра ПФ, я узнала, что ПФР отказал в моей заявке на перевод пенсии в НПФ. Когда я пояснила ситуацию в СБ, работник компании предложил повторно заключить договор, что я и сделала.

Как результат, ПФР одобрил заявку и мои пенсионные отчисления в НПФ Сбербанка. Это очень удобно, так как я могу в любое время заглянуть в Личный кабинет и узнать сумму своих накоплений, самостоятельно регулировать свои взносы и периодичность выплат, зачислять средства онлайн и переводить деньги с зарплаты. К тому же, образованная сумма накоплений уже превышает размер отчислений, которые я бы оставила в ПФР.

Павел Никитин, 34 года, Новосибирск

Видео

Услуги ПФР в Сбербанк ОнЛайн: виды и размеры пенсий

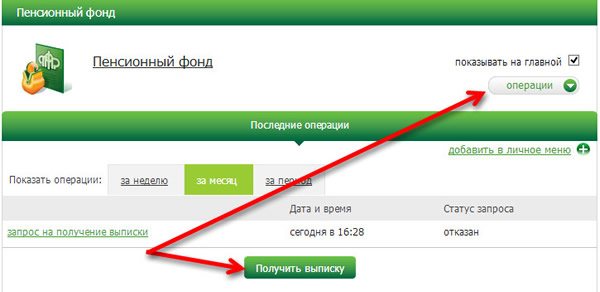

Вы можете заказать и просмотреть справку о выплаченной пенсии, пособиях или других выплатах из Пенсионного фонда России. Для этого в пункте главного меню Сбербанк ОнЛайн нажмите Прочее → Пенсионные программы, далее кликните по названию ПФР/Виды и размеры пенсий.

В результате откроется страница для запроса информации о видах и размере пенсии.

Если Вы получаете пенсии, пособия или другие выплаты в ПФР, то для получения справки об их видах и размерах заполните форму запроса.

Для получения справки о видах и размерах пенсий на данной странице системы Сбербанк ОнЛайн заполните следующие сведения:

- В поле «Выберите счет» укажите из выпадающего списка счет или карту, на которую Вы получаете пенсию.

- Если Вы хотите получить справку за последний месяц, то в поле «Операции» выберите значение «За месяц».

- Если Вам нужна справка за другой период, то в поле «Операции» отметьте значение «За период» и выберите из календаря дату начала и окончания периода формирования справки. Также можно ввести даты вручную.

После того, как все поля заполнены, нажмите на кнопку Показать справку . В результате откроется окно, в котором Вы сможете просмотреть справку о видах и размерах пенсий, зачисляемых на выбранный счет или карту.

Услуги ПФР в Сбербанк ОнЛайн: выписка со счета

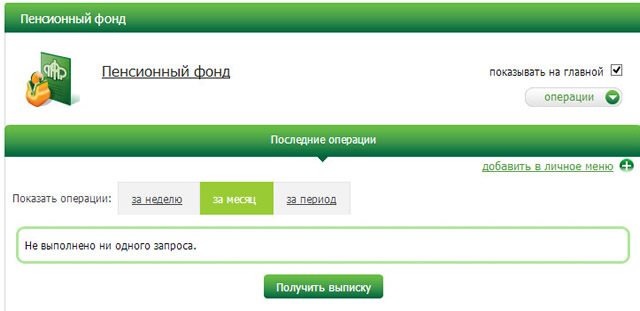

Открыть указанный раздел интернет-банка Сбербанк ОнЛайн можно через пункт главного меню Прочее → Пенсионные программы, с главной страницы системы, а также из раздела Платежи и переводы (закладка «Все платежи и переводы), перейдя по категории «Пенсионные фонды».

На странице раздела Пенсионный фонд система Сбербанк ОнЛайн покажет индивидуальный номер Вашего лицевого счета, действующего в Пенсионном фонде России, а также перечень 10 Ваших запросов на получение выписки по пенсионному счету.

Обратите внимание! Для получения представленной услуги в Сбербанк ОнЛайн Вам необходимо пройти регистрацию в системе обмена информацией Сбербанка и Пенсионного фонда России. Для этого следует обратиться с письменным заявлением в любое подразделение (офис) Банка.

В списке для каждого запроса указаны время и дата его создания, а также статус исполнения, соответствующий стадии обработки запроса.

Вы можете настроить количество запросов, которое будет отображаться на странице – 10, 20 или 50. Например, если Вы хотите увидеть только 20 запросов на получение выписки, то снизу перечня в строке «Показывать по» выберите число 20 . Система Сбербанк ОнЛайн покажет на экране 20 последних запросов.

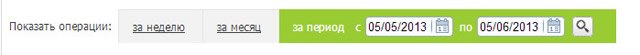

Также у Вас есть возможность использовать поиском запросов на получение выписки из ПФР через Сбербанк ОнЛайн . Для этого в форме «Показать операции» нажмите следующее поле:

- «за неделю» – поиск запросов, созданных в течение недели;

- «за месяц» – поиск запросов, отправленных в течение месяца;

- «за период» – поиск запросов, совершенных за определенный период.

Для того чтобы установить период, нажмите на календарь рядом с полем даты и укажите из календаря дату и месяц начала и завершения временного интервала выполнения операций. Также можно вписать даты вручную. После того как Вы установите период, нажмите на кнопку Показать .

Обратите внимание: увидеть выписку можно только для запросов со статусом «Исполнен».

Ниже система Сбербанк ОнЛайн отобразит список запросов, которые были отправлены Вами в обозначенный промежуток времени.

На странице Пенсионный фонд интернет-банка Сбербанк ОнЛайн Вы также можете произвести следующие операции:

- ознакомиться с результатами запроса, для этого нажмите на интересующий Вас запрос в перечне. Отобразится страница просмотра, включающая реквизиты документа.

- посмотреть выписку по Вашему лицевому счету в Пенсионном фонде. Для этого в списке нажмите ссылку Посмотреть выписку. На экране появится страница с выпиской из Пенсионного фонда, на которой Вы можете просмотреть следующую информацию:

- Дата запроса, по которому сформирована выписка;

- Ниже отображается ваша фамилия, имя и отчество, страховой номер индивидуального лицевого счета и детальная информация суммы накоплений за текущий год.

- Далее за каждый год отображается сумма средств на вашем счете на начало года и сумма средств, поступивших за год.

Если Вы хотите распечатать выписку, нажмите на кнопку Печать . Система Сбербанк ОнЛайн выведет на экран печатную форму, которую Вы сможете распечатать на принтере.

Для того чтобы закрыть выписку, кликните по ссылке Закрыть.

![]()

12.2018 года, в какой срок нпф сбербанка перечисляют средства?

Где взять бланк заявления о выплате средств пенсионных накоплений умершего застрахованного лица.

Для этого обращайтесь к нотариусу.

В простой письменной форме.

В пенсионном фонде вам должны дать или бланк заявления или по образцу в произвольной форме.

Постановление Правительства Российской Федерации «Об утверждении Правил выплаты Пенсионным фондом Российской Федерации правопреемникам умершего застрахованного лица средств пенсионных накоплений, учтенных в специальной части индивидуального лицевого счета» от 03.11.2007 года № 741.

Как написать заявление d суд о выплате средств пенсионных накоплений умершего, так как истек 6 месячный срок.

Вы должны написать в пенсионный а не в суд.

Разъясняю Вам, что в соответствии со ст. 36. 21 Федерального закона «О негосударственных пенсионных фондах» № 75-ФЗ от 07.05.1998 (http://base.garant.ru/12111456/), выплата средств, учтенных на пенсионном счете накопительной части трудовой пенсии застрахованного лица, производится правопреемникам умершего застрахованного лица при условии обращения за указанной выплатой в фонд в течение шести месяцев со дня смерти застрахованного лица.

Правила выплаты Пенсионным фондом Российской Федерации правопреемникам умершего застрахованного лица средств пенсионных накоплений, учтенных в специальной части индивидуального лицевого счета утверждены Постановлением Правительства от 03.11.2007 № 741 (http://base.garant.ru/12156990/) и распространяются на правопреемников застрахованных лиц, формирование накопительной части трудовой пенсии которых на дату смерти осуществлялось через фонд.

В силу п. 2 тех же Правил, выплаты негосударственным Пенсионным фондом, осуществляющим обязательное пенсионное страхование, правопреемникам умершего застрахованного лица средств пенсионных накоплений, учтенных на пенсионном счете накопительной части трудовой пенсии правопреемниками умершего застрахованного лица являются правопреемники по договору (заявлению) и правопреемники по закону.

Правопреемниками по договору (заявлению) признаются лица, указанные в договоре об обязательном пенсионном страховании, заключенным фондом и застрахованным лицом в соответствии с законом, либо в заявлении о распределении средств пенсионных накоплений.

Правопреемниками по закону являются родственники умершего застрахованного лица, которым выплата средств пенсионных накоплений умершего застрахованного лица производится независимо от возраста и состояния трудоспособности в следующей последовательности: в первую очередь - детям, в том числе усыновленным, супругу и родителям (усыновителям) (правопреемники по закону первой очереди); во вторую очередь - братьям, сестрам, дедушкам, бабушкам и внукам (правопреемники по закону второй очереди).

В соответствии с п. 4 тех же Правил, выплата средств пенсионных накоплений умершего застрахованного лица, учтенных на его пенсионном счете накопительной части трудовой пенсии, производится его правопреемникам, указанным в договоре об обязательном пенсионном страховании, заключенном фондом и застрахованным лицом. При отсутствии в договоре указания о распределении средств пенсионных накоплений и отсутствии заявления о распределении средств пенсионных накоплений производится выплата средств пенсионных накоплений правопреемникам по закону первой очереди, а при их отсутствии - правопреемникам по закону второй очереди.

В силу п. 7 тех же Правил фонд, получив документ, содержащий сведения о смерти застрахованного лица, принимает меры по извещению правопреемников о возможности получения средств пенсионных накоплений, учтенных на пенсионном счете накопительной части трудовой пенсии умершего застрахованного лица. Извещение правопреемников по договору (заявлению) осуществляется не позднее 2 месяцев с даты получения документа, содержащего сведения о смерти застрахованного лица, путем направления уведомления о прекращении договора об обязательном пенсионном страховании в связи со смертью застрахованного лица и о возможности получения средств пенсионных накоплений, учтенных на пенсионном счете накопительной части трудовой пенсии умершего застрахованного лица, по форме, утверждаемой Министерством труда и социальной защиты Российской Федерации.

Согласно п. 8 тех же Правил обращение правопреемников за выплатой средств пенсионных накоплений или с отказом от получения средств пенсионных накоплений осуществляется до истечения 6 месяцев со дня смерти застрахованного лица путем подачи в фонд заявления по форме, предусмотренной приложениями № 2 или № 3 к настоящим Правилам.

В соответствии с положениями п. 3 ст. 38 Федерального закона от 24.07.2002 № 111-ФЗ и п. 9 и п. 10 Правил обращение правопреемников умершего застрахованного лица за выплатой средств пенсионных накоплений осуществляется до истечения шести месяцев со дня смерти застрахованного лица путем подачи в любой территориальный орган Пенсионного фонда по выбору правопреемника соответствующего заявления. Срок для обращения с заявлением о выплате средств пенсионных накоплений может быть восстановлен в судебном порядке по заявлению правопреемника, пропустившего такой срок. В исключительных случаях закон при наличии уважительных причин допускает возможность восстановления пропущенного срока исковой давности.

Уважительными причинами пропуска могут считаться следующие причины: что дети не проживали с матерью, о наличии накоплений им не было известно, срок пропуска незначительный, а также отсутствие доказательств извещения ПФ правопреемников о наличии пенсионных накоплений на лицевом счете застрахованного лица, из чего следует, что у правопреемников отсутствует информация о возможности реализации своих прав на их получение в ПФ.

В соответствии с ч. 1 ст. 1155 ГК РФ по заявлению наследника, пропустившего срок, установленный для принятия наследства, суд может восстановить этот срок и признать наследника принявшим наследство, если наследник не знал и не должен был знать об открытии наследства или пропустил этот срок по уважительным причинам и при условии, что наследник, пропустивший срок для принятия наследства, обратился в суд в течение шести месяцев после того, как причины пропуска этого срока отпали.

Примечание: при наличии затруднений, связанных с досудебной подготовкой, формированием и/или подачей иска, а равно его судебном разбирательстве рекомендую обратиться на индивидуальную юридическую консультацию. Желаю успеха.

Накопительная пенсия является неотъемлемой частью пенсии по старости, полагающейся всем гражданам, имеющим официальное трудоустройство. Поскольку на накопительную пенсию не распространяется индексация, данный финансовый резерв увеличивается лишь за счет его грамотного инвестирования. В связи с этим перед гражданином встает закономерный вопрос о том, на каком ПФ остановить свой выбор для того, чтобы сохранить и приумножить свои отчисления. Среди наиболее популярных организаций особое место занимает НПФ Сбербанк. Сегодня мы поговорим о том, каковы основные особенности накопительной пенсии и стоит ли держать ее в Сбербанке.

Что такое накопительная пенсия

Перед тем, как переходить к детальному рассмотрению сбербанка, остановимся более подробно на том, что собой представляет накопительная пенсия. Данный тип выплат имеется у всех сотрудников, которые имеют официальное трудоустройство. Накопительная пенсия постоянно увеличивается по мере внесения работодателем страховых взносов, которые представляют собой долю от ежемесячной зарплаты сотрудника, приравненную к 22%.

Особенности формирования накопительной пенсии

По стандартному сценарию эти двадцать два процента перемещаются в Пенсионный фонд, где ложатся в основу будущей пенсии сотрудника. ПФР является основным страховщиком, с которым имеют дело большинство граждан – основным, но не единственным. Существует также ряд негосударственных пенсионных фондов (НПФ), в которых человек может хранить свою страховую пенсию. И если ранее 22% делились между страховой и трудовой пенсиями, то на данный момент (в связи с принятым мораторием) эти доли исчезли, а все проценты, выплачиваемые руководством, стали направляться исключительно на страховую пенсию.

О том, как функционирует негосударственный пенсионный фонд и в чем его отличия от государственного ПФ можно прочесть ниже.

Вплоть до 2015 года выбор пенсионного обеспечения осуществлялся самим сотрудником – он мог перераспределить указанные проценты на страховую и накопительную пенсии одновременно, а мог заниматься увеличением страховой пенсии. Если государство примет решение о снятии моратория, то данные ограничения будут сняты.

У каждого сотрудника, работающего по трудовому договору, существует специальная «ячейка», в которую направляются накопления под названием «пенсионный счет застрахованного лица». Узнать о ее состоянии можно при личном посещении Пенсионного фонда или же при помощи личного кабинета, который следует завести на официальном сайте ПФР.

Схема по информированию застрахованных лиц о состоянии индивидуального лицевого счета в ПФР

Кому может быть предоставлена НП

Воспользоваться накопительной пенсией в будущей смогут несколько категорий граждан:

- граждане, родившиеся в шестьдесят седьмом году и ранее. У этих сотрудников накопительная пенсия сформировалась благодаря перечисляемыми работодателями страховыми взносами, направленными в пенсионные фонды во временной промежуток с 2002 по 2014 год;

- работники (родившиеся с 1953 по 1966 года) и работницы (родившиеся с 1957 по 1966 года), чье руководство осуществляло отчисления с зарплаты в период с 2002 по 2004 года. Временные ограничения объясняются изменениями в законе – уже в 2005 году взносы перестали формировать накопительный сегмент пенсии;

- граждане, принимавшие участие в программе «Государственное софинансирование пенсии»;

- держатели сертификатов на маткапитал, которые перечислили (частично или полностью) его средства на образование накопительной пенсии.

Накопительная часть пенсии выплачивается держателям сертификата на маткапитал, распорядившимся средствами соответствующим образом

Как можно получить накопительную пенсию

Существует целая система, с помощью которой сотрудник после окончания трудовой деятельности, имеет право распоряжаться своими накоплениями. Всего насчитывается три основных способа, с помощью которых пенсионер может обналичить положенные ему денежные суммы.

Таблица 1. Варианты получения накопительной пенсии

| Тип выплат | Детали получения |

|---|---|

| Единовременные выплаты | Право на ЕДВ получают те категории работников, чья накопительная часть трудовой пенсии приравнивается к пяти процентам (от общей суммы трудовой пенсии) |

| Срочные пенсионные выплаты | Пенсионер способен самостоятельно устанавливать продолжительность данных выплат, однако и государство предъявляет одно главное требование – величина временного промежутка должна быть не меньше десяти лет. Право на такие выплаты имеют граждане, участвовавшие в программах софинансирования пенсии, а также держатели сертификатов на маткапитал, вложившие его в пенсионные накопления |

| Выплаты накопительного сегмента трудовой пенсии по старости | Назначаются тем гражданам, которые выполнили все условия для назначения трудовой пенсии (причем выплаты полагаются как людям, ушедшим на пенсию в обычном порядке, так и досрочникам). НП предполагает пожизненные условия ее получения |

Как можно увидеть сумму накопительной пенсии

Многие граждане, выплачивающие страховые взносы, хотели бы иметь возможность контролировать размеры своей накопительной пенсии. Согласно законодательству, все люди, имеющие соответствующую страховку, имеют полное право на получение информации о текущем состоянии их лицевого счета. Для того, чтобы получить данные сведения гражданину потребуется воспользоваться формой СЗИ-6, заполненный образец которой можно увидеть ниже.

Получить такую форму застрахованное лицо может несколькими способами:

- через обращение в районное отделение Пенсионного фонда или в Многофункциональный центр. Для того, чтобы сотрудники предоставили гражданину доступ к информации, потребуется предоставить паспорт и СНИЛС;

- через pfrf.ru. На сайте существует специальный раздел под названием «Личный кабинет застрахованного лица». В том случае, если вы еще не завели такой кабинет, имейте ввиду, что сделать это можно только с помощью предварительной регистрации на портале госуслуг;

Одним из основных способов получения информации о состоянии лицевого счета является запрос через сайт ПФР

Целесообразно ли оформлять накопительную пенсию

Вопрос о том, есть ли смысл в накопительном сегменте пенсионных выплат долгие годы остается дискуссионным. В конечном итоге, каждый застрахованный человек предпочитает давать на него собственный ответ – исходя из индивидуальной финансовой ситуации и жизненных обстоятельств. В этой же главе мы попробуем коротко осветить преимущества и недостатки пенсии, образованной за счет страховых отчислений из зарплаты.

Преимущества

Разбирая преимущества накопительной пенсии, пройдемся по основным:

-

при умелом обращении, накопительная пенсия будет возрастать быстрее страховой. Единственный способ, посредством которого увеличивается НП – это процентная ставка, которая предоставляется на условиях определенного негосударственного (на выбор гражданина) пенсионного фонда. Соответственно, колебания НП будут напрямую зависеть от выбранной организации– существуют фонды с большими процентными ставками (и, соответственно, большими рисками) и наоборот;

Рост накопительной части пенсии зависит от степени выгодности инвестиций

При желании, застрахованное лицо может переместить накопительную часть пенсии из ПФР в НПФ и наоборот

Недостатки

Те минусы накопительной пенсии, о которых мы будем говорить далее сложно отнести непосредственно к минусам – скорее, это набор особенностей, который может вызывать затруднения у людей, имеющих отдаленные представления о функционировании пенсии. Итак, к недостаткам контролирования накопительной части пенсии можно отнести следующие:

-

неминуемые риски. Поскольку НП во многом зависит от удачного или неудачного инвестирования, вкладчик может понести значительные убытки. Однако даже при необдуманном выборе организации застрахованное лицо не сможет потерять всю пенсию и, тем более, уйти в минус, поскольку государство охраняет те взносы, которые пошли на образование НП;

Инвестиции всегда сопровождающая рисками — и накопительная пенсия не исключение

22% пенсионных отчислений делятся на три группы

Если говорить в общем, то сотрудники пенсионных фондов советуют начать собирать информацию об организациях, занимающихся хранением НП как можно раньше. Поскольку накопительная пенсия растет постепенно, большое значение играет временной фактор. Чем дольше эти денежные суммы будут находится в организации с подходящими для вас условиями, тем большие суммы вы сможете получить в итоге.

Как сформировать накопительную пенсию

Теперь, когда мы узнали о том, что из себя представляет накопительная пенсия и каковы особенностями обращения с данным финансовым резервом, перейдем к конкретике. Для того, чтобы получить контроль над накопительным сегментом пенсии необходимо осуществить несколько шагов.

Шаг 2. Оформите заявление в местный департамент ПФР, которое позволит осуществить перевод денежных сумм в выбранный НПФ. Как и прочие заявки, направляемые в Пенсионный фонд, эта бумага предполагает несколько способов доставки:

- личный визит в отделение;

- личное посещение МФЦ;

- отправка письма Почтой России;

- отправка заявки в цифровом формате через сайт ПФР.

Заявление о переходе из ПФР в НПФ

Помимо человека, имеющего страховку, отправить данное заявление может как его законный представитель, так и сам работодатель (в таком случае от сотрудника потребуется передать заявление руководству). Для того, чтобы заявление было одобрено сотрудниками ПФР, его необходимо подкрепить паспортом и СНИЛСом.

Шаг 3. Заключите с выбранным НПФ договор, оговаривающий обязательное пенсионное страхование во всех деталях. У данного договора существует одна ключевая особенность – он вступает в силу только с начала следующего года при условии перевода денежных сумм не позднее марта текущего года. Дело в том, что НПФ требуется определенное время, чтобы зарегистрировать очередной лицевой счет и проинвестировать НП.

Заявление о переходе из одного НПФ в другой

Как уже говорилось, ничто не помешает вкладчику впоследствии изъять из выбранного НПФ свои средства и переместить их в другую организацию на более выгодных для застрахованного лица условиях. Для этого потребуется вновь направить заявление в ПФР и заключить договор уже с новым негосударственным фондом на новых основаниях.

НПФ Сбербанк

Несмотря на то, что периодически можно услышать критические отзывы по отношению к Сбербанку, на данный момент этот банк является одной из самых широко распространенных и стабильных организаций в России. Негосударственный пенсионный фонд Сбербанка был создан более двадцати лет назад и в 2019 году его клиентская база насчитывает более четырех миллионов человек.

Перевод пенсионных накоплений в Сбербанк

Для того, чтобы осуществить перевод накоплений в Сбербанк следует проделать все те действия, о которых мы говорили в предыдущей главе. От вкладчика потребуется написать соответствующее заявление в ПФР, заключить договор с НПФ (в одном из офисов Сбербанка) и предъявить паспорт и СНИЛС.

НПФ Сбербанк работает с 1995 года

Для того, чтобы фонд смог заключить договор на законных основаниях, гражданину будет необходимо предоставить расписку, подтверждающую факт того, что заявление было рассмотрено и одобрено работниками ПФР. У каждой такой расписки имеется специальный номер, который можно ввести как на сайте Сбербанка (в личном кабинете), так и сообщить по телефону.

Справка. При желании перейти из другого НПФ в НПФ Сбербанка нет необходимости расторгать договор с предыдущей организацией. Все, что потребуется от гражданина – это расписка от ПФР и необходимые документы для заключения договора со Сбербанком.

Для того, чтобы заключить договор с НПФ Сбербанк (как и с другими НПФ) понадобятся паспорт и СНИЛС

Как получить информацию о пенсионных накоплениях

На сегодняшний день получить информацию о страховщике и о состоянии своего лицевого счета можно несколькими альтернативными способами:

- с помощью Пенсионного фонда. ПФР предоставляет справки, в которых гражданин сможет найти детальную информацию о состоянии своего счета. Совершить эту несложную процедуру можно в районном отделении ПФР по месту жительства или прописки;

- с помощью Единого портала госуслуг. При отсутствии желания стоять в очередях Пенсионного фонда можно сэкономить время, воспользовавшись интернетом. Однако для того, чтобы получить данную информацию через госуслуги потребуется воспользоваться личным кабинетом, в отсутствии которого вы не сможете получить электронную выписку;

Проверка пенсионных накоплений через портал Госуслуг

Характеристики Сбербанка

Как уже говорилось, за свою продолжительную историю существования Сбербанк получал неоднозначные отзывы от своих клиентов. Несмотря на все возможные нарекания, обозначим два основных преимущества сбербанка, имеющих больше значение для вкладчиков:

- надежность. Поскольку денежные суммы, находящиеся на счетах Сбербанка застрахованы, за их исчезновение несет ответственность государство. Потому при инвестировании пенсионных накоплений в данную организацию можно не переживать за их утрату – даже при закрытии самой организации денежные суммы будут возвращены агентством по страхованию вкладов;

- стабильность. НПФ Сбербанка является настоящим пионером среди подобных организаций на территории России. Проработав с клиентами более двадцати лет, этот фонд не пришел в упадок и продолжает развиваться, привлекая новых вкладчиков.

Сбербанк доказал свою стабильность посредством многолетней работы с клиентами

Конечно, как и у всякой организации, у НПФ Сбербанка имеются свои очевидные недостатки. Среди особенностей работы, которые могут смутить вкладчиков данной организации, можно отметить следующие:

- несвоевременные выплаты. Сбербанк достаточно часто задерживает выплаты отчислений своим вкладчикам. По разной информации, задержка может занимать разные временные промежутки – от нескольких недель до нескольких месяцев;

- бюрократизация. При работе с различной документацией Сбербанк позволяет себе не торопиться, доверяя перепроверку бумаг сразу нескольким инстанциям, за счет чего решение различных вопросов значительно замедляется. В результате страдают сами вкладчики, подолгу не получающие обещанных денежных сумм;

- ориентировка на агрессивную политику по привлечению вкладчиков. Несколько раз Сбербанк был пойман на распространении заведомо ложной информации для того, чтобы сагитировать как можно большее количество граждан стать клиентами данной организации. Один из таких случаев связан с попыткой заверить потенциальных клиентов в обнулении пенсионных начислений при условии их перехода в распределительный сегмент.

В связи с бюрократическими проволочками клиенты Сбербанка периодически сталкиваются с задержками выплат

Видео: Стоит ли переводить накопительную пенсию из ПФР в НПФ Сбербанк

Заключение

В конечном итоге, потенциальным вкладчикам важно помнить о том, что какой бы фонд они не выбрали, важно постоянно контролировать происходящие со счетами перемены. Какой бы стабильной процентная ставка не была на словах, на практике могут происходить самые разные вещи. Также важно помнить, что возможные задержки при выплате отчислений являются неприятной, но частой чертой Пенсионных Фондов. При должной внимательности гражданин сможет сохранить свою накопительную пенсию и приумножить ее.

Читайте также: