Отдел асв в пенсионном фонде что это такое

Размещая свои пенсионные накопления в том или ином фонде, вкладчик или участник не в последнюю очередь беспокоится об их сохранности. Это вполне объяснимо, поскольку от этого зависит будущий доход человека при окончании трудовой деятельности, уровень его финансового благосостояния и благополучия. В статье рассмотрим инструменты гарантирования сохранности отчислений на будущую пенсию, механизмы их реализации, а также законодательное регулирование данного вопроса.

Какие системы обеспечивают госгарантию выплат по пенсионным накоплениям

Бесплатно по России

Одной из важных задач государственного регулирования деятельности фондов, управляющих пенсионными отчислениями российских граждан, является гарантирование получения положенных по закону выплат.

В целях реализации данного принципа законодатель предусмотрел различные механизмы, в числе которых:

- Создание фондов гарантирования путем участия в них нескольких НПФ, деятельность которых регламентируется внутренними правилами таких фондов с опорой на действующее пенсионное законодательство.

- Вступление НПФ в общество взаимного страхования, представляющее собой потребительский кооператив, целью которого является взаимное страхование имущественных интересов участников.

- Заключение фондом договора добровольного страхования, целью которых является предоставление дополнительных государственных гарантий участникам и вкладчикам по сохранности их денежных накоплений.

- Страхование имущественной ответственности подобных организаций в Агентстве по страхованию вкладов, выступающего (а в его лице и непосредственно государство) гарантом получения гражданами положенных им по законодательству пенсионных выплат при наступлении соответствующих условий.

Обязательства НПФ по страхованию вкладов

Инструменты защиты накоплений граждан, применяемые фондами в добровольном порядке, закреплены в законодательстве, регулирующих деятельность таких организаций. Но существует самостоятельный закон «О гарантировании прав застрахованных лиц…» от 28.12.2013 № 422-ФЗ предписывающий НПФ страховать свою имущественную ответственность перед участниками.

В этой связи обязанностью фонда является уплата соответствующих взносов, из которых по принципу накопления формируется фонд гарантирования страховых пенсионных накоплений. Их размер зависит от того сколько средств находится в управлении фонда в рамках обязательного пенсионного страхования, а также ряда других критериев, установленных ст. 15 закона 422-ФЗ.

Фактически фонд автоматически становится страхователем своей ответственности перед участниками с момента начала осуществления своей деятельности.

Процедура постановки на учет фонда в качестве страхователей выглядит следующим образом:

- Принятие Центробанком решения о соответствии НПФ установленным требованиям для страховщиков в данной системе.

- Направление Банком России уведомления в АСВ.

- Постановка фонда на учет в качестве страховщика Агентством и включение его в реестр.

Что такое АСВ

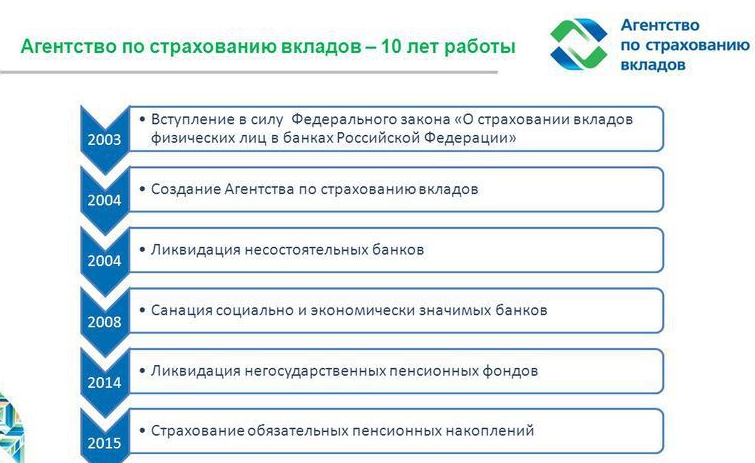

Рассматриваемую аббревиатуру имеет Агентство по страхованию пенсионных накоплений, первоначально созданное в целях гарантии сохранности вкладов граждан на счетах в кредитных организациях.

Данное агентство создано в форме государственной корпорации и служит гарантом не только сохранения денежных средств граждан в той или иной сфере, но и стабильности на финансовом рынке в целом. Для выполнения этих задач Агентство и было включено в систему правоотношений между гражданами и НПФ в качестве участника.

По общему правилу, все полученные в рамках программы формирования гарантийного фонда средства АСВ вправе использовать только на 2 цели:

- Собственно выплата гарантийного возмещения.

- Финансирование аппарата страхования отчислений.

К деятельности АСВ в области пенсионного страхования, принципам его работы, используемых финансовых инструментах, процедуре возмещения гражданам их средств применяются нормы закона «О страховании вкладов…».

Какие гарантии получает НПФ при вступлении в АСВ

Прямой выгоды для негосударственного фонда от участия в системе страхования не прослеживается. Напротив, обязанность уплачивать взносы в АСВ создает дополнительную финансовую нагрузку на компанию и влечет дополнительные расходы.

Вместе с тем, законодательно закреплен случай, когда за счет фонда, формируемого АСВ, будут защищены финансовые интересы НПФ. Так, АСВ будет нести расходы вместо фонда в том случае, если на индивидуальном пенсионном счете гражданина недостаточно средств для выплаты ему полагающихся средств при наступлении определенного законом страхового случая.

Сумма, превышающая имеющиеся на индивидуальном счете средства, должна быть привлечена из гарантийного фонда, находящегося под управлением АСВ.

Кроме того, при такой системе граждане могут быть уверены в том, что они в любом случае не потеряют свои деньги, а получат все причитающиеся им выплаты. Таким образом, НПФ получают дополнительные средства в управление от тех граждан, которые при отсутствии системы страхования не решились бы передавать средства для управления в частные руки.

Страховые случаи для АСВ

Законом определен перечень случаев, когда Агентством по страхованию вкладов выплачиваются средства застрахованным гражданам. Лишь при их наступлении закон позволяет расходовать накопленные в гарантийном фонде денежные средства. Одним из таких является указанный выше случай при нормальном функционировании самого НПФ, другие же связаны с прекращением по той или иной причине деятельности фонда.

Поможет ли АСВ, если у НПФ отобрали лицензию и он ликвидирован

Агентство по страхованию вкладов не случайно на законодательном уровне определено в качестве ликвидатора негосударственного пенсионного фонда.

Связано это, в частности, с тем, что страховыми случаем возмещения агентством средств граждан являются:

- отзыв лицензии у управляющей организации на осуществление деятельности в области обязательного страхования пенсионных накоплений;

- признание такого фонда финансово несостоятельным и открытие конкурсного производства в отношении банкрота.

Риски потери пенсионных накоплений при условии участия фонда в системе их страхования отсутствуют. Гражданин может спокойно вкладывать свои средства в тот или иной НПФ с уверенностью, что он при любом исходе получит свои средства назад в виде полагающихся ему по закону выплат.

Список аккредитованных НПФ

На официальном сайте Агентства по страхованию вкладов в открытом доступе представлен реестр фондов-участников системы страхования, а также приведен перечень тех, кто кто прошел процедуру ликвидации.

В реестре участников можно найти все самые крупные и известные НПФ в нашей стране, что еще раз доказывает безопасность передачи накоплений под их управление.

К числу таких фондов, в частности, относятся:

При выборе управляющей компании стоит ознакомиться с перечнем участников системы страхования, чтобы быть уверенным в сохранности доверенных ей денежных средств.

Итак, значимым и обязательным, с точки зрения законодательства, инструментом гарантирования сохранности средств участников системы обязательного пенсионного страхования при формировании накопительной пенсии является ее страхование. Основным участником этой системы, помимо самих граждан и фондов выступает государственная корпорация «Агентство по страхованию вкладов».

Полезное видео

Подробнее о принципах работы и том,что же страхует АСВ смотрите в видео:

Окончание. Первые две части здесь:

В третьей, заключительной части статьи о государственном Агентстве по страхованию вкладов рассмотрим размер капитала АСВ и структуру корпорации, а также ее роль в гарантировании пенсий, ликвидации НПФ и страховых компаний. Также проясним роль Агентства страхования вкладов в санации банков после создания Центробанком Фонда консолидации банковского сектора (ФКБС).

Капитал фонда страхования вкладов (ФОСВ)

При происхождении страхового случая (ликвидации банка) выплаты вкладчикам АСВ осуществляются за счет средств фонда обязательного страхования вкладов (ФОСВ). Источники денежных поступлений в ФОСВ:

- страховые взносы кредитных организаций, привлекающих вклады физлиц и соответственно участвующих в системе страхования вкладов (ССВ)

- прибыль от инвестирования средств ФОСВ

- другие источники (например, займы у ЦБ)

До 2012 года включительно активы фонда росли почти по прямой линии — но в 2013 начали усиленно таять в связи с увеличением числа страховых случаев и соответствующим уменьшением количества плательщиков страховых взносов АСВ. Однако основные проблемы начались в 2014 году после кризиса на Украине и санкций. Через несколько месяцев случилась девальвация рубля, которая привела к резкому увеличению долговой нагрузки банков в иностранной валюте при невозможности взять новые иностранные кредиты.

Поэтому в настоящий момент главным источником данных является статистика самого сайта АСВ. Годовые отчеты с указанной капитализацией фонда можно найти по ссылке: https://www.asv.org.ru/agency/#annual . Согласно текущим данным, можно построить следующий график:

| Год | 2004 | 2005 | 2006 | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 |

| Млрд. р. | 4,6 | 16,6 | 36,1 | 61,6 | 74,9 | 92,3 | 122,7 | 151,1 | 202,5 | 140 | 68,9 | 37,5 | 0,25 | 44,4 |

К 31 декабря 2017 года согласно отчету на официальном сайте АСВ, остаток ФОСВ увеличился по сравнению с предыдущим аналогичным периодом более, чем на 44 млрд руб. Но к этой же дате Агентство по страхованию вкладов взяло у ЦБ РФ в общей сложности 821 млрд в качестве необеспеченного кредита, заручившись возможностью в будущем взять в долг дополнительные суммы до общего размера в 1,03 трлн руб.

Эти средства расходовались на выплаты гарантированных по закону компенсаций вкладчикам «зачищенных» банков — в связи с нехваткой денег ФОСВ из вышеуказанных источников — и на проведение санации ряда кредитных организаций. Кроме того, большие средства нужны для страхования пенсионных накоплений, о чем будет сказано ниже.

Как отмечается в недавнем отчете Счетной палаты, фонду страхования вкладов грозит полное исчерпание до 2025 года, так как АСВ не сможет погасить кредиты Центробанка, даже если поступления в ФОСВ превысят размеры компенсаций вкладчикам лишенных лицензий банков через Агентство по страхованию вкладов на прогнозируемые ведомством 820,1 млрд руб.

При этом большинство аналитиков полагает, что повторения банковского кризиса 1998 года в России не случится, но если докапитализация АСВ будет осуществлена Центробанком путем денежной эмиссии, как минимум на год стране грозит рост фактической инфляции около 20%.

Структура и управление АСВ

Функции высшего органа управления корпорации Агентство по страхованию вкладов выполняет совет директоров, куда согласно уставным документам госструктуры входят:

• семь представителей российского правительства

• пять представителей ЦБ РФ

• генеральный директор АСВ

Пост председателя совета директоров занимает первый вице-премьер — глава финведомства Антон Силуанов. Генеральным директором с 2013 года работает Юрий Исаев, бывший зампред комитета Госдумы РФ по финансовому рынку. Структура АСВ включает:

• правление агентства

• департаменты и управления

• службу внутреннего аудита

• представительства АСВ в федеральных округах

В числе подразделений агентства — департаменты организации страхования вкладов, реструктуризации банков, ликвидации кредитных организаций, инвестирования фонда страхования вкладов, управления активами.

Страхование пенсионных накоплений

Не все знают, что согласно закону №422-ФЗ, принятому 28 декабря 2013, на АСВ сегодня возложены функции гаранта (страховщика) пенсионных накоплений, обязанного возмещать потери застрахованных лиц при ликвидации негосударственных пенсионных фондов.

Важно : В системе страхования участвуют не все фонды. Список НПФ, участвующих в данной системе, опубликован в разделе «Гарантирование пенсий» на https://www.asv.org.ru/pension/list_npf/ . За остальные, в том числе исключенные из списка, должен расплачиваться ЦБ.

Гарантийными случаями, при которых застрахованному лицу полагается страховая сумма Агентства страхования вкладов, являются:

1) аннулирование (отзыв) лицензии фонда-участника

2) недостаток номиналов взносов на дату установления гражданину пенсии (пенсионной выплаты)

В первом случае размер компенсации равен 100% номиналов взносов на накопительную часть пенсии. Во втором — разнице между 100% номиналов и фактической суммой пенсионных накоплений. Возмещение перечисляется в ПФР, где отражается на индивидуальном счете каждого получившего средства застрахованного лица.

Инвестиционный доход АСВ не гарантируется, а только вносится в реестр требований кредиторов и передается в ПФР по мере реализации активов фонда-участника.

При этом в сфере НПФ наблюдаются глобальные проблемы: более трех десятков фондов проходят процедуру ликвидации, причем некоторые случаи длятся уже несколько лет. Увидеть их можно по ссылке: https://www.asv.org.ru/liquidation-npf/ , где в числе завершенных процедур пока что числится ноль. Следовательно, с вкладчиками данных фондов государство не рассчиталось — общий долг за сегодня составляет около 100 млрд. рублей при числе пострадавших около 2.2 млн. человек.

Самое крупное банкротство отмечено в семействе фондов группы Мотылева в 2015 году с общим убытком для вкладчиков 39 млрд. рублей взносов + 10 млрд. недополученного инвестиционного дохода. Поскольку фонды Могилева не входили в систему страхования АСВ, то деньги для возмещения взносов поступили от ЦБ.

Есть все основания полагать, что все пассажиры пенсионной системы России находятся на «Титанике», и шлюпок хватит только для части людей. Санация крупнейших банков из ТОП-10 в 2017 году лишний раз показала, что регулятор в лице ЦБ не в состоянии контролировать даже важнейшие внутренние денежные потоки — и собственники самых крупных НПФ могут, к примеру, пускать поступающие суммы на поддержку своего стороннего бизнеса. Более «мягкий» вариант — вложения в неликвидные активы, в результате чего вкладчики вынуждены требовать свои деньги в судебном порядке. Актуальное увеличение пенсионного возраста — это фактически попытка отодвинуть проблему вдаль, выплачивая пенсии меньшему числу граждан.

Ликвидация страховых компаний

С 21 декабря 2016 на Агентство по страхованию вкладов возложены также официальные обязанности и права конкурсного управляющего при объявлении банкротства страховой компании.

Конкурсное производство стартует с признанием страховщика банкротом решением арбитражного суда и длится не менее года, но может быть продлено по ходатайству лица, фигурирующего в деле о банкротстве.

В настоящее время АСВ занимается делами о банкротстве 13 страховых организаций. Страхователи-физлица, являющиеся их кредиторами, должны предъявлять требования непосредственно агентству. Для этого нужно:

1. написать заявление с обоснованием требования и суммой компенсации

2. приложить подтверждающие документы в оригиналах либо (рекомендуется) в виде заверенных копий

3. указать свои паспортные данные, адрес проживания, телефонный номер и банковские реквизиты

4. выслать пакет документов в АСВ заказным письмом с описью вложения либо предъявить при личном посещении офиса агентства

Важно : необходимо успеть выполнить эти действия в течение 2 месяцев с даты официального опубликования новости об открытии конкурсного производства в отношении страховой компании, признанной банкротом.

Чтобы узнать результат по заявлению, можно за собственный счет заказать у конкурсного управляющего выписку из официально ведущегося реестра требований кредиторов, где указан общий размер их требований и очередность удовлетворения.

АСВ и санация банков при ФКБС

После создания Центробанком РФ для оздоровления кредитных организаций специального Фонда консолидации банковского сектора АСВ продолжает участвовать в санировании ряда банков с привлечением инвесторов. По сведениям на 1 июня 2018 таких банков насчитывается 22, в том числе:

• Банк УРАЛСИБ;

• БМ-Банк (часть бывшего Банка Москвы);

• МосОблБанк;

• БИНБАНК кредитные карты;

• «Российский капитал».

Часть обязательств и имущества четырех банков — АКБ «Электроника», АКБ «МЗБ», банка «Московский Капитал» и «Мой банк. Ипотека» — были переданы в финансово устойчивые кредитные организации.

Планируемые нововведения

Критика людей, потерявших в последние годы в банках огромные суммы, породила разговоры о введении «социально острых» исключений, когда некоторым вкладчикам может быть гарантировано страхование в пределах 10 млн. рублей . Формулировки пока расплывчаты, но подразумевают учет жизненной ситуации вкладчика — например, имеющим многодетную семью, инвалидам и пр. Если удастся документально доказать, что деньги копились на квартиру при стесненных обстоятельствах, то это теоретически тоже может стать поводом для увеличенной выплаты.

Вместе с тем непонятно, будет ли такая страховка (если вообще будет) бессрочной, или будет действовать лишь в течение определенного времени с момента вклада. Логика последнего решения в том, что человек может получить наследство и «припарковать» его в банке на срок увеличенной компенсации, раздумывая, что сделать с деньгами дальше. Сейчас основным вариантом большинства в таком случае будет Сбербанк, тогда как подобный закон позволит рассчитывать на лишних пару процентов доходности в более «щедрых» банках.

Острую реакцию вызвали у людей и иски от АСВ. Как уже говорилось, эти иски были поданы к вкладчикам, которые незадолго до банкротства банковской организации вывели из нее свои средства. Т.е. они подозревались в пользовании «инсайдом» — и если иск указывался удачным, то по нему вкладчики были обязаны вернуть деньги уже обанкротившемуся банку, дожидаясь затем своей компенсации в рамках 1.4 млн. рублей. Для снижения недовольства предполагается увеличить порог средств, по которому не будут оспариваться выплаты, до 10 млн. рублей.

Наконец, предполагается страховать вклады не только физических лиц и индивидуальных предпринимателей, но и юридических лиц (в том числе малые предприятия). Собственно, сам проект был внесен в государственную думу еще около года назад, но решения по нему еще нет. Причина на мой взгляд проста: все описанное выше предполагает дополнительную нагрузку на АСВ, который и так является заемщиком. Но если закон и будет принят, то на сумму не более 1.4 млн. рублей, что для крупных юрлиц может быть каплей в море.

Выводы

Сформировавшись в удачное время роста нефти и внешнеполитического спокойствия, АСВ за 10 лет к 2013 году сумело накопить определенный капитал — который, однако, был полностью растрачен за последующие неполные 4 года. При этом все средства ушли только на выплату страховок по банковскому сектору — за НПФ в прошлом рассчитывался Центробанк.

Совокупный капитал банковского и пенсионного сектора различается, но не очень сильно: примерно 9.5 трлн. рублей против 1.7, поэтому проблемы в случае необходимости покрытия убытков в пенсионном секторе будут схожими с банковскими. Власть вряд ли пойдет на упразднение АСВ, однако отсутствие наличности может побудить включить печатный станок, что вызовет рост инфляции. Так или иначе — ни российские банки, ни НПФ, ни наличность в рублях не выглядят хорошим вариантом для хранения денег в долгосрочной перспективе.

Система гарантирования пенсионных накоплений – программа, в рамках которой застрахованные лица получают обеспечение возврата средств, доверенных негосударственным фондам. Сбережения предоставляются из резервов специального фонда при наступлении страхового случая, указанного в нормативно-правовом регламенте. Помимо этого, для осуществления деятельности каждый НПФ предварительно должен попасть в реестр участников системы, чтобы подтвердить свою состоятельность.

Пенсионные накопления: что это и как формируются

Под пенсионными накоплениями понимают средства, имеющиеся на индивидуальном счете гражданина, зарегистрированного в системе ОПС внебюджетного фонда.

С момента принятия федерального нормативного акта «о страховых пенсиях» указанные денежные средства получили статус самостоятельного обеспечения.

Накопительная часть пенсии состоит из:

- Страховых взносов, отчисляемых работодателем в соответствии с ранее действовавшими пенсионными нормативными актами (до принятия ряда пенсионных реформ государственное содержание по старости состояло из трех частей (ныне их две), одна из которых была накопительной);

- Дополнительных взносов на накопительную часть (добровольные отчисления граждан и участие в программах софинансирования);

- Доходов от инвестиционной деятельности названных средств;

- Денежных сумм, перечисленных по программе помощи в виде материнского сертификата.

Особенности:

- В случае смерти гражданина, формировавшего накопительную часть пенсии, правопреемниками денежных средств становятся его близкие родственники или лица, упомянутые в законе;

- Пенсионные накопления формируются из:

- Средств, перечисленных непосредственным владельцем индивидуального счета или лицами, обязанными совершать в его пользу таковые сборы;

- Выплатного резерва, выступающего гарантией предоставления накопленных средств.

Система гарантирования

Система гарантирования выплат пенсионных накоплений начала свое действие одновременно с принятием последней пенсионной реформы – с 2015 года. Ее основная цель – защитить сформированные гражданами резервы и обеспечить их последующую выплату.

Созданная система подразумевает два уровня защиты, в частности:

- Резервный фонд по выплатам с обязательного страхования;

- Фонд гарантирования пенсионных выплат, действующий в масштабах государства (ФГПН).

Как работает система

Возврат пенсионных накоплений по системе гарантирования выплат осуществляется при наступлении страхового случая, наиболее вероятный из которых – отзыв лицензии у НПФ, признание банкротом или прекращение деятельности фонда ввиду несоблюдения взятых на себя обязательств по иным причинам.

При возникновении указанных обстоятельств гражданин обеспечен следующими мерами защиты:

- Сохранность сбережений обеспечивает ЦБ РФ;

- Ответственность за выплаты, их аккумулирование и приумножение возложена на АСВ (агентство по страхованию вкладов).

В трехмесячный срок, после признания случая страховым, ЦБ РФ автоматически инициирует перевод накопленных гражданином средств со счета НПФ в пользу ПФР, который принимает на себя обязательства по:

- Инвестированию сбережений и использованию финансовых инструментов, позволяющих приумножить первоначальные суммы накоплений;

- Выплате накоплений, решение по которым было принято до наступления страхового случая с НПФ.

Закон выделяет средства пенсионных накоплений, считающихся обязательными к выплате. К числу таковых относятся:

- Средства, направленные по материнскому сертификату;

- Аккумулированные во время действия программы софинансирования;

- Страховые взносы, перечисленные работодателем (за исключением доходов от их вложения за период пребывания на счетах НПФ).

Гражданин, вложивший пенсионные накопления в НПФ, который ныне принудительно ликвидируют, может претендовать на получение инвестиционного дохода от их использования, предусмотренного договором с названным учреждением, только если продажа его активов обеспечила дебет после исполнения всех финансовых обязательств.

При наступлении страхового случая с НПФ застрахованное лицо (владелец индивидуального счета) вправе распорядиться гарантированными выплатами по следующим альтернативам:

- Предоставить право управления денежными средствами ПФР;

- Заключить договор и перевести накопления в иной НПФ.

Агентство по страхованию вкладов – базис системы гарантирования, реализующий следующие задачи:

- Предоставление гарантийного возмещения в случаях, предусмотренных законодательством;

- Инвестирование средств участников фонда для их приумножения;

- Сбор и контроль за поступлением гарантийных взносов;

- Контроль за деятельностью и принятие мер по ликвидации недобросовестных участников системы.

Особенности АСВ:

- Обеспечивает выплаты в случае наступления страхового случая из специального фонда;

- Размер предусмотренной гарантированной выплаты включает суммы, размещенные в специальной части лицевого счета (дополнительные доходы от инвестирования не учитываются);

- Формирует реестр участников фонда и осуществляет их учет.

Вхождение в АСВ для НПФ считается обязательным. При отказе агентства во включении негосударственного пенсионного фонда в реестр, последний обязан прекратить деятельность и передать имеющиеся резервы под управление государственного внебюджетного фонда.

Условия включения НПФ в реестр системы гарантирования:

- Наличие действующей лицензии;

- Успешное прохождение проверки, организуемой ЦБ РФ;

- Внесение обязательных взносов;

- Проведение процедуры акционирования.

На официальном ресурсе агентства имеется перечень негосударственных пенсионных фондов, вошедших в реестр участников системы гарантирования. Среди таковых представлены (перечень не полный):

- ВТБ ПФ;

- Будущее;

- Лукойл-Гарант;

- ГАЗФОНД пенсионные накопления;

- Русский Стандарт НПФ;

- НПФ Сбербанк;

- Национальный;

- КИТ Финанс;

- НАСЛЕДИЕ;

- Согласие.

Страховые случаи

Гарантированное возмещение пенсионных накоплений предоставляется при следующих обстоятельствах:

- Отзыв/аннулирование лицензии НПФ;

- Признание НПФ несостоятельным и инициирование в его отношении конкурсного производства;

- Снижение резервов ПФР на уровень, ниже минимально установленного порога;

- Недостаточность величины взносов в момент выплаты застрахованному лицу срочных пенсионных или накопительных выплат.

Фонд пенсионных накоплений при АСВ

Гарантированные пенсионные выплаты формируются внутри специального фонда, находящегося под управлением АСВ, а их аккумулирование осуществляется из следующих источников:

- От взносов НПФ-участников:

- За счет накоплений граждан;

- Взносы ПФР;

- Выручка от инвестиционной деятельности и проектов;

- Пени, взимаемые за несвоевременное исполнение обязательств участниками.

Основные моменты формирования фонда:

- Законом предусмотрены минимальные лимиты взносов участников и объем резервов фонда;

- Ставка по взносам устанавливается/корректируется ЦБ РФ;

- Уплата взносов – обязанность страховщика, последний срок перечисления платежа - 15 апреля года, следующего за отчетным периодом;

- За несвоевременное исполнение обязательства по уплате взноса назначается пеня в размере 0,1% от суммы недоимки;

- Накопленные резервы фонда распределяются по следующим направлениям:

- Выплата гарантийного возмещения при отзыве лицензии у НПФ или наступлении иного страхового случая;

- Обеспечение деятельности системы и покрытие расходов с ней связанных;

- Задачи, которые решает фонд:

- Обеспечение сохранности накоплений граждан;

- Обеспечение соблюдения прав вкладчиков.

Заключение

С целью обеспечения пенсионных прав на законодательном уровне была создана специальная система гарантирования. Ее действие обусловлено тем фактом, что многие граждане предпочитают размещать свои накопления на счетах негосударственных пенсионных фондов, которые, в свою очередь, могут лишиться лицензии или признать себя несостоятельными.

Выплаты по страховым случаям осуществляются из резервного фонда, а его управлением занимается агентство по страхованию вкладов.

Чтобы НПФ мог вести деятельность и заключать договоры с гражданами, ему потребуется попасть в реестр АСВ, в противном случае действия будут признаны незаконными.

Тот самый, что выдает пенсию

Пенсионный фонд России (ПФР) — один из трех государственных внебюджетных фондов, которые оказывают социальные услуги населению.

Именно в ПФР оформляют пенсию по старости, по инвалидности и по потере кормильца, а также маткапитал, некоторые пособия и выплаты, в том числе в качестве господдержки во время пандемии коронавируса. Еще в ПФР выдают СНИЛС — страховой номер индивидуального лицевого счета гражданина в системе пенсионного страхования.

Разберемся, как устроен и работает пенсионный фонд.

Что такое ПФР

Пенсионный фонд России основали в декабре 1990 года специально для работы с пенсионерами и пенсиями, которые они должны получать. Эта организация существует по сей день, хотя ее структура несколько изменилась.

ПФР — не государственный орган, но он подотчетен государству. Это отдельная организация с собственным бюджетом, который не входит в федеральный, региональный или муниципальный бюджеты, — изымать из него деньги никто не может.

Бюджет пенсионного фонда пополняется в основном взносами работодателей и ИП, но есть и другие источники — о них расскажу ниже. Эти деньги уходят на выплату пенсий.

Правила подсчета стажа, условия назначения и размеры пенсий определяет государство, а не ПФР. По своей инициативе фонд деньги не раздает и не решает, сколько кому заплатить. Все, что он делает для пенсионеров, прописано в законах.

Отделения пенсионного фонда есть в каждом субъекте РФ, в каждом крупном городе и районном центре. Главный офис находится в Москве.

Негосударственные пенсионные фонды (НПФ) тоже выплачивают пенсию людям, но для этого нужно заключить пенсионный договор.

В России несколько десятков НПФ — можно выбрать любой. Деньги в НПФ может перевести сам застрахованный по программе негосударственного пенсионного обеспечения или работодатель, если, например, в компании есть специальная программа корпоративной пенсии. Также в НПФ можно перевести свою накопительную пенсию, которая сформировалась до моратория.

НПФ инвестирует поступившие деньги в ценные бумаги и получает с этого доход. Проценты накапливаются, и в результате растет размер будущей пенсии застрахованного лица.

Отличие ПФР от НПФ в том, что бюджет пенсионного фонда входит в бюджетную систему РФ и он подотчетен государству, а НПФ — нет: это частная компания, которая работает по лицензии.

Задачи и функции Пенсионного фонда РФ

Задача ПФР — управление деньгами, а также выплата пенсий и социальных пособий жителям РФ.

- Ставит граждан на пенсионный учет.

- Устанавливает и выплачивает страховые пенсии по старости, по инвалидности и по потере кормильца, а также пенсии по государственному пенсионному обеспечению, социальные пенсии и пенсии госслужащим.

- Доплачивает разницу между социальной пенсией и прожиточным минимумом, установленным в регионе проживания пенсионера.

- Выплачивает пенсионные накопления — накопительную часть пенсии.

- Выплачивает ряд детских пособий, например 10 000 Р семьям с детьми от 3 до 16 лет в период пандемии коронавируса.

- Устанавливает и выплачивает ежемесячные денежные выплаты ветеранам боевых действий и ветеранам труда.

- Выдает сертификаты на маткапитал и т. д.

У ПФР есть и более глобальные функции. Например, он инвестирует деньги застрахованных лиц в ценные бумаги, а также сотрудничает с другими странами по вопросам пенсионного обеспечения.

Структура ПФР

Пенсионным фондом руководит правление ПФР — председатель и четыре его заместителя. Председателя правления назначает правительство.

Система Пенсионного фонда РФ и его территориальных органов имеет трехуровневую структуру.

Как устроена система ПФР

| Уровень | Что входит |

|---|---|

| Федеральный уровень | Центральный аппарат: исполнительная дирекция ПФР, ревизионная комиссия ПФР |

| Региональный уровень | Отделения ПФР в субъектах РФ |

| Местный уровень | Управления — самостоятельные отделы — ПФР в городах или районах |

Система ПФР устроена так:

- Федеральный уровень — центральный аппарат, в который входят исполнительная дирекция ПФР, ревизионная комиссия ПФР.

- Региональный уровень — отделения ПФР в субъектах РФ.

- Местный уровень — управления — самостоятельные отделы — ПФР в городах или районах.

Правление ПФР определяет перспективные и текущие задачи пенсионного фонда, утверждает бюджет, сметы расходов ПФР и его органов, в том числе фонд оплаты труда, а также отчеты об их исполнении. Кроме того, правление ПФР определяет его структуру и штаты, назначает и увольняет руководителей центрального аппарата.

Исполнительная дирекция считает, планирует и исполняет бюджет ПФР, инвестирует деньги, обеспечивает безопасность персональных данных, занимается административными вопросами вроде госзакупок и общения со СМИ.

Ревизионная комиссия контролирует правомерное, целевое и эффективное использование бюджетныֹх средств по всей структуре ПФР — следит, чтобы деньги не разворовывались и не тратились непонятно куда.

Территориальные отделения в субъектах РФ включают в себя руководство, отделения и отделы. К руководству относятся: управляющий отделением, его заместители, специалисты.

Отделы бывают, например, такие:

- организации и назначения пенсии;

- социальных выплат;

- организации персонифицированного учета;

- казначейства и др.

Все отделы не счесть, их количество зависит от размера населенного пункта: чем больше жителей, тем больше аппарат местного пенсионного фонда.

Руководство и отделы в города и районах (муниципалитетах) устроены аналогичным образом.

Еще есть информационный центр персонифицированного учета — это самостоятельное юридическое лицо, которое отвечает за формирование и ведение баз данных ПФР. То есть всю электронную базу данных будущих и настоящих пенсионеров хранят в этом информационном центре.

Территориальный аппарат и окружные управления раньше входили в структуру ПФР, но сейчас их нет.

Доходы ПФР

Бюджет пенсионного фонда формируется из нескольких источников:

- Страховых взносов, которые перечисляют работодатели и ИП.

- Добровольных взносов физических лиц и организаций.

- Доходов от инвестирования временно свободных средств.

- Сумм пеней и других финансовых санкций.

- Средств, которые поступили из федерального бюджета.

Все эти деньги аккумулируются и инвестируются, а потом выплачиваются пенсионерам и тратятся на нужды самого ПФР.

Обязательные и добровольные отчисления в пенсионный фонд дают застрахованному лицу страховой стаж, от которого зависит размер пенсии. Пока идут отчисления — идет стаж, как только отчисления прекращаются — стаж приостанавливается.

Расходы ПФР

В законе прописано, на что должны тратиться деньги пенсионного фонда. Вот куда уходят средства:

- Выплата пенсий, положенных по закону.

- Доставка пенсий: почтовыми переводами, наличными, переводами на банковские счета пенсионеров.

- Финансовое и материально-техническое обеспечение деятельности ПФР: ремонт помещений, закупка обстановки и канцтоваров, зарплата работников.

- Уплата гарантийных взносов в фонд гарантирования пенсионных накоплений — страхование накопительной части пенсии, которую ПФР инвестирует так же, как и НПФ.

Платежи в Пенсионный фонд РФ

Около 60% бюджета ПФР пополняется за счет страховых взносов. Взносы с плательщиков собирает налоговая — так сделали для удобства сбора и контроля уплаты всех взносов. Потом деньги передают в ПФР, и тот уже распоряжается ими. При этом деньги считаются собственностью РФ.

Кто вносит платежи — перечислено в налоговом кодексе. Это:

- Работодатели или заказчики — за людей, которым выплачивают зарплату или другое вознаграждение.

- ИП, адвокаты, нотариусы, арбитражные управляющие — за себя.

Если у плательщика несколько категорий, то он платит взносы по каждому основанию. Например, ИП с работниками платит взносы и за себя, и за своих работников.

Сумму взносов за работников и за себя считают по-разному.

Работодатель ежемесячно платит за работника 22% от начисленной зарплаты до тех пор, пока сумма заработка за год не достигнет 1 292 000 Р . Это ограничение актуально для 2020 года. После этого страховой взнос будет рассчитываться исходя по формуле: зарплата × 10%.

Например, зарплата Иванова — 140 000 Р . С января по сентябрь 2020 года Иванов заработает 1 260 000 Р , а работодатель будет ежемесячно платить пенсионные страховые взносы:

140 000 Р × 22% = 30 800 Р .

В октябре сумма заработка Иванова станет 1 400 000 Р — превысит лимит 1 292 000 Р . Поэтому часть взносов в октябре нужно исчислить по ставке 22%, а часть — по 10%.

В ноябре и декабре за Иванова нужно будет заплатить:

140 000 Р × 10% = 14 000 Р .

Если ИП или организация входит в реестр МСП, то с 1 апреля 2020 года из-за коронавируса они уплачивают страховые взносы по новому порядку:

- с зарплаты в части 12 130 Р — 22%, то есть 2668,6 Р ;

- с зарплаты в части, превышающей 12 130 Р , — 10%.

Компании и ИП, которые пострадали от коронавирусной инфекции, могут вообще не платить страховые взносы за работников за три месяца: апрель, май и июнь 2020 года.

ИП и люди, которые занимаются частной практикой, — нотариусы, адвокаты, оценщики, медиаторы — должны платить пенсионные взносы за себя.

В 2020 году они должны заплатить 32 448 Р . Если годовой доход превысит 300 000 Р , то сверх этой суммы они должны заплатить еще 1%.

Например, адвокат Александр за год заработал 1 500 000 Р . Он должен заплатить:

32 448 Р + (1 500 000 Р − 300 000 Р ) × 1% = 44 448 Р .

Для ИП из отраслей, пострадавших от коронавирусной инфекции, сумму страхового взноса уменьшили на 12 130 Р . Поэтому в 2020 году нужно будет заплатить 20 318 Р фиксированной суммы.

Отчетность перед ПФР

Перед пенсионным фондом отчитываются работодатели — те, кто платит взносы за работников или исполнителей.

Предпринимателям и тем, кто занимается частной практикой и платит взносы только за себя, документы сдавать не нужно.

СЗВ-М страхователи сдают ежемесячно до 15 числа. В этом отчете пишут ФИО и СНИЛС застрахованных лиц.

СЗВ-ТД подают только на людей, с которыми заключены трудовые договоры. Если договор гражданско-правовой или авторский, можно не отчитываться.

Этот отчет сдают в ПФР:

- при приеме или увольнении работника — не позднее следующего рабочего дня;

- при постоянном переводе сотрудника, присвоении ему новой квалификации с записью в трудовую книжку, а также при подаче им заявления о выборе формы трудовой — до 15 числа следующего месяца.

СЗВ-стаж и опись передаваемых сведений по форме ОДВ-1 отправляют раз в год до 1 марта года, следующего за отчетным. В этом отчете указывают общую сумму уплаченных пенсионных взносов и период работы застрахованного лица.

Отчеты отправляют электронно — если у страхователя трудится больше 25 человек, включая тех, кто работает по гражданско-правовым договорам. Если численность сотрудников меньше, можно отправлять бумажные или электронные отчеты — по выбору.

Читайте также: