Пенсионное страхование и медицинское страхование в чем разница

Обязательное и добровольное страхование призваны защитить финансовые интересы застрахованных в различных ситуациях. И если второй вид зависит от личного желания клиента, то с первым сталкиваются все граждане страны. Это происходит при посещении врача, проезде в транспорте и во многих других ситуациях.

Что такое обязательное и добровольное страхование

Система страхования содержит два направления:

- Добровольное страхование. Оно является результатом добровольного соглашения между компанией и клиентом. Последний сам выбирает, какие услуги ему приобретать, а организация не имеет права навязывать дополнительные сервисы. Включает покрытие разнообразных рисков.

- Обязательное страхование. Осуществляется согласно законодательно установленным требованиям. В этом случае пожелания клиента не являются определяющими. А отказ от полиса может стать причиной привлечения к ответственности. В некоторых случаях оформление полиса даже не требует заключения договора, например, приобретая билет на транспорт, он автоматически подтверждает наличие страховки.

В таблице приведены основные отличия обязательного и добровольного страхования.

Отличия обязательного и добровольного страхования

ОбязательноеДобровольноеСоциальноеКоммерческоеПравила осуществления определены закономПравила осуществления определены компаниейВсеобщееИндивидуальноеФинансируется из бюджетаФинансируется за счет гражданТарифы устанавливаются государствомТарифы устанавливаются организациями

Виды добровольного и обязательного страхования

Основными видами страхования являются:

- жизни;

- имущества;

- ответственности.

Страхование жизни

Представляет собой защиту от рисков, связанных с причинением вреда здоровью и жизни. Данный вид может быть как добровольным, так и обязательным. Добровольные договора заключаются на определенный срок (кроме пожизненных программ). Получателем возмещения может назначаться другое лицо, не являющееся страхователем, например, кто-нибудь из родственников.

ИНТЕРЕСНО! Наибольшей популярностью пользуется добровольное страхование от несчастных случаев, при выезде за рубеж, медицинское.

Среди обязательных программ широко используются пенсионное и медицинское страхование. Им подлежат все граждане страны. Первый вид предполагает получение компенсации заработка при прекращении трудовых функций и другие выплаты. Финансирование происходит из федерального бюджета за счет производимых отчислений в ПФ.

Подтверждением наличия медицинского страхования выступает медицинский полис ОМС. Благодаря ему каждый гражданин РФ имеет право получить бесплатную медицинскую помощь.

Страхование имущества

Это направление защиты в основном является добровольным и позволяет получить компенсацию при повреждении, уничтожении или краже личного имущества, как движимого, так и недвижимого. Наиболее популярны программы страхования жилья и автомобилей.

Обязательное страхование имущества предусмотрено только в случае получения ипотечного кредита, в этом случае недвижимость должна быть застрахована в обязательном порядке.

Страхование ответственности

Представляет собой финансовую защиту на случай причинения вреда другим людям. То есть ущерб, нанесенный имуществу или здоровью других людей, будет компенсировать страховая компания. Полис может приобретаться на добровольной и обязательной основе.

Самыми распространенными вариантами добровольного страхования являются:

- страхование ответственности застройщиков ;

- страхование ответственности туроператоров;

- добровольное страхование гражданской ответственности владельцев транспортных средств (ДОСАГО).

Подробнее о ДОСАГО можно узнать здесь .

Обязательное страхование ответственности регламентируется государством и призвано защитить ту или иную категорию граждан. Широко используется данный вид в деятельности перевозчиков, адвокатов, нотариусов. Всем известен и другой пример таких полисов – ОСАГО, при котором страхуется ответственность водителя перед другими участниками дорожного движения. Подробнее об особенностях страхования гражданской ответственности можно узнать здесь .

Принципы страхования

Для каждого вида защиты свойственны свои принципы функционирования. Рассмотрим подробнее добровольное и обязательное страхование.

Добровольного

Принципами добровольного страхования являются:

- Применение на добровольной основе. Компании не могут навязывать клиенту свои услуги.

- Требования страхователя являются определяющими – он сам решает, что и на какую сумму страховать. Страховщик обязан застраховать любой объект, если это не противоречит закону.

- Ограничение по срокам действия договора. Обычно такие договора заключатся на срок до одного года (кроме страхования жизни).

- Действие полиса возможно только после уплаты платежа по договору (или его части, если это предусмотрено бумагой).

- Выборочный охват желающих использовать услугу.

На видео: Добровольное страхование: правила страхования и последствия их нарушений.

Обязательного

Для обязательного страхования характерны следующие принципы:

- обязательность в соответствии с законом;

- полный охват населения;

- автоматическое применение (клиент может не подавать заявление на страхование, компании сами включают их в план);

- многие программы действуют без оплаты взносов;

- бессрочный срок действия отдельных программ;

- нормирование страхования, нормы определяются законодательно.

Что от чего страхует

Личный вид страхования призван возместить убытки, которые возникли в связи со снижением здоровья, потерей трудоспособности, связанные с жизнью человека.

Наибольшее распространение получили следующие программы:

- Страхование жизни. В случае смерти застрахованного, компенсацию получат его родственники или другие лица, указанные в договоре.

- Медицинское страхование. Страховым случаем по данным программам является обращение к врачу. Позволяет клиенту компенсировать расходы на медицинские обследования и лечение.

- От несчастных случаев. Данный тип предполагает выплату в случае различных неблагоприятных происшествий. Часто им пользуются туристы, выезжающие за границу и спортсмены, а для участия в соревнованиях он требуется в обязательном порядке.

- Пенсионные и накопительные программы. Позволяют получить доход после определенного возраста.

Имущественные программы страхуют от причинения ущерба или утраты имущества. Чаще всего объектами договора выступают недвижимость, транспортные средства и ценности. Они могут защищаться на случай возникновения катастроф стихийного характера и действий других лиц.

Другими рисками по данному виду являются:

- аварии коммунальных систем;

- взрывы и пожары;

- угон и хищение.

В страховании гражданской ответственности страхуется возможность причинения вреда другим людям. Обычно оно используется там, где ошибки человека могут привести к существенному ущербу. Например, при вождении автомобиля. В этом случае применяется защита ответственности владельцев ТС.

ВАЖНО! Страхование ответственности предполагает компенсацию не только вреда, нанесенного имуществу, но и здоровью третьих лиц, а также компенсацию морального ущерба.

Еще одним видом страхования, часто выделяемым в отдельную группу является страхование предпринимательских рисков, когда защищаются риски нарушения производственного процесса или риски, связанные с поведением контрагентов. Такие программы позволяют избежать крупных расходов в случае возникновения непредвиденных ситуаций, связанных с бизнесом.

На каких основаниях осуществляются

Добровольные виды страхования осуществляются на основании заключенных с клиентами договоров и правил страхования компании. В этих документах определены все условия и порядок предоставления услуг. Они разрабатываются каждым страховщиком и создаются в соответствии с действующим законодательством.

Обязательное страхование осуществляется на основании законодательных актов, основным из которых является ФЗ №4015-1. Благодаря такой системе, государство оценивает различные риски и предпринимает меры для предотвращения их негативного влияния.

Формы страхования

Страховая сфера нашей страны предусматривает наличие двух форм страхования:

- коллективной

- индивидуальной.

К первой форме относятся договора, застрахованными по которым являются сразу же несколько лиц. Они очень часто используются в компаниях, когда работодатель страхует своих сотрудников от каких-либо рисков. Чаще всего социальный пакет организаций предполагает наличие полиса медицинского страхования. Однако на опасных предприятиях или при работе в сложных условиях, также популярностью пользуются программы от несчастных случаев. Срок таких договоров обычно составляет один год.

Индивидуальная форма страхования предполагает заключение договора с частным лицом, который имеет право подписи. Если необходимо застраховать ребенка, страхователем выступает кто-либо из его родителей.

Таким образом, обязательное и добровольное страхование призваны обеспечить защиту граждан. Обязательное – применяется в силу закона и уклонение от его использования может привести к привлечению к ответственности. Добровольное страхование является волеизъявлением человека и может осуществляться только при его желании.

Видео по теме статьи

Автор статьи — Аналитик-эксперт Контур.Бухгалтерии

Содержание статьи

- Кто платит страховые взносы

- Выплаты, подлежащие обложению страховыми взносами

- Предельная база для начисления страховых взносов

- Тарифы страховых взносов в 2020 и 2021 году

- Сроки уплаты страховых взносов в 2020 и 2021году

Кто платит страховые взносы

Простой и удобный расчет страховых взносов в онлайн-сервисе Контур.Бухгалтерия!

Любой работодатель каждый месяц платит различные страховые взносы с выплат своим сотрудникам. Если они работают по трудовому договору, то это взносы:

- в Пенсионный фонд России (в ПФР);

- в Фонд медицинского страхования (в ФФОМС);

- на социальное страхование от болезней и травм или по материнству (в ФСС).

- на страхование от несчастных случаев и профессиональных заболеваний (тоже в ФСС).

Также взносы платятся с выплат тем сотрудникам, которые оформлены в компании по гражданско-правовым договорам:

- в ПФР;

- в ФФОМС;

- на социальное страхование от несчастных случаев и профессиональных заболеваний, если это прописано в договоре.

Мы поговорим о взносах за сотрудников на пенсионное, медицинское страхование и страхование от болезней и травм или по материнству. Они регламентируются главой 34 НК РФ. О страховании от несчастных случаев и профессиональных заболеваний читайте в ФЗ от 24.07.98 N 125-ФЗ.

Выплаты, подлежащие обложению страховыми взносами

Страховыми взносами облагаются выплаты сотрудникам исходя из трудовых отношений и согласно гражданско-правовым договорам по выполнению работ, оказанию услуг и авторским заказам.

Выплаты, с которых взносы не уплачиваются, перечислены в ст. 422 НК РФ:

- Государственные и социальные пособия;

- Компенсационные выплаты при увольнении, выплаты по возмещению вреда, оплате жилья или питания, оплате спортивной или парадной формы, выдаче натурального довольствия и т.д.;

- Призы, доплаты к пенсии бывших сотрудников и стипендии по ученическим договорам;

- Полевое довольствие;

- Суммы единовременной материальной помощи, например, при рождении или усыновлении ребенка, при потере члена семьи, при стихийном бедствии и других чрезвычайных обстоятельствах;

- Доходы, помимо оплаты труда, полученные членами общин коренных малочисленных народов от реализации продукции традиционного промысла;

- Страховые платежи по обязательному и добровольному личному страхованию;

- Оплата обучения сотрудников, связанная с профессиональной необходимостью;

- Другие компенсации и выплаты.

Предельная база для начисления страховых взносов

Простой и удобный расчет страховых взносов в онлайн-сервисе Контур.Бухгалтерия!

Взносы в ПФР и ФСС ограничены предельными базами для начисления взносов, которые ежегодно индексируются исходя из роста средней зарплаты:

Предельная база для взносов в ПФР в 2020 году — 1 292 000 рублей.

Предельная база для взносов в ПФР в 2021 году — 1 465 000 рублей.

Предельная база рассчитывается исходя из дохода работника нарастающим итогом. Как только его доход за год достигнет предельной базы — в дальнейшем взносы нужно платить по новым правилам. При выплате взносов по основному тарифу при превышении этой базы взносы уплачиваются по уменьшенной ставке — 10%. Если организация на льготном тарифе, то при превышении взносы не платятся.

Предельная база для взносов в ФСС в 2020 году — 912 000 рублей.

Предельная база для взносов в ФСС в 2021 году — 966 000 рублей.

Если база превышена, то взносы платить не нужно.

Для взносов на ОМС и травматизм предельная база не устанавливается, поэтому весь доход, полученный работником, облагается взносами.

Тарифы страховых взносов в 2020 и 2021 году

Простой и удобный расчет страховых взносов в онлайн-сервисе Контур.Бухгалтерия!

Рассмотрим основные тарифы страховых взносов за работников в 2020 и 2021 году. Они остаются неизменными:

- На обязательное пенсионное страхование — 22 %.

- На обязательное медицинское страхование — 5,1 %.

- На случай временной нетрудоспособности и материнства — 2,9 %;

- На травматизм — от 0,2 % до 8,5 % в зависимости от класса профессионального риска, присвоенного основному осуществляемому виду деятельности.

В таблице указаны специальные пониженные тарифы взносов для некоторых категорий плательщиков, установленные в 2020 и 2021 году.

В 2021 году большинство работодателей на УСН будут платить взносы по общему тарифу в 30 %, так как переходный период подошел к концу. До 2024 года льготной ставкой в 20 % смогут пользоваться благотворительные и некоммерческие организации на УСН.

С 2020 года на основные тарифы перешли еще несколько категорий страхователей:

- хозяйственные общества и партнерства, которые применяют или внедряют результаты интеллектуальной деятельности, права на которые принадлежат их участникам или учредителям — бюджетным или автономным научным учреждениями либо образовательным учреждениям высшего образования;

- организации и предприниматели, которые осуществляют технико-внедренческую деятельность и платят сотрудникам, работающим в технико-внедренческих или промышленно-производственных особых экономических зонах;

- организации и ИП, заключившие соглашение о ведении туристско-рекреационной деятельности, которые платят сотрудникам, ведущим эту деятельность в особых экономических зонах.

С 2020 года эти категории платят взносы по общему тарифу — 30%, а при превышении предельной базы для начисления взносов на обязательное пенсионное страхование не отменяют уплату, а снижают процент взносов в ПФ до 10%.

Сроки уплаты страховых взносов в 2020 и 2021 году

Простой и удобный расчет страховых взносов в онлайн-сервисе Контур.Бухгалтерия!

Страховые взносы перечисляются в ИФНС за каждый месяц до 15-го числа последующего месяца. Если последний день уплаты — выходной или праздничный, то уплатить взносы можно в ближайший рабочий день. Со взносами на травматизм порядок аналогичный, но уплачивать их надо по-прежнему в ФСС.

Предприниматели уплачивают страховые взносы за себя в другие сроки. Взносы за прошедший год нужно уплатить до его окончания или в ближайший следующий рабочий день. За 2019 год деньги перечисляйте в налоговую до 31 декабря, а если ваш доход превысил 300 000 рублей, то сумму доплаты переведите в ИФНС до 1 июля 2020 года.

Автор статьи: эксперт Контур.Бухгалтерии Наталья Потапкина

Ведите учет в Контур.Бухгалтерии — удобном онлайн-сервисе для расчета зарплаты и отправки отчетности в ФНС, ПФР и ФСС. Сервис подходит для комфортной совместной работы бухгалтера и директора.

Пенсия в России выплачивается не только тем, кто достиг определенного возраста и наработал трудовой стаж, но и лицам с инвалидностью; гражданам, потерявшим кормильца; людям, которые пострадали от катастрофы в Чернобыле. При этом разобраться в отличиях между разными типами обеспечения не так уж и просто.

Что такое страховая и социальная пенсия

Бесплатно по России

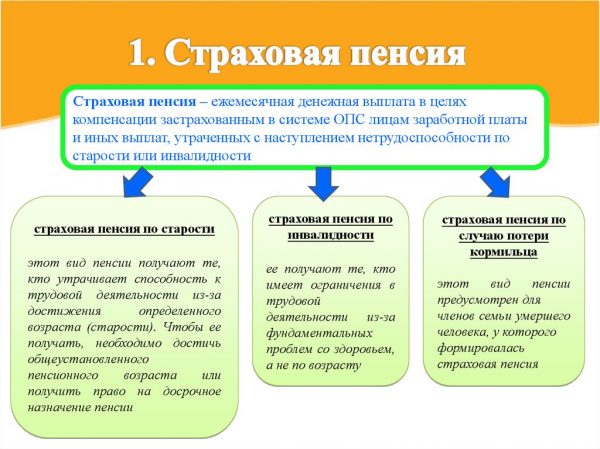

Страховая пенсия представляет собой ежемесячно предоставляемую застрахованному гражданину денежную сумму. Деньги предоставляются для того, чтобы компенсировать гражданину зарплату и другие доходы, которые были утрачены из-за наступления неработоспособности по достижении определенного возраста либо после получения статуса «инвалид».

Соответственно с законодательством, денежная сумма включает в себя непосредственно страховую пенсию и фиксированную доплату.

Социальная пенсия, в отличие от страховой, выплачивается не за счет взносов работодателей, а из бюджета государства. Она предоставляется всем россиянам, имеющим на нее право, вне зависимости от наработанного ими стажа. Более того, ее могут получать даже иностранцы и апатриды.

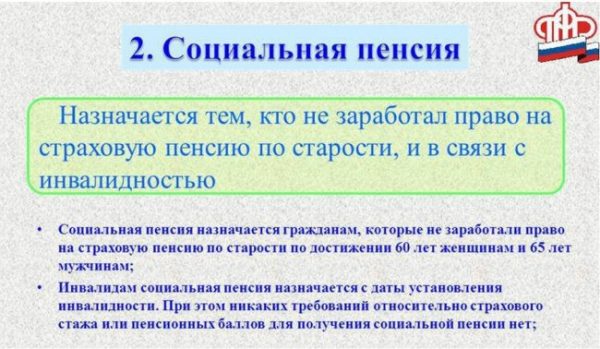

Виды социальной

Соответственно с ФЗ «О государственном пенсионном обеспечении в России» от 15 декабря 2001 года номер 166, неработоспособные россияне, иностранцы, апатриды, которые не могут работать либо имеют ограничения к труду, вправе получать такие типы материальной помощи от государства.

По инвалидности

Предоставляется лицам с инвалидностью любой категории, включая инвалидов детства и несовершеннолетних.

По утрате кормильца

Предоставляется детям и гражданам, которые младше 23 лет, но при этом очно обучаются в учебном заведении. Основания для оформления – утрата любого из родителей, потеря матери-одиночки.

По старости

Предоставляется россиянам, которые достигли 60 лет (лица женского пола) и 65 лет (лица мужского пола). После изменений 2015 г. этот вид пенсионного обеспечения могут оформлять иностранцы и апатриды, которые живут в России минимум 15 лет и достигли соответствующего возраста. Исключение – люди, относящиеся к малочисленным северным народностям. Они могут начать получать социальное обеспечение по старости на 10 лет раньше.

Виды страховой

В Российской Федерации существуют следующие разновидности страховых пенсий.

По старости

Предоставляется россиянам, которые достигли возраста 60 лет (лица женского пола), 65 лет (лица мужского пола). Главное условие – наличие минимального трудового стажа и обязательного количества баллов. Нужно сказать, что определенные группы лиц вправе досрочно прекратить работать. Это относится к тем, кто работает в опасных условиях или в северных регионах.

По инвалидности

Эту пенсию могут получать граждане, которые не достигли нужного возраста и имеют проблемы со здоровьем, удостоверенные заключениями врачей. Если инвалид не наработал трудового стажа, он может получать пенсию по инвалидности.

По утрате кормильца

Ее получают неработоспособные иждивенцы скончавшегося человека. К этой группе лиц причисляются:

- сыновья, дочери, внуки, внучки умершего, не достигшие совершеннолетия;

- члены семьи умершего, которые учатся в образовательном учреждении;

- муж/жена, мать и отец умершего, которые достигли нужного возраста или потеряли источник дохода;

- члены семьи умершего, которые не работают и ухаживают за его детьми младше 14 лет;

- члены семьи умершего со статусом «инвалид» (группа инвалидности не имеет значения).

Разница между страховой и социальной

Основное отличие страхового обеспечения от государственного – это величина и порядок расчета. Страховые выплаты рассчитываются по достаточно сложной схеме. На их размер влияют:

- наработанный стаж;

- заработная плата;

- субъект РФ, в котором работал пенсионер;

- особенности пенсионного счета (с накопительной составляющей либо без нее).

При расчете государственной пенсии не имеют значения ни стаж, ни количество баллов. Основные критерии оформления – достижение соответствующего возраста, получение инвалидности, утрата кормильца. При этом для нее установлен более высокий возраст, если сравнивать с предыдущей.

Также социальные и страховые выплаты различаются по:

- условиям устройства на работу при оформлении пенсионного обеспечения;

- условиям досрочного оформления выплат;

- условиям индексирования.

Особенности страховых и социальных пенсий можно перечислить в виде 2 списков. Ознакомьтесь с ними, чтобы понять, чем отличаются эти 2 типа материального обеспечения.

Особенности страховых выплат

- возраст, с которого можно начать получать – 60 лет (мужчины), 55 лет (женщины);

- минимально необходимый стаж – от 9 (при оформлении выплат в 2018 г.) до 15 (при оформлении в 2024 г.) лет;

- минимально необходимое количество пенсионных баллов – от 13.8 (при оформлении выплат в 2018 г.) до 30 (при оформлении выплат в 2024 г.);

- возможность стать пенсионером досрочно – за 24 месяца до пенсионного возраста при сокращении и при устройстве на должность, которая дает право досрочно стать пенсионером;

- может ли быть передана в управление негосударственного пенсионного фонда – да;

- выплачивается ли работающим – да.

Особенности социальных выплат от государства

- возраст, с которого оформляются – 65 лет (мужчины), 60 лет (женщины);

- минимально необходимый стаж – не требуется;

- минимально необходимое количество пенсионных баллов – не требуется;

- возможность стать пенсионером досрочно – отсутствует;

- может ли быть передана в управление негосударственного пенсионного фонда – нет;

- выплачивается ли работающим – нет.

Государственная пенсия служит своего рода заменой страховой. Выплаты от государства перестают предоставляться, если человек начинает получать страховые, поэтому не стоит рассчитывать на одновременное получение 2 типов материального обеспечения.

Полезное видео

Интересная информация о различиях между выплатами от государства:

3 СТРАХОВАНИЕ: СОЦИАЛЬНОЕ, МЕДИЦИНСКОЕ И ПЕНСИОННОЕ. СТРАХОВЫЕ ФОНДЫ

В соответствии с Указом Президента РФ от 9 марта 2004 г № 314 «О системе и структуре федеральных органов исполнительной власти» Министерство здравоохранения и социального развития РФ осуществляет координацию и контроль деятельности находящихся в его ведении Пенсионного фонда РФ, Фонда социального страхования РФ, Федерального фонда обязательного медицинского страхования.

В соответствии с положениями, закрепленными в Федеральном законе от 15 декабря 2001 г. № 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации», Пенсионный фонд РФ признан страховщиком, который осуществляет обязательное пенсионное страхование. В Пенсионный фонд РФ страховые взносы работодателей зачисляются как суммы единого социального налога.

Средства бюджета Пенсионного фонда РФ имеют целевое назначение и направляются на:

1) выплату в соответствии с законодательством РФ и международными договорами РФ трудовых пенсий и социальных пособий на погребение умерших пенсионеров, которые на день смерти не работали, перевод средств в сумме, эквивалентной сумме пенсионных накоплений, учтенной в специальной части индивидуального лицевого счета застрахованного лица, в негосударственный пенсионный фонд, выбранный застрахованным лицом для формирования накопительной части трудовой пенсии;

2) доставку пенсий, которые выплачиваются за счет средств бюджета Пенсионного фонда РФ. Фонд социального страхования РФ (ФСС РФ) управляет средствами государственного социального страхования РФ и представляет собой специализированное финансово-кредитное учреждение при Правительстве РФ.

Обязательное медицинское страхование осуществляет Федеральный фонд обязательного медицинского страхования.

Основными задачами Федерального фонда являются:

1) обеспечение финансовой устойчивости системы обязательного медицинского страхования и создание условий для выравнивания объема и качества медицинской помощи, предоставляемой гражданам на всей территории РФ в рамках базовой программы обязательного медицинского страхования;

2) аккумулирование финансовых средств Федерального фонда обязательного медицинского страхования для обеспечения финансовой стабильности системы обязательного медицинского страхования.

Данный текст является ознакомительным фрагментом.

Продолжение на ЛитРес

Страховые компании и страхование автомобиля

Страховые компании и страхование автомобиля В настоящее время страхование автотранспорта стало всеобщим и обязательным. Однако обязательно только страхование гражданской ответственности, то есть владелец пострадавшего автомобиля может получить компенсацию лишь в

Медицинское страхование

Медицинское страхование Сейчас все россияне имеют право на бесплатное медицинское обслуживание, но только на территории России. При поездках за границу необходимо приобретать специальный страховой полис (в некоторые страны визу оформляют только при его

Социальное страхование

Социальное страхование СОЦИАЛЬНОЕ СТРАХОВАНИЕ — одна из основных форм социального обеспечения; государственная система материального обеспечения работников в старости, в случае временной или постоянной утраты трудоспособности, членов семей работников (в случае

Страхование медицинское

Страхование медицинское СТРАХОВАНИЕ МЕДИЦИНСКОЕ — форма социальной защиты интересов населения в охране здоровья, цель которой — гарантировать гражданам при возникновении страхового случая получение медицинской помощи за счет накопленных средств и финансировать

28. ОБЯЗАТЕЛЬНОЕ МЕДИЦИНСКОЕ СТРАХОВАНИЕ

28. ОБЯЗАТЕЛЬНОЕ МЕДИЦИНСКОЕ СТРАХОВАНИЕ Медицинское страхование – форма социальной защиты интересов населения в охране здоровья. Цель медицинского страхования – гарантировать гражданам при возникновении страхового случая получение медицинской помощи за счет

29. ДОБРОВОЛЬНОЕ МЕДИЦИНСКОЕ СТРАХОВАНИЕ (ДМС)

29. ДОБРОВОЛЬНОЕ МЕДИЦИНСКОЕ СТРАХОВАНИЕ (ДМС) Цель ДМС – предоставление гражданам гарантии получения медицинской помощи путем страхового финансирования. ДМС является дополнением к обязательному страхованию. Осуществляется оно на основе программ ДМС и обеспечивает

33. НЕГОСУДАРСТВЕННОЕ ПЕНСИОННОЕ СТРАХОВАНИЕ

33. НЕГОСУДАРСТВЕННОЕ ПЕНСИОННОЕ СТРАХОВАНИЕ Негосударственное пенсионное страхование дополняет гарантии, предоставляемые в рамках обязательного пенсионного страхования гражданам, по выплатам пенсий.Участие в негосударственном (добровольном) пенсионном страховании

45. МЕДИЦИНСКОЕ СТРАХОВАНИЕ ГРАЖДАН

45. МЕДИЦИНСКОЕ СТРАХОВАНИЕ ГРАЖДАН Медицинское страхование осуществляется в форме договора, заключаемого между субъектами медицинского страхования.Субъектами медицинского страхования являются 1) гражданин; 2) страхователь; 3) страховая медицинская организация; 4)

46. ДОБРОВОЛЬНОЕ МЕДИЦИНСКОЕ СТРАХОВАНИЕ ГРАЖДАН

46. ДОБРОВОЛЬНОЕ МЕДИЦИНСКОЕ СТРАХОВАНИЕ ГРАЖДАН Добровольное медицинское страхование осуществляется на основе программ добровольного медицинского страхования и обеспечивает гражданам получение дополнительных и иных медицинских услуг сверх установленных

47. ОБЯЗАТЕЛЬНОЕ МЕДИЦИНСКОЕ СТРАХОВАНИЕ

47. ОБЯЗАТЕЛЬНОЕ МЕДИЦИНСКОЕ СТРАХОВАНИЕ Обязательное медицинское страхование является частью государственной системы социального страхования. Договор обязательного медицинского страхования – это договор, в соответствии с которым застрахованные граждане имеют

49. ПЕНСИОННОЕ СТРАХОВАНИЕ

49. ПЕНСИОННОЕ СТРАХОВАНИЕ Пенсионное страхование – это вид страхования при котором страховщик по договору страхования принимает на себя обязательства производить страховые выплаты страхователю (застрахованному лицу) в фиксированной, как правило, сумме с

Взносы на обязательное пенсионное страхование

Работодатель – главный плательщик взносов на обязательное пенсионное страхование. Страховые взносы в Пенсионный фонд России уплачиваются из заработной платы, а также других видов вознаграждений, начисленных в пользу работников. Благодаря аккумулированным средствам фонда удается перечислять пенсионные выплаты тем, кто уже вышел на пенсию и формировать базу для предстоящих выплат.

- Взносы на обязательное пенсионное страхование

- Обязательное пенсионное и медицинское страхование

- Свидетельство обязательного пенсионного страхования

- Система обязательного пенсионного страхования

- Уплата обязательного пенсионного страхования

- ФЗ об обязательном пенсионном страховании

- Фонд обязательного пенсионного страхования

- Как заключить договор об ОПС?

- Субъекты обязательного пенсионного страхования

- Обязанности страховщика

- Обязанности страхователя

- Обязанности застрахованных лиц

Пенсионный фонд РФ выполняет функции администратора по взносам на обязательное медицинское и пенсионное страхование. Взносы в ПФР перечисляют:

- Лица и организации, которые выплачивают гражданам заработную плату, а также иные вознаграждения.

- Индивидуальные предприниматели.

- Физлица (не ИП).

- Самозанятые граждане, адвокаты, нотариусы, арбитражные управляющие.

Обязательное пенсионное и медицинское страхование

Система обязательного пенсионного страхования (ОПС) функционирует на территории РФ с 2002 года. В рамках проведенной реформы все граждане, родившиеся с 1967 года и позже получают пенсию, которая делится на страховую и накопительную часть. Оба вида пенсии формируются путем уплаты страховых взносов обязательного характера.

Обязательное медицинское страхование или ОМС – часть государственной программы социального страхования. Основной плюс – равные возможности для каждого гражданина в получении лекарственной и медицинской помощи. Услуги предоставляются за счет средств, которые перечисляются в фонд в обязательном порядке на условиях государственной программы.

Свидетельство обязательного пенсионного страхования

Если гражданин РФ устраивается на работу без свидетельства обязательного пенсионного страхования, работодатель обязан оформить документ в соответствии с нормами закона. Это правило также распространяется на лиц, которые трудятся по договору подряда.

Подрядчик, у которого нет пенсионного свидетельства, должен получить его от первого работодателя. Соответствующая анкета, которая заполняется в процессе приема на работу, передается в ПФР в 14-дневный срок с момента подписания трудового договора.

Система обязательного пенсионного страхования

Система обязательного пенсионного страхования предполагает оформление соответствующих полисов в страховых компаниях. Благодаря четко отлаженному механизму удается содержать граждан пенсионного возраста (утративших трудоспособность). Среди основных участников системы страховщики и страхователи, федеральные структуры и застрахованные лица.

Пенсионное страхование проводится в соответствии с нормами действующего законодательства. По закону право на обязательное пенсионное страхование получают граждане государства, а также лица, которые работают и живит на территории РФ.

Уплата обязательного пенсионного страхования

Уплата взносов обязательного пенсионного страхования проводится на основании договора, заключенного между страхователем и страховщиком. Размер установленной суммы указывается в составленном документе. Когда страхователь достигнет определенного законодательством возраста, ему начнут выплачивать государственную пенсию с периодичностью раз в месяц. Право на пенсию также получают страхователи-инвалиды или граждане РФ по факту потери кормильца. Сумма будущей пенсии определяется нормами федерального законодательства. Начисление курирует Пенсионный фонд Российской Федерации.

ФЗ об обязательном пенсионном страховании

ФЗ об обязательном пенсионном страховании определяет основы системы ОПС в секторе государственного регулирования РФ. Закон также регулирует взаимоотношения между субъектами ОПС, определяет их правовое положение, статус, обязанности и права. В отдельных статьях закона приведены основания, при которых возникают обязанности и права упомянутых выше субъектов. На случай нарушения или невыполнения субъектами возложенных законом обязательств предусмотрены соответствующие виды ответственности.

Фонд обязательного пенсионного страхования

Фонд обязательного пенсионного страхования справедливо считается ключевым финансовым институтом Российской Федерации. Учреждение национального масштаба оказывает комплексные государственные услуги в сегменте социального обеспечения граждан.

В структуру ПФР входи восемь управлений в округах, 83 отделения в различных субъектах РФ и порядка 2 500 управлений территориального уровня. Еще одно отделение функционирует в г. Байконур (Казахстан).

Как заключить договор об ОПС?

Чтобы заключить договор об ОПС, необходимо обратиться в отделение Сбербанка РФ (или в любой другой негосударственный пенсионный фонд), где вас попросят предъявить СНИЛС и паспорт. Затем следует подать заявление с просьбой перевести счет накопительной пенсии в отделение Сбербанка. Представитель финансового учреждения оформит вашу заявку через использование электронной подписи в цифровом формате. Если заявление в адрес Пенсионного фонда РФ подано в самостоятельном порядке, работнику Сбербанка понадобится сообщить номер полученной расписки. Передать информацию разрешается в телефонном режиме или с помощью удобного электронного сервиса в интернете.

Субъекты обязательного пенсионного страхования

За работу системы обязательного пенсионного страхования отвечают страховщики. К этой категории в РФ относят государственный пенсионный фонд и негосударственные пенсионные фонды.

Среди субъектов обязательного пенсионного страхования также значатся страхователи. Эта категория лиц, которые выплачивают взносы в пользу работающих граждан РФ. К страхователям относят индивидуальных предпринимателей, организации и физические лица.

Третья категория субъектов системы ОПС – застрахованные лица, т.е. непосредственно те, кто получает пенсию в соответствии с нормами закона.

Обязанности страховщика

Перечень обязанностей страховщика достаточно широк:

- Разработка размера тарифов для уплаты страховых взносов. А также обоснование предлагаемых данных.

- Своевременная выплата трудовых пенсий.

- Назначение и пересчет сумм страхового обеспечения, в соответствии с данными персонифицированного учета и нормами законодательства.

- Контроль над поступающими документами, на основании которых насчитываются пенсии. В том числе и для льготных категорий граждан.

- Проектирование и контроль исполнения бюджета ПФР.

- Целевое использование аккумулированных средств.

- Предоставление гражданам, общественным и государственным организациям необходимой информации о работе Пенсионного фонда.

- Учет поступающих средств и регистрация страхователей.

Обязанности страхователя

В обязанности страхователя входит:

- Получение оригиналов и дубликатов страховых свидетельств с последующей передачей документов застрахованным лицам. Свидетельства выдаются всем, кто работает в компании на основе гражданско-правового или трудового договора.

- Передача застрахованным лицам копий документов, направленных в местное отделение ПФР. Информация передается лицам, работающим в организации на основании гражданско-правового или трудового договора. В ПФР соответствующая информация требуется для персонифицированного учета и включения в индивидуальный лицевой счет.

- Проконтролировать, насколько реквизиты в выданном страховом свидетельстве соответствуют документам, удостоверяющим личность нанятого сотрудника.

Обязанности застрахованных лиц

В обязанности застрахованных лиц входит:

- Прохождение регистрации в Пенсионном Фонде РФ.

- Получение, надежное хранение и предъявление по требованию свидетельства ОПС.

- Если сведения, которые содержатся в индивидуальном лицевом счете изменились, следует обратиться в ПФР с соответствующим заявлением.

- При утрате свидетельства направить в ПФР все документы, необходимые для подтверждения информации по лицевому счету.

- Другие обязательные действия в соответствии с нормами федерального законодательства.

Страхование может осуществляться в двух формах: добровольное; обязательное. Добровольное страхование проводится на основе договора, заключенного между страховщиком и страхователем.

Обязательное страхование осуществляется в силу закона, на основе договора, заключенного между страховщиком и страхователем.

В связи с различиями в объектах страхования всю совокупность страховых отношений можно разделить на пять отраслей:

1 имущественное;

2 социальное;

3 личное;

4 страхование ответственности;

5 страхование предпринимательских рисков.

Социальное страхование – это система отношений, с помощью которой формируются и расходуются фонды денежных средств для материального обеспечения лиц, не обладающих физической трудоспособностью или располагающих таковой, но не имеющих возможности реализовать ее по различным причинам.

К важнейшим функциям социального страхования относятся:

1) защитная;

2) компенсирующая;

3) воспроизводственная;

4) перераспределительная;

5) стабилизирующая.

К основным видам социального страхования следует отнести:

1) страхование по болезни;

2) страхование пенсионного обеспечения;

3) страхование от несчастных случаев на производстве;

4) страхование по безработице.

Имущественное страхование – это отрасль страхования, где объектами страховых правоотношений выступает имущество в различных видах. Экономическое содержание имущественного страхования заключается в организации особого страхового фонда, предназначенного для возмещения ущерба его участникам, который возник в результате причинения вреда.

Имущественное страхование обеспечивает возмещение в первую очередь прямого фактического ущерба, восстановление погибших объектов, однако при определенных условиях в ответственность может включаться и косвенный ущерб.

Личное страхование – это форма защиты от рисков, которые угрожают жизни человека, его трудоспособности и здоровью. В личном страховании страховые суммы определяются в соответствии с пожеланиями страхователя, исходя из его материальных возможностей.

Страхование ответственности представляет собой самостоятельную сферу страховой деятельности. Объектом страхования здесь выступает ответственность страхователя по закону или в силу договорного обязательства перед третьими лицами за причинение им вреда. Возмещается имущественный вред, причиненный третьим лицам.

Принято различать страхование гражданской и профессиональной ответственности.

К блоку страхования ответственности относятся следующие виды страхования:

1) гражданской ответственности владельцев автотранспортных средств;

2) гражданской ответственности перевозчика;

3) гражданской ответственности предприятий – источников повышенной опасности;

4> профессиональной ответственности;

5) ответственности за неисполнение обязательств;

6) иных видов ответственности.

Страхование предпринимательских рисков – поскольку главным стимулом предпринимательской деятельности служит стремление к получению прибыли (дохода), то риск возможности неполучения прибыли или дохода, снижения уровня рентабельности или образования убытков является объектом данного страхования.

Читайте также: