Плюсы пенсионеров для банка

Вас интересует, как происходит кредитование пенсионеров в России? Большинство банков неохотно выдают займы этой категории людей. Для подтверждения платежеспособности требуют дополнительные документы или залог имущества. Есть ли способы получить желаемую сумму, не прилагая больших усилий? Давайте разберемся.

Достоинства и недостатки займов для пенсионеров

Финансовые учреждения постоянно занимаются разработкой новых продуктов, чтобы охватить максимальное количество платежеспособных граждан. Еще совсем недавно человеку старше 65 не стоило рассчитывать на одобрение займа. Сейчас кредиты пенсионерам в России предоставляют почти в каждом банке, но у них есть свои достоинства и недостатки.

Плюсы таких продуктов:

- льготная процентная ставка;

- минимальный пакет документов для оформления;

- работающие пенсионеры имеют значительные преимущества;

- быстрое решение от банка.

- возрастное ограничение (полное погашение долга – до исполнения 85 лет максимум);

- нужна хорошая кредитная история;

- часто требуют оформления страховки жизни и здоровья;

- необходимо иметь стационарный телефон или дать номера телефонов соседей;

- дополнительное обеспечение — в виде залога имущества или поручительства родственников;

- при съеме денег с кредитной карты, банк взимает комиссию.

После оценки всех «за» и «против», следует рассмотреть продукты разных банков, чтобы выбрать учреждение с самыми выгодными условиями.

Важно! Перед тем, как обратиться в банк за кредитом, стоит хорошо подумать и оценить свои возможности. Просрочки по платежам приведут к начислению неустоек и увеличению суммы долга.

Где взять кредит

Российские банки, кредитующие пенсионеров, устанавливают возрастной ценз от 65 до 85 лет к моменту полного погашения долга.

Они дают займы на различные цели:

- потребительский (на покупку бытовой техники, стоматологические услуги и др.);

- автомобильный, где приобретенная машина является залогом;

- ипотечный, с предварительным взносом до 10% от стоимости квартиры.

Финансовые учреждения предлагают людям пожилого возраста различные продукты, рассчитанные на представителей всех социальных слоев населения.

Сбербанк России

Предоставляет займы без залога, поручителей и справок, но только до 65 лет. При оформлении залога на недвижимость или привлечении поручителей, возрастная категория расширяется до 75 лет. Основные предложения (скачать общие условия Сбербанка):

- Потребительский кредит на сумму от 40 000 до 3 млн/ руб. (зависит от платежеспособности клиента) выдают на срок до 5 лет, под 13,9% годовых.

- Под залог недвижимости предоставляют займ до 10 млн на 20 лет, с процентной ставкой 12%.

- Владельцам личного подсобного хозяйства предлагают до 1,5 млн под 17%.

Банк выносит решение в течение двух часов.

Важно! Оформить заем можно в любом отделении Сбербанка России, независимо от места прописки.

Восточный Экспресс Банк

Предлагает кредит Пенсионный с ограниченным лимитом – от 25 до 100 тысяч рублей. Условия получения (скачать) ничем не отличаются от предоставления таких же услуг молодому населению. Для получения денег потребуется только российский паспорт. Возраст заемщика не может превышать 76 лет.

На общих условиях пожилые граждане получают займ до 500 000 руб. под 12% годовых.

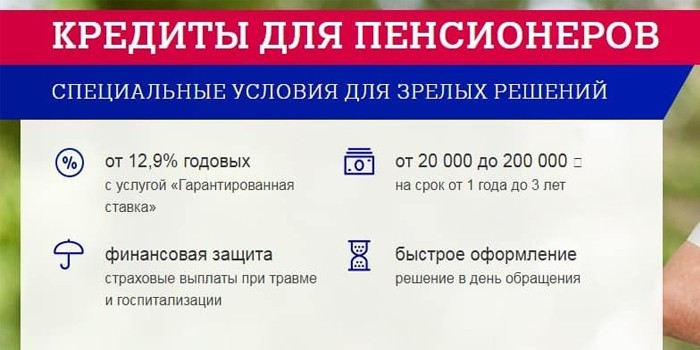

Совкомбанк

Для оформления кредита (скачать условия договора Совкомбанка) на сумму от 5 до 400 тыс. руб., потребуется два документа, подтверждающие личность – паспорт и, например, пенсионное удостоверение. При этом, возраст заемщика расширен до 85 лет.

Процентная ставка по долговым обязательствам варьируется от 12% до 17% в год.

Ренессанс Кредит

Личность подтверждают, предъявив два документа. Займы выдают без справок, с такими же условиями, как для других постоянных клиентов (скачать общие условия Ренессанс банка).

Подобными продуктами пользуются заемщики, предоставившие полный пакет документов. Максимальная сумма долгового обязательства составляет 250 000 руб. Процентная ставка варьируется от 11,2% до 24,8%.

Возраст ограничен до 70 лет.

Условия получения займа

Банки, кредитующие пенсионеров, доверяют своим клиентам. Поэтому брать займ лучше там, где вы получаете пенсию или зарплату. Для подстраховки можно подключить родственников, которые станут вашими поручителями. Если нужна большая сумма, можно заложить свою недвижимость.

Преимущества отдают работающим пенсионерам с хорошей кредитной историей и высоким уровнем доходов.

Для подтверждения платежеспособности, нужны такие документы:

- паспорт гражданина РФ;

- СНИЛС;

- заявка на займ;

- справка из ПФ о размере начисленной пенсии;

- выписка о движении средств на ваших счетах в этом банке;

- право собственности на залоговое имущество;

- копия страхового полиса.

Заявку на получение займа оформляют онлайн, через интернет или в ближайшем отделении банка. На проверку предоставленных сведений уходит до двух дней. Деньги выдают наличными или переводят на банковскую карту.

Погашают долг равными платежами, в указанные в договоре сроки. Иногда банки предлагают клиентам дополнительную услугу – кредитные каникулы на срок до двух месяцев. Это пригодится в случае непредвиденных обстоятельств, мешающих своевременно оплатить платеж.

Совсем недавно, чуть меньше двух месяцев назад, я оформлял пенсию в отделении пенсионного фонда. Там совершенно "внезапно" выяснилось, что для оформления пенсии надо иметь счет в банке. Ну по крайней мере, если хочешь получать пенсию не стоя в очереди на почте, а как современный человек - на карту.

Конечно карточный счет у меня был, последние 10 лет я получал зарплату на карту Сбербанка, и хорошо знаю и плюсы и минусы обслуживания в сбере.

Послушал велеречивые обещания сотрудницы Почтабанка, и решил, что можно открыть еще один счет, и карта еще одного банка лишней не будет. Пусть на нее приходит пенсия, а всякие взаиморасчеты буду делать через Сбер, поскольку он есть у абсолютного большинства моих друзей и знакомых.

Тут надо пояснить - я долгое время был председателем клуба рыбаков, и сейчас тоже принимаю активное участие в его жизни. Почти все мероприятия - выезды проходят на деньги, которыми скидываются их участники (на транспорт, на снасти, на продукты и т.п.). И конечно мобильный банк давно стал удобным, постоянно применяемым инструментом. Поэтому максимально распространенная карта сбербанка надеюсь, что будет у меня "жить" достаточно долго.

Но, иногда возникают ситуации, когда Сбер проявляет на мой взгляд, неоправданную жадность, и в частности это касается переводов средств на карты других банков. Поэтому, послушав обещания представителя Почта банка, решил открыть счет в нем.

Сейчас предупреждаю сразу - я рассказываю о тех эксплуатационных ситуациях, которые у меня возникли , оставили определенные впечатления. Мне они не очень понравились, но это не значит, что я призываю отказаться от услуг ПБ. Просто критично воспринимайте обещания. Ну а выбирать тот или иной банк для пенсионного счета - дело конечно исключительно личное каждого будущего и настоящего пенсионера.

Обещания и факты

Обещание 1. Зачисление пенсии в районе 15 числа.

Состоялось, я даже рассчитывал, что будет позже, а мне как раз надо было уезжать в Карелию на рыбалку, и хлоп - деньги пришли день в день.

Обещание 2. Обслуживание на почте без очереди.

Когда мне сказали об этой опции, я внутренне посмеялся. Так получалось, что почтой я пользовался последние годы исключительно электронной, а на нашу Почту России очно ходил от силы раза два-три за последние 10 лет. И тут внезапно пришлось идти получать товар из интернет магазина, присланный на почту, потом пришлось отправлять заказное письмо. В общем в течении двух недель я перевыполнил свой среднестатистический показатель по посещению почт многократно. , каждый раз честно стоял в очереди более часа. Один раз даже не реализовав свой приход, поскольку закончился рабочий день почтового отделения.

Скажу честно - мне не хотелось использовать это право. Какое-то оно "левое", чем человек, оформивший карту ПБ лучше человека просто пришедшего за посылкой? На мой взгляд - ничем. И если в очереди стоят женщины с детьми, пожилые люди, то чем другой человек, не герой войны или труда лучше? Но тем не менее, отстояв третий раз часовую очередь, что б отправить заказное письмо, я спросил барышню в окошке, на счет льготы клиентам Почта Банка. И получил ответ - работники почты об этой льготе ничего не слышали."Да вы посмотрите сами - вас же очередь загрызет. "

В общем, если эта льгота где и действует, то там, где нет очередей.

Обещание 3. Отсутствие комиссии при оплате коммунальных платежей.

Чистый обман. Процент берут, причем процент ПБ получается дороже , чем Сбера.

Обещание 4. Простота перевода клиенту другого банка через мобильное приложение

Мобильное приложение - вобще песня. После относительной легкости и внятности мобильного банка Сбербанка, здесь - полная ерунда. Если Почта Банк позиционирует себя, как банк для пенсионеров, то судя по мобильному приложению, во фразе "банк для . пенсионеров" пропущено слово "запутывания". Конечно интерфейс приложения интуитивно понятен. после некоторого желания поэкспериментировать.

Реально просто оказалось занести на карту денег с другой своей карты.И, кстати, несмотря на то, что это был перевод из Сбербанка в другой банк, процентов за это сбер не снял. А вот стоило мне попытаться обратно перевести часть денег на карту Сбербанка, причем свою же, и привязанную к этому приложению, как меня ждал сюрприз - проценты за перевод. Причем, перевод можно сделать двумя путями. Первый - с карты на карту, указав номер карты получателя. И хоть это своя карта, процент оказался достаточно высокий.

Второй путь - перевод по реквизитам. То есть указав счет в сбере. При этом процент примерно в два раза ниже, но он есть, хоть я указываю в опциях, что это мой счет.

Первый вариант (на номер карты) - гарантирует мгновенное зачисление средств, второй - в течении трех банковских дней. В результате я плюнул, пошел в банкомат, снял деньги с одной карты, положил на другую. Заняла процедура двадцать минут, включая ходьбу от дома до банкоматов.

Сервис однозначно не понравился.

Плюс, в случае перевода другому лицу надо полностью указывать его ФИО, в то время как Сбер давно работает по номеру телефона. Неудобно чертовски, тем более не всегда знаешь полные данные своего собеседника, у меня очень много знакомых по клубу, чьих фамилий я не знаю, да и знать не сильно хочу. Мы прекрасно проводим время на выездах, но это не повод для получения паспортных данных человека.

Вобщем сервису "мобильное приложение" жирный минус.

Обещание 4. Бонусные программы. Кэшбек.

Много говорилось - мало понимается, и мало толку. Есть развлекуха, типа - угадай число, если угадаешь, получишь бонус, равный угаданному проценту. Очень сильно по исполнению напоминает мультфильм из серии про богатырей, "Ход конем"

Результат примерно такой же.

Не обещанное, но негативное.

Карта "мгновенная", то есть не именная. То есть это плюс, что быстро выдается, минус при не дай Бог, потерях . Хотя и на именные сейчас редко где спрашивают документ, подтверждающий личность владельца. Но это пока считаем мелким недостатком, компенсированным скоростью получения карты.

А вот откровенно отсталая технология, когда абсолютное большинство карт уже работают по принципу "касания" прибора, а эта по прежнему требует вставления ее в аппарат. Это раздражает.

Ну и позитивном. Я бы простил все минусы, которые перечислил выше, если б карта ПБ и мобильное приложение решало бы один важный для пенсионеров вопрос - пополнение льготного социального билета для проезда на общественном транспорте. Вот это был бы хит. Пока же приходится ходить на почту, причем, мне , как жителю области, не на любую, а только на областную, и там вносить наличные, которые, кстати тут же снимаю в автомате "Почта Банка" . Ну не ерунда ли?

Так что пока моя личная оценка сервисам Почта Банка - три с минусом.

С момента написания этой статьи прошло почти два месяца. И я чуть не поменял мнение о почтабанке.

Банки все чаще стали предлагать кредиты пожилым гражданам. Об этом говорит и реклама с участием известных артистов пенсионного возраста, и прямые звонки сотрудников кредитных организаций с «выгодными предложениями». Bankiros.ru узнал, реально ли получить кредит после 60-80 лет, и в чем будут подводные камни?

Президент QBF Владимир Масленников объясняет, что в федеральном законодательстве ограничения по возрасту заемщика на оформление кредита отсутствуют, однако каждая кредитная или микрофинансовая организация утверждает свои правила и регламенты кредитования, причем для разных видов кредитов могут быть свои условия, в том числе и ограничения по возрасту заемщика.

«Банк вряд ли оформит ипотечный кредит на 25-30 лет семидесятилетнему заемщику, но взять небольшую сумму на короткий срок пожилому заемщику вполне реально», – пояснил Масленников.

Он отмечает, что требования к заемщику-пенсионеру выставляются банками разные, в зависимости от условий кредитования. Для самого простого кредита может быть достаточно подтвердить сумму регулярной пенсии, для некоторых случаев обязательно предоставление обеспечения – залога или поручительства.

Аналитик сервиса Brobank.ru Дмитрий Сысоев пояснил, что для многих банков пожилой клиентский сегмент наиболее привлекателен. Причина в том, что россияне пенсионного возраста более ответственно относятся к выплате долга. Тем самым снижается риск невозврата кредита.

Особенности кредитования пожилых граждан

Масленников также обращает внимание на то, что в силу возраста у пожилых заемщиков нередко бывают отклонения по состоянию здоровья, а то и совсем потеря дееспособности. Не всегда это явно заметно при общении.

«Чтобы в дальнейшем сделка по оформлению кредита не была признана недействительной по решению суда, многие банки требуют от заемщиков преклонного возраста предоставить справку от психиатра о том, что он находится в адекватном состоянии и способен понимать значение и последствия своих действий», – говорит эксперт.

При этом разные банки устанавливают подобное требование для разного возрастного порога заемщиков. Кредитный договор оформляется после предоставления такой справки.

Еще одним частым условием выдачи кредита пенсионеру является страхование жизни заемщика с указанием банка выгодоприобретателем. Если смерть заемщика (по любым причинам) является страховым случаем, то погашение кредита будет произведено за счет выплаты страхового возмещения. Таким образом, банк снимает с себя риски невыплаты кредита в связи со смертью заемщика, пояснил эксперт.

Сысоев также отметил, что ряд структур не выдают деньги в долг тем, кто находится только на пенсионном обеспечении, то есть оформляют договор исключительно с работающими пенсионерами. Кроме того, многие банки могут поставить возрастной потолок в 80 лет для выдачи кредитов. Таким образом, если человеку 78 лет, то ему могут предложить заем только на 2 года.

Будут ли дети выплачивать долги родителей?

В случае, когда кредит не застрахован, а заемщик умирает, действительно долг по кредиту переходит на его наследников, поясняет Масленников. Однако законом предусмотрено, что наследники – дети, супруги, внуки – погашают кредит умершего заемщика только в рамках принятого ими наследства.

«Таким образом, предел ответственности родственников ограничен рыночной стоимостью перешедшего им по наследству имущества. Стоимость определяется на момент смерти заемщика», – говорит эксперт.

Он также отметил, что при этом банк не вправе требовать погашения кредита у наследников до окончания срока вступления в наследство. Ведь только по истечении шести месяцев с даты смерти заемщика будет определено, кто по факту вступил в наследство, нашлись ли другие наследники, в каких долях они приняли наследство и, соответственно, долги заемщика.

Если никто из родственников наследство не принял, то выплачивать долги по кредиту они не обязаны. Главное – вовремя сообщить в банк о смерти заемщика, предоставив копию свидетельства о смерти, заключил Масленников.

Как сэкономить на кредите?

Сысоев советует отдавать приоритет той кредитной организации, через которую человек получает пенсионные выплаты. По его словам, это в некоторых ситуациях позволяет добиться скидки к процентной ставке в размере 0,25-0,5% годовых. Плюс, нет необходимости документально подтверждать основной источник дохода – все данные будут взяты банком из собственной базы, заключил эксперт.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Прежде чем взять деньги в банке, пенсионер должен взвесить все за и против. Для возврата придется ежемесячно выделять из пенсии определенную сумму. Чтобы понять, где выгоднее попросить ссуду, надо изучить предложения разных банков. Больше, чем позволяет бюджет, брать не стоит.

Зачем пенсионеру брать кредит

На что пенсионеры берут деньги в долг:

- Покупка дорогих лекарств, продуктов.

- Оплата квартиры.

- Ремонт жилья.

- Помощь детям и внукам. Часто пожилые люди просят кредит, чтобы помочь выпутаться из долгов близким, которым банки денег не дают.

- Покупка машины или квартиры. Если человек работает, имеет хорошую пенсию, он может позволить себе дорогие приобретения.

Плюсы кредитования после выхода на пенсию

Банкам выгодно ссуживать деньги пенсионерам. Представители старшего поколения считаются надежными заемщиками. Они не бегают по банкам, доверяя конкретному. Деньги получают регулярно, а многие еще и работают. Пожилые люди финансово дисциплинированы, боятся просрочек, оплату перечисляют вовремя.

Для работающих пенсионеров

После выхода на заслуженный отдых многие граждане продолжают трудиться. Банки таким заявителям предоставляют кредит с учетом зарплаты. Одобренные суммы у них выше. Работающие граждане могут себе позволить товар, недоступный живущим на одно пособие (например, автомобиль). Они же часто закрывают долги досрочно.

Для неработающих пенсионеров

Люди, которые живут на одну пенсию, тоже способны стать добросовестными плательщиками. Банки предоставляет деньги с учетом размера государственного пособия. По негласному правилу это сумма, которая при ежемесячном вычете не превышает половины месячного дохода клиента.

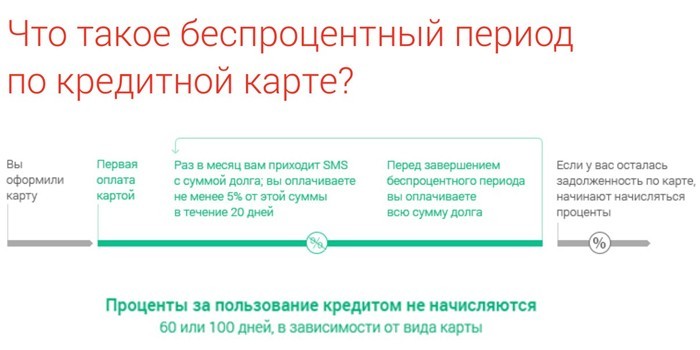

Скорее всего, в ипотеке или автокредите неработающему пенсионеру откажут, но потребительский заем или карту с лимитом выдадут без проблем. Если гражданин погасит ссуду в течение месяца, переплата будет минимальной. У кредитных карт есть льготный период.

Выгодные кредиты для пенсионеров

По данным Объединенного кредитного бюро, ежегодно за деньгами в банки обращается около 1,17 млн пенсионеров. Средняя сумма ссуды — 122 тыс. руб. В 2018 году она составляла 99 тыс. руб.

- 3 способа перевода средств с Билайна на карту

- Как смыть хну в домашних условиях после окрашивания - косметические средства и народные рецепты

- Пенсия при зарплате 30000 рублей

Популярные у старшего поколения продукты:

- Кредитные карты. Ими можно рассчитываться в магазинах, аптеках, платить за квартиру. Пенсионеров привлекает беспроцентный льготный период сроком от 20 дней до 4 мес. (зависит от банка). По таким предложениям пожилые люди без проблем получают ссуду до 30–60 тыс. руб. Минус – высокий процент за снятие наличных в банкомате или кассе. В некоторых банках надо платить за годовое обслуживание.

- Потребительские кредиты. Выгодно брать, если нужны наличные. Чтобы получить кредит, пенсионеру нужно собрать минимум документов. Цели займа банк не интересуют.

- Ипотека. Деньги на покупку недвижимости выдают под залог имущества. Сумма крупная, поэтому пенсионеру надо рассчитать, по силам ли ему приобретение. Чем меньше ежемесячная сумма выплат, тем больше срок и общая переплата. На ипотеку есть возрастные ограничения. Долг должен быть погашен до дня, когда заемщику исполнится 70, 75 или 85 лет (планка зависит от банка).

- Автокредиты. Деньги выдаются на покупку машины под залог транспортного средства. Поручитель уменьшает риск получить отказ.

Как выбрать кредитора

Ссуду пенсионеру даст:

- Частный или государственный банк.

- Микрофинансовая организация (МФО).

- Ломбард.

Они оформляют ссуды с невысокой комиссией, под низкие годовые проценты. Для покупок онлайн, в супермаркетах, аптеках, где есть терминалы, выгоднее выбрать форму кредитной карты. По ней доступен льготный беспроцентный период от 20 дней. Если пенсионер не успел рассчитаться, придется заплатить минимальный ежемесячный взнос и 11–30% годовых. Процент за снятие наличных больше – 30–49%, льготный период по таким операциям часто отсутствует.

Микрофинансовые организации лояльней относятся к клиентам, выдают ссуды даже сомнительным личностям с плохой кредитной историей. Одалживают ненадолго – от недели до полугода. Проценты начисляются с первого дня кредитования, средняя ставка – 300% годовых.

Стоимость услуги такая же, как в МФО, зато нет коллекторов. Если заемщик нарушит условия, он лишится предмета залога (ювелирного изделия, бытовой техники, автомобиля). Договор заключается на определенный срок, после которого надо вернуть хотя бы проценты. Условия частичного погашения и переоформления на новый срок оговариваются в конкретной организации.

Процентная ставка и скрытые платежи

Нюансы договоров надо читать и пересчитывать. Если их проигнорировать, можно значительно переплатить. Тонкости в условиях получения кредитных карт:

- Беспроцентный период в 55 дней считают по-разному. Одни учреждения отмеряют срок по календарю. У других он составляет 25–55 дней, а за покупки, сделанные в этом месяце, вне зависимости от даты, надо заплатить в следующем.

- Если клиент не успел вернуть долг, проценты насчитываются со дня использования карты.

- Льготный беспроцентный период часто распространятся только на покупки, за которые человек рассчитался с помощью кредитки.

- За снятие наличных в банкоматах, перевод денег на другой счет берут комиссию – процент от взятой суммы и фиксированную ставку.

- Плата за снятие денег с кредитки во многих банках начисляется сразу, льготный период отсутствует.

Раннее погашение займа кредитору невыгодно, он теряет деньги. Если договор заключался на 5–10 лет, переплата может превышать полученное в несколько раз. Это касается денег наличными, автокредитов, ипотеки. Калькулятор поможет вывести сумму переплаты.

Клиент, который не успел внести платеж в срок, платит штраф. Пени начисляют даже за день просрочки, если такой пункт есть в контракте. Когда договором предусмотрены 500 руб.за каждый месяц неуплаты, санкции будут насчитаны, независимо от того, опоздает должник с возвратом на сутки или на 30 дней.

- Новые налоги 2020 года, которые придется платить с зарплаты

- Пропала эрекция

- Отслаивается ноготь на большом пальце ноги

Условия получения займа

Одобрение кредита зависит от возраста обратившегося. Стандартная планка – 70 лет. Редкие банки выдают деньги, если заявителю исполнилось столько на момент оформления договора. Другие требуют, чтобы долг к 70 годам был погашен. Кредиторов, которые выдают ссуду после этого возраста, мало.

- Россельхозбанк одобряет запросы до 75 лет.

- Совкомбанк – до 85 лет.

- В Почта Банке нет ограничений, а работа с пенсионерами заявлена как приоритет.

Заявку на получение ссуды можно оформить в отделении банка или через интернет. Во втором случае одобрение будет предварительным, позже нужно ехать в финансовое учреждение с документами и перепроверять ответ. Исключение – Тинькофф Банк (работает только дистанционно), сумму и договор на подпись курьер привозит в назначенное место. Без личной явки деньги начисляются на ранее выданную кредитную карту или на счета постоянных клиентов, которым лимит открыт предварительно.

Документы для получения ссуды:

- Заявление. Пишется менеджером со слов заявителя или лично. На сайте при онлайн-обращении заполняется электронная анкета. Обязательные поля – контактные телефоны, расходы и доходы за месяц, наличие имущества.

- Паспорт РФ с пропиской.

- ИНН, СНИЛС.

- Пенсионное удостоверение, выписка о размере пенсии. Клиентам конкретного банка эти бумаги не требуются.

- Справка с места работы о доходах, если человек продолжает трудовую деятельность.

Срок кредитования

Период, за который нужно вернуть долг, выбирает заемщик, но одобряет банк, учитывая финансовые возможности заявителя:

- Краткосрочные кредиты. Для банков это сроки до года, для МФО – до 30 дней.

- Долгосрочные. МФО выдают деньги максимум на полгода, очень редко – на год. Банки предоставляют средства пенсионерам на 1, 2, 5, 7 лет. Ипотеку и автокредит дают на больший срок, но учитывают возраст.

Банковские программы для пенсионеров

Кредитные карты для пенсионеров банки разрабатывают редко. Людям старшего возраста их выдают на общих условиях. Основное внимание уделяется потребительским кредитам. Пожилым предлагают выгодную процентную ставку, скидки.

Специальная программа «Пенсионный плюс» от Совкомбанка:

- Заем предоставляется на 12, 18, 24, 36 мес.

- Возраст заемщика на момент погашения долга не должен превышать 85 лет.

- Сумма кредита – до 300 тыс. руб.

- Годовая процентная ставка –16,4%. При своевременном погашении ее снижают до 14,9%. Если подключить услугу «Гарантия минимальной ставки», процент уменьшат до 11,9%. Чтобы воспользоваться таким предложением, заемщику нужно заплатить 3,9% от суммы займа. Должник обязан оформить страховку, вовремя гасить долг, раз в год совершить покупку по карте рассрочки Халва.

Банк Ренессанс Кредит предлагает пенсионерам взять деньги наличными или получить на карту с возможностью снятия в любом банкомате страны. Заявку оформляют онлайн на сайте организации или в отделении банка. Кредит наличными для пенсионеров предоставляется на льготных условиях:

- Процентная ставка от 10 до 24,9% годовых (устанавливается индивидуально).

- Сумма кредита – 3–200 тыс. руб. (зависит от дохода).

- Срок ссуды – от 2 до 4,5 лет.

- Возраст на дату подачи заявки: женщины – от 55 до 70 лет, мужчины – от 60 до 70 лет.

Почта Банк предлагает займы для неработающих пенсионеров:

- Сумма – от 20 тыс. до 1,5 млн руб.

- Годовая ставка – от 12 до 24% (зависит от вида займа).

- Комиссия за выдачу наличных – от 1 до 7%.

- Если пенсионный кредит будет погашен без просрочек, в конце срока проводится пересчет по ставке 12,9% годовых. Остаток средств поступает на сберегательный счет.

- Возрастных ограничений нет.

Видео

В обществе сложился стереотип, что пенсионеры тяжело переходят на использование новых инструментов, например, банковских карт или мобильников. Но это не так. Они оценивают каждую новинку с точки зрения экономии и удобства, поэтому вопрос, на какую карту лучше переводить пенсию, для большинства пенсионеров актуальный.

Наши пожилые родители, дедушки и бабушки с небольшой зарплатой умудрялись копить деньги на “черный день”. А потом они помогали пережить этот день, когда он наступал у их небережливых отпрысков. У этого поколения навыки экономии в крови. А банковская карта – это не только удобно, но и доходно.

В статье разберем популярные банковские продукты, на которые можно переводить пенсию и получать проценты на остаток по счету.

Плюсы и минусы начисления пенсии на карту

Напомню, что все граждане, которые получают средства из бюджета (пенсии, стипендии, зарплаты, социальные пособия и др.) с 01.07.2017 года должны делать это на карточку МИР. Бюджетников перевели чуть раньше, до 01.07.2018 года. А пенсионеров будут переводить постепенно. Когда закончится срок действия карты, при оформлении новой вам выдадут МИР.

Это не значит, что пенсионеры обязаны получать деньги только на карточку. Пенсионный фонд четко на своем официальном сайте высказался на этот счет. Любой человек может выбрать организацию и способ доставки пенсии:

- Через Почту России, с доставкой на дом или в отделении. Вам устанавливается конкретный день получения.

- Через банк. Вы можете открыть счет или оформить банковскую карточку. Как только Пенсионный фонд переводит деньги, они сразу же поступают на ваш счет.

- Через специальные организации. Например, это могут быть органы соцзащиты населения.

Таким образом, пенсионер сам выбирает, как он будет получать пенсию. Я вначале сказала, что пенсионные пластиковые карты – это удобно и выгодно. Давайте подробнее разберем эти моменты:

- Вы не привязаны к конкретному дню доставки пенсии в отделение Почты России или в органы соцзащиты. Не надо сидеть дома и ждать, когда принесут деньги.

- Не надо стоять в очередях Почты России, чтобы получить пенсию.

- Вы не храните дома наличные. Сегодня приход всяких сомнительных личностей к пожилым людям с целью воровства не редкость.

- Удобно расплачиваться в магазинах. Не надо носить с собой кошелек и искать нужные кассиру деньги помельче.

- Если освоите интернет-банк, то сможете оплачивать без потери времени коммунальные платежи, сотовую связь и т. д.

- И наконец, по пенсионным карточкам банки предлагают специальные условия. Например, начисление дохода на остаток по счету до 6 % годовых.

Не обходится без минусов:

- Картой МИР, которую выдают бюджетникам, нельзя расплатиться за границей. А некоторые пенсионеры там живут, имея российское гражданство.

- К сожалению последнее время участились случаи мошенничества с банковскими картами. Жертвами часто становятся пенсионеры. Поэтому так важно научить их противостоять уловкам преступников.

- Низкая компьютерная грамотность пожилых людей, которые не могут в полной мере воспользоваться преимуществами пластикового кошелька.

- Психологический момент. Некоторым людям, и не только пенсионерам, важно держать наличные деньги в руках. Но таких с каждым годом все меньше и меньше.

Критерии выбора

Кроме плюсов и минусов рассмотрим критерии, по которым стоит выбирать, в каком банке лучше оформить пенсионную карточку:

- близость расположения отделений к дому и количество банкоматов в районе проживания;

- условия обслуживания, например, процент на остаток, кэшбэк с покупок, лимиты и комиссия за снятие денег в банкоматах;

- для многих пенсионеров играет важную роль вежливое обслуживание в отделении.

Чтобы оформить перевод пенсии на пенсионную карту, надо написать заявление в Пенсионный фонд. Многие банки берут на себя его доставку в ПФР. Если такой услуги нет, то можно воспользоваться одним из предложенных способов:

- лично отнести в региональное отделение ПФР,

- подать через МФЦ,

- заполнить электронное заявление в личном кабинете на сайте ПФР или через портал Госуслуги.

Важно! Пенсии будут переводиться только в банки, с которыми сотрудничает Пенсионный фонд России. Он заключает с ними двусторонние договоры. Полный перечень участников можно узнать в своем территориальном отделении ПФР.

Обзор условий по пенсионным программам в банках

Сделаем обзор пенсионных программ в самых популярных банках. И начнем, конечно, со Сбербанка России, который не изменяет своим традициям и предлагает самые невыгодные условия, но при этом имеет самое большое число клиентов-пенсионеров.

Обратите внимание, что все выпускаемые карты МИР для получения пенсии – дебетовые.

Сбербанк

Позволяет оформить карточку онлайн, не выходя из дома. Для этого надо заполнить анкету и через 3 дня (как утверждает банк) забрать готовую. Для получения понадобится паспорт и СНИЛС.

Тарифы и условия:

- бесплатное обслуживание,

- 3,5 % на остаток по счету,

- СМС-информирование первые 2 месяца бесплатно.

Важная информация по комиссиям за снятие наличных.

Бонусная программа предлагает начисление 0,5 % от суммы покупки в виде Спасибо от Сбербанка. Это виртуальные бонусы, которые можно потратить на оплату товаров и услуг в магазинах и организациях-партнерах банка.

Мобильный банк удобный в использовании. Для оплаты коммунальных услуг, налогов достаточно поднести к телефону счет со штрихкодом. Оплата займет 1 – 2 минуты.

Традиционное преимущество Сбербанка – это развитая сеть отделений и банкоматов по всей России.

Почта Банк

Предлагает оставить заявку на сайте без посещения Пенсионного фонда. Почта Банк разработал специальную программу для пенсионеров:

- До 6 % годовых на остаток, размер процента зависит от минимальной суммы на счете в течение месяца. Проценты начисляются ежемесячно и капитализируются, увеличивая доход.

- Бесплатное обслуживание.

- Привлекательная бонусная программа. Вы получите 3 % возврата на счет, если расплачиваетесь карточкой в аптеках, на АЗС, в городском и пригородном транспорте, такси.

- Бесплатный и круглосуточный сервис для пенсионеров по оказанию юридических, психологических и медицинских консультаций.

- Бесплатное оформление карты “Пятерочка” для покупок в сети и возврата до 25 % от суммы на счет.

Не придется платить за снятие наличных только в банкоматах Почта Банка и ВТБ.

Банк Открытие

Банк Открытие предлагает:

- до 4 % годовых на остаток по счету, начисление дохода ежемесячно;

- 3 % возврат денег при оплате в аптеках;

- бесплатное обслуживание;

- бесплатное СМС-информирование.

У банка не так развита сеть банкоматов в России, но он нашел выход из ситуации и дает возможность снимать наличные в банкомате любого банка без комиссии.

Открытие само сообщит Пенсионному фонду о переводе вашей пенсии на карту банка. Вам достаточно оформить заявление в отделении.

Бинбанк

Бинбанк по пенсионной карте начисляет 4 % на остаток по счету. За обслуживание ничего платить не надо. Наличные деньги можно снимать в любом банкомате России без комиссии.

Для пенсионеров действует специальная программа “Забота” – это удаленный сервис круглосуточных консультаций по медицинским, психологическим, юридическим и социальным вопросам. Но услуга не бесплатная. Стоимость от 2 до 5 тыс. рублей в месяц.

Совкомбанк

При переводе пенсии в Совкомбанк открывается счет “Мой доход” и оформляется банковская карта МИР с бесплатным обслуживанием и начислением 5,3 % годовых на остаток.

Снимать наличные деньги можно в банкомате любого банка без комиссии. СМС-информирование тоже бесплатное по всем совершенным операциям.

Россельхозбанк

Россельхозбанк предлагает держателям пенсионной карты МИР следующие условия:

- до 6 % на остаток по счету,

- бесплатное обслуживание,

- бесплатное снятие денег в банкоматах банка и еще нескольких партнеров.

К недостаткам можно отнести:

- необходимость самостоятельно относить заявление о переводе пенсии в ПФР,

- СМС-информирование бесплатное только о зачислении пенсии.

Промсвязьбанк

Тарифы и условия:

- бесплатное обслуживание,

- 5 % на остаток,

- 3 % кэшбэк при оплате в аптеках и на АЗС,

- СМС-информирование – 69 руб.,

- комиссия за выдачу денег в банкоматах банка и партнеров – 0 %,

- комиссия за выдачу денег в банкоматах других банков до 50 тыс. рублей в месяц – 0 %.

Заявление в ПФР придется отнести самостоятельно.

Сравнение условий банков

Сведем самые популярные критерии выбора в единую таблицу.

| Наименование | Условия | ||

| Процент на остаток | Стоимость СМС-информирования (полный пакет) | Комиссия за снятие наличных в банкоматах чужих банков | |

| Сбербанк | 3,5 % | 30 руб. | 1 % от суммы (min 100 руб.) |

| Почта Банк | От 0 до 6 % | 49 руб. | Нет информации |

| Банк Открытие | 4 % | 0 руб. | 0 % |

| Бинбанк | 4 % | 0 руб. | 0 % |

| Совкомбанк | 5,3 % | 0 руб. | 0 % |

| Россельхозбанк | 6 % | 59 руб. | 1 % от суммы (min 100 руб.) |

| Промсвязьбанк | 5 % | 69 руб. | До 50 тыс. рублей в месяц – 0 %, в других случаях – 1 % от суммы (min 299 руб.) |

Ориентируясь на эту таблицу, можно понять, через какие банки выгоднее открыть пенсионную карту.

Заключение

Своей статьей лишний раз хотела показать, что есть достаточно много финансовых организаций, которые предлагают неплохие условия пенсионерам. Многие свой выбор Сбербанка оправдывают тем, что он государственный и самый надежный.

Во-первых, он не государственный. Только 50 % акций принадлежит Центробанку, остальные 50 % российским и зарубежным инвесторам. Во-вторых, все перечисленные в моем обзоре банки входят в систему страхования вкладов, поэтому вы в любом случае застрахованы на 1,4 млн. рублей.

Сравните несколько вариантов и сделайте выбор по своим предпочтениям и ожиданиям.

Читайте также: