В чем смысл негосударственного пенсионного фонда

Система пенсионного обеспечения претерпевает в нашей стране регулярные изменения, ее реформа не прекращается ни на год. Обязательное пенсионное страхование позволяет не только обеспечить пенсионеров, но и скопить средства будущим получателям пенсий.

НПФ – это одно из средств осуществления таких накоплений и обеспечения будущим старикам их достойной в финансовом отношении старости. Что же это такое, как работает, и как сотрудничать с такими организациями – поговорим в статье.

Бесплатно по России

Общая информация

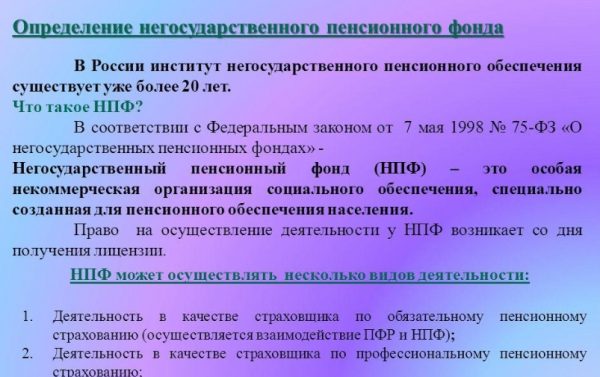

Аббревиатура НПФ является общепринятой и расшифровывается как негосударственный пенсионный фонд. В более широком смысле к этому понятию также относят и управляющие организации, которые созданы в целях управления тем или иным фондом.

Как устроен негосударственный пенсионный фонд

Управлять накоплениями граждан на будущий заслуженный отдых в соответствии с законом может лишь организация. Предприниматель или физическое лицо в целях исключения рисков не могут осуществлять подобную деятельность.

Ранее такая организация создавалась в некоммерческой форме. С 2016 года все эти фонды должны были быть реорганизованы в акционерные. Исключение – не осуществление деятельности в рамках обязательного страхования, а только добровольного. Но и в последнем случае с 2019 года такое компании должны были быть преобразованы.

Для начала деятельности компания должны пройти регистрацию, а после обратиться в Центробанк с заявлением о выдаче лицензии и соответствующим пакетом документов. После получения разрешения фонд может привлекать клиентов, управлять их накоплениями. При этом вся деятельность должна строго подчиняться законодательным требованиям.

Какими законами регулируется работа фонда

Деятельность рассматриваемых фондов влияет не только на размер и вообще возможность получения будущим пенсионером накопительной части пенсии, но и на стабильность всей государственной пенсионной системы в целом. Следовательно, со стороны государство необходимо правовое регулирование создания и работы таких организаций.

Базовым нормативным документом в этой сфере является закон, регулируются систему пенсионного страхования, он имеет номер 167-ФЗ и был подписан Президентом 15.12.2001. После издания акта он претерпел многочисленные изменения, которые следует учитывать.

Непосредственно работу фондов регламентирует закон 75-ФЗ от 07.05.1998 также в свежей редакции.

Документом установлены:

- основные термины;

- порядок создания и функционирования фондов;

- гарантии исполнения ими своих обязательств;

- основные правила инвестирования;

- предоставление им отчетности и ведение учета;

- правила контроля за его деятельностью;

- прекращение его работы;

- порядок реорганизации при необходимости.

Поскольку контролирующим государственным органом в сфере деятельности фонда выступает Банк России, то в пределах своей компетенции он также издает правовые акты.

В частности, его инструкциями и указаниями регулируются:

- правила выдачи лицензии (перечень необходимых документов, требования к соискателям, процедура);

- порядок предоставления сведений из реестра лицензий;

- типовые формы (например, страховых правил фондов) и др.

Также некоторые процедурные вопросы в части накоплений (их размещение, перевод из одной организации в другую и т.п.) регламентируются актами Правительства РФ.

Специфика деятельности

Законодательное понятие НПФ предполагает, что фонд может заниматься исключительно управлением средств населения в рамках обязательного пенсионного страхования или негосударственного обеспечения будущих и действующих пенсионеров. Никакого другого вида экономической деятельности фондов законодатель не допускает.

Работа управляющих организаций заключается в привлечении средств со стороны работающих граждан и их дальнейшее инвестирование. Средства могут вкладываться в реализацию проектов, ценные бумаги и облигации, в некоторых случаях – размещаться на депозит.

Активы, полученные в результате такого инвестирования, расходуются на вознаграждение самой управляющей организации, а также на увеличение будущего пособия вкладчиков фонда.

Как стать клиентом НПФ

Основным документом, регламентирующим отношения между управляющей накоплениями организацией и ее клиентом, является договор. Он должен быть заключен как в отношении обязательных отчислений, так и в случае накопления средств на будущее негосударственное пособие.

Заключить такой договор можно указанными на официальном сайте компании способами:

- В любом случае это можно сделать при посещении ее офиса. Однако это не всегда удобно, поскольку офис может располагаться далеко от места нахождения вкладчика, либо отсутствовать в населенном пункте вовсе.

- Через представителя компании, которые на систематической основе посещают различные трудовые коллективы организаций и предприятий. На встрече участникам, как правила, предлагается к подписанию соответствующий договор.

- Визит в компанию-партнер фонда. Часто встречается, что учредителем фонда является крупный банк или коммерческая компания с офисами по всей стране. В этом случае при наличии предложения можно заключить договор, посетив офис этого учредителя (партнера). Например, фонд Сбербанка или Открытие предоставляют возможность заключить договор в любом офисе одноименных кредитных организаций.

После заключения договора с НПФ до 1 декабря этого же года следует направить в Пенсионный Фонд РФ заявление о переводе накоплений (имеющихся и будущих) в конкретную компанию. Часто обязанность по направлению такого заявления берет на себя сам фонд, гражданину же остается только подписать готовый документ при оформлении отношений с фондом.

Переводить ли накопления в НПФ

Однозначно ответить на вопрос, целесообразно ли иметь «копилку» в негосударственном фонде, не представляется возможным. Инвестиционная деятельность таких организаций имеет определенные риски, и во всяком их доходность зависит от множества факторов.

Выбор конкретного фонда также играет важную роль, некоторые из них принесли застрахованным лицам доход более 10% годовых, другие – оставили в минусе по сравнению с теми, кто хранит свои деньги в ПФ РФ.

Особенности вклада

Рассмотрим основные преимущества и возможные риски вклада будущего пособия в негосударственные управляющие организации в таблице:

| Плюсы | Минусы |

| Все накопления застрахованы, потому граждане гарантированно не потеряют их | При смене фонда чаще, чем раз в 5 лет, гражданин может потерять инвестиционный доход |

| Доходность инвестиционной деятельности НПФ может быть выше фонда, выбранного государством | В случае перехода в другой фонд менее чем через 5 лет убытки, полученные в результате инвестирования, могут лечь на плечи застрахованного лица |

| Диверсификация будущего дохода (средства будут выплачиваться не только со стороны государства, но и от управляющего фонда) | Необходимость совершения дополнительных действий по заключению договора и написанию заявления в ПФР |

| Возможность передать накопленные средства по наследству или использовать их иным образом в установленных законом случаях | Длительный срок до получения выплат приводит к рискам прекращения фондом деятельности (что не скажется серьезным образом на сбережениях лица) |

| Возможность влиять на размер доходов при выходе на заслуженный отдых | |

| Удобство контроля за состоянием индивидуального лицевого счета на официальном сайте фонда | |

| Инвестирование осуществляется только в надежные источники, определяемые в общем виде государством |

Как выбрать НПФ и заключить договор

Выбор компании, управляющей обязательными или добровольными отчислениями на будущую пенсию, остается правом самого гражданина.

Он может осуществлять его по целому ряду критериев:

10 лучших организаций по доходности и надежности

По результатам деятельности за 2018 год наибольший доход своим вкладчикам в результате вложения их денег принесли в порядке уменьшения следующие фонды:

- ГАЗФОНД пенсионные накопления.

- ГАЗФОНД.

- Сургутнефтегаз.

- Стройкомплекс.

- Ингосстрах-Пенсия.

- Согласие.

- Межрегиональный НПФ «АКВИЛОН».

- ТРАДИЦИЯ.

- ВТБ Пенсионный фонд.

- Газпромбанк-фонд.

Информация представлена по материалам сведений, публикуемых Банком России на официальном сайте ведомства.

Как перевести средства из ПФР в НПФ: пошаговая инструкция

Переводить средства из одного фонда в другой, из государственного в частное гражданин имеет полное право, но не чаще 1 раза в год. Хотя частая смена фондов чревата потерей инвестиционного дохода или даже потерей части средств (если инвестирование принесло убыток).

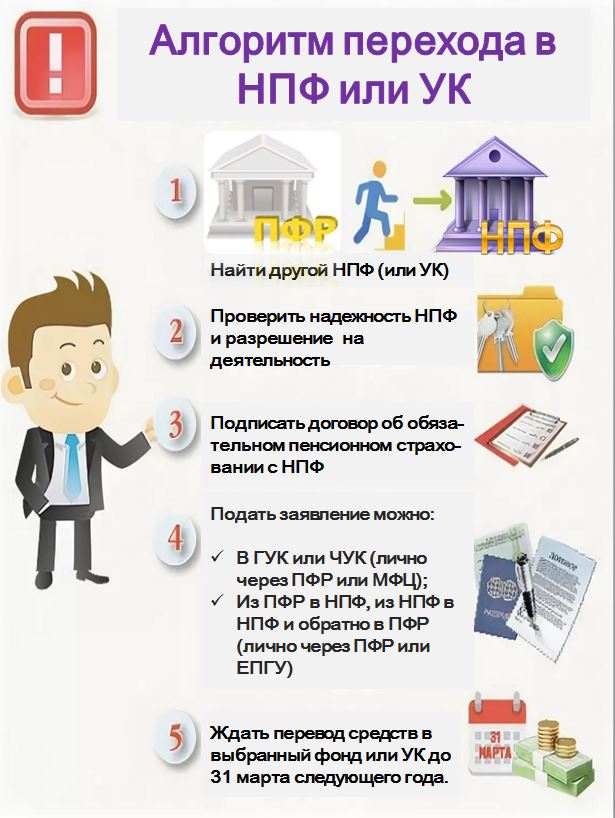

Для смены управляющей накоплениями организации необходимо выполнить следующие действия:

- Выбрать фонд (критерии выбора остаются за гражданином).

- Заключение договора с фондом.

- Заполнение заявления о переводе средств.

- Направление заявления в ПФ РФ.

Обратиться в ПФ с таким заявлением можно следующими способами:

- через портал государственных и муниципальных услуг (для этого необходимо иметь верифицированный аккаунт);

- в территориальном органе Пенсионного Фонда России;

- через многофункциональный центр (о возможности получения этой услуги можно предварительно узнать по телефону или на официальной странице центра в интернете).

Заявление должно быть направлено в ПФР до 1 декабря года, предшествующего переводу средств в другой НПФ.

Могут ли НПФ лишить лицензии и что делать клиенту, если это произошло

Государственное разрешение на осуществление деятельности НПФ может быть отозвано в случае выявления нарушений в деятельности такой организации. Но опасаться этого не стоит, поскольку все средства гражданина в сохраненном виде вернутся в ПФР. При этом целым останется и инвестиционный доход (при его наличии).

Гражданин, которого коснулась подобная ситуация, вправе не предпринимать никаких действий. В этом случае все средства будут находиться под управлением ПФР и передаваться для инвестирования в организацию по своему определению. Также за застрахованным остается право выбрать иной НПФ, который продолжит управлять его накоплениями. При выборе нового управляющего стоит взвесить его надежность и доходность.

Итак, негосударственные фонды по управлению пенсионными накоплениями россиян являются одним из инструментов формированиями последними своих будущих доходов. Деятельность фондов строго регламентирована законодательством и застрахована. Максимальный риск для граждан при выборе этого способа накопления заключается в отсутствии инвестиционного дохода. При этом гражданин всегда имеет возможность поменять один фонд на другой или перевести средства из государственного управление под управление НПФ.

Полезное видео

Предлагаем посмотреть интересное видео по теме:

Стоит ли переходить в негосударственный пенсионный фонд, когда речь заходит о способах обеспечить себе достойную старость? Безусловно, этот вопрос сегодня имеет приоритетное значение для людей среднего возраста. И определенная часть из них вовсе не питает иллюзий насчет того, что государство будет оказывать посильную помощь в решении данной проблемы. Да, в непростых, с экономической точки зрения, условиях властные структуры декларируют социальные гарантии, но людям все же необходимо заранее подготовить почву для того, чтобы не испытывать нужду, выйдя на заслуженный отдых. Но как это сделать?

Один из вариантов решения проблемы

В целях повышения благосостояния граждан пожилого возраста как раз и были созданы негосударственные пенсионные фонды (НПФ). Конечно же, они появились не вчера, и многие из нас знают о существовании таковых.

Одно время даже развернулась масштабная рекламная акция, целью которой было привлечь как можно больше инвестиций в вышеуказанные структуры. К пенсионерам стали стучаться в дверь люди и предлагать им стать участником новой программы. Вот тогда-то и встал вопрос: «Стоит ли переходить в негосударственный пенсионный фонд?» Чтобы разобраться, сначала определимся с тем, что представляет собой данное юридическое лицо.

Понятие

Как известно, на каждого человека заводится накопительный пенсионный счет. Мы трудимся, получаем за это вознаграждение, часть которого поступает в ПФ, который распределяет материальный актив, опять же, частично аккумулируя его на накопительную часть пенсии. Так человек собственными силами обеспечивает себе старость.

НПФ представляет собой легальную структуру, которая контролируется самым тщательным образом со стороны государства. При этом все вклады, которые в нее попадают, застрахованы. Поэтому если случится вдруг так, что НПФ исчезнут с рынка, их денежные активы автоматически перейдут на депозиты государственного Пенсионного фонда. Однако следует принимать во внимание следующее: НПФ осуществляет грамотное инвестирование средств вкладчиков в ценные бумаги, государственные корпорации, банковские депозиты, счета в кредитных учреждениях и прочее.

Естественно, гражданин становится богаче в результате таких вложений.

Быть или не быть?

Рассматривая вопрос о том, стоит ли переходить в негосударственный пенсионный фонд, важно понимать следующее: размер социальной выплаты для людей, которые в будущем уйдут на заслуженный отдых, состоит из трех частей. Базовая (6%) - формирует пособия граждан пожилого возраста (мужчины после 60 лет и женщины после 55 лет). Страховая (14%) – аккумулируется на лицевом счете работника, но со временем она «съедается» инфляцией. Накопительная (2%) – направлена на обеспечение качественной материальной основы будущего пенсионера. Именно последняя из вышеперечисленных частей социальной выплаты имеет главное значение. Естественно, ставки в 2% явно недостаточно для того, чтобы человек в материальном отношении уверенно себя чувствовал, когда он отправится на заслуженный отдых. Что же касается НПФ, то в нем ставка базовой части составляет не 2%, а 6%. Конечно же, данная деталь проясняет вопрос о том, стоит ли переходить в негосударственный пенсионный фонд. И все же при его решении существуют как за, так и против. Перечислим основные из них.

Плюсы

Часть экспертов, когда их спрашивают: «Стоит ли переходить в НПФ?», уверенно заявляют: «Да!» Почему?

Во-первых, ежемесячный размер выплат будут составлять не только взносы физических лиц, но и доходная часть, которую формируют активы, полученные посредством инвестирования денежной массы. Однако, решая вопрос о том, стоит ли переходить в НПФ и какие выгоды можно получить из этого, важно учитывать следующее: в договоре в редких случаях фиксируется величина прибыли, так как предугадать, по какому сценарию будет развиваться экономика на мировом рынке, и каковы будут итоги игры на бирже, очень сложно.

Важным плюсом рассматриваемой программы обеспечения старости является и то, что она предусматривает сохранность инвестированных активов: если какие-то проекты окажутся убыточными, то денег на счетах клиентов от этого не убавится, поскольку структура компенсирует ущерб из собственного резерва.

Сомневаетесь в том, стоит ли переходить в НФП? Возможно, уверенности вам придаст тот факт, что если случится какое-нибудь изменение финансового рынка, то структура не оставит этого без внимания и скорректирует инвестиционный план на год, учитывая наметившиеся тенденции.

Минусы

Однако существует также доля экспертов, которые на вопрос: «Нужно ли переходить в негосударственный пенсионный фонд?», не раздумывая, отвечают отрицательно. Почему?

Во-первых, в случае, если финансовый год окажется неблагоприятным, то ни о какой стабильности дохода не может идти и речи.

Во-вторых, если вышеуказанная структура по каким-либо причинам лишится лицензии, то прерогатива по переводу денежных средств в другой НПФ и финансирование данной процедуры ложится на плечи вкладчика. Да, эти минусы нельзя назвать существенными, и все же они доставляют определенный дискомфорт, но плюсов все равно больше. Конечно же, проблему, нужно ли переходить в негосударственный пенсионный фонд, каждый должен решать в индивидуальном порядке.

Особенности процедуры

Для многих остается неясным вопрос: «Переход из ПФР в НПФ – это право или обязанность?» Естественно, никто никого не может принуждать к данной процедуре, поскольку она носит добровольный характер. Причем написать соответствующее заявление о переходе в негосударственную структуру можно в любое время года, делается это один раз в 12 месяцев. В документе следует в обязательном порядке указать то юридическое лицо, где будет аккумулироваться накопительная часть пенсии.

Порядок осуществления процедуры

Не знаете, как перейти в негосударственный пенсионный фонд? Нужно сделать следующее:

1. Определить структуру, которой вы больше всего доверяете. Проанализируйте отзывы людей, которые вложили деньги в тот или иной НПФ, проверьте, сколько лет на рынке он существует, и ознакомьтесь с правоустанавливающей документацией компании.

2. Заключите договор, предусматривающий обязательное пенсионное страхование, и детально изучите его текст. В документе должно быть четко зафиксировано, в каком размере и с какой периодичностью необходимо делать взносы. Перед тем как поставить подпись на документе, не лишним будет разработать с сотрудниками индивидуальный пенсионный план, в котором будут отмечены примерные цифры с вариантом их корректировки, в зависимости от материальной возможности будущего пенсионера. Гибкое пополнение накоплений – это одно из выгодных условий для клиента.

3. В срок до 31 декабря адресуйте в территориальный орган ПФР заявление о переходе в НПФ.

4. Дождитесь письменного уведомления о принятом решении.

Теперь вы имеете представление о том, как перейти в негосударственный пенсионный фонд.

Способы отправки документации

Заявление вы можете передать лично сотруднику ПФР. Обязательно возьмите с собой СНИЛС и паспорт. И не забудьте потребовать соответствующую расписку в приеме документации.

Отправить заявление о переходе в НПФ можно и через систему МФЦ.

Не запрещается адресовать вышеуказанный документ по почте. В этом случае вам придется использовать услугу заказного письма с вложением и уведомлением.

В конверт нужно будет запечатать заполненное на специальном бланке заявление, ксерокопии СНИЛС и паспорта.

Заключение

Многие интересуются: будет ли хлопотным и сложным оформление пенсии в НПФ? А стоит ли игра свеч? Вот что еще волнует будущих пенсионеров. По поводу первого можно с уверенностью говорить, что процесс перехода не отнимет у клиента много сил и нервов. Что же касается второго, то его должен решать каждый сам для себя, предварительно проанализировав все за и против.

Мнения экспертов по этому вопросу разделились: одни утверждают, что НПФ – это прекрасный вариант заложить хорошую материальную основу для старости. Сложность лишь заключается в том, чтобы найти надежную компанию, которая грамотно распоряжалась бы вашими финансами. В противном случае пенсия не будет обеспеченной. Другие же рекомендуют не торопиться и рассмотреть другие варианты инвестирования средств, коих сегодня насчитывается немало. Например, можно вложить денежные активы в ценные бумаги, недвижимость, воспользоваться памм-счетом и прочее. Переводить или не переводить пенсию в НПФ? Решайте сами!

Вопрос о пенсионных выплатах стал больше волновать граждан России. Изменения в законодательстве и экономическая обстановка в стране все чаще заставляет людей обращать внимание на НПФ. Переход в негосударственный пенсионный фонд напрямую регулирует Федеральный Закон №75-ФЗ, принятым 7 мая 1998 года. О чем сообщает указанный нормативный акт и стоит ли переводить средства в подобные организации.

О преимуществах и недостатках сотрудничества с НПФ

Плюсы и минусы другой организации, в отличие от ПФР не “состоящей на службе государства”, определить несложно. К положительным качествам подобных фондов с уверенностью можно отнести:

- возможность вкладывать деньги и инвестировать их. То есть клиент не просто откладывает на пенсию, но и получает определенный доход

- сохранность вложенных средств. С одной стороны ее гарантирует регистрация в системе гарантирования прав застрахованных, а с другой - договор, заключаемый с НПФ. Любой ущерб возмещается за счет имеющегося у организации капитала и активов

- Поход к каждому клиенту. НПФ обычно предлагают несколько вариантов формирования инвестиционных портфелей - программ, по которым осуществляется пенсионное страхование

- Отслеживание изменений на рынке и составление инвестиционного плана в соответствии с колебаниями экономической обстановки.

Единственный существенный минус - отсутствие гарантии получения определенного дохода от вложений, которая, например, существует при создании банковского вклада. Однако так как формирование прибыли не является основной целью перевода средств в НПФ, недостаток можно считать незначительным. Переведенные клиентом средства сохраняются в любом случае в полном объеме, и даже в случае банкротства выбранной организации не пропадают, а переносятся в ПФР.

Как выбрать фонд

Принимать в расчет стоит только официальные организации, зарегистрированные соответствующим образом в системе гарантирования прав застрахованных граждан. Полный перечень НПФ, ведущих законную деятельность размещен на сайте ПФР. К самым востребованным среди граждан негосударственным фондам стоит отнести:

- “Открытие”, ранее известный как “Лукойл-Гарант”

- “Согласие”, относящийся к Московскому индустриальному банку

- “Доверие”

- “Национальный негосударственный пенсионный фонд”

- Фонд Сбербанка

- “Нефтегарант”

- “Газфонд”

- “Благосостояние”

Прежде чем обратиться с заявлением о переходе, следует оценить выбранную организацию по некоторым параметрам. Обратить внимание, помимо наличия официального разрешения на осуществление деятельности, следует на:

Отчитываться о доходности фонд обязан ежегодно. Обычно данные публикуются на официальном сайте организации. Состояние счета также можно узнать, обратившись непосредственно в офис компании.

Потребуется также уточнить размер активов и капитал организации - показатель также способны указать на надежность выбранного фонда.

Чтобы перевестись из государственного пенсионного фонда в частный, нет нужды проходить через сложную процедуру. Процедура проста и четко урегулирована.

Необходимые документы

После выбора фонда нужно обратиться к выбранному страховщику и заключить договор. Для этого потребуется посетить офис НПФ, взяв с собой:

- Паспорт.

- СНИЛС.

Они потребуются для внесения сведений о клиенте в договор.

Способы подачи заявления

Основной бумагой, выражающей желание сменить пенсионный фонд, является заявление. ФЗ №75-ФЗ предусматривает подачу нескольких типов документа:

- досрочное

- обычное

Фактически разницы между ними нет, отличается лишь срок рассмотрения.

Подается бумага, заполненная по соответствующему образцу в ПФР. Существует несколько способов передачи:

- Лично. Прием граждан по подобным вопросам ведется в отделениях ПФР и в МФЦ.

- Через почту. В этом случае придется не только отправить документы, но и подтвердить подпись в соответствии со статьей 185.1 ГК РФ, либо нотариально. Допускается производить проверку и установление личности посредством кабинета на сайте Госуслуг и ПФР при наличии электронной подписи.

Если запрос гражданина одобрен, пенсионные накопления переводятся в выбранный фонд. После этого организация считается страховщиком и в дальнейшем будет производить пенсионные выплаты.

Сроки рассмотрения и перевода

Обратиться с вопросом о смене компании, осуществляющей пенсионное страхование, по факту можно один раз в год. При этом скорость рассмотрения запроса напрямую зависит от типа заявления, поданного в ПФР:

- При подаче обычного “срочного” заявления, рассматривать бумагу будут спустя 5 лет. То есть решение по переданному в 2019 году документы принимается лишь в 2024 году.

- Досрочное заявление позволяет перейти в НПФ уже на следующий год.

Следует учитывать, что если в 2019 году подано срочное заявление, а в следующем за ним 2020 досрочное, то первое потеряет силу, так как вопрос о переходе в соответствии с правилами будет решен в 2021 году.

Досрочный переход занимает меньше времени. Однако у подобного способа перевода есть существенный минус: Гражданин теряет инвестиционный доход. Фактически приходится выбирать между временем и деньгами.

Переход из негосударственного фонда в другой НПФ

Процедура не имеет существенных отличий от смены ПФР на НПФ. Гражданин проходит через следующие этапы:

- Заключает договор

- Подает заявление - досрочное или стандартное

- Ждет принятия решения по вопросу

Хотя процедура перехода проста, прежде чем приступать к ней стоит хорошо подумать. Государственный пенсионный фонд отличается большей надежностью и гарантирует выплату пенсий потребителям. А НПФ является по сути частным предприятием, поэтому риск потери средств значительно больше.

Особенности работы негосударственного пенсионного фонда: консультация юриста доступна на сайте

Делитесь информацией с друзьями в социальных сетях. А также подписывайтесь на наши соц. сети (ссылки в профиле)

Будущим пенсионерам дается выбор, где хранить и копить будущее обеспечение. Одним из вариантов накопления сбережений является негосударственный пенсионный фонд. Такие организации обещают большие пенсии. Стоит разобраться, что они из себя представляют и можно ли доверять им свою пенсию.

Что такое НПФ и зачем они нужны

Негосударственные фирмы обещают как минимум сохранить пенсию, как максимум – увеличить. Так как все деньги не просто лежат на счетах, а инвестируются под проценты.

Что такое пенсионные накопления

Каждый человек, работая, обеспечивает свою старость ежемесячными выплатами – пенсией. Проведенные реформы в 2010 году пенсию разделили на 3 части: страховую, базовую, накопительную. Все, кто родился после 1967-го, могут распоряжаться накопительной частью пенсии, которая составляет 6 % .

Она может храниться:

- в управляющей компании;

- в НПФ;

- в пенсионном фонде.

Виды пенсионных выплат

В России государство предоставляет следующие виды обеспечения:

- Страховая пенсия. Полагается по старости, инвалидности или потере кормильца. Так называемая компенсация за все трудовые годы. Это установленная государством сумма, индексируемая каждый год.

- По гособеспечению полагается за выслугу, по достижении пенсионного возраста, социальная. Компенсация за утраченную способность работать. Для военных, пострадавших от катастроф и далее по списку.

- Накопительная. Формируется из отчислений работодателя, процентов от инвестирования.

- Негосударственное обеспечение. Личные взносы в счет будущего обеспечения.

Размер дополнительной пенсии

Размер обеспечения зависит от вида пенсии и следующих факторов:

- страхового стажа;

- объема выплат за время трудоустройства;

- возраста;

- специальных или тяжелых условий труда;

- льгот.

Как работают

Суть работы негосударственных пенсионных фондов. Пишется заявление о переходе в НПФ. Средства переходят в распоряжение фонда, вводятся в оборот, инвестируются для получения дохода.

При наступлении пенсионного возраста негосударственный пенсионный фонд ежемесячно выплачивает обеспечение с прибавкой. Накопления вырастают за счет того, что деньги все это время «работают». В то время как в пенсионном фонде они не увеличиваются.

Нужна ли лицензия фондам

Деятельность негосударственных фондов находится под жестким контролем госорганов и законодательства. Открыть НПФ не так просто.

Необходимо получение лицензии на осуществление пенсионного обеспечения и страхования. Выдает Банк России на неограниченное время.

Чтобы получить такую лицензию, организация должна соответствовать ФЗ № 75 по всем пунктам:

- организационно-правовая форма негосударственного пенсионного фонда;

- пенсионные и страховые правила должны отвечать всем требованиям;

- проверяется совет директоров, коллегиальный фонд, главбух, работники внутреннего контроля;

- размер уставного капитала.

Устройство

Негосударственный пенсионный фонд работает по следующей схеме. Полученные деньги должны инвестироваться с минимальным риском. Для этого подойдут облигации, ценные бумаги. Выдавать кредиты другим фирмам запрещено. Данные сбережения неприкосновенны, их не смогут конфисковать даже государственные органы. Именно это гарантирует их сохранность.

Вся структура управления фонда устанавливается законами.

Совет директоров, состоящий из учредителей. Может также быть представитель вкладчиков. Они занимаются фондом бесплатно и добровольно.

Попечительский совет, он же контролирует работу негосударственного фонда и представляет интересы вкладчиков.

Бухгалтерия каждый год предоставляет отчетность независимым экспертам. По их заключениям публикуется отчет. Кроме отчета, ежегодно проводится актуарная оценка: способен ли негосударственный фонд продолжать свою работу.

Кто осуществляет контроль деятельности негосударственных фондов

Работу негосударственных пенсионных фондов регулируют несколько структур:

- Центробанк России. Основной контролирующий орган. Издает правовые документы, ведет реестры, проведение проверок с доступом к документам, проведением бесед с сотрудниками;

- Министерство труда. Устанавливает правила по взаимодействию с другими фондами, вкладчиками, пенсионным фондом;

- Министерство финансов. Контролирует учет, назначение, выплаты пенсионных сбережений.

Стоит ли переходить в НПФ (шило на мыло)

Перевод НЧ – добровольное желание. Негосударственные пенсионные фонды организованы для того, чтобы была возможность и альтернатива увеличения размера обеспечения в старости.

Плюсы и минусы НПФ

В первую очередь о преимуществах:

- увеличение накопительной части за счет инвестирования;

- передача по наследству;

- материальное страхование (средства никуда не пропадут). Даже если НПФ ликвидируется, средства переводятся в ПФ;

- можно переводить деньги между некоммерческими организациями или вернуть их в ПФ;

- отслеживание накоплений на сайте;

- прозрачная деятельность организаций и ежегодная отчетность.

Теперь о недостатках:

- предугадать, насколько увеличатся накопления, невозможно из-за нестабильности финансового рынка;

- ответственность за выбор некоммерческой организации остается на вкладчике;

- проценты по НЧ теряются при смене фонда или ликвидации организации.

Риски

При переходе в НПФ есть вероятность того, что:

- заявка на переход не будет одобрена;

- может потеряться весь инвестдоход, так как переводить накопления рекомендуется на чаще чем 1 раз/5 лет;

- если данные вкладчика попадут в ненадежную фирму, которая продаст базу данных, без его ведома НЧ может переводиться по некоммерческим организациям.

Как оформить переход в НПФ

Чтобы перейти в НПФ, первое, что нужно сделать, – выбрать организацию, которой доверите свою НЧ.

Второе – заключить договор, обязательно изучить.

Третье: до конца календарного года заявление пишется для ПФР о переводе средств в некоммерческую фирму.

Четвертое: получите письменное уведомление о переводе денег.

На практике все происходит так: вкладчик обращается в организацию. Тут же с помощью ЭЦП заполняется заявка и договор. Экземпляры отдают на руки. Там указано, когда НЧ будет переведена, как можно отследить. Прощаются.

Оформить переход можно в многофункциональном офисе или через Госуслуги.

Процесс перевода накопительной части в НПФ

В течение календарного года собираются заявления на перевод сбережений. До марта следующего года происходит обработка данных и перевод накопительной части в негосударственный фонд. То есть после марта следующего года можно узнать о статусе накоплений.

Советы по выбору НПФ

- В первую очередь советую обратить внимание, насколько надежна компания. Рейтинг не ниже ruAAA, доверительный прогноз.

- Как давно на рынке. Старше 98 года – прекрасно.

- Отрасль компании, основавшей НПФ, – начать анализ с тепловой энергетики, металлургии, добычи нефти.

- Отзывы. Сомнительный критерий, лучше фильтровать все, что написано в сети, но найти достоверную информацию можно.

Рейтинг лучших НПФ

НПФ с высокими показателями доходности и надежности:

- Сбербанк;

- Лукойл;

- Газфонд;

- Нефтегарант;

- Сургутнефтегаз.

Отзывы

Заключение

Рассказывая об НПФ, я не хотел настроить своих читателей за или против перевода накопительной части. Лишь предупреждаю о том, что это добровольное желание. Все решения принимать только самому вкладчику, а значит, нести ответственность за свой выбор. Буду рад комментариям. Подписывайтесь на статьи и делитесь полезностями в социальных сетях.

Регулярные отчисления в негосударственные пенсионные фонды (НПФ) — логичный способ накопить на пенсию, ведь они именно для этого и предназначены, в отличие, например, от накопительного страхования или банковских депозитов. Однако подавляющее число граждан, озаботившихся будущей пенсией, не интересуются НПФ. Большинство фондов принадлежат крупным корпорациям и обслуживают в основном их сотрудников. В чем дело?

Деятельность НПФ, направленная прежде всего на удовлетворение интересов своих учредителей, создала фондам негативный имидж закрытых структур, которые не занимаются розницей и воспринимаются учредителями скорее как инструмент управления и перераспределения собственности внутри холдинга. Газпромовскому «Газфонду» принадлежит в числе прочего 50%+1 акция Газпромбанка, НПФ «Благосостояние» (РЖД) владеет почти 20% «Транскредитбанка».

Большинство кэптивных НПФ, таких как «Газфонд» или «Лукойл-Гарант», готовы обслуживать клиентов «с улицы». Кроме того, появляются и розничные фонды. Например, НПФ «Райффайзен», созданный в 2004 году, изначально был рассчитан как на собственных сотрудников, так и на розничных клиентов. Имеет ли смысл становиться клиентом НПФ?

Копить деньги в НПФ можно по-разному. Если не рассматривать варианты участия фонда в государственных или корпоративных программах, остается самый простой способ, когда пенсия формируется за счет взносов будущего пенсионера.

Таким клиентам НПФ предлагает заключить договор о негосударственном пенсионном обеспечении, в котором указывается размер и периодичность взносов в фонд. Сотрудник НПФ поможет составить приблизительный пенсионный план. Например, ежемесячно откладывая по 20 000 рублей в течение 30 лет, к 60 годам с учетом ежегодной ставки 5% можно накопить 16,4 млн рублей. После выхода на пенсию в течение 20 лет можно будет тратить по 107 000 рублей в месяц. Копить придется в рублях, в другой валюте делать это не позволяет законодательство.

Деньги лежат на специальном именном пенсионном счете, туда же перечисляется доход от инвестиций. Для работы на фондовом рынке НПФ заключает договор с управляющей компанией (их может быть несколько). Обычно доход от инвестиций начисляется раз в год, в редких случаях раз в квартал. В отличие от программ накопительного страхования график платежей в НПФ может быть гибким, перечислять определенную сумму точно в установленные сроки необязательно. Но и результат не гарантирован. Он зависит от дисциплинированности клиента.

По правилам размещения пенсионных резервов возможности для инвестиций у НПФ достаточно широки — до 70% средств они могут вкладывать в акции, до 80% — в облигации и депозиты. Фонды могут покупать валюту, бумаги иностранных эмитентов, паи закрытых фондов недвижимости и ПИФов для квалифицированных инвесторов. Если бы НПФ был паевым фондом, то его категорию (акций, облигаций или смешанных инвестиций) было бы невозможно определить.

В большинстве договоров с клиентами НПФ не устанавливает минимальный гарантированный уровень дохода, как это принято в полисах накопительного страхования. Фонды и без того, в соответствии с законом, должны обеспечить сохранность средств. Иными словами, если результат инвестиций окажется отрицательным, фонд компенсирует убытки за счет собственных средств.

В кризис это условие выгодно отличает НПФ от ПИФов или портфеля акций, например. За прошлый год, по словам руководителя Национальной ассоциации пенсионных фондов (НАПФ) Константина Угрюмова, эти убытки составили в среднем 35%. На счетах вкладчиков это никак не отразилось (см. таблицу). Более того, некоторые НПФ начислили по счетам доход за 2008 год до 15% годовых. Убытки фонд покроет за счет будущих доходов — в среднем за первое полугодие рынок акций принес 40% годовых, но доходность для вкладчиков НПФ будет существенно ниже.

Благодаря этому свойству договор пенсионного обеспечения напоминает по своей сути продукты с защитой капитала — убытков быть не может, а доход теоретически не ограничен. Поэтому НПФ, в большинстве случаев, неохотно говорят о размере будущей пенсии или итоговой сумме накоплений — определить ее невозможно, как невозможно предсказать доходность фондового рынка на пару десятков лет вперед.

Есть и минус: клиенты большинства НПФ не смогут получить вразумительного ответа на вопрос о стратегии инвестирования их средств или выбрать, какую часть суммы они хотели бы разместить в акции или облигации. Все это — на усмотрение НПФ и УК. Ведь частные клиенты изначально были не слишком интересны фондам, в большинстве своем НПФ так и не научились создавать и продавать свои продукты.

В отличие от страховщиков у НПФ нет назойливых агентов, которым необходимо платить комиссионные. Хотя платить все равно придется — фонду и управляющей компании, которая инвестирует средства. По законодательству НПФ может взять с вкладчика до 3% от его пенсионных взносов сразу же после их поступления. Остальные комиссии взимаются по итогам работы за год. Вознаграждение управляющей компании и спецдепозитария — до 1,1% от стоимости переданных в управления активов и до 10% от полученного дохода. Сам фонд может претендовать на 15% полученного дохода.

Далеко не у всех фондов максимальные комиссии. «ВТБ Пенсионный фонд», например, при перечислении взносов комиссию не берет. Комиссии НПФ «Райффайзен» при разовых взносах более 10 000 рублей составляют 2%, более 100 000 рублей — 1,5%. Минимум, который может получить будущий пенсионер по итогам года, — две трети от результата инвестиций. Впрочем, фонды показывают своим вкладчикам итоговую доходность после всех комиссий.

После выхода на пенсию можно заключить с НПФ договор о ежемесячных выплатах, хотя можно и забрать всю накопившуюся сумму. И в том и другом случае придется заплатить налог (сейчас 13%) на доход, который фонд заработал за все время.

Насколько НПФ надежный инструмент? Кроме запрета на уменьшение пенсионного капитала, у фондов есть еще одна гарантия. Заключив договор с НПФ, вы можете оказаться в пуле будущих пенсионеров из «Газпрома», «Лукойла», РЖД или еще какой-нибудь крупной компании — это определенная степень социальной защиты.

Читайте также: