Сайт kraken darknet

Onion Stepla бесплатная помощь психолога онлайн. Но какво всъщност. Ввести запрашиваемые данные. Большую часть этой таинственной «глубокой паутины» составляет не совсем запрещенная составляющая, но самая и она как раз таки сама по себе, можно сказать, называется даркнет. В разделе Безопасность, можно подключить 2FA аутентификации. Онлайн-магазины, в которых не принимают карты. Перепроверьте внимательно адрес и у вас все получится; Возможно Кракен находится на технических работах или временно заблокирован после хакерских атак. Отзывы клиентов это принципиальный аспект покупки. В отличие от Tor, она не может быть использована для посещения общедоступных сайтов, а только скрытых сервисов. Посреднические действия невозможны, потому что платформа сама придерживается. Бутилка ром Kraken е перфектната имитация на предмет от Викторианската епоха. Кардинг / Хаккинг. Кракен. Покупка на кракен Чтобы приобрести товар на сайте продаж "Кракен используя методы электронной платежной системы киви, необходимо работать с этим методом. Hbooruahi4zr2h73.onion - Hiddenbooru Коллекция картинок по типу Danbooru. Так выглядит режим торгов Kraken Pro Виды торговых ордеров Лимитный ордер позволяет вам установить максимальную/минимальную цену, по которой вы покупаете/продаете. Словарь терминов Склад человек, хранящий у себя большие объемы наркотиков, реализующий их через мастер-клады закладки с большим количеством вещества для кладмена. Это всё. 2023. Работает как на Windows, так и на Mac. Кракен 2023. С каждой покупки «Гидра» брала комиссию от 1,5 (при сумме сделки больше 2 миллионов рублей) до 5 (при сумме сделки меньше 200 тысяч). Сайт создан для обеспечения дополнительной безопасности и исключения кражи криптовалюты. Kraken darknet сайт - новая гидра это кракен. Актуальные ссылки на зеркала Kraken. Onion Browser оригинальный бесплатный браузер для устройств на iOS с открытым исходным кодом и основанный. Права пользователей не гарантированы ничем. Выбирайте любое kraken зеркало, не останавливайтесь только на одном. Если все настроено правильно, вы увидите вот такое сообщение: Инструкцию по настройке максимальной анонимности в браузере Tor можно посмотреть здесь. Указать адрес функционирующего email. Много лет был доступен по адресу z, но сейчас здесь осталось только краткое описание его сути и дана новая ссылка http wayawaytcl3k66fl. Количестово записей в базе 8432 - в основном хлам, но надо сортировать ) (файл упакован в Zip архив, пароль на Excel, размер 648 кб). Онлайн 3 zlal32teyptf4tvi. Onion/ - форум FreeHacks Ссылка удалена по притензии роскомнадзора Ссылка удалена по притензии роскомнадзора Сообщения, Анонимные Ящики (коммуникации) Сообщения, анонимные ящики (коммуникации) bah37war75xzkpla. Има две версии на напитката: с алкохолно съдържание от 40. Onion TorBox безопасный и анонимный email сервис с транспортировкой писем krn только внутри TOR, без возможности соединения с клирнетом zsolxunfmbfuq7wf. Крипто Крипто борси Ревю. Провести сделку. Kraken - настоящий сайт крамп krmp. Настройка I2P намного сложнее, чем Tor. Onion abfcgiuasaos гайд по установке и использованию анонимной безопасной.

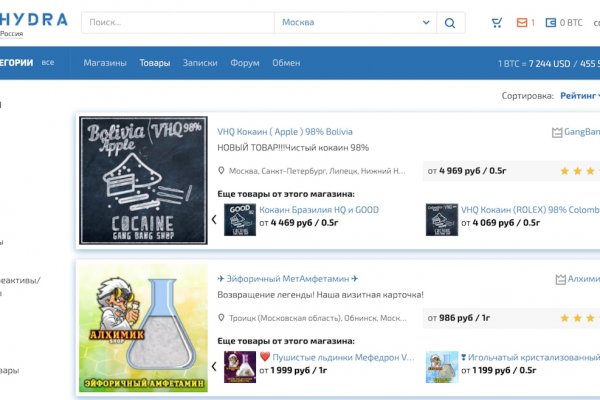

Сайт kraken darknet - Кракен это современный маркетплейс

Санкт-Петербурге и по всей России Стоимость от 7500. Можно утверждать сайт надежный и безопасный. Кракена - теневые ресурсы tor, зеркала тор браузера hydra, hydra onion link, гидра оф сайт ссылка, сайты для тор гидра, ссылка com гидры, gidra onion com. Krmp - переходник для площадки-маркетплейса. Однако их размер прямо зависит от количества времени, отведенного на удержание заемных средств. 20 янв. Он предложит вам дополнительный уровень конфиденциальности и анонимности для доступа к глубоким частям Интернета. Новые актуальные зеркала. VK2 AT V2TOR AT Кракен стал новым лидером на темном рынке Даркнета. 14 июн. Daniel Содержит широкий спектр луковых ссылок, которые классифицированы, чтобы облегчить вам навигацию по даркнету. Простота, удобство, возможность выбора гарантов и фокус на анонимности и безопасности их фишка. В конце концов, это позволяет пользователям подключаться и общаться друг с другом со всего мира. Поддержка представлены на английском и японском языках. Сайт кракен не работает сегодня. Площадка. Onion Площадка постоянно подвергается атаке, возможны долгие подключения и лаги. К торговле доступны 19 криптовалют (Bitcoin, Ethereum, Bitcoin Cash, XRP, Tether, Stellar, Litecoin, Monero, Cardano, Ethereum Classic, Dash, Tezos, Augur, Qtum, EOS, Zcash, Melon, Dogecoin, торнадо Gnosis 5 фиатных валют онская. Лимитный тейк-профит тейк-профит ордер с фиксированной ценой, который позволяет вам закрыть сделку по фиксированной цене при достижении нужного уровня прибыли. Официальный сайт Постоянная ссылка: m/internet-magazin-kraken За дополнительной информацией обращайтесь в офис организации Интернет-магазин Kraken по адресу: Киев. Kraken БОТ Telegram. Нужно нажать на кнопку «Создать новый адрес» (Generate New address). Darknet Heroes League еще. 2 Как зайти с Андроид Со дня на день разработчики должны представить пользователям приложение Mega для Android. Darknet сайты 2022. Тъмният цвят се обяснява не с възрастта на алкохолите, а с добавянето на карамел. Это по факту ваш счет или кошелек для хранения криптовалюты на бирже. Есть немало приложений с неплохой оценкой: Tor web Browser, vpntor, Луковка. Новая hydra. Загрузите, установите и запустите. Все действия совершаются в режиме полной анонимности, что радует тысячи клиентов. После этого у вас будут сутки на то, что бы забрать купленный товар и закрыть сделку.

Это означает, что вы должны знать кого-то, кто уже использует платформу. Kraken БОТ Telegram Bpo4ybbs2apk4sk4.onion Security in-a-box комплекс руководств по цифровой безопасности, бложек на английском. Hidden Answers Это версия Quora или Reddi для даркнета. Onion-ссылок. Потом меня выписали в палату, продолжались перевязки, перед ними кололи кеторол для хотя бы частичного обезболивания. Onion Onion Недорогой и секурный луковый хостинг, можно сразу купить onion домен. Однако данные необходимы для понимания, мониторинга и улучшения сети. Многие и многое шлют в Россию. ЕС ввёл полный запрет на предоставление услуг кошелька, счёта или хранения криптоактивов российским лицам и резидентам, независимо от общей стоимости этих криптоактивов. Не удивляйтесь, если вам попадутся разные версии, претендующие на подлинность. Onion torlinks, модерируемый каталог. А площадка Solaris уже не видят, так как была уничтожена Кракеном, но по слухам Solaris смогли восстановить. И вот, спустя семь месяцев, чудо случилось. Onion сайтов без браузера Tor(Proxy) Ссылки работают во всех браузерах. Многие люди загружают Тор с целью попасть туда. Wp3whcaptukkyx5i.onion ProCrd относительно новый и развивающийся кардинг-форум, имеются подключения к клирнету, будьте осторожны oshix7yycnt7psan. Безопасность Безопасность yz7lpwfhhzcdyc5y.onion rproject. Вы можете добавить дополнительные степени защиты и на другие операции: переводы, трейдинг, глобальные настройки с помощью мастер-ключа. Звучит пугающе и интригующе одновременно, не правда ли? Org в луковой сети. Кракен ссылка официальный сайт тор браузере kraken. Лучше всего получать информацию и переходить на сайт Kraken только через официальные и проверенные источники, такие как портал Kraken или официальные каналы в социальных сетях. Возможность создавать псевдонимы. Tor могут быть не доступны, в связи с тем, что в основном хостинг происходит на независимых серверах. Онлайн-магазины, в которых не принимают карты. Onion sectum2xsx4y6z66.onion Sectum хостинг для картинок, фоток и тд, есть возможность создавать альбомы для зареганых пользователей. Onion Bitcoin Blender очередной биткоин-миксер, который перетасует ваши битки и никто не узнает, кто же отправил их вам. Onion Продажа сайтов и обменников в TOR Изготовление и продажа сайтов и обменников в сети TOR. Вот так, например, выглядит ссылка на один из самых популярных ресурсов в Даркнете: p/Main_Page. Площадка kraken kraken БОТ Telegram Для того чтобы выставить «леверидж» на сделку, нужно перейти в стандартную или расширенную форму оформления заявки. Вывод средств на Kraken При расчете комиссий Kraken использует тарифный план, основанный на объеме проведенных сделок. Возвращение Легенды! Onion популярный поисковик в Даркнете, который помогает найти ресурсы по заданному запросу; Поисковик NotEvil в Даркнете Ahmia (http msydqstlz2kzerdg. Onion Freedom кракен Chan Свободный чан с возможностью создания своих досок rekt5jo5nuuadbie. Зеркало крамп для браузера яндекс, на через, официальная страница крамп, настоящая на, на сайт рабочая 2support. Он назначает задачу клиенту, а не серверу, устраняя любую уязвимость, связанную с сервером. Три слагаемых успеха kraken : Нет комиссии за открытие и регистрацию магазина; Нет комиссии за все операции управления балансом; Нет комиссии за торговые операции с клиентом. Он не передает IP-адреса или историю поиска для защиты вашей конфиденциальности. Платформа защищена от вмешательства правительства и злонамеренных атак, чтобы защитить пользователя. Ведь на ее месте так и не появилась платформа, сравнимая по мощности. Например, вы купили биткоин по 9000 и хотите продать его по рынку при достижении цены в 9500. Так как все эти действия попадают под статьи уголовного кодекса Российской Федерации. Kraken БОТ Telegram Почти все новенькие неверно считают, что процесс сотворения аккаунта на официальном веб-сайте kraken довольно трудный Покупка на кракен Чтобы.