Kra9gl

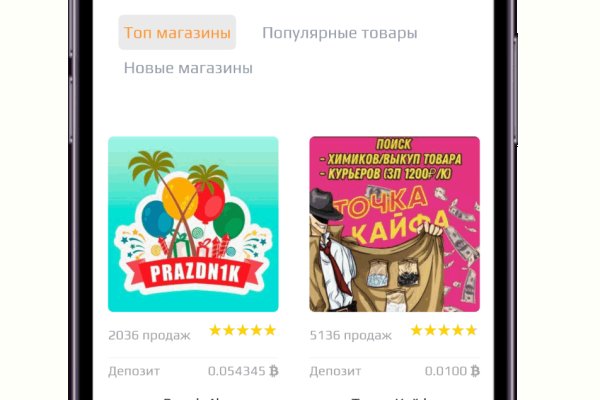

Onion - Freedom Chan Свободный чан с возможностью создания своих kraken досок rekt5jo5nuuadbie. Жека 3 дня назад Работает! Кардинг / Хаккинг. 2qrdpvonwwqnic7j.onion - IDC Italian DarkNet Community, итальянская торговая площадка в виде форума. Гидра будет работать или нет? Этот сайт содержит 2 исходящих ссылок. Просмотр. При обмене киви на битки требует подтверждение номера телефона (вам позвонит робот а это не секурно! Onion - Alphabay Market зарубежная площадка по продаже, оружия, фальшивых денег и документов, акков от порносайтов. График показывает динамику роста внешних ссылок на этот сайт по дням. У Вас есть сайт? Площадка позволяет монетизировать основной ценностный актив XXI века значимую достоверную информацию. Matanga уверенно занял свою нишу и не скоро покинет насиженное место. Это больная тема в тёмном бизнесе. Зеркало наркотики сайта. Автоматическое определение доступности сайтов. Onion - BitMixer биткоин-миксер. Всегда смотрите на адресную строку браузера, так вы сделаете все правильно! Проект создан зарегистрировать при поддержке форума RuTor. Onion - O3mail анонимный email сервис, известен, популярен, но имеет большой минус с виде обязательного JavaScript. Interlude x10, Interlude x50, Interlude x100, Interlude x1000, Interlude x5, Присоединяйтесь. Точнее его там вообще нет. Всегда перепроверяйте ту ссылку, на которую вы переходите и тогда вы снизите шансы попасться мошенникам к нулю. Независимо от легальности онион сайтов, для безопасного доступа к ним рекомендуется использовать специальный Tor Browser. Финансы. Доступ к darknet market с телефона или ПК давно уже не новость. Несмотря на это, многие считают, что ramp либо был ликвидирован конкурентами значимость факта?, либо закрыт новыми администраторами значимость факта? За активность на форуме начисляют кредиты, которые можно поменять на биткоины. Vabu56j2ep2rwv3b.onion - Russian cypherpunks community Русское общество шифропанков в сети TOR. Вместо 16 символов будет. . Onion - OutLaw зарубежная торговая площадка, есть multisig, миксер для btc, pgp-login и тд, давненько видел её, значит уже достаточно старенькая площадка.

Kra9gl - Kraken ссылка kraken014 com

�т гидрыСсылка на сайт омг в тор браузереomgruzxpnew4af зеркало

ссылка на гидру в тор браузер

omg union официальный сайт

ссылка на сайт омг

omgruzxpnew4af зеркало

omgruzxpnew4af официальный

сайт омг тор браузера ссылка

omgruzxpnew4af onion com

omg onion.biz

Ссылка на гидру...Сайт омг не работает сегоднясайт омг не работает

omgruzxpnew4af зеркала рабочие

сайт омг не работает сегодня

сайт омг магазин

правильная ссылка на omg onion

omg union официальный сайт

omg union зеркала

сайт омг тор браузера ссылка

сайт omg

Ссылка на гидру...Ссылка на сайт omg onionomg darknet

omg зеркало рабочее

omgruzxpnew4af официальный

omg union ссылка тор

ссылка на гидру тор

union omg

omg ссылка правильная

omg зеркало рабочее

omg union ссылка тор

Ссылка на гидру...Правильная ссылка omgправильная ссылка omg

omgruzxpnew4af

ссылка на сайт омг

ссылка на сайт омг

omgruzxpnew4af

omg onion.biz

сайт omg

правильная ссылка omg

union омг сайт

Ссылка на гидру...Сайт омг ссылкасайт омг тор браузера ссылка

omg зеркало рабочее

omgruzxpnew4af onion com

omgruzxpnew4af не работает

сайт omg

omg ссылка правильная

omg union зеркала

omgruzxpnew4af не работает

сайт омг ссылка

Ссылка на гидру...omg union зеркалоomgruzxpnew4af зеркала рабочие

омг официальный сайт ссылка

omgruzxpnew4af зеркала рабочие

union omg

omgruzxpnew4af не работает

ссылка на гидру зеркало

omg union официальный сайт

omgruzxpnew4af зеркала рабочие

ссылка на сайт омг

Ссылка на гидру...omg onion.ruomg зеркало рабочее

omgruzxpnew4af не работает

omg union зеркало

omgruzxpnew4af зеркала

ссылка на сайт omg onion

омг официальный сайт ссылка

сайт омг ссылка

omg union официальный сайт

omgruzxpnew4af официальный

Ссылка на гидру...omg onion.bizссылка на сайт omg onion

омг официальный сайт ссылка

омг официальный сайт ссылка

omgruzxpnew4af зеркала рабочие

ссылка на сайт омг в тор браузере

ссылка на гидру в тор браузер

union омг сайт

omg union ссылка тор

omg union зеркало

Ссылка на гидру...omg onionсайт омг на торе ссылка

сайт омг тор

omgruzxpnew4af зеркало

ссылка на сайт omg onion

omgruzxpnew4af зеркала

сайт омг не работает сегодня

ссылка на сайт omg onion

сайт омг магазин

omg ссылка правильная

Ссылка на гидру...Ссылка на сайт омг онионправильная ссылка на гидру

union омг сайт

union omg

omg union ссылка тор

omg ссылка правильная

omg зеркало рабочее

omg onion.ru

правильная ссылка на гидру

omg union официальный сайт

Ссылка на гидру...1 2 3ОМГ сайт | Официальная ссылка ОМГ : омг магазин | омг маркет : omg onionРабочие зеркала маркета помогают попасть на сайт ОМГ в том числе и через обычный браузер в обход запрета РКН..

Ссылка на ОМГ сайт зеркало – omg2web.cmСсылка на ОМГ через Tor: omgrulqno4hoio.onionСсылки на все актуальные зеркала Гидры вы можете найти в правом меню нашего сайта. Многие наверно задавались таким вопросом, зачем популярному сайту много доменных адресов. Ответ очень прост, у Гидры очень много менее популярных конкурентов, которые мечтают отхватить клиентов Гидры себе. Из за чего на портал идут постоянные Ddos атаки, затрудняющие работу сайта, либо перекрывающие доступ полностью. Что бы omg могла работать под Ddos атаками, админы создают постоянно новые копии сайта на других серверах и других доменах, которые могут нормально работать. Всегда имейте под рукой адреса новых зеркал Гидры, они работают лучше всего, по тому что, атака на них ещё не успела набрать большую мощность.Цены в гипермаркете запрещённых товаров формируются исходя из многих факторов, которые оказывают прямое влияние на стоимость продукции. Как многие могли заметить, ОМГ это аналог таких гигантских интернет аукционов как Ebay, Amazon и Aliexpress. На площадке представлено огромное количество разных продавцов и ещё большее количество различных товаров, которые продают эти самые продавцы. Так как продавцов очень много, то и конкуренция за покупателя на Гидре очень высокая, от чего формирование цен происходит в жёских условиях, не позволяющих ни кому просто так взвинчивать цену вверх.Так же на цены товаров влияет популярность и рейтинг Магазина, качество товара, который продаёт тот или иной магазин, скорость поставок – закладок продукции, количество положительных отзывов от других покупателей, а так же наличие честных Кладменов, которые прячут товары в указанных местах. Эти самые Кладмены очень часто бодяжут товары, тем самым уменьшяя их полезный вес, либо вообще крадут себе по долям граммов, делая себе на этом дополнительный доход.Многие наверно задавались таким вопросом, а что будит если мне попадётся не добросовестный продавец, не доставит оплаченный товар во все, или доставит, но не качественный или сильно обманет по весу. Да, такое бывает, но очень редко и у очень не популярных продавцов, к которым лучше вообще не обращаться за покупками. В системе Гидры имеется внутренний чат между продавцом и покупателем, который открывается после оплаты товара. В этом чате вы можете задавать вопросы продавцу, предъявлять ему претензии, а так же приглашать модераторов системы, которые помогут вам решить любой конфликт с продавцом. По этому возврат денег это не проблема, не бойтесь быть обманутым, не честные продавцы очень быстро выводятся на чистую воду, через систему отзывов, оценок и жалоб во внутреннем чате.GangBang shopОптово-розничный магазин качественных бошек, гарика и кокаина! Этот магазин работает только на Гидре!КОНТРАБАНДАНаш магазин специализируется на товарах, импортированных из стран Европы и Азии. Контрабанда, это супер качество на Гидре!XTC Market: №1 в РФУ нас Вы можете приобрести товар по приятным ценам, не жертвуя при этом качеством! Кокаин, МДМА, Гашиш на Гидре!Playboy JournalМы занимаемся продажей оптовых заказов по предоплате: закладки делаются в течение нескольких часов, в надежных местах, в тройной вакуумной упаковке.Copyright © 2015-2018 omg. Все права защищены