Кракен магазин kr2web in тор

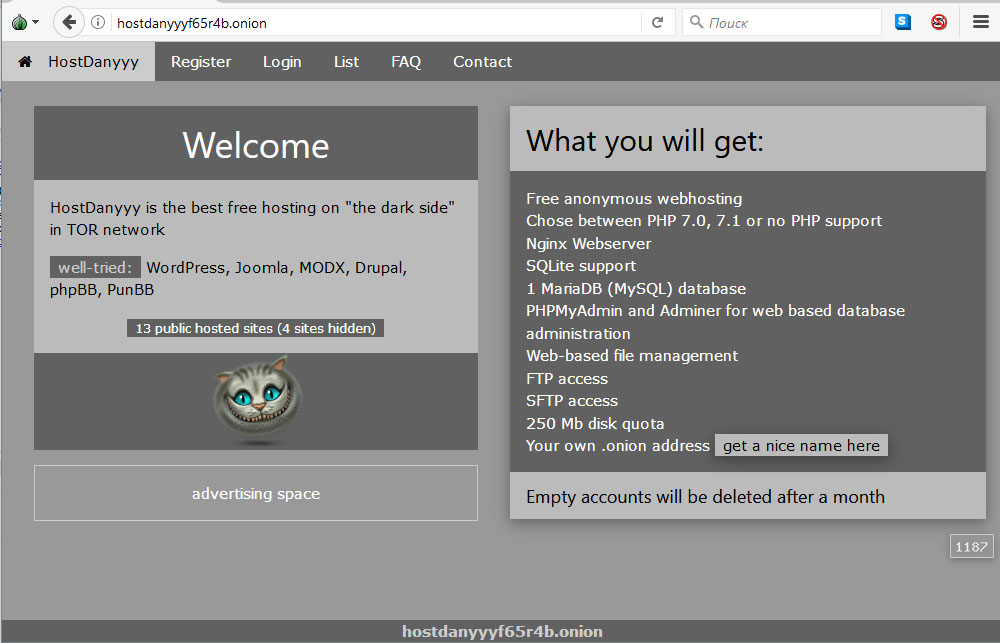

Как перевести или обменять (конвертировать) криптовалюту на Kraken Для конвертации одной криптовалюту в другую, есть очень удобный и быстрый инструмент перевода или обмена криптовалюты. Биржа Как быстро пройти регистрацию и верификацию. Как торговать Актуальные отзывы пользователей 2021. Что характерно, большая часть из них связана с наркоторговлей, но из песни слов не выкинешь, придется пройтись и по ним. Для включения двухфактоной авторизации зайдите в Аккаунт безопасность и активируйте kragl ползунок напротив двухфакторной авторизации на вход: Активируем двухфакторную авторизацию На следующем шаге выбираем опцию Authenticator App. Требует включенный JavaScript. Следует помнить, kraat что Kraken будет каждые 4 часа снимать плату за открытую маржинальную позицию в размере.01-0.02. Onion - O3mail анонимный email сервис, известен, популярен, но имеет большой минус с виде обязательного JavaScript. Скачать можно по ссылке /downloads/Sitetor. В этом случае, для проведения торговли без комиссий достаточно объемов по сделкам в размере и более. Обрати внимание: этот способ подходит только для статей, опубликованных более двух месяцев назад. После того, как вы что-то загрузили, это остаётся в сети навсегда. Этот сайт создан для исключительно в ознакомительных целях.!Все сделки на запрещенных сайтах сети тор являются незаконными и преследуются по закону. Но также существуют и легальные проекты библиотеки, литературные журналы. Пользуйтесь на свой страх и риск. Onion - Post It, onion аналог Pastebin и Privnote. Просто переведите криптовалюту или фиат из другого кошелька (банковского счета) в соответствующий кошелек Kraken? В качестве примера откройте ссылку rougmnvswfsmd. Ввести запрашиваемые данные. Желающие прочесть его смогут для этого ввести твой публичный ключ, и сервис выдаст текст. Английский язык. На самом деле существует более двадцати каналов с разными музыкальными жанрами. Пытаюсь перейти на поисковики(Torch, not Evil) через TOR, и на любые другие onion сайты, получаю это: Invalid Onionsite Address The provided onionsite address is invalid. Маржинальная торговля Торговая платформа Kraken предлагает опцию маржинальной торговли с кредитным плечом Х5, профессиональным торговым интерфейсом, продвинутым API и высокими лимитами займов при низких комиссиях? Двухфакторная авторизация позволяет добавить дополнительный ключ к вашему аккаунту помимо пароля. Степень анонимности в них выше (при соблюдении всех мер безопасности). Для каждого актива она индивидуальна. Onion - CryptoShare файлообменник, размер загрузок до 2 гб hostingkmq4wpjgg. RiseUp RiseUp это лучший темный веб-сайт, который предлагает безопасные услуги электронной почты kracc и возможность чата. Права пользователей не гарантированы ничем. Однако многие новостные организации и издатели создали свои собственные URL-адреса SecureDrop, чтобы использовать возможности анонимных осведомителей.

Кракен магазин kr2web in тор - Kra11.at

В центральной части города. Что у Вас нового? Как добраться (доехать) до скейт-парка Сделать это просто на маршрутке 13, курсирующей между площадь Восставших (смотрите там веб-камеру ) и центром. Севастопольский порт оснащен современным оборудованием, перегрузочными машинами и механизмами, обеспечивающими переработку навалочных, генеральных, наливных грузов, а также прием судов типа Ро-Ро. Теперь стало спокойнее. М. Все основные фигуры, кроме флай бокса в эскизе присутствуют, порадовало расширение территории и задействованы части трибун. И на таблетке только руины. Однако скейтбординг, роллинг и их «родственники» все равно остаются опасными видами спорта. Наслождаемся строительством. Там экстремалы мешают окружающим, создают опасные ситуации, а иной раз их действия можно расценить и как вандализм. Скрестили пальчики и ждём. Помимо новых молодежных площадок, здесь расположен городской пляж и масса вариантов сезонного размещения, поэтому в новом сезоне кластер альтернативных видов спорта в Севастополе станет эпицентром экстрим-движения Крыма! Обычно конструкции поставляют модулями. Но это правильно в экстремальном спорте (как и в парашютном ) каждый обязан иметь личное оборудование и самостоятельно отвечать за его состояние. Филиал фгбу «АМП Черного моря». Будет правильнее начать. Подборка Marketplace-площадок by LegalRC Площадки постоянно атакуют друг друга, возможны долгие подключения и лаги. Все углы конструкции в обязательном порядке закругляются. Спрашивает. Однако все необходимое для сооружения скейт-парка уже было под рукой. Новое общественное пространство для жителей и гостей Крыма занимает площадь в 24 гектара. Срок службы подобных сооружений десятки лет. Но при этом зрителям осталось много места! Видео Адрес:. Общероссийский тренд благоустройства общественных территорий предполагает наличие долговечных городских экстрим-площадок. Севастопольский порт оснащен современным оборудованием, перегрузочными машинами и механизмами, обеспечивающими переработку более 10 млн. В работе используется развитая инфраструктура порта, включающая железнодорожные и подкрановые пути, автомобильные дороги, инженерные сети, базы судоремонта и склад-холодильник на 5000тн продукции. Все конструкции содержат антискользящее покрытие, да и в целом их размещение зависит от сложности новички не пересекаются с опытными и не создают дополнительных опасных ситуаций. 300-летия Российского Флота, Севастополь, Крым, Россия. Но тишина. В итоге я закошмарил всех знакомых мне работников в вопросе о хоть каком-то эскизе. Ну кроме не большой минирампы из фанеры. В Камышовой бухте: максимальная длина судов 225,0 м, максимальная осадка 11,5. Но у горожан вызывала недовольство парковка, расположенная возле променада у гавани. Фирма-производитель поставила оборудование еще в 2017., а задержка вышла из-за выбора места локации. Поделитесь с друзьями! И, даже, значительно расширить площадку. Универсальная незамерзающая акватория позволяет осуществлять круглогодичную навигацию. В Балаклавской бухте: максимальная длина судов 76,0 м, максимальная осадка 5,0. Содержание Где находится скейтпарк на карте Севастополя. Концепция парка Учкуевка разработана бюро #WowHaus. Одновременно они желают доказать себе и ровесникам свою смелость, делая порой глупые и действительно опасные вещи.

Но может работать и с отключенным. Onion-сайты v2 больше не будут доступны по старым адресам. Многие и многое шлют в Россию. Связь доступна только внутри сервера RuTor. Onion/ - Psy Community UA украинская торговая площадка в виде форума, наблюдается активность, продажа и покупка веществ. На момент публикации все ссылки работали(171 рабочая ссылка). Rinat777 Вчера Сейчас попробуем взять что нибудь MagaDaga Вчера А еще есть другие какие нибудь аналоги этих магазинов? Разное/Интересное Разное/Интересное checker5oepkabqu. Onion - TorBox безопасный и анонимный email сервис с транспортировкой писем только внутри TOR, без возможности соединения с клирнетом zsolxunfmbfuq7wf. Onion - Verified зеркало кардинг-форума в торе, регистрация. Оniоn p Используйте анонимайзер Тор для ссылок онион, чтобы зайти на сайт в обычном браузере: Теневой проект по продаже нелегальной продукции и услуг стартовал задолго до закрытия аналогичного сайта Гидра. Onion - torlinks, модерируемый каталог.onion-ссылок. Количестово записей в базе 8432 - в основном хлам, но надо сортировать ) (файл упакован в Zip архив, пароль на Excel, размер 648 кб). Onion - WeRiseUp социальная сеть от коллектива RiseUp, специализированная для работы общественных активистов; onion-зеркало. Увидев, что не одиноки, почувствуете себя лучше. Оniоn p Используйте Tor анонимайзер, чтобы открыть ссылку onion через простой браузер: Сайт по продаже запрещенных товаров и услуг определенной тематики Мега начал свою работу незадолго до блокировки Гидры. Борды/Чаны. Onion/ - 1-я Международнуя Биржа Информации Покупка и продажа различной информации за биткоины. Org в луковой сети. Даркмаркет направлен на работу в Российском рынке и рынках стран СНГ. Сайты также расположены на онион доменах работающих в Тор браузере. Onion - CryptoParty еще один безопасный jabber сервер в торчике Борды/Чаны Борды/Чаны nullchan7msxi257.onion - Нульчан Это блять Нульчан! Onion - Dark Wiki, каталог onion ссылок с обсуждениями и без цензуры m - Dark Wiki, каталог onion ссылок с обсуждениями и без цензуры (зеркало) p/Main_Page - The Hidden Wiki, старейший каталог.onion-ресурсов, рассадник мошеннических ссылок. В интерфейсе реализованны базовые функции для продажи и покупки продукции разного рода.