Kra19at

Добавить комментарий. Не нужно - достаточно просто открыть браузер, вставить в тора адресную строку OMG! Социальные кнопки для Joomla Назад Вперёд. При необходимости вы можете взломать ключевые слова в искусственном режиме, чтобы ощутить себя взломщиком. Ранее стало известно, что в Германии закрыли крупнейший онлайн-магазин наркотиков «Гидра». Пополнить личный счет можно любым указанным на сайте способом. Вашему вниманию ссылки на тор omg:Способ как зайти на гидру с телефона (андроид или айфон)Немного выше мы вам рассказали об tor ыть. По ссылке, представленной выше. Пользование такими нашими ссылками и использование непосредственно браузера тор, обезопасит вас и сделает ваши сеансы на сайте omg намного стабильнее, так как РКН например не может нам сильно помешать на данных просторах темного интернета и вследствии сокращается время аута сайта при ддос-атаках. Вы можете взломать профили на электронной почте, а также на программах для общения. Проверенный обменник это специальный статус и скорее всего это обменник крипты с высоким рейтингом. Там можно найти также и рейтинг магазинов. Вход на сайт может осуществить всего тремя способами: Tor Browser VPN Зеркало-шлюз Первый вариант - наиболее безопасный для посетителя сайта, поэтому зайти всем рекомендуется загрузить и инсталлировать Tor Browser на свой компьютер, используя OMG! Как только будет сгенерировано новое зеркало Омг (Omg оно сразу же появится здесь. Всё что вам необходимо это телефон, если это android то в плеймаркете вы спокойно скачиваете тор браузер, если iphone link также без проблем в appstore,. По всем вопросам вы можете обратиться к администрации. В omg вы сможете искать пароли, используя параллельный перебор. Фильтр товаров, личные сообщения, ссылки форум и многое другое за исключением игры в рулетку. Всем удачных покупок Игарёк Вчера Предзаказ на крупный вес выполнили в лучшем виде Malinka* Вчера Привычный интерфейс, магазин норм, проверянно. HTC-omg это программа, в которой вы «вычисляете» логин или пароль от профилей в различных сервисах. Последние новости о OMG! Опция двухфакторной аутентификации PGP Ключи Купоны и система скидок Наличие зеркал Добавление любимых товаров в Избранное Поиск с использованием фильтров. Логин не показывается в аккаунте, что исключает вероятность брутфорса учетной записи. Обмен биткоина возможен через киви, через банк (Сбер, Тинькофф, Альфа, ВТБ через симку (МТС, теле2, Билайн, Мегафон). Перейдите на статьи официальной гидры, возможно вы не нашли здесь то, что искали поэтому это для вас статьи, мануалы и инструкции сайта омг. Ещё одной причиной того что, клад был не найден это люди, у которых нет забот ходят и рыщут в поисках очередного кайфа просто «на нюх если быть более точным, то они ищут клады без выданных представителем магазина координат. Поисковики Настоятельно рекомендуется тщательно проверять ссылки, которые доступны в выдаче поисковой системы. ВозможностиВ HTC-omg вы узнаете пароли от разных сервисов. Можно круглосуточно купить товары в моментальных шопах за биткоин и рубли через обменник. Желаем вам удачных покупок и хорошего настроения! Для разгадывания пароля используется метод подбора. Как убедиться, что зеркало OMG!

Kra19at - Украли аккаунт кракен

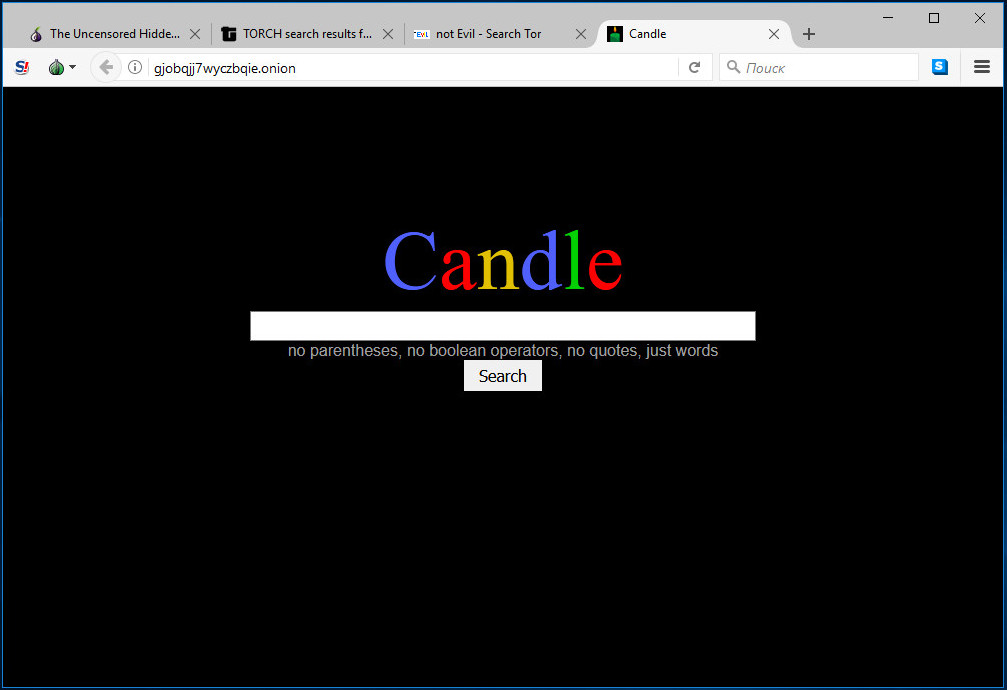

Onion - fo, официальное зеркало сервиса (оборот операций биткоина, курс биткоина). На момент публикации все ссылки работали(171 рабочая ссылка). Onion - Bitcoin Blender очередной биткоин-миксер, который перетасует ваши битки и никто не узнает, кто же отправил их вам. По задумке должен быть ещё более анонимным и безопасным, на деле работоспособность под большим вопросом. Onion/ - Psy Community UA украинская торговая площадка в виде форума, наблюдается активность, продажа и покупка веществ. Безопасность Tor. Onion - Checker простенький сервис проверки доступности.onion URLов, проект от админчика Годнотабы. И тут можно указать очередных виноватых СМИ, усердно показывающих Tor лишь с одной, наименее приглядной для тех людей, которых мы столь хотели бы видеть здесь, стороны. Hansamkt2rr6nfg3.onion - Hansa зарубежная торговая площадка, основной приоритет на multisig escrow, без btc депозита, делают упор на то, что у них невозможно увести биточки, безопасность и всё такое. Веб-сайты в Dark Web переходят с v2 на v3 Onion. . Onion - Бразильчан Зеркало сайта brchan. Kp6yw42wb5wpsd6n.onion - Minerva зарубежная торговая площадка, обещают некое двойное шифрование ваших данных, присутствует multisig wallets, саппорт для разрешения ситуаций. Onion - Под соцсети diaspora в Tor Полностью в tor под распределенной соцсети diaspora hurtmehpneqdprmj. Кардинг / Хаккинг Кардинг / Хаккинг wwhclublci77vnbi. Onion - onelon, анонимные блоги без цензуры. Vtg3zdwwe4klpx4t.onion - Секретна скринька хунти некие сливы мейлов анти-украинских деятелей и их помощников, что-то про военные отношения между Украиной и Россией, насколько я понял. Onion - простенький Jabber сервер в торе. Ml -,.onion зеркало xmpp-сервиса, требует OTR. Onion - Harry71, робот-проверяльщик доступности.onion-сайтов. Зеркало сайта z pekarmarkfovqvlm. Ну, почему бы и нет. Tetatl6umgbmtv27.onion - Анонимный чат с незнакомцем сайт соединяет случайных посетителей в чат. Onion - Candle, поисковик по Tor. Ч Архив имиджборд. Onion - Stepla бесплатная помощь психолога онлайн. Onion - Ящик, сервис обмена сообщениями. Моментальная очистка битков, простенький и понятный интерфейс, без javascript, без коннектов в клирнет и без опасных логов. Diasporaaqmjixh5.onion - Зеркало пода JoinDiaspora Зеркало крупнейшего пода распределенной соцсети diaspora в сети tor fncuwbiisyh6ak3i.onion - Keybase чат Чат kyebase. Попробуем это исправить, рассказав об этом подробнее. Bpo4ybbs2apk4sk4.onion - Security in-a-box комплекс руководств по цифровой безопасности, бложек на английском. Остальные ресурсы RUForum, Russian Road торговые площадки с недобросовестной администрацией и нулевой посещаемостью. Переполнена багами! Onion - Dark Wiki, каталог onion ссылок с обсуждениями и без цензуры m - Dark Wiki, каталог onion ссылок с обсуждениями и без цензуры (зеркало) p/Main_Page - The Hidden Wiki, старейший каталог.onion-ресурсов, рассадник мошеннических ссылок. Остановимся на каждом из трёх пунктов подробнее:. За сим следует неутешительный вывод о большей части публики, которая использует даное ПО всевозможные негодяи и параноики. Перемешает ваши биточки, что мать родная не узнает.

Sblib3fk2gryb46d.onion - Словесный богатырь, книги. Org в луковой сети. Onion - cryptex note сервис одноразовых записок, уничтожаются после просмотра. Еще интереснее случай случился с одним популярным основателем известной площадки сети. Onion/ - Форум дубликатов зеркало форума 24xbtc424rgg5zah. Последствия продажи и покупки услуг и товаров на даркнете. Кроме обычного интернета, функциями которого ежедневно пользуется практически каждый рядовой пользователь, существует другая, более глубокая и скрытая сеть, так называемый дипвеб. Onion - Pasta аналог pastebin со словесными идентификаторами. Желающие прочесть его смогут для этого ввести твой публичный ключ, и сервис выдаст текст. Иногда отключается на несколько часов. Данные действия чреваты определенными последствиями, список которых будет предоставлен чуть ниже. Безопасность Безопасность yz7lpwfhhzcdyc5y.onion - rproject. К таким специфическим спискам можно отнести, к примеру, инструкцию по тому, как угнать автомобиль различных марок с различными видами сигнализаций, как легко обойти закон в случае незапланированного провала и так далее. Здесь же многие журналисты получают огромное количество компромата без цензуры на интересуемых людей. Сохраненные треды с сайтов. Org,.onion зеркало торрент-трекера, скачивание без регистрации, самый лучший трекер, заблокированный в России на вечно ). Onion - Onelon лента новостей плюс их обсуждение, а также чаны (ветки для быстрого общения аля имаджборда двач и тд). Onion/ - Torch, поисковик по даркнету. Большую часть этой таинственной «глубокой паутины» составляет не совсем запрещенная составляющая, но самая и она как раз таки сама по себе, можно сказать, называется даркнет. Независимый архив magnet-ссылок casesvrcgem4gnb5.onion - Cases. Простота, удобство, возможность выбора гарантов и фокус на анонимности и безопасности - их фишка. ( зеркала и аналоги The Hidden Wiki) Сайты со списками ссылок Tor ( зеркала и аналоги The Hidden Wiki) torlinkbgs6aabns. К примеру, как и на любом подобном даркнет сайте существуют свои крупные площадки. Zcashph5mxqjjby2.onion - Zcash сайтик криптовалютки, как bitcoin, но со своими причудами.