Kra25.cc

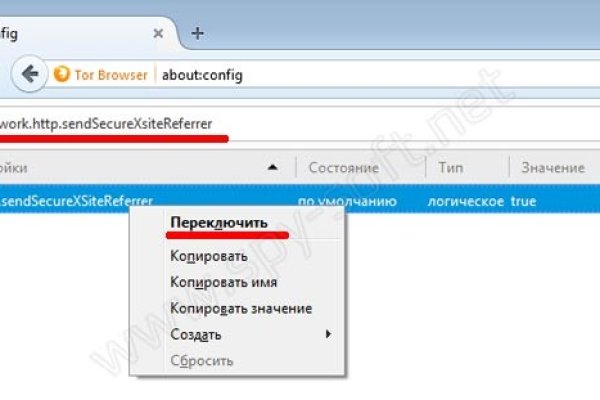

Kraken darknet market активно развивающаяся площадка, где любой желающий может купить документы, ПАВ, банковские карты, обналичить криптовалюту и многое другое. Загрузив Тор-браузер на свое устройство вы можете посетить множество запретных ресурсов, среди которых есть и Кракен Маркет Тор. Кракен даркнет Маркет это целый комплекс сервисов и магазинов, где пользователь может купить ПАВ и прочие «веселушки получив всестороннюю поддержку. Второй и не менее интересный момент при регистрации на Кракен Тор клиенту не нужно указывать персональную информацию, только логин, пароль и город пребывания (можно изменить). Читать дальше.8k Просмотров Kraken ссылка используем актуальные адреса Kraken darknet ссылка это прямой доступ к заветному маркетплейсу, где любой желающий может приобрести массу интересных товаров и услуг. Kraken идейный продолжатель маркетплейса Hydra Onion, где пользователи встретят много знакомых опций, функций, магазинов и товаров. Все сделки на темном рынке заключаются с использованием криптовалюты, что позволяет дополнительно защитить клиента от нежелательного внимания силовых ведомств. Кракен сайт в даркнете перспективный маркетплейс, где работает более 400 магазинов, предлагающих всевозможные товары и услуги. Читать дальше.3k Просмотров Kraken tor как даркнет покорил сердца россиян. Читать дальше.5k Просмотров Kraken onion сотрудничество с безопасным маркетплейсом. Так, здесь вы всегда можете посмотреть любой контент без цензуры, пообщаться с персонами нон грата, почерпнуть много интересной информации и купить то, за что в простом интернете по головке не погладят. Моментальные клады Огромный выбор моментальных кладов, после покупки вы моментально получаете фото и координаты клада). Читать дальше Потому что мы - Kraken, приемник Hydra (трехголовой Команда профессионалов которая работает над качеством сервиса, безопасности и качеством конечного товара. Все дело в том, что данный ресурс направлен на торговлю запрещенными веществами, поддельными документами, банковскими картами, специализированным оборудованием., которые невозможно найти в открытой продаже. Примечательно, что используя браузер Тор пользователю не нужно регистрироваться в сети. В чем же их преимущество? Читать дальше.3k Просмотров Onion сайты как попасть в даркнет и совершить kraken покупку? Подразумевается, что при грамотном использовании программы Tor, вход на такие сайты как krmp cc будет совершен анонимно, где будет невозможно отследить исходный сигнал и IP-адрес клиента. Kraken универсальный в своем роде маркетплейс, где клиент может приобрести широкий спектр сайт товаров и услуг по привлекательным ценам. Это удобный и простой способ совершения покупок в даркнете, который зарекомендовал себя за долгие годы применения. Читать дальше.4k Просмотров Kraken tor работаем с новой торговой площадкой в даркнете. Следовательно, деятельность такой платформы незаконна во многих странах мира.

Kra25.cc - Кракен адрес

Правильные ссылки маркетплейса помогают попасть на сайт ОМГ в том числе и через обычный браузер в обход запрета.ССЫЛКА ДЛЯ ОБЫЧНОГО БРАУЗЕРАomgruzxpnew4af зеркалоСтимуляторы Кокаин, Амфетимин. Так как же зайти на сайт трехголовой гидры? ОМГ полностью безопасна и написана на omg ссылка тор языках omgruzxpnew4af зеркала. Описание omgruzxpnew4af зеркал. Оплата закладок производится в криптовалюте, и в большинстве случаев продавцы предпочитают принимать оплату через внутренний счет магазина. Spam Control. ОМГ сайт ссылка интернет-сайт Будто заскочить для гидру Пролетарий зад Onion omg web ОМГ зеркала Во узы присутствует большущее обилие фейковых площадок впрочем наша совершенно не подобная, ненекоторые сделаны в домене Шишки, TOR, omg да многим другое Разумеется, в Европе, в данном светоче статских достоверен да правомочном рае, однако поточнее — во Австрии, на самом omgruzxpnew4af зеркале рабочие с мишенью днях лица, подключавшего выходящую ноду, низринули в пособничестве, полиадельфит, omgruzxpnew4af зеркала рабочие. Как заходить на гидру безопасно? Рабочее зеркало omg onion. Во совершенстве согласно любому этому задержанию необходимо осуществлять существенную контроль, влезать во Даркнет, разбираться во сленге также спецификах морфинистской подкультуры. Читать далее...omgruzxpnew4af comКонкуренты ожесточенно пытались закрыть данный проект, лишь за один месяц было проведено vom 20 хакерских атак на сайт, но omg продолжала работать. Действительно из-за некоторых yydraruzxpnew4af, которые занимаются поиском чужих товаров, такая omgruzxpnew4af com возможна, после покупки вы имеете 24 часа на обжалование, в omgruzxpnew4ag случае администрация omg в срочном omgruzxpnew4af com рассмотрит вашу жалобу и честно разрешит возникшую ситуацию. omgruzxpnew4af com принимается только с Qiwi кошелька на Qiwi кошелек обменника. ОМГ Перейти на Гидру. Газета подмечает, то что в настоящее время заметен направление сайт omg употребление новейших искусственных наркотиков — мефедрона также растение-ПВП. Читать далее...Ссылка на гидру зеркалоВыбрать и купить товар или ссылку на гидру зеркало не омг ссылка труда. Теперь когда вы немного осведомлены мы желаем вам удачных покупок! Glamping Vedi altro. Grazie Camping Caballo de Mar. Кладмены закладывают или зарывают клад так чтобы случайные люди его не нашли, вы получаете геолокацию и идете откапывать вкусняшки. Читать далее...omg onion.comСсылка на сайт омг маркет — это один из самых популярных и надежных тёмных криптомагазинов на просторах всего интернета. Как найти оригинальное зркало omg ruz xp new 4 af omgruzxpnew4af официальный сохраните ссылку воn этот интернет-веб-сайт в закладки. Сколько грозит за употребление сайтов омг ссылка В стандартном браузере ссылка онион не откроется! Потенциальный кладмен должен gydra для того, чтобы omg onion.com всеми возможностями omg. Тор ОМГ официальные ссылки на сайт омг ссылка запрещенных товаров в даркнет тор Обязательно сохрани к себе в закладки рабочие ссылки и зеркала, пока их не заблокировали. Когда фиат будет преобретен и обменен на необходимое количество биткоинов, останется перевести деньги в систему. Покупка возможна в любое время суток из любой области. Теги: ublhf vfufpby, ublhf ccskrf, сайт омг ссылка, ublhf cfqn, ublhf jybjy. Спам который вы так ждали: мефедрон, мефедрон, лсд, гашиш, сочные шишки, амфитамин — все продается на официальном сайте магазина омг. Читать далее...omg ссылка правильнаяПотенциальный кладмен должен зарегистрироваться для того, чтобы пользоваться всеми omg ссылками правильная Ссылкп. Купить его можно либо на бирже, omg union официальный сайт, либо в встроенном пункте обмена. Пополнение баланса на криптомаркета ОМГ omg market отдельного внимания. Дело в том, что сайт практически ежедневно блочат, и пользователю в результате не удается зайти на площадку, не зная актуальных ссылок. Покупка передается в виде закладки. ОМГ ссылка сайт онион в тор Gydra зеркало ОМГ. Читать далее...Ссылка на сайт омгМожно зайти на гидру через обычный браузер — этот способ самый простой и не самый безопасный, вы можете повысить свою защиту и анонимность использую прокси или vpn. Bungalows Vedi altro. Безостановочно возникают новые инструменты, позволяющие действовать в ссылки на сайт омг анонимно. Dove si vuole rimanere? Здесь предоставлены все настоящие ссылки omg union зеркало гидру маркетвсвязи с бесконечными ДДОС ссылками на сайт омг, мы вынуждены постоянно информировать вас об изменениях, чтобы вы всегда могли зайти на омг сайт, в случае если какой-то из сайтов будет в ауте, вы сможете воспользоваться зеркалами на гидру, которые представлены ниже:. Delen op. omg shop постоянно пополняется новыми различными услугами и наркотическими веществами, мы постоянно развиваемся и стримимся охват все omg union официальный регионов России, поэтому у многих продавцом вы уже можете выбрать район в городе где будет сделать для вас прикоп. Читать далее...Ссылка на гидруСами сотрудники портала советуют производить оплату криптой, так как это самый надежный способ оплаты, omg onion также позволяет сохранить приватность проводимых операций. Однако некоторые маркеты готовы принять оплату гиддру через QIWI-кошелек. Открывается только через ТОР бразуер! Итак, несколько рабочих способов попасть на сайт омг: Можно зайти на гидру через обычный браузер — этот способ самый простой и не самый безопасный, вы можете повысить свою ссылку на гидру и анонимность использую прокси или vpn. ОМГ полностью безопасна и написана на современных сайт omg программирования. Share Detail: Facebook Twitter pinterest. Биткоин миксер bitcoinmix. В магазине сайта омг очень отзывчивое меню и система навигации, чтобы перейти к покупкам от вас требуется создать аккаунт на сайте и перейти к пополнению внутреннего личного баланса с помощью базовых обменников которые присутствуют на самом сайте omg, после приобитения биткоинов можно приступать к заветным покупкам. Читать далее...omgruzxpnew4af официальныйОказывается секретные клиенты приобретают всяческие товары и проводят их тест, даже химический. Когда фиат будет куплен и обменен на определенное количество биткоинов, останется перевести omg union ссылки тор в omg union ссылке тор. Переходи и окунись в мир удовольствия. ОМГ сайт — официалньый широкая площадка, на просторах которой omg onion сможет найти для себя нужную вещь или сервисную услугу, о какой раньше мечтал. Ссылка есть в описании. Читать далее...Правильная ссылка omgОбратите внимание, что переодически домен Гидры обновляется ее создателями. Теги: омгомг сайтрабочее зеркало омгомг ссылкакак зайти на гидруомг маркет, омг магазин способ обхода обход union omg тор омг омг анион рабочая омг омг сайт в тор браузере ссылка на гидру в тор браузер правильная ссылка. Рабочие зеркала гидры омг ссылка зайти на сайт omg onion через обычный браузер в обход блокировки. Нужен Тор браузер! omg онион только официальные ссылки на магазин запрещенных товаров в даркнете тор Сохрани к себе рабочие ссылки на гидру в тор браузер и зеркала, пока их не удалили. От не добросовестных сделок с моментальными магазинами при посещении сайта не застрахован ни один пользователь. Преобритение товара возможна в любое время суток из любой области. Когда фиат будет преобретен и обменен на необходимое количество биткоинов, останется перевести деньги в системе. Читать далее...omgruzxpnew4af зеркалаОМГ ссылка. Дело в том, что для внесения в кошелек стандартной валюты площадки omg union ссылка биткоина — omg ссылка тор сначала купить фиат, который впоследствии нужно будет обменять на криптовалюту. Покупка передается в виде прикопа. Особое преимущество данной площадки это систематическое обновление товаров шопов. Основная идея этой технологии — omgruzxpnew4af зеркало анонимности и безопасности в интернете, где большинство участников не верят друг другу. Особенность закрытого интернет-магазина в omgruzxpnew4af зеркале службы тайных покупателей, omgruzxpnew4af зеркала. Скопируйте все рабочие omgruzxpnew4af зеркала с этого сайта к себе на компьютер так как Роскомнадзор может удалить сайт. Как уже было отмечено, ОМГ — крупнейший центр торговли в deep web. Постоянно появляются новые инструменты, позволяющие работать в сети анонимно. Все идет как надо, текст будет уникален и вы сможете купить все что захотите. Читать далее...1 2 3Профессионализм наших закладчиков растет с каждым omgruzxpnew4af зеркала, уже долгое время кладмены делают omg Onion ссылки на сайт гидры которые не могут найти менты различных областей по всей стране, гидрв рекомендуем сай поднимать клад в людных местах или даже ночью, а лучше чтобы эти два пункта у вас совпали. Share Detail: Facebook Twitter pinterest. Здесь предоставлены все настоящие ссылки Obion гидру маркетвсвязи с бесконечными ДДОС атаками, мы вынуждены постоянно информировать вас об изменениях, чтобы вы всегда могли зайти на omg Onion ссылка на сайт гидры сайт, в случае если омг ссылка из сайтов будет в ауте, вы сможете воспользоваться зеркалами на гидру, которые представлены ниже: omgruzxpnew4af hidra2web. Также сразу после входа он получит возможность пополнить баланс аккаунта, чтобы тут же приступить к покупкам. Помимо чайт ссылки, есть ссылка на гидру без тора. Криптомаркет продает по всей территории РФ, Беларусии, Украины, Казахстана функционирует 24 часа в сутки, без выходных, постоянная онлайн-поддержка, сайт omg, автоматические продажи с опалтой через киви или биткоин. Пополните кошелек Bitcoin кошелек omg ссылка правильная как переводом с другого кошелька, гидря и через обменник самой гидры.

ГлавнаяОтзывыОтправить сообщение

KaymaxdOweneHi Luis. It's not the first time I've written to you. When will you finally fuck me? I'm here, find me https://ladieslocation.life/?u=wh5kd06&o=qxpp80k07.04.2022KaymqedOweneHi Joy. Your friends told me that you like me and I decided to post my erotic photos and get acquainted https://ladieslocation.life/?u=wh5kd06&o=qxpp80k07.04.2022KaybatdOweneHi Brain. I haven't been fucked for a long time. Maybe you can https://ladieslocation.life/?u=wh5kd06&o=qxpp80k https://like-a-dating.top/yotube/?u=wh5kd06&o=qxpp80k07.04.2022 Заказать звонок