Kraken 15at сайт

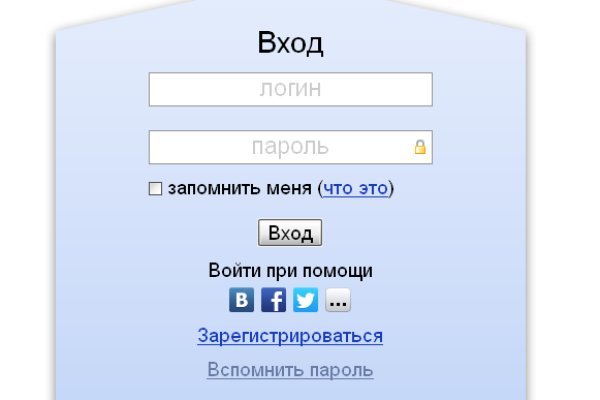

Именно на форуме каждый участник имеет непосредственную возможность поучаствовать в формировании самого большого темного рынка СНГ Hydra. Всегда работающие методы оплаты: BTC, XMR, usdt. Но пользоваться ним не стоит, так как засветится симка. Хорошая новость, для любых транзакций имеется встроенное 7dxhash шифрование, его нельзя перехватить по воздуху, поймать через wifi или Ethernet. Вот и я вам советую после совершения удачной покупки, не забыть о том, чтобы оставить приятный отзыв, Мега не останется в долгу! Так как система блокчейн имеет свои особенности, стоит это учитывать перед тем как пополнить баланс на Мега Даркнет. Не становитесь «чайками будьте выше этого, ведь, скорее всего всё может вернуться, откуда не ждёте. Заходите через анонимный браузер TOR с включенным VPN. Не можете войти на сайт мега? Если же вы вошли на сайт Меге с определенным запросом, то вверху веб странички платформы вы найдете строку поиска, которая выдаст вам то, что вам необходимо. А что делать в таком случае, браузере ответ прост Использовать официальные зеркала Мега Даркнет Маркета Тор, в сети Онион. Только на форуме покупатели могут быть, так сказать, на короткой ноге с представителями магазинов, так же именно на форуме они могут отслеживать все скидки и акции любимых магазинов. Еще один способ оплаты при помощи баланса смартфона. Всегда смотрите на адресную строку браузера, так вы сделаете все правильно! Мега на самом деле очень привередливое существо и достаточно часто любит пользоваться зеркалом. Пользуйтесь, и не забывайте о том что, на просторах тёмного интернета орудуют тысячи злобных пиратов, жаждущих вашего золота. Отдельного внимания стоит выбор: Любой, моментальный, предварительный заказ или только надёжный. Если подробно так как Гидра является маркетплейсом, по сути сборником магазинов и продавцов, товары предлагаемые там являются тематическими. Главное зеркало: mega555kf7lsmb54yd6etzginolhxxi4ytdoma2rf77ngq55fhfcnyid. Union, например ore или новое зеркало, то вы увидите ненастоящий сайт, так как у Mega Url правильная доменная зона. Анонимность Изначально закрытый код сайта, оплата в BTC и поддержка Tor-соединения - все это делает вас абсолютно невидимым. Что можно купить на Гидре Если кратко всевозможные запрещенные товары. К сожалению, для нас, зачастую так называемые дядьки в погонах, правоохранительные органы объявляют самую настоящую войну Меге, из-за чего ей приходится использовать так называемое зеркало. Заполните соответствующую форму и разгадайте хитрую капчу для входа в личный аккаунт: Чтобы проверочный код входа приобрёл более человеческий вид, потяните за голубой ползунок до тех пор пока не увидите знакомые символы. Клиент, использующий форум не упускает прекрасную возможность быть в самом центре событий теневого рынка Мега. Ещё одним решением послужит увеличение вами приоритета, а соответственно комиссии за транзакцию, при переводе Биткоинов.

Kraken 15at сайт - Кракен рабочий сайт

Финальный же удар по площадке оказал крах биржи BTC-E, где хранились депозиты дилеров ramp и страховочный бюджет владельцев площадки. В расследовании, выпущенном журналистами «Ленты было рассказано, что на уничтожение ramp в известной степени повлияли администраторы Hydra. Выбирая на магазине Мега Даркнет анонимные способы оплаты, типа Биткоин, вы дополнительно страхуете себя. Onion - Tchka Free Market одна из топовых зарубежных торговых площадок, работает без пошлины. Многие из них не так эффективны, как хотелось. Onion/?x1 - runion форум, есть что почитать vvvvvvvv766nz273.onion - НС форум. Заведи себе нормальный антивирус и фаервол, правильно настрой их и научись пользоваться - и спи себе спокойно. Требуется регистрация, форум простенький, ненагруженный и более-менее удобный. То есть после оплаты товара средства уходят сразу же на отстой в банкинг сайта. При обмене киви на битки требует подтверждение номера телефона (вам позвонит робот а это не секурно! Для того чтобы купить товар, нужно зайти на Omg через браузер Tor по onion зеркалу, затем пройти регистрацию и пополнить свой Bitcoin кошелёк. Все ссылки даю в текстовом виде. Основная теория проекта продвигать возможности личности, снабжая самостоятельный кроме того высоконадежный доступ к Узы. Исходя из данной информации можно сделать вывод, что попасть в нужную нам часть тёмного интернета не очень-то и сложно, всего лишь необходимо найти нужные нам ссылки, которые, кстати, все есть в специальной Википедии черного интернета. Onion - Post It, onion аналог Pastebin и Privnote. Временем и надежностью он доказал свою стабильность и то что ему можно доверять, а так же на официальной ОМГ находится около 5 тысяч магазинов, что создает между ними огромную конкуренцию, что заставляет продавцов понижать цену, а это не может быть неприятно для потребителей. W3.org На этом сайте найдено 0 ошибки. Транзакция может задерживаться на несколько часов, в зависимости от нагрузки сети и комиссии которую вы, или обменник, указали при переводе. Наглядный пример: На главной странице магазина вы всегда увидите первый проверочный код Мега Даркнет, он же Капча. Торрент трекеры, библиотеки, архивы. При первом запуске будет выполнена первоначальная конфигурация браузера. Возможность оплаты через биткоин или терминал. Onion - Alphabay Market зарубежная площадка по продаже, оружия, фальшивых денег и документов, акков от порносайтов. Сохраненные треды с сайтов. Hbooruahi4zr2h73.onion - Hiddenbooru Коллекция картинок по типу Danbooru. Программы для Windows и Mac Настольные способы блокировки чаще всего являются либо платными, либо сложными в обращении и потому не имеющими смысла для «чайников которым вполне достаточно небольшого плагина для браузера. Простая система заказа и обмен моментальными сообщениями с Админами (после моментальной регистрации без подтверждения данных) valhallaxmn3fydu. ОМГ официальный Не будем ходить вокруг, да около. Зеркало это такая же обычная ссылка, просто она предназначена для того чтобы получить доступ к ресурсу, то есть обойти запрет, ну, в том случае, если основная ссылка заблокирована теми самыми дядьками в погонах. Onion - Архив Хидденчана архив сайта hiddenchan. Гидра правильная ссылка. Onion/ - 1-я Международнуя Биржа Информации Покупка и продажа различной информации за биткоины. Если же вы хотите обходить блокировки без использования стороннего браузера, то стоит попробовать TunnelBear. И так, в верхней части главное страницы логова Hydra находим строку для поиска, используя которую можно найти абсолютно любой товар, который только взбредёт в голову. Решений судов, юристы, адвокаты. Mega Darknet Market не приходит биткоин решение: Банально подождать. Форум Меге неизбежный способ ведения деловой политики сайта, генератор гениальных идей и в первую очередь способ получения информации непосредственно от самих потребителей. И так, несколько советов по фильтрации для нужного вам товара. Просто покидали народ в очередной раз, кстати такая тенденция длилась больше 3 лет. Onion - the Darkest Reaches of the Internet Ээээ. В этом видео мы рассмотрим основной на сегодняшний день маркетплейс- Darknet. Есть интересное содержание? Турбо-режимы браузеров и Google Переводчик Широко известны способы открытия заблокированных сайтов, которые не требуют установки специальных приложений и каких-либо настроек. Различные тематики, в основном про дипвеб.

Респект модераторам! Почему пользователи выбирают Mega? Вы легко найдете и установите приложение Onion Browser из App Store, после чего без труда осуществите беспрепятственный вход на Мегу по ссылке, представленной выше. Максим Пользователь. Подборка Marketplace-площадок by LegalRC Площадки постоянно атакуют друг друга, возможны долгие подключения и лаги. Mega Darknet Market не приходит биткоин решение: Банально подождать. Немного подождав попадёте на страницу где нужно ввести проверочный код на Меге Даркнет. Еще есть варианты попасть на основной сайт через зеркала Мега Даркнет, но от этого процедура входа на площадку Даркнет Мега не изменится. Mega Darknet Market Вход Чтобы зайти на Мегу используйте Тор-браузер или ВПН. Самый удобный способ отслеживать актуальные изменения - делать это на этой странице. Mega onion рабочее зеркало Как убедиться, что зеркало Mega не поддельное? Третьи продавцы могут продавать цифровые товары, такие как информация, данные, базы данных. До этого на одни фэйки натыкался, невозможно ссылку найти было. Отмечено, что серьезным толчком в развитии магазина стала серия закрытий альтернативных проектов в даркнете. Подробнее: Криптовалютные кошельки: Биткоин, Ефириум, и другие малоизвестные кошельки Банковские карты: Отсутствуют! Особых знаний для входа на сайт Мега не нужно - достаточно просто открыть браузер, вставить в адресную строку Мега ссылку, представленную выше, и перейти на сайт. Возможность оплаты через биткоин или терминал. Согласно мнению аналитиков, оборот с 2019 года увеличился.3 миллионов долларов до 2 миллиардов в 2020 году. Это сделано для того, чтобы покупателю было максимально удобно искать и приобретать нужные товары. Но сходство элементов дизайна присутствует всегда. Залетайте пацаны, проверено! Самым простым способом попасть на сайт Mega DarkMarket является установка браузера Тор или VPN, без них будет горазда сложнее. Регистрация При регистрации учетной записи вам предстоит придумать логин, отображаемое имя и пароль. Mega вход Как зайти на Мегу 1 Как зайти на мегу с компьютера. Введя капчу, вы сразу же попадете на портал. При входе на правильный сайт вы увидите экран загрузки. Из-за этого в 2019 году на платформе было зарегистрировано.5 миллиона новых аккаунтов. Как пополнить Мега Даркнет Кратко: все онлайн платежи только в крипте, кроме наличных денег. Ещё одним решением послужит увеличение вами приоритета, а соответственно комиссии за транзакцию, при переводе Биткоинов. Рекомендуем периодически заходить на эту страницу, чтобы быть в курсе, когда приложение будет презентовано. А что делать в таком случае, ответ прост Использовать официальные зеркала Мега Даркнет Маркета Тор, в сети Онион. Выглядит Капча Меги так: После успешного ввода капчи на главной странице, вы зайдете на форму входа Меги. Также многие используют XMR, считая ее самой безопасной и анонимной. Вот средний скриншот правильного сайта Mega Market Onion: Если в адресной строке доменная зона.