Отчисление в пенсионный фонд башкортостан

ознакомиться

с инфографикой

Сегодня работодатели платят страховые взносы в обязательную пенсионную систему по тарифу 22% от фонда оплаты труда работника. Из них 6% тарифа могут идти на формирование пенсионных накоплений, а 16% – на формирование страховой пенсии, а могут, по выбору гражданина, все 22% идти на формирование страховой пенсии.

У граждан 1966 года рождения и старше формирование пенсионных накоплений может происходить только за счет добровольных взносов в рамках Программы государственного софинансирования формирования пенсионных накоплений, а также за счет направления средств материнского (семейного) капитала на накопительную пенсию. Если гражданин работает, страховые взносы на обязательное пенсионное страхование направляются только на формирование страховой пенсии. Пенсионные накопления также есть у мужчин 1953-1966 года рождения и женщин 1957-1966 года рождения, в пользу которых в период с 2002 по 2004 гг. включительно уплачивались страховые взносы на накопительную пенсию. С 2005 года эти отчисления были прекращены в связи с изменениями в законодательстве.

Если же гражданин родился в 1967 году и позднее, до 31 декабря 2015 года ему предоставлялась возможность выбора собственного варианта пенсионного обеспечения в отношении своих будущих пенсионных накоплений:

- формировать только страховую пенсию

- формировать страховую и накопительную пенсию одновременно

Гражданам 1966 года рождения и старше выбор варианта пенсионного обеспечения не предоставлялся.

В настоящее время право выбора варианта пенсионного обеспечения сохраняют лица 1967 года рождения и моложе, в отношении которых с 1 января 2014 года впервые начисляются страховые взносы на обязательное пенсионное страхование.

До 1 декабря года, в котором истекает пятилетний период с момента первого начисления страховых взносов на обязательное пенсионное страхование, указанные граждане вправе:

- заключить договор об обязательном пенсионном страховании и обратиться с заявлением о переходе (досрочном переходе) в негосударственный пенсионный фонд;

- либо до 31 декабря года, в котором истекает пятилетний период с момента первого начисления страховых взносов на обязательное пенсионное страхование, обратиться с заявлением о выборе инвестиционного портфеля управляющей компании, расширенного инвестиционного портфеля государственной управляющей компании или инвестиционного портфеля государственных ценных бумаг государственной "управляющей компании".

При внесении изменений в единый реестр застрахованных лиц по обязательному пенсионному страхованию либо при удовлетворении Пенсионным фондом Российской Федерации заявления о выборе инвестиционного портфеля с установлением варианта пенсионного обеспечения, предусматривающего направление на финансирование накопительной пенсии 6,0 процента индивидуальной части тарифа страхового взноса, для указанных застрахованных лиц устанавливается вариант пенсионного обеспечения, предусматривающий направление страховых взносов на накопительную пенсию.

До реализации данного права выбора, а также для лиц не воспользовавшихся указанным правом, устанавливается вариант пенсионного обеспечения, предусматривающий направление на финансирование страховой пенсии страхового взноса в полном объеме.

В случае, если по истечении пятилетнего периода с момента первого начисления страховых взносов на обязательное пенсионное страхование данные застрахованные лица не достигли возраста 23 лет, указанный период продлевается до 31 декабря года, в котором лицо достигнет возраста 23 лет (включительно).

Если гражданин принял решение отказаться от дальнейшего формирования накопительной пенсии, все ранее сформированные пенсионные накопления будут по-прежнему инвестироваться выбранным им страховщиком (ПФР или НПФ) и будут выплачены в полном объеме при обращении гражданина за назначением и последующей выплатой пенсии. Кроме того, застрахованное лицо по-прежнему вправе распоряжаться указанными пенсионными накоплениями и выбирать, кому доверить управление ими.

Важно! В 2014-2021 гг. все страховые взносы на обязательное пенсионное страхование, уплачиваемые работодателями за своих работников, направляются на формирование страховой пенсии.

Вне зависимости от выбора варианта пенсионного обеспечения в системе ОПС у всех граждан, имеющих пенсионные накопления, есть право доверить их управление:

- Пенсионному фонду Российской Федерации, выбрав:

- управляющую компанию (УК), отобранную по конкурсу, с которой ПФР заключил договор доверительного управления средствами пенсионных накоплений, в т.ч. один из инвестиционных портфелей государственной управляющей компании (ГУК) - ВЭБ.РФ;

- негосударственному пенсионному фонду (НПФ), осуществляющему деятельность по обязательному пенсионному страхованию.

В чем разница между УК и НПФ? Если пенсионные накопления находятся в доверительном управлении УК или ГУК, то назначение и выплату накопительной пенсии, учет средств пенсионных накоплений и результатов их инвестирования управляющими компаниями осуществляет ПФР. Если пенсионные накопления находятся в НПФ, то инвестирование и учет средств пенсионных накоплений, а также назначение и выплату накопительной пенсии осуществляет выбранный гражданином НПФ.

Средства пенсионных накоплений можно получить в виде:

Единовременной выплаты – выплачиваются сразу все пенсионные накопления одной суммой. Получатели:

- граждане, у которых размер накопительной пенсии составляет 5 процентов и менее по отношению к сумме размера страховой пенсии по старости, в том числе с учетом фиксированной выплаты, и размера накопительной пенсии, рассчитанных по состоянию на день назначения накопительной пенсии;

- граждане, получающие страховую пенсию по инвалидности или по случаю потери кормильца либо получающие пенсию по государственному пенсионному обеспечению, которые при достижении общеустановленного пенсионного возраста не приобрели право на страховую пенсию по старости из-за отсутствия необходимого страхового стажа или необходимого количества пенсионных коэффициентов (с учетом переходных положений пенсионной формулы).

Срочной пенсионной выплаты. Ее продолжительность определяет сам гражданин, но она не может быть меньше 10 лет. Выплачивается при возникновении права на пенсию по старости лицам, сформировавшим пенсионные накопления за счет взносов в рамках Программы государственного формирования пенсионных накоплений, в том числе взносов работодателя, взносов государства на софинансирование и дохода от их инвестирования, а также за счет средств материнского (семейного) капитала, направленных на формирование будущей пенсии, и дохода от их инвестирования.

Накопительной пенсии – осуществляется ежемесячно и пожизненно. Ее размер рассчитывается исходя из ожидаемого периода выплаты с 2020 года – 258 месяцев. Чтобы рассчитать ежемесячный размер выплаты, надо общую сумму пенсионных накоплений, учтенную в специальной части индивидуального лицевого счета застрахованного лица, по состоянию на день, с которого назначается выплата, разделить на 258 месяцев.

Письмо для подтверждения подписки отправлено на указанный вами e-mail.

25 октября 2019 14:57

Пенсионное страхование в России носит обязательный характер и распространяется на всех работающих граждан. Взносы на пенсии, согласно его правилам, формируют и уплачивают работодатели. При этом существует ряд случаев, когда человек сам может делать взносы на пенсию. Например, когда он работает за границей, но хочет, чтобы пенсия в России продолжала формироваться, или чтобы формировать пенсию близкого человека, который нигде не работает.

Взносы могут также делать те, кто работает на себя, – чтобы увеличить уже имеющиеся пенсионные права либо полностью формировать их с нуля. Последнее, в частности, относится к самозанятым, применяющим налог на профессиональный доход. По закону они не обязаны делать отчисления на пенсионное страхование, как, например, индивидуальные предприниматели или нотариусы, и формируют свою пенсию самостоятельно. В том числе за счет добровольных взносов.

Чтобы уплачивать их, необходимо подать заявление в Пенсионный фонд России, зарегистрировавшись таким образом в качестве плательщика. Сделать это можно только в клиентской службе ПФР или отправив заявление по почте. Кроме того, в отличие от добровольных взносов на формирование накопительной пенсии, которые за человека может перечислять его работодатель, добровольные взносы на страховую пенсию делает только сам человек.

Соответствующие платежи перечисляются через банк по реквизитам, сформированным с помощью электронного сервиса ПФР. Он доступен в открытой части сайта Пенсионного фонда и не требует входа в личный кабинет. Квитанция с необходимыми реквизитами также предоставляется в клиентских службах ПФР.

Периодичность взносов человек определяет самостоятельно: можно перечислить сразу всю желаемую сумму либо делать небольшие платежи в течение определенного времени. Расчетным периодом по уплате добровольных взносов является календарный год. Минимальный и максимальный платежи при этом имеют ограничения и в том числе зависят от того, сколько времени в течение года человек был плательщиком взносов. Чем дольше этот период, тем больше пенсионных прав он позволяет сформировать.

Пенсионные коэффициенты и стаж, приобретенные в результате уплаты добровольных взносов, учитываются 31 декабря и отражаются на лицевом счете до 1 марта года, следующего за годом уплаты. Учет взносов происходит автоматически, поэтому представлять в Пенсионный фонд документы, подтверждающие совершенные платежи, не требуется.

Люди, которым не хватило страхового стажа или пенсионных коэффициентов для получения права на пенсию, также могут воспользоваться уплатой добровольных взносов, чтобы восполнить недостающие пенсионные права. Притом что самой распространенной причиной нехватки коэффициентов или стажа является неофициальное трудоустройство, отказы в назначении пенсии из-за этого происходят не часто и составляют примерно 3% от всех решений, выносимых по заявлениям граждан.

Пример уплаты добровольных взносов на пенсию

15 октября 2019 года человек подал заявление в Пенсионный фонд России об уплате добровольных взносов на пенсию, перечислил 30 тыс. рублей и решил до конца года больше не делать новых платежей. По итогам 2019-го на его лицевом счете в Пенсионном фонде будет сформировано 21 818,18 рубля, или 1,186 пенсионного коэффициента, а также 2 месяца и 17 дней стажа:

30 000 рублей × 16% ÷ 22% ÷ 184 000 рублей × 10 = 1,186 коэффициента.

15 октября – 31 декабря: 2 месяца 17 дней.

22% – общий тариф страховых взносов на обязательное пенсионное страхование в России.

16% – индивидуальная часть тарифа страховых взносов на обязательное пенсионное страхование (общий тариф 22% за вычетом солидарной части тарифа 6%, из которой финансируется фиксированная выплата к страховой пенсии).

184 000 рублей – максимальная сумма взносов, которая направляется на формирование пенсии в 2019 году по индивидуальному тарифу (1 150 000 рублей × 16%).

10 – максимальное количество пенсионных коэффициентов, которое можно сформировать за год (в 2019 году согласно действующему переходному периоду ограничено 9,13 коэффициента).

Возможность уплаты добровольных взносов на пенсию предусмотрена статьей 29 федерального закона № 167-ФЗ от 15 декабря 2001 года «Об обязательном пенсионном страховании в Российской Федерации» и реализуется в соответствии с приказом Минтруда России № 462н от 31 мая 2017 года.

Если работник трудоустроен официально, то работодатель обязательно делает отчисления в пенсионный фонд. Сумма высчитываются относительно заработной платы и передается в ПФР. Эти деньги идут на поддержание пенсионных выплат текущим пенсионерам и на формирование будущей пенсии самого работника.

В последнее время вопрос пенсионных отчислений весьма актуален. Многие граждане интересуются, сколько отчисляется в Пенсионный Фонд с зарплаты, как распределяются эти деньги, как отслеживать свои накопления. Поэтому портал Бробанк.ру провел анализ и дал ответы на важные для россиян вопросы.

Сколько от зарплаты идет в Пенсионный Фонд

Работодатель проводит довольно много отчислений из заработной платы работника, и это не только обязательный 2НДФЛ. По закону он обязан сам проводить социальные вычеты из зарплаты и перечислять эти деньги в бюджет.

Что вычитает работодатель кроме налогов:

- отчисления в Пенсионный Фонд с зарплаты составляют 22% от начисленной суммы;

- также уплате подлежит взнос в фонд Медицинского страхования — 5,1%. Фактически это оплата за медицину (так что, она у нас совсем не бесплатная);

- фонд социального страхования — 2,9%. Этот фонд занимается выделением средств на оплату больничных. Так что, за свой больничный мы по факту тоже платим.

Пенсионные отчисления в процентах от зарплаты — самая большая затратная часть. В целом работодатель платит в госорганы 30% от начисленной зарплаты, плюс к ним добавляется еще НФДЛ 13%. По закону НДФЛ выплачивается с начисленной заработной платы, а все остальные взносы — отталкиваясь от размера зарплаты, но за счет самого работодателя.

Конечно, многим работодателям не нравится такое положение вещей, и пенсионные отчисления с зарплаты они делают все же за счет самих работников, изначально занижая реальный размер заработной платы.

Как делятся отчисления в Пенсионный Фонд с зарплаты

Итак, процент отчисления в Пенсионный Фонд с зарплаты — 22%. Все эти деньги направляются в ПФР, но разделяются на две большие категории, которые преследуют разные цели:

- 16% направляются на страховую часть пенсии. Это значительная часть отчислений. По сути эти деньги идут на формирование будущей пенсии гражданина. Чем больше он получает зарплату, чем больше размер пенсионных отчислений с нее, тем выше по итогу будет пенсия.

- 6% — накопительная часть пенсии. Этой частью гражданин может распоряжаться, перемещать деньги из ПФР в НПФ — негосударственные фонды. То, сколько отчисляется в Пенсионный Фонд на накопительную часть, можно отслеживать, следить за ростом накоплений.

Если рассматривать страховую часть, то как-то отслеживать, сколько вы отдали в ПФР, нельзя, если только делать самостоятельные расчеты. Эти деньги уходят на выплаты действующим пенсионерам. Потом, когда вы тоже достигните пенсионного возраста, государство будет давать вам обеспечение также за счет молодых граждан — так устроена система.

С 1 января 2019 вступил в силу закон, согласно которому все 22% отчислений в ПФР будут направляться на страховую пенсию. Эта норма будет действовать до конца 2021 года.

Такое решение было вызвано тем, что фонд ПФР испытывает серьезные трудности, нехватку средств. Так что, теперь весь процент отчисления в Пенсионный Фонд направляется на одну цель. Накопительный счет и расположенные на нем средства никуда не деваются, им можно управлять по своему усмотрению, но за счет выплат работодателя он пополняться не будет.

Как проводятся отчисления в Пенсионный Фонд от зарплаты

Сам работник может даже не думать об этом. Процент пенсионных отчислений, его расчет и перечисление средств — все это законная обязанность любой компании или предпринимателя, которые нанимают работников.

Расчет выплат ведется только с официальной зарплаты работника. Если он получает выплату в конверте, никаких отчислений не последует. Если частично в конверте, то отчисления будут рассчитаны только от официально проведенной суммы.

Если вы трудоустроены неофициально, процент отчислений в ПФР браться не будет. Ваша пенсия никак не будет формироваться.

По закону пенсионные отчисления в России выплачиваются работодателем не позднее 15 числа следующего месяца. То есть за заработную плату, полученную работником в марте, компания должна сделать взнос не позже 15 апреля.

Любой бухгалтер знает, сколько с зарплаты отчисляется в пенсионный фонд. К назначенному времени специалист проводит все расчеты и направляет средства со счета компании на специальный счет ПФР. Небольшие ИП обычно не держат в штате постоянных бухгалтеров и нанимают временных, которые также делают все расчеты и совершают переводы.

Как проверить, делает ли работодатель отчисления

Каждый гражданин имеет доступ к информации о размере своей накопительной пенсии, на которую уходит 6% от отчислений. По логике, если выплачиваются эти 6%, то 16% на социальную пенсию тоже были выплачены. Если знать, сколько перечисляют в Пенсионный Фонд с зарплаты на накопительную часть, то можно без труда выявить оставшиеся 16%.

Например, вы видите, что в прошедшем месяца ваш накопительный счет пополнился на 1800 рублей, соответственно, это 6%. Нам же нужно вычислить 16%. Путем математических вычислений получаем, что 16% — это 4800 рублей. Сколько платится в Пенсионный Фонд с зарплаты в этом случае — 4800+1800, то есть 6600 рублей.

Как получить информацию о состоянии накопительного счета :

- на портале Госуслуг при условии наличия на нем регистрации;

- в территориальном отделении ПФР при наличии паспорта в порядке очереди.

Если вы видите, что накопительный счет не пополнился или пополнился, но на меньшую сумму, можно задавать вопросы работодателю. Такое действие является незаконным. Для начала просто обратитесь к бухгалтеру или к руководству. Не исключается, что это просто банальная ошибка, которая тут же будет исправлена. Бухгалтера прекрасно знают, сколько процентов идет в Пенсионный Фонд, но человеческий фактор не исключается.

Если же работодатель «встал в стойку», то в первую очередь вам нужно обратиться с заявлением в сам ПФР. За этим последует разбирательство. Также можно обратиться сразу с заявлением в суд, так как это прямое нарушение ваших прав. Обращения принимаются в течение трех месяцев после обнаружения нарушения.

Проблемы при отслеживании информации

С начала 2019 года у граждан возникают проблемы с получением информации. Процент пенсионных накоплений в части накопительного типа пенсии временно переводится на страховой счет. В итоге счет, на котором можно отслеживать движение, не пополняется. Накопительная пенсия заморожена до конца 2021 года, движения средств не будет в любом случае, даже если работодатель верно исполняет все свои обязательства.

Так что, какой передал процент от зарплаты в Пенсионный Фонд работодатель, можно узнать только при непосредственном обращении в ПФР. Если у вас есть сомнения, лучше это сделать. Обычно, если работодатель — крупная и стабильная компания, проблем не возникает. А вот если это небольшое ИП, могут возникнуть махинации.

Мы разобрались, какой процент работодатель отчисляет в Пенсионный Фонд. Сверх вашей зарплаты в этот орган уходит 22% Сумма немаленькая, но именно она формирует вашу будущую пенсию. Если вас не устраивает то, сколько отчисляют в Пенсионный Фонд, вы правомочны софинансировать свою будущую пенсию и класть на свой накопительный счет дополнительные суммы. В этом случае дополнительный процент отчислений в Пенсионный Фонд формируете вы сами.

Какие взносы должны платить действующие ИП в 2020 году

ИП (даже если у них нет работников) обязаны перечислять обязательные страховые взносы «за себя» (ст. 430 НК РФ):

- на пенсионное страхование;

- на медицинское страхование.

В 2020 году перечислять страховые взносы «за себя» ИП обязаны вне зависимости от того, ведут ли они фактическую предпринимательскую деятельность или же просто зарегистрированы в статусе ИП и бизнесом не занимаются. Это следует статьи 430 НК РФ.

Существуют также страховые взносы на случай временной нетрудоспособности и в связи с материнством. Этот вид страховых взносов ИП, по общему правилу, не платят (п.6 ст. 430 НК РФ). Однако уплату этих взносов можно производить на добровольных началах.

Повышение суммы страховых взносов для ИП с 2020 года

Размер фиксированных взносов в фонды, которые предприниматели платят за себя, увеличивается каждый год (ст. 430 НК РФ). В 2020 году предприниматели будут платить больше взносов. Сумма фиксированных платежей вырастет почти на 4600 руб. Перед вами сравнительная таблица платежей. Это минимальные суммы, которые бизнесмен заплатить за целый год.

Однако со всех своих доходов свыше 300 000 руб. за календарный год ИП дополнительно оплачивает пенсионные взносы по ставке 1%. Взносы на медицинское страхование с превышения не платятся.

Пример расчета страховых взносов с дохода более 300 тысяч рублей в 2020 году

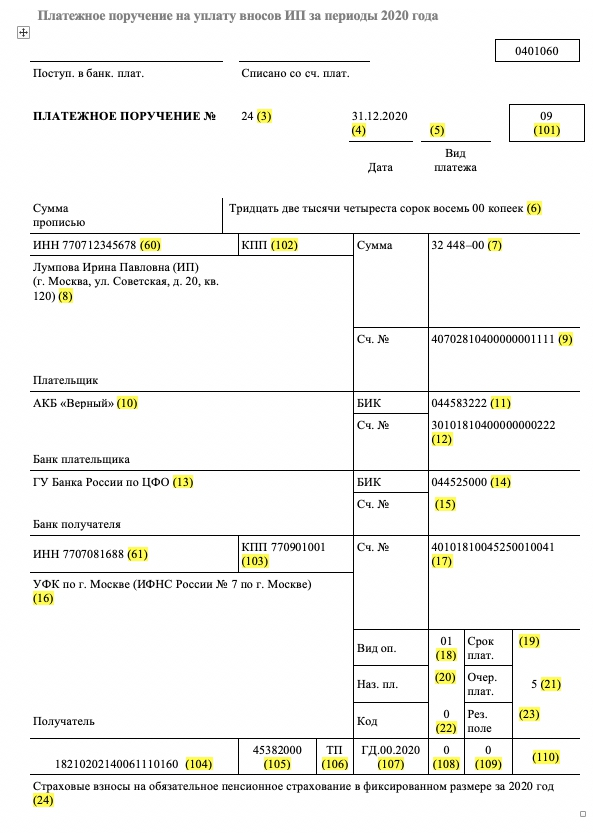

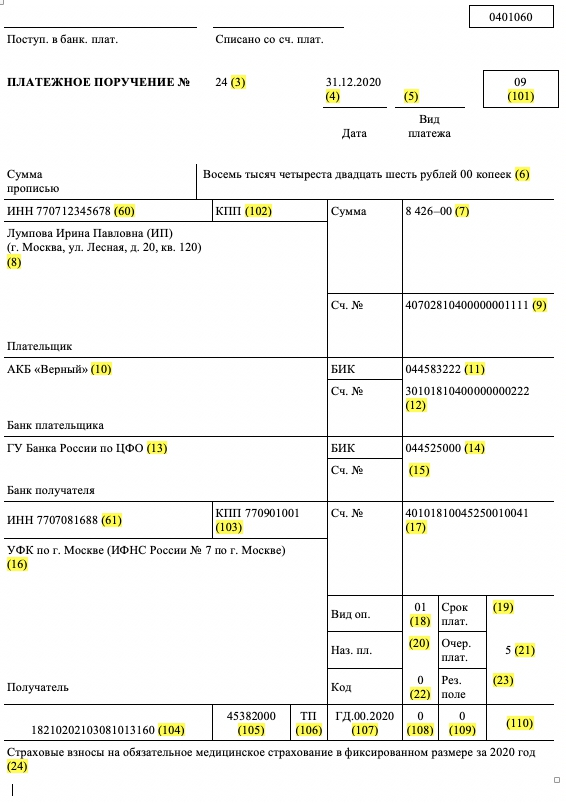

ИП в 2020 году вел предпринимательскую деятельность на УСН. Доходы предпринимателя за год по Книге учета составили 10 млн. руб. Так как предприниматель отработал расчетный период полностью, за 2020 год он не позднее 31 декабря 2020 года заплатил фиксированные суммы. Не позднее 31 декабря 2020 года перечислил:

- 1. На пенсионное страхование ОПС: 32 448 руб.;

- 2. На медстрахование — ОМС: 8 426 руб.

Расчет исходя из доходов равен 97 000 руб. ((10 млн. руб. – 300 000 руб.)) x 1% Предприниматель перечислил в ПФР не позднее 1 июля 2021 года 97 000 руб.

При этом существует максимальная сумма годового взноса на пенсионное страхование. Она составляет восьмикратный размер фиксированной величины взноса на ОПС. Это значит, что индивидуальный предприниматель за 2020 год может оплатить не более 268 010 рублей , из них:

- 259 584 рубля на обязательное пенсионное страхование (32 448 р. x 8);

- 8 426 рублей на медицинское страхование.

Сроки уплаты страховых взносов ИП в 2020 году

На оплату фиксированных платежей предпринимателю дается год – заплатить их нужно до 31 декабря того года, за который начислены взносы. Платежи, которые рассчитываются с превышения дохода в 300 000 руб., оплачиваются до 1 июля года, следующего за тем, в котором получен доход. Сроки представлены в таблице ниже.

Таблица: сроки уплаты страховых взносов “за себя” в 2020 году

| Вид платежа | Крайний срок по НК |

| Пенсионные взносы с дохода не более 300 000 руб. | 31.12.2020 |

| Пенсионные взносы с дохода свыше 300 000 руб. | Не 01.07.2021, а 02.11.2020 (перенос из-за коронавируса) |

| Медицинские взносы независимо от суммы дохода | 31.12.2020 |

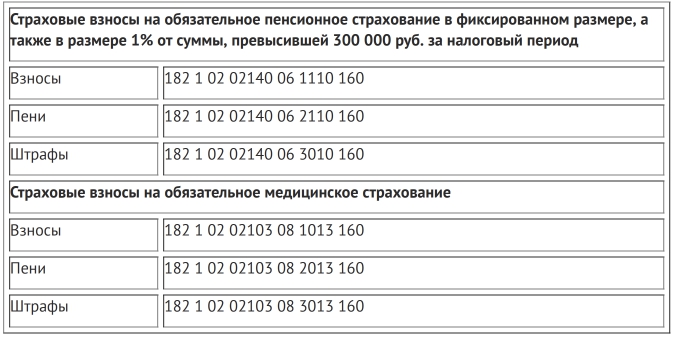

КБК ИП: фиксированный платеж “за себя” в 2020 году

Обратите внимание, что в 2020 году установлен единый код для уплаты фиксированной суммы взносов на пенсионное страхование и суммы с превышения дохода.

Фиксированные платежи ИП в 2020 году нужно уплачивать по следующим КБК (независимо от применяемого режима).

Таблица: КБК для уплаты страховых взносов ИП в 2020 году

Страховые взносы на обязательное пенсионное и медицинское страхование перечисляйте отдельными платежными поручениями. Платежные поручения: образцы

Вы можете скачать образец образец платежного поручения на уплату фиксированных пенсионных взносов по ссылке.

Вы можете скачать образец платежки на уплату медицинских взносов по ссылке.

Отчетность по фиксированным взносам не сдается, даже если величина дохода предпринимателя превысила 300 000 руб. за 2020 год.

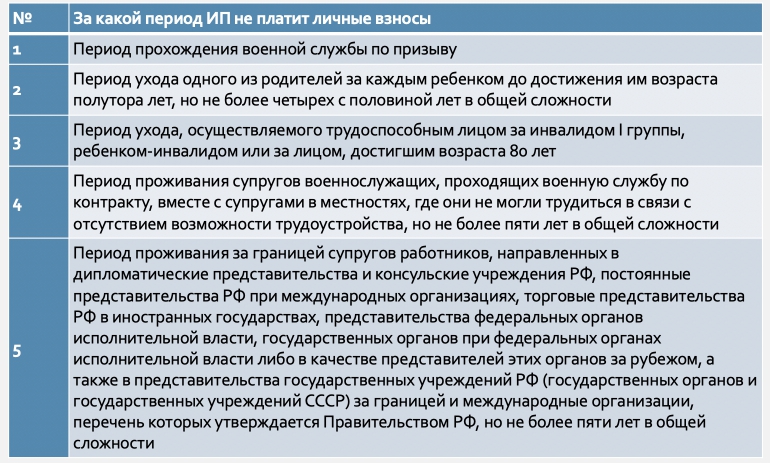

Когда ИП вправе не платить взносы: новый порядок учета периодов

Существует 5 случаев, когда ИП вправе не платить страховые взносы. Они перечислены в таблице:

До 2020 года, если у ИП были освобождаемые от взносов периоды (отпуск по уходу за ребенком, военная служба и т.п.), то взносы пересчитывали исходя из количества месяцев.

Начиная с 2020 года у ИП без работников фиксированный размер страховых взносов на пенсионное и медицинское страхование можно считать за неполный месяц. Размер платежей определяют пропорционально количеству календарных дней, в течение которых велась деятельность. Теперь такое правило прямо прописали в НК РФ.

Также пропорционально количеству календарных дней следует рассчитывать страховые взносы “за себя”, если ИП зарегистрировался или снялся с учета в течение 2020 года. Приведем пример:

Как платить взносы за неполный год.

- пенсионные взносы — 22 984 руб. (32 448 руб. : 12 мес. х 8 мес. + 32 448 руб. : 12 мес. : 30 дн. х 15 дн.).

- медицинские взносы — 5968,41 руб. (8426 руб. : 12 мес. х 8 мес. + 8426 руб. : 12 мес. : 30 дн. × 15 дн.).

А может выгоднее быть самозанятым?

Начиная с 1 января 2019 года ИП смогут полностью не платить взносы за себя в ПФР и ФОМС. Для этого будет достаточно перейти на новый спецрежим для самозанятых. Для этого их доход за год не должен превышать 2,4 млн. рублей. На спецрежиме для самозанятых не придется сдавать декларацию и платить пенсионные взносы за себя.

Вот список регионов, где разрешат регистрацию самозанятых с 1 января 2020 года:

- Санкт-Петербург;

- Воронежская область

- Волгоградская область;

- Ленинградская область;

- Нижегородская область;

- Новосибирская область;

- Омская область;

- Ростовская область;

- Самарская область;

- Сахалинская область;

- Свердловская область;

- Тюменская область;

- Челябинская область;

- Красноярский край;

- Пермском край;

- Ненецкий автономный округ;

- Ханты-Мансий автономный округ-Югра;

- Ямало-Ненецкий автономный округ;

- Республика Башкортостан.

4 региона, где уже проходит пилотный проект по самозанятым, тоже остаются в списке разрешенных:

- Москва;

- Московская область;

- Калужская область;

- Республика Татарстан.

В России будущая пенсия каждого работающего гражданина зависит не от трудового стажа, как это было раньше, при СССР, а от количества пенсионных баллов (ИПК), накопленных им за определенный период работы.

ИПК напрямую формируется из ежемесячных перечислений работодателями взносов в ПФР, сумма которых зависит от размера заработной платы работника.

Бесплатно по России

Однако на практике случается, что представители организаций, в которых трудятся граждане, не в полной мере выполняют своей обязанности по перечислению денежных средств, тем самым влияя на качество и объем пенсионного обеспечения своих сотрудников в будущем. О том, как проверить наличие отчислений, их суммы, а также как бороться с недобросовестностью работодателя подробно рассматривается в этой статье.

Основные способы, как можно проверить отчисления в пенсионный фонд

Перед тем, как проверить факт наличия отчислений в пенсионный фонд со стороны работодателя, следует узнать, какие же суммы, собственно, он обязан переводить.

Они не являются фиксированными и одинаковыми для всех, поскольку в соответствии с федеральным законодательством сумма взносов составляет 22% от размера зарплаты каждого сотрудника. Стоит отметить, что она не вычисляется из заработной платы, как это происходит при уплате того же подоходного налога, то есть сам факт наличия перечислений работник не ощущает на своем кошельке и это не отражается в расчетных листках, выдаваемых ему на руки каждый месяц.

Сумма в размере 22% от заработной платы является общеобязательной для перечисления за всех работников, за небольшим исключением. Так, для сотрудников, осуществляющих трудовую функцию в условиях, вредных и опасных для здоровья, действует повышающий коэффициент. В зависимости от класса опасности дополнительный тариф может достигать 4% от суммы зарплаты.

В свою очередь, существуют определенные послабления для организаций, применяющих упрощенную систему налогообложения. Они перечисляют за каждого сотрудника 20% от зарплаты.

Итак, разобравшись в том, какие же суммы должны быть перечислены работодателем в адрес ПФР, следует приступить к проверке его добросовестности по отношению в возложенной на него законом обязанности.

Способов, как проверить отчисления в ПФР довольно много, ниже представлены некоторые из них:

- путем обращения в ПФР лично;

- через личный кабинет на сайте фонда;

- на сайте «Госуслуг»;

- через МФЦ;

- через банки.

Наиболее простой способ проверки – через бухгалтерию работодателя. Если работодатель переводит страховые взносы в полном объеме, то необходимые сведения будут предоставлены. Однако существует риск, что данная информация может быть недостоверной и необъективной.

При помощи СНИЛС и ИНН онлайн

СНИЛС является основным документом, который подтверждает факт регистрации гражданина в системе персонифицированного пенсионного учета. Он же позволяет идентифицировать его при обращении в подразделения ПФР.

Кроме этого, зеленая карточка СНИЛС необходима при обращении и любые иные органы в целях уточнения вопросов, связанных с отчислениями страховых взносов.

Номер лицевого счета нужен и для регистрации в электронных сервисах, в том числе через интеренет: в «Госуслугах» и в личном кабинете на сайте самого ПФР. После совершения регистрации номер СНИЛС может являться логином для получения доступа к соответствующим сервисам.

Если номер СНИЛС неизвестен, например, по причине утери зеленой карточки, а времени на восстановление документа в ПФР нет, то узнать его можно при помощи такого документа, как ИНН.

Сделать это можно двумя путями:

- через сайт пенсионного фонда;

- через сайт ФНС.

Во втором случае следует зайти на nalog.ru и произвести выбор раздела «Риски для бизнеса». Затем появится окошко, в котором пользователю будет предложено ввести ИНН в выступившее поле. После этого будет сформирован файл, в котором и будет отражен СНИЛС.

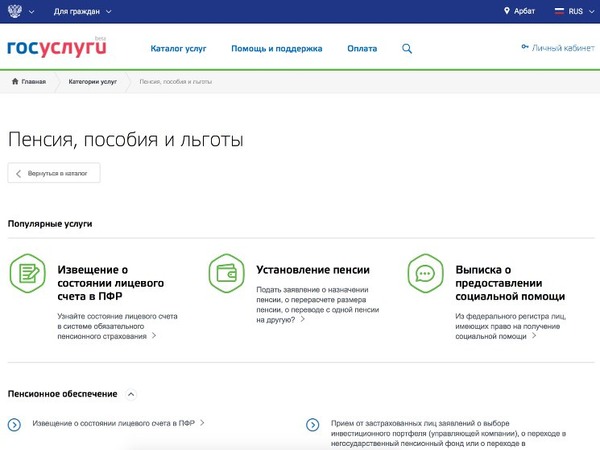

На сайте «Госуслуг»

Чтобы узнать о перечислениях в пенсионный фонд через сайт «Госуслуги», следует произвести следующий алгоритм действий:

- Открыть вкладку «Пенсии, пособия, льготы».

- Выбрать из меню «Извещение о состоянии пенсионного счета в ПФР».

- Нажать «Получить услугу».

Через некоторое время после этого на портале появится уведомление о готовности соответствующей выписки. По содержащейся в ней информации можно проверить периодичность и суммы страховых взносов. Кроме этого, данную выписку можно использовать в рамках электронного документооборота для подтверждения тех или иных сведений.

Для получения доступа ко всем возможностям, предоставляемым сайтом, на нем следует зарегистрироваться и пройти процедуру подтверждения личности. Для этого существует несколько способов, подробно разъясненных на самом портале.

Уточнить данный вопрос можно и через многофункциональные центры, которые удобны тем, что располагаются в каждом муниципальном образовании в стране.

Для этого гражданину необходимо лично прибыть в ближайший центр и предоставить его сотрудникам следующие документы:

- паспорт;

- СНИЛС;

- заявление.

В срок до одной недели после этого МФЦ предоставит выписку из ПФР о состоянии лицевого счета.

В банках

Все деньги, которые переводят работодатели, хранятся на счетах кредитных учреждений. Договоры у ПФР заключены с несколькими банками, в том числе и со «Сбербанком». Для того чтобы узнать о перечислениях, гражданин может обратиться непосредственно в кредитное учреждение, имея при себе паспорт и СНИЛС.

Инструкция как это сделать на сайте ПФР

Чтобы получить необходимую информацию необходимо зарегистрироваться на сайте pfrf.ru.

Если гражданин имеет учетную запись на сайте «Госуслуги», то он автоматически становится зарегистрированным на сайте ПФР.

Затем следует зайти в личный кабинет и совершить следующий алгоритм действий:

- Выбрать вкладку «Министерство здравоохранения и социального развития».

- Выбрать кнопку «Пенсионный фонд».

- Выбрать раздел «Информация о состоянии лицевых счетов».

Если работодатель не делает перечислений?

При установлении того обстоятельства, что работодатель не производит отчислений в ПФР, работник вправе обратиться в суд в целях обязать его выплатить имеющуюся недоимку. Для этого к иску следует приложить следующие документы:

- паспорт;

- СНИЛС;

- копия трудовой книжки;

- выписка о состоянии пенсионного счета;

- расчетные листки;

- трудовой договор.

Проверка отчислений денежных средств в ПФР за работников нуждается в тщательном контроле со стороны самого сотрудника, поскольку многие организации недобросовестно исполняют соответствующие обязанности. Для этого существует множество средств. Если факт отсутствия перечислений был установлен, то работнику следует обращаться в суд.

Полезное видео

Предлагаем посмотреть видео с советами юриста — что делать, если работодатель не делает перечислений:

Все чаще нашим гражданам приходится на личном опыте убеждаться в том, что повышение пенсионного возраста — это еще не самая большая беда.

Намного хуже — когда, дождавшись пенсионного возраста, обращаешься в ПФР и вдруг узнаешь, что ждать придется еще пять лет! А все потому, что не хватает страхового стажа или пенсионных баллов.

Страховая пенсия назначается по достижении пенсионного возраста тем, у кого есть необходимый минимум стажа и баллов. В 2020 году требуется 11 лет и 18,6 пенсионных баллов, а в ближайшей перспективе придется подтверждать уже 15 лет стажа и 30 баллов.

Недавно мне написала женщина, которой не хватило до страховой пенсии всего 0,5 балла! Из-за этого ей придется еще 5 лет ждать пенсию — и то социальную, размер которой очень низкий (всего 5 283,84 рубля в этом году).

Способов исправить ситуацию всего два — дорабатывать или же. «докупать» стаж и пенсионные баллы. Сколько нужно заплатить в ПФР, чтобы получить недостающий стаж или баллы, и как это сделать?

Во-первых, следует подать в ПФР заявление о добровольном вступлении в правоотношения по обязательному пенсионному страхованию.

Статья 29 Федерального закона от 15 декабря 2001 г. № 167-ФЗ позволяет добровольно платить взносы на пенсионное страхование тем, за кого работодатель их не отчисляет.

Это касается тех, кто работает за границей, или живет в России, но официально не трудоустроен, или же стал самозанятым, перейдя на уплату налога на профессиональный доход.

Во-вторых, нужно взять в ПФР квитанцию и уплатить страховые взносы за текущий год (через банк или в режиме онлайн, через электронный сервис на сайте ПФР).

Но стоит учитывать ряд нюансов:

— Расчетным периодом для добровольной уплаты страховых взносов является календарный год.

Он начинается со дня приема Пенсионным фондом заявления на вступление в программу и заканчивается 31 декабря того же года.

С наступлением нового календарного года начинается следующий расчетный период.

Поэтому, к сожалению, нельзя уплатить взносы за прошлое время (например, купить себе сразу 10 лет стажа). Добровольные взносы учитываются только в том году, в котором были уплачены.

— Взносы зачисляются на счет плательщика 31 декабря.

В связи с этим можно платить как всю сумму за год единовременно, так и частями в течение года — это не принципиально.

А вот воспользоваться взносами для назначения пенсии можно будет в следующем году: в срок до 1 марта они поступят на лицевой счет гражданина — и соответственно, ему начислят и страховой стаж, и пенсионные баллы.

— Обратите внимание, что нужное количество стажа и баллов определяется по состоянию на тот год, в котором гражданин достиг пенсионного возраста.

Например, женщине 1964 г.р. исполнилось 55,5 лет в 2020 году, но ей отказали в пенсии из-за нехватки 0,5 балла.

В том же году она перечислила добровольные взносы — и в 2021 году снова обращается за пенсией. Но ее право на пенсию все равно будут определять по состоянию на 2020 год — т. е. ей понадобится 11 лет стажа и 18,6 баллов (тогда как в 2021 году для пенсии нужно будет 12 лет и 21 балл соответственно).

Тем самым исключается т. н. «карусель» — когда человек докупил стаж и баллы за год, а их со следующего года требуется еще больше.

— Не стоит забывать, что действует такой запрет: нельзя «купить» добровольными взносами больше половины стажа, который требуется для пенсии.

Исключение сделано только для самозанятых: им стаж по добровольным взносам учитывается без ограничений.

Ну и самый главный вопрос: сколько же нужно заплатить взносов, чтобы получить стаж и пенсионные баллы?

Чтобы добавить к стажу один календарный год, достаточно внести минимальную сумму взноса — это тариф, умноженный на 12-кратное значение МРОТ по состоянию на 1 января текущего года.

Прошу обратить внимание, что согласно разъяснению ПФР из суммы добровольно перечисленного взноса вычитается солидарная часть тарифа.

Поэтому сумма взносов, учтенных на лицевом счете, составит только 72,7% от уплаченных (16 / 22).

Минимальный взнос 32 023,20 рублей в 2020 году позволит получить только 1,127 пенсионных балла.

Максимально допустимая сумма добровольного взноса за один год равна восьми минимальным. Но нужно учитывать, что за 2020 год в пенсию засчитывается 9,57 баллов и не больше.

Закон позволяет плательщику выбрать сумму добровольных взносов в пределах действующего минимума и максимума.

А самозанятым для зачета одного года в страховой стаж нужно уплатить взносы в размере не менее фиксированного платежа, установленного для ИП на текущий год. В 2020 году — это 32 448 рублей.

Таким образом, «покупка» пенсионного стажа и баллов — это вовсе не шутка, а вполне реальный механизм, предусмотренный законом.

Читайте также: