Пенсионные отчисления для ип по патенту в казахстане г

Очень часто перед индивидуальным предпринимателем встает вопрос: какой режим налогообложения выбрать для ИП? Что выгоднее – упрощенка или патент? Чем вообще отличается патент от упрощенки?

Самостоятельное штудирование статей Налогового Кодекса запутывает еще больше, поэтому давайте разбираться вместе.

Главное отличие применения патента - ведение личного предпринимательства, т.е. отсутствие наемных работников в штате.

ВАЖНО! Законом РК от 27 декабря 2019 года № 290-VI внесены изменения и дополнения в Закон РК «О введении в действие Кодекса Республики Казахстан «О налогах и других обязательных платежах в бюджет». В частности, появилась статья 57-4, которая регламентирует освобождение на период с 1 января 2020 года до 1 января 2023 года юридических и физических лиц, применяющих специальные налоговые режимы, от уплаты в бюджет ИПН с дохода. Следовательно, и ИП на патенте, и ИП на упрощенном режиме на основе СНР, полностью ОСВОБОЖДЕНЫ от уплаты ИПН с дохода.

В таблице ниже указаны основные различия патента и упрощенного режима для ИП, с учетом поправок в НК РК:

Не оплачивается в 2020-2023 годах для патента и упрощенки (Статья НК РК 57-4)

1,5% от дохода минус социальные отчисления за работников и ИП

Не оплачивается в 2020-2023 годах для упрощенки (Статья НК РК 57-4)

10% от заявленного дохода

10% от заявленного дохода

3,5% от заявленного дохода

3,5% от заявленного дохода

Взносы на мед.страхование

Форма 911.00 периодичностью на срок действия патента (min 1, max 12 раз в год)

Форма 910.00 периодичностью раз в полугодие

Предел по доходу

до 3 528 МРП в год

(9 352 728 тенге на 2020 г.)

До 24 038 МРП за полугодие

(63 724 738 тенге за 6 месяцев на 2020 год)

Применение ККМ при наличных расчетах

Обязаны применять с 2020 года

Применение POS-терминалов при оплате картой

Обязаны применять с 2020 года

Наличие сотрудников в штате

Можно до 30 человек

Как видно из таблицы, в 2020 году особых преимуществ у патента перед упрощенкой нет. Это связано с тем, что согласно статьи 57-4 НК РК, и патент, и упрощенка освобождены от уплаты ИПН с дохода.

ВАЖНО! Срок патента может быть любой – от 1 месяца до 12 месяцев. Патент можно продлевать хоть каждый месяц, брать патент на год необязательно.

Несомненным плюсом патента для начинающего предпринимателя может являться более простая форма отчета, сдавать который нужно 1 раз в год. Однако и здесь стоит уточнить:

- если вы открываете патент на срок менее года, допустим, на месяц, на полгода – отчетность сдается 1 раз в течении срока действия патента. Продлеваете срок действия патента – подаете новый расчет.

- ежемесячные отчисления за ИП в государственные фонды: ОПВ, ВОСМС и социальные отчисления – оплачиваете сразу за весь срок действия патента, при подаче расчета в налоговую.

- корректировать ранее поданный расчет в сторону уменьшения нельзя.

ВАЖНО! С учетом уменьшения в 2020 году суммы ИПН с дохода на 100%, при заполнении формы 911.00 на 2020 г., в расчете нужно указать полную сумму планируемого дохода, но при этом сумму ИПН к начислению и уплате - 0 тенге.

ВАЖНО! С 2020 года торговой деятельностью по патенту заниматься ЗАПРЕЩЕНО .

Виды деятельности, которые МОЖНО осуществлять по патенту, согласно статьи 685 НК РК:

1. штукатурные работы;

2. столярные и плотницкие работы;

3. работы по покрытию полов и облицовке стен;

4. малярные и стекольные работы;

5. деятельность такси;

6. грузовые перевозки автомобильным транспортом;

7. управление недвижимостью за вознаграждение или на договорной основе;

8. деятельность в области фотографии;

9. переводческое (устное и письменное) дело;

10. сдача в имущественный наем (аренду);

11. сдача в аренду транспортных средств;

12. прокат и аренда развлекательного и спортивного инвентаря;

13. прокат видеозаписей и дисков;

14. прокат и аренда прочих предметов личного потребления и бытовых товаров;

15. сдача в аренду сельскохозяйственной техники и оборудования;

16. сдача в аренду офисных машин и оборудования, включая вычислительную технику;

17. услуги в области спортивного образования и образования специалистов организации досуга;

18. услуги образования в сфере культуры;

19. услуги в области прочего образования;

20. вспомогательные образовательные услуги;

21. деятельность в области искусства;

22. ремонт компьютеров и периферийного оборудования;

23. ремонт коммуникационного оборудования;

24. ремонт предметов личного потребления и бытовых товаров;

25. парикмахерские услуги;

26. маникюр и педикюр;

27. ветеринарные услуги;

28. услуги по обработке земельных участков;

29. услуги по уборке жилых помещений и ведению домашнего хозяйства;

30. услуги носильщиков на рынках, вокзалах;

31. изготовление и ремонт музыкальных инструментов;

32. выпас домашних животных.

С уважением, Елена Баринова,

руководитель бухгалтерской компании Schetovod . kz

«ОБЯЗАТЕЛЬНЫЕ ПЕНСИОННЫЕ ВЗНОСЫ - 2020»

ОБЯЗАТЕЛЬНЫЕ ПЕНСИОННЫЕ ВЗНОСЫ,

ОБЯЗАТЕЛЬНЫЕ ПРОФЕССИОНАЛЬНЫЕ ПЕНСИОННЫЕ ВЗНОСЫ

Обязательные пенсионные взносы (ОПВ) - деньги, вносимые в соответствии с Законом РК от 21 июня 2013 года № 105-V «О пенсионном обеспечении в Республике Казахстан» в единый накопительный пенсионный фонд (далее - ЕНПФ) в порядке, установленном законодательством Республики Казахстан.

Обязательные профессиональные пенсионные взносы (ОППВ) - деньги, перечисленные агентами за счет собственных средств в единый накопительный пенсионный фонд в пользу работников, занятых на работах с вредными условиями труда, профессии которых предусмотрены перечнем производств, работ, профессий работников.

Агент по уплате обязательных пенсионных взносов, обязательных профессиональных пенсионных взносов (далее - агент) - физическое или юридическое лицо, включая иностранное юридическое лицо, осуществляющее деятельность в Республике Казахстан через постоянное учреждение, филиалы, представительства иностранных юридических лиц, исчисляющие, удерживающие (начисляющие) и перечисляющие обязательные пенсионные взносы, обязательные профессиональные пенсионные взносы в ЕНПФ в порядке, определяемом законодательством Республики Казахстан.

В качестве агента по уплате обязательных пенсионных взносов за физических лиц, получающих доходы по договорам гражданско-правового характера (далее - договор ГПХ), предметом которых является выполнение работ (оказание услуг), рассматриваются налоговые агенты , определенные налоговым законодательством Республики Казахстан (далее - налоговые агенты).

Ставка и порядок уплаты ОПВ и ОППВ

Обязательные пенсионные взносы , подлежащие уплате в единый накопительный пенсионный фонд, устанавливаются в размере 10% от ежемесячного дохода , принимаемого для исчисления обязательных пенсионных взносов.

При этом ежемесячный доход, принимаемый для исчисления обязательных пенсионных взносов, не должен превышать 50-кратный минимальный размер заработной платы , установленный на соответствующий финансовый год законом о республиканском бюджете.

При этом максимальный совокупный годовой доход, принимаемый для исчисления обязательных пенсионных взносов, не должен превышать двенадцать размеров 50-кратного МРЗП, установленного на соответствующий финансовый год законом о республиканском бюджете.

Постановлением Правительства РК от 9 ноября 2020 года № 745 внесены изменения и дополнения в Постановление Правительства РК от 18 октября 2013 года № 1116 «Об утверждении Правил и сроков исчисления, удержания (начисления) и перечисления обязательных пенсионных взносов, обязательных профессиональных пенсионных взносов в единый накопительный пенсионный фонд и взысканий по ним»:

В частности, объектами исчисления обязательных пенсионных взносов являются:

- для юридических лиц - ежемесячный доход наемных работников, и физических лиц, с которыми заключены договора гражданско-правового характера, принимаемый для исчисления обязательных пенсионных взносов, который не превышает пятидесятикратного минимального размера заработной платы , установленного на соответствующий финансовый год законом о республиканском бюджете;

- для лиц, занимающихся частной практикой, а также индивидуальных предпринимателей, использующих труд наемных работников, - ежемесячный доход наемного работника, принимаемый для исчисления обязательных пенсионных взносов, который не превышает пятидесятикратного минимального размера заработной платы, установленного законом о республиканском бюджете на соответствующий финансовый год;

- для физических лиц, получающих доходы по договорам гражданско-правового характера, предметом которых является выполнение работ (оказание услуг), обязательные пенсионные взносы, подлежащие уплате в единый накопительный пенсионный фонд, устанавливаются в размере 5 процентов от получаемого дохода, но не выше 5 процентов пятидесятикратного размера минимальной заработной платы, установленного на соответствующий финансовый год законом о республиканском бюджете;

- для лиц, занимающихся частной практикой, а также индивидуальных предпринимателей - получаемый доход.

При этом получаемым доходом для лиц, занимающихся частной практикой, а также индивидуальных предпринимателей для целей исчисления обязательных пенсионных взносов является сумма, определяемая ими самостоятельно в пределах размеров, установленных пунктом 4 статьи 25 Закона, но не более дохода, определяемого для целей налогообложения в соответствии с Налоговым кодексом.

- для физических лиц, получающих доходы по договорам гражданско-правового характера, заключенным с физическими лицами, не являющимися налоговыми агентами - доход, полученный по договорам гражданско-правового характера, предметом которых является выполнение работ (оказание услуг);

- для физических лиц, являющихся плательщиками единого совокупного платежа в соответствии со статьей 774 Налогового кодекса, обязательные пенсионные взносы в свою пользу, подлежащие уплате в единый накопительный пенсионный фонд, составляют 30 процентов от 1-кратного размера месячного расчетного показателя - в городах республиканского и областного значения, столице и 0,5-кратного размера месячного расчетного показателя - в других населенных пунктах. При этом применяется размер месячного расчетного показателя, установленного законом о республиканском бюджете и действующего на 1 января соответствующего финансового года.

Подробнее об Изменениях в правилах исчисления ОПВ можете узнать здесь

1) указанных в пункте 2 статьи 319 Налогового кодекса;

2) указанных в статье 329 , пункте 1 статьи 330 Налогового кодекса;

3) указанных в пункте 1 статьи 341 Налогового кодекса, за исключением установленных подпунктами 12, 26, 27, 50 пункта 1 статьи 341 Налогового кодекса, а также подпунктами 42) и 43) пункта 1 статьи 341 Налогового кодекса (в части утраченного заработка (дохода).

При исчислении обязательных пенсионных взносов не применяются корректировки к облагаемому доходу работника (90%), указанные в подпункте 49 пункта 1 статьи 341 Налогового кодекса.

При этом обязательные пенсионные взносы в ЕНПФ не удерживаются с доходов, предусмотренных абзацем шестым подпункта 17 пункта 1 статьи 341 Налогового кодекса;

4) полученных в натуральной форме или виде материальной выгоды инвалидами и иными лицами, указанными в подпункте 2 пункта 1 статьи 346 Налогового кодекса.

Обязательные профессиональные пенсионные взносы , подлежащие уплате в ЕНПФ, устанавливаются в размере 5% от ежемесячного дохода работника, принимаемого для исчисления обязательных профессиональных пенсионных взносов.

Удержанные (начисленные) обязательные пенсионные взносы, обязательные профессиональные пенсионные взносы перечисляются в Государственную корпорацию:

- индивидуальными предпринимателями и юридическими лицами, лицами, занимающимися частной практикой, из доходов, выплаченных работникам, а также физическим лицам по договорам гражданско-правового характера, предметом которых является выполнение работ (оказание услуг), - не позднее 25 числа месяца, следующего за месяцем выплаты доходов;

- индивидуальными предпринимателями (кроме индивидуальных предпринимателей, применяющими специальный налоговый режим на основе патента), лицами, занимающимися частной практикой в свою пользу, - не позднее 25 числа месяца, следующего за отчетным;

- индивидуальными предпринимателями, применяющими специальный налоговый режим на основе патента, - в срок, предусмотренный налоговым законодательством Республики Казахстан для уплаты стоимости патента;

- физическими лицами, являющимися плательщиками единого совокупного платежа, - в срок , предусмотренный налоговым законодательством РК.

В случае уплаты обязательных пенсионных взносов гражданами Республики Казахстан, указанными в пункте 2 статьи 39 Закона РК «О пенсионном обеспечении в Республике Казахстан», обязательные пенсионные взносы перечисляются в государственную корпорацию не позднее 25 числа месяца, следующего за месяцем получения доходов.

В соответствии с Правилами использования органами государственных доходов сведений, представляемых банками второго уровня и организациями, осуществляющими отдельные виды банковских операций, утвержденными приказом Первого заместителя Премьер-Министра РК - Министра финансов РК от 26 июля 2019 года № 776, сведения, представленные банками второго уровня и организациями, осуществляющими отдельные виды банковских операций, используются органами государственных доходов для:

1) приостановления расходных операций по банковским счетам в случаях, установленных пунктом 1 статьи 118 Налогового кодекса, а также в случаях, установленных пунктом 3 статьи 28 Закона РК от 21 июня 2013 года № 105-V «О пенсионном обеспечении в Республике Казахстан»;

2) взыскания налоговой задолженности за счет денег, находящихся на банковских счетах без согласия, в порядке, установленном статьей 122 Налогового кодекса, а также при взыскании социальных платежей в случаях, установленных пунктом 2 статьи 28 Закона РК от 21 июня 2013 года № 105-V «О пенсионном обеспечении в Республике Казахстан»;

5) ведения учета по исполнению налогового обязательства, обязанности по исчислению, удержанию и перечислению социальных платежей, установленного подпунктом 1 пункта 3 статьи 69 Налогового кодекса;

_______________________________

Постановлением Правительства РК от 20 апреля 2020 года № 224 «О дальнейших мерах по реализации Указа Президента РК от 16 марта 2020 года № 287 «О дальнейших мерах по стабилизации экономики» по вопросам налогообложения»

Установлен поправочный коэффициент «0» к ставкам следующих налогов и социальных платежей:

- индивидуального подоходного налога, удерживаемого у источника выплаты;

- индивидуального подоходного налога, уплачиваемого самостоятельно лицом, занимающимся частной практикой;

- социального налога, обязательных пенсионных взносов, обязательных профессиональных пенсионных взносов , социальных отчислений, взносов и отчислений на обязательное социальное медицинское страхование, за исключением уплачиваемых индивидуальным предпринимателем за себя.

Положения настоящего пункта применяются в отношении следующих налогоплательщиков и их работников:

- лиц, занимающихся частной практикой, и субъектов микро, малого или среднего предпринимательства, осуществляющих деятельность по перечню видов деятельности согласно приложению 1 к настоящему постановлению, по обязательствам, срок уплаты (перечисления) по которым наступает в период с 1 апреля до 1 октября 2020 года;

- субъектов крупного предпринимательства, осуществляющих деятельность по перечню видов деятельности согласно приложению 2 к настоящему постановлению, по обязательствам, срок уплаты (перечисления) по которым наступает в период с 1 апреля до 1 июля 2020 года.

Постановлением Правительства РК от 30 октября 2020 года № 721 внесены изменения в постановление Правительства РК от 20 апреля 2020 года № 224 касательно применения поправочного коэффициента «0» к ставкам налогов и платежей.

Таким образом, Правительство Казахстана постановило продлить с 1 октября 2020 года до 1 января 2021 года применение коэффициента «0» ТОЛЬКО к ставкам ОППВ , социальных отчислений, отчислений и взносов на ОСМС в отношении лиц, занимающихся частной практикой, и субъектов микро, малого или среднего предпринимательства, осуществляющих деятельность по перечню видов деятельности согласно приложению 1 к ПП РК от 20 апреля 2020 года № 224.

«Декларация по индивидуальному подоходному налогу и социальному налогу ( форма 200.00 )» составляется:

- налоговыми агентами, за исключением применяющих специальные налоговые режимы для крестьянских или фермерских хозяйств, на основе упрощенной декларации, к физическим лицам согласно главам 35 и 36 раздела 8, главе 74 раздела 19, разделу 19 Налогового кодекса,

- агентами по уплате обязательных пенсионных взносов, обязательных профессиональных пенсионных взносов в соответствии с Законом о пенсионном обеспечении, плательщиками социальных отчислений в соответствии с Законом об обязательном социальном страховании, плательщиками взносов и (или) отчислений на обязательное социальное медицинское страхование в соответствии с Законом об обязательном социальном медицинском страховании, в том числе индивидуальными предпринимателями (за исключением применяющих специальные налоговые режимы для крестьянских или фермерских хозяйств, на основе упрощенной декларации и патента),

- лицами, занимающимися частной практикой по обязательным пенсионным взносам, социальным отчислениям, взносам на ОСМС в свою пользу в размерах, установленных законами о пенсионном обеспечении и обязательном социальном страховании, об обязательном социальном медицинском страховании.

Структурные подразделения, признанные по решению юридического лица самостоятельными плательщиками социального налога согласно пункту 3 статьи 482 Налогового кодекса, признаются налоговыми агентами по индивидуальному подоходному налогу.

Налогоплательщик, осуществляющий деятельность в рамках специального налогового режима в соответствии со статьями 697, 698, 699, 700 и 701 Налогового кодекса и деятельность, налогообложение которой производит в общеустановленном порядке, представление декларации производит раздельно по каждому виду деятельности в соответствии с пунктом 1 статьи 207 Налогового кодекса.

Отчетным периодом для составления декларации является календарный квартал.

«Декларация по индивидуальному подоходному налогу ( форма 220.00 )» составляется:

- физическими лицами - индивидуальными предпринимателями, осуществляющими исчисление и уплату налогов в общеустановленном порядке в соответствии с пунктом 1 статьи 337, со статьями 358 и 366 Налогового кодекса;

- крестьянскими или фермерскими хозяйствами, применяющими специальный налоговый режим для производителей сельскохозяйственной продукции, продукции аквакультуры (рыбоводства) и сельскохозяйственных кооперативов, в соответствии с пунктом 1 статьи 337, со статьями 358 и 366 Налогового кодекса с учетом особенности, установленной статьей 700 Налогового кодекса;

- физическими лицами-нерезидентами в соответствии с главой 30 Налогового кодекса.

Отчетным периодом для составления декларации является календарный квартал.

«Упрощенная декларация для субъектов малого бизнеса ( форма 910.00 )» составляется субъектами малого бизнеса, применяющими специальный налоговый режим на основе упрощенной декларации.

Отчетным периодом для составления декларации является полугодие.

«Расчет стоимости патента ( форма 911.00 )» составляется индивидуальными предпринимателями, применяющими специальный налоговый режим на основе патента. В стоимость патента включаются индивидуальный подоходный налог (кроме индивидуального подоходного налога, удерживаемого у источника выплаты) и социальные платежи и представляется:

1) вновь образованными, - в срок не позднее трех рабочих дней со дня представления уведомления для постановки на регистрационный учет в качестве индивидуального предпринимателя в порядке, определенном законодательством Республики Казахстан о разрешениях и уведомлениях;

2) осуществляющими переход с общеустановленного порядка или иного специального налогового режима, - до 1 числа месяца применения специального налогового режима на основе патента;

3) применяющими специальный налоговый режим на основе патента для получения очередного патента, - до истечения срока действия предыдущего патента или срока приостановления представления налоговой отчетности.

«Декларация для плательщиков единого земельного налога ( форма 920.00 )» составляется налогоплательщиками, применяющими специальный налоговый режим для крестьянских или фермерских хозяйств.

Отчетным периодом для составления декларации является календарный год.

Если у вас возникли сомнения в правильности исчисления и уплаты налогов и социальных платежей, то в данной ситуации вам помогут разобраться сравнительные таблицы, разработанные экспертами в области налогообложения:

Справочная таблица по предельным ограничениям для исчисления налогов, платежей и применения СНР в 2020 году

Справочная таблица по налогам и социальным платежам индивидуального предпринимателя, уплачиваемым за себя и за работников, при разных режимах налогообложения в 2020 году

Справочная таблица по обложению ИПН и социальным налогом, исчислению ОПВ, социальных отчислений и отчислений и (или) взносов на ОСМС с доходов физических лиц и работников по состоянию на 1 января 2020 года

Памятка по налогам и социальным платежам по доходам работников ИП и ТОО на СНР, по доходам ИП и лица, занимающегося частной практикой (по состоянию на 2020 год)

Сравнительная таблица режимов налогообложения для крестьянских или фермерских хозяйств и для производителей сельхозпродукции, сельхозкооперативов в 2020 году

Реквизиты для перечисления платежей по социальным отчислениям (СО), обязательным пенсионным взносам (ОПВ), обязательным профессиональным пенсионным взносам (ОППВ), отчислениям и взносам на ОСМС, индивидуального подоходного налога (ИПН), социального налога (СН), единого земельного налога (ЕЗН), единого совокупного платежа (ЕСП), налогов на имущество, землю и транспорт

Если у вас возникли вопросы, связанные с расчетом обязательных пенсионных взносов, то разобраться со всеми нюансами вам помогут:

Дата публикации 27.11.2020

Кто из ИП может работать по патенту?

Главное условие применения спецрежима «ИП по патенту» - ведение личного предпринимательства, т.е. отсутствие наемных работников. Другие условия применения патента и имеющиеся ограничения закреплены в ст.683 НК РК.

Так, имеется ограничение:

- по сумме дохода (до 3 528 МРП в год или 9 352 728 тг на 2020 г.);

- по видам деятельности (с учетом требований пп.3 п.2 ст.683 НК РК и других ограничений).

ВАЖНО! С 01.04.2020 г. в Казахстане МРП повышен и составляет 2 778 тг., однако, для определения лимитов дохода ИП используется показатель МРП, установленный на 01.01.2020 г., т.е. 2 651 тг. (п.2 ст.683 НК РК).

В случае, если годовой доход превысит установленный порог, предприниматель теряет право на применение патента и обязан перейти либо на другой спецрежим (например, на «упрощенку») или на ОУР.

С 2020 года были ужесточены требования к данному налоговому режиму, и по патенту теперь могут работать ИП, осуществляющие следующие виды деятельности (всего их 32):

1. штукатурные работы;

2. столярные и плотницкие работы;

3. работы по покрытию полов и облицовке стен;

4. малярные и стекольные работы;

5. деятельность такси;

6. грузовые перевозки автомобильным транспортом;

7. управление недвижимостью за вознаграждение или на договорной основе;

8. деятельность в области фотографии;

9. переводческое (устное и письменное) дело;

10. сдача в имущественный наем (аренду);

11. сдача в аренду транспортных средств;

12. прокат и аренда развлекательного и спортивного инвентаря;

13. прокат видеозаписей и дисков;

14. прокат и аренда прочих предметов личного потребления и бытовых товаров;

15. сдача в аренду сельскохозяйственной техники и оборудования;

16. сдача в аренду офисных машин и оборудования, включая вычислительную технику;

17. услуги в области спортивного образования и образования специалистов организации досуга;

18. услуги образования в сфере культуры;

19. услуги в области прочего образования;

20. вспомогательные образовательные услуги;

21. деятельность в области искусства;

22. ремонт компьютеров и периферийного оборудования;

23. ремонт коммуникационного оборудования;

24. ремонт предметов личного потребления и бытовых товаров;

25. парикмахерские услуги;

26. маникюр и педикюр;

27. ветеринарные услуги;

28. услуги по обработке земельных участков;

29. услуги по уборке жилых помещений и ведению домашнего хозяйства;

30. услуги носильщиков на рынках, вокзалах;

31. изготовление и ремонт музыкальных инструментов;

32. выпас домашних животных.

Торговлей с 2020 г. по патенту заниматься запрещено. Если будет выявлено ведение деятельности, не включенной в данный перечень, то перевод с режима патента будет автоматом осуществлен на ОУР. При первичном получении патента предпринимателю не удастся получить его регистрацию, если будет указан вид деятельности, не входящий в данный перечень.

При приеме наличных денег и платежных карт ИП на патенте обязан применять онлайн-кассу и выбивать чеки. При приеме оплаты только безналичным путем, наличие онлайн-кассы не требуется.

Какие виды дохода может получать ИП по патенту?

Виды доходов, к которым можно применять режим налогообложения на основе патента, перечислены в ст.681 НК РК. К ним относятся доходы:

- от реализации товаров, услуг, от сдачи в аренду имущества;

- от списания обязательств;

- от уступки права требования;

- от осуществления совместной деятельности;

- штрафы, пени и другие виды санкций, признанные должником;

- суммы, полученные из государственного бюджета на покрытие затрат;

- излишки, выявленные при инвентаризации;

- в виде безвозмездно полученного имущества (кроме благотворительной помощи), предназначенного для использования в предпринимательских целях;

- возмещение арендатором расходов на содержание и ремонт имущества, переданного в аренду;

- расходы арендатора на содержание и ремонт арендованного имущества, зачитываемые в счет платы по договору аренды.

Если ИП на патенте получает какие-либо иные доходы, не указанные в ст.681 НК РК, к ним применяется ОУР.

Как получить патент и на какой срок он оформляется?

Для получения патента предприниматель сначала должен зарегистрироваться как ИП, затем в 10-дневный срок подать в налоговую:

- заявление по образцу формы 911.00 «Расчет стоимости патента» (ст.685 НК РК);

- свидетельство о госрегистрации ИП;

- документы, подтверждающие оплату стоимости патента, включая ОПВ(10%), СО (3,5%) и ОСМС (2 975 тг.);

- лицензию, если деятельность ИП ее предусматривает.

Сделать это можно в личном кабинете налогоплательщика на сайте salyk.gov.kz. или подав в налоговую бумажную форму 911.00.и остальные документы.

Подписать электронную форму 911.00 можно с помощью:

- ЭЦП;

- одноразового пароля из SMS.

Сумму дохода, который планируется получить за период действия патента, определяет сам налогоплательщик. От суммы дохода необходимо исчислить стоимость патента и социальных платежей за себя (ОПВ, СО и ОСМС) и произвести его оплату. После того, как система проверит правильность расчета суммы налога и социальных платежей, а также фактическую их уплату, ИП получит решение налогового органа о регистрации патента (либо сообщение с указанием причины отказа в регистрации, если были обнаружены ошибки).

Налоговым периодом для применения патента является календарный год (ст.684 НК РК).

Но предприниматель может «выкупить» патент на любой срок, в интервале от 1 полного календарного месяца до 1 года. Сделать это нужно до начала предпринимательской деятельности.

Если после срока действия патента предприниматель планирует продолжить деятельность, то приобрести следующий патент нужно до окончания срока действия предыдущего.

Если ИП планирует сменить налоговый режим, то подать уведомление о смене следует до наступления месяца, в котором запланирован переход. В противном случае он автоматически будет переведен на ОУР. Если деятельность планируется приостановить, заявление о приостановке также следует подать до даты окончания текущего патента. Если предприниматель просто «бросит» патент по окончании срока действия, но не подаст заявление о приостановке деятельности, он также будет автоматически переведен на ОУР.

Какие налоги платит ИП на патенте и есть ли отчетность?

Стоимость патента составляет 1% - ИПН с дохода (не с чистой прибыли). Если же оплата принимается наличными, ставка составляет 2%.

Тоесть -2% это когда все платежи вы принимаете наличными, 1-% - когда все платежи за услугу безналичные.

Помимо стоимости патента ИП должен ежемесячно оплачивать за себя (с суммы «зарплаты»):

- ОПВ -10%;

- соцотчисления -3,5%;

· взносы ОСМС 5% от 1,4 МЗП (2 975 тг.)

Сумму «зарплаты», т.е. заявленный доход, определяет сам ИП. Диапазон, в котором можно назначить себе сумму «зарплаты»:

- для ОПВ – от 1 до 50 МЗП в месяц;

- для соцотчислений –от 1 до 7 МЗП.

На 2020 г. сумма МЗП =42 500 тг.

При этом сумма «зарплаты» не может превышать фактический доход, с которого платится ИПН. Зачастую, для удобства и экономии ИП предпочитают устанавливать себе «зарплату» равную 1 МЗП.

Соцналог ИП на патенте не платят –он для них отменен с 2018 г.

ВАЖНО: Законом РК №290-VI от 27.12.2019 г. до 01.01.2023 г. сумма ИПН для субъектов микро-и малого предпринимательства уменьшается на 100%.

Т.е. ИПН на этот период платить не нужно (стоимость патента равна 0).

Соответственно, при предоставлении ф.911.00 на 2020 г. в расчете указывается сумма планируемого дохода, а сумма ИПН к начислению -0 тг.

Отчетность ИП на патенте не сдает, бухгалтерский учет также не ведет. Единственной формой, которая подается в налоговую службу, является 911.00.

Как получить патент с помощью Mybuh.kz?

Режим ИП на патенте не требует ведения бухгалтерского учета и предоставления отчетности, однако заполнение ф.911.00 и расчет «зарплатных» налогов может вызвать затруднение у новичка.

Помочь в этом могут специалисты Mybuh.kz. От предпринимателя понадобится указать:

- вид деятельности;

- период действия патента;

- размер предполагаемого дохода;

· наличным или безналичным путем будут производиться расчеты.

Также необходимо указать точный адрес ведения деятельности и предоставить ЭЦП.

- подготовят расчет по ф.911.00;

- рассчитают суммы «зарплатных» отчислений и подготовят платежки для банка;

- проконсультируют предпринимателя относительно нужды в приобретении онлайн-кассы.

ИП останется только оплатить суммы ОПВ, СО и ОСМС в отделении банка или «Казпочты».

Услуга доступна как в офисе компании, так и дистанционно. Стоимость услуги - 10 000 тг.

Оставьте заявку и получите готовый патент без лишних хлопот и личного контакта с налоговой.

Оставить заявку на получения Патента

- Как осуществить приостановление деятельности или ликвидацию ИП в Казахстане подробнее

- Какие налоги платит ИП в 2020

- Сроки уплаты налогов для ИП в Казахстане

- Сколько платить по налогам для ИП в 2020

- Как оплатить налоги онлайн

- Оплата налогов через Каспи

- Оплата налогов через Egov

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

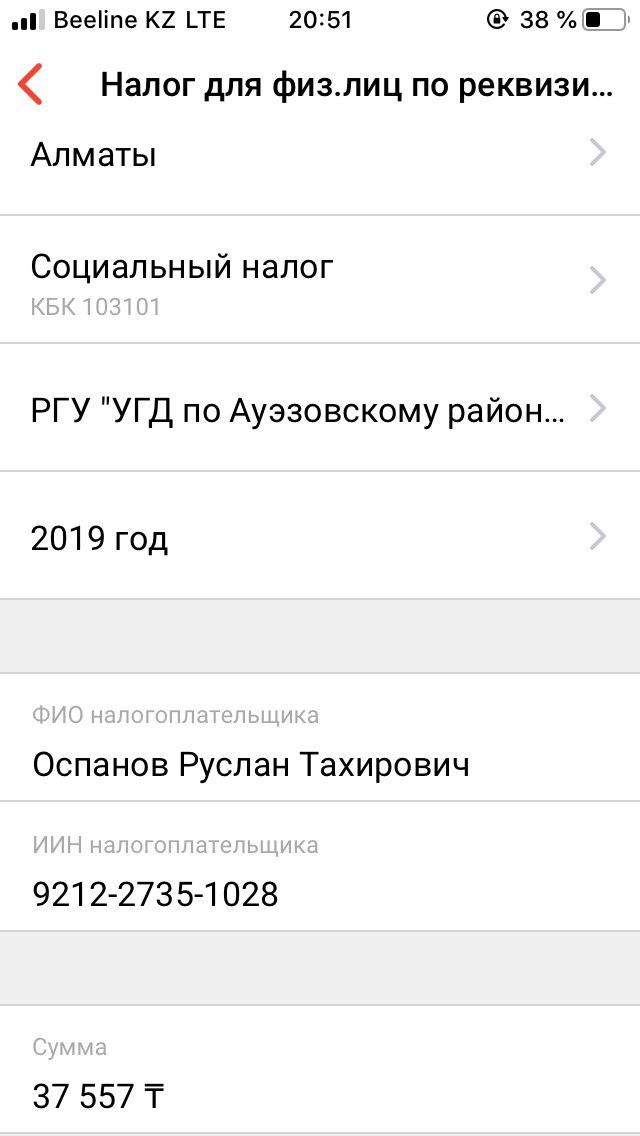

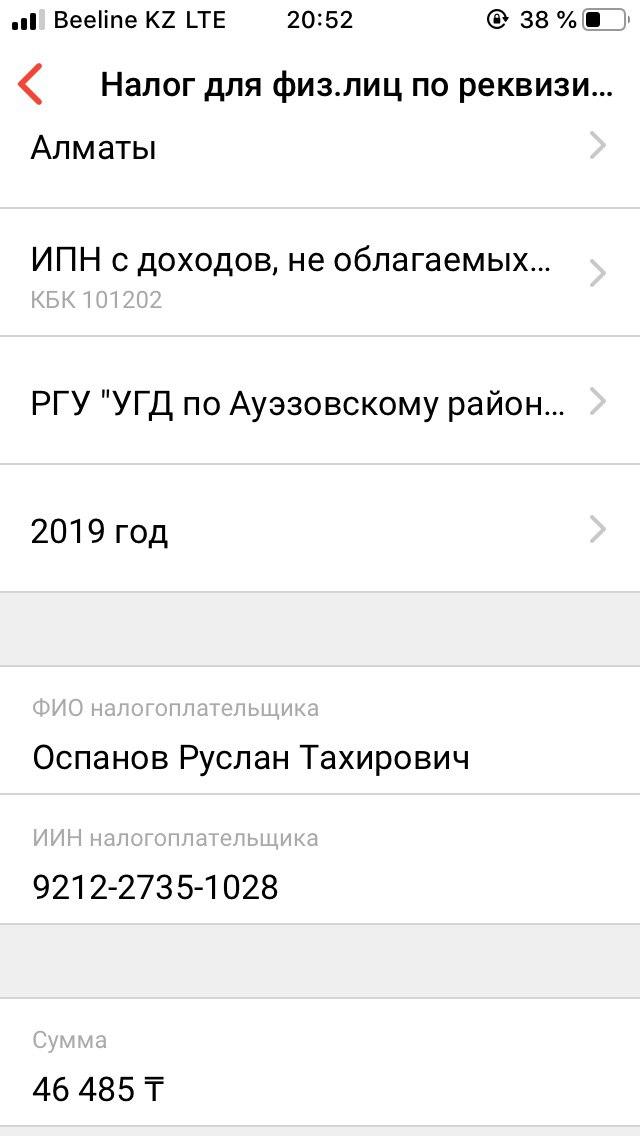

- город нахождения ИП

- налоговый орган по району, где зарегистрировано ИП

- период — т.к. нет варианта за полугодие, выбираем год

- ФИО налогоплательщика и ИИН

- сумма платежа (эти данные вы получаете в уведомлении, после сдачи 910 формы в кабинете налогоплательщика)

Режимы налогообложения: патент, упрощенка , общеустановленный или фиксированный вычет?

Для начала давайте разберемся как и какие налоги ИП в 2020 должен платить за себя и за сотрудников.

Какие налоги платит ИП в 2020

Если рассматривать ИП по упрощенной декларации и налоги ИП за 2 полугодие 2019 года, то за себя ИП платит только подоходный и социальный налоги, а за сотрудника ИПН.

Все остальные платежи — ОПВ и СО за себя как за ИП и за сотрудника ОПВ, СО и ОСМС нужно было платить на ежемесячной основе еще в 2019 году.

Про подоходный, социальный налог и ИПН за сотрудника пока рано говорить, но вот пенсионные взносы, социальные отчисления и ОСМС скоро нужно будет начинать платить как за себя, так и за сотрудника. (данные на 26.01.2020).

Сроки уплаты налогов для ИП в Казахстане

Обязательные пенсионные выплаты, социальные отчисления и ОСМС нужно платить не позднее 25 числа следующего за отчетным месяца.

Например, за январь нужно заплатить до 25 февраля. За февраль, до 25 марта и так по аналогии другие месяцы.

Нередки случаи, когда предприниматель просто забывал про эти платежи и не запрещено платить на несколько месяцев вперед.

Удобно платить сразу за 3 месяца вперед или вовсе сразу за полугодие.

Подоходный и социальный налог, которые напрямую зависят от оборота компании за полугодие нужно платить до 25 февраля (910 форму нужно сдать до 15 февраля), если вопрос стоит об оплате за 2 полугодие прошлого года и до 25 августа если нужно заплатить за 1 полугодие текущего года.

Сколько платить по налогам для ИП в 2020

Подоходный и социальный налог высчитывают при сдаче налоговой декларации и зависят напрямую от вашего оборота по ИП.

В остальном, суммы по налогам хорошо отражены в памятке ниже, которую составили ребята из РЦПП.

Как можно заметить во второй части памятки ИП теперь обязан платить сам за себя ОСМС, даже если в том или ином месяце не было доходов. Будьте внимательны!

Внимание! Данные не совсем корректные — ВОСМС за сотрудника КНП 122 т.к. это именно взносы — подробнее в статье ОСМС 2020

Как оплатить налоги онлайн

К сожалению, идеально удобного инструмента для этого нет, но мы на практике для себя выявили 2 сервиса, через которые можно оплатить все.

Оплата налогов через Каспи

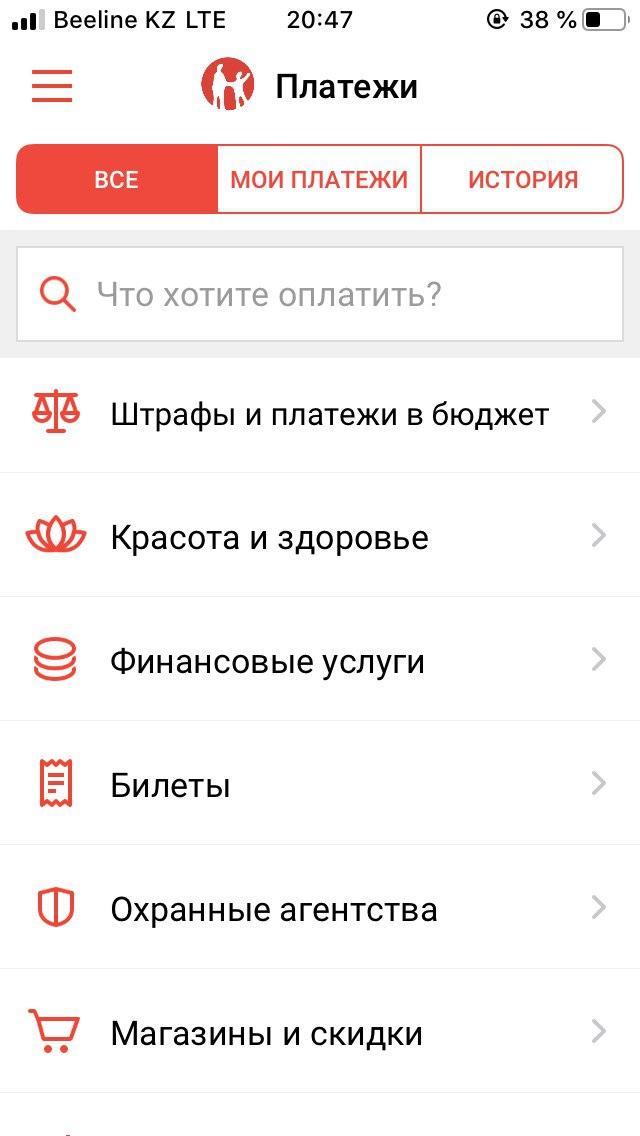

Каспи сегодня есть практически у всех и, как способ платить такие ежемесячные налоги, очень удобно.

Все платежи в Каспи производятся без комиссии.

Пенсионные взносы и соц. отчисления

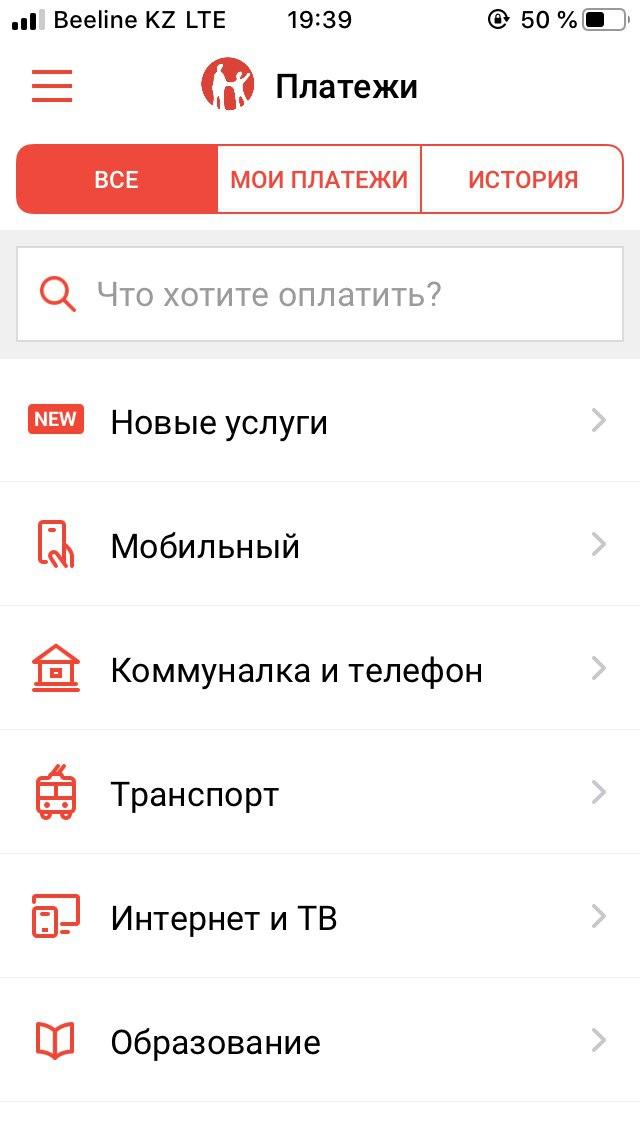

Открываем приложение Каспи, авторизуемся и заходим в платежи.

Напираем в поле поиска наименование налога или начало слова. Для примера мы ввели «пенс» и нам высветились все необходимые налоги.

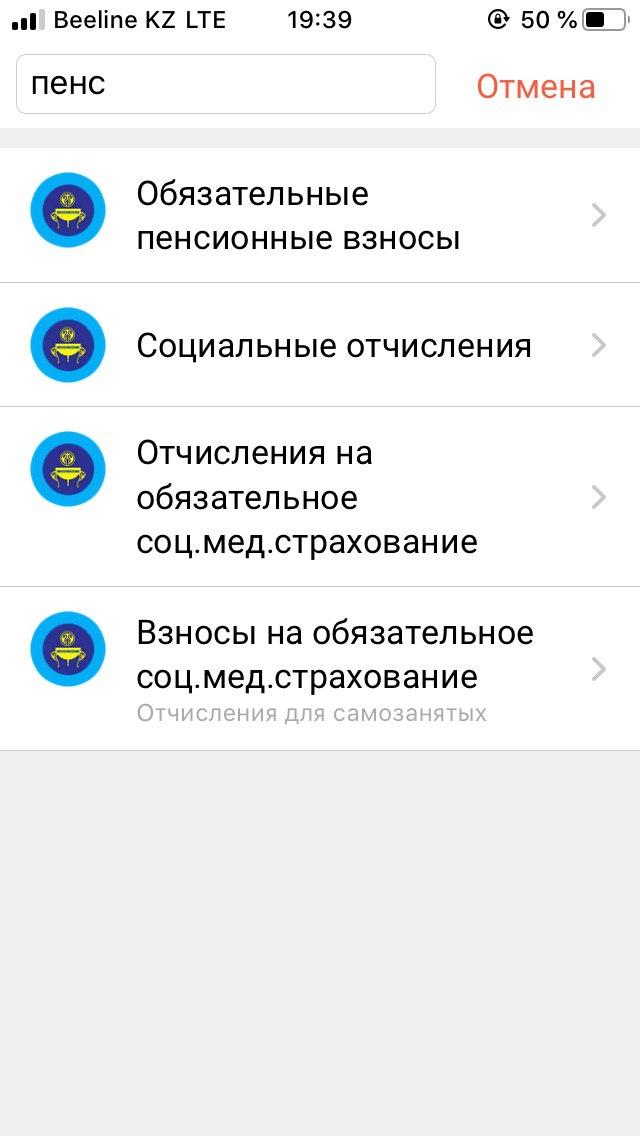

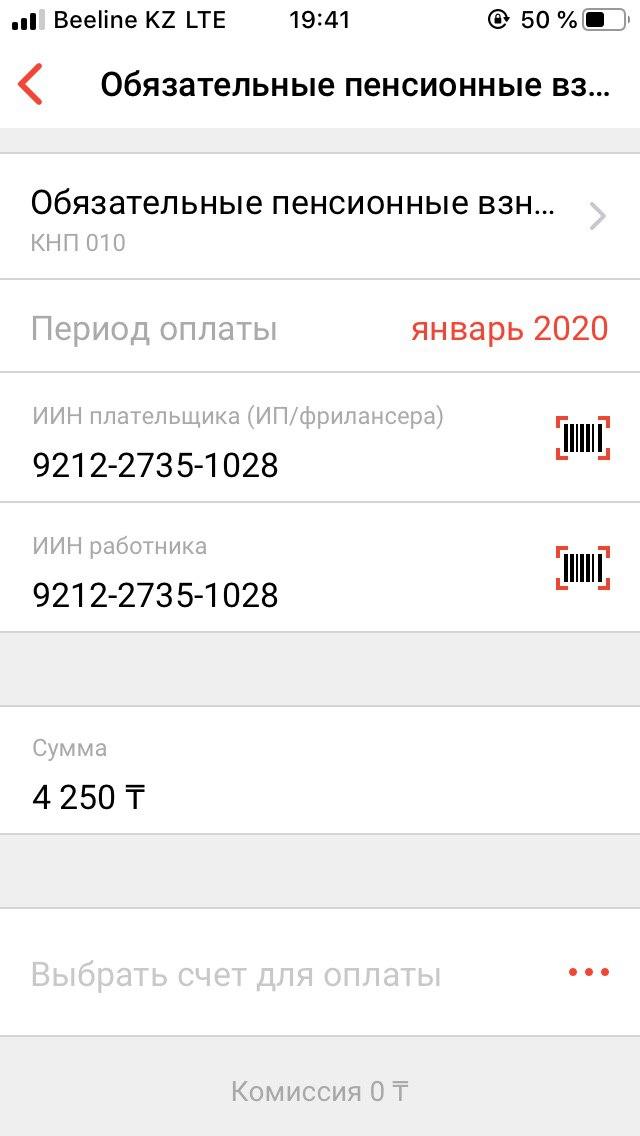

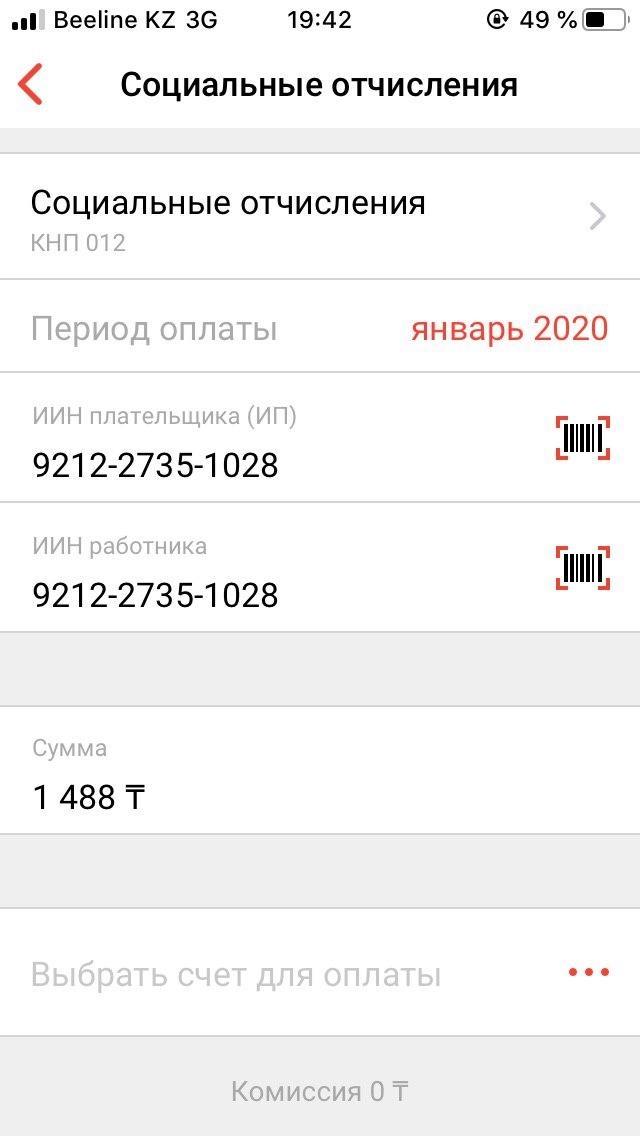

Допустим, выбираем вид платежа «Обязательные пенсионные взносы» или «Социальные отчисления» и переходим к платежу.

Внутри по логике они одинаковые, только вид платежа и сумма разная.

Итак, вам нужно указать период, за который вы оплачиваете налог, ввести ИИН плательщика и работника, ввести сумму платежа, выбрать способ оплаты и собственно нажать на кнопку оплатить.

Если вы ИП и платите за самого себя, указывайте в полях плательщика и работника просто свой ИИН (пример на скринах ниже).

Если хотите заплатить сразу за несколько месяцев, нужно повторить данную операцию несколько раз, выбирая каждый раз новый месяц как период для оплаты.

Оплата ОСМС за ИП

С ОСМС все еще проще сделали. Разберем пример, когда платите за себя как за ИП.

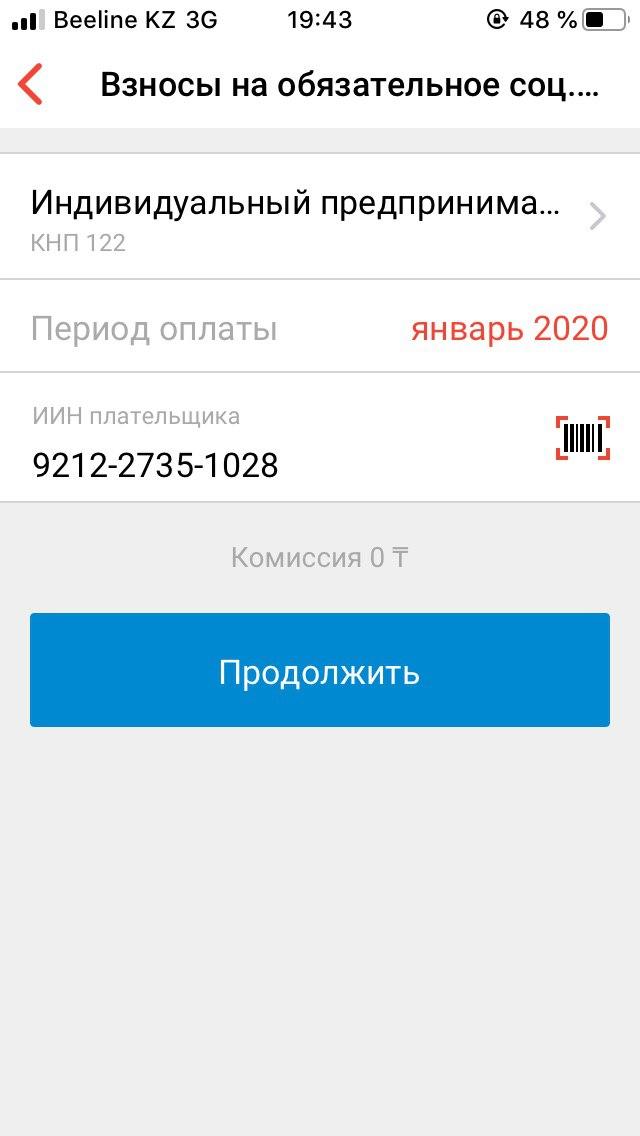

Выбираем вид платежа «Взносы на обязательное соц.мед.страхование» и дальше как на скринах ниже.

Нажимаем на Тип плательщика и выбираем индивидуальный предприниматель. Как видим на скрине ниже сумма 2975 тенге полностью совпадает с памяткой выше.

Далее выбираем период оплаты, например, январь 2020 года, вводим свой ИИН и нажимаем продолжить. На следующем шаге выбираем способ оплаты и оплачиваем.

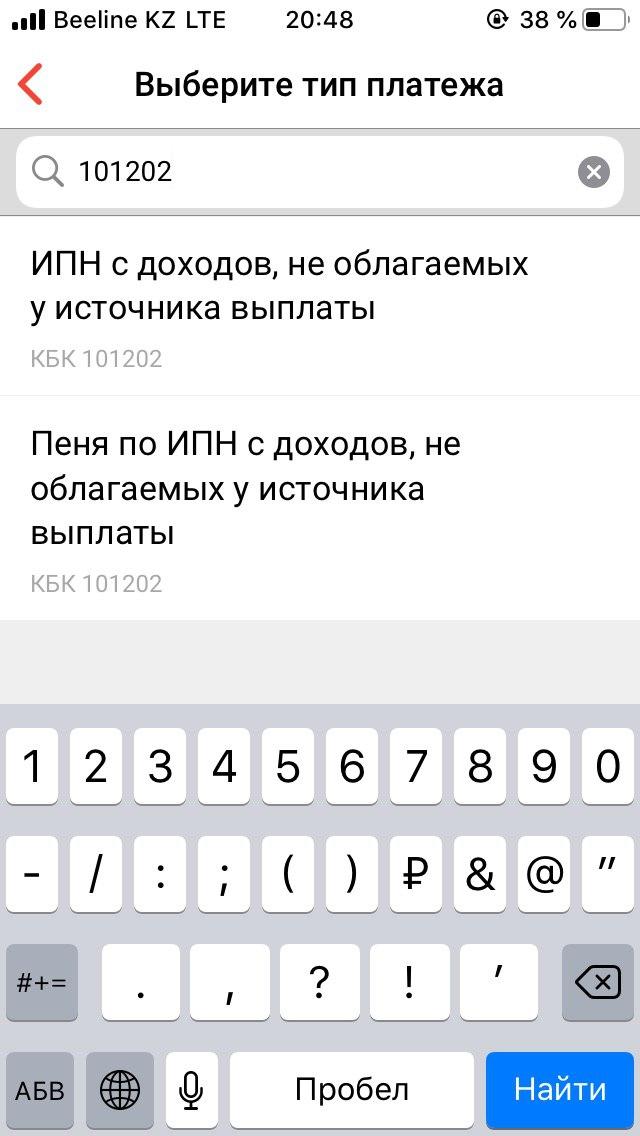

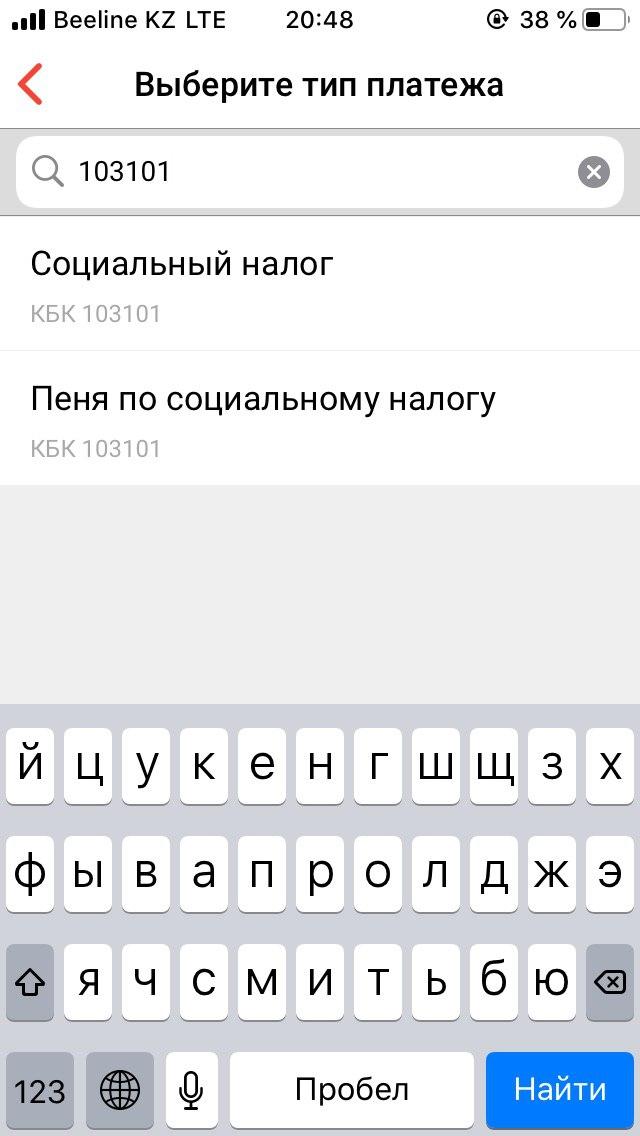

Подоходный и социальный налог

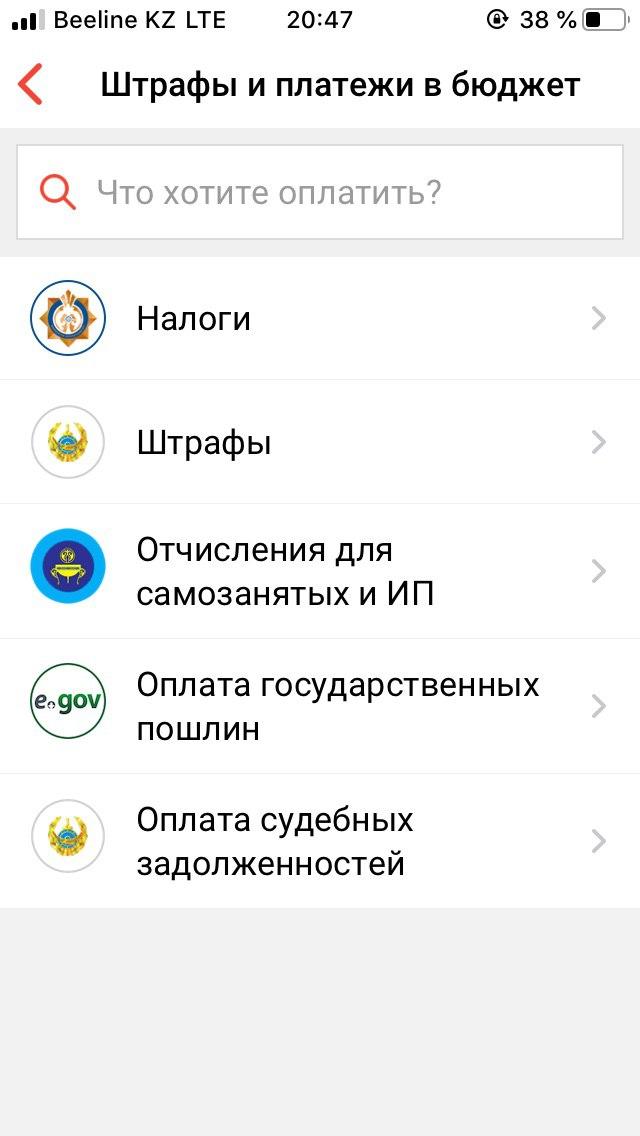

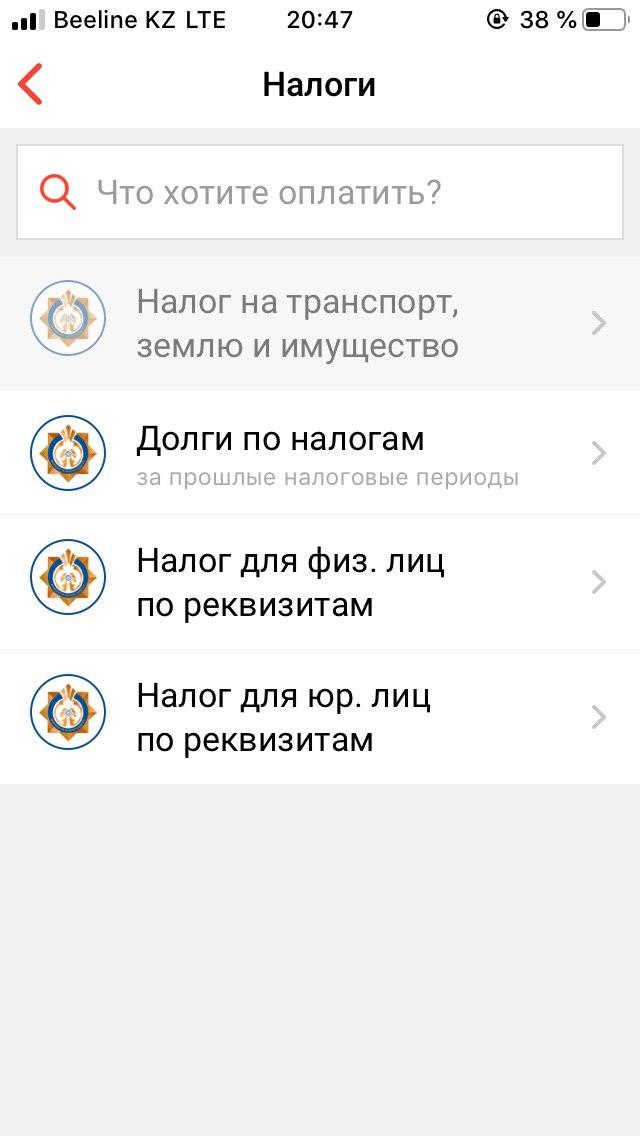

Для оплаты подоходного налога заходим в Платежи, штрафы и платежи в бюджет, налоги, налоги для физ. лиц по реквизитам и в строке «тип платежа», выбираем нужный нам налог.

Социальный налог — кбк 103101

Подоходный налог — 101202

Далее начинаем заполнять остальные данные для оплаты налогов.

В платежах отличается только их назначение, а остальные данные заполняются аналогично. Разберем как данные нужно указывать.

Оплата налогов через Egov

Через егов можно оплатить только индивидуальный подоходный налог и социальный, что интересуют нас в рамках налогов по ИП.

А пенсионные взносы, социальные отчисления и ОСМС удобнее через Каспи.

Итак, заходим на главную https://egov.kz/ и переходим в раздел налоги и финансы. Для заказа услуги на егов, вы должны быть авторизованы с помощью своего ЭЦП.

Там выбираем пункт «Оплата налогов и других обязательных платежей в бюджет»

Попав на страницу с услугой, нужно нажать на кнопку «Оплатить онлайн». Если вы еще не авторизованы, об этом выйдет сообщение.

Перед вами откроется форма, в которой можно оплатить поочередно все налоги. Разберем на примере подоходного налога.

Ваш ИИН и ФИО будут автоматически подставлены в форму.

Далее нужно выбрать налоговый орган, к которому относится ваше ИП, внести сумму платежа, выбрать назначение платежа и указать непосредственно вид самого платежа вместе с его КБК.

Нажимая на кнопку оплатить, вас перекидывает на встроенный сервис оплаты и там все как обычно. Оплата работает через Народный банк, но оплатить можно любой картой.

Как видно ниже в списке КБК, есть социальный и подоходный налог.

На этом наша инструкция по оплате налогов онлайн окончена.

Если возникают какие-то вопросы и трудности с этим, пишите в комментариях.

Привет всем! Я предприниматель и профессиональный интернет-маркетолог. В своих статьях на данном сайте описываю опыт личной работы с государственными порталами и другими сервисами и делюсь опытом.

Читайте также: