Подраздел 1 1 расчет сумм взносов на обязательное пенсионное страхование

VII. Порядок заполнения подраздела 1.1 "Расчет суммы страховых взносов на обязательное пенсионное страхование"

7.1. По строкам 010 - 062 производится расчет сумм страховых взносов на обязательное пенсионное страхование, исходя из сумм выплат и иных вознаграждений, производимых в пользу физических лиц, являющихся застрахованными в системе обязательного пенсионного страхования.

7.2. По строке 010 в соответствующих графах указывается общее количество застрахованных лиц в системе обязательного пенсионного страхования с начала расчетного периода, за последние три месяца расчетного (отчетного) периода, а также за первый, второй и третий месяц из последних трех месяцев расчетного (отчетного) периода соответственно.

7.3. По строке 020 в соответствующих графах отражается количество физических лиц, с выплат и иных вознаграждений которым исчислены страховые взносы в соответствии с тарифом страховых взносов, применяемым при заполнении подраздела 1.1 с начала расчетного периода, за последние три месяца расчетного (отчетного) периода, а также за первый, второй и третий месяц из последних трех месяцев расчетного (отчетного) периода соответственно.

7.4. По строке 021 в соответствующих графах отражается количество физических лиц из строки 020, выплаты и иные вознаграждения которым превысили предельную величину базы для исчисления страховых взносов по обязательному пенсионному страхованию, установленную Правительством Российской Федерации в соответствии с пунктами 3-6 статьи 421 Кодекса с начала расчетного периода, за последние три месяца расчетного (отчетного) периода, а также за первый, второй и третий месяц из последних трех месяцев расчетного (отчетного) периода соответственно.

7.5. По строке 030 в соответствующих графах отражаются суммы выплат и иных вознаграждений, поименованных в пунктах 1 и 2 статьи 420 Кодекса, нарастающим итогом с начала расчетного периода, за последние три месяца расчетного (отчетного) периода, а также за первый, второй и третий месяц из последних трех месяцев расчетного (отчетного) периода соответственно.

7.6. По строке 040 в соответствующих графах отражаются суммы выплат и иных вознаграждений, не подлежащие обложению страховыми взносами на обязательное пенсионное страхование в соответствии со статьей 422 Кодекса, а также суммы фактически произведенных и документально подтвержденных расходов, связанных с извлечением доходов, полученных по договору авторского заказа, договору об отчуждении исключительного права на произведения науки, литературы, искусства, издательскому лицензионному договору, лицензионному договору о предоставлении права использования произведения науки, литературы, искусства в соответствии с пунктом 8 статьи 421 Кодекса, или суммы расходов, которые не могут быть подтверждены документально и принимаемые к вычету в размерах, установленных пунктом 9 статьи 421 Кодекса нарастающим итогом с начала расчетного периода, за последние три месяца расчетного (отчетного) периода, а также за первый, второй и третий месяц из последних трех месяцев расчетного (отчетного) периода соответственно.

7.7. По строке 050 в соответствующих графах отражается база для исчисления страховых взносов на обязательное пенсионное страхование, рассчитанная в соответствии с пунктом 1 статьи 421 Кодекса с начала расчетного периода, за последние три месяца расчетного (отчетного) периода, а также за первый, второй и третий месяц из последних трех месяцев расчетного (отчетного) периода соответственно.

7.8. По строке 051 в соответствующих графах отражается база для исчисления страховых взносов на обязательное пенсионное страхование, рассчитанная в соответствии с пунктом 1 статьи 421 Кодекса в размерах, превышающем для каждого застрахованного лица предельную величину базы для исчисления страховых взносов, установленную Правительством Российской Федерации в соответствии с пунктами 3 - 6 статьи 421 Кодекса с начала расчетного периода, за последние три месяца расчетного (отчетного) периода, а также за первый, второй и третий месяц из последних трех месяцев расчетного (отчетного) периода соответственно.

7.9. По строке 060 в соответствующих графах отражаются суммы исчисленных страховых взносов на обязательное пенсионное страхование с начала расчетного периода, за последние три месяца расчетного (отчетного) периода, а также за первый, второй и третий месяц из последних трех месяцев расчетного (отчетного) периода соответственно.

7.10. По строке 061 в соответствующих графах отражаются суммы исчисленных страховых взносов на обязательное пенсионное страхование с базы для исчисления страховых взносов на обязательное пенсионное страхование в размерах, не превышающих для каждого застрахованного лица предельную величину базы для исчисления страховых взносов, установленную Правительством Российской Федерации в соответствии с пунктами 3 - 6 статьи 421 Кодекса с начала расчетного периода, за последние три месяца расчетного (отчетного) периода, а также за первый, второй и третий месяц из последних трех месяцев расчетного (отчетного) периода соответственно.

7.11. По строке 062 в соответствующих графах отражаются суммы исчисленных страховых взносов на обязательное пенсионное страхование с базы для исчисления страховых взносов на обязательное пенсионное страхование в размерах, превышающих для каждого застрахованного лица предельную величину базы для исчисления страховых взносов, установленную Правительством Российской Федерации в соответствии с пунктами 3 - 6 статьи 421 Кодекса с начала расчетного периода, за последние три месяца расчетного (отчетного) периода, а также за первый, второй и третий месяц из последних трех месяцев расчетного (отчетного) периода соответственно.

Обзоры КонсультантПлюс

Что такое РСВ-1 — это расчет по страховым взносам, который работодатели ежеквартально сдают в ФНС. Он объединил данные о начислениях на ОПС, ОМС и ВНиМ. Срок сдачи за 3 квартал — до 30.10.2020.

Единая форма расчета по страховым взносам за 2020 год (РСВ) утверждена приказом ФНС России от 18.09.2019 № ММВ-7-11/470@. Отчет включает в себя всю информацию по существующим страховым взносам, кроме платежей по профзаболеваниям и несчастным случаям на производстве, заменив собой упраздненный отчет с той же аббревиатурой, но цифрой 1, и большинство разделов формы 4-ФСС, которую страхователи, как и прежде, должны сдавать в Фонд социального страхования, но только по взносам «на травматизм». Форма РСВ-1 для ПФР упразднена полностью и больше не применяется страхователями.

Сроки сдачи

В соответствии с нормами пункта 7 статьи 431 Налогового кодекса РФ, единый расчет по страховым взносам сдают все работодатели: как юридические лица, так и индивидуальные предприниматели, имеющие наемных работников и осуществляющие выплаты в их пользу. Сроки сдачи отчетности определены до 30-го числа месяца, следующего за отчетным периодом. При совпадении с выходным днем переносятся сроки сдачи отчетности, расчет по страховым взносам за 3 квартал 2020 года сдают до 30 октября (пятница). Если не успеть, последуют санкции за несвоевременную сдачу. Сроки направления отчета в налоговые органы за все отчетные периоды 2020 года приведены в таблице:

За I квартал 2020 года

За 6 месяцев 2020 года

За 9 месяцев 2020 года

Способы доставки отчета в налоговый орган ничем не отличаются от других форм и деклараций: принести лично, отправить по почте заказным письмом или передать через представителя.

Отчетность обособленных подразделений

Если у плательщика страховых взносов существуют обособленные подразделения, которые самостоятельно выплачивают зарплату сотрудникам, то, в силу пункта 7 статьи 431 НК РФ, каждое такое подразделение обязано сдавать отчет в налоговый орган по месту своего нахождения. В этом случае не играет роли наличие или отсутствие у обособленного подразделения своего отдельного баланса и расчетного счета. Более того, организация обязана заблаговременно известить налоговую службу о полномочиях своих обособленных подразделений по начислению и выплате вознаграждений работникам в течение месяца, как это предусмотрено статьей 23 НК РФ. Такая обязанность у всех плательщиков страховых платежей возникла с 01.01.2018, и заявляют о себе головные организации, подав заявление, форма которого утверждена приказом ФНС России от 10.01.2017 № ММВ-7-14/4@.

Чтобы заполнить отчет без ошибок, используйте бесплатно инструкции и образцы от экспертов КонсультантПлюс.

Бланк

Посмотрим, из чего состоит форма расчета по страховым взносам за 3 квартал 2020 года. Новая форма насчитывает 11 листов (вместе с приложениями) и состоит из:

- титульного листа;

- раздела 1 «Сводные данные об обязательствах плательщика страховых взносов»;

- раздела 2 «Сводные данные об обязательствах плательщиков страховых взносов — глав крестьянских (фермерских) хозяйств»;

- раздела 3 «Персонифицированные сведения о застрахованных лицах».

Какой из разделов необходимо заполнить и в каком объеме, зависит от статуса страхователя и вида деятельности, которую он осуществляет. В таблице приведены категории работодателей и подразделы расчета, которые они должны заполнять.

Что заполнить в расчете

Все страхователи — плательщики страховых взносов (юрлица и ИП, кроме глав крестьянских хозяйств)

Кроме того, должны заполнить:

Дополнительно к вышеперечисленному:

Страхователи, которые вправе применять пониженные или дополнительные тарифы социальных платежей

Страхователи, у которых в отчетном периоде были расходы, связанные с выплатой физлицам обеспечения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством

Правила заполнения

Подробные разъяснения, как заполнить расчет по страховым взносам, приведены в приложении № 2 к приказу, которым он утвержден. Страницы необходимо пронумеровать сквозным способом. При заполнении документа на компьютере для его дальнейшей распечатки необходимо применять исключительно шрифт Courier New размером 16-18.

Округлять стоимостные показатели в отчете не нужно, указывая рубли и копейки. Если показатель в поле отсутствует, поставьте прочерки, при отсутствии стоимостного показателя проставляются нули. Категорически запрещены любые исправления, скрепление листов степлером и двусторонняя печать документа. Обратите внимание, что вам больше не нужен образец заполнения РСВ-1 — ПФР в 2020 году этот документ не запрашивает, хотя и вправе оштрафовать за несдачу отчета до 2017 года, когда администрировал этот процесс (см. постановление АС Волго-Вятского округа от 24.12.2018 по делу № А29-4848/2018).

Как заполнить отчет РСВ: пошаговая инструкция

Бланк достаточно объемный, поэтому рассмотрим заполнение расчета по шагам. Для примера возьмем организацию, которая начала вести деятельность в III квартале 2020 года. В ней трудоустроены два человека, включая директора. Один специалист оказывает юридические услуги по договору гражданско-правового характера, выплаты в его пользу не включаются в базу обложения на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством.

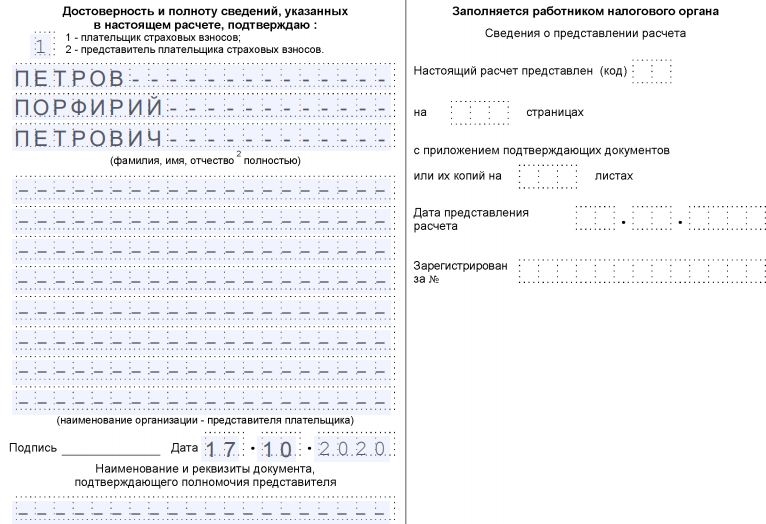

Шаг 1. Титульный лист.

Здесь необходимо указать ИНН, КПП и полное наименование организации — плательщика страховых взносов или Ф.И.О. ИП. Без ошибок заполняем код расчетного периода. В отчетности за 3 квартал 2020 года указываем код 33. Тут же следует написать отчетный год и код налогового органа, куда направлен отчет.

Далее указываем номер телефона, ОКВЭД2 и общее количество страниц расчета.

Кроме того, необходимо отметить, кто направляет отчет: сам плательщик страховых взносов или его представитель. Плательщику соответствует код 1, а представителю — 2. В конце листа необходимо поставить дату, а уполномоченное лицо должно заверить внесенные сведения своей подписью.

Содержит сводные данные по обязательствам плательщика, поэтому в нем обязательно указывают корректный код КБК по каждому виду платежей. Начисленные суммы приводятся помесячно, отдельно — по пенсионному, социальному и медицинскому страхованию.

Если в отчетном периоде было дополнительное страхование, то это тоже указывают отдельно. Весь раздел 1 не помещается на одной странице, поэтому продолжить заполнение необходимо на следующей. Внизу каждой страницы необходимо ставить подпись и дату заполнения.

Шаг 3. Приложение 1 к разделу 1 «Расчет сумм страховых взносов на обязательное пенсионное и медицинское страхование».

Здесь следует указать отдельно исчисленные страховые платежи по пенсионному и медицинскому страхованию и количество застрахованных лиц в каждом месяце.

Для заполнения кода тарифа плательщика выбирают один из показателей. Инструкция, как заполняется расчет по страховым взносам, данная в приказе ФНС, рекомендует указывать:

- 01 — при ОСН;

- 02 — при УСН (такой код действует с 2019 года взамен применявшегося ранее кода 08);

- 03 — ЕНВД.

Аналогично заполняется подраздел 1.2 «Расчет сумм взносов на обязательное медицинское страхование».

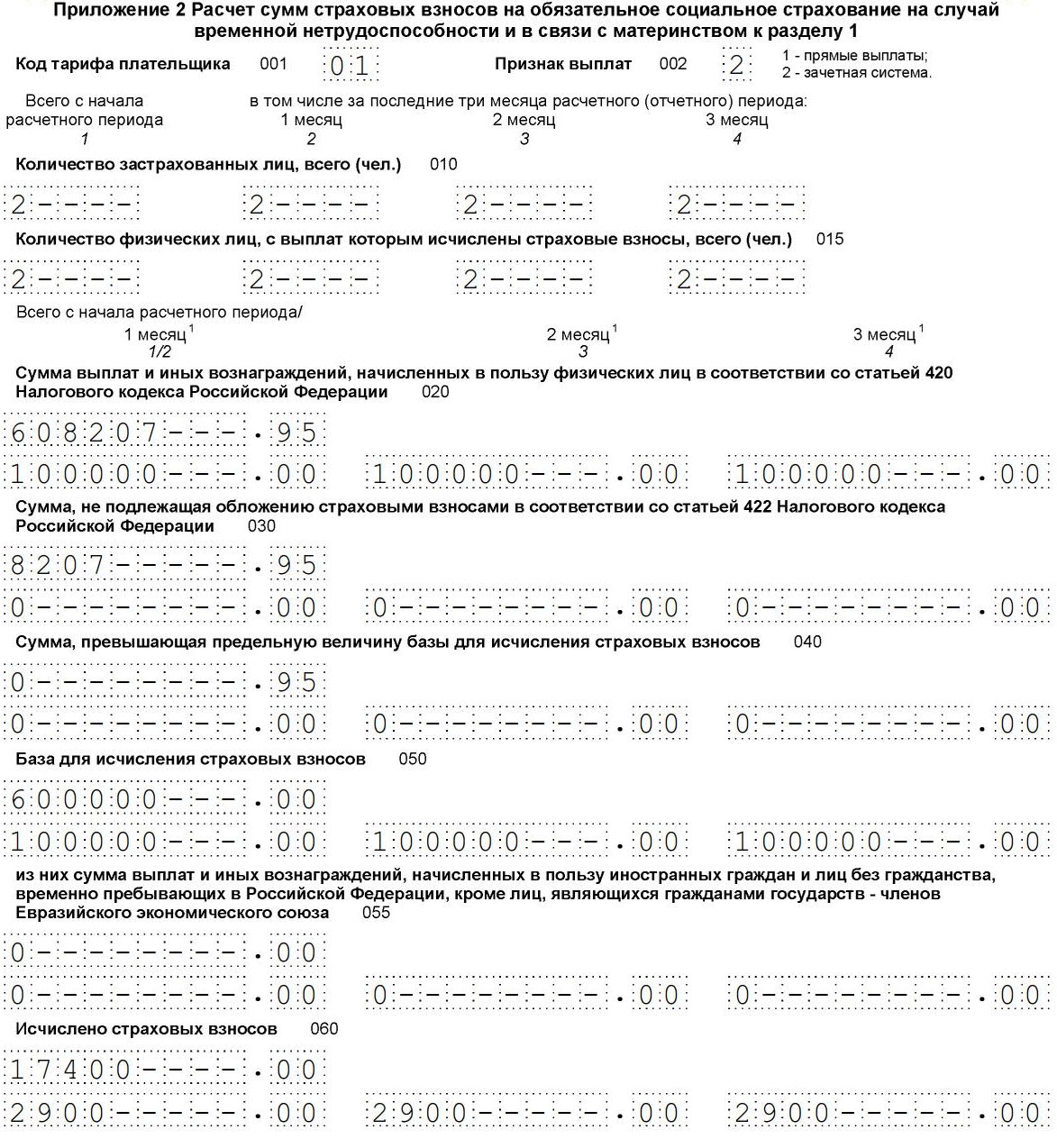

Шаг 4. Приложение 2 к разделу 1 «Расчет сумм страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством».

Приводятся данные об исчисленных за отчетный период суммах. Указывают количество застрахованных лиц и сумму выплаченных вознаграждений. Если в отчетном периоде выплачивались пособия по беременности и родам, пример заполнения расчета по страховым взносам с декретницей поможет правильно отразить суммы выплаченных пособий в связи с родами и материнством.

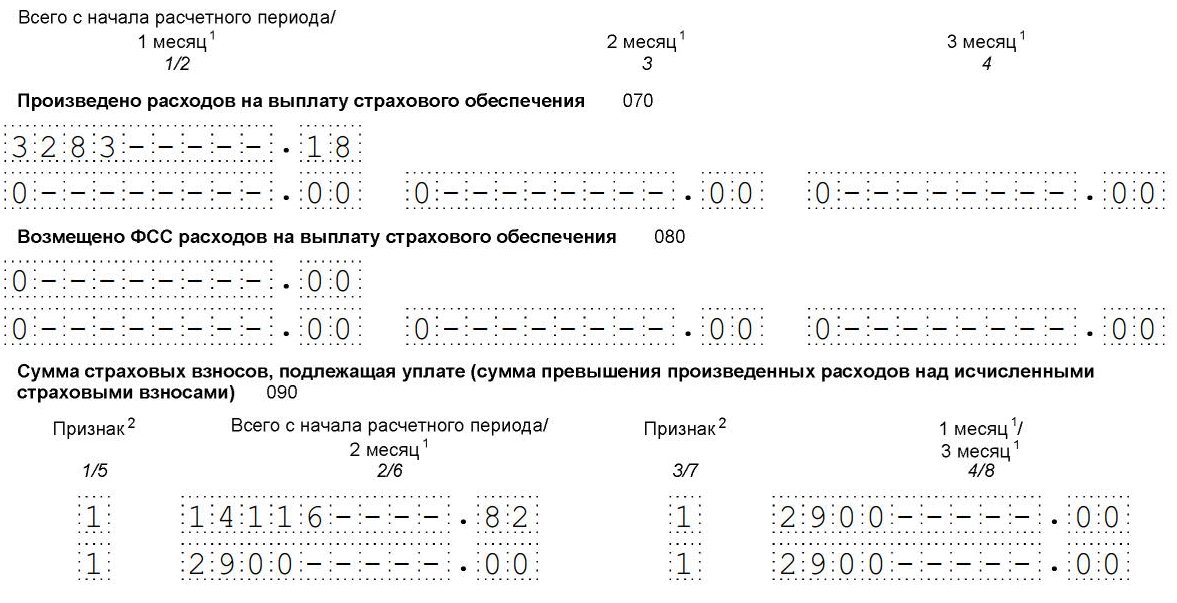

На следующей странице указываются суммы исчисленных платежей и суммы, израсходованные на выплату страхового обеспечения. Отдельно пишем сумму взносов, возмещенную ФСС.

Далее указываем сумму к уплате.

Чтобы заполнить поле «Признак», надо выбрать:

- 2 — если пособие начисляет и выплачивает компания;

- 1 — если выплаты производятся из ФСС.

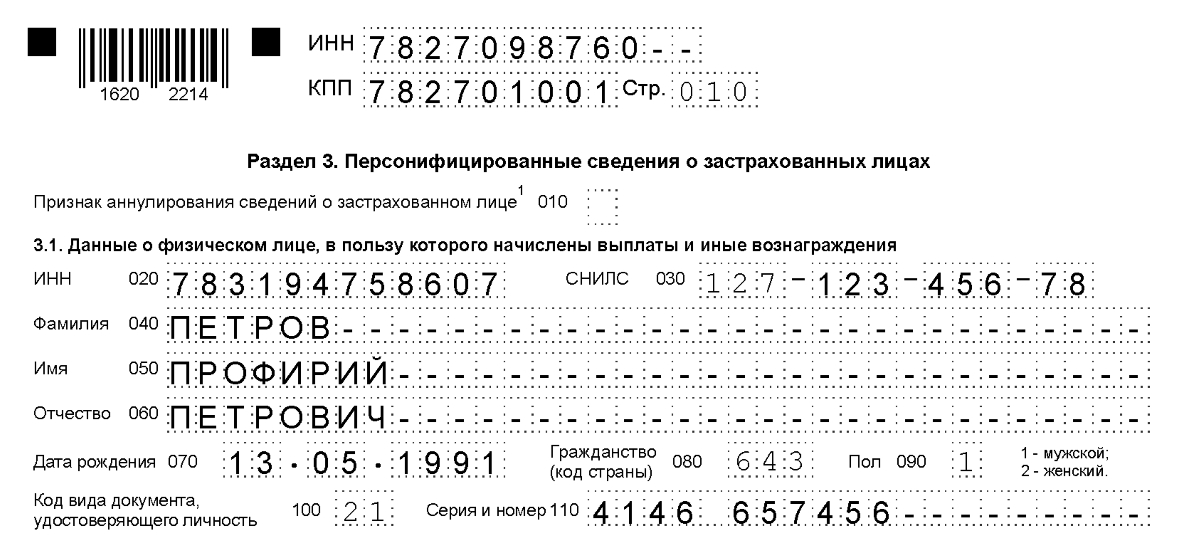

Шаг 5. Раздел 3. «Персонифицированные сведения о застрахованных лицах».

Здесь необходимо заполнить данные каждого работника либо лица, в пользу которого было выплачено в отчетном периоде вознаграждение. На каждое лицо заполняется отдельный лист. В нем указывается код отчетного периода, дата заполнения, ИНН, порядковый номер по разделу.

После этого в отчетность по страховым взносам необходимо вписать Ф.И.О., ИНН, СНИЛС, пол и дату рождения каждого лица.

Также обязательны сведения о документе, удостоверяющем личность, и признак застрахованности по каждому из видов страхования. Далее идут сведения о сумме выплат и исчисленных взносах.

Мы выяснили, что бесплатно заполнить онлайн расчет по страховым взносам можно в личном кабинете налогоплательщика на сайте ФНС России.

Ошибки и штрафы в 2020 году

Поскольку отчетным периодом по страховым взносам является квартал, а расчетным — год, то за несвоевременно сданные сведения по страховым перечислениям налоговики будут наказывать в зависимости от того, какой расчет сдан не вовремя. Если за квартал, полугодие или 9 месяцев, то, в силу статьи 126 НК РФ, штраф за ошибки в едином расчете по взносам составляет всего 200 рублей за саму отчетную форму, а не за число лиц, которые в нее входят. Налоговым законодательством такой «подушевой» вид штрафа пока не предусмотрен.

Если не вовремя сдан расчет за год, то придется заплатить 5% от суммы страховых платежей, которые были указаны в документе за каждый полный или неполный месяц опоздания. Максимальная сумма санкций в этом случае, как определено статьей 119 НК РФ, — не более 30% от суммы взносов, подлежащих уплате, но и не менее 1000 рублей. Это значит, что при отсутствии обязательств в расчете все равно назначат штраф в 1000.

Кроме того, статьей 76 НК РФ налоговой службе дана возможность блокировать операции по расчетному счету налогоплательщиков, которые не сдают отчеты. Налоговики считают, что теперь это правило распространяется на плательщиков соцвзносов. Но Минфин пока утверждает обратное и разрешает блокировать счета только за непредоставление деклараций.

Особенности уточненного расчета

Ошибки в форме традиционно приведут к необходимости сдавать уточненный расчет. Регулирует этот момент статья 81 НК РФ, в которой сказано, что повторно заполнять придется только те разделы документа, в которых были допущены ошибки или неточности. Листы, заполненные без оплошностей, дублировать нет необходимости. Особое внимание следует обратить на раздел 3, он подается по каждому застрахованному лицу в отдельности, и сдавать уточнения следует только по тем лицам, в данные которых были внесены изменения.

В некоторых случаях ошибки, допущенные страхователем, приводят к тому, что отчетность по страхвзносам признана непредоставленной совсем. В частности, это произойдет, если за отчетный период совокупная сумма страховых взносов не совпадет с суммой по каждому застрахованному лицу. При выявлении такого расхождения территориальный орган ФНС обязан уведомить страхователя о том, что его отчет не принят, не позднее дня, следующего за днем направления документа в налоговую. С этого момента страхователь получает 5 рабочих дней для исправления своего расчета. Если он уложится в этот срок, то датой формы считается первоначальная дата ее предоставления.

Готовим отчет в бухгалтерских программах

РСВ включен во все программы и сервисы ведения бухгалтерского и налогового учета: Контур. Бухгалтерия, 1С и другие.

Дата публикации 20.07.2020

Организация является субъектом малого и среднего предпринимательства и с апреля применяет пониженные тарифы к выплатам, превышающим в месяц 12 130 рублей на человека в соответствии с Федеральным законом № 102-ФЗ. Как организации заполнить раздел 1 расчета по страховым взносам за полугодие 2020 года, а именно указать сумму начисленных выплат, базу и сумму страховых взносов?

Субъекты малого и среднего предпринимательства с 1 апреля 2020 года могут платить страховые взносы по ставке 15 процентов (вместо 30 процентов) с выплат, превышающих в месяц 12 130 рублей на человека. Такие изменения внес Федеральный закон от 01.04.2020 № 102-ФЗ.

Таким образом, субъекты малого и среднего предпринимательства платят страховые взносы по двум тарифам – по общему с сумм, не превышающих 12 130 рублей на человека в месяц, и 15 % – с сумм, превышающих этот размер.

Форма и порядок заполнения расчета по взносам (далее – Порядок заполнения расчета) утверждены приказом ФНС России от 18.09.2019 № ММВ-7-11/470@.

Расчет сумм страховых взносов отражается:

- по взносам на пенсионное страхование – в подразделе 1.1 приложения № 1 к разделу 1;

- по взносам на медицинское страхование – в подразделе 1.2 приложения № 1 к разделу 1;

- по взносам на социальное страхование – в приложении № 2 к разделу 1.

Поле 001 "Код тарифа плательщика" в расчете по взносам заполняется в следующих разделах:

- приложение № 1 к разделу 1;

- приложение № 2 к разделу 1.

Код используется для обозначения применяемого плательщиком тарифа взносов. Перечень кодов для заполнения этого поля приведен в приложении № 5 к Порядку заполнения расчета.

Если в течение расчетного (отчетного) периода применялось несколько тарифов взносов, то в составе расчета нужно заполнить столько приложений № 1 и № 2 к разделу 1, сколько тарифов применялось (п. 5.4, 10.1 Порядка заполнения расчета).

При этом важно, что сумма начислений и база собирается отдельно по каждому тарифу.

В соответствии с Порядком заполнения расчет по страховым взносам заполняется следующим образом:

- по строкам 030 подразделов 1.1 и 1.2 приложения № 1 и по строке 020 приложения № 2 к разделу 1 указываются выплаты, которые поименованы в п. 1 и п. 2 ст. 420 НК РФ в качестве облагаемых страховыми взносами (т.е. являются объектом обложения взносами), нарастающим итогом с начала расчетного периода, а также за первый, второй и третий месяцы из последних трех месяцев расчетного (отчетного) периода соответственно;

- по строкам 040 подразделов 1.1 и 1.2 приложения № 1 и по строке 030 приложения № 2 к разделу 1 указываются выплаты, которые освобождаются от страховых взносов в соответствии со ст. 422 НК РФ, нарастающим итогом с начала расчетного периода, а также за первый, второй и третий месяцы из последних трех месяцев расчетного (отчетного) периода соответственно;

- по строкам 050 подразделов 1.1 и 1.2 приложения № 1 и приложения № 2 к к разделу 1 отражается база по страховым взносам с начала расчетного периода, а также за первый, второй и третий месяцы из последних трех месяцев расчетного (отчетного) периода соответственно;

- по строкам 060 подразделов 1.1 и 1.2 приложения № 1 и приложения № 2 к к разделу 1 отражается сумма исчисленных страховых взносов с начала расчетного периода, а также за первый, второй и третий месяцы из последних трех месяцев расчетного (отчетного) периода соответственно.

В соответствии с приложением № 5 к Порядку заполнения расчета плательщики, применяющие основной тариф взносов, в поле "001" отражают код "01".

Плательщики, относящиеся к субъектам МСП, должны указывать в поле "001" в отношении выплат, облагаемых по пониженным тарифам, код "20". Этот код не назван в приложении № 5, однако специалисты ФНС России в письме от 07.04.2020 № БС-4-11/5850@ рекомендуют указывать именно его, пока в Порядок заполнения расчета не внесены соответствующие изменения.

Таким образом, с расчета за полугодие 2020 года субъекты МСП должны заполнять в составе расчета два приложения к разделу 1 – № 1 и № 2.

В одном (с кодом тарифа плательщика "01") указываются выплаты, облагаемые взносами по общим тарифам. Во втором (с кодом тарифа "20") – выплаты, облагаемые взносами по пониженным тарифам. Это следует из контрольных соотношений расчета по взносам (письмо ФНС России от 29.05.2020 № БС-4-11/8821@).

Раздел 1 расчета по страховым взносам за полугодие 2020 года плательщиками – субъектами малого и среднего предпринимательства заполняется в следующем порядке:

В приложениях № 1 и № 2 к разделу 1 с кодом "01" указывается:

- по строкам 030 подразделов 1.1 и 1.2 приложения № 1 и по строке 020 приложения № 2:

- суммы всех начислений за период январь - март, а также суммы начислений за период апрель - июнь в размере, не превышающем 12 130 руб. с человека

- в графах по этим строкам за первый, второй и третий месяцы (то есть за апрель - июнь) отражаются только суммы в размере, не превышающем 12 130 руб. с человека

- по строкам 050 подразделов 1.1 и 1.2 приложения № 1 и приложения № 2 база по страховым взносам:

- за период январь - март вся база по страховым взносам, а также та часть выплат, входящих в базу по страховым взносам за период апрель - июнь, которая не превышает 12 130 руб. с человека

- при этом в графах по этим строкам за первый, второй и третий месяцы (апрель - июнь) отражаются только суммы в размере, не превышающем 12 130 руб. с человека

Обратите внимание, все суммы за период январь - июнь 2020 года, не облагаемые страховыми взносами в соответствии со ст. 422 НК РФ, также указываются в приложениях № 1 и № 2 к разделу 1 с кодом плательщика "01":

- по строкам 030 подразделов 1.1 и 1.2 приложения № 1 и по строке 020 приложения № 2

- строкам 040 подразделов 1.1 и 1.2 приложения № 1 и по строке 030 приложения № 2 к разделу 1

В приложениях № 1 и № 2 к разделу 1 с кодом "20" необходимо указать:

- по строкам 030 подразделов 1.1 и 1.2 приложения № 1 и по строке 020 приложения № 2 – суммы начислений за период апрель - июнь (в том числе за первый, второй и третий месяцы из последних трех месяцев) в сумме, превышающей 12 130 руб. с человека в месяц

- по строкам 050 подразделов 1.1 и 1.2 приложения № 1 и приложения № 2 к расчету – базу по страховым взносам за период апрель - июнь (в том числе за первый, второй и третий месяцы из последних трех месяцев) в сумме, превышающей 12 130 руб. в месяц

- по строке 060 подраздела 1.1 приложения № 1 – взносы на ОПС по ставке 10 % с базы по страховым взносам, отраженной по строке 050 подраздела 1.1 приложения № 1 к разделу 1 расчета (то есть за период апрель - июнь с разбивкой по месяцам)

- по строке 060 подраздела 1.2 приложения № 1 – взносы на ОМС по ставке 5 % с базы по страховым взносам, отраженной по строке 050 подраздела 1.2 приложения № 1 к разделу 1 расчета (то есть за период апрель - июнь с разбивкой по месяцам)

- по строке 060 приложения № 2 к расчету – прочерки, поскольку с сумм, превышающих 12 130 руб. с человека, взносы на обязательное социальное страхование исчисляются по нулевому тарифу (ставка 0 процентов)

Если у всех сотрудников организации зарплата не превышает МРОТ, то приложения № 1 и № 2 к разделу 1 с кодом тарифа "20" заполнять не нужно.

Автор: Казаков Е. С., эксперт информационно-справочной системы «Аюдар Инфо»

С 01.01.2017 администратором страховых взносов является налоговая служба. Для сбора информации о страховых взносах у их плательщиков ФНС был выпущен Приказ от 10.10.2016 № ММВ-7-11/551@, в соответствии с которым они до сих пор и отчитывались.

Теперь налоговики решили, что пора в этой отчетности кое-что уточнить, и подготовили Приказ от 18.09.2019 № ММВ-7-11/470@, которым утвердили новую форму расчета по страховым взносам (далее – Расчет) и порядок его заполнения (далее – Порядок).

Новый приказ вступит в силу начиная с отчета за первый отчетный период 2020 года, то есть за 2019 год нужно будет отчитаться по действовавшей до сих пор форме.

Расскажем, чем новая форма Расчета отличается от старой, действующей пока формы.

В титульном листе есть изменения

Примечательное изменение произошло в форме титульного листа Расчета. Оно касается организаций, имеющих обособленное подразделение.

В действующей форме Расчета предусмотрены поля для указания кода в связи с реорганизацией или ликвидацией организации и для указания ИНН и КПП такой реорганизованной (ликвидированной) организации.

Теперь необходимо будет указывать код и при лишении полномочий (закрытии) обособленного подразделения. И именно ИНН и КПП такого подразделения надо будет тоже указать.

Странно, что в титульном листе больше не обозначено, что и в отношении реорганизованной организации ИНН и КПП надо указать, как в действующей форме. Соответствующее поле теперь называется «ИНН/КПП лишенного полномочий (закрытого) обособленного подразделения». Надо учитывать, что в этом поле все-таки (при необходимости) нужно указать ИНН и КПП реорганизованной организации (которые были присвоены организации до реорганизации налоговым органом по месту ее нахождения). Это следует из п. 2.22 и 3.13 Порядка, в которых даже и название этого поля приводится как «ИНН/КПП реорганизованной организации» («ИНН/КПП лишенного полномочий (закрытого) обособленного подразделения»). Соответствующую поправку, видимо, скоро внесут в форму нового титульного листа.

Согласно п. 3.12 Порядка показатель «Лишение полномочий (закрытие) обособленного подразделения (код)» отражается плательщиками при необходимости представления уточненного Расчета за обособленное подразделение, которое ранее было наделено полномочиями по начислению выплат и вознаграждений в пользу физических лиц, а к моменту представления уточненного Расчета лишилось этих полномочий.

К сведению: имеется в виду, вероятно, в частности, следующая ситуация. Согласно п. 11 ст. 431 НК РФ в редакции, действующей до 01.01.2020, в общем случае уплата страховых взносов и представление расчетов по ним производятся организациями по месту их нахождения и по месту нахождения обособленных подразделений, которые начисляют выплаты и иные вознаграждения в пользу физических лиц.

Федеральным законом от 29.09.2019 № 325-ФЗ в данный пункт внесено изменение, которое вступит в силу с названной даты. В соответствии с ним уплата страховых взносов и расчетов по ним по месту нахождения обособленного подразделения должна производиться при дополнительном условии – этому подразделению открыт расчетный счет.

Предположим, что у обособленного подразделения в 2020 году был расчетный счет, а в 2021 году – нет. Тогда с 2021 года оно должно быть лишено права уплачивать страховые взносы и отчитываться по ним. И если в 2021 году появится необходимость подать уточненный Расчет в отношении этого подразделения за один из периодов 2020 года, то придется, видимо, внести обозначенный показатель, указав код «9», которым для данного случая дополнено приложение 2 к Порядку.

Представляется такой уточненный Расчет в налоговый орган по месту нахождения организации (п. 2.21 Порядка).

А вот если необходим уточненный Расчет за 2019 год или более ранний период, надо учитывать, что в соответствии с абз. 5 п. 1.2 Порядка при перерасчете сумм страховых взносов в периоде совершения ошибки (искажения) уточненные Расчеты представляются в налоговый орган по форме, действовавшей в том расчетном (отчетном) периоде, за который производится перерасчет сумм страховых взносов. То есть надо будет представить действующую сейчас форму Расчета, которая в титульном листе не предусматривает указание кода в случае лишения полномочий обособленного подразделения.

Еще отметим, что в титульном листе имеется поле «Расчетный (отчетный) период (код)», которое заполняется в соответствии с кодами, определяющими расчетный (отчетный) период, приведенными в приложении 3 к Порядку.

В данном приложении появятся дополнительные коды для индивидуальных предпринимателей и глав КФХ, которые они должны будут указать при снятии с учета в этом качестве при сдаче Расчета за первый квартал (код «83»), за полугодие (код «84»), девять месяцев (код «85»), год (код «86»).

Также отметим, что из Расчета исключен лист «Сведения о физическом лице, не являющемся индивидуальным предпринимателем». Его заполняли физические лица, не являющиеся индивидуальными предпринимателями, не указавшие в расчете свой ИНН (см. Письмо ФНС России от 28.12.2016 № ПА-4-11/25227). Они были вправе так делать на основании п. 7 ст. 84 НК РФ (при условии указания в Расчете своих персональных данных). Для этого, очевидно, и был предназначен указанный лист. В связи с этим отказ от необходимости его представления в названной ситуации не вполне понятен.

При этом в соответствии с п. 6.8 Порядка физические лица заполняют Расчет на общих основаниях, если производят выплаты и вознаграждения иным физическим (застрахованным) лицам.

Уточнение для участников пилотного проекта

В пункте 2.5 Порядка сделано техническое уточнение. Этой нормой предусмотрено, что приложения 3 и 4 к разд. 1 Расчета включаются в состав представляемого в налоговые органы Расчета при произведении плательщиками расходов на выплату страхового обеспечения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством.

В то же время в регионах, в которых реализуется пилотный проект, предусматривающий особенности финансового обеспечения, назначения и выплаты страхового обеспечения (установлен Постановлением Правительства РФ от 21.04.2011 № 294), данные расходы осуществляются непосредственно ФСС и не производятся плательщиками страховых взносов.

В Письме ФНС России от 21.08.2017 № БС-4-11/16544@ указано, что такие плательщики не представляют в составе Расчета данные приложения. Теперь эта позиция отражена непосредственно в п. 2.5 Порядка.

Здесь же сказано об особенностях для плательщиков страховых взносов, изменивших в течение расчетного (отчетного) периода адрес места нахождения (места жительства) с территории субъекта РФ, не участвующего в пилотном проекте, на территорию субъекта РФ – участника пилотного проекта, а также плательщиков, находящихся на территории субъектов РФ, вступающих в реализацию указанного пилотного проекта не с начала расчетного периода.

Эти плательщики представляют Расчет с включением в него данных приложений в части сумм расходов, произведенных до начала применения положений об особенностях финансового обеспечения, назначения и выплат страхового обеспечения в рамках проведения пилотного проекта.

Указание сводных данных по плательщику

В разделе 1 «Сводные данные об обязательствах плательщика страховых взносов» появилось примечательное изменение.

Плательщик страховых взносов в новом поле 001 вначале должен будет указать, к какому из двух типов плательщиков он принадлежит, проставив соответствующий код:

»1» – если плательщик в последние три месяца расчетного (отчетного) периода фактически осуществлял выплаты и иные вознаграждения в пользу физических лиц;

Обратите внимание: если указан код «2», то плательщик вправе представить в составе Расчета титульный лист, разд. 1 без приложений, разд. 3.

В остальном разд. 1 Расчета не претерпел изменений. Однако несколько уточнений есть в подразд. 1.1 «Расчет сумм взносов на обязательное пенсионное страхование» и 1.2 «Расчет сумм страховых взносов на обязательное медицинское страхование».

Так, в строках 030 этих подразделов надо указывать суммы выплат и иных вознаграждений, исчисленных в пользу физических лиц. Уточнено, что это выплаты и иные вознаграждения, начисленные в пользу физических лиц в соответствии со ст. 420 НК РФ, то есть являющиеся объектом обложения страховыми взносами.

В строках 040 требуется указать сумму, не подлежащую обложению страховыми взносами. Уточнено, что это сумма, не подлежащая обложению страховыми взносами согласно ст. 422 НК РФ и международным договорам.

Аналогичные изменения внесены в соответствующие строки иных подразделов разд. 1.

Кроме того, в подразд. 1.1 и 1.2 появилась новая строка 045, в которой надо указывать сумму расходов, принимаемую к вычету в соответствии с п. 8 ст. 421 НК РФ.

В данной норме речь идет о расходах, связанных с извлечением доходов, полученных по договору авторского заказа, договору об отчуждении исключительного права на результаты интеллектуальной деятельности, указанных в пп. 1 – 12 п. 1 ст. 1225 ГК РФ, издательскому лицензионному договору, лицензионному договору о предоставлении права использования результатов интеллектуальной деятельности, указанных в названных подпунктах ГК РФ.

В действующей форме Расчета такие расходы надо было включать в строки 040 подразд. 1.1 и 1.2, а теперь этого делать не нужно. Но при определении облагаемой базы эти расходы надо вычитать из значения, указанного в строке 030, наряду с суммами, не подлежащими обложению взносами (строка 040).

На одно поле стало меньше в подразд. 1.3.2 разд. 1 Расчета. В этом подразделе производится расчет сумм взносов на обязательное пенсионное страхование по дополнительному тарифу для отдельных категорий плательщиков страховых взносов, указанных в п. 3 ст. 428 НК РФ.

К сведению! В пункте 3 ст. 428 НК РФ обозначены размеры дополнительных тарифов взносов на ОПС для плательщиков, указанных в п. 1 и 2 этой статьи, в зависимости от определенного по результатам специальной оценки условий труда, проводимой в порядке, установленном законодательством РФ, класса условий труда взамен предусмотренных в п. 1 и 2 ст. 428 НК РФ дополнительных тарифов.

Не будет больше поля «Основание заполнения», то есть заполняется этот подраздел на основании результатов спецоценки условий труда или аттестации рабочих мест. Подразумевается, что теперь здесь должны фигурировать только результаты спецоценки.

Обратите внимание: расчет сумм страховых взносов на дополнительное социальное обеспечение членов летных экипажей воздушных судов гражданской авиации, а также для отдельных категорий работников организаций угольной промышленности будет теперь производиться не в подразд. 1.4 разд. 1 Расчета, а в приложении 1.1 к этому разделу.

Но это не повлияло на порядок проведения данного расчета.

В приложении 2 к разделу 1 Расчета появилось новое поле «Код тарифа плательщика». Имеется в виду код тарифа, применяемый плательщиком в соответствии с кодами тарифов плательщиков страховых взносов согласно приложению 5 к Порядку.

Если в течение расчетного (отчетного) периода применялось более одного тарифа, то в расчет включается столько приложений 2 к разд. 1, сколько тарифов применялось в течение данного периода за исключением строк 070 – 090 (п. 10.1 Порядка). В строках 070 – 090 отражается информация в целом по плательщику страховых взносов. Уточнено, что участники пилотного проекта строку 070 приложения 2 к разд. 1 не заполняют, поскольку соответствующих расходов не несут.

В данном приложении кроме общего количества застрахованных лиц в новой строке 015 надо будет указывать количество физических лиц, с выплат которым начислены страховые взносы.

А вот из базы для исчисления страховых взносов (строка 050 приложения 2) теперь надо выделять только сумму выплат и иных вознаграждений, начисленных в пользу иностранных граждан и лиц без гражданства, временно пребывающих в Российской Федерации, кроме лиц, являющихся гражданами государств – членов Евразийского экономического союза (новая строка 055).

Приложение для «упрощенцев» аннулировано, а для НКО остается

В действующей форме Расчета имеется приложение 6 к разд. 1, оно предназначено для расчета соответствия условиям применения пониженного тарифа страховых взносов плательщиками, указанными в пп. 5 п. 1 ст. 427 НК РФ.

Речь идет об организациях и индивидуальных предпринимателях, применяющих УСНО, основным видом экономической деятельности (классифицируемым на основании кодов видов деятельности в соответствии с ОКВЭД 2) которых являются виды деятельности, перечисленные в пп. 5 п. 1 ст. 427 НК РФ.

Однако для этих налогоплательщиков пониженные тарифы страховых взносов уже не применяются. Поэтому в приложении 6 теперь ведется расчет соответствия условиям применения пониженного тарифа страховых взносов плательщиками, указанными в пп. 7 п. 1 ст. 427 НК РФ. Это некоммерческие организации (за исключением государственных (муниципальных) учреждений), зарегистрированные в установленном законодательством РФ порядке, применяющие УСНО и осуществляющие согласно учредительным документам деятельность в области социального обслуживания граждан, научных исследований и разработок, образования, здравоохранения, культуры и искусства (деятельность театров, библиотек, музеев и архивов) и массового спорта (за исключением профессионального).

В действующей форме такие НКО ведут расчет в приложении 7 к разд. 1 Расчета.

Уточнено, что первая графа приложения заполняется только в отношении года, предшествующего году перехода организации на уплату страховых взносов по пониженным тарифам.

При заполнении строки 040 необходимо учитывать (теперь это отражено в данной форме), что к льготируемой для указанных НКО в настоящее время относится сумма доходов от осуществления видов экономической деятельности, указанных в абз. 47, 48, 51 – 59 пп. 5 п. 1 ст. 427 НК РФ.

Новое приложение под старым номером

В приложении 7 к разд. 1 теперь будет производиться расчет соответствия условиям применения пониженного тарифа страховых взносов плательщиками, указанными в пп. 15 п. 1 ст. 427 НК РФ.

Такими плательщиками являются российские организации, осуществляющие производство и реализацию произведенной ими анимационной аудиовизуальной продукции независимо от вида договора и (или) оказание услуг (выполнение работ) по созданию этой продукции.

Больше сведений о членах КФХ

В разделе 2 Расчета приводятся сводные данные об обязательствах плательщиков страховых взносов – глав крестьянских (фермерских) хозяйств.

В соответствии с п. 2 ст. 430 НК РФ главы КФХ уплачивают взносы на обязательное пенсионное и медицинское страхование за себя и за каждого члена КФХ. В приложении 1 к разд. 2 производится расчет этих сумм. При этом в отношении каждого члена КФХ указываются идентифицирующие его сведения. Теперь таких сведений станет больше – добавились код вида документа, удостоверяющего личность, его серия и номер (при этом знак «№ » не проставляется, серия и номер документа отделяются знаком «пробел» (п. 19.8 Порядка)), пол члена КФХ.

Изменения при указании персонифицированных сведений

В разделе 3 Расчета «Персонифицированные сведения о застрахованных лицах» теперь появится поле 010 «Признак аннулирования сведений о застрахованном лице».

В нем указывается «1» при аннулировании ранее представленных сведений по застрахованному лицу, а также при корректировке данных по строкам 020 – 060. При первичном предоставлении Расчета это поле не заполняется.

При необходимости внесения исправлений в данные о физическом лице, в пользу которого начислены выплаты и иные вознаграждения, одновременно со сведениями с типом аннулирования сведений «1» представляются исправленные данные о физическом лице, в пользу которого начислены выплаты и иные вознаграждения (по строкам 020 – 060 подразд. 3.1), с указанием сведений:

о суммах выплат и иных вознаграждений, начисленных плательщиками страховых взносов в пользу физического лица;

об исчисленных взносах на обязательное пенсионное страхование в подразд. 3.2.

А вот признак застрахованного лица в системе каждого вида обязательного страхования указывать больше не придется. Предполагается, что если в отношении конкретного лица разд. 3 представлен, то оно является полностью застрахованным лицом.

В подразделе 3.2.1 разд. 3 надо будет указывать сведения о сумме выплат и иных вознаграждений, начисленных в пользу физического лица, только помесячно за последний отчетный период, а итог за эти три месяца теперь не нужен.

Облагаемая база за каждый месяц по всем застрахованным лицам (сумма строк графы 150 подразд. 3.2.1) должна быть всегда равна облагаемой базе в целом по плательщику (разница сумм значений граф 2 – 4 строк 050 и сумм значений аналогичных граф строк 051 по всем заполненным страницам подразд. 1.1) (п. 6.9 Порядка).

То же самое касается облагаемой базы, не превышающей предельную величину базы для исчисления взносов на ОПС, то есть сумма значений граф 2 – 4 строки 061 по всем страницам подразд. 1.1 равна сумме строк графы 170 разд. 3 по всем застрахованным лицам (п. 6.11 Порядка).

Обратите внимание: в отношении действующей пока формы Расчета установлено, что в персонифицированных сведениях о застрахованных лицах, в которых отсутствуют данные о сумме выплат и иных вознаграждений, начисленных в пользу физического лица за последние три месяца отчетного (расчетного) периода, подразд. 3.2 разд. 3 (в котором эти данные и отражаются) не заполняется.

Для нового Расчета определено так: в персонифицированных сведениях о застрахованных лицах, не содержащих данные о сумме выплат и иных вознаграждений, начисленных в пользу физического лица за последние три месяца расчетного (отчетного) периода, в строках 120 – 210 ставятся прочерки (п. 20.2 Порядка).

При необходимости заполнения на бумажном носителе нескольких подразд. 3.2 по одному физическому лицу, в пользу которого начислены суммы выплат и иных вознаграждений, сведения по строке 010 разд. 3, по строкам 020 – 110 подразд. 3.1 указываются на первом листе. На втором и последующих листах по строке 010 разд. 3 и по строкам 020 – 110 подразд. 3.1 ставятся прочерки.

Читайте также: