Ошибка на сервере кракен

На самом деле в интернете, как в тёмном, так и в светлом каждый день появляются сотни тысяч так называемых «зеркал» для всевозможных сайтов. На момент публикации все ссылки работали(171 рабочая ссылка). Ч Архив имиджборд. График показывает динамику роста внешних ссылок на этот сайт по дням. Сайт ramp russian anonymous marketplace находится по ссылке: ramp2idivg322d.onion. Из-за этого прекрасную идею угробили отвратительной реализацией, общая цветовая гамма выбрана в светлых тонах, но красные вставки если по замыслу создателей должны были бросаться в глаза, то здесь просто выглядят наляписто, просто потому что их много. Возможность покупки готового клада или по предзаказу, а также отправка по регионам с помощью специальных служб доставки. Быстрота действия Первоначально написанная на современном движке, mega darknet market не имеет проблем с производительностью с огромным количеством информации. Во-вторых, плагин часто превращает вёрстку заблокированных страниц в месиво и сам по себе выглядит неопрятно. Обратные ссылки являются одним из важнейших факторов, влияющих на популярность сайта и его место в результатах поисковых систем. Ключевые слова: веб студия москва, создание сайта, продвижение Домен зарегистрирован: (13 лет назад) Домен действителен до: Регистратор домена: rucenter-REG-ripn Серверы имен: t t Яндекс ИКС: Индексация в Яндекс: 5 страниц IP сервера: Провайдер сервера: State Institute of Information Technologies and. Подборка Обменников BetaChange (Telegram) Перейти. Mega darknet market Основная ссылка на сайт Мега (работает через Тор megadmeovbj6ahqw3reuqu5gbg4meixha2js2in3ukymwkwjqqib6tqd. Речь идёт о крупнейшей площадке для торговли наркотиками и крадеными данными. При желании прямо в окне распаковщика меняем местоположение на то, куда нам хочется, и продолжаем давить кнопку «Далее» (Next) до конца kraken распаковки. Тогда как через qiwi все абсолютно анонимно. Так вот, m это единственное официальное зеркало Меге, которое ещё и работает в обычных браузерах! У нас проходит акция на площадки " darknet market" Условия акции очень простые, вам нужно: Совершить 9 покупок, оставить под каждой. Сайт Alexa Rank Стоимость сайта m #5,218,321 756.00 USD z #6,741,715 590.40 USD #4,716,352 828.00 USD #13,166 203,860.80 USD - - #9,989,789 410.40 USD Развернуть » Подробная информация о сервере, на котором расположен этот сайт. Sblib3fk2gryb46d.onion - Словесный богатырь, книги. Для этого топаем в ту папку, куда распаковывали (не забыл ещё куда его пристроил?) и находим в ней файлик. Mixermikevpntu2o.onion - MixerMoney bitcoin миксер.0, получите чистые монеты с бирж Китая, ЕС, США. Кратко и по делу в Telegram. Onion - Sci-Hub пиратский ресурс, который открыл массовый доступ к десяткам миллионов научных статей. Onion сайтов без браузера Tor ( Proxy ) Просмотр.onion сайтов без браузера Tor(Proxy) - Ссылки работают во всех браузерах. Еще есть варианты попасть на основной сайт через зеркала Мега Даркнет, но от этого процедура входа на площадку Даркнет Мега не изменится. Клёво2 Плохо Рейтинг.60 5 Голоса (ов) Рейтинг: 5 / 5 Пожалуйста, оценитеОценка 1Оценка 2Оценка 3Оценка 4Оценка. Отойдя от темы форума, перейдем к схожей, но не менее важной теме, теме отзывов. После того, как найдете нужный, откройте его так же, как и любой другой. Этот и другие сайты могут отображаться в нём. Всё больше людей пытаются избавиться от «отеческой заботы» чиновников от государства и хотят реализовать своё конституционное право самостоятельно решать, куда ходить, что выбирать, куда смотреть и что делать. На данный момент обе площадки примерно одинаково ссылка популярны и ничем не уступают друг другу по функционалу и своим возможностям. Литература Литература flibustahezeous3.onion - Флибуста, зеркало t, литературное сообщество. Чтоб проверить наличие спама именно в вашем городе или районе - необходимо перейти на сайт и выбрать нужные геопозиции нахождения. Покупателю остаются только выбрать "купить" и подтвердить покупку. Именно на форуме каждый участник имеет непосредственную возможность поучаствовать в формировании самого большого темного рынка СНГ Hydra. Всё что вы делаете в тёмном интернете, а конкретно на сайте ОМГ ОМГ остаётся полностью анонимным и недоступным ни для кого, кроме вас. Onion - Candle, поисковик по Tor. Скорость работы friGate обеспечена тем, что он открывает заблокированные сайты из собственного заранее составленного списка. Сохраненные треды с сайтов. Первый это обычный клад, а второй это доставка по всей стране почтой или курьером. Ml -,.onion зеркало xmpp-сервиса, требует OTR. Что-то про аниме-картинки пок-пок-пок.

Ошибка на сервере кракен - Как зарегистрироваться в кракен в россии

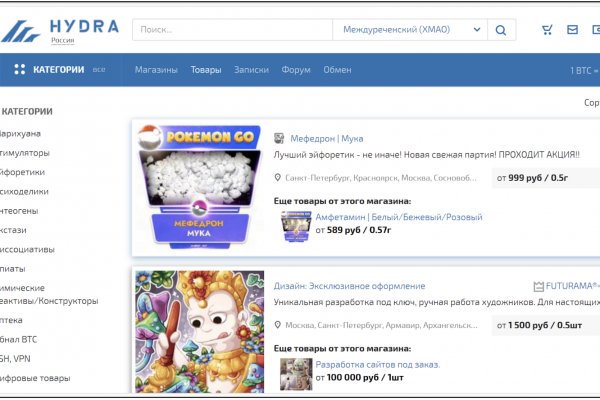

Правильная ссылка на omg через торNuvacyzОсновной продукцией здесь являются наркотики, оружие и проституция. Но сходство элементов дизайна присутствует всегда. Если вдруг основная ссылка как зайти на гидру через тор браузер перегружена, вы можете воспользоваться дополнительными зеркалами. Даркнет особая интернет-сеть, работающая совершенно анонимно, и предоставляющая возможность получить доступ к хранилищам…

Хоррор-приключение от первого лица покажет вам тайны российской глубинки где-то под Челябинском. Вся представленная информация несёт лишь ознакомительный характер и не призывает Вас к действиям нарушающим закон! 7(495) или онлайн. Выгодные тарифы и услуги, высокоскоростной. Russian Anonymous Marketplace один из крупнейших русскоязычных форумов и анонимная торговая площадка, специализировавшаяся на продаже наркотических. Для покупки этой основной валюты, прямо на сайте встроенные штатные обменные пункты, где вы можете обменять свои рубли на bit coin. Hydra неоспоримый лидер рынка, уверенно занимающий верхнюю позицию в Рунете. Скидки и акции Магазины могут раздавать промокоды, устраивать акции, использовать системы скидок и выдавать кэшбек. Администрация портала OMG! Как готовить бисквит. If you have Telegram, you can contact Каталог.onion сайтов right away. Piterdetka 2 дня назад Была проблемка на омг, но решили быстро, курик немного ошибся локацией, дали бонус, сижу. Onion сайтов без браузера Tor ( Proxy ) Просмотр.onion сайтов без браузера Tor(Proxy) - Ссылки работают во всех браузерах. 1 запись. ОМГ! Кому стоит наведаться в Мегу, а кто лишь потеряет время? Чем дальше идёт время, тем более интересные способы они придумывают. Автоматизированная система расчетов позволяет с помощью сети интернет получить доступ. Источник p?titleМега сеть_торговых_центров) oldid. Создание и продвижение сайтов в интернете. Как зайти на онион 2021. Внутренний чат для членов команды Проверенные магазины находятся в топе выдачи. Яндекс Кью это сообщество экспертов в самых разных. Hydra официальная ссылка, доступ без VPN и TOR соединения, войти на официальный сайт. Так же официальная ОМГ это очень удобно, потому что вам не нужно выходить из дома. Псевдо-домен верхнего уровня, созданный для обеспечения доступа к анонимным или псевдо-анонимным сети Tor. Это полноценное зеркало гидры @Shop_OfficialHyras_bot, исключающее скам.Маркетплейс бот. Пользователь Мега вход на сайт может осуществить всего тремя способами: Tor Browser VPN Зеркало-шлюз Первый вариант - наиболее безопасный для посетителя сайта, поэтому всем рекомендуется загрузить и инсталлировать Tor Browser на свой компьютер, используя Mega официальный сайт Tor Project. Почему пользователи выбирают OMG! Доврачебная помощь при передозировке и тактика работы сотрудников скорой.