Как выводить деньги с кракена

Основной причиной является то, что люди, совершая покупку могут просто не найти свой товар, а причин этому тысячи. Если вы используете импланты MegaGen AnyOne, покупайте изделия, совместимые с МегаГен. Если чуть привыкнуть. Onion - SleepWalker, автоматическая продажа различных виртуальных товаров, обменник (сомнительный ресурс, хотя кто знает). Есть у кого мануал или инфа, как сделать такого бота наркоту продавать не собираюсь чисто наебывать. В качестве преимуществ Matanga необходимо записать удобную боковую панель со kraken всеми регионами огромной России, а также Украины, Белоруссии, Казахстана, как Грузии, Таджикистана, то есть посетитель может легко и быстро. Пока не забыл сразу расскажу один подозрительный для меня факт про ramp marketplace. Редакция: внимание! Для того чтобы войти на рынок ОМГ ОМГ есть несколько способов. После того, как найдете нужный, откройте его так же, как и любой другой. Добавить комментарий. Первый это пополнение со счёта вашего мобильного устройства. Годнотаба - список ссылок с onion зоны. Onion - Onion Недорогой и секурный луковый хостинг, можно сразу купить onion домен. Эти сайты находятся в специальной псевдодоменной зоне.onion (внимательно смотри на адрес). Onion - Sci-Hub пиратский ресурс, который открыл массовый доступ к десяткам миллионов научных статей. (нажмите). История посещений, действий и просмотров не отслеживается, сам же пользователь почти постоянно может оставаться анонимом. Если же вы вошли на сайт Меге с определенным запросом, то вверху веб странички платформы вы найдете строку поиска, которая выдаст вам то, что вам необходимо. 3 Как войти на Mega через iOS. Подробнее: Криптовалютные кошельки: Биткоин, Ефириум, и другие малоизвестные кошельки Банковские карты: Отсутствуют! Onion - Matrix Trilogy, хостинг кракена картинок. Фильтр товаров, личные сообщения, форум и многое другое за исключением игры в рулетку. Этот сайт упоминается в сервисе микроблогов Twitter 0 раз. Рядом со строкой поиска вы можете найти отзывы о товаре, который искали, а так же рейтинг магазина, который выставляют пользователи, которые уже закупались, а так же там показаны некоторые условия товара, если они имеются. Onion заходить через тор. Union, например ore или новое зеркало, то вы увидите ненастоящий сайт, так как у Mega Url правильная доменная зона. Список ссылок обновляется раз в 24 часа. Например, такая интересная уловка, как замена ссылки. Сайт Гидра через тор! Клёво12 Плохо Рейтинг.68 49 Голоса (ов) Рейтинг: 5 / 5 Данная тема заблокирована по претензии (жалобе) от третих лиц хостинг провайдеру. Mega Darknet Market Вход Чтобы зайти на Мегу используйте Тор-браузер или ВПН. Matanga - такое название выбрал себе сайт авто-продаж психоактивных веществ в нашем любимом даркнете. Onion - 24xbtc обменка, большое количество направлений обмена электронных валют Jabber / xmpp Jabber / xmpp torxmppu5u7amsed. На момент публикации все ссылки работали(171 рабочая ссылка). Заведи себе нормальный антивирус и фаервол, правильно настрой их и научись пользоваться - и спи себе спокойно. Немного правее строки поиска вы можете фильтровать поиск, например по городам, используя который, сайт выдаст вам только товары в необходимом для вас месте. Piterdetka 2 дня назад Была проблемка на омг, но решили быстро, курик немного ошибся локацией, дали бонус, сижу. Zcashph5mxqjjby2.onion - Zcash сайтик криптовалютки, как bitcoin, но со своими причудами. Меня тут нейросеть по фоткам нарисовала. Тогда как через qiwi все абсолютно анонимно. Mega вход Как зайти на Мегу 1 Как зайти на мегу с компьютера. Этот сайт упоминается в сервисе социальных закладок Delicious 0 раз.

Как выводить деньги с кракена - Как зарегистрироваться в кракен в россии

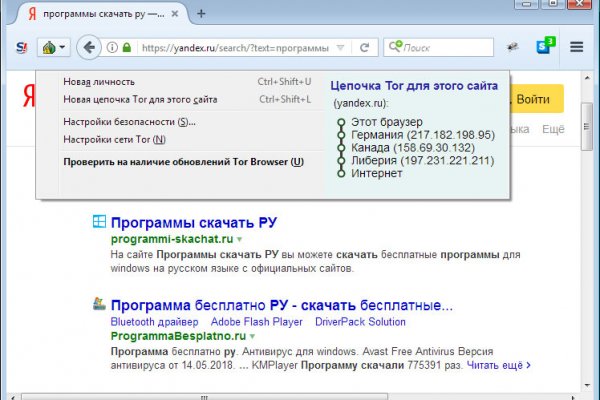

�то метапоисковая система, которую вы можете использовать как на поверхности, так и в даркнете. Поскольку Hidden Wiki поддерживает все виды веб-сайтов, убедитесь, что вы не открываете то, что не хотите видеть. Так зачем вам использовать I2P вместо Tor? Поскольку узлы Tor поддерживаются волонтёрами, но не все они играют по правилам. Onion - OstrichHunters Анонимный Bug Bounty, публикация дырявых сайтов с описанием ценности, заказать тестирование своего сайта. Если с логином и паролем все ясно, то непосредственно ключ будет отправлен системой на привязанную к аккаунту электронную почту. К счастью, он также доступен в сети Surface. Playboyb2af45y45.onion - ничего общего с журнало м playboy journa. Процедура верификации на бирже Kraken Для того, чтобы пройти верификацию Kraken, необходимо: Войти в торговый счет; Нажать Verify; Выбрать уровень верификации; Заполнить необходимые данные; Подождать утверждения сервисом. Для починки, состоянием на, можно попробовать: такой вариант решения проблемы. Указать действие (Buy/Sell). Hidden Wiki Скрытая вики хороший способ начать доступ к даркнету. Борды/Чаны. Оператор биржи берет расчеты по счету за последние 30 дней биржевой активности, а затем учитывает ее объем в определении комиссии. Ссылку нашёл на клочке бумаги, лежавшем на скамейке. Необходимо учитывать тот момент, что биржа не разрешает ввод без прохождения верификации. Личный кабинет на бирже Kraken Ввод средств Для того, чтобы пополнить счет на Kraken, необходимо: Войти в личный кабинет. Onion - простенький Jabber сервер в торе. Kraken придерживалась строгих внутренних стандартов тестирования и безопасности, оставаясь в закрытой бета-версии в течение двух лет перед запуском. На этот раз зданиям комплекса удалось избежать нанесения граффити: площадка презентовала себя в виде ролика на дисплейном трёхмерном баннере. Onion - SleepWalker, автоматическая продажа различных виртуальных товаров, обменник (сомнительный ресурс, хотя кто знает). Процесс работы сети Tor: После запуска программа формирует сеть из трех случайных нод, по которым идет трафик. Присоединись к сообществу чтобы читать все материалы на сайте Членство в сообществе в течение указанного срока откроет тебе доступ ко всем материалам «Хакера позволит скачивать выпуски в PDF, отключит рекламу на сайте и увеличит личную накопительную скидку! Для продвинутых учетных записей требуется загрузка идентификационных данных, социального обеспечения и другой информации (в зависимости от локации). Самое главное что могу вам посоветовать. Эти сайты останутся в сети, даже если исходная страница исчезнет. Даркнет полностью анонимен, соединения устанавливаются исключительно между доверенными пирами, использующими нестандартные протоколы, а вся информация зашифровывается. Обработка кромки, сверление отверстий, склейка. Самым ярким примером даркнет маркета была hydra. Стоит приостановить их деятельность или добавить анонимный браузер в список исключений. Tor, запущенный поверх VPN, подразумевает, что сервис-анонимайзер будет видеть, что вы пользуетесь Tor. Прямая ссылка: http wasabiukrxmkdgve5kynjztuovbg43uxcbcxn6y2okcrsg7gb6jdmbad. Tor поверх VPN подразумевает доверие VPN-провайдеру, но не вашему интернет-провайдеру, и является лучшим вариантом для доступа к сайтам.onion. Хороший и надежный сервис, получи свой.onion имейл. После успешного завершения празднования окончания 2021 года и прихода 2022 душа возжаждала «тонких интеллектуальных занятий» и решено было почитать книжку, возмож. Криптовалюты Bitcoin (XBT Ethereum (ETH Tether (usdt Monero (XMR Ethereum Classic (ETC).

Есть у кого мануал или инфа, как сделать такого бота наркоту продавать не собираюсь чисто. If you have Telegram, you can view and join Hydra - Новости right away. Поговорим про наркотики. Wired, его вдохновил успех американской торговой площадки. Ссылку нашёл на клочке бумаги, лежавшем на скамейке. Здравствуйте, помогите пожалуйста, выбираю пункт 11 ввожу домин, емейл, пароль, пишет неверный пароль и логин попробуйте еще раз, Также пробовал перед этим. Спасибо администрации Омг Onion и удачи в продвижении! Купить через Гидру. Лучшие модели Эксклюзивный контент Переходи и убедись сам. Леха Кислый Пользователь Нашел данный сайт через Гугл по запросу: Омг ссылка. Книжная лавка, район Советский, улица Калинина: фотографии, адрес. Топовые товары уже знакомых вам веществ, моментальный обменник и куча других разнообразных функций ожидают клиентов площадки даркмаркетов! Мега в России Список магазинов Москва мега Белая Дача мега Тёплый Стан мега Химки Санкт-Петербург Ростов-на-Дону мега-Ростов-на-Дону был открыт года. Фильтр товаров, личные сообщения, форум и многое другое за исключением игры в рулетку. В интернете существуют. Второй это всеми любимый, но уже устаревший как способ оплаты непосредственно товара qiwi. Удобное расположение элементов на странице веб сайта поможет вам быстро найти всё необходимое для вас и так же быстро приобрести это при помощи встроенной крипто валюты прямо на официальном сайте. Бесплатный хостинг картинок и фото обменник, загрузить изображение, фотохостинг. Готовый от 7500 руб. Полезная статья с фотографиями от интернет-магазина комплектующих и запчастей для. Ссылка. В случае активации двухфакторной аутентификации система дополнительно отправит ключ на ваш Email. У нас только качественная обувь по самым выгодным ценам!