Реквизиты для уплаты страховых взносов в пфр в крым

Каждый предприниматель независимо от выбранного режима налогообложения обязан уплачивать за себя взносы в ПФ.

Они представлены страховыми выплатами, причем они платятся даже, если бизнесмен не занимается фактически предпринимательской деятельностью. ИП имеет возможность взять квитанцию на оплату непосредственно в отделении ФНС. Дополнительно предлагается возможность дистанционной оплаты.

Бесплатно по России

Какие используются реквизиты оплаты страховых взносов ИП в 2020 году

Для предпринимателей страховые взносы за себя являются обязательными платежами. Они выплачиваются как при наличии, так и при отсутствии наемных работников. Если ИП по разным причинам несвоевременно произведет платеж, то ему придется уплачивать дополнительные санкции и штрафы, а также у него появятся проблемы с ФНС.

Ранее процесс перечисления денег выполнялся только через ПФ, но теперь деньги вносятся в ФНС. С 2019 года внесены существенные изменения для бизнесменов. Ранее для расчета взносов учитывался МРОТ, установленный каждым регионом. Теперь же имеется фиксированная выплата ИП за себя, а также допускается подавать квитанцию в электронной форме.

Фиксированный взнос уплачивается только за самого предпринимателя, а за наемных работников рассчитывается индивидуально.

В 2020 году установлено 3 вида взносов для бизнесменов:

- Фиксированный платеж за себя. С помощью данных взносов формируется будущая пенсия гражданина. В 2020 году данный платеж составляет 40 874 руб. Из этой суммы 32 448 руб. перечисляется на обязательное пенсионное страхование, а 8 426 руб. направляется на медицинское страхование. Если доход за год больше 300 тыс. руб., то дополнительно придется платить 1% с превышения, поэтому точная сумма рассчитывается индивидуально каждым предпринимателем. Но общий платеж не может превышать 8*32448 руб.

- Взносы за работников. Размер платы зависит от дохода гражданина, причем учитывается не только зарплата, но и дополнительные суммы, получаемые от работодателя. Они могут быть представлены премиями, стимулирующими выплатами или надбавками. Отчисляется 22% от общего дохода. Если за год гражданин получает больше 1,292 млн. руб., то с превышающей суммы бизнесмен платит 10%.

- Взносы в ОМС. Платеж составляет 8426 руб. за год.

Все платежи перечисляются не ПФ, а ФНС, причем во время данного процесса указываются правильные реквизиты на основании заранее установленных КБК.

КБК регулярно меняются, поэтому перед совершением платежа рекомендуется уточнить о данной информации у работников ФНС, а также можно воспользоваться сайтом налоговой службы.

Актуальные данные находятся на сайте ФНС, для чего выбирается раздел «ИП». Из перечня разделов выбираются коды классификации доходов. Далее выбираются страховые взносы, что позволяет открыть раздел с реквизитами.

Если предприниматель неправильно укажет реквизиты, то это приведет к просрочке платежа и начислению пени.

Правила формирования бланка-расчета по страховым взносам

До 31 декабря предприниматели могут вносить плату в любой момент времени. Если требуется сформировать квитанцию, то это можно сделать дистанционным способом на сайте ФНС.

Если доход предпринимателя за год превышает 300 тыс. руб., то взносы с превышения вносятся после 31 декабря текущего года.

Бизнесмены предпочитают пользоваться сайтом ФНС для формирования квитанции по следующим причинам:

- даже при использовании онлайн-банкинга или мобильного банка отсутствует возможность пользоваться готовой платежкой;

- в кассах банках или на почте можно оплатить взносы по квитанции, а сделать ее не получится, поэтому придется самостоятельно делать платежное поручение;

- на сайте налоговой инспекции можно не только сделать бланк для оплаты, но и получить актуальную информацию.

Для формирования квитанции учитываются правила:

- первоначально необходимо зарегистрироваться на сайте ФНС;

- в личном кабинете заполняется личная информация о налогоплательщике;

- на главной странице выбирается раздел «Уплата налогов и страховых взносов»;

- открывается бланк, в который некоторые сведения вносятся автоматически;

- нажимается кнопка «заполнение платежного документа», которая располагается внизу страницы;

- выбирается вид взноса и тип платежа;

- указывается период, за который формируется квитанция;

- вводятся реквизиты получателя денег;

- вносятся реквизиты предпринимателя, причем в строке «Адрес» указывается место прописки, а не адрес места работы;

- при выборе отделения ФНС, где гражданин поставлен на учет, автоматически заполняется строка «Код ФНС».

После выполнения этих действий появляется квитанция, которую можно оплатить на сайте или распечатать, после чего она передается работникам банка или почты. Желательно провести проверку, позволяющую убедиться в правильности введенных данных.

Нюансы заполнения квитанции

На сайте имеется специальное меню с подсказками, поэтому если им точно следовать, то не возникает сложностей с формированием бланка. Для заполнения используются данные, имеющиеся в личном кабинете, а также приходится вносить сведения из личной документации налогоплательщика.

Во время процесса учитываются нюансы:

- в статусе налогоплательщика ИП вводят код 09;

- основанием платежа выступает код ТП, если отсутствуют штрафы и пени;

- при выборе налогового периода указывается «годовой платеж».

Если вносятся ошибочные сведения, то это может стать причиной просрочки платежа, что приводит к начислению штрафов.

Как оплачивается квитанция

Как только будет сформирована платежка, то его можно сразу распечатать или сохранить в электронном виде. С помощью бумажной документации можно внести средства в отделениях банков или почты.

Допускается воспользоваться дистанционным способом оплаты, но он доступен исключительно предпринимателям, которые заранее открыли «Банк-клиент» в доступной системе. Для оплаты используются банковские карточки или электронные сервисы.

Для безналичного платежа требуется указать в личном кабинете на сайте ФНС ИНН бизнесмена. После внесения средств налогоплательщик получает специальное подтверждение платежа, которое легко сохранить на компьютере или другом устройстве, а также его можно распечатать.

Полезное видео

Как ИП оплатить взносы в налоговую онлайн смотрите в видео:

Заключение

Предприниматели обязаны вносить специальные страховые взносы не только за работников, но и за себя. В 2020 году требуется уплата фиксированного платежа при доходе до 300 тыс. руб. Для внесения платы важно пользоваться правильными реквизитами, узнать которые можно на сайте ФНС или при посещении отделения налоговой службы. На сайте можно сформировать и распечатать квитанцию, а также предлагается возможность дистанционной оплаты.

Согласно НК РФ, индивидуальный предприниматель обязан оплачивать «за себя» страховые взносы. Размер личных взносов фиксирован и платится отдельно от отчислений за работников. После перехода контроля над взносами от ПФР и ФФОМС к налоговой службе — КБК для уплаты фиксированных платежей ИП изменились. Действующие коды и фиксированные суммы взносов на 2020 год смотрите в нашей статье.

Фиксированные платежи ИП в 2020 году

Для предпринимателей установлены фиксированные суммы взносов на медицинское и пенсионное страхование. При этом не имеет значение, ведет он деятельность или нет, личные взносы все равно придется платить (за исключением перечисленных в НК РФ случаев).

После передачи страховых платежей на ОМС и ОПС под контроль ФНС в федеральном законе закреплен новый порядок определения взносов ИП, который не привязан к МРОТ. Личные взносы предпринимателей с 2018 года чиновники устанавливают на каждый отчетный год.

Так в 2020 году обязательный медицинский платеж для ИП установлен в сумме 8 426 рублей.

Пенсионные отчисления в ФНС 2020 году, как и уплачиваемый ранее взнос в ПФР, зависят от доходов предпринимателя (в рублях):

- доход в пределах трехсот тысяч — сумма взносов на ОПС равна 32 448 рублей;

- доход, превышающий триста тысяч — сумма взносов на ОПС состоит из фиксированного платежа (32 448) и 1% от суммы, превышающей триста тысяч.

Пример 1. В 2020 году предприниматель Иванов И.И. получил доход в размере 430 000 рублей. Сумму взносов к уплате на ОПС он рассчитал так:

32 448 + 1% × (430 000 − 300 000) = 33 748 рублей.

Отметим, что отчисление на пенсионное страхование не должно превышать максимальной величины, которая равна произведению фиксированного пенсионного платежа на восемь. Для 2020 года ее размер равен 259 584 рубля (32 448 × 8).

Личные взносы предприниматель может перечислить единовременно в установленном размере или частями в течение года, чтобы применять налоговый вычет. В любом случае взносы на ОМС и ОПС в фиксированной сумме за 2019 год необходимо оплатить до 31 декабря 2020, а пенсионный 1 % взнос — до 01 июля 2021.

Пример 2. В 2020 году предприниматель Овечкин К.К. получил доход в размере 22 500 000 рублей. Сумму пенсионных взносов к уплате он рассчитал по формуле:

32 448 + 1% × (25 500 000 − 300 000) = 284 448 рублей.

Так как полученная сумма больше максимально допустимой по пенсионным взносам, то уплатить нужно установленную законом предельную сумму — 259 584 рубля. При этом 32 448 рублей Овечкин К.К. должен уплатить до 31 декабря 2020, а оставшиеся 227 136 рублей — до 01 июля 2021 г.

Что касается отчислений на случай временной нетрудоспособности и материнства (ВНиМ), то «за себя» предприниматели платить не обязаны, но по своему желанию могут встать на учет в соцстрахе и перечислять взносы на соцстрахование. Срок уплаты аналогичен взносам на ОМС и ОПС, а вот размер установлен исходя из МРОТ на начало 2020 года и составил 4 280 руб. 4 коп.

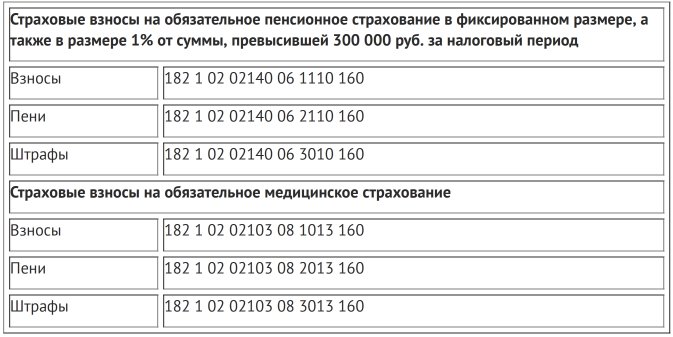

КБК ИП фиксированный платеж 2020

Оплата личных взносов предпринимателя производится отдельно от взносов сотрудников. Для этого предусмотрены специальные коды бюджетной классификации:

ОПС (включая 1% сверх 300 тыс.)

Если предприниматель решил оплачивать взносы на ВНиМ, то в платежке по этим взносам он должен указать КБК 393 1 17 06020 07 6000 180.

Для погашения долгов ИП по личным взносам, образовавшимся до 2017 года, используют другие коды, которые отличаются от приведенных в таблице 14-17 знакоместами:

- в «медицинском» коде 16-17 знакоместа меняются на «11»;

- в «пенсионном» коде 14-17 знакоместа принимают значение «1100»;

- в «пенсионном — 1%» коде на 14-17 знакоместа ставится «1200».

Платежные поручения 2020 по личным взносам ИП

Предприниматель при заполнении платежного документа на уплату личных взносов на ОМС должен внимательно заполнить следующие поля:

- 101 — статус адресанта — код индивидуальных предпринимателей «09»;

- 6 — сумма — часть или весь фиксированный платеж;

- 104 — КБК — код медицинских взносов;

- 105 — ОКТМО — в зависимости от принадлежности ИП к определенному муниципальному образованию;

- 106 — основание платежа — код «ТП», так как для ИП уплата взносов — это текущий платеж;

- 107 — период — ИП должны указывать отчетный год, за который платят взносы, например, за 2020 год код «ГД.00.2020».

Образец платежного документа ИП на уплату личных взносов на ОМС в полной сумме:

Платежное поручение по личным фиксированным пенсионным взносам будет отличаться только суммой, КБК и назначением:

С 2018 года КБК для перечисления 1% пенсионных взносов предпринимателя и суммы отчислений с дохода до трехсот тысяч одинаковый. Поэтому реквизиты приведенного выше платежного документа, за исключением суммы и назначения, останутся неизменными.

При перечислении взносов на ВНиМ «за себя» важно помнить, что получателем добровольных отчислений ИП будет ФСС, а не ФНС. Поэтому в платежном документе указывается отделение фонда, где предприниматель встал на учет, и соответствующий КБК.

Образец платежки на уплату добровольных взносов ИП в ФСС в 2020 году:

Чтобы перечисленные суммы взносов не зависли среди невыясненных платежей, проверяйте КБК платежного документа. Ранее контролирующие органы подтверждали, что ошибка в КБК не критична и штрафы предпринимателю не грозят, но подать заявление на уточнение придется.

Автор статьи: Ирина Смирнова

Платите взносы без ошибок из облачного сервиса Контур.Бухгалтерия. Легко ведите учет в нашем сервисе, платите зарплату, налоги, взносы, автоматически формируйте отчетность и отправляйте через интернет. Экономьте время и деньги, избавьтесь от аврвлов и рутины.

Начиная с 2017 года, контроль за уплатой страховых взносов перешел к ФНС. Тогда же изменились и реквизиты платежных поручений. Кроме того, введены новые КБК (в том числе, для страховых взносов ИП за себя). Эти изменения остаются в силе и в 2020 году.

Напомним, что с 1 января 2017 года начисление и уплата страховых взносов осуществляется на основании Главы 34 НК РФ — «Страховые взносы». В этой статье мы рассмотрим, какие действуют реквизиты для уплаты страховых взносов в 2020 году в платежных поручениях.

КБК по страховым взносам в 2020 году

Код бюджетной классификации или КБК является реквизитом банковских и платежных документов. На основании КБК происходит распределение денежных сумм, которые перечисляются налогоплательщиком. При указании неверного КБК платеж будет засчитан, но в связи с его неправильным распределением за плательщиком будет числиться недоимка.

В Приказе Минфина России от N 65н с изменениями, внесенными последней редакцией от 22.06.2018, содержится справочник КБК на 2020 год. Изменениям подверглись коды доходов для госпошлин и различных налоговых режимов.

КБК для платежей в 2020 году

Если необходимо сделать платежи в ИФНС и ФСС в 2020 году, за периоды 2017-2020 годов, то нужно использовать такие КБК:

Название страхового платежа

КБК

КБК штрафы

КБК пени

на обязательное пенсионное страхование (за работников)

182 1 02 02010 06 1010 160

182 1 02 02010 06 3010 160

182 1 02 02010 06 2110 160

на обязательное медицинское страхование (за работников)

182 1 02 02101 08 1013 160

182 1 02 02101 08 3013 160

182 1 02 02101 08 2013 160

на материнство и больничные (за работников)

182 1 02 02090 07 1010 160

182 1 02 02090 07 3010 160

182 1 02 02090 07 2110 160

по травмам в ФСС (за работников)

393 1 02 02050 07 1000 160

393 1 02 02050 07 3000 160

393 1 02 02050 07 2100 160

на обязательное пенсионное страхование (за себя)

182 1 02 02140 06 1100 160

82 1 02 02140 06 3010 160

182 1 02 02140 06 2110 160

на обязательное медицинское страхование (за себя)

182 1 02 02103 08 1013 160

182 1 02 02103 08 3013 160

182 1 02 02103 08 2013 160

на пенсии с дохода от 300 тыс. рублей (1%)

182 1 02 02140 06 1110 160

Кроме того, необходимо оплатить взносы в ИФНС за работников, трудящихся в условиях, которые дают право выхода на пенсию в досрочном порядке, в частности:

Название страхового платежа

Основание

КБК (поле 104 платежки)

для занятых на работах с вредными условиями труда

п. 1 ч. 1 ст. 30 Федерального закона от 28.12.2013 г. № 400-ФЗ

182 1 02 02131 06 1010 160

для занятых на работах с тяжелыми условиями труда

(пп. 2-18 ч. 1 ст. 30 Федерального закона от 28.12.2013 г. № 400-ФЗ

182 1 02 02132 06 1010 160

Дополнительный тариф по взносам за эти категории работников зависит от результатов специальной оценки.

Страховые взносы «на травматизм» в 2020 году в ФСС необходимо перечислить по КБК 393 1 02 02050 07 1000 160.

Платежные поручения по страховым взносам в 2020 году

В связи с тем, что администрирование страховых взносов в 2017 году перешло к ФНС, о старых реквизитах ПФР и ФСС (кроме взноса «на травматизм») можно забыть. Изменились следующие реквизиты для уплаты страховых взносов с 2017 года в платежных поручениях (эти изменения актуальны и в 2020 году):

Таким образом, платежное поручение на оплату страховых взносов следует заполнять так:

1. Графа «Получатель»: сокращенно указать название органа казначейства РФ (в скобках — полное название ИФНС).

2. Графа «ИНН »: указать код ИФНС.

3. Графа «КПП»: указать КПП ИФНС.

4. Графа «КБК»: указать необходимый КБК.

В 2020 году код КБК для страховых взносов начинается на «182» — это указывает на нового администратора страховых платежей — ФНС, которым стал ФНС с 01.01.2017 года.

В платежном поручении теперь нет необходимости указывать номер страхователя в фонде в «Назначении платежа». Это правило действует для всех взносов в ФНС.

Некоторые ИФНС просят в назначении платежа, кроме традиционной формулировки, указывать номер телефона исполнителя. С 2017 года изменились и другие реквизиты в платежных поручениях для уплаты страховых взносов, которые остаются актуальными на 2020 год:

- в поле 101 (статус плательщика) ранее ставился код «08». Какой статус плательщика необходимо указывать в платежных поручениях 2020 года, читайте здесь;

- в поле 104 — укажите новые КБК по страховым взносам (кроме взноса «на травматизм»);

- код ОКТМО — теперь ;

- в поле 106 — укажите основание платежа (для страховых взносов ТП);

- в поле 107 — укажите налоговый период (для страховых взносов – МС. Номер месяца. Год, например, за январь 2019 «МС.01.2019»; за март 2020 «МС.03.2020».

Номер, а также дата документа (на основании которого осуществляется платеж) заполняется после того, как организация платят страховые взносы, пени или штрафы по требованию налоговой службы. В такой ситуации в полях 108–109 нужно указать номер и дату требования ИФНС.

Детальная инструкция по заполнению платежных поручений на уплату страховых взносов в 2020 году опубликована тут. Там же размещены образцы заполнения платежных поручений 2020 года.

Штрафы за неуплату страховых взносов в 2020 году

В 2020 году, налоговые инспекторы имеют право заблокировать расчетные счета организаций и предпринимателей в случае неуплаты страховых платежей. Та же мера будет ожидать бизнесменов и за несвоевременное предоставление отчетов по страховым взносам.

На основании статьи 122 Налогового кодекса, неуплата страховых взносов грозит штрафами в размере 20% от не уплаченной суммы и в размере 40% от не уплаченной суммы, если будет доказано, что налогоплательщик умышленно не производил страховые платежи.

Материал актуализирован 26.09.2019

Тоже может быть полезно:

- Срок сдачи декларации по УСН за 2019 год

- Имущественные налоговые вычеты в 2020 году

- Плата за негативное воздействие на окружающую среду в 2020 году

- Декларация 3-НДФЛ 2020 года за 2019 год

- Какой ОКВЭД указывать в отчетности за 2016 год?

- Пониженные тарифы страховых взносов в 2020 году

Информация полезна? Расскажите друзьям и коллегам

Если вы хотите узнать, как решить именно ваш вопрос — обращайтесь в форму онлайн консультанта. Это быстро и бесплатно!

Пенсионный фонд информирует: что нужно знать индивидуальному предпринимателю?

Федеральный закон «О страховых взносах в Пенсионный фонд РФ, Фонд социального страхования, Федеральный фонд обязательного медицинского страхования» №212-ФЗ от 24.07.2009 (с изменениями и дополнениями)

Индивидуальные предприниматели (ИП), обязаны производить уплату взносов на обязательное пенсионное (ОПС) и медицинское страхование (ОМС) независимо от фактического осуществления деятельности

Уплата взносов в фиксированном размере исчисляется независимо от системы налогообложения, за период с начала года или момента регистрации до конца года или до даты ликвидации.

В случае ликвидации (закрытия) предпринимательской деятельности уплата взносов производится в течение 15 дней со дня внесения записи в ЕГРИП о ликвидации.

Исчисление взносов производится пропорционально количеству дней в месяце с момента регистрации или до даты ликвидации.

✎Ежемесячный фиксированный платеж в 2016 году составляет:

-на обязательное пенсионное страхование (6204,00 *26%) — 1613,04 руб.

— на обязательное медицинское страхование (6204,00*5,1%) —316, 41руб.

Фиксированный размер страховых взносов, подлежащий уплате определяется пропорционально количеству календарных месяцев начиная с календарного месяца начала деятельности, в котором произведена его государственная регистрация (выдано удостоверение адвоката, наделен полномочиями нотариуса) до окончания расчетного периода.

☑Пример 1: ИП состоит на учете в ПФР с 20.10.2014 г. Фиксированный размер страховых взносов за 2016 год, который ИП обязан уплатить (с 01.01.2016 по 31.12.2016, т.е. за целый 2016 год) :

— на обязательное пенсионное страхование составит 19356,48 руб.

— на обязательное медицинское страхование составит 3796,85 руб.

☑Пример 2: ИП состоит на учете в ПФР с 15.02.2016 г. Фиксированный размер страховых взносов за 2016 год, который ИП обязан уплатить (с 15.02.2016 по 31.12.2016, т.е. с момента регистрации в качестве ИП):

— на обязательное пенсионное страхование составит 16964,73 руб.

— на обязательное медицинское страхование составит 3327,70 руб.

☇В случае неуплаты или неполной уплаты страховых взносов в установленный срок начисляются пени.

Подробную информацию по вопросам уплаты страховых взносов или размера страховых взносов можно получить

*на сайте ПФР – pfrf.ru (рекомендуем зарегистрировать «личный кабинет плательщика», что позволит отслеживать свои обязательства и платежи), где можно ознакомиться с нормами действующего законодательства, с помощью специального сервиса «Формирование платежных документов» в разделе «Электронные сервисы» можно сформировать платежное поручение.

* с информацией можно ознакомиться получить на сайте: kalamit. info (раздел «Ваша пенсия» )

*в Управлении ПФР по адресу: г.Евпатория, Новоселовское шоссе 1Г, каб.307, 308, 309,

☎ 4-50-19, 4-51-77 и +7-978-084-97-41;

Для удобства и оперативности информирования просим сообщить нам Ваш адрес электронной почты (для этого достаточно написать на адрес asv_pfr@mail.ru) или номер мобильного телефона (действующего!).

Уплату указанных страховых взносов необходимо осуществлять на следующие реквизиты :

Реквизиты для уплаты взносов на ОПС и ОМС

индивидуальные предприниматели за себя Статус «24»

Получатель:УФК по Республике Крым (Отделение ПФР по РК)

| ИНН: 7 | 7 | 0 | 6 | 8 | 0 | 8 | 2 | 6 | 5 | |||||||||||

| КПП: 9 | 1 | 0 | 2 | 0 | 1 | 0 | 0 | 1 | ||||||||||||

| Счет: 4 | 0 | 1 | 0 | 1 | 8 | 1 | 0 | 3 | 3 | 5 | 1 | 0 | 0 | 0 | 1 | 0 | 0 | 0 | 1 | |

Банк получателя: Отделение по РК Центрального банка РФ

| БИК: 0 | 4 | 3 | 5 | 1 | 0 | 0 | 0 | 1 |

| ОКТМО 3 | 5 | 7 | 1 | 2 | 0 | 0 | 0 |

✓КБК (ОПС-фикс.взносы 1613,04 руб. в месяц/19356,48 руб. за 2016 год; срок уплаты до 31.12.2016)

| 3 | 9 | 2 | 1 | 0 | 2 | 0 | 2 | 1 | 4 | 0 | 0 | 6 | 1 | 1 | 0 | 0 | 1 | 6 | 0 |

✓КБК (ОМС-взносы) (316,41 руб. в месяц/3796,85 руб. за 2016 год; срок уплаты до 31.12.2016)

| 3 | 9 | 2 | 1 | 0 | 2 | 0 | 2 | 1 | 0 | 3 | 0 | 8 | 1 | 0 | 1 | 1 | 1 | 6 | 0 |

☞В назначении платежа указать: регистрационный номер в ПФР 091-005-хххххх (выдан вам при регистрации в ПФР), взносы на ОПС (или ОМС) за **** период 2016 года.

Если доход превысит 300,0 тысяч рублей: необходимо уплатить сумму взносов на ОПС и ОМС в фиксированном размере (до 31.12.2016) и 1% от суммы, превышающей 300000 рублей (до 01.04.2017) на ОПС.

При этом сумма взноса не может быть более размера, определяемого как произведение восьмикратного минимального размера оплаты труда, тарифа страховых взносов, увеличенного в 12 раз

✓КБК (ОПС 1% от дохода свыше 300,0 тыс.руб.)

| 3 | 9 | 2 | 1 | 0 | 2 | 0 | 2 | 1 | 4 | 0 | 0 | 6 | 1 | 2 | 0 | 0 | 1 | 6 | 0 |

☆Указанные выше КБК применяются в том числе и для погашения задолженности по страховым взносам на обязательное пенсионное страхование в фиксированном размере и на обязательное медицинское страхование в фиксированном размере, образовавшейся до 01.01.2016

★Таким образом, если страхователь в нарушение срока оплатит страховые взносы за 2015 год или за 2014 год в 2016 году, то денежные средства необходимо перечислять по новым КБК.

Сроки уплаты взносов: ежемесячно , ежеквартально , один раз в год на усмотрение предпринимателя, необходимо уделить внимание на то, чтобы годовая фиксированная сумма страховых взносов была уплачена в срок до 31.12.2016 года.

✔Также обращаем Ваше внимание, что необходимо представить в ФНС налоговую декларацию за 2016 год.

Годовая отчетность индивидуальным предпринимателем в управление Пенсионного фонда не предоставляется. Данные о доходах поступят через налоговые органы, после сдачи налоговой декларации.

Согласно вышеуказанного закона в случае, если индивидуальные предприниматели не представят отчетность в налоговые органы, расчет платежа будет производиться от восьмикратного минимального размера оплаты труда .

При обнаружении налоговыми органами фактов занижения доходов страховые взносы будут взыскиваться с начислением пеней и штрафов.

Управление Пенсионного фонда Российской Федерации в г.Евпатории.

Калькулятор страховых взносов:

Если вы являетесь индивидуальным предпринимателем, то ежегодно обязаны вносить фиксированные платежи в Пенсионный фонд России (он же ПФР) и в Федеральный фонд обязательного медицинского страхования (он же ФФОМС).

Платежи эти вносить требуется вне зависимости от того, работаете ли вы по найму где-либо ещё, ведёте ли деятельность или просто лежите на диване, будучи зарегистрированным как ИП. На обязательные взносы ИП также не влияет ни система налогообложения на которой он находится (УСН, ОСНО, ЕНВД, ПСН — платят все!), ни количество ваших доходов или расходов.

В любом случае вы обязаны ежегодно перечислять в эти два фонда (ПФР и ФФОМС) фиксированные платежи.

Платёж этот фиксируется ежегодно и каждый год индексируется. Чаще всего, разумеется, — в бОльшую сторону.

В 2020 году вышел Федеральный закон от 15.10.2020 № 322-ФЗ «О внесении изменений в статью 430 части второй Налогового кодекса Российской Федерации», согласно которой изменяются суммы взносов на 2021-2023 года. Данные в таблице ниже уже учитывают эти нововведения.

| Год | МРОТ | ПФР | ФФОМС | Итого |

|---|---|---|---|---|

| 2023 | Не важен | 36 723 руб. | 9 119 руб. | 45 842 руб. |

| 2022 | Не важен | 34 445 руб. | 8 766 руб. | 43 211 руб. |

| 2021 | Не важен | 32 448 руб. | 8 426 руб. | 40 874 руб. |

| 2020 | Не важен | 32 448 руб. | 8 426 руб. | 40 874 руб. |

| 2019 | Не важен | 29 354 руб. | 6 884 руб. | 36 238 руб. |

| 2018 | Не важен | 26 545 руб. | 5 840 руб. | 32 385 руб. |

| 2017 | 7 500 руб. | 23 400 руб. | 4 590 руб. | 27 990 руб. |

| 2016 | 6 204 руб. | 19 356,48 руб. | 3 796,85 руб. | 23 153,33 руб. |

Расчёт страховых взносов ИП в ПФР и ФФОМС за месяц

С 2018 года при расчете страховых взносов ИП размер минимального размера оплаты труда не играет роли. Вместо него, согласно статье 430 НК РФ на 2018, 2019 и 2020 года установлены фиксированные суммы взносов (смотри таблицу выше). Чтобы узнать сумму в месяц нужно эти суммы просто разделить на 12.

СПРАВКА: до 2018 года сумма страховых взносов зависела от значения МРОТ и формула расчёта страховых и медицинских взносов ИП была такова:

ПФР = МРОТ х 26% х 12 мес.

ФФОМС = МРОТ х 5,1% х 12 мес.

Если вам нужно было рассчитать, сколько платить в месяц в ПФР и ФФОМС до 2018 года, просто размер МРОТ, утвержденного на определенный год, умножаете на 0,26 и 0,051 соответственно.

Когда платить взносы ИП

Прежде, чем ответить на этот вопрос, нужно вспомнить очень важную информацию:

ИП, работающие без оформленных сотрудников имеют возможность вычесть 100% страховых взносов в ПФР и ФФОМС из налогового бремени, возлагаемого на них той или иной системой налогообложения.

Пример.

Вы занимаетесь оказанием услуг по мыловарению. За первый квартал вы наварили мыла на 30 тыс. рублей. Работаете на УСН, платите 6% налог. От 30 тыс. руб. 6% это 1800 рублей. Так вот, вы эти 1800 в конце квартала платите не налоговой, а в ПФР!

Итого получается, вам за 3 оставшихся квартала необходимо внести в ПФР и ФФОМС: (Общая сумма страхового взноса — 1800 руб.).

Фиксированные страховые взносы вы можете платить раз в месяц, раз в квартал, раз в полугодие или раз в год — хоть когда! Тут важно перекрыть страховым взносом авансовый платёж, который ИП должны платить ежеквартально в обязательном порядке!

Если вы не заплатили в ПФР, а деньги отправили налоговикам, а в конце года оказалось, что страховые взносы полностью перекрывают налог (ибо вычитается из налога все 100% взносов), то придётся изымать эти деньги у налоговиков назад, что будет достаточно проблематично.

Как правильно оплачивать страховые взносы в ПФР и ФФОМС

Внимание! Рассмотрим на примере взносов за 2018 год. Общая сумма их была 32 385,00 рублей.

Совет: не оплачивайте их каждый месяц. Смысла нет.

Поработали первый квартал, посчитали налог, получился 10 тыс. рублей. Так и оплатите в ПФР и ФФОМС эти 10 тыс, причём сначала на КБК ПФР.

Налоговикам — ничего, ибо взносы прошли взачёт налогу. Осталось 22 385,00 рублей, из которых 5 840,00 — в ФФОМС.

За второй квартал вышло ещё 10 тыс. налога. Снова не платим налог, а платим в ПФР. Осталось 12 385,00 руб., из которых 5 840,000 — в ФФОМС.

За третий квартал вышло ещё 10 тыс. налога. Снова не платим налог, а платим в ПФР.

НО! Отправляем уже не 10 тыс. в ПФР, а остаток от общего взноса (от 26545,00), т.е. 6 545,00. И этим траншем мы закрываем свои обязательства перед ПФР.

Но налог у нас был 10 тыс., а заплатили мы 6 545,00. Остальные 3 455,00 отправляем в ФФОМС. Осталось заплатить на мед. страхование: 5 840 — 3 455 = 2 385 рублей.

Так вот уже за четвертый квартал, когда у вас налог снова выйдет 10 тыс.руб., остаток 2 385 отправляем в ФФОМС, а остальные 7 615,00 — на реквизиты налоговых органов!

Важно! Отправка в ПФР или ФФОМС означает использование КБК для таких платежей, но получателем является ИФНС.

Разумеется, это лишь пример, и налог у вас уже за первый квартал может составить сумму, превышающую страховые взносы в ПФР и ФФОМС. Тогда лучше всё оплатить сразу в первом квартале, а дальше уже придётся поквартально вносить авансовые платежи.

По этой вышеизложенной схеме вы снимаете с себя бремя ежемесячных платежей и всякий риск наложения пеней и других санкций со стороны налоговой.

1 процент в ПФР с доходов, превышающих 300 тыс. рублей

На следующий год, после того, как вы внесли фиксированный взнос во внебюджетные фонды, в случае, если ваш доход превысил 300 тыс. рублей, будьте любезны оплатить 1% от той суммы, которая эти 300 тысяч превысила.

Пример для чайников.

Доход за год у вас составил 487000 рублей. Из этой суммы 187 тыс. — это превышение 300 тыс. и именно со 187 тыс. вы должны оплатить 1%. Это будет 1870 рублей.

Будьте внимательны! Оплатить нужно на реквизиты ПФР, а не ФФОМС! Срок — до 1 июля следующего за отчётным года. Если взносы перечисляются в 2018 г., необходимо использовать новый КБК. С марта 2018 г. взносы 1% нужно перечислять на КБК, как и для фиксированных взносов — 182 1 02 02140 06 1110 160 (Приказ Минфина РФ от 28.02.2018 г. № 35н) с указанием в платежке реквизитов ИФНС.

Если у вас доход превысил 300 тысяч уже в текущем году, можете не ждать июля следующего и уже смело оплачивать 1% от превышения на соответствующий этому платежу КБК ПФР.

Нужно ли платить страховые взносы при закрытии ИП

В том случае, если вы закрываете ИП, налоговый инспектор, принимая у вас документы на закрытие, может потребовать квитанции, подтверждающие факт оплаты в ПФР всех взносов за тот год, в котором совершается процедура закрытия. Помните — вы не обязаны оплачивать страховые взносы при подаче документов на закрытие! Читаем ст. 432 НК РФ, исходя из которой это можно сделать в течение 15 дней после закрытия ИП.

С другой стороны, страховой взнос можно вычесть из налога, как мы уже знаем, что будет невозможно, если вы в ПФР деньги понесёте уже после закрытия, а не до. Поэтому перед закрытием ИП, заплатите все взносы в ПФР и ФФОМС, согласно расчётам за месяц, приведённым выше.

Квитанция на оплату страховых взносов в ПФР

Самый удобный способ оплатить страховые взносы — сформировать самостоятельно квитанцию на официальном сайте Пенсионного фонда.

Сделать это очень просто.

Шаг 1. Переходим по ссылке: https://www.pfrf.ru/eservices/pay_docs/ и видим следующее:

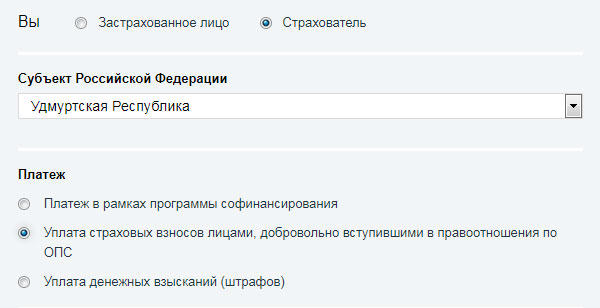

Шаг 2. Выбираем пункт «Страхователь», свой субъект РФ и далее пункт «Уплата страховых взносов лицами, добровольно вступившими в правоотношения по ОПС».

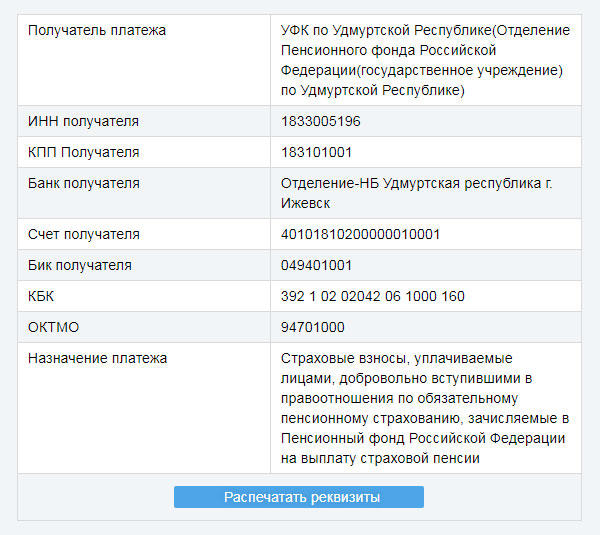

Вам откроется окно с реквизитам для уплаты:

Внимание! В сервисе еще не ввели изменения в части КБК.

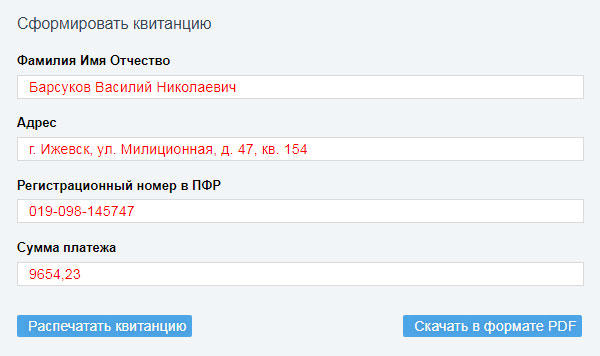

Шаг 3. Далее вводим свои персональные данные в блоке «Сформировать квитанцию».

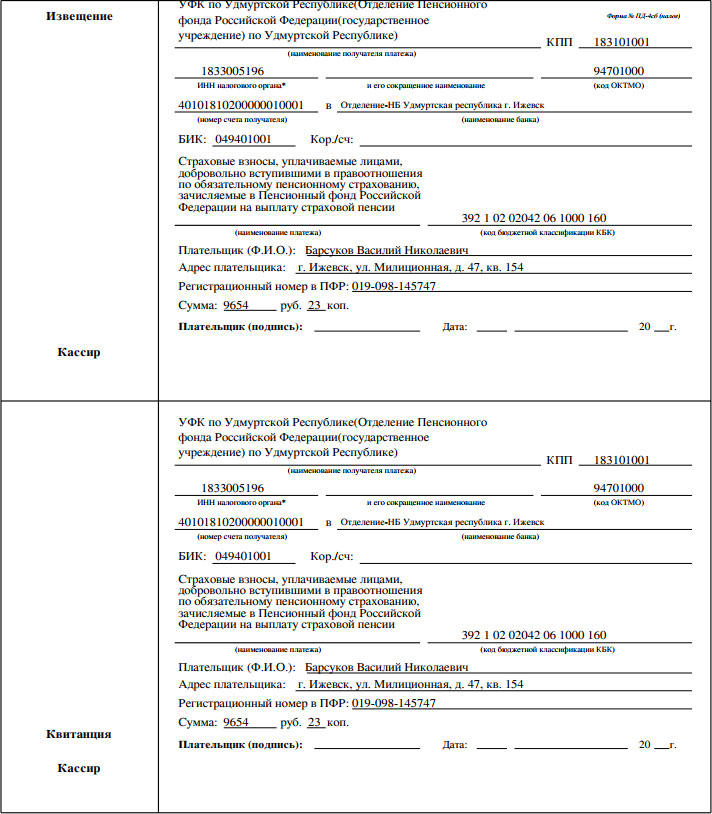

После ввода данных можно либо распечатать квитанцию, либо скачать ее в формате PDF. Вот так вот она должна выглядеть:

Такая квитанция не подойдет непосредственно для оплаты в банке из-за неверного КБК. Однако оплатить страховые взносы можно через Интернет-банк, тот же Сбербанк-Онлайн, выполнив заполнение электронного платёжного поручения на основании сформированной квитанции. Или со своего расчётного счёта. Главное, чтобы деньги на вас им пришли, а откуда пришли, из какого банка и счёта — без разницы.

Необходимая при заполнении форм информация:

Из данной статьи Вы узнаете в доступной форме о размерах взносов в фонды для ИП за себя в 2020 году и ранее, сможете самостоятельно рассчитать размер взноса, в т.ч. и за неполный год. Ознакомитесь со случаями, когда ИП могут не уплачивать страховые взносы, со сроками оплаты взносов, с тем, как узнать реквизиты, сформировать квитанцию и произвести оплату страховых взносов самостоятельно.

Фиксированная сумма взносов в фонды для ИП за себя в 2020 году составляет 40874 руб. (ФФОМС: 8426 руб. + ПФР: 32448 руб.) + 1% в ПФР с суммы доходов за год, превышающих 300 000 руб. Подробнее об этом читайте далее…

Уплата страховых взносов в ПФР и ФФОМС

Каждый индивидуальный предприниматель независимо от того, есть у него наемные работники или нет, должен платить за себя фиксированные страховые взносы в два внебюджетных фонда — Пенсионный фонд РФ (ПФР) и Федеральный фонд обязательного медицинского страхования (ФФОМС). Общая сумма фиксированных взносов в фонды уплачивается раз в год не позднее 31 декабря (ч.2 ст.16 ФЗ №212-ФЗ). Причем оплатить её Вы можете как единовременно, так и разбив на части, главное, чтобы вся сумма взносов была уплачена к 31 декабря текущего календарного года. В случае неуплаты или неполной уплаты страховых взносов в установленный срок начисляются пени.

Формула расчета страховых взносов

Формула расчета взносов определена ст.14 ФЗ №212-ФЗ и выглядит следующим образом:

Размер взноса = МРОТ * ТАРИФ * кол-во месяцев

Где МРОТ - минимальный размер оплаты труда, установленный федеральным законом на начало финансового года, за который уплачиваются страховые взносы, ТАРИФ - тариф страхового взноса в ПФР или ФФОМС, установленный ст.12 ФЗ №212-ФЗ.

Пример расчета взноса в ПФР на 2017 год

7 500 руб. * 26% * 12 = 23 400 руб.

Начиная с 2018 года власти отменили привязку фиксированных взносов ИП к минимальному размеру оплаты труда (МРОТ). Величина платежей установлена п.1 ст.430 НК РФ. Формула расчета взносов: фиксированная часть + 1% от дохода свыше 300 тысяч рублей.

Президент подписал закон, который передаёт страховые взносы под контроль налоговиков. С 1 января 2017 года платить взносы за ИП нужно не в ПФР и ФСС, как раньше, а в налоговую по месту регистрации.

МРОТ по годам

Начиная с 2018 года власти отменили привязку фиксированных взносов ИП к минимальному размеру оплаты труда (МРОТ). Величина платежей установлена п.1 ст.430 НК РФ.

На 2017 год МРОТ составлял - 7 500 руб.

На 2016 год МРОТ составлял - 6 204 руб.

На 2015 год МРОТ составлял - 5 965 руб.

На 2014 год МРОТ составлял - 5 554 руб.

На 2013 год МРОТ составлял - 5 205 руб.

На 2012 год МРОТ составлял - 4 611 руб.

Размеры страховых взносов ИП 2020

Сумма взносов в фонды в 2020 году составляет 40 874 руб., из них:

- размер страховых взносов в ФФОМС в 2020 году = 8 426 руб.

- размер страховых взносов в ПФР в 2020 году = 32 448 руб.

Если размер дохода ИП превысит 300 000 руб. за 2020 год, то взнос в ПФР увеличивается дополнительно на 1% от суммы превышения.

Пример расчета дополнительного взноса в ПФР при доходе 1 000 000 за 2020 год:

(1 000 000 - 300 000) * 1% = 7 000 руб.

Данный платеж в ПФР нужно уплатить не позднее 1 апреля 2021 года.

Страховые взносы ИП 2019

Сумма взносов в фонды в 2019 году составляет 36 238 руб., из них:

- размер страховых взносов в ФФОМС в 2016 году = 6 884 руб.

- размер страховых взносов в ПФР в 2016 году = 29 354 руб.

Если размер дохода ИП превысил 300 000 руб. за 2019 год, то взнос в ПФР увеличивается дополнительно на 1% от суммы превышения.

Пример расчета дополнительного взноса в ПФР при доходе 500 000 за 2019 год:

(500 000 - 300 000) * 1% = 2 000 руб.

Данный платеж в ПФР нужно уплатить не позднее 1 апреля 2020 года.

Страховые взносы ИП 2018

Сумма взносов в фонды в 2018 году составляет 32 385 руб., из них:

- размер страховых взносов в ФФОМС в 2016 году = 5 840 руб.

- размер страховых взносов в ПФР в 2016 году = 26 545 руб.

Если размер дохода ИП превысил 300 000 руб. за 2018 год, то взнос в ПФР увеличивается дополнительно на 1% от суммы превышения.

Страховые взносы ИП 2017

Президент подписал закон, который передаёт страховые взносы под контроль налоговиков. С 1 января 2017 года платить взносы за ИП придётся не в ПФР и ФСС, как раньше, а в налоговую по месту регистрации.

Сумма взносов в фонды в 2017 году составляет 27 990 руб., из них:

- размер страховых взносов в ФФОМС в 2017 году = 4 590 руб.

- размер страховых взносов в ПФР в 2017 году = 23 400 руб.

Если размер дохода ИП превысит 300 000 руб. за 2017 год, то взнос в ПФР увеличивается дополнительно на 1% от суммы превышения.

Пример расчета дополнительного взноса в ПФР при доходе 1 000 000 за 2017 год:

(1 000 000 - 300 000) * 1% = 7 000 руб.

Данный платеж в ПФР нужно уплатить не позднее 1 апреля 2018 года.

Страховые взносы ИП 2016

Сумма взносов в фонды в 2016 году составляет 23 153,33 руб., из них:

- размер страховых взносов в ФФОМС в 2016 году = 3 796,85 руб.

- размер страховых взносов в ПФР в 2016 году = 19 356,48 руб.

Если размер дохода ИП превысил 300 000 руб. за 2016 год, то взнос в ПФР увеличивается дополнительно на 1% от суммы превышения.

Пример расчета дополнительного взноса в ПФР при доходе 500 000 за 2016 год:

(500 000 - 300 000) * 1% = 2 000 руб.

Данный платеж в ПФР нужно уплатить не позднее 1 апреля 2017 года. Суммарный платеж в ПФР за 2016 год ограничен суммой 158 648,69 руб., которая рассчитана исходя из 8-кратного МРОТ на основании ст.14 ФЗ №212-ФЗ.

Страховые взносы ИП 2015

Сумма взносов в фонды в 2015 году составляет 22 261,38 руб., из них:

- размер страховых взносов в ФФОМС в 2015 году = 3 650,58 руб.

- размер страховых взносов в ПФР в 2015 году = 18 610,80 руб.

Если размер дохода ИП превысил 300 000 руб. за 2015 год, то взнос в ПФР увеличивается дополнительно на 1% от суммы превышения.

Пример расчета дополнительного взноса в ПФР при доходе 500 000 за 2015 год:

(500 000 - 300 000) * 1% = 2 000 руб.

Данный платеж в ПФР нужно уплатить не позднее 1 апреля 2016 года. Суммарный платеж в ПФР за 2015 год ограничен суммой 148 886,40 руб., которая рассчитана исходя из 8-кратного МРОТ на основании ст.14 ФЗ №212-ФЗ.

Страховые взносы ИП 2014

Сумма страховых взносов ИП в 2014 году составляет 20 727,53 руб., из них:

- размер страховых взносов в ФФОМС в 2014 году = 3 399,05 руб.

- размер страховых взносов в ПФР в 2014 году = 17 328,48 руб.

Если размер дохода ИП превысил 300 000 руб. за 2014 год, то взнос в ПФР увеличивается дополнительно на 1% от суммы превышения. Суммарный платеж в ПФР за 2014 год ограничен суммой 138 627,84 руб., которая рассчитана исходя из 8-кратного МРОТ на основании ст.14 ФЗ №212-ФЗ.

Страховые взносы ИП 2013

Сумма страховых взносов ИП в 2013 году составляет 35 664,66 руб., из них:

- размер страховых взносов в ФФОМС в 2013 году = 3 185,46 руб.

- размер страховых взносов в ПФР в 2013 году = 32 479,20 руб.

Страховые взносы ИП 2012

Сумма страховых взносов ИП в 2012 году составляет 17 208,25 руб., из них:

- размер страховых взносов в ФФОМС в 2013 году = 2 821,93 руб.

- размер страховых взносов в ПФР в 2013 году = 14 386,32 руб.

Расчет взносов в фонды ИП за неполный год

Если Вы зарегистрировались в качестве ИП, например, в середине 2015 года, то расчет размера взносов производится за неполный год. Важно точно, до копейки, рассчитать эту сумму, чтобы не возникло недоимки. Чтобы определить, какой размер фиксированного платежа нужно заплатить до конца текущего года, рассчитайте взносы за дни месяца, в котором произошла регистрация, а затем взносы за оставшиеся до конца года полные месяцы и суммируйте их.

Формула расчета взноса за неполный месяц:

Размер взноса = МРОТ * ТАРИФ / кол-во дней в месяце * кол-во рабочих дней

Пример расчета взноса в ПФР за 6 месяцев и 12 дней:

Неполный месяц: 5 965 руб. * 26% / 31 * 12 = 600,35 руб.

Полные месяцы: 5 965 руб. * 26% * 6мес. = 9 305,4 руб.

Итого: 600,35 руб. + 9 305,4 руб. = 9 905,75 руб.

ИП должны рассчитывать взносы на свое страхование начиная со дня, следующего за днем государственной регистрации. Сам день госрегистрации включать в расчет не требуется (ч.2 ст.4 ФЗ №212-ФЗ).

Если ИП снимается с учета до конца года, то количество календарных дней работы нужно брать с учетом дня, в котором произошла регистрация прекращения предпринимательской деятельности (ч.4.1 ст.14 ФЗ №212-ФЗ).

Ответственность за неуплату старовых взносов в фонды

С 2010 года территориальные органы Пенсионного фонда получили право принудительного взыскания недоимки по страховым взносам, а также штрафов и пеней. В частности, право направлять в банки должников поручения на безакцептное списание суммы задолженности (недоимки по взносам, пеней и штрафов) со счетов неплательщиков.

Пени за несвоевременную уплату взносов рассчитываются за каждый день просрочки исходя из 1/300 ставки рефинансирования ЦБ РФ. Пени начисляются за каждый день просрочки по день уплаты (взыскания) включительно.

Случаи, когда ИП могут не уплачивать страховые взносы

Cлучаи, когда предприниматели не уплачивают страховые взносы на личное страхование, приведены в ч.6 ст.14 ФЗ №212-ФЗ.

Уплата взносов в ПФР и ФФОМС для ИП

Внимание! С 1 января 2017 года платить взносы за ИП нужно не в ПФР и ФСС, как раньше, а в налоговую по месту регистрации.

При оплате взносов за 2018-2020 год в платежках нужно указывать новые КБК:

182 1 02 02140 06 1110 160 — страховые взносы в фиксированном размере.

182 1 02 02140 06 1110 160 — страховые взносы 1% от с дохода свыше 300 тыс. руб.

182 1 02 02103 08 1013 160 — взносы в ФФОМС.

Величина платежей установлена ст.430 НК РФ.

Как узнать реквизиты для взносов в ПФР и ФФОМС

Внимание! Если Вы ИП на УСН или ЕНВД, советуем Вам воспользоваться онлайн сервисом Эльба, который напомнит про сроки отчётности, поможет правильно рассчитать налоги, подготовить все необходимые отчёты и отправить их в налоговую через Интернет. Поможет рассчитать и уплатить страховые взносы (в том числе и онлайн) и отчитаться за Вас и Ваших сотрудников в налоговую, пенсионный фонд и ФСС. Наш сайт предлагает выгодные условия подключения, если с момента регистрации Вашего ИП прошло менее трёх месяцев, Вы получите первый год сервиса в подарок. Подробнее читайте по ссылке.

Приведенная ниже информация более не актуальна, см. выше.

Теперь нет необходимости искать бланк квитанции, образец заполнения и реквизиты для оплаты страховых взносов в ПФР и ФФОМС. В формировании квитанции на оплату страховых взносов в ПФР и ФФОМС Вам поможет сервис ПФР по формированию платёжных документов. Данный сервис позволяет также сформировать квитанцию на оплату страховых взносов, пени и штрафов за предыдущие периоды. Распечатываем и оплачиваем квитанцию без комиссии в любом банке, оплаченную квитанцию сохраняем. Комиссия за уплату страховых взносов не взимается (ч.3 ст.24 ФЗ №212-ФЗ).

Для того, чтобы узнать реквизиты на оплату страховых взносов в ПФР и ФФОМС, воспользуйтесь сервисом ПФР по формированию платёжных документов. Ниже представлена пошаговая инструкция по формированию квитанции на оплату страховых взносов в ПФР и ФФОМС через сервис ПФР по формированию платёжных документов, где можно получить реквизиты для оплаты страховых взносов в ПФР и ФФОМС в Вашем регионе.

Как распечатать квитанцию на оплату страховых взносов в ПФР и ФФОМС пошаговая инструкция 2019

2. Отмечаем, что мы являемся страхователем и выбираем свой субъект РФ;

3. В качестве платежа выбираем уплату страховых взносов;

4. Т.к. мы не являемся работодателем, то выбираем в качестве плательщика ИП, не производящие выплаты и иные вознаграждения физическим лицам;

5. Тип платежа – платежи в 2017 году, где мы выбираем фонд, в который будем производить оплату (ПФР или ФФОМС);

6. Далее выбираем вид платежа - взносы и сразу же получаем реквизиты для оплаты, которые можно при необходимости распечатать, если Вы вдруг захотите произвести оплату со своего банковского счета ИП;

7. Ниже нам предлагают заполнить необходимые поля для формирования квитанции, где требуется указать ОКТМО (узнать свой ОКТМО по адресу), Ф.И.О., адрес, регистрационный номер в ПФР и сумму платежа;

8. После этого мы можем сразу же распечатать квитанцию, а также сохранить её на своем компьютере в виде файла PDF, нажав на соответствующую кнопку;

9. Распечатываем и оплачиваем квитанцию без комиссии в любом банке, пример сформированной квитанции представлен ниже.

Читайте также: