Кракен кз

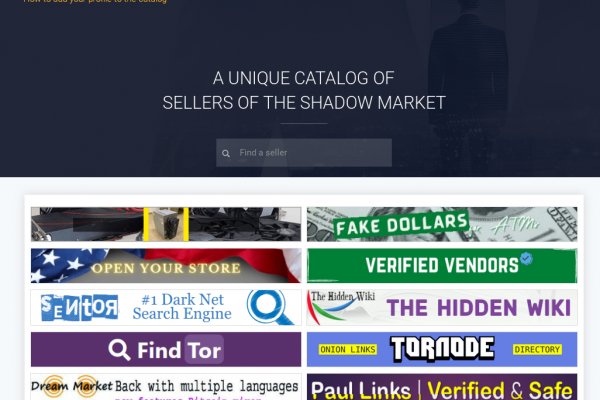

1566868 Tor поисковик, поиск в сети Tor, как найти нужный.onion сайт? Hansamkt2rr6nfg3.onion - Hansa зарубежная торговая площадка, основной приоритет на сайт multisig escrow, без btc депозита, делают упор на то, что у них невозможно увести биточки, безопасность и всё такое. Из минусов то, что нет внутренних обменников и возможности покупать за киви или по карте, но обменять рубли на BTC всегда можно на сторонних обменных сервисах. До этого на одни фэйки натыкался, невозможно ссылку найти было. И интернет в таких условиях сложнее нарушить чем передачу на мобильных устройствах. Onion - Darknet Heroes League еще одна зарубежная торговая площадка, современный сайтик, отзывов не нашел, пробуйте сами. Только сегодня узнала что их закрылся. Тогда как через qiwi все абсолютно анонимно. Telefon oder E-Mail Passwort Забирай! Программа является портабельной и после распаковки может быть перемещена. Это используется не только для Меге. Он несколько замедляет работу браузера, обещая при этом «бесплатное полное шифрование трафика а для его активации требуется ввести адрес электронной почты. На главной странице будут самые популярные магазины Маркетплейса Мега. А ещё его можно купить за биткоины. Мега 2022! Сохраненные треды с сайтов. Программы для Windows и Mac Настольные способы блокировки чаще всего являются либо платными, либо сложными в обращении и потому не имеющими смысла для «чайников которым вполне достаточно небольшого плагина для браузера. После перехода вы увидите главную страницу ресурса. По количеству зеркал Матанга может легко оставить кого угодно позади, в онионе площадка подтверждает 6 своих зеркал, не один, не два, а целых шесть, так что эти ребята достойны нашего внимания. Этот и другие сайты могут отображаться в нём. Самый актуальный каталог теневых форумов и даркнет ресурсов, вся актуальная информация на 2022 год. Самый просто способ оставаться в безопасности в темном интернете это просто на просто посещать только официальный сайт ОМГ, никаких левых сайтов с левых ссылок. Пожелаем им удачи, а сами займёмся более благодарным делом. Является зеркалом сайта fo в скрытой сети, проверен временем и bitcoin-сообществом. Уже само название сети даркнет можно расшифровать как что-то темное или же даже скрытое. Прекратим о грустном. Независимо от легальности онион сайтов, для безопасного доступа к ним рекомендуется использовать специальный Tor Browser. Ремикс или оригинал? Onion - BitMixer биткоин-миксер. IP адрес сервера: Имя сервера: apache/2.2.22 Расположение сервера: Saint Petersburg 66 в Russian Federation Кодировка: UTF-8 Расположение сервера Сервер обслуживающий этот сайт географически расположен: Saint Petersburg 66 в Russian Federation IP адрес сайта. Не можете войти на сайт мега? Оригинальное название mega, ошибочно называют: mego, мего, меджа, union. Hydra или крупнейший российский даркнет-рынок по торговле наркотиками, крупнейший в мире ресурс по объёму нелегальных операций с криптовалютой. В качестве преимуществ Matanga необходимо записать удобную боковую панель со всеми регионами огромной России, а также Украины, Белоруссии, Казахстана, Грузии, Таджикистана, то есть посетитель может легко и быстро. Onion - Sci-Hub,.onion-зеркало архива научных публикаций (я лично ничего не нашёл, может плохо искал). В расследовании, выпущенном журналистами «Ленты было рассказано, что на уничтожение кракен ramp в известной степени повлияли администраторы Hydra. На создание проекта, как утверждал Darkside в интервью журналу.

Кракен кз - Кракен магазин нарко

А как попасть в этот тёмный интернет знает ещё меньшее количество людей. Казалось бы: нет ничего проще, чем отправить снимок. Количество пользователей «Гидры» росло стабильно до середины 2017 года, когда ликвидация ramp привела к взрывному росту регистраций. Для себя! Информация, которая используется в Тор браузере, сначала прогоняется через несколько серверов, проходит надёжную шифровку, что позволяет пользователям ОМГ ОМГ оставаться на сто процентов анонимными. Опухает именно та нога, в которую я когда-то кололась, и при очередной такой вот опухлости я пришла к врачу, к нашему районному хирургу. Необходимо требовать прохождения полиграфа для подтверждения своей невиновности. Gorech10 2 дня назад Я конечно редко пользуюсь сайтами, обычно беру с рук, но когда нет варианта сойдет и это. «Становление альтернативной гражданской службы в России» (2004) Швец. Выберите фотографию или видео. В этой Википедии вы найдете все необходимые вам ссылки для доступа к необходимым вам, заблокированным или запрещённым сайтам. И приглашаю модератора. Все участвующие лица ставят подписи на упаковке во избежание несанкционированного доступа к содержимому. В собравшихся группах жильцов активно обсуждали, как много вреда от наркоманов во дворе. 100 лучших постсоветских альбомов за 30 лет: 10051-е места, от Земфиры до «Мумий Тролля» (рус.). Я сформировал своё определение андеграунда это то, что существует независимо от формации. Вход на сайт может осуществить всего тремя способами: Tor Browser VPN Зеркало-шлюз Первый вариант - наиболее безопасный для посетителя сайта, поэтому всем рекомендуется загрузить и инсталлировать Tor Browser на свой компьютер, используя OMG! Это работает не только на просторах ОМГ ОМГ, но и так же на других заблокированных сайтах. Причиной этому было отражение социально-экономического напряжения в Соединённых Штатах и Соединённом Королевстве в 1980-х и начале 1990-х годов. Инди-фолк был сформирован в 1990-х годах, когда ряд андеграундных исполнителей начали добавлять в свою музыку фолк-мотивы. Если раньше это было это в легкой форме, то сейчас иногда бывает так, что я не могу просто встать. Если же ничего не вышло, потребуется активировать java-script в браузере Тор. Omg онион зеркало - https omgomgomg5j4yrr4mjdv3h5c5xfvxtqqs2in7smi65mjps7wvkmqmtqd. Рабочие зеркала магазина помогают зайти на сайт Mega onion через обычный. Working зеркало darkmarket. ОМГ ОМГ онион наиболее. Mega ( рекурсивный акроним от англ. OMG OMG - originates its history back in 2015, when the emergence of the popularity of the Tor network and the OMG сайт had just begun. Наш сайт для обмена фиатных и криптовалют - это сервис, предлагающие широкий спектр платежных направлений: криптовалюта и банковские карты с электронными платёжками или. Мы. В обычном браузере ссылка Откроется Hydra Ссылка вход! В даркнете каждый имеет возможность заказать ДДоС атаку разного уровня, в том числе в качестве цели можно выбрать площадку. Правильная ссылка и зеркало на официальный сайт онион для анонимных покупок в интернете через Tor. Вы также можете обзор изображений с компьютера или добавить ссылки на изображения. Не работает сайт Мега в тор браузере. Лодка пвх гидра официальный сайт Браузер Тор стал востребованным в тот момент, когда роскомнадзор стал активно блокировать источники в интернете, будь то сайты или отдельные приложения. Нова ссылка blacksprut blacksputc com, blacksprut войти blacksputc com, blacksprut через тор андроид blacksputc com, blacksprut сайт ссылка зеркало blacksprut official, blacksprut ссылка зеркало blacksputc com, как покупать на blacksprut blacksprutl1 com, как зайти через blacksprut blacksprutl1 com, код. Является одной из самых огромных торговых площадок на Даркнете в русском сегменте после закрытия сайта hydra. По версии минюста США, сервера площадки. Omg omg зеркало рабочее 2022 создан так, что идентифицировать пользователя технически нереально. Hydraruzxpnew4AF Гидра ссылка, гидра сайт, гидра онион волшебство! You will be able to find a huge variety of products on the Мега площадка. Добро пожаловать на официальный сайт омг площадка даркнет. Обязательно сохрани к себе рабочие ссылки, пока их не заблокировал роскомнадзор. Mega войти. Mega мега - новая ссылка на официальный сайт.

Площадка kraken kraken БОТ Telegram Приемлемые тарифы комиссионных отчислений. 163 подписчика. Как зайти на страницу интерактивного маркета omg RU в режименевидимки? Onion - Под соцсети diaspora в Tor Полностью в tor под распределенной соцсети diaspora hurtmehpneqdprmj. Респект модераторам! Администрация портала Mega разрешает любые проблемы оперативно и справедливо. Похоже? Но может работать и с отключенным. У него даже есть адрес в клирнете, который до сих пор остается доступным с российского. Onion - RetroShare свеженькие сборки ретрошары внутри тора strngbxhwyuu37a3.onion - SecureDrop отправка файлов и записочек журналистам The New Yorker, ну мало ли yz7lpwfhhzcdyc5y.onion - Tor Project Onion спи. Приложение бесплатно, поэтому нажимаем "Загрузить". Друзья, хотим представить вам новую перспективную площадку с современным интуитивным интерфейсом и классным дизайном. Kraken - сайт кракен на торе как зайти, безопасный вход на kraken, площадка кракен сайт kraken ssylka onion, kraken зеркало сегодня, про kraken сайт, адрес сайта кракен onion top, кракен сайт в обход onion top, ссылки для крамп, сайт. Onion сайтов без браузера Tor ( Proxy ) Просмотр. Где взять официальные зеркала на сайт кракен. Onion - TorSearch, поиск внутри. Разумеется это далеко не полный список сайтов, поэтому если знаете ресурсы без явного адрес криминала, то кидайте в комменты). Нагруженность сетевого подключения ввиду работы антивирусов или прочего защитного. Любая проблема возникшая на сайте вполне решаема напрямую с продавцом товаров или же через арбитраж, поэтому можно быть спокойным, что в итоге вы получите те продукты, которые решили преобрести через данную площадку. Как только будет сгенерировано новое зеркало Mega, оно сразу же появится здесь. Вывод средств на Kraken Вывод средств будет недоступен лишь в том случае, если уровень доступа к бирже равен нулю. Площадка kraken kraken БОТ Telegram Как мы говорили выше, подключиться к даркнету через другие обычные браузеры сложно, но ведь возможно. Курьерскую доставку скорее нельзя оформить в любой регион России или стран СНГ. Отличительной особенностью ХайдМай. Этот сайт упоминается в сервисе социальных закладок Delicious 0 раз. Рабочие ссылки кракен krmp.cc. Всегда работающие методы оплаты: BTC, XMR, usdt. Отзывов не нашел, кто-нибудь работал с ними или знает проверенные подобные магазы? Кракен вход Что нужно сделать, чтобы попасть на kraken dark net. Пользуйтесь на свой страх и риск. Финансы. Начинание анончика, пожелаем ему всяческой удачи. Примечание : Вам необходимо установить браузер Tor, чтобы открывать эти ссылки. Рублей и тюремный срок до восьми лет. Onion - Checker простенький сервис проверки доступности. Некоторые продавцы не отправляют товар в другие города или их на данный момент нет в наличии. Удобный ВПН-сервис среднего класса защиты, который, как и аналоги, обходит региональные блокировки и скрывает IP-адрес. В результате они лицензируются сразу несколькими местными финансовыми комиссиями и надзорными органами: В Канаде за регуляцию отвечает fintrac (агентство по надзору за сервисами денежного обслуживания). Просто переведите криптовалюту или фиат из другого кошелька (банковского счета) в соответствующий кошелек Kraken? При покупке: если эта цена ниже последней рыночный цены, ваш лимитный ордер добавляется в стакан заявок. Наш маркетплейс - это бывшая гидра. Защита покупателя Отдавая деньги за товар вы можете быть на все сто процентов уверены в его получении. Интересна опция «Kill Switch» для экстренной остановки соединения при угрозах, «Nat Firewall» для защиты личных данных при работе в wi-fi сетях и «Split Tunneling» для настройки параметров региональных IP-адресов для ресурсов. И расскажу что можно там найти. Наркотические запрещенные вещества, сбыт и их продажа. Регистрация возможна только в англоязычном интерфейсе, поэтому если страница переводится на русский или украинский язык, то по итогам ввода регистрационных данных высветится ошибка. Hydra вход / hydraruzxpnew4af.onion, гидра сайт.