Сведения о начисленных и уплаченных страховых взносов в пенсионный фонд

В России будущая пенсия каждого работающего гражданина зависит не от трудового стажа, как это было раньше, при СССР, а от количества пенсионных баллов (ИПК), накопленных им за определенный период работы.

ИПК напрямую формируется из ежемесячных перечислений работодателями взносов в ПФР, сумма которых зависит от размера заработной платы работника.

Бесплатно по России

Однако на практике случается, что представители организаций, в которых трудятся граждане, не в полной мере выполняют своей обязанности по перечислению денежных средств, тем самым влияя на качество и объем пенсионного обеспечения своих сотрудников в будущем. О том, как проверить наличие отчислений, их суммы, а также как бороться с недобросовестностью работодателя подробно рассматривается в этой статье.

Основные способы, как можно проверить отчисления в пенсионный фонд

Перед тем, как проверить факт наличия отчислений в пенсионный фонд со стороны работодателя, следует узнать, какие же суммы, собственно, он обязан переводить.

Они не являются фиксированными и одинаковыми для всех, поскольку в соответствии с федеральным законодательством сумма взносов составляет 22% от размера зарплаты каждого сотрудника. Стоит отметить, что она не вычисляется из заработной платы, как это происходит при уплате того же подоходного налога, то есть сам факт наличия перечислений работник не ощущает на своем кошельке и это не отражается в расчетных листках, выдаваемых ему на руки каждый месяц.

Сумма в размере 22% от заработной платы является общеобязательной для перечисления за всех работников, за небольшим исключением. Так, для сотрудников, осуществляющих трудовую функцию в условиях, вредных и опасных для здоровья, действует повышающий коэффициент. В зависимости от класса опасности дополнительный тариф может достигать 4% от суммы зарплаты.

В свою очередь, существуют определенные послабления для организаций, применяющих упрощенную систему налогообложения. Они перечисляют за каждого сотрудника 20% от зарплаты.

Итак, разобравшись в том, какие же суммы должны быть перечислены работодателем в адрес ПФР, следует приступить к проверке его добросовестности по отношению в возложенной на него законом обязанности.

Способов, как проверить отчисления в ПФР довольно много, ниже представлены некоторые из них:

- путем обращения в ПФР лично;

- через личный кабинет на сайте фонда;

- на сайте «Госуслуг»;

- через МФЦ;

- через банки.

Наиболее простой способ проверки – через бухгалтерию работодателя. Если работодатель переводит страховые взносы в полном объеме, то необходимые сведения будут предоставлены. Однако существует риск, что данная информация может быть недостоверной и необъективной.

При помощи СНИЛС и ИНН онлайн

СНИЛС является основным документом, который подтверждает факт регистрации гражданина в системе персонифицированного пенсионного учета. Он же позволяет идентифицировать его при обращении в подразделения ПФР.

Кроме этого, зеленая карточка СНИЛС необходима при обращении и любые иные органы в целях уточнения вопросов, связанных с отчислениями страховых взносов.

Номер лицевого счета нужен и для регистрации в электронных сервисах, в том числе через интеренет: в «Госуслугах» и в личном кабинете на сайте самого ПФР. После совершения регистрации номер СНИЛС может являться логином для получения доступа к соответствующим сервисам.

Если номер СНИЛС неизвестен, например, по причине утери зеленой карточки, а времени на восстановление документа в ПФР нет, то узнать его можно при помощи такого документа, как ИНН.

Сделать это можно двумя путями:

- через сайт пенсионного фонда;

- через сайт ФНС.

Во втором случае следует зайти на nalog.ru и произвести выбор раздела «Риски для бизнеса». Затем появится окошко, в котором пользователю будет предложено ввести ИНН в выступившее поле. После этого будет сформирован файл, в котором и будет отражен СНИЛС.

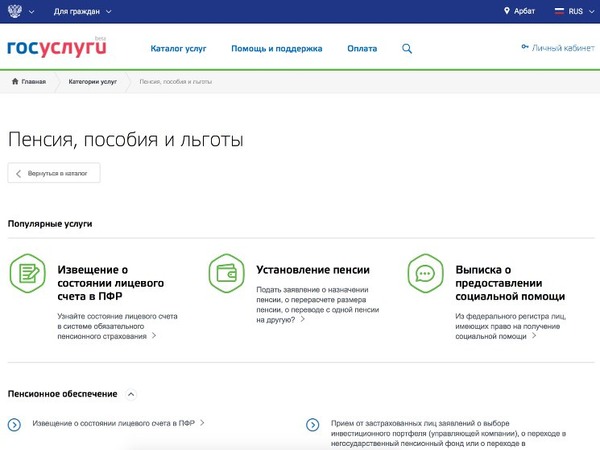

На сайте «Госуслуг»

Чтобы узнать о перечислениях в пенсионный фонд через сайт «Госуслуги», следует произвести следующий алгоритм действий:

- Открыть вкладку «Пенсии, пособия, льготы».

- Выбрать из меню «Извещение о состоянии пенсионного счета в ПФР».

- Нажать «Получить услугу».

Через некоторое время после этого на портале появится уведомление о готовности соответствующей выписки. По содержащейся в ней информации можно проверить периодичность и суммы страховых взносов. Кроме этого, данную выписку можно использовать в рамках электронного документооборота для подтверждения тех или иных сведений.

Для получения доступа ко всем возможностям, предоставляемым сайтом, на нем следует зарегистрироваться и пройти процедуру подтверждения личности. Для этого существует несколько способов, подробно разъясненных на самом портале.

Уточнить данный вопрос можно и через многофункциональные центры, которые удобны тем, что располагаются в каждом муниципальном образовании в стране.

Для этого гражданину необходимо лично прибыть в ближайший центр и предоставить его сотрудникам следующие документы:

- паспорт;

- СНИЛС;

- заявление.

В срок до одной недели после этого МФЦ предоставит выписку из ПФР о состоянии лицевого счета.

В банках

Все деньги, которые переводят работодатели, хранятся на счетах кредитных учреждений. Договоры у ПФР заключены с несколькими банками, в том числе и со «Сбербанком». Для того чтобы узнать о перечислениях, гражданин может обратиться непосредственно в кредитное учреждение, имея при себе паспорт и СНИЛС.

Инструкция как это сделать на сайте ПФР

Чтобы получить необходимую информацию необходимо зарегистрироваться на сайте pfrf.ru.

Если гражданин имеет учетную запись на сайте «Госуслуги», то он автоматически становится зарегистрированным на сайте ПФР.

Затем следует зайти в личный кабинет и совершить следующий алгоритм действий:

- Выбрать вкладку «Министерство здравоохранения и социального развития».

- Выбрать кнопку «Пенсионный фонд».

- Выбрать раздел «Информация о состоянии лицевых счетов».

Если работодатель не делает перечислений?

При установлении того обстоятельства, что работодатель не производит отчислений в ПФР, работник вправе обратиться в суд в целях обязать его выплатить имеющуюся недоимку. Для этого к иску следует приложить следующие документы:

- паспорт;

- СНИЛС;

- копия трудовой книжки;

- выписка о состоянии пенсионного счета;

- расчетные листки;

- трудовой договор.

Проверка отчислений денежных средств в ПФР за работников нуждается в тщательном контроле со стороны самого сотрудника, поскольку многие организации недобросовестно исполняют соответствующие обязанности. Для этого существует множество средств. Если факт отсутствия перечислений был установлен, то работнику следует обращаться в суд.

Полезное видео

Предлагаем посмотреть видео с советами юриста — что делать, если работодатель не делает перечислений:

Любой человек имеет право, обратившись в ближайшее отделение Пенсионного фонда РФ либо иными, официально предусмотренными способами, получить справку о состоянии его индивидуального счета.

Права застрахованного лица

В настоящее время Пенсионным фондом РФ применяется справка СЗИ-6, образец которой утвержден Постановлением Правления ПФ РФ № 184п от 05.04.2018 года.

Полное наименование данной справки – «Сведения о состоянии индивидуального лицевого счета застрахованного лица».

Если раньше ПФР рассылал так называемые "письма счастья", то сейчас он не обязан этого делать. Справка предоставляется только по запросу (ст. 16 закона «О персонифицированном учете» от 01.04.1996 № 27-ФЗ).

Получить справку об уплаченных пенсионных страховых взносах можно, обратившись:

- в клиентскую службу территориального отделения Пенсионного фонда России;

- в Сбербанк – застрахованное лицо может обратиться за получением справки к операционисту в отделении банка, через «Сбербанк-Онлайн», банкоматы или банковские терминалы;

- в многофункциональный центр (МФЦ) по предоставлению государственных и муниципальных услуг;

- через Личный кабинет на официальном портале Пенсионного фонда;

- на портал Госуслуг .

При личном обращении с заявлением потребуется предъявить паспорт и СНИЛС.

Важно!

Для получения сведений о состоянии своего лицевого счета через интернет-портал Госуслуг или Пенсионного фонда, застрахованному лицу необходимо зарегистрироваться на данных ресурсах. Возможность воспользоваться данной услугой будет доступна пользователю после идентификации и получения кода доступа в электронный кабинет.

Для пользователей электронных кабинетов на этих ресурсах доступна опция оперативного просмотра сведений, содержащихся в справке в онлайн-режиме, и распечатки сформированного документа. Однако если нужна справка из Пенсионного фонда, заверенная установленным образом, получать ее необходимо в клиентской службе ПФР.

Подавать заявление на выдачу справки застрахованное лицо может:

- при личном посещении специалиста ПФР, МФЦ или Сбербанка;

- отправив заявление письмом - воспользовавшись услугами почтовой связи;

- в виде электронной заявки.

Подготовка «бумажных» справок осуществляется в течение 10 календарных дней с момента подачи заявки. Оплата за выдачу документа не предусмотрена.

Что отображается в справке?

В ИЛС (индивидуальном лицевом счете) застрахованного отображается комплекс сведений, предоставленных Пенсионному фонду работодателями, касающихся факторов, влияющих на начисление и исчисление пенсионного пособия, в т.ч.:

- стаж до 2002 г. – указываются данные по состоянию на момент регистрации в системе персонифицированного учета (такая регистрация проводилась в 2003-2004 г.г., сведения о более раннем стаже вносились в ИЛС на основании данных, отраженных в трудовой книжке застрахованного лица, предоставленных работодателем);

- страховой стаж и величина пенсионных баллов;

- отчисления за конкретный календарный период – сведения персонифицированного учета по заработной плате, суммах страховых взносов;

- информация об инвестировании пенсионных накоплений.

Важно!

Сформированная по данным Пенсионного Фонда справка содержит сведения только о начисленных и фактически уплаченных страхователем взносах по обязательному пенсионному страхованию. В случае, если на застрахованное лицо взносы не были уплачены работодателем, информация о них и страховом стаже за этот период в справку не включаются. Претензии по стажу, фактически отработанному, но не включенному в страховой стаж в связи с неуплатой, согласно действующему законодательству (ст. 18 закона «О персонифицированном учете» № 27-ФЗ) должны быть отнесены в адрес работодателя, действия которого могут быть обжалованы в судебном порядке.

Кому предоставляется

Сведения о состоянии индивидуального лицевого счета по ОПС могут быть предоставлены:

- застрахованным лицам – гражданам РФ;

- негражданам РФ (иностранцам) – в случаях, когда на них распространялось действие Пенсионного законодательства РФ в части пенсионного страхования (лица, которые временно проживали и были официально трудоустроены на территории РФ);

- лицам без гражданства, постоянно или временно проживающим на территории РФ, официально трудоустроенным, на которых распространяется ОПС.

Для чего необходима застрахованному лицу справка о страховых взносах

Получать такую справку рекомендуется ежегодно для контроля за состоянием своих пенсионных сбережений. Справка может быть востребована застрахованным лицом в том числе для:

- подтверждения трудового стажа и отчислений, уплаченных в ПФР;

- участия в различных государственных социальных программах;

- уточнения сведений о накопительной и страховой части пенсии;

- получения информации о среднемесячной зарплате застрахованного лица за конкретный период.

Форма утверждена Постановлением Правления ПФР от № 3п. См. «Новые формы персонифицированного учета: , , И ». Кто должен сдавать форму в подразделения ПФР? Должны ли сдавать индивидуальные предприниматели? Какой срок сдачи нового отчета? Требуется ли заполнять новый отчет при выходе сотрудников на пенсию? Ответим на эти и другие вопросы, а также приведем образец заполнения бланка .

Кто и куда должен представлять форму

Сдавать в территориальные подразделения ПФР сведения по форме обязаны:

- организации и их обособленные подразделения;

- индивидуальные предприниматели, адвокаты, нотариусы, частные детективы.

Полагаем целесообразным дополнительно рассмотреть некоторые особенности, с которыми могут столкнуться страхователи, при решении вопроса о необходимости сдачи новой персонифицированного отчетности по форме .

Если в отчетном периоде не было выплат

Если с «физиком» заключен трудовой или договор, но выплат по ним в отчетном периоде не было, то форму по итогам года, все равно, нужно формировать и сдавать. Факт наличия (отсутствия) выплат не является определяющим применительно к данной отчетности.

Если генеральный выплат не получает

Особенность правового статуса руководителя (директора) организации состоит в следующем: на него распространяется действие норм трудового права, как на работника, вступившего с работодателем — юридическим лицом в трудовые отношения на основании трудового договора (ч. 1 ст. 273, ст. 274 ТК РФ). В связи с этим, не исключаем, что форму по итогам отчетного периода (то есть, года) потребуется формировать на генерального учредителя. Причем даже если с ним не заключен трудовой договор и никаких выплат от собственной организации он не получает. Ведь отчет по форме нужно заполнять на всех лиц, находящихся со страхователем в трудовых отношениях (п. 1.5 Порядка заполнения, утв. Постановлением Правления ПФР от № 3п). Однако пока официальных разъяснений на этот счет не было. Поэтому утверждений на этот счет делать не станем.

Если самозанятые граждане не являются работодателями

Индивидуальные предприниматели, адвокаты и нотариусы, которые платят пенсионные взносы только «за себя», сведения по форме на самих себя сдавать не должны. Ведь они вступили ни в трудовые, ни в отношения с страхователем. Отчитываться о своем собственном стаже они не должны.

Куда сдавать отчет

Новый отчет о стаже сдается в территориальные органы ПФР. Налоговые инспекции его не примут, несмотря на то, что с 2017 года они контролируют начисления и уплату страховых взносов. Стаж физических лиц остался «под присмотром» ПФР и его территориальных органов.

Срок сдачи годового отчета о стаже

Заметим, что новая форма не отменяет подачу сведений по форме . Объясняется это, в первую очередь тем, что у этих отчетных форм — разное предназначение. На основании ежемесячных отчетов фонд отслеживает факт работы пенсионеров. Это нужно для того, чтобы ограничить им индексацию пенсий. У бланка — совершенно другая «задача». Из этого отчета чиновники будут брать данные о стаже и взносах, чтобы отражать их на индивидуальных лицевых счетах застрахованных лиц. А на основании этих данных потом будут назначаться страховые пенсии.

Когда сдается досрочно

Отчет может потребоваться передать органам ПФР досрочно — не дожидаясь окончания отчетного года. Это необходимо сделать, если к страхователю (организации или ИП) обраться с заявлением работник (подрядчик) в котором сообщит, что в ближайшее время планирует выйти на пенсию. В таком случае отчет страхователь обязан направить в территориальное подразделение ПФР в течение трех календарных дней со дня обращения застрахованного лица. Это предусмотрено пунктом 2 статьи 11 Федерального закона от № . Однако даже в таком случае форму на такого человека также нужно будет сдать в качестве годовой отчетности — не позднее 1 марта.

Бланк : как заполнять

Далее рассмотрим состав этого бланка и приведем образцы заполнения его основных разделов.

Раздел 1 «Сведения о страхователе»

Заметим, что пунктом 2.1.4 , утв. Постановлением Правления ПФР от № 3п, предусмотрено, что в поле «Наименование (краткое)» нужно указывать именно краткое название организации (юридического лица). Но как поступать индивидуальным предпринимателям? Нужно ли это поле внести «Фамилию, Имя и Отчество» бизнесмена? В Порядке заполнения на этот счет ничего не сказано. Однако форматом, необходимым для сдачи отчета предусмотрено, что это поле не должно оставаться незаполненным. Поэтому, по всей видимости, в ИП в этом поле должны указывать свои фамилию, имя и отчество. Возможно, на этот счет вскоре появятся официальные пояснения от ПФР.

Также в этом разделе формы знаком «X» нужно отметить тип подаваемых сведений:

- «исходная» — когда сведения сдаются впервые;

- «дополняющая» — если исходные данные содержали ошибки, которые не позволили разнести данные по лицевым счетам застрахованных лиц;

- «назначение пенсии» — если застрахованному лицу для назначения страховой пенсии нужно учесть данные отчетного периода (года), за который форма еще не подавалась.

Раздел 2 «Отчетный период»

В этом разделе нужно показать год, за который представляются отчетные сведения. Соответственно, при первой сдаче годового отчета в 2018 году в этом поле нужно отметить «2017».

Если, к примеру, в 2017 году к вам обратиться работник и сообщит, что выходит на пенсию, то в поле «Отчетный период» также покажите «2017», поскольку именно данные с начала этого года требуются фонду для назначения и расчета страховой пенсии.

Раздел 3. «Сведения о периодах работы застрахованных лиц»

В этом разделе укажите, в частности, ФИО каждого застрахованного лица, СНИЛС, периоды работы по трудовому или договору, а также отметить коды, касающиеся периодов работы.

Общие правила заполнения

При заполнении отчета придерживайтесь определенных правил, которые закреплены в , утв. Постановлением Правления ПФР от № 3п. Так, например:

- Ф.И.О указывайте в именительном падеже;

- данные в графах 6 и 7 «Период работы» указывайте в пределах отчетного периода. То есть, если сдаете отчет за 2017 год, то даты должны быть только в пределах 2017 года (c по );

- для форм с типом «Назначение пенсии» графу «Период работы» заполняйте на дату предполагаемого выхода на пенсию. Эту дату работник должен указать в заявлении при обращении к работодателю.

Периоды работы застрахованных лиц в форме потребуется сопровождать различными поясняющими кодами. Напомним, то похожий подход применялся ранее и при заполнении раздела 6 расчета по страховым взносам по форме . Однако форма этого расчета с 2017 года больше не применятся.

Приведем несколько примеров «стажевой» кодировки раздела 11 нового персонифицированного отчета :

| Некоторые коды для графы 11 раздела 3 формы | |

|---|---|

| Код | Применение |

| «ДОГОВОР», «НЕОПЛДОГ», «НЕОПЛАВТ». | Этими кодами показывается период работы застрахованного лица в рамках договора. Если оплата по договору произведена в отчетном периоде, то указывается код «ДОГОВОР». Если оплата в отчетном периоде отсутствует, то указывается код «НЕОЛДОГ» или «НЕОЛПАВТ». |

| «ДЕТИ» | Отпуск по уходу за ребенком. |

| «НЕОПЛ» | Отпуск без сохранения заработной платы, время простоя по вине работника, неоплачиваемые периоды отстранения от работы (недопущения к работе) и другие неоплачиваемые периоды. |

| «КВАЛИФ» | Повышение квалификации с отрывом от прозводства. |

| «УЧОТПУСК» | Дополнительные отпуска тем, кто совмещает работу и учебу |

| «СДКРОВ» | Дни сдачи крови и предоставлением в связи с этим отпуска |

| «ДЛДЕТИ» | Отпкск по уходу за ребенком от 1.5 до лет |

| «ДОПВЫХ» | Дополнительные выходные дни лицам, ухаживающим за . |

| «ДЕТИПРЛ» | Если отпуск по уходу за ребенком до достижениям лет предоставляется бабушке, дедушке, другим родственникам или опекунам |

Раздел 4 «Сведения о начисленных (уплаченных) страховых взносах на обязательное пенсионное страхование» и раздел 5 «Сведения об уплаченных пенсионных взносах в соответствии с пенсионными договорами досрочного негосударственного пенсионного обеспечения» заполняется только в форме с типом «Назначение пенсии». В «исходной» форме отчета о стаже графы этих разделов оставьте пустыми.

Что же касается заполнения, то в разделе 4 знаком «X» отметьте, начислены и уплачены ли страховые пенсионные взносы за периоды работы, отмеченные в разделе 3 формы. В разделе 5 знаком «X» также нужно ответить на вопросы о том, уплачены ли пенсионные взносы в соответствии с пенсионными договорами досрочного негосударственного пенсионного обеспечения (если такие договоры заключены). Если да, то нужно указать период такой уплаты.

Нулевой отчет: нужно ли сдавать?

Даже если нет сотрудников, то сдать «нулевой» попросту невозможно. Дело в том. что формат отчета , утвержденный Постановлением Правления ПФР от № 3п, предусматривают по крайней мере одну заполненную строку в списке застрахованных лиц. Сдать же отчет без единой записи в разделе 3 «Сведения о периодах работы застрахованного лица» — невозможно. Поэтому обязательно заполните данные хотя бы на единственного учредителя, который получает зарплату и выступает в роли руководителя компании.

Как сдавать отчет

Если же количество сотрудников, данные о которых включены в отчет, не превышает человек, то можно сдавать отчетность в бумажном виде.

Ответственность: какие могут быть штрафы

Если же отчет о стаже сдать вовремя, но показать в нем данные не по всем сотрудникам, то также возможен штраф — 500 рублей за каждого застрахованного сотрудника, которого не включили в отчетность.

Также возможет штраф, если компания или ИП сдаст отчет в срок, но покажет в нем недостоверную информацию. Тогда также возможен штраф — 500 рублей за каждого застрахованного сотрудника, по которому привели недостоверные данные (например, указали неверный СНИЛС). Это предусмотрено статьей 17 Федерального закона от № .

Чтобы избежать штрафа — уточните в течение пяти рабочих дней с момента, когда получите протокол из ПФР. Это допускается статьей 17 Федерального закона от № . Если уложитесь в этот срок — штрафов не будет.

Как мы уже сказали, если количество сотрудников 25 и больше, то сдавать по ним страхователь обязан в электронной форме. Если в нарушение этого требования сдать «бумажный» отчет, то страхователя оштрафуют на 1000 руб. Это предусмотрено частью 4 статьи 17 Федерального закона от № .

Копии сотрудникам: нужно ли выдавать

Также имейте в виду, что выписку из отчета нужно выдать работнику в день увольнения или прекращения договора. Это следует из пункта 4 статьи 11 Федерального закона от № и статьи 7 Федерального закона от № .

Отчеты обязательно должны сопровождаться формой . Без этого отчетность сдать не получится. См. «Новые формы персонифицированного учета: , , И ».

справка о взносах

Похожие публикации

Согласно Трудовому законодательству, работодатель обязан выдавать своим работникам по их запросам ряд документов о работе, среди которых названы и справки об отчислениях в ПФР, произведенных за работника (ст. 62 ТК РФ). Каким образом, и по какой форме организациям и ИП-работодателям необходимо оформлять такие справки, рассмотрим далее.

Когда выдается справка о взносах в ПФР

Документ, подтверждающий начисление и уплату «пенсионных» взносов, должен быть выдан работнику по его письменному заявлению. Справка об отчислениях в Пенсионный фонд, форма которой приведена ниже, может быть подготовлена наряду со справкой 2-НДФЛ, справкой о периоде работы в данной фирме и прочими документами, не только, когда работник увольняется, но и в любой момент по его запросу. Причем, независимо от цели самого запроса, отказ в выдаче запрашиваемой справки недопустим, даже если работник не сообщает, для чего она ему необходима.

Для подготовки справок, связанных с работой, работодателю отводится не более трех рабочих дней (ст. 62 ТК РФ). А если работник увольняется, то справка выдается вместе с другими документами в день его увольнения (ст. 84.1 ТК РФ).

Запрос справки об отчислениях в Пенсионный фонд – форма

Чтобы бухгалтерия подготовила справку о взносах в ПФР, работнику нужно написать соответствующий запрос на имя руководителя. Какой-либо единой формы для него не предусмотрено, поэтому он составляется в произвольной форме. Но сначала все же лучше уточнить в бухгалтерии, возможно работодатель разработал свой внутренний образец такого запроса.

Примерный запрос справки о взносах ПФР может выглядеть следующим образом:

Генеральному директору ООО «Астра»

от менеджера Скворцовой А.А.

Прошу предоставить мне надлежащим образом заверенную справку о начисленных и фактически уплаченных страховых взносах на обязательное пенсионное страхование за период с 01.10.2016 г. по 31.01.2017 г.

31 января 2017 г. Скворцова

Форма справки о «пенсионных» взносах

На самом деле не существует такой унифицированной формы, как справка о страховых взносах в ПФР. Фактически, в ответ на обращение работника, ему нужно предоставить те самые сведения персучета, которые подает работодатель в Пенсионный фонд по каждому сотруднику. Копию таких сведений работодатель должен выдать работнику в течение пяти дней со дня его обращения, а при увольнении обязан передать их работнику в день увольнения или прекращения договора ГПХ (п. 4 ст. 11 закона от 01.04.1996 № 27-ФЗ).

С 2017 года страховые взносы перешли под контроль налоговых органов. Отчетность по взносам, в том числе и сведения персучета, начиная с первого квартала, будут сдаваться в ИФНС по новой единой форме Расчета по страховым взносам. Таким образом, получив от сотрудника запрос Справки об отчислениях в Пенсионный фонд, форма которой представляет собой сведения персучета, нужно подготовить:

- Раздел 6 Расчета РСВ-1 по этому сотруднику, если справка запрашивается за период до 01.01.2017г.;

- Раздел 3 Расчета по страховым взносам (форма по КНД 1151111) по данному сотруднику, если запрашиваются данные за период с 01.01.2017 г.

Распечатываются только сведения, касающиеся конкретного работника, не затрагивая данных о других застрахованных лицах и обобщающих отчетных показателей.

Сотрудница ООО «Астра» Скворцова запросила справку о взносах в ПФР за период с 01.10.2016 г. по 31.01.2017 г.

Обратите внимание, сведения персучета заполняются на запрашиваемую дату (или на дату увольнения), независимо от того, сданы они уже в ПФР или ИФНС по сроку или нет. В нашем случае бухгалтерия подготовит копию раздела 6 расчета РСВ-1 за 2016 год, в которую войдут показатели за октябрь-декабрь, а также раздел 3 Расчета по страховым взносам, в котором будут указаны начисления Скворцовой только за январь 2017 года. Здесь мы приводим оба варианта персонифицированных сведений.

Заполняем РСВ-1 для взносов сотрудника

Ежемесячно каждый работодатель делает отчисления в пенсионный фонд. Компания должна предоставлять сведения о них ежеквартально. Для этого предоставляется справка о начисленных и уплаченных страховых взносах. При увольнении работник должен запросить этот документ, так как выдаётся он не в обязательном порядке.

- Документы по запросу при увольнении

- Содержание справки

- Восстановление в должности

Документы по запросу при увольнении

Работодатель отдаёт бывшему работнику трудовую книжку. Если сотруднику требуются иные документы, он может сделать запрос письменно. В этом случае предоставляются их копии(ст.62 ТК РФ). Организация должна отдать документы в день увольнения сотрудника или не позднее трёх суток следующих после написания заявления. В дальнейшем информация о перечислениях может пригодиться.

Пример письменного заявления:

Директору ООО «Тандем»

Заявление

В связи с увольнением от 2.12.2017 прошу выдать справку о перечисленных взносах на обязательное пенсионное страхование.

Заявление может быть написано в свободной форме, но лучше уточнить у работодателя: возможно, что у организации есть свой бланк. При выдаче заверенных копий документов отделом кадров бывший сотрудник должен подписью подтвердить их получение. Зафиксировать это можно в журнале учёта выданных справок, распиской или подписью на оригинале документов, остающихся на фирме.

До 2014 г. работодатели оформляли справки формы СЗВ-6−1 и СЗВ-6−4, утверждённые Постановлением Правления ПФР от 31.07.2006 N 192п. После 2014 г. производится расчёт по форме РСВ-1 ПФР, раздел 6.

Ко дню увольнения организация обязана предоставить сведения за отработанный период. Если данные не предоставлялись ранее, то их сформировывают и передают работнику.

Справки по запросу:

![]()

о заработной плате;- о страховых взносах в ПФР;

- 2-НДФЛ (о доходах;

- справка о среднем заработке за последние 3 месяца(если планируется встать на учёт в центр занятости населения);

- о сроке, отработанном в организации.

Справку о взносах и 2-НДФЛ выдаёт бухгалтерия, а об отработанном периоде в данной компании — отдел кадров. Если кадрового отдела нет, то документы подготавливают в бухгалтерии.

Если сотруднику отказывают в выдаче какого-либо документа, это ведёт к административной ответственности работодателя и штрафу в размере: 1000−5000 р.(ИП и должностных лиц), 30000−50000 р. (для юридических лиц).

Содержание справки

В запрашиваемом документе должны содержаться сведения о страховом стаже, взносах работодателя в счёт накопительной пенсии сотрудника и других перечислениях. При подсчёте учитываются все виды доходов и компенсаций, кроме пособия при ликвидации предприятия и сокращении работников.

Какие сведения указывают в справке:

название организации;- номер работодателя, зарегистрированного в ПФР;

- номер налогоплательщика и код причины постановки на учёт (ИНН и КПП);

- дата отправки сведений в ПФР;

- промежуток, за который предоставляются сведения;

- номер страхового свидетельства работника;

- фамилию, имя, отчество застрахованного;

- указывается форма (исходная-если первый раз подаётся на данное физическое лицо, корректирующая — если сведения, которые были поданы ранее, изменились, или отменяющая — отмена ранее поданных сведений);

- средства, зачисленные и уплаченные на страховую часть пенсии;

- сумма, перечисленная и уплаченная на накопительную часть пенсии(излишнеуплаченные суммы не указываются);

- стаж работы (включая отпуск, временную нетрудоспособность);

- условия труда (полный рабочий день, частичная занятость).

Эту информацию содержит справка о страховых взносах. При увольнении образец начисленных и уплаченных суммах выглядит также.

Восстановление в должности

В случае когда уволившийся сотрудник решил вернуться и его приняли на работу, расчёты производятся за все отработанное им время в данной организации, а доходы суммируются. Закон действует, если это произошло в течение одного года, т. е. между датой увольнения и приёма не прошло 12 месяцев.

Если сотрудник перед возвращением на предприятие успел поработать в другой организации, то доходы, полученные в другой фирме, должны были учитываться ей. Например, поработав в фирме ООО «Строймат» три месяца, А. И. Иванов уволился и вернулся в ООО «Мечта». За отработанные им три месяца должны были производить перечисления кадровики предприятия «Строймат».

Все документы и справки выдаются бывшему сотруднику под подпись и безвозмездно. Если работник не предоставил обходной лист, не вернул спецодежду или другое имущество компании, то бумаги о трудовой деятельности и перечислениях все равно должны быть выданы в течение трёх дней на руки либо заказным письмом.

Краткое содержание:

Правовая инструкция 9111.ru расскажет, в каком порядке обратиться к работодателю, в пенсионный фонд РФ или Налоговую службу, чтобы получить сведения об отчислениях с заработной платы.

Какие сведения о работнике предоставляются в ФНС и ПФР?

Согласно Федеральному закону «Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования» работодатель (он же страхователь по отношению к работникам — застрахованным лицам) обязан ежегодно до 1 марта передавать определенные сведения обо всех сотрудниках, в том числе работающих по гражданско-правовым договорам, в Пенсионный фонд (см. п.п. 2-2.2 ст. 11 Закона) и в Налоговую службу (см. п.п. 2.3 ст. 11 Закона).

В ПФР направляются сведения, необходимые для правильного расчета страховой и накопительной пенсий, в том числе о внесенных работодателем за каждого работника суммах пенсионных взносов. Реестры работников, перечисляющих дополнительные страховые взносы на накопительную пенсию (с указанием данных сумм), отправляются в ПФР ежеквартально. В налоговую предоставляется расчет по взносам, который включает в себя сведения о сумме заработка, от которого зависит сумма пенсионных взносов, и сведения о сумме таких начислений. Кроме того, работодатель сообщает в налоговую сведения об удержанных из заработка суммах налога.

Куда обращаться для получения сведений об отчислениях?

Информацию о взаимодействии работодателя с ПФР и ФНС можно получить, обратившись к любому из участников документооборота. Согласно ст. 62 ТК РФ работодатель обязан по письменному запросу работника предоставлять справки о зарплате, о начисленных и фактически уплаченных страховых взносах на пенсионное страхование в течение трех дней, а при увольнении — в тот же день (ст. 84.1 ТК РФ).

С января 2017 года сведения в ПФР передаются в виде формы СЗВ-Стаж и СЗВ-М. Также с 1 января 2017 года налоговики контролируют правильность исчисления, полноту и своевременность уплаты страховых взносов, поэтому работодатели отчитываются и перед ними. Сведения о взносах конкретного лица до 1 января 2017 года сообщались по форме раздела 6 расчета РСВ-1, а начиная с 1 января передаются по форме раздела 3 Расчета по страховым взносам (форма по КНД 1151111).

Сведения о взносах являются частью информации о лицевом счете застрахованного гражданина, подготавливаемой ПФР на основе отчетности работодателя. Индивидуальный лицевой счет (ИЛС) состоит из общей части (сумма начисленных страховых взносов, суммы уплаченных и поступивших за каждого гражданина взносов) и специальной (сумма взносов на накопительную пенсию (ст. 6 Закона «Об индивидуальном учете. »). Эти сведения можно получить по форме СЗИ-6, в том числе в виде электронного документа через «Личный кабинет застрахованного лица» на сайте ПФР или через Единый портал госулсуг (см. Постановление Правления ПФ РФ от 15 июня 2016 года N 491 п, Приказ Минтруда России от 16.01.2017 N 38 н). При обращении в ПФР, в том числе через МФЦ, сведения будут получены в течение 10 дней, при подаче электронного запроса — в день обращения (п. 13 Приказа Минтруда России от 16.01.2017 N 38 н). На сайте ФНС в «Личном кабинете физлица» также есть раздел «Сведения о суммах страховых взносов на обязательное пенсионное страхование, начисленных работодателем». Служба поясняет, что с момента подачи расчетов по страховым взносам за I квартал 2017 года в данном разделе будет появляться соответствующая информация, чтобы избежать возможных вопросов о фактическом объеме сформированных пенсионных прав в связи с различными подходами к этому на электронных сервисах ПФР и ФНС (Письмо от 14 июля 2017 г. N БС-18-11/645@). Также ФНС с 2017 года администрирует медицинские взносы, взносы по обязательному страхованию на случай временной нетрудоспособности и в связи с материнством.

Что грозит за нарушение закона?

Информация об отчислениях должна быть предоставлена работодателем по запросу работника в виде заверенных документов под роспись работника либо с его отметкой о получении на экземпляре работодателя, где также указывается дата и ставится подпись. В случае несоблюдения работодателем сроков предоставления этой информации работнику, он может быть привлечен к административной ответственности по ч.1 ст. 5.27 КоАП РФ в виде штрафа до 50 000 рублей на основании жалобы работника в инспекцию труда или в прокуратуру.

Непредставление вовремя расчета по страховым взносам в налоговую грозит работодателю штрафом в размере 5 % от неуплаченных взносов за каждый полный или неполный месяц со дня, когда он должен был передать такие сведения, но не более 30 % от этой суммы и не менее 1 000 рублей (ст. 119 НК РФ). Ответственность работодателя за несвоевременную подачу расчета за 1 квартал 2017 года наступает, если расчет был подан после 02.05.2017 года (Письмо ФНС от 30 июня 2017 г. N БС-4-11/12623@). За не предоставление расчета сумм НДФЛ штраф составит 1 000 рублей за каждый полный или неполный месяц со дня, когда такой расчет было необходимо представить (ч.1.2 ст. 126 НК РФ).

Читайте также:

- Что такое страховые взносы на финансирование страховой части трудовой пенсии

- Стою на учете в центре занятости идут ли отчисления в пенсионный фонд

- Учет социальных и пенсионных отчислений

- Помогите с пенсионным отчислением в казахстане

- Взносы на обязательное пенсионное страхование бюджетные учреждения