Тариф страховых взносов в пфр если нет спецоценки

Если работники заняты во вредных, тяжелых и опасных условиях труда, работодатели должны платить пенсионные взносы по дополнительному тарифу. Расскажем, за какую работу платят допвзносы в ПФР, как и по каким ставкам их рассчитывают.

Особенности работы во вредных условиях труда

Вредными считаются условия труда, которые могут привести к профессиональному заболеванию, а опасными — к травме. На рабочем месте на здоровье могут влиять высокий уровень шума, пыль, вибрация, излучение, плохое освещение, высокая или низкая температура и т. д. Вредных и опасных производственных факторов много, они бывают физическими, химическими, биологическими, психофизиологическими.

Насколько рабочие места вредные и (или) опасные, определяют по результатам спецоценки условий труда (СОУТ). Работодатели обязаны проводить её раз в 5 лет. Оценивают все рабочие места сотрудников, которые трудятся у ИП или организаций по трудовым договорам, за исключением надомников и дистанционщиков.

Есть условия, при которых спецоценку проводят ещё до истечения пяти лет, например:

- внедрили новое оборудование, которое существенно изменило производственный процесс;

- ввели новое рабочее место и работник приступил на нём к своим обязанностям, в том числе после открытия организации или ИП;

- переместили рабочее место в другое помещение и др.

В этих случаях провести внеплановую спецоценку нужно в течение 12 месяцев после изменений.

Если при проведении СОУТ у вас выявлены рабочие места с вредными и (или) опасными условиями труда, занятым на них работникам вы обязаны предоставить доплаты, гарантии и компенсации, предусмотренные законодательством.

Конкретный перечень льгот для «вредников» зависит от класса и подкласса условий труда, присвоенных по результатам спецоценки. Например, за работу с вредными условиям труда 3 или 4 степени или опасными условиями работникам полагается:

- сокращённый рабочий день — не более 36 часов в неделю;

- повышенная оплата труда — не менее 4% от ставки или оклада, установленных для работы с обычными условиями труда;

- как минимум 7 календарных дней ежегодного дополнительного оплачиваемого отпуска и др.

Гарантии и компенсации закреплены в ст. 92, 117 и 147 ТК РФ , но работодатель может самостоятельно их дополнить.

Есть профессии, должности и производства, которые по умолчанию предполагают работу во вредных или тяжелых условиях, даже когда спецоценка ещё не проводилась. Например, если они числятся в Списке № 1 и Списке № 2, утвержденных Постановлением Кабинета Министров СССР № 10 от 26 января 1991 г.

В каких случаях нужно платить взносы в ПФР за «вредность»

На выплаты «вредникам» работодатель обязан начислять пенсионные страховые взносы по общим (или пониженным) тарифам и по дополнительным (ст. 428 НК РФ).

Но касается это только определённых видов работ, которые дают право на досрочное назначение пенсии:

- из п.1 ч.1 ст. 30 Федерального закона № 400-ФЗ от 28 декабря 2013 г. «О страховых пенсиях» (Список № 1);

- из п. 2–18 ч. 1 ст. 30 Закона № 400-ФЗ (Список № 2).

Если сотрудник не занимается работами, которые указаны в пунктах 1–18 ч. 1 ст. 30 Закона № 400-ФЗ, страховые взносы по доптарифам начислять не надо, и не важно, что спецоценкой его условия труда признали вредными или опасными. Это неоднократно подтверждал Минфин, в частности, письмом № 03-15-06/74288 от 27 сентября 2019 г.

Начислять взносы в ПФР по доптарифам нужно и в отношении «вредников», которые уже получают льготную пенсию по старости, но продолжают работать во вредных и (или) опасных условиях труда. тавки доптарифов по результатам СОУТ

За апрель-июнь 2020 г. малый бизнес из пострадавших от коронавируса отраслей освободили от уплаты страховых взносов — установили для них тариф 0% во все фонды.

Но «обнуление» не относится к доптарифам за вредность. Их нужно начислить в обычном порядке (Письмо Министерства труда и соцзащиты РФ № 21-3/10/В-6512 от 7 августа 2020 г.).

Как начислять взносы по доптарифам

Тарифы, которые нужно применять по результатам спецоценки, начинают действовать с даты внесения её результатов в федеральную государственную информационную систему ( Федерального закона № 400-ФЗ от 28 декабря 2013 г. «О страховых пенсиях» ). Компания-оценщик должна сообщить вам об этом не позднее трёх рабочих дней после внесения сведений.

За месяц, в котором сведения появились во ФГИС СОУТ, доптарифы по результатам спецоценки рассчитывают не со всех выплат, а начиная со дня появления сведений в системе и до конца месяца.

На выплаты работникам из пунктов 1–18 ч. 1 ст. 30 Закона № 400-ФЗ, начисленные до этой даты, взносы за «вредность» считают по общим ставкам — 6% или 9%.

Если в результатах СОУТ есть сведения, которые нельзя разглашать (государственная или иная охраняемая законом тайна), доптарифы можно применять со дня утверждения отчёта о проведении спецоценки.

Начислять допвзносы нужно, как и обычные страховые взносы в ПФР — на все облагаемые выплаты отдельно по каждому работнику, с начала календарного года по конец каждого месяца нарастающим итогом.

Но есть и особенности:

- сли у обычных страховых взносов есть ограничения по предельной годовой зарплате, свыше которой взносы снижаются, дополнительные начисляются одинаково с любых сумм.

- Применение доптарифов зависит от периода, в котором были начислены выплаты, а не за который они начислены. Например, в 2020 году работнику начислили премию по итогам прошлого года. В месяце начисления он занят на вредной и опасной работе. Премию нужно включить в базу для расчёта взносов «за вредность», даже если весь прошлый год, за который выдают премию, работник трудился в обычных условиях.

- Начисление доптарифов не зависит от режима работы. Если работник занят во вредных и тяжёлых условиях менее 80% рабочего времени, этот период не входит в льготный стаж для досрочной пенсии. Но взносы по доптарифам всё равно нужно начислять.

- Рассчитать их нужно и в случаях, когда «вредник» отсутствовал из-за болезни, командировки, отпуска (ежегодного оплачиваемого, по уходу за ребёнком, по беременности и родам) и в другие периоды, которые включаются в льготный стаж. В таких случаях работник считается занятым на работах, дающих право на досрочную пенсию.

- В течение месяца «вредник» может быть занят попеременно на работах, указанных и в Списке №1, и в Списке № 2. Тогда допвзносы нужно начислить по разным ставкам. Если раздельный учёт выплат на предприятии не ведётся, взносы по доптарифам нужно рассчитать пропорционально — фактически отработанные дни по каждому виду работ разделить на общее количество календарных дней месяца и умножить на выплаты за месяц и на соответствующий тариф.

- Если работник в течение месяца был занят и во вредных, и в нормальных условиях труда, то доптарифы нужно начислить только на выплаты за фактически отработанное во вредных условиях время. Рассчитывают их так же, как и в предыдущей ситуации (если нет раздельного учёта выплат).

- Периоды, когда «вредник» находится отпуске без содержания или в учебном отпуске не засчитываются в стаж для досрочного назначения пенсии. И здесь Пенсионный фонд и Минфин расходятся во мнении о том, нужно ли начислять допвзносы. Позиция ПФР — не начислять, так как работник не был занят на работах с особыми условиями труда. Минфин считает, что выплаты за этот период облагаются допвзносами в полном объёме. Безопаснее их всё же начислить. Так, Минтруд в письме № 17-3/В-256 от 17 июня 2016 г. разъяснил, что база для начисления взносов по доптарифам не зависит от периодов, входящих или не входящих в льготный стаж. Эта позиция подтверждается и судебной практикой.

Когда и как уплачивать

Взносы по доптарифу перечисляют в те же сроки, что и для обычных страховых взносов — не позднее 15-го числа месяца, следующего за месяцем, в котором они были начислены. Если последний день уплаты — выходной или нерабочий, он переносится на ближайший следующий за ним рабочий день.

При оформлении платёжки применяют особые коды бюджетной классификации (КБК). Они будут разными в зависимости от того, на каких видах работ заняты «вредники» и проводилась ли спецоценка.

Что будет, если не платить взносы за «вредников»

За неуплату или неполную уплату предусмотрен штраф в размере 20% от неуплаченной суммы страховых взносов (п. 1 ст. 122 НК РФ). Штрафные санкции применяют, если плательщик:

- ошибочно занизил базу для начисления страховых взносов;

- неправильно рассчитал взносы (например, применил пониженный тариф);

- совершил другие неправомерные действия (бездействия).

Штраф увеличится до 40% от неуплаченной суммы , если всё это сделано умышленно (п. 3 ст. 122 НК РФ).

Какую отчётность сдавать

Сведения о допвзносах на выплаты «вредникам» входят в несколько отчётов.

Расчёт по страховым взносам

РСВ сдают в налоговую инспекцию, организации — по месту своего нахождения, а ИП — по месту жительства.

Суммы выплат, на которые начислены взносы по доптарифу, и сами взносы нужно отразить:

- в подразделе 1.3.2 или 1.3.2 приложения № 1 к разделу 1;

- в подразделе 3.2.2 раздела 3, в котором отражаются сведения по конкретному работнику.

СЗВ-СТАЖ и ОДВ-1

Эти формы сдают в комплекте в территориальное отделение Пенсионного фонда по месту регистрации.

Коды условий труда, которые дают право на досрочное назначение пенсии, указывают в графе 9 отчёта СЗВ-СТАЖ . Коды берут из классификатора Постановления Правления ПФР № 507п от 06.12.2018. Например, условия труда электросварщика ручной сварки, которой входит в Список № 1, помечают кодом 27-1.

Если в формы СЗВ-СТАЖ указаны особые условия труда, то в ОДВ-1 нужно заполнить раздел 5.

В отчёте для соцстраха на титульном листе заполняют численность работников, занятых на работах с вредными и (или) опасными производственными факторами и таблицу 5.

Перечень льготных профессий

Эту отчётность сдают только те, у кого работают «вредники». Она не регламентируется нормативно-правовыми актами, но её требует Пенсионный фонд.

Отчёт состоит из двух документов:

- Перечень льготных должностей , профессий и рабочих мест, занятость на которых даёт право на досрочное назначение трудовых пенсий.

- Поимённый список льготников с указанием «льготного» периода работы по каждому из них.

Для формирования отчёта по льготникам ПФР предлагает скачать на официальном сайте фонда программу « Перечень ЛП ».

В разных регионах требования по представлению отчётности по льготным профессиям могут отличаться, так как общего документа с правилами нет.

Свяжитесь с отделом оценки пенсионных прав вашего отделения ПФР и уточните такие моменты:

- в какие сроки нужно представить отчёт;

- как заполнять Перечень ЛП и поимённый список — нарастающим итогом или отдельно за каждый отчётный период;

- какие подтверждающие документы нужно прикладывать (штатное расписание, табель учёта рабочего времени, наряды на выполнение работ, список используемого оборудования и т. д.).

Упростить ведение учёта поможет интернет-бухгалтерия «Моё дело». Сервис сам рассчитает налоги и взносы, сформирует отчёты, а по сложным вопросам вы сможете получать бесплатные консультации экспертов.

По рабочим местам, по которым ранее была проведена аттестация, специальная оценка может не проводиться в течение пяти лет со дня завершения данной аттестации. Провести специальную оценку условий труда нужно как можно скорее в отношении рабочих мест, поименованных в ч. 6 ст. 10 Федерального закона от 28.12.2013 № 426-ФЗ «О специальной оценке условий труда», а также по которым отсутствуют действующие результаты аттестации. Иначе организация может быть оштрафована в соответствии с ч. 2 ст. 5.27.1 Кодекса РФ об административных правонарушениях. Если рабочие места, содержащие потенциально вредные или опасные факторы, отсутствуют, то, учитывая судебную практику, специальная оценка может проводиться поэтапно и должна быть завершена не позднее 31 декабря 2018 г.

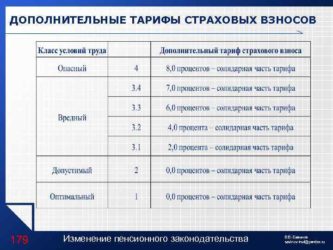

Работодатели, которые провели специальную оценку условий труда, начисляют дополнительные взносы в ПФР по дифференцированным тарифам в размере от 2 до 8% в зависимости от класса и подкласса условий труда. При признании условий труда по результатам специальной оценки оптимальными или допустимыми дополнительный тариф составит 0%, что освобождает от уплаты страховых взносов по дополнительным тарифам.

При наличии актуальных результатов аттестации рабочих мест, согласно которым условия труда признаны вредными и опасными, применяются дифференцированные тарифы взносов от 2 до 8%.

Работодатели обязаны проводить специальную оценку условий труда (ст. 212 Трудового кодекса РФ, п. 1 ч. 2 ст. 4 Федерального закона от 28.12.2013 № 426-ФЗ «О специальной оценке условий труда» (далее − Закон № 426-ФЗ)).

Согласно Закону № 426-ФЗ специальная оценка должна проводиться в отношении всех рабочих мест не реже чем один раз в пять лет, если нет оснований для внеплановой оценки (ч. 4 ст. 8 и ст. 17 Закона № 426-ФЗ).

Согласно ст. 7 Закона № 426-ФЗ итоги специальной оценки условий труда применяются:

- для предоставления работникам гарантий и компенсаций, предусмотренных ТК РФ;

- для установления дополнительных тарифов страховых взносов в ПФР;

- расчета надбавок (скидок) к тарифу взносов на обязательное социальное страхование от несчастных случаев на производстве и профзаболеваний и обоснования финансирования мероприятий по улучшению условий охраны труда.

Если в отношении рабочих мест ранее была проведена аттестация, то специальная оценка условий труда в отношении таких рабочих мест может не проводиться в течение пяти лет со дня завершения данной аттестации, за исключением случаев возникновения обстоятельств, указанных в ч. 1 ст. 17 Закона № 426-ФЗ. Работодатель вправе провести специальную оценку условий труда в порядке, установленном данным Федеральным законом, до истечения срока действия имеющихся результатов аттестации рабочих мест по условиям труда (ч. 4 ст. 27 Закона № 426-ФЗ).

При этом ч. 6 данной статьи установлено, что организация может проводить специальную оценку поэтапно и завершить ее не позднее 31 декабря 2018 г., если у нее нет работников с рабочими местами, указанными в ч. 6 ст. 10 Закона № 426-ФЗ. Это рабочие места работников, чьи профессии и специальности включены в списки, с учетом которых осуществляется досрочное назначение трудовой пенсии по старости; рабочие места работников, которым предоставляются гарантии и компенсации за работу с вредными и (или) опасными условиями труда; рабочие места, на которых по результатам ранее проведенных аттестаций рабочих мест по условиям труда или специальной оценки условий труда были установлены вредные и (или) опасные условия труда. Если по данным должностям ранее не проводилась аттестация рабочих мест, либо истек срок действия ее результатов, то специальная оценка должна быть проведена в безотлагательном порядке.

При этом Роструд полагает, что в кратчайшие сроки должна быть проведена специальная оценка тех рабочих мест, по которым отсутствуют действующие результаты аттестации (Письмо от 20.11.2015 № 2628-6-1).

Вместе с тем согласно позиции Верховного Суда РФ, высказанной в Постановлениях от 14.12.2016 № 45-АД16-15, от 09.08.2016 № 57-АД16-5, специальная оценка условий труда в отношении должностей, не указанных в ч. 6 ст. 10 Закона № 426-ФЗ, и при отсутствии оснований для проведения внеплановой специальной оценки может быть осуществлена поэтапно и завершена не позднее, чем 31 декабря 2018 г.

Законодательством предусмотрена уплата работодателями страховых взносов в Пенсионный фонд РФ по дополнительным тарифам с выплат застрахованным лицам, которые заняты на работах с вредными или опасными условиями труда, указанными в п. п. 1−18 ч. 1 ст. 30 Федерального закона от 28.12.2013 № 400-ФЗ «О страховых пенсиях» (далее − Закон № 400-ФЗ) (ст. 428 Налогового кодекса РФ, ст. 33.2 Федерального закона от 15.12.2001 № 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации» (далее − Закон № 167-ФЗ)).

С 1 января 2017 г. администрированием страховых взносов занимаются налоговые органы, а порядок расчета и уплаты взносов регулирует глава 34 НК РФ. С этой даты Федеральный закон от 24.07.2009 № 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования» утратил силу (Федеральные законы от 03.07.2016 № 250-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации и признании утратившими силу отдельных законодательных актов (положений законодательных актов) Российской Федерации в связи с принятием Федерального закона «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации в связи с передачей налоговым органам полномочий по администрированию страховых взносов на обязательное пенсионное, социальное и медицинское страхование» и № 243-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации в связи с передачей налоговым органам полномочий по администрированию страховых взносов на обязательное пенсионное, социальное и медицинское страхование»).

Размер дополнительных тарифов зависит от того, проведена ли в организации специальная оценка условий труда или аттестация рабочих мест. Если в организации не проводилось ни специальной оценки условий труда, ни аттестации рабочих мест, то надо применять дополнительные тарифы страховых взносов, установленные п. п. 1, 2 ст. 33.2 Закона № 167-ФЗ в размере:

- 9% − в отношении выплат работникам, занятым на подземных работах, на работах с вредными условиями труда и в горячих цехах (п. 1 ч. 1 ст. 30 Закона № 400-ФЗ);

- 6% − для выплат в пользу персонала, работающего в тяжелых условиях труда, которые поименованы в п. п. 2−18 ч. 1 ст. 30 Закона № 400-ФЗ.

Для тех работодателей, которые провели специальную оценку условий труда, предусмотрены дифференцированные тарифы страховых взносов (ст. 33.2 Закона № 167-ФЗ) в размере от 2 до 8%.

При этом тариф зависит от класса и подкласса условий труда, установленных по результатам специальной оценки. Начислять взносы по дифференцированной шкале нужно с даты утверждения отчета о проведении специальной оценки (п. 3 ст. 428 НК РФ, Письмо Минтруда России от 18.11.2016 № 17-3/В-455). При этом если по итогам проведения специальной оценки рабочих мест условия труда признаны вредными или опасными (классы 3, 4 с подклассами), то работодатель в отношении выплат лицам, имеющим право на досрочную пенсию по старости, должен применять тарифы в размере от 2 до 8%. При признании условий труда по результатам специальной оценки оптимальными или допустимыми дополнительный тариф составит 0%, что фактически освобождает работодателя от уплаты страховых взносов по дополнительным тарифам.

При этом п. 5 ст. 15 Федерального закона от 28.12.2013 № 421-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации в связи с принятием Федерального закона «О специальной оценке условий труда» предусмотрено, что результаты аттестации рабочих мест по условиям труда, действительные до окончания срока их действия, но не более чем до 31 декабря 2018 г. включительно, применяются при определении размера дополнительных тарифов страховых взносов в ПФР, установленных п. 2.1 ст. 33.2 Закона № 167-ФЗ и п. 3 ст. 428 НК РФ, в отношении рабочих мест, условия труда на которых по результатам аттестации рабочих мест по условиям труда признаны вредными и (или) опасными.

При наличии актуальных результатов аттестации в отношении рабочих мест на работах, включенных в перечень вредных работ, согласно которым условия труда признаны вредными или опасными, следует применять для определения размера дополнительного тарифа в ПФР дифференцированные тарифы. В случае отсутствия результатов аттестации, специальной оценки работодатель с выплат работникам, чья профессия включена в перечень видов работ, указанных в п. п. 1−18 ч. 1 ст. 30 Закона № 400-ФЗ, должен перечислять страховые взносы на обязательное пенсионное страхование по общим дополнительным тарифам в размере 9 и 6% в зависимости от сферы деятельности.

С 1 января 2015 г. предусмотрена ответственность за нарушение работодателем установленного порядка проведения специальной оценки условий труда на рабочих местах или за ее непроведение. Согласно ч. 2 ст. 5.27.1 КоАП РФ нарушение работодателем установленного порядка проведения специальной оценки условий труда на рабочих местах или ее непроведение влечет предупреждение или наложение административного штрафа:

- на должностных лиц − в размере от 5 000 до 10 000 руб.;

- на лиц, осуществляющих предпринимательскую деятельность без образования юридического лица, − от 5 000 до 10 000 руб.;

- на юридические лица − от 60 000 до 80 000 руб.

Непроведение спецоценки работодателем, ранее подвергнутым административному наказанию за данное административное правонарушение, влечет наложение административного штрафа на организацию от 100 000 до 200 000 руб. или приостановление деятельности до 90 суток (ч. 5 ст. 5.27.1 КоАП РФ).

Правомерность привлечения организации к административной ответственности на основании ч. 2 ст. 5.27.1 КоАП РФ за непроведение специальной оценки условий труда на рабочих местах подтвердил Верховный Суд РФ в Постановлении от 09.03.2016 № 29-АД16-4.

Т.Б. Нечаева,

Эксперт по вопросам бухгалтерского учета

и налогообложения ООО «ИК «Ю-Софт»

Доп взносы в пфр за тяжелые условия труда 2020 без спецоценки

Согласно действующему законодательству, выплаты на страхование (кроме платежей на «травматизм») перечисляются в пользу Налоговой службы. В отношении отдельных категорий работников определены дополнительные тарифы страховых взносов в 2020 году. Рассмотрим, какие тарифные ставки существуют, и от чего они зависят.

- Не применяются, если работник не был в текущем месяце занят на выполнении указанных в перечне опасных и вредных работ, и этот период не идет в стаж для начисления досрочной пенсии.

- Применимы к начислению на все доходы, если работник в текущем месяце был занят, как на вредных работах, так и в условиях обычного труда.

- Если работник был занят выполнением только опасных работ, то тарифы применяются пропорционально для всех выплат, то есть и в те дни, когда работник полностью отрабатывал согласно графику часы, и в неполных рабочих днях.

Как аттестация и — спецоценка влияют на — тариф допвзносов

Работник в течение месяца занят на вредных/ опасных работах с разными классами условий труда. В этом случае взносы по дополнительным тарифам надо исчислить со всех начисленных в этом месяце работнику выплат пропорционально количеству рабочих дней (количеству часов), отработанных на соответствующих рабочих места х Письмо Минтруда (п. 7.8) .

Спецоценка завершена в середине месяца. Как разъяснил Минтруд, датой завершения спецоценки является дата утверждения отчета о проведении спецоценки. Так что именно с этого дня нужно уплачивать взносы в ПФР по дифференцированным тарифа м Письмо Минтруда (п. 6) . В связи с этим за месяц, в котором утвержден отчет о проведении спецоценки, взносы надо уплачивать так:

Специальная оценка условий труда в 2020 году

Например, если рабочий поскользнулся и сломал ногу из-за того, что уборщица разлила ведро воды, то этот несчастный случай, хоть и будет травмой, полученной на производстве, но к вредным или опасным условиям труда ситуация никакого отношения не имеет. А вот снижение остроты зрения у контролера ОТК из-за постоянного напряжения глазного нерва при контроле качества мелких деталей является вредным воздействием условий труда, приведшим к возникновению заболевания.

Трудовое законодательство вменяет в обязанности нанимателя проводить периодическую оценку рабочих мест на обнаружение негативных факторов процесса производства и труда. Это необходимо для выявления вредных и опасных условий, которые могут повлечь за собой производственный травматизм или рост числа профессиональных заболеваний у работников. Кроме того, работодатель обязан проводить рекомендованные мероприятия по защите своего наемного персонала от воздействия вредных или опасных условий осуществления трудовой деятельности.

Как в ИФНС узнают о рабочих местах с вредными и опасными условиями

По работникам, которые не заняты на работах, указанных в пп. 1— 18 ч. 1 ст. 30 Закона № 400-ФЗ, взносы по доптарифам платить не надо, даже если спецоценкой на их рабочих местах установлен опасный или вредный класс условий труд а Письма Минфина от 25.09.2020 № 03-15-07/68350 , от 24.05.2020 № 03-15-06/35161 , от 24.03.2020 № 03-15-06/17278 .

В каких случаях нужно начислять взносы по доптарифам

Размер дополнительного тарифа по страховым взносам зависит от класса и подкласса условий труда, установленных по итогам проведения спецоценки. Класс (подкласс) должен быть указан в отчете о ее проведени и п. 2 ч. 1 ст. 15 Закона № 426-ФЗ ; п. 3 ст. 428 НК РФ .

Правила исчисления периодов работы, дающей право на досрочное назначение пенсии, утверждены постановлением Правительства РФ от 11.07.2002 № 516. Чтобы период вредной работы засчитывался в стаж для досрочного назначения пенсии, сотрудник должен выполнять работу (п.

Это следует из положений части 1 статьи 7, статьи 58.3 Закона от 24 июля 2009 г. № 212-ФЗ, статьи 33.2Закона от 15 декабря 2001 г. № 167-ФЗ и подтверждается письмами Минтруда России от 16 сентября 2015 г. № 17-3/ООГ-1275, от 20 января 2015 г. № 17-3/В-14, от 29 мая 2013 г. № 17-3/877 и № 17-3/878.

Можно ли провести спецоценку на доп взносы не платить

Начислять взносы по дифференцированной шкале нужно с даты утверждения отчета о проведении специальной оценки. Например, если отчет о специальной оценке был утвержден 15 июня, применять дифференцированную шкалу тоже нужно с 15 июня.

При таких же условиях, но с результатами, подтвержденными специальной оценкой, компании вправе вообще не платить дополнительные взносы. С такой позицией можно поспорить. Ведь по закону результаты аттестации, равно как и специальной оценки, используются при определении дополнительного дифференцированного тарифа (п. 7 ст. 7, ч. 4 ст. 27 Закона № 426-ФЗ), а вовсе не служат поводом для освобождения от дополнительных страховых взносов. Но судебная практика по этому вопросу пока еще не сложилась.

В счет страховых взносов на травматизм можно зачесть расходы на специальную оценку (п. 2 Правил, утв. приказом Минтруда России от 10 декабря 2012 г. № 580н). Зачесть можно до 20 процентов от суммы взносов, начисленных за прошлый 2014 год. Или за три предшествующих года, если численность работников компании менее 100 человек и в течение двух прошлых лет она не получала из ФСС РФ средства на финансирование мероприятий по улучшению условий труда.

8 916 539 36 48

Обязанность проводить специальную оценку рабочих мест по условиям труда появилась у компаний и индивидуальных предпринимателей с 2014 года. Однако далеко не все торопятся ее организовать и провести. Изменения в законодательстве, произошедшие в 2015, являются серьезным поводом пересмотреть свое отношение к данному мероприятию и провести специальную оценку рабочих мест по условиям труда как можно быстрее.

- с 5 по 8 мая — на рабочем месте с классом условий труда 3.1 (вредные условия труда);

- с 12 по 16 мая — на рабочем месте с классом условий труда 2 (допустимые условия труда);

- с 19 по 23 мая — на рабочем месте с классом условий труда 3.3 (вредные условия труда);

- с 26 по 30 мая — на рабочем месте с классом условий труда 2 (допустимые условия труда).

Кто не платит взносы по доптарифам

Обратите внимание: страховые взносы по дифференцированным доптарифам (см. табл

2 на с. 11) за месяц, в котором был утвержден отчет о проведении спецоценки, нужно уплачивать только с части выплат, начисленных со дня утверждения отчета до окончания месяца.

Пункт 7 ст. 7 закона № 426-ФЗ определяет необходимость дополнительных страховых взносов в ПФР. Их величина в 2020 году устанавливается на основании проведенной СОУТ. В ходе этого мероприятия проводится анализ факторов производственной среды на каждом рабочем месте и определяется класс условий труда. Чем он выше, тем выше тариф.

Практическое применение СОУТ для ФСС

То есть на данный момент , ни какой эффективности нет , как я понимаю . потому что 40% это как в АРМ было , изменить условия труда и получишь скидку. Так вопрос в том , что работодатель не платит вообще в ФСС доп тариф и смысл тогда ему проводить СОУТ . пока ГИТ его не трогает))

влечет предупреждение или наложение административного штрафа на должностных лиц в размере от пяти тысяч до десяти тысяч рублей; на лиц, осуществляющих предпринимательскую деятельность без образования юридического лица, — от пяти тысяч до десяти тысяч рублей; на юридических лиц — от шестидесяти тысяч до восьмидесяти тысяч рублей.

Порядок расчета и начисления доплаты за вредные условия труда

- Первая присваивается рабочей обстановке, когда у человека происходят функциональные изменения, требующие более длительного восстановительного периода, чем время между сменами. Существует вероятность стойкого ухудшения здоровья.

- Вторая – влияние неблагоприятной среды приводит к стойким функциональным изменениям организма, которые часто диагностируются, как профессиональное заболевание. Причем поражаются именно те органы, которые больше всего подвергаются воздействию при выполнении работы по данной специальности без потери профессиональной трудоспособности.

- Третья характерна наличием факторов, провоцирующих у работников возникновение заболеваний, характерных для данной профессии. Организму наносится вред легкой и средней степеней тяжести, приводящий к запрету работы по данной специальности.

- Четвертую степень характеризует очень негативная рабочая обстановка, приводящая к тяжелым функциональным изменениям организма и серьезным профессиональным болезням с потерей общей трудоспособности.

Забота о здоровье трудового класса была одним из главных направлений в СССР. Еще в 1974 году был официально утвержден перечень производств, профессий и цехов с особо тяжелой обстановкой труда. В дополнение к списку были разработаны инструкции, регламентирующие порядок его использования. Уже с того времени специалистам, работа которых была связана с неблагоприятной средой на рабочем месте, начислялись доплаты.

Что это за взносы?

Любой руководитель за своих служащих переводит не только подоходный налог, но и делает страховые взносы. Причем НДФЛ удерживается из зарплаты, а взносы, фактически, производит сам работодатель из средств компании. Такие удержания производятся в процентном соотношении от зарплаты и величина их едина для всех. Выплаты в 2020 году производятся в таком виде:

- 22% — ОПС;

- 5,1% — ОМС.

Для лиц без гражданства и временно пребывающих в РФ также устанавливаются отдельные тарифы по ОСС (2,9 и 1,8% соответственно). Также законом устанавливаются предельные базы исчисления, пониженные тарифы при определенных условиях.

Некоторые работодатели вынуждены делать дополнительные страховые взносы. По сути, это добавочные выплаты на пенсионное страхование сотрудников. Но они делаются только в отношении определенных работников, а сам размер выплат разнится, исходя из уровня «вредности» (разные процентные ставки).

Специальная оценка условий труда: кто ее должен проводить в 2020 году, цели, задачи, ответственность

После получения отчета, компания обязана произвести опубликование информации об итогах проверки, а также о присвоенных классах опасности, список работ по улучшению условий труда и снижению вредных воздействий на своем сайте Интернет. Выполнить данную работу необходимо в срок 30 дней с даты получения на руки отчета.

Спецоценка содержит в себе требования к работодателю, которые он должен выполнить для соблюдения норм по охране труда. Например, после спецоценки может быть предписано проведение осмотров у профильных врачей, выдача работникам спецодежды и специальных средств защиты, назначение дополнительных дней для отпуска, работа в режиме сокращенного дня и многие другое.

По каким тарифам начислять дополнительные взносы в ПФР по результатам спецоценки и аттестации

(если) по результатам аттестации конкретного рабочего места условия труда признаны оптимальными (класс 1) или допустимыми (класс 2) либо аттестация вообще не проводилась, до проведения спецоценки с выплат работникам, которые трудятся на рабочих местах в условиях, дающих им право на досрочную пенсию, взносы надо платить по доптарифам 4 и 6%. Минтруд указал, что такой порядок следует из Закона, вводящего спецоценку. Об этом в своем февральском Письме говорил и ПФР (Письмо ПФР от 12.02.2014 N НП-30-26/1707).

(+) Минтруд в очередной раз указал, что если работник у одного и того же работодателя занят по основному месту на вредной/тяжелой работе, а по совместительству — на обычной работе по отдельному трудовому договору (Статья 60.1 ТК РФ), то на выплаты за совместительство взносы по доптарифу начислять не надо (Письмо Минтруда (п. 9)). Такую же точку зрения он высказывал и в прошлом году (Письмо Минтруда России от 29.05.2013 N 17-3/878).

Доп взносы в пфр за тяжелые условия труда 2020

- Работодатели в пользу работников по программе добровольных взносов в ПФР;

- Специалисты самостоятельно;

- Работодателями экипажей самолетов и вертолетов в ФНС;

- Работодателями в сфере угольной промышленности в ФНС;

- Индивидуальными предпринимателями за себя в ФСС.

Основной тариф страховых взносов на ОПС согласно общей системе налогообложения составляет 22%. Ежемесячно работодатели перечисляют рассчитанную с помощью данного норматива сумму в Пенсионный фонд. Далее поступившие денежные средства распределяются на индивидуальные счета граждан согласно выбранного им варианта пенсионного обеспечения.

Письмо для подтверждения подписки отправлено на указанный вами e-mail.

14 марта 2014 16:42

Сегодня, 14 марта, заместитель управляющего Отделением ПФР по Самарской области Светлана Нефедова выступила перед активом Самарской областной организации профсоюза работников химических отраслей промышленности и рассказала об отдельных аспектах совершенствования пенсионной системы.

В Самарской области на сегодня каждый третий пенсионер уходит на пенсию досрочно. Начиная с 2013 года институт досрочных пенсий реформируется. Согласно пункту 3 статьи 27 Закона № 173-ФЗ (в редакции Закона № 421-ФЗ*) периоды работы с вредными и тяжелыми условиями труда, имевшие место после 1 января 2013 года, засчитываются в стаж на соответствующих видах работ, дающий право на досрочное назначение трудовой пенсии по старости, при условии начисления и уплаты страхователем дополнительных тарифов страховых взносов, уплачиваемых в ПФР на финансирование страховой части трудовой пенсии.

С принятием Закона № 426-ФЗ «О специальной оценке условий труда» в системе досрочных пенсий начинает действовать механизм специальной оценки условий труда, который позволит не только регулировать процесс уплаты страхователями дополнительных тарифов страховых взносов, но и осуществлять постепенный переход к упорядочению назначения досрочной трудовой пенсии по старости за работу с тяжелыми и вредными условиями труда в прямой зависимости от реальных условий труда на рабочем месте.

Соответственно, для работодателей, имеющих рабочие места с особыми условиями труда, установлены дополнительные тарифы страховых взносов:

Список №1 (Список № 2 и «малый список»): 2013 г. – 4 (2) %; 2014г. – 6 (4) %; 2015 г. – 9 (6) %

С 2014 г. – дифференцированный тариф (от 2 до 8%) или освобождение от него с учетом проведения оценки условий труда и выявления класса условий труда.

По результатам проведения специальной оценки условий труда устанавливаются классы (подклассы) условий труда на рабочих местах по степени вредности и (или) опасности: оптимальные (1 класс), допустимые (2 класс), вредные (3 класс, включая четыре подкласса) и опасные (4 класс).

Размеры дополнительных страховых взносов определяются частью 2.1 статьи 58.3 Федерального закона от 24 июля 2009 года № 212-ФЗ (часть введена Федеральным законом от 28.12.2013 года № 421-ФЗ).

Класс условий труда

Подкласс условий труда

Дополнительный тариф страхового взноса

Две первых категории освобождаются от уплаты дополнительных страховых взносов, работники этих категорий не будут иметь права досрочного выхода на пенсию.

За вредные и опасные условия работодателям, как и сейчас, придется платить дополнительные страховые взносы (от 2 до 8%), но только при условии, что эти профессии или должности входят в соответствующие списки.

В отношении рабочих мест, на которых не выявлены вредные (опасные) факторы, работодатель подает в территориальный орган Роструда декларацию соответствия условий труда государственным нормативным требованиям охраны труда (действительна на пять лет). По истечении срока действия в случае отсутствия за период ее действия несчастных случаев на производстве и профессиональных заболеваний, срок действия декларации считается продленным на следующие пять лет.

Таким образом, с 1 января 2014 года периоды работы по Списку №1, 2 и др., имевшие место после 1 января 2013 года, засчитываются в стаж для досрочного назначения трудовой пенсии при условии начисления и уплаты страховых взносов по дополнительным тарифам, и соответствия класса условий труда на рабочих местах по указанным работам вредному и (или) опасному классу условий труда, установленному по результатам специальной оценки условий труда.

При этом до проведения специальной оценки условий труда периоды занятости на рабочих местах на работах, дающих право на досрочное пенсионное обеспечение, засчитываются в стаж на соответствующих видах работ по Списку №1, 2 и др. независимо от результатов аттестации рабочих мест по условиям труда, проведенной в соответствии с порядком, действовавшим до 01.01.2014 года, но при условии начисления и уплаты страховых взносов по дополнительным тарифам.

Оценку условий труда будут производить специальные комиссии, куда войдут независимые специально аккредитованные эксперты, представители предприятий и профсоюзов. Работник вправе присутствовать во время проведения специальной оценки условий труда на его рабочем месте. Он может обращаться за получением разъяснений, он вправе обжаловать результаты этой процедуры.

В связи с этим, работодателям дается выбор: либо модернизировать свое производство и тем самым уберечь своих сотрудников от опасности, либо обеспечить им досрочное пенсионное обеспечение.

Нормы Закона №426-ФЗ от 28.12.2013 устанавливают переходные положения, предусматривающие отложенные сроки введения в действие некоторых требований к специализированным организациям и экспертам (вплоть до 31 декабря 2018 года.), а также признание результатов проведенной до вступления в силу Федерального закона аттестации рабочих мест в течение пяти лет со дня её завершения.

С 1 января 2014 года практически все работодатели обязаны проводить специальную оценку условий труда (Федеральный закон от 28 декабря 2013 г. № 426-ФЗ "О специальной оценке условий труда"; далее – закон о спецоценке). Эта процедура введена вместо аттестации рабочих мест, и одной из ее целей является пополнение бюджета ПФР за счет установления дополнительных тарифов взносов в зависимости от результатов оценки (п. 7 ст. 7 закона о спецоценке). На сегодняшний день достижение данной цели вызывает большое количество вопросов. Прежде всего это связано с тем, что для установления дополнительных тарифов могут использоваться результаты ранее проведенной аттестации (ч. 4 ст. 27 закона о спецоценке, ч. 5 ст. 15 Федерального закона от 28 декабря 2013 г. № 421-ФЗ "О внесении изменений в отдельные законодательные акты Российской Федерации в связи с принятием Федерального закона "О специальной оценке условий труда"; далее – Закон № 421-ФЗ). Здесь и начинаются все сложности.

Но Минтруд России не оставил страхователей (работодателей) в беде и разъяснил, как результаты спецоценки и аттестации влияют на размер страховых взносов по дополнительным тарифам (письмо Минтруда России от 13 марта 2014 г. № 17-3/В-113). Рассмотрим подробнее, что же посоветовало министерство.

Если работнику не положена досрочная пенсия, то взносы по дополнительному тарифу начислять не нужно

Как известно, взносы в ПФР по дополнительным тарифам уплачиваются в отношении некоторых работников, которым положена досрочная трудовая пенсия по старости (ст. 58.3 Федерального закона от 24 июля 2009 г. № 212-ФЗ "О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования"; далее – закон о страховых взносах). К таким работникам относятся лица, перечисленные в пп.пп. 1-18 п. 1 ст. 27 Федерального закона от 17 декабря 2001 г. № 173-ФЗ "О трудовых пенсиях в Российской Федерации" (далее – закон о пенсиях). Согласно этим подпунктам досрочная пенсия назначается в зависимости от стажа и вида работы, на которой заняты сотрудники.

В свою очередь размер дополнительного тарифа, который применяется к выплатам соответствующим работникам, зависит от (части 1-2.1 ст. 58.3 закона о страховых взносах, ч. 4 ст. 27 закона о спецоценке):

- вида работы;

- результатов спецоценки или аттестации на рабочих местах.

На основании этого Минтруд России делает логичный и очень значимый для многих вывод: если сотрудник не занят на соответствующих видах работ, то страховые взносы по дополнительным тарифам не начисляются на его вознаграждение. При этом не имеет значения, какой класс условий труда установлен в отношении его рабочего места по результатам аттестации или специальной оценки.

Иными словами, если в отношении рабочих мест ваших сотрудников установлен вредный или опасный класс условий труда, но эти сотрудники не имеют права на досрочную пенсию, то вы не должны исчислять взносы в ПФР по дополнительным тарифам в отношении выплат этим работникам.

Обратите внимание, что взносы в ПФР по дополнительным тарифам (ст. 58.3 закона о страховых взносах) не следует путать с "дополнительными" взносами в ПФР в размере 10% (ч. 1 ст. 58.2 закона о страховых взносах). Последние исчисляются в отношении всех застрахованных лиц с выплат, превышающих предельную величину базы по страховым взносам.

Как определить, какой тариф нужно применить?

Как уже говорилось, размер дополнительного тарифа взносов в ПФР зависит от вида работы, на которой занят сотрудник, и результатов спецоценки (аттестации).

Так, в отношении выплат лицам, занятым на подземных работах, на работах с вредными условиями труда и в горячих цехах, применяется дополнительный тариф 6% в 2014 году и 9% в 2015 и последующих годах (ч. 1 ст. 58.3 закона о страховых взносах, пп. 1 п. 1 ст. 27 закона о пенсиях). А в отношении вознаграждений сотрудникам, которые заняты на работах, перечисленных в пп.пп. 2-18 п. 1 ст. 27 закона о пенсиях, используется тариф 4% в 2014 году и 6% в 2015 и последующих годах.

Однако эти тарифы применяются, только если на рабочих местах не проведена специальная оценка. В противном случае используются тарифы, закрепленные в ч. 2.1 ст. 58.3 закона о страховых взносах. Их размер варьируется от 0% до 8% в зависимости от класса (подкласса) условий труда, установленного на рабочем месте.

В то же время в ч. 5 ст. 15 Закона № 421-ФЗ указано, что результаты ранее проведенной аттестации применяются при определении размера дополнительных тарифов по ч. 2.1 ст. 58.3 закона о страховых взносах в отношении рабочих мест, условия труда на которых признаны вредными и (или) опасными.

Основываясь на этом, Минтруд России разъясняет следующее. Если по результатам аттестации условия труда признаны оптимальными или допустимыми, то взносы начисляются по тарифам, предусмотренным ч. 1 и ч. 2 ст. 58.3 закона о страховых взносах – соответственно по 6% и 4% (в 2014 году). То есть тариф 0%, установленный ч. 2.1 ст. 58.3 закона о страховых взносах, к ним не применяется. Напомним, что такой же вывод ранее был сделан ПФР в письме от 12 февраля 2014 г. № НП-30-26/1707.

Стоит ли таким страхователям скорее проводить специальную оценку, сказать сложно. Это достаточно дорогостоящая процедура, поэтому выгоды от ее проведения каждый должен определить самостоятельно.

Как исчислять взносы по дополнительным тарифам, если в течение месяца сотрудник занят на различных рабочих местах

Иногда лица, с выплат которым начисляются взносы по дополнительным тарифам, в течение месяца заняты на нескольких рабочих местах. В свою очередь на этих рабочих местах установлены различные классы (подклассы) условий труда либо отсутствуют результаты аттестации или специальной оценки. Возникает вопрос, как с производимых указанным лицам выплат начислять взносы по дополнительным тарифам.

По мнению министерства, такие взносы следует исчислять со всех начисленных в этом месяце в пользу данного работника выплат (независимо от того, за какие периоды производятся выплаты). Начисление происходит пропорционально количеству фактически отработанных дней (часов) на соответствующих рабочих местах в общем количестве рабочих дней (часов) в месяце. При этом в общем количестве рабочих дней (часов) нужно учитывать сверхурочную работу, а также работу в выходные и праздничные дни.

Такое положение дел существенно усложняет заполнение формы РСВ-1 ПФР, но в некоторых случаях помогает экономить на страховых взносах, поскольку разным классам (подклассам) соответствуют разные тарифы взносов.

| Расчет по начисленным и уплаченным страховым взносам на обязательное пенсионное страхование в ПФР, и на обязательное медицинское страхование в ФФОМС плательщиками страховых взносов, производящими выплаты и иные вознаграждения физическим лицам (форма РСВ-1 ПФР) |

С другими формами, образцами и бланками документов, используемыми при исчислении страховых взносов, можно ознакомиться в разделе "Бланки"

Как начисляются взносы по дополнительным тарифам в отношении выплат совместителям?

Согласно ст. 60.1 ТК РФ сотрудник вправе заключать трудовые договоры о выполнении в свободное от основной работы время другой регулярной оплачиваемой работы у того же работодателя (внутреннее совместительство) или у другого работодателя (внешнее совместительство). Следовательно, работа по совместительству выполняется в рамках отдельных трудовых отношений.

Проанализировав эти нормы, Минтруд России сделал следующий вывод. Если сотрудник во время совместительства не занят на работах, перечисленных в пп.пп. 1-18 п. 1 ст. 27 закона о пенсиях, то взносы в ПФР по дополнительным тарифам не начисляются на производимые ему выплаты.

Получается, что если по основной работе сотрудник выполняет соответствующие работы, а по совместительству – нет, то дополнительные тарифы применяются только к выплатам по основному месту работы.

Дополнительные тарифы, размер которых зависит от результатов спецоценки, применяются с даты утверждения отчета об этой оценке

Частью 2.1 ст. 58.3 закона о страховых взносах установлены дифференцированные дополнительные тарифы взносов в ПФР, которые зависят от класса условий труда, присвоенного по результатам специальной оценки.

В свою очередь результаты этой оценки отражаются в отчете о ее проведении. Данный отчет составляется организацией, проводившей спецоценку, подписывается членами комиссии, сформированной работодателем, и утверждается председателем этой комиссии (ст. 15 закона о спецоценке). То есть датой завершения специальной оценки считается день утверждения отчета.

Основываясь на этом, Минтруд России указал следующее. Раз результаты спецоценки используются с даты утверждения отчета, то с этого же дня применяются дополнительные тарифы, установленные ч. 2.1 ст. 58.3 закона о страховых взносах. При этом за месяц, в котором был утвержден отчет, взносы по указанным тарифам уплачиваются только с части суммы, начисленной за период со дня утверждения отчета до конца месяца.

Однако при таком подходе проблематично заполнить расчет по форме РСВ-1 ПФР: нужно внести данные сразу в несколько подразделов (2.2, 2.3 и 2.4) и пропорционально высчитать суммы, облагаемые по разным тарифам.

Результаты аттестации, оформленные в 2014 году, использоваться не могут

Как уже говорилось, с 1 января 2014 года упразднена аттестация рабочих мест (ст. 12, ст. 15 Закона № 421-ФЗ). В то же время не все работодатели (страхователи) успели оформить результаты проведенной в 2013 году аттестации до указанной даты, то есть сделали или сделают это уже в 2014 году. По мнению министерства, результаты такой аттестации использоваться не могут. Иными словами, работодатели (страхователи) не могут их применить, в частности, для определения размера дополнительного тарифа взносов в ПФР.

Но что же делать таким работодателям? Ведь получается, что деньги за такую аттестацию выкинуты на ветер. Мы считаем, что работодатели могут заключить дополнительное соглашение с организациями, проводившими аттестацию. В этом соглашении нужно прописать, что в связи с изменением законодательства вместо аттестации будет проведена специальная оценка, то есть следует изменить предмет договора. Кроме того, в соглашении нужно указать, какие дополнительные исследования будут осуществлены, чтобы проводимая процедура соответствовала всем требованиям закона о спецоценке. Отметим, что организации, аккредитованные на проведение аттестации рабочих мест, вправе проводить спецоценку до истечения срока действия имеющихся аттестатов аккредитации испытательных лабораторий (центров) этих организаций, но не позднее чем до 31 декабря 2018 года включительно (ч. 2 ст. 27 закона о спецоценке).

Также стоит отметить, что заключить такое соглашение могут только работодатели, которые до сих пор не оформили результаты аттестации. Если же результаты уже оформлены, то придется заново оценивать условия труда на рабочих местах, но уже заключая новый договор о проведении спецоценки.

Читайте также: