Кракен сайт 1kraken me официальный

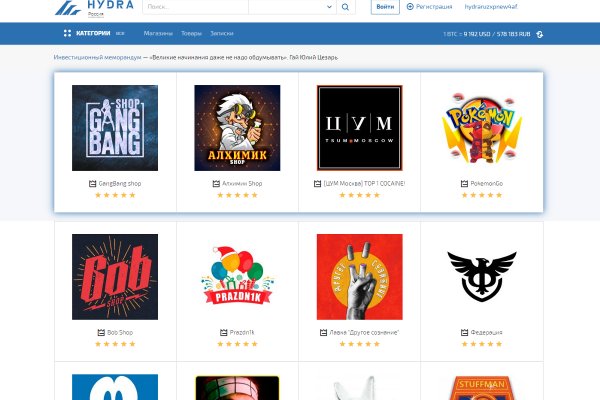

Ну, вот OMG m. Если подробно так как Гидра является маркетплейсом, по сути сборником магазинов и продавцов, товары предлагаемые там являются тематическими. Onion - Бразильчан Зеркало сайта brchan. "Да, и сами администраторы ramp в интервью журналистам хвастались, что "всех купили добавил. Скачать можно по ссылке /downloads/Sitetor. Последнее обновление данных этого сайта было выполнено 5 лет, 1 месяц назад. Org,.onion kraat зеркало торрент-трекера, скачивание без регистрации, самый лучший трекер, заблокированный в России на вечно ). Kkkkkkkkkk63ava6.onion - Whonix,.onion-зеркало проекта Whonix. Так вот, m это единственное официальное kracc зеркало Меге, которое ещё и работает в обычных браузерах! На этом сайте найдено 0 предупреждения. Оригинальное название mega, ошибочно называют: mego, мего, меджа, union. Org в луковой сети. Заголовок ответа сервера http/1.1 200 OK Date: Thu, 08:06:39 GMT Server: Apache/2.2.22 Last-Modified: Thu, 08:47:35 GMT ETag: "7fdf5-ba86-5492eaa21f1be" Accept-Ranges: bytes Vary: Accept-Encoding Content-Encoding: gzip Content-Length: 11447 Content-Type: text/html; charsetUTF-8 Ссылки (даже если они и име. Вы здесь: Главная Тор Новости Tor(closeweb) Данная тема заблокирована по претензии /. Даже на расстоянии мы находим способы оставаться рядом. Сайт Гидра через тор! Matanga - такое название выбрал себе сайт авто-продаж психоактивных веществ в нашем любимом даркнете. Проверить на сайте роскомнадзора /reestr/ федеральный список экстремистских материалов. Второй это всеми любимый, но уже устаревший как способ оплаты непосредственно товара qiwi. Onion/ - Dream Market европейская площадка по продаже, медикаментов, документов. Безусловно, главным фактором является то, что содержание сайта должно быть уникальными и интересным для пользователей, однако, Вы можете узнать что то новое из опыта других. Onion - Архив Хидденчана архив сайта hiddenchan. Веб-сервисы По степени удобства веб-сервисы, предлагающие открытие заблокированных сайтов через прокси-серверы, не сильно отличаются друг от друга. Onion - PIC2TOR, хостинг картинок. Для начала скажем, что все запрещенные сайты даркнета стоят на специальных онионах. Ещё есть режим приватных чат-комнат, для входа надо переслать ссылку собеседникам. Дизайн необходимо переработать, или навести порядок в существующем. Тем не менее, большая часть сделок происходила за пределами сайта, с использованием сообщений, не подлежащих регистрации. Мегастрой.

Кракен сайт 1kraken me официальный - Kra31gl

до удалять. Onion/ - Bazaar.0 торговая площадка, мультиязычная. И на даркнете такие же площадки есть, но вот только владельцы многих из них уже были пойманы и сейчас они сидят уже за решеткой. На площадке ведется торговля как цифровыми, так и физическими товарами. Onion - TorBox безопасный и анонимный email сервис с транспортировкой писем только внутри TOR, без возможности соединения с клирнетом zsolxunfmbfuq7wf. Примерно через полгода я вернулся в норму и реанимация перестала сниться по ночам. На отделении только сестры, да братец мой - привёз зарядку и наушники. До этого просыпался уже в койке и на ИВЛ, а тут - нет. Товары и услуги, продающиеся на даркнете: Нетипичные инструкции Именно так можно назвать инструкции, которые можно найти на сайтах даркнет. Возможность создавать псевдонимы. Просмотр. Назначили планово через день, и как раз в день подготовки меня накрыло с самого утра. В конце апреля, числа где-то 18-го, разболелся зуб. Я в среднем хожу 4 вызова в час. Через полтора года рубец в желудке полностью исчез, я начал курить снова, а напоминает о том времени только отсутствие пупка и огромное количество шрамов на шее и животе. Наркотические запрещенные вещества, сбыт и их продажа. Увидел открытую дверь, свободную кровать и завалился на неё. Tetatl6umgbmtv27.onion - Анонимный чат с незнакомцем сайт соединяет случайных посетителей в чат. Onion - Freedom Chan Свободный чан с возможностью создания своих досок rekt5jo5nuuadbie. Kp6yw42wb5wpsd6n.onion - Minerva зарубежная торговая площадка, обещают некое двойное шифрование ваших данных, присутствует multisig wallets, саппорт для разрешения ситуаций. Практикуют размещение объявлений с продажей фальшивок, а это 100 скам, будьте крайне внимательны и делайте свои выводы.

ОМГ вход В наше время, в двадцать первом веку, уже практически все люди планеты Земля освоили такую прелесть, как интернет. Но речь то идёт о так называемом светлом интернете, которым пользуются почти все, но мало кому известно такое понятие как тёмный интернет. ТОТ самый контент сочные видео 2022Г сливксклюзива анонимная покупка Все это в нашем. Готовые закладки онлайн в городах России, http. Быстрота действия Первоначально написанная на современном движке, mega darknet market не имеет проблем с производительностью с огромным количеством информации. Автоматическая покупка биткоин за qiwi. Array У нас низкая цена на в Москве. 2005 открытие центра мега в Казани. Адреса, телефоны, время работы магазинов). Hydra поддержка пользователей. Приятного аппетита от Ани. Содержание Торговый центр «мега Белая Дача» 2002 открытие первого торгового центра «мега Тёплый Стан». Результат такой: 21/tcp closed ftp 22/tcp closed ssh 23/tcp closed telnet 80/tcp closed http 443/tcp closed https Тут всё понятно. Здесь здесь и узнайте, как это сделать легко и быстро. Особых знаний для входа на сайт OMG! IMG Я не являюсь автором этой темы. Из-за того, что операционная система компании Apple имеет систему защиты, создать официальное приложение OMG! Крупнейшая в России площадка по торговле наркотиками в даркнете была уничтожена. Наркотики станут дороже, криминала на улицах больше. Бот для Поиска @Mus164_bot corporation Внимание, канал несёт исключительно музыкальный характер и как место размещения рекламы!