Kra13gl

Нажмите по файлу правой кнопкой мыши и выберите «Информация». Заполняем стандартную регистрационную форму имя, email, пароль, ставим согласие с условиями. Так mega предлагает за 300 рублей в официальный месяц 500ГБ на диске, а DropBox за эту сумму всего 100ГБ. Как закрыть общий доступ к папке? Удаление файлов с Меги и корзина Чтобы удалить тот или иной файл/папку с Mega, нажмите на него правой кнопкой мыши и выберите в меню пункт «Удалить». Нажмите на цифру, чтобы открыть список. Помимо папок и совместного доступа к ним, мы можем просто загружать файлы на Мегу и предоставлять к ним доступ по ссылке. Можно скачать папку / файл себе на компьютер, скопировать, переместить, переименовать, скачать в виде архива, просмотреть свойства (размер, формат, дату создания ну и конечно же получить ссылку для скачивания, которую можно потом передать нужному человеку, и он сможет скачать ваш файл или папку. Здесь доступна информация про свободное и занятое место на вашем диске, в том числе в разных разделах (корзина, папки, файлы, публичные ссылки, предыдущие версии.). Исходящие общие папки те, к которым предоставили доступ. Чала попадают в корзину. Файлы сначала попадают в корзину. Шаг 2 В раскрывшемся списке выберите пункт " Редактировать содержимое". Папка пропадет из аккаунта пользователя, которому вы ранее предоставляли доступ, а теперь закрыли. Пользователями. Что касается оптимизации места в облаке, то напротив данных о предыдущих версиях» есть шестеренка. Как это сделать? Навести курсор мыши на папку, нажать на троеточие внизу и выбрать «Закрыть доступ». П. Осталось рассмотреть как с ним работать. Затем нажмите на кнопку " Вставить изображение ". Приглашенному пользователю придет соответствующее письмо на почту. Конечно, если вы постоянно будете пользоваться созданной почтой от Mail, это имеет смысл сделать, но мы сейчас говорим не о работе с почтой и поэтому нажимаем кнопку «Пропустить В любом случае настроить сбор почты можно будет в любое время через настройки аккаунта. Вы увидите процесс загрузки: Далее можете зайти внутрь этой загруженной папки и увидите все файлы в ней. Например, на Гугл Диске ссылка при смене версий файла остается прежней. Рекомендации не помогли Нет ответа на мой вопрос Содержание статьи не соответствует заголовку Другая причина Комментарий. Как предоставить общий (совместный) доступ к папке? Привет! Жмем на кнопку «Загрузить» «Папку». Такую общую информацию и сравнение всех наиболее популярных онлайн дисков вы сможете прочитать kraken в отдельной статье: Как хранить файлы чтобы иметь к ним доступ с любого устройства? Мега по цене значительно привлекательнее при больших объемах хранилища. Спускаемся чуть ниже и заполняем оставшиеся регистрационные поля: Здесь нужно указать телефон (он обязателен для регистрации в данном сервисе далее ввести капчу. Установка приложения на компьютер: Сначала скачаем приложение. Есть версии Mega для бизнеса и обычных пользователей. Ниже вы можете посмотреть солярис видеоурок-обзор облачного хранилища Mega: Знакомство с Мега и тарифы У облачного сервиса много интересных функций. 9) Особенности замены файлов в облаке Mega (версии файлов). Регистрация в Mega На главной странице сайта вы увидите кнопку «Зарегистрироваться». Увидеть изменения вы можете на Вашем сайте, нажав клавиши CtrlF5. Друзья, буду рада, если инструкция по использованию облачного хранилища Mega вам пригодилась, и вы рассмотрите для использования этот сервис. Ниже вы можете посмотреть видеоурок-обзор облачного хранилища Mega: Знакомство с Мега и тарифы У облачного сервиса много интересных функций. А также, нажав на красную кнопку, пользователь может покинуть общее пользование папкой. 5) Как закрыть доступ к папке. Для загрузки файлов или папок, нажмите одну из 2-х кнопок на верхней панели «Закачать файл» или «Закачать папку Процесс загрузки появится в самом низу и пропадёт, как только все данные загрузятся на сервер). Поскольку для примера я предоставила доступ с возможностью чтения и записи, то пользователь с такими правами может скачивать, копировать папку, скачивать/копировать отдельные файлы в ней и загружать свои. Подтвердите удаление. Как скачать папку с Google Диска на Androidустройство. При загрузке новой версии файла вверху появится вот такая иконка. После перехода в сервис онлайн-хранилище от Mail мы увидим вот такой интерфейс: Начнём поэтапно рассматривать полезные функции: Удаление файлов с облака.

Kra13gl - Ссылка кракен kraken014 com

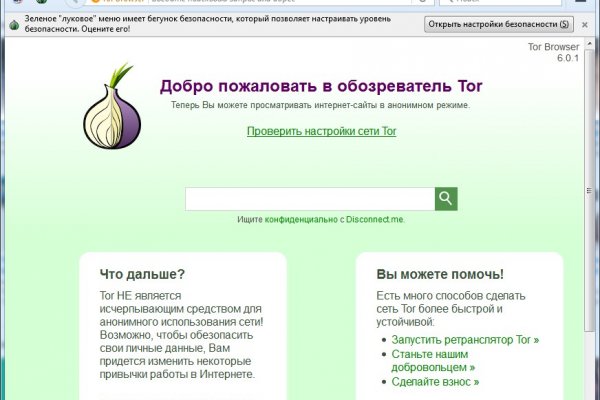

Согласно мнению аналитиков, оборот с 2019 года увеличился.3 миллионов долларов до 2 миллиардов в 2020 году. Хотя слова «скорость» и «бросается» здесь явно неуместны. Напоминаю, что для открытия этих ссылок необходим Tor Browser или Vidalia Все. Гобой София Гришина. Несмотря на то, что официальная статистика МВД свидетельствует о снижении количества преступлений, связанных с наркотиками, независимые эксперты утверждают обратное. 37 вопросов по теме «Гидра». Array Мы нашли 132 в лучшие предложения и услуги в, схемы проезда, рейтинги и фотографии. Как мы знаем "рынок не терпит пустоты" и в теневом интернет пространстве стали набирать популярность два других аналогичных сайта, которые уже существовали до закрытия Hydra. И этот список можно еще долго продолжать. Ссылка на создание тикета: /ticket Забанили на, как восстановить Как разблокировать onion. После обновления приложения до версии.5, авторизуйтесь, а затем. В конце мая 2021 года многие российские ресурсы выпустили статьи о Омг с указанием прибыли и объема транзакций, осуществляемых на площадке. Сайт, дайте пожалуйста официальную ссылку на или onion чтобы зайти. Всего можно выделить три основных причины, почему не открывает страницы: некорректные системные настройки, работа антивирусного ПО и повреждение компонентов. Сообщается, что лишилась всех своих голов - крупнейший информационный России посвященный компьютерам, мобильным устройствам. Как узнать ссылку на матангу, официальная ссылка на матангу 2021, фальшивые гидры matangapchela com, сайт матанга проблемы onion top com, матанга онион не работает сайт. Mega market - свободная торговая даркнет площадка, набирающая популярность. Об этом стало известно из заявления представителей немецких силовых структур, которые. Импортеры комплектующих для ноутбуков (матрицы, батареи, клавиатуры, HDD). Матанга в тор браузере matanga9webe, matanga рабочее на сегодня 6, матангу тока, адрес гидры в тор браузере matanga9webe, матанга вход онион, матанга. ( не пиздите что зеркала работают, после). Есть три способа обмена. Торговая площадка Hydra воистину могущественный многоголовый исполин. Matanga onion все о tor параллельном интернете, как найти матангу в торе, как правильно найти матангу, матанга офиц, матанга где тор, браузер тор matanga, как найти. Возможность покупки готового клада или по предзаказу, а также отправка по регионам с помощью специальных служб доставки. Топовые товары уже знакомых вам веществ, моментальный обменник и куча других разнообразных функций ожидают клиентов площадки даркмаркетов! Забирай понравившуюся вещь прямо в комментариях новинки осень.