Как облагаются выплаты негосударственного пенсионного фонда

Организация заключила договор негосударственного пенсионного обеспечения, по которому обязуется делать взносы в негосударственный пенсионный фонд за своих сотрудников ежемесячно. По достижении пенсионного возраста сотрудником негосударственный фонд будет производить выплату из накопленных средств. Каким образом нужно учитывать перечисляемые суммы в бухгалтерском и налоговом учете?

Рассмотрев вопрос, мы пришли к следующему выводу:

При соблюдении определенных условий (указаны в тексте) взносы в негосударственный пенсионный фонд за своих сотрудников:

могут быть учтены в расходах при налогообложении прибыли;

не облагаются НДФЛ;

не облагаются страховыми взносами.

В бухгалтерском учете взносы работодателя отражаются в составе расходов по обычным видам деятельности.

Обоснование вывода:

Договором негосударственного пенсионного обеспечения признается соглашение между фондом и вкладчиком фонда, в соответствии с которым вкладчик обязуется уплачивать пенсионные взносы в фонд, а фонд обязуется выплачивать участнику (участникам) фонда негосударственную пенсию (ст. 3 Федерального закона от 07.05.1998 N 75-ФЗ "О негосударственных пенсионных фондах" (далее - Закон N 75-ФЗ))*(1).

Налог на прибыль

На основании п. 16 ст. 255 НК РФ к расходам на оплату труда относятся суммы платежей (взносов) работодателей по договорам добровольного страхования (договорам негосударственного пенсионного обеспечения, далее - НПО), заключенным в пользу работников со страховыми организациями (негосударственными пенсионными фондами, далее - НПФ), имеющими лицензии, выданные в соответствии с законодательством РФ, на ведение соответствующих видов деятельности в РФ. Указанные суммы относятся к расходам на оплату труда по договорам негосударственного пенсионного обеспечения при условии:

уплата взносов в НПФ должна быть предусмотрена трудовыми договорами (контрактами) и (или) коллективными договорами;

у НПФ должна быть лицензия, выданная в соответствии с законодательством РФ на ведение соответствующего вида деятельности в РФ;

пенсионная схема по договору с НПФ должна предусматривать учет пенсионных взносов на именных счетах работников (участников НПФ);

договор с НПФ должен предусматривать выплату пенсий до исчерпания средств на именном счете участника, но в течение не менее 5 лет, или пожизненно;

договор должен быть заключен в пользу работников. Суммы взносов в негосударственные пенсионные фонды, перечисленные за участников, которые не являются работниками налогоплательщика, не могут быть учтены в составе расходов для целей налогообложения прибыли (смотрите письмо Минфина России от 15.04.2011 N 03-03-06/1/239).

Кроме того, необходимо учитывать требование о предельном размере взносов в НПФ, которые могут быть учтены для целей налогообложения. Так, совокупная сумма взносов работодателей, выплачиваемая по договорам долгосрочного страхования жизни, добровольного пенсионного страхования и НПО работников, учитывается в расходах в размере, не превышающем 12% от суммы расходов на оплату труда (седьмой абзац п. 16 ст. 255 НК РФ).

Поэтому если организация, кроме взносов по договору НПО, уплачивает взносы по указанным выше договорам, то суммы выплат признаются в составе расходов в размере, не превышающем в совокупности 12% от суммы расходов на оплату труда.

При несоблюдении вышеперечисленных условий взносы на НПО не учитываются при определении налоговой базы по налогу на прибыль (п. 7 ст. 270 НК РФ).

При расчете предельных размеров платежей (взносов), исчисляемых в соответствии с п. 16 ст. 255 НК РФ, в расходы на оплату труда не включаются суммы платежей (взносов), предусмотренные этой нормой.

Согласно п. 6 ст. 272 НК РФ расходы по обязательному и добровольному страхованию (НПО) признаются в качестве расхода в том отчетном (налоговом) периоде, в котором в соответствии с условиями договора налогоплательщиком были перечислены (выданы из кассы) денежные средства на оплату страховых (пенсионных) взносов.

Если по условиям договора предусмотрена уплата взноса разовым платежом, то по договорам, заключенным на срок более одного отчетного периода, расходы признаются равномерно в течение срока действия договора пропорционально количеству календарных дней действия договора в отчетном периоде*(2).

Если в отношении отдельных видов расходов предусмотрены ограничения по размеру расходов, принимаемых для целей налогообложения, то база для определения предельной суммы расходов рассчитывается нарастающим итогом с начала налогового периода. При этом по расходам, связанным с пенсионным обеспечением, для определения предельной суммы расходов учитывается срок действия договора в налоговом периоде начиная с даты вступления такого договора в силу (п. 3 ст. 318 НК РФ).

Платежи (взносы) по бессрочным договорам НПО, предусматривающим выплату пенсий пожизненно, по мнению Минфина России, могут учитываться в расходах для целей налогообложения прибыли организаций равномерно исходя из порядка и условий внесения пенсионных взносов (в частности, за какой период уплачиваются взносы), содержащихся в пенсионном договоре и пенсионных правилах фонда, но в течение не менее пяти лет (смотрите письмо от 08.07.2010 N 03-03-06/1/454)*(2).

Порядок определения налоговой базы по договорам негосударственного пенсионного обеспечения регулируется положениями ст. 213.1 НК РФ.

Абзацем шестым п. 1 ст. 213.1 НК РФ установлено, что при определении налоговой базы по налогу на доходы физических лиц по договорам негосударственного пенсионного обеспечения, заключаемым с негосударственными пенсионными фондами, не учитываются суммы пенсионных взносов по договорам негосударственного пенсионного обеспечения, заключенным организациями и иными работодателями с имеющими соответствующую лицензию российскими негосударственными пенсионными фондами.

Иными словами, суммы пенсионных взносов по договорам негосударственного пенсионного обеспечения, уплаченные обществом (вкладчиком) в пользу работников (участников) в НПФ, в порядке и на условиях, установленных Законом N 75-ФЗ, не подлежат обложению НДФЛ (письмо Минфина России от 26.06.2019 N 03-04-06/47212).

Страховые взносы

Подпунктом 1 п. 1 ст. 420 НК РФ определено, что объектом обложения страховыми взносами для организаций признаются выплаты и иные вознаграждения в пользу физических лиц, подлежащих обязательному социальному страхованию в соответствии с федеральными законами о конкретных видах обязательного социального страхования (за исключением вознаграждений, выплачиваемых лицам, указанным в пп. 2 п. 1 ст. 419 НК РФ), в частности, в рамках трудовых отношений.

В соответствии с п. 1 ст. 421 НК РФ база для исчисления страховых взносов для организаций определяется по истечении каждого календарного месяца как сумма выплат и иных вознаграждений, предусмотренных п. 1 ст. 420 НК РФ, начисленных отдельно в отношении каждого физического лица с начала расчетного периода нарастающим итогом, за исключением сумм, не подлежащих обложению страховыми взносами в соответствии со ст. 422 НК РФ.

При этом в силу пп. 5 п. 1 ст. 422 НК РФ не подлежат обложению страховыми взносами суммы пенсионных взносов плательщиков по договорам негосударственного пенсионного обеспечения.

Таким образом, суммы пенсионных взносов, уплачиваемых организацией (вкладчиком) в пользу своих работников (участников) в НПФ по договору негосударственного пенсионного обеспечения, не облагаются страховыми взносами на основании пп. 5 п. 1 ст. 422 НК РФ (письмо Минфина России от 26.06.2019 N 03-04-06/47212). Аналогичная норма содержится в пп. 5 п. 1 ст. 20.2 Федерального закона от 24.07.1998 N 125-ФЗ "Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний".

Бухгалтерский учет

Расходы по уплате пенсионных взносов работодателем отражаются в бухгалтерском учете в составе расходов по обычным видам деятельности (п.п. 5 и 8 ПБУ 10/99).

При этом расходы организации, в частности, признаются:

в том отчетном периоде, в котором они имели место, независимо от времени фактической выплаты денежных средств и иной формы осуществления (допущение временной определенности фактов хозяйственной деятельности) (п. 18 ПБУ 10/99);

с учетом связи между произведенными расходами и поступлениями (соответствие доходов и расходов) (п. 19 ПБУ 10/99);

путем их обоснованного распределения между отчетными периодами, когда расходы обуславливают получение доходов в течение нескольких отчетных периодов и когда связь между доходами и расходами не может быть определена четко или определяется косвенным путем (п. 19 ПБУ 10/99).

Если условиями договора негосударственного пенсионного обеспечения предусмотрена уплата пенсионного взноса разовым платежом, а относятся эти расходы ко всему сроку действия договора, заключенного на срок более одного отчетного периода, они могут быть учтены в бухгалтерском учете равномерно, в течение срока действия договора.

В этом случае сумма, подлежащая ежемесячному включению в состав текущих расходов, может быть рассчитана пропорционально количеству календарных дней в каждом месяце к сроку действия договора негосударственного пенсионного обеспечения, выраженному в днях.

Для обобщения информации о расходах, произведенных в данном отчетном периоде, но относящихся к будущим отчетным периодам, в соответствии с Инструкцией по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденной приказом Минфина России от 31.10.2000 N 94н, предназначен счет 97 "Расходы будущих периодов".

На наш взгляд, в бухгалтерском учете организации операции могут быть отражены следующим образом:

Дебет 76 *(3) Кредит 51

- перечислены страховые взносы по договору негосударственного пенсионного обеспечения;

Дебет 97 Кредит 76 "Расчеты с разными дебиторами и кредиторами"

- суммы страховых взносов по договору негосударственного пенсионного обеспечения отражены в составе расходов будущих периодов;

Дебет 20 (26, 44) Кредит 97

- списана часть расходов по договору негосударственного пенсионного обеспечения за соответствующий период.

Если платежи производятся равномерно (как в рассматриваемой ситуации ежемесячно), можно не использовать счет 97:

Дебет 20 (26, 44) Кредит 76 "Расчеты с разными дебиторами и кредиторами"

- суммы ежемесячных страховых взносов по договору негосударственного пенсионного обеспечения учтены в расходах за соответствующий период.

Рекомендуем также ознакомиться с материалами:

- Энциклопедия решений. Платежи работодателей по договорам негосударственного пенсионного обеспечения работников;

- Вопрос: Руководство организации приняло решение заключить договор с негосударственным пенсионным фондом (НПФ). По его условиям компания будет перечислять взносы в НПФ в счет формирования будущих пенсий работников. Какие последствия будут в отношении таких платежей по НДФЛ и страховым взносам? Как учитываются платежи для целей налогообложения прибыли, если в будущем компания переведет пенсионные средства из одного НПФ в другой? (журнал "ЭЖ Вопрос-Ответ", N 10, октябрь 2019 г.);

- Энциклопедия решений. Налоговая база по НДФЛ по договорам негосударственного пенсионного обеспечения и договорам обязательного пенсионного страхования, заключаемым с НПФ.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

профессиональный бухгалтер Молчанов Валерий

Ответ прошел контроль качества

21 февраля 2020 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

*(1) Участником является физическое лицо, которому в соответствии с заключенным между вкладчиком и фондом пенсионным договором должны производиться или производятся выплаты негосударственной пенсии. Вкладчиком может быть как физическое, так и юридическое лицо. Вкладчик - физическое лицо вправе заключить договор в отношении себя (тогда он выступает и участником) или другого человека.

Пенсионный договор должен содержать, в частности, вид пенсионной схемы; положения о правах и об обязанностях сторон; положения о порядке и об условиях внесения пенсионных взносов. При этом порядок и условия исполнения фондом обязательств по пенсионным договорам определяются пенсионными правилами фонда (п. 2 ст. 9, п. 1 ст. 12 Закона N 75-ФЗ).

*(2) Если учет пенсионных взносов изначально предусмотрен на солидарном счете вкладчика, то расходы на негосударственное пенсионное страхование признаются в том отчетном (налоговом) периоде, в котором они зачисляются на именной пенсионный счет работника. Такая позиция изложена в постановлении Президиума ВАС РФ от 30.10.2012 N 9061/12. Отметим, что ранее нижестоящие арбитражные суды в своих решениях указывали, что в целях признания расходов на пенсионное страхование дожидаться момента, когда средства будут распределены с солидарного счета на именные счета участников, не нужно (смотрите постановления ФАС Восточно-Сибирского округа от 06.12.2011 N А33-17476/2010, ФАС Московского округа от 30.03.2011 N КА-А40/2605-11).

*(3) В соответствии с Планом счетов бухгалтерского учета для обобщения информации о расчетах по социальному страхованию, пенсионному обеспечению и обязательному медицинскому страхованию работников организации предназначен счет 69 "Расчеты по социальному страхованию и обеспечению".

То есть организация может использовать не счет 76, а счет 69. Порядок применения счетов бухгалтерского учета, как и порядок отражения операций в учете, следует закрепить в учетной политике организации.

Письмо для подтверждения подписки отправлено на указанный вами e-mail.

22 ноября 2019 12:11

Застрахованные лица в системе обязательного пенсионного страхования должны владеть вопросами о своих пенсионных накоплениях, о негосударственных пенсионных фондах и о смене управляющей компании. Есть те, кто вовсе забывает, с каким страховщиком у них заключен договор на управление средствами пенсионных накоплений. Это важный вопрос, который касается каждого, особенно молодых.

Как и где можно узнать данную информацию?

Узнать о своих накоплениях, в том числе о страховщике можно, получив выписку из своего индивидуального лицевого счета на Портале госуслуг, через личный кабинет на сайте ПФР, мобильное приложение ПФР или обратившись в Клиентскую службу ПФР.

Что такое пенсионные накопления и из чего они формируются?

Пенсионные накопления – это средства, которые формируются за счет сумм страховых взносов работодателя, перечисляемых на накопительную пенсию работника в системе обязательного пенсионного страхования и дохода от их инвестирования.

Сегодня работодатели платят страховые взносы по тарифу 22% от фонда оплаты труда работника, из них 6% тарифа - на формирование пенсионных накоплений, а 16% - на формирование страховой пенсии, а могут, по выбору гражданина, все 22% идти на формирование страховой пенсии.

Пенсионные накопления формируются:

- у работающих граждан 1967 года рождения и моложе – за счет страховых взносов работодателя, уплаченных с 2002 по 2013 года.

- у граждан 1966 года рождения и старше - только за счет добровольных взносов в рамках Программы государственного софинансирования пенсионных накоплений, или же за счет направления средств материнского (семейного) капитала на накопительную пенсию. А если гражданин работает, страховые взносы на обязательное пенсионное страхование направляются только на формирование страховой пенсии.

- у мужчин 1953-1966 года рождения и женщин 1957-1966 года рождения, в пользу которых в период с 2002 по 2004 гг. включительно уплачивались страховые взносы на накопительную пенсию. С 2005 года эти отчисления были прекращены в связи с изменениями в законодательстве.

Важно! С 2014 года по 2021 гг. все страховые взносы на обязательное пенсионное страхование, уплачиваемые работодателями за своих работников, в размере тарифа 22% от фонда оплаты труда направляются на формирование страховой пенсии.

Как выбрать вариант пенсионного обеспечения: с накопительной или без?

В 2014 и 2015 годах каждый гражданин 1967 года рождения и моложе имел возможность выбрать для себя вариант пенсионного обеспечения в отношении своих будущих пенсионных накоплений:

- формировать только страховую пенсию;

- формировать страховую и накопительную пенсию одновременно.

В зависимости от выбора варианта пенсионного обеспечения тариф страховых взносов на обязательное пенсионное страхование распределяется следующим образом:

Например: До 2014 года заработная плата работника составляет 25 000 рублей в месяц, работодатель направил на его пенсию сумму от фонда оплаты труда в размере: 25 000 рублей х 22% = 5 500 руб., в том числе по тарифу 6% от фонда оплаты труда 1500 рублей – на формирование накопительной пенсии.

Если застрахованное лицо примет решение формировать только страховую пенсию, то на нее будет направлены все 16% от фонда оплаты труда (4000 рублей).

Гражданам 1966 года рождения и старше выбор варианта пенсионного обеспечения не предоставлялся.

Граждане 1967 года рождения и моложе, сделавшие до 31 декабря 2015 года выбор в пользу формирования страховой и накопительной пенсии в системе ОПС, могут в любой момент отказаться от формирования накопительной пенсии и направить 6 процентов страховых взносов на формирование только страховой пенсии.

В настоящее время право выбора варианта пенсионного обеспечения сохраняют лица 1967 года рождения и моложе, которые с 1 января 2014 года впервые начали трудовую деятельность. До 31 декабря года, в котором истекает пятилетний период данные граждане вправе:

- заключить договор об обязательном пенсионном страховании и обратиться с заявлением о переходе (досрочном) переходе в негосударственный фонд;

- либо обратиться с заявлением о выборе инвестиционного портфеля управляющей компании, расширенного инвестиционного портфеля государственной управляющей компании или инвестиционного портфеля государственных ценных бумаг государственной управляющей компании.

Как выбрать управляющую компанию (УК) или Негосударственный пенсионный фонд (НПФ)?

Всего в регионе открыто лицевых счетов на 414 тыс. зарегистрированных лиц, из которых у 147 тыс. формируются пенсионные накопления.

За 10 месяцев 2019 было принято на территории республики 98 заявлений о смене страховщика. По сравнению с 2017-2018 годами уменьшение втрое. Связано это с тем, что с 2019 года заявление о выборе страховщика (из ПФР в НПФ, из НПФ в ПФР, из НПФ в НПФ) можно подать только лично в территориальном органе ПФР, через законного представителя или через портал госуслуг.

Граждане вправе передавать средства пенсионных накоплений от одного страховщика другому страховщику для инвестирования на финансовом рынке управляющими компаниями. Страховщиками являются:

- Пенсионный фонд Российской Федерации – инвестирует пенсионные накопления через государственную управляющую компанию “Внешэкономбанк” и частные управляющие компании.

- Негосударственный пенсионный фонд (НПФ).

На сегодня всего действуют 18 управляющих компаний и 33 негосударственных пенсионных фондов.

А если средства находятся в негосударственном пенсионном фонде?

Если средства находятся в НПФ в выписке из индивидуального лицевого счета будет указано только в каком именно НПФ формируется накопительная пенсия, а также сумма средств пенсионных накоплений без учета инвестиционного дохода. Точную сумму пенсионных накоплений можно узнать, обратившись в свой Негосударственный пенсионный фонд.

А если средства находятся в государственной управляющей компании?

Если средства пенсионных накоплений формируются в государственной управляющей компании, то актуальную информацию о пенсионных накоплениях и результатах инвестирования можно узнать в сведениях о состоянии индивидуального лицевого счета по форме СЗИ-ИЛС, обратившись в территориальные органы ПФР, в многофункциональный центр, в личном кабинете на сайте ПФР, на Портале госуслуг и через приложение для смартфона “ПФР Электронные сервисы”.

В чем разница между УК и НПФ?

Если пенсионные накопления находятся в доверительном управлении управляющей компании (УК) или государственной управляющей компании (ГУК), то назначение и выплату накопительной пенсии, учет средств пенсионных накоплений и результатов их инвестирования управляющими компаниями осуществляет ПФР.

Если пенсионные накопления находятся в НПФ, то инвестирование и учет пенсионных накоплений, а также назначение и выплату накопительной пенсии осуществляет выбранный гражданином НПФ.

На что нужно обращать внимание при смене страховщика?

Менять страховщика (ПФР или НПФ), управляющую компанию можно ежегодно, подав соответствующее заявление в ближайший территориальный орган ПФР.

Если гражданин будет осуществлять смену страховщика (переход из ПФР в НПФ, НПФ в ПФР, или из НПФ в НПФ) чаще одного раза в пять лет, он может потерять инвестиционный доход, полученный предыдущим страховщиком. При этом если страховщиком гражданина является ПФР, смену управляющей компании или инвестиционного портфеля УК можно производить ежегодно без потери инвестиционного дохода.

Пример 1. Гражданин подавал заявление о переводе средств в НПФ в 2014 году. Заявление подлежит рассмотрению на следующий год, после его подачи. Его заявление было рассмотрено в 2015 году, в этом же году средства пенсионных накоплений были переданы в НПФ.

Следовательно, с этого года и нужно отсчитывать 5 лет. В нашем примере истечение 5 лет произойдет в 2019 году. Таким образом, именно в 2019 году гражданин может написать новое заявление на смену страховщика. Если это условие будет соблюдено, то потери инвестиционного дохода не будет. Если же он подаст заявление на переход в 2020 и заявление будет рассмотрено положительно в 2021 году, то гражданин потеряет доход за 2020 год.

Пример 2. Гражданка подавала заявление о переводе пенсионных накоплений в НПФ в 2012 году. Ее заявление было рассмотрено в 2013 году, в этом же году средства были переданы в управление выбранного НПФ. Следовательно, 5 лет у нее истекло в 2017 году. Наиболее выгодным годом для смены страховщика для нее был 2017 год. Если же она подаст заявление в 2019 году, то потеряет инвестиционный доход за 2018-2019 годы.

До какого срока и как можно подать заявление о смене страховщика?

С 2019 года подать заявления о смене страховщика (ПФР, НПФ) через портал госуслуг, на сайте ПФР или обратившись в территориальный орган ПФР можно будет в течение всего года, но не позднее 1 декабря текущего года.

Если застрахованное лицо до 1 декабря подал в территориальный орган ПФР заявление о смене страховщика, то он может не позднее 31 декабря отказаться от смены страховщика или заменить на другого. В этом случае он должен уведомить ПФР о своем окончательном решении до 31 декабря.

Если гражданин решил сменить страховщика, что ему необходимо для этого предпринять?

Если вы решили перейти из ПФР в НПФ или из одного НПФ в другой НПФ, то вам необходимо оформить два документа:

- - в Пенсионный фонд России подать заявление о переходе;

- - заключить с выбранным НПФ договор об обязательном пенсионном страховании.

При переводе средств пенсионных накоплений из НПФ в ПФР или при смене управляющей компании достаточно только подать заявление в территориальный орган ПФР. Ваши документы будут рассмотрены до 1 марта года, следующего за годом подачи заявления. В срок до 1 апреля будет произведен перевод средств, а к концу апреля информация о переводе отразится в выписке из индивидуального лицевого счета.

Где можно получить информацию уровня доходности УК и НПФ?

Стоит ли гражданам остерегаться мошенников?

Бдительность необходимо проявлять всегда. Сотрудники Пенсионного фонда России никогда не ходят по квартирам и не предлагают оформление каких-либо документов и заявлений. Обращаем внимание граждан на то, что в качестве агентов НПФ могут выступать сотрудники кредитных организаций, страховых или кадровых агентств, салонов мобильной связи. Необходимо проявлять бдительность при открытии счета, оформлении кредитного договора или договора страхования, при покупке мобильного телефона или поиске работы и внимательно изучать все подписываемые документы. Недобросовестные агенты НПФ могут воспользоваться вашим доверием, паролем в Портал госуслуг, невнимательностью и перевести ваши пенсионные накопления. Необходимо помнить, что перевод средств в негосударственный пенсионный фонд, УК – это право, а не обязанность! Не поддавайтесь на уговоры агентов НПФ о том, что ваши пенсионные накопления, находящиеся в ПФР могут пропасть. Они инвестируются через управляющие компании и выплачиваются застрахованным лицам при достижении пенсионного возраста.

В таком случае гражданам заранее надо позаботиться о выплате своих пенсионных накоплений?

Да, особенно это касается граждан предпенсионного возраста, они должны заранее решить, где они намерены оформлять и получать накопительную пенсию. Если пенсионные накопления формируются в негосударственном фонде, то направлять пакет документов для назначения выплаты из средств пенсионных накоплений необходимо в этот НПФ.

Обращение за выплатой за счет средств пенсионных накоплений:

С 2019 года с учетом повышения пенсионного возраста принципиальных изменений в законодательстве о выплате пенсионных накоплений не произойдет. Они по-прежнему будут выплачивать женщинам и мужчинам, достигшим возраста 55 и 60 лет соответственно, даже, если они не будут еще пенсионерами.

Обратиться за выплатой из средств пенсионных накоплений (единовременная выплата, выплата накопительной пенсии, срочная пенсионная выплата, выплата правопреемникам) необходимо к страховщику, у которого формировались пенсионные накопления (ПФР или НПФ).

Если вы уже пенсионер, но ранее не обращались за выплатой пенсионных накоплений и вашим страховщиком является ПФР, то в этом случае можно обратиться с заявлением об установлении соответствующей выплаты либо через личный кабинет гражданина на сайте Пенсионного фонда России www.pfrf.ru, либо лично в территориальный орган ПФР, который назначил пенсию.

Если вы впервые обращаетесь за назначением пенсии, то может быть одновременно назначена страховая пенсия и определен вид выплаты за счет средств пенсионных накоплений. Заявления будут разные.

Средства пенсионных накоплений можно получить в виде:

- Единовременной выплаты – выплачиваются сразу все пенсионные накопления одной суммой. Получатели:

- ü граждане, у которых размер накопительной пенсии составляет 5 процентов и менее по отношению к сумме размера страховой пенсии по старости и размера накопительной пенсии, рассчитанных по состоянию на день назначения накопительной пенсии;

- ü граждане, получающие страховую пенсию по инвалидности или по случаю потери кормильца, либо получающие пенсию по государственному пенсионному обеспечению, которые при достижении общеустановленного пенсионного возраста не приобрели право на страховую пенсию по старости из-за отсутствия необходимого страхового стажа или необходимого количества пенсионных коэффициентов (с учетом переходных положений пенсионной формулы).

Пример 3. Пенсионерка, которой исполнилось 50 лет в 2019 году, обратилась за назначением единовременной выплаты средств пенсионных накоплений. Размер страховой пенсии по старости на дату обращения составлял 14 000 рублей. Общая сумма средств пенсионных накоплений, учтенных в специальной части индивидуального лицевого счета составляла – 200 000 руб.

Порядок расчета единовременной выплаты средств пенсионных накоплений следующий:

1) Определение размера накопительной пенсии по формуле:

где НП- размер накопительной пенсии;

ПН – сумма средств пенсионных накоплений, учтенных в специальной части индивидуального лицевого счета.

Т – количество месяцев ожидаемого периода выплаты страховой пенсии по старости, которое в 2019 г. составляет 300 месяцев (25 лет).

НП = 200 000/300 = 666,66 руб. – это размер накопительной пенсии.

2) Определение общего размера страховой пенсии и накопительной пенсии:

14 000руб. размер страховой пенсии + 666,66 руб. размер накопительной пенсии = 14666,66 руб. - общий размер страховой и накопительной пенсий.

3) Определение доли накопительной пенсии в общем размере двух пенсий:

666,66 (накопительная пенсия) делится на 14 666,66 (общий размер страховой пенсии и накопительной пенсии) умножается на 100%= 4,5% - это доля накопительной пенсии.

В данном случае доля накопительной пенсии составила меньше 5 %, что дает право на назначение единовременной выплаты средств пенсионных накоплений.

Пенсионерка получит единовременной выплатой средства пенсионных накоплений в сумме 200 000 рублей.

Если доля накопительной пенсии окажется больше 5%, то застрахованное лицо имеет право на назначение срочной пенсионной выплаты или накопительной пенсии.

- Срочной пенсионной выплаты. Ее продолжительность определяет сам гражданин, но она не может быть меньше 10 лет. Выплачивается при возникновении права на пенсию по старости лицам, сформировавшим пенсионные накопления за счет взносов в рамках Программы государственного софинансирования накопительной пенсии, в том числе взносов работодателя, взносов государства на софинансирование и дохода от их инвестирования, а также за счет средств материнского (семейного) капитала, направленных на формирование будущей пенсии матери, и дохода от их инвестирования.

- Накопительной пенсии – осуществляется ежемесячно и пожизненно. Ее размер рассчитывается исходя из ожидаемого периода выплаты с 2019 года – 21 год (252 месяцев). Чтобы рассчитать ежемесячный размер выплаты, надо общую сумму пенсионных накоплений, учтенную в специальной части индивидуального лицевого счета застрахованного лица, по состоянию на день, с которого назначается выплата, разделить на 252 месяца.

Когда можно обратится за единовременной выплатой за счет средств пенсионных накоплений?

С 2015 года пенсионеру можно обратится за единовременной выплатой за счет средств пенсионных накоплений 1 раз в 5 лет. Если первый раз пенсионеру была назначена единовременная выплата до 2015 года, он может обратиться повторно, не дожидаясь истечения 5 лет. Если же после 2015 года, то повторная выплата осуществляется после истечения 5 лет.

Пример 4. Пенсионеру назначена единовременная выплата в 2014 году. При этом пенсионер является участником Программы государственного софинансирования накопительной пенсии и продолжает уплату добровольных страховых взносов на накопительную пенсию. Обратиться повторно за получением средств пенсионных накоплений он может в любое время. Так, если он обратится в 2019 году, то получит средства, накопленные с 2014 года по текущую дату. Если он и дальше продолжит уплату средств, то повторное обращение может быть не раньше 2024 года, т.е. на него уже будет распространяться 5 летний срок. Об этом важно помнить всем гражданам, которые продолжают формировать накопительную пенсию. Меняя страховщика пенсионных накоплений не чаще чем раз в 5 лет, вы сохраните инвестиционный доход и преумножите свои пенсионные накопления. Получить и проверить информацию о состоянии своего лицевого счета в ПФР можно в любое время, в любом месте через мобильное приложение «ПФР Электронные сервисы», в личном кабинете на сайте ПФР и в Портале госуслуг.

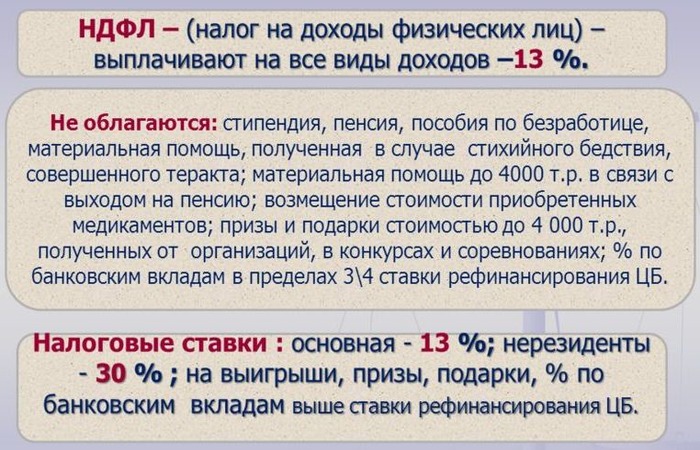

Подоходный налог – сумма, выплачиваемая государству с дохода, который получают физические лица на территории страны. По общему правилу на данный момент он составляет 13%.

Налог на доходы физических лиц (НДФЛ) – именно таково его правильное наименование, является прямым налогом, который оплачивают не только граждане РФ, но и иностранцы при условии получения какой-либо прибыли на территории страны.

Бесплатно по России

Те из них, которые не являются налоговыми резидентами, обязаны отчислять 30%. При этом НДФЛ берут не с любого дохода, к примеру, не облагаются им социальные выплаты, а в ряде случаев, предусмотренных действующим российским законодательством, предусмотрены так называемые вычеты – уменьшение налоговой базы по определенным основаниям.

Облагается ли пенсия подоходным налогом

По своей сути, пенсия представляет собой социальную выплату, на которую могут рассчитывать граждане, нуждающиеся в особой материальной поддержке. Круг ее получателей довольно широк и это далеко не только лица пожилого возраста. Пенсия выплачивается:

- военным, имеющим определенную выслугу;

- инвалидам;

- несовершеннолетним в связи с потерей кормильца.

Данные социальные выплаты НДФЛ не облагаются.

Однако большинство пенсионеров – лица преклонных лет, достигшие соответствующего возраста и имеющие необходимый трудовой стаж. Как же формируется такая пенсия?

Каждый месяц работодатель платит за каждого работника так называемые страховые взносы. Их сумма составляет определенный процент от заработной платы сотрудника. Часть этих средств идет в ФСС, ФОМС, ТФОМС. Это социальное и медицинское страхование. Большая же часть денежных средств, оплачиваемых работодателем, уходит в ПФР на формирование будущей пенсии сотрудника. Она, в свою очередь, состоит из страховой и накопительной частей.

Согласно действующему законодательству, накопительную часть гражданин может оставить в государственном пенсионном фонде, а может выбрать негосударственный пенсионный фонд (НПФ). НПФ предлагают более высокие проценты на эти накопления, поэтому ожидается, что величина пенсии, получаемой через них в будущем, будет выше.

Разобравшись, какие же бывают пенсии и из чего они состоят, можно ответить на вопрос, относительно обложения пенсионных выплат подоходным налогом.

С выплат от государственного фонда НДФЛ не удерживается. Если же пенсия приходит от негосударственного источника, то в таком случае она облагается подоходным налогом. Однако здесь существуют исключения. Так, не платится НДФЛ с пенсий, которые выплачиваются НПФ, имеющими соответствующую лицензию.

Также распространены случаи, когда крупные работодатели самостоятельно заключают договора с выбранными ими НПФ или имеют свой фонд. Их работники по выходе на заслуженный отдых также налог не платят. Иными словами, НДФЛ берется только с только накопительной части пенсии, выплачиваемая НПФ, не имеющим государственной лицензии, с которым работник заключил договор непосредственно от своего имени.

Законодательная база

То правило, что государственные пенсионные выплаты не облагаются налогом, подкреплено п. 2 ст. 217 Налогового Кодекса РФ. Однако эта же норма устанавливает, что подоходный налог берется с добровольного страхования накопительной части пенсии.

Какие налоги платят работающие пенсионеры

В России распространена ситуация, когда многие граждане, имеющие право на пенсию в связи с достижением соответствующего возраста, стараются сохранить прежнее место работы или продолжают трудовую деятельность в другом месте. С точки зрения действующего законодательства никаких препятствий и ограничений для получения пенсионных выплат в таком случае нет. При этом работающие пенсионеры остаются плательщиками различных налоговых сборов.

Так, они уплачивают НДФЛ со своей заработной платы в полном объеме, равно как и остальные граждане страны. Для налоговых резидентов эта сумма составляет 13%.

Также они уплачивают НДФЛ и с других видов доходов, например, выигрышей, дивидендов, от предоставления услуг и продажи товаров и имущества. Облагается налогом и часть пенсии, выплачиваемой по договорам с НПФ, о чем говорилось ранее.

Кроме НДФЛ, существуют и иные, более специфические платежи, обязанность по уплате которых лежит на гражданах. Это имущественный, земельный и транспортный налоги.

Пенсионеры, в том числе и работающие, полностью освобождены от уплаты сбора на имущество.

Что касается земельного и транспортного налога, то они относятся к категории местных пошлин. Это означает, что возможность освобождения от них устанавливается на региональном уровне. Таким образом, в части субъектов работающие пенсионеры их платят, а в части нет.

Возврат налога при покупке недвижимости

Налоговый вычет при приобретении недвижимости может получить любой налогоплательщик при условии его официального трудоустройства. Это касается и работающих пенсионеров.

Никаких особенностей в порядке его оформления для этой категории граждан нет. Для возвращения налогового вычета пенсионеру необходимо предоставить в ИФНС следующие документы:

- декларацию по форме 3НДФЛ;

- правоустанавливающие бумаги на объект недвижимости;

- справку о сумме ранее уплаченных налогов.

Пенсия, по большей части, является социальной выплатой, которая не облагается налогами. Исключение составляет ее накопительная часть, выплачиваемая НПФ при условии добровольного страхования. Однако обязанность по уплате большинства остальных видов налогов за пенсионерами сохраняется в полном объеме.

Полезное видео

Предлагаем посмотреть видео-сюжет о возврате налога за покупку недвижимости пенсионерами:

"Российский налоговый курьер", N 8, 2003

Глава 25 Налогового кодекса предусматривает особенности налогообложения доходов негосударственных пенсионных фондов. Однако, как это часто бывает, соответствующие нормы Кодекса сформулированы не лучшим образом и оставляют простор для различного рода толкований.

Пенсионные схемы

Порядок работы негосударственных пенсионных фондов установлен Федеральным законом от 07.05.1998 N 75-ФЗ "О негосударственных пенсионных фондах" (далее - Закон о НПФ).

Негосударственный пенсионный фонд - это "особая организационно-правовая форма некоммерческой организации социального обеспечения" (п.2 Закона о НПФ). Исключительными видами деятельности такой организации являются:

- негосударственное пенсионное обеспечение, то есть выплаты гражданам пенсий помимо государственной пенсионной системы;

- участие в выплате накопительной части трудовой пенсии в рамках государственной пенсионной системы;

- участие в выплате профессиональных пенсий, которые выплачиваются отдельным категориям граждан в соответствии с федеральными законами и специальными договорами.

Высшим органом НПФ является совет фонда, представляющий интересы учредителей. Текущей деятельностью НПФ руководит исполнительный орган. Он может быть единоличным (исполнительный директор, президент) либо коллегиальным (дирекция).

Физические лица, которым НПФ выплачивает негосударственные пенсии, называются участниками фонда. Лица, которые делают пенсионные взносы в фонд, - вкладчиками фонда. Вкладчиками могут быть участники фонда либо третьи лица (например, организации-работодатели могут делать взносы в пользу своих работников).

Средства, предназначенные на выплату пенсий, учитываются на аналитических пенсионных счетах и называются пенсионными резервами. Доход от размещения резервов (инвестиционный доход) идет либо на пополнение пенсионных счетов, либо на покрытие расходов фонда.

Согласно ст.18 Закона о НПФ пенсионные резервы включают в себя резервы покрытия пенсионных обязательств и страховой резерв и формируются за счет:

- пенсионных взносов;

- дохода фонда от размещения пенсионных резервов;

- целевых поступлений.

Помимо пенсионных резервов НПФ имеет в своем распоряжении собственные средства. К таковым относится прежде всего совокупный вклад учредителей НПФ, который в настоящее время должен составлять не менее 3 млн руб., а с 2005 г. - 30 млн руб.

В связи с проведением пенсионной реформы НПФ получили право участвовать в обязательном пенсионном страховании граждан, а также в системах профессионального пенсионного страхования. В частности, НПФ вправе заключать с гражданами договоры об обязательном пенсионном страховании и получать от них средства на выплату накопительной части трудовой пенсии. Это установлено Федеральным законом от 10.01.2003 N 14-ФЗ.

Средства, собранные фондом на выплату накопительной части трудовой пенсии, а также на выплату специальных профессиональных пенсий, называются пенсионными накоплениями. Учет средств ведется обособленно от средств, собранных по обычным договорам негосударственного пенсионного обеспечения.

Размещением пенсионных резервов и накоплений занимается специальная компания по управлению активами фонда (управляющая). Фонд может работать с несколькими такими компаниями сразу. Самостоятельно размещать свои резервы фонд имеет право только в банковские депозиты, государственные ценные бумаги РФ и иные объекты, разрешенные Правительством РФ.

Размер отчислений на формирование имущества, предназначенного для обеспечения уставной деятельности фонда, и покрытие расходов, связанных с обеспечением уставной деятельности фонда, не должен превышать в сумме 15% дохода, полученного от размещения средств пенсионных резервов, и 15% дохода, полученного от инвестирования средств пенсионных накоплений, после вычета вознаграждения управляющей компании и специализированному депозитарию фонда и уплаченных налогов (ст.27 Закона о НПФ).

Все ценные бумаги фонда хранятся в специальном депозитарии, который должен иметь ту же лицензию, что и депозитарии паевых инвестиционных фондов. Бухгалтерская отчетность НПФ подлежит обязательному ежегодному аудиту, а обязательства перед участниками - актуарной оценке.

Пенсионные резервы формируются на основе так называемых пенсионных схем. На той же основе выплачиваются и пенсии. Пенсионные схемы - это "совокупность условий, определяющих порядок уплаты пенсионных взносов и выплат негосударственных пенсий" (ст.3 Закона о НПФ).

В настоящее время используются две основные пенсионные схемы: с фиксированными взносами (накопительная схема) и с фиксированными выплатами (солидарная схема). Разница между ними - в порядке расчета пенсий и взносов. В первом случае сумма пенсии заранее неизвестна участнику, она будет зависеть от сделанных им взносов. Во втором же, наоборот, сначала определяется минимальная сумма пенсии, которую хотел бы получать участник. Исходя из этого и рассчитывается сумма его взносов.

При накопительной схеме для каждого участника открывается личный аналитический пенсионный счет. На него зачисляются все взносы и причитающаяся доля дохода от размещения пенсионных резервов. Каждый участник такой схемы будет получать свою индивидуальную пенсию в зависимости от того, сколько средств будет накоплено на его личном счете.

Солидарная схема строится на принципах, аналогичных страхованию на дожитие. Для всех участников схемы ведется единый солидарный пенсионный счет. На нем учитываются и взносы, и доход от размещения пенсионных резервов. Какого-либо разделения средств между участниками НПФ на счете нет. При наступлении оснований для выплаты пенсии (например, по достижении пенсионного возраста) НПФ гарантирует всем участникам солидарной схемы определенную пенсию.

Кроме того, применяются и комбинированные схемы. Но в российских условиях, когда основными вкладчиками НПФ являются работодатели, преобладают солидарные схемы.

Доходы и расходы фонда

Особенности определения доходов НПФ установлены в ст.295 НК РФ. К доходам, полученным от размещения пенсионных резервов, кроме доходов, предусмотренных ст.ст.249 и 250 НК РФ, относятся, в частности, доходы от размещения пенсионных резервов в ценные бумаги, от осуществления инвестиций и других вложений, определяемые в порядке, установленном гл.25 Кодекса для соответствующих видов доходов.

Для целей налогообложения прибыли у НПФ не учитываются доходы, указанные в пп.1 (в части вступительных взносов) 5, 6 п.2 ст.251 НК РФ.

Доход от размещения пенсионных резервов определяется как положительная разница между доходом от размещения пенсионных резервов и доходом, рассчитанным исходя из ставки рефинансирования Банка России и суммы размещенного резерва, с учетом времени фактического размещения при условии размещения средств по пенсионным счетам.

Таким образом, доходы НПФ делятся на две группы:

- от размещения пенсионных резервов;

- от "уставной деятельности" (то есть все прочие доходы).

Доходы первой группы облагаются налогом на прибыль только в части, превышающей ставку рефинансирования, начисленную на сумму размещенных пенсионных резервов. Прочие доходы облагаются налогом в полном объеме.

В пп.1 и 2 ст.296 НК РФ расходы НПФ разделены также на две группы:

- связанные с размещением пенсионных резервов "с учетом ограничений, предусмотренных законодательством Российской Федерации о негосударственном пенсионном обеспечении". Это означает, что доход от размещения пенсионных резервов можно уменьшить на сумму таких расходов не более чем на 15%;

- прочие.

Гладко только на бумаге.

Положения Налогового кодекса в части налогообложения НПФ содержат целый ряд неточных и спорных норм.

Начнем с определения дохода от размещения пенсионных резервов. Согласно ст.295 НК РФ к доходам от размещения пенсионных резервов относятся доходы, перечисленные в ст.ст.249 и 250 Кодекса (в них дано общее определение доходов от реализации и внереализационных доходов), и другие доходы. К "другим" законодатель отнес, в частности, доходы от вложения пенсионных резервов в ценные бумаги и объекты, "установленные законодательством о негосударственных пенсионных фондах".

Получается, что в состав доходов от размещения пенсионных резервов собственно доходы от размещения этих резервов относятся лишь "в частности" - не считая всех остальных доходов, перечисленных в ст.ст.249 и 250 НК РФ. Такая формулировка выглядит по меньшей мере нелогично. Это во-первых.

Далее, согласно п.8 ст.280 и п.2 ст.274 Кодекса, налоговая база по операциям с ценными бумагами, а также по доходам, облагаемым по ставкам, отличным от 24%, определяется отдельно. Никаких исключений из данного правила для НПФ не сделано. Это во-вторых.

И, наконец, третий спорный момент. Как мы уже сказали, Кодекс требует от НПФ определить "положительную разницу между полученным доходом от размещения пенсионных резервов и доходом, рассчитанным исходя из ставки рефинансирования". Причем расчетный доход нужно определять "с учетом времени фактического размещения" и "при условии размещения указанных средств по пенсионным счетам".

Таким образом, фонд должен рассчитать, сколько резервов у него размещено в каждый конкретный момент. Ведь только обладая этой информацией, можно начислить на сумму этих резервов ставку рефинансирования "с учетом времени фактического размещения".

Однако в ст.295 НК РФ не приведена методика такого расчета. Значит, НПФ должен разработать ее самостоятельно. Но что за "напасть": действующее законодательство содержит несколько определений понятия "пенсионные резервы" (об этом ниже).

По мнению МНС России, размещенные пенсионные средства - это средства, размещенные в банках или через доверительных управляющих.

Расчет суммы размещенных пенсионных резервов

Как мы уже отметили, один из самых сложных вопросов - это расчет доходов от размещения пенсионных резервов с учетом ставки рефинансирования.

Налоговое законодательство не содержит определения понятия "пенсионные резервы". Поэтому в соответствии с п.1 ст.11 НК РФ мы, казалось бы, вправе "обратиться за разъяснениями" к другим отраслям права. Но и там нас ждет разочарование: вместо одного найдем целых три различных определения пенсионных резервов.

Например, в ст.3 Закона о НПФ пенсионные резервы определены как "совокупность средств, находящихся в собственности фонда и предназначенных для обеспечения выплат негосударственных пенсий". В бухучете размещенные резервы фонда отражаются по дебету счета 79 "Внутрихозяйственные расчеты" (если они размещены через управляющую компанию) либо по дебету счетов 55 "Специальные счета в банках", 58 "Финансовые вложения", 76 "Расчеты с разными дебиторами и кредиторами" и т.д. (если часть резервов НПФ размещает самостоятельно).

В то же время в нормативно-правовых актах по бухгалтерскому учету пенсионные резервы определяются как сумма средств, учтенная в пассиве баланса фонда по статье "Резервы предстоящих расходов и платежей". Например, в "Отчете о финансовом положении фонда" (форма НПФ-Ф, утвержденная Приказом Инспекции негосударственных пенсионных фондов при Минтруде России от 21.06.2000 N 47) сумма пенсионных резервов приравнивается к строке 650 пассива баланса фонда ("Резервы предстоящих расходов и платежей").

По кредиту счета 96 "Резервы предстоящих расходов" отражается сумма резервов, сформированная в соответствии с уставом и решениями руководящих органов фонда. Реальная сумма размещенных резервов может отличаться от суммы, учтенной на счете 96. Ведь на практике по целому ряду причин не все суммы, которые фактически являются размещенными пенсионными резервами, сразу учитываются на счете 96. Например, доход, полученный от размещения пенсионных резервов, который не менее чем на 85% должен быть использован на увеличение этих резервов, до решения руководства фонда о распределении этих сумм нужно отражать по счету 84 "Нераспределенная прибыль (непокрытый убыток)".

Наконец, в нормативно-правовых актах Инспекции негосударственных пенсионных фондов при Минтруде России иногда пенсионные резервы определяются с точки зрения актуарной математики. Например, в Приказе этой Инспекции от 07.02.2000 N 7 говорится, что "фактический размер пенсионных резервов равен современной стоимости поступлений денежных средств от активов, в которые размещены пенсионные резервы". Далее читаем: "Современная стоимость поступлений денежных средств от активов определяется на отчетную дату в соответствии с методикой, устанавливаемой Инспекцией с учетом предложений Коллегии пенсионных актуариев для проведения ежегодного актуарного оценивания фондов".

По мнению МНС России, в 2002 г. суммы размещенных пенсионных резервов за отчетный период, включая остатки страховых резервов, сформированных на 1 января 2002 г., можно взять из данных бухгалтерского учета. Выбранный способ следует отразить в учетной политике для целей налогообложения.

Определение средней суммы размещенных резервов фонда

НПФ обязаны вести отдельный учет операций по размещению резервов. Поэтому сумма размещенных резервов может быть взята из бухучета (остатки по счетам 58, 01 и др. за минусом дебиторской задолженности и остатков по счетам 51, 52 и т.п.).

Чтобы рассчитать доход по ставке рефинансирования "с учетом времени фактического размещения", бухгалтер фонда должен вычислить только средневзвешенную сумму размещенных резервов за отчетный период.

МНС России рекомендует рассчитывать эту сумму по аналогии с расчетом среднегодовой стоимости имущества. Об этом сказано в Методических рекомендациях по применению гл.25 "Налог на прибыль организаций" части второй Налогового кодекса Российской Федерации. Они утверждены Приказом МНС России от 20.12.2002 N БГ-3-02/729.

Согласно п.7.1.3 данного документа сумма размещенных в отчетном периоде пенсионных резервов определяется делением на число месяцев в отчетном периоде суммы, полученной от сложения половины суммы размещенных пенсионных резервов на 1-е число отчетного периода и на 1-е число следующего за отчетным периодом месяца, а также суммы размещенных резервов на каждое 1-е число всех остальных месяцев отчетного периода.

Например, чтобы определить сумму размещенных пенсионных резервов за I квартал, надо сложить сумму резервов на 1 января и 1 апреля, разделить на 2, к полученному числу прибавить резервы на 1 февраля и 1 марта и затем всю полученную сумму разделить на 3.

А как быть, если ставка рефинансирования в отчетном периоде менялась (как, например, в I квартале текущего года)? Тогда доход на среднюю сумму пенсионных резервов должен начисляться пропорционально количеству дней, в течение которых действовала определенная ставка.

Отчетность фонда по налогу на прибыль

Прежде чем приступить к заполнению декларации по налогу на прибыль, бухгалтер НПФ должен разделить доходы на две группы: доходы от размещения пенсионных резервов и прочие доходы. А затем доходы от размещения резервов необходимо разбить еще на пять частей:

- от размещения резервов в ценные бумаги, обращающиеся на организованном рынке;

- от размещения резервов в ценные бумаги, не обращающиеся на организованном рынке;

- в виде процентов по государственным и муниципальным ценным бумагам;

- дивиденды;

- от прочих инвестиций.

Затем при заполнении листа 11 декларации по налогу на прибыль бухгалтер НПФ должен:

- Определить общую сумму дохода от размещения пенсионных резервов по каждому из пяти видов доходов (стр. 010).

- Определить величину размещенных пенсионных резервов в отчетном периоде (стр. 100) и рассчитать доход, который мог быть получен, если бы рентабельность вложений равнялась ставке рефинансирования (стр. 110).

- Поделить доход, рассчитанный по ставке рефинансирования, между видами вложений. Такое распределение должно быть пропорционально удельному весу каждого вида вложений в общей сумме дохода от размещения пенсионных резервов (стр. 010).

- Рассчитать по доходам от ценных бумаг, обращающихся и не обращающихся на организованном рынке, а также по доходам от прочих инвестиций размер прямых расходов, которые связаны с получением этих доходов (стр. 170, 180 и 190). К прямым относятся прежде всего расходы на приобретение ценных бумаг и других объектов инвестиций.

- Определить удельный вес каждого вида прямых расходов в общей сумме прямых расходов фонда, связанных с размещением пенсионных резервов.

- Рассчитать по доходам от ценных бумаг, обращающихся и не обращающихся на организованном рынке, а также по доходам от прочих инвестиций размер косвенных расходов, которые на них приходятся (стр. 200 - 230). Для этого величину косвенных расходов типа оплаты доверительного управляющего или спецдепозитария следует разделить пропорционально удельным весам прямых расходов, связанных с указанными тремя направлениями вложений. Допустим, прямые расходы фонда по ценным бумагам, обращающимся и не обращающимся на организованном рынке, а также по прочим вложениям делились в пропорции 40%/40%/10%. Значит, точно так же необходимо разделить и косвенные расходы.

- Определить по всем видам доходов от размещения пенсионных резервов размер отчислений на покрытие расходов по содержанию фонда. Они могут составлять до 15% от дохода, полученного от размещения резервов. Для этого общую сумму таких отчислений по данным бухгалтерского учета необходимо разделить пропорционально удельным весам каждого из пяти видов доходов в общей сумме дохода, полученного от размещения пенсионных резервов.

- Вычислить по всем видам доходов, кроме дивидендов, отдельную налоговую базу. Для дивидендов такой расчет не производится, поскольку они облагаются налогом у источника. Налоговую базу по остальным доходам надо рассчитывать как фактически полученный доход минус расходы (прямые и косвенные), отчисления на содержание фонда и расчетный доход по ставке рефинансирования. Для процентов по государственным и муниципальным ценным бумагам расходы не вычитаются, так как их нет.

Полученные сальдо доходов и расходов (если они окажутся положительными) будут облагаться налогом на прибыль.

Читайте также: