Как получают пенсию граждане евросоюза

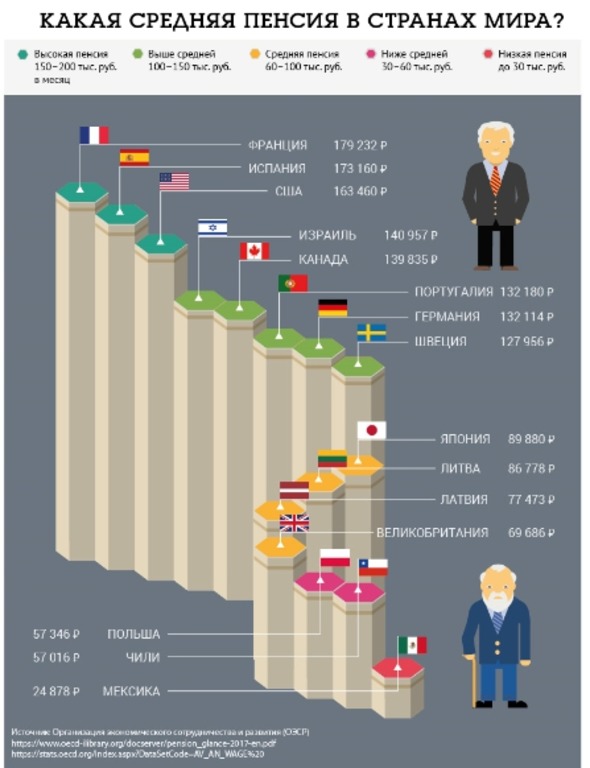

ПЕНСИИ В РАЗНЫХ СТРАНАХ МИРА

Сколько получают пенсионеры других стран, а также сколько там нужно отч

ислять в Пенсионный фонд

ПЕНСИОННЫЙ ВОЗРАСТ США.

СРЕДНЯЯ ПЕНСИЯ

1 500 долларов в месяц

КАК ПОЛУЧИТЬ

— платить 15 % налог зарплаты в течение десяти лет для социальной пенсии

— работать в компании в течение пяти-шести лет для корпоративной пенсии (максимальный размер отчислений — 18 000 долларов в год)

— откладывать любую сумму на пенсионный счет самостоятельно

Особенности пенсионной системы

Объем пенсионных активов в 2015 году составил 24 триллиона долларов. Деньги инвестируются в финансовые инструменты, в том числе акции. Этим занимаются как частные фонды, так и Управление социальной защиты (оно управляет 2,8 триллиона долларов отчислений для социальной пенсии). В нем работают 65 тысяч человек по всей стране, а затраты на его содержание составляют примерно 0,39 % от объема социальных пенсионных активов в год.

Израиль

ПЕНСИОННЫЙ ВОЗРАСТ

60–62 года (дает право на получение пособия по старости)

СРЕДНЯЯ ПЕНСИЯ

1 500 долларов (после отчисления денег в пенсионный фонд в течение 30 лет)

КАК ПОЛУЧИТЬ

— отдавать от 6,95 % до 18,5 % от зарплаты в Ведомство национального страхования для получения пособия по старости в 370 долларов в месяц

— платить отчисления в пенсионные фонды в течение минимум десяти лет (тогда можно рассчитывать на пенсию от 700 долларов в месяц)

Китай

ПЕНСИОННЫЙ ВОЗРАСТ

СРЕДНЯЯ ПЕНСИЯ:

1 000 юаней (около 150 долларов)

КАК ПОЛУЧИТЬ

работать на госслужбе или в промышленности минимум 15 лет, отчисляя по 11 % от зарплаты

Особенности пенсионной системы

Изначально право на пенсию имели только госслужащие, потом систему расширили еще и на рабочих, и сейчас ее получают больше половины пенсионеров. Размер пенсии зависит от зарплаты и места жительства: горожане получают больше, чем жители в сельской местности

Россия

ПЕНСИОННЫЙ ВОЗРАСТ

СРЕДНЯЯ ПЕНСИЯ

12 406 рубля (около 200 долларов)

КАК ПОЛУЧИТЬ

— отчислять 22 % от зарплаты в Пенсионный фонд

(ставка для доходов сверх 711 тысяч рублей в год — 10 %)

— копить на пенсию самостоятельно

Особенности пенсионной системы

Управлением обязательными пенсионными отчислениями занимается Пенсионный фонд России, где работает 130 тысяч человек. Бюджет фонда на 2015 год составил 7,126 триллиона рублей (113 миллиардов долларов), половину из них составили отчисления граждан, другую — поступления из федерального бюджета. Дефицит бюджета ПФР был около полутриллиона рублей. До 2014 года отчисления граждан делились на солидарную и накопительную части. В том числе у граждан была возможность перечислять эти деньги в негосударственные фонды. Сейчас счета в негосударственных пенсионных фондах имеют 31 миллион россиян, на них находится около 2 триллионов рублей. В последние годы из-за нехватки средств все деньги идут в солидарную часть, на выплаты пенсий нынешним пенсионерам.

Великобритания

ПЕНСИОННЫЙ ВОЗРАСТ

СРЕДНЯЯ ПЕНСИЯ

1 590 фунтов в месяц (около 2 000 долларов)

КАК ПОЛУЧИТЬ

— отчислять деньги в фонд социального страхования не менее десяти лет для получения базовой государственной пенсии

— копить деньги самостоятельно на пенсионном счету в негосударственном фонде

Особенности пенсионной системы

В этом году правила изменились. У вышедших на пенсию до 6 апреля этого года была возможность получать базовую пенсию от государства в размере максимум 119,3 фунта в неделю, а также дополнительную пенсию, если они отчисляли деньги сверх этого по системе State Earnings Related Pension Scheme (максимум 160 фунтов в неделю). Те, кто вышел на пенсию в этом году, смогут получать только одну пенсию от государства — максимум 155,65 фунта в неделю. Средний размер государственной пенсии составит 130 фунтов в неделю. Но на деле пенсионеры получают больше благодаря самостоятельным накоплениям. Так, в 2013–2014 годах средний размер пенсии превышал средний доход работающего британца.

ПЕНСИОННЫЙ ВОЗРАСТ

СРЕДНЯЯ ПЕНСИЯ

КАК ПОЛУЧИТЬ

— ежемесячно отчислять в пенсионный фонд 16,35 % доходов для получения базовой пенсии

— платить страховые взносы в кассы Arrco и Agirc для получения дополнительных баллов, которые позволят повысить размер пенсии

Особенности пенсионной системы

Пенсию вправе получать все французы, желательно при этом отработать больше 40 лет. Если стажа не хватает, человеку выплачивают пенсию солидарности. Обычно же пенсия рассчитывается исходя из выплат в пенсионный фонд и баллов, набранных за счет дополнительных отчислений. Пенсионной системы распределительный характер: деньги пенсионерам выплачиваются из поступлений работающего гражданина.

Объединенные Арабские Эмираты

Средняя пенсия в ОАЭ - 3000$

Размер пенсионных выплат составляет около 80% последнего заработка, при этом в АОЭ нет фиксированного возраста выхода на пенсию. вы можете начать получать пенсию в любом возрасте, если ваш стаж составил 25 лет. Таким образом начав трудовую деятельность в 20 лет в 45 можно выйти на пенсию. Зарплата и соотвественно размер пенсий зависит и от уровня образования:

· для работников с высшим образованием средняя пенсия 3200 $,

· со средним специальным образованием - 1900$,

· с средним школьным образованием - 1366$.

Нидерланды

Средняя пенсия в Нидерландах- 1400$

Любой человек проживший в Нидерландах более 50 лет имеет право на государственную пенсию. Достижения пенсионного возраста (65 лет) человек должен был работать. Накопление средств на пенсионное пособие происходит из расчета 2% от максимального пенсионного пособия за каждый год проживания.

В Голландии существует 3 источника пенсионных средств - государство, профессиональные системы формирования пенсий и добровольное пенсионное страхование. Возраст выхода на пенсию составляет 65 лет, женатый человек получает 50% от своей заработной платы, а одинокому достанется целых 70% от средней зарплаты на протяжении всего срока деятельности. В зависимости от участия в пенсионных программах, к этой сумме могут быть добавлены дополнительные платежи.

Государственное пенсионное обеспечение привязано к минимальной заработной плате (1456 евро) и составляет:

· 1 085,63 Евро для одиноких пенсионеров, не считая 710,00 Евро – на отпуск;

· 1479,13 Евро для супружеских пар, не считая 1 014,00 Евро – на отпуск.

Польша

Средняя пенсия в Польше - 440$

Пенсионное обеспечение эта страна уже давно старается осуществлять "как в Европе". Выплаты поступают из пенсионного фонда, а также дополнительных источников дохода. Возраст выхода на пенсию составляет 67 лет.

Средняя пенсия в Польше – 1470 злотых (353 евро или 440 $). В данный момент 75% пенсионных выплат обеспечивает система социального страхования, если трудовой стаж для мужчин составил не менее 25 лет, а для женщин - 20 лет

- Средняя пенсия - $2000

- Продолжительность жизни одна из самых высоких в мире - 83 года .

- При этом номинальный пенсионный возраст - 65 лет . Власти много раз пытались его поднять, не решились это сделать. Тем более что фактически многие жители уходят на заслуженный отдых позже - в среднем в 70 лет.

- Пенсии в Японии довольно высокие. Но это компенсируется крайне высокой стоимостью жизни. Да и в процессе работы приходится многим жертвовать. К примеру, стандартный отпуск в японских корпорациях - всего одна неделя в год.

- Средняя ежемесячная пенсия в стране составляет 850 евро . Меркам.

- Пенсионный возраст - 65 лет (и для мужчин, и для женщин). Но в ближайшие годы его будут постепенно поднимать до 67 лет.

- Продолжительность жизни - 82,5 года . Женщины в Испании тоже живут дольше мужчин.

Пенсионная система. Чтобы получать полноценную пенсию, нужно иметь не менее 37 лет стажа. Плюс некоторые граждане могут получать ее в сокращенном виде с 60 лет. Но при этом нельзя будет совмещать: одновременно и работать полный день, и получать льготную пенсию. Можно трудиться на полставки, но тогда и пенсия немного сократится. При этом после недавнего кризиса в Испании ввели ограничения на рост пенсий. Раньше их индексировали на уровень инфляции.

- Средняя пенсия - 1200 евро . Мужчины, как правило, получают больше женщин. А жители западных земель больше, чем жители восточных.

- Сейчас немцы отправляются на заслуженный отдых в 65 лет и 3 месяца . Но к 2030 году пенсионный возраст повысится до 67 лет (и для мужчин, и для женщин.

- Продолжительность жизни - 80 лет .

- Пенсионная система. Каждый работающий житель Германии в обязательном порядке должен выплачивать взносы в государственный пенсионный фонд в размере 20,3% от месячного заработка. Причем сам работник платит половину данного взноса, а основную сумму выплачивает работодатели.

Житель любого государства, достигнув установленного возраста, имеет право на получение материальной поддержки от государства, называемой пенсией. Величина пенсионного обеспечения в различных государствах разнится. На размер выплат влияет рабочий стаж, средняя зарплата, средняя величина пенсионного обеспечения на территории государства.

Как организовано пенсионное обеспечение в Европе

Бесплатно по России

Правительство множества развивающихся государств Евросоюза является заинтересованным в том, чтобы пенсионеры получали выплаты, которых достаточно для удовлетворения всех потребностей.

Основное направление множества реформ, связанных с пенсиями, в странах Европы – это повышение пенсионного возраста.

В этом присутствует рациональное зерно, потому что многие пожилые европейцы, невзирая на собственный возраст, работают, а значит, имеют стабильный источник средств к существованию.

На уровень жизни пожилых людей влияет следующее:

- минимально установленная величина пенсий;

- индексирование пенсионного обеспечения с учетом инфляции в государстве;

- льготы для пенсионеров;

- возраст выхода на пенсию. Он зависим от средней длительности жизни, а также от потребительской корзины.

Средний уровень выплат

Лучше всего система пенсионного обеспечения развита в таких государствах:

- Датское. Дания считается «Меккой» для стариков. Граждане других государств Европы хотят работать именно в Дании, чтобы в дальнейшем получать выплаты, средний размер которых – 2.8 тыс. долларов ежемесячно.

- Финское. Средняя величина выплат в Финляндии –1.9 тыс. долларов. Размер пенсионного обеспечения зависим от наработанного стажа и зарплаты.

- Норвежское. Тут установлен самый высокий пенсионный возраст (67 лет). Однако величина выплат компенсирует подобный «недостаток». Уровень жизни в норвежском государстве достаточно высокий, даже если учесть большие налоги, выплачиваемые рабочими и бизнесменами.

- Чешское. Здесь можно получать пенсию с 58 лет. Средняя величина выплат – 1 тыс. долларов.

- Германское. Примерно 25 процентов немцев получают пенсионные выплаты, средний размер которых составляет 850 евро. Кроме того, каждый пенсионер может рассчитывать на поддержку от государства, заключающуюся в возможности не платить за коммуналку.

- Французское. Здесь пенсии полностью зависят от стажа и зарплаты. Пенсионерами французы становятся с 60 лет.

Социальная защита пенсионеров в США

Средний размер пенсионного обеспечения в Соединенных Штатах Америки составляет 1.2 тыс. долларов. Стать пенсионером можно с 62 лет. При этом уйти на пенсию можно и позже, вплоть до 67 лет. Чем позже человек перестает работать, тем больше денег он будет получать в дальнейшем. Средняя длительность жизни в Америке – 78 лет.

Кроме того, в Америке действует множество программ, которые позволяют гражданам самим копить на свою жизнь в старости. К примеру, существуют особые накопительные счета, освобожденные от налогообложения.

Пенсия в Австралии

Одиноким пожилым людям государство ежемесячно выплачивает примерно 0.5 тыс. долларов. Семьи из 2 человек получают 0.9 тыс. долларов на двоих. Средняя заработная плата в государстве – 4.5 тыс. долларов. Как и остальные социальные выплаты, пенсионное обеспечение каждый год индексируется из-за повышения цен.

Не все граждане получают приведенные выше суммы. Если у австралийца имеется жилье, стоящее дороже 160 тыс. долларов, величина пенсионного обеспечения понижается. На все остальные виды собственности установлено ограничение в 280 тыс. долларов. Гражданин может совсем остаться без пенсионных выплат, если является собственником дорогостоящего имущества.

Люди, которые имеют большие доходы, стремятся не переходить за установленный законодательно предел. Разумеется, им важна не столько сама пенсия, сколько льготы для пенсионеров.

Обеспечение в Китае и Японии

Отличительной чертой пенсионной системы китайского государства является то, что работники сельскохозяйственной сферы не получают никакого материального обеспечения.

Получать пенсию в Китае вправе только менеджеры, государственные служащие и сотрудники заводов.Лица мужского пола начинают получать выплаты в 60 лет, женского – в 50. Женщины, работавшие менеджерами, становятся пенсионерками в 55 лет.

В общем, невзирая на значительный подъем экономики, который показывает государство в последние 30 лет, большинство вопросов, касающихся пенсий, остаются неразрешенными. Средний размер пенсионных выплат в китайском государстве – всего 80 долларов. Подобная ситуация обусловлена большим количеством стариков в Китае, эта нация признана стареющей.

В течение своей трудовой деятельности гражданин перечисляет государству 11 процентов собственной заработной платы. При этом 4 процента отчисляются автоматически, а остальные 7 процентов вносит компания-наниматель.

Чтобы приобрести возможность оформления базовой пенсии, требуется проработать в фирме, которой владеет государство, больше 15 лет.

В Японии дела обстоят совершенно иначе. Средняя величина пенсионных выплат в Японии – примерно 700 долларов. Это дает возможность пожилым японцам не испытывать недостатка в деньгах и жить комфортной жизнью. Данной суммы хватает и на еду, и на внесение платежей по коммуналке, и на отдых.

Соответственно со статистическими данными, в Японии самая высокая продолжительность жизни. Количество японцев, которые старше 100 лет, больше 60 тыс. человек. Средняя длительность жизни в Японии равняется 84 годам.

Эксперты полагают, что жить долго японцам помогает здоровое питание. Они употребляют много риса, сои, рыбы. Также, становясь пенсионером, японский гражданин не перестает жить активно. Пенсионеров из Японии возможно встретить в любой части мира.

Сравнительная таблица пенсий в странах мира

Приведем цифры размера пенсий в Российской Федерации и европейских странах по состоянию на 2018 год:

| Страна | Средняя пенсия, доллары |

| Россия | 285 |

| Германия | 1200 |

| Испания | 1190 |

| Швеция | 833 |

| Италия | 583 |

| Венгрия | 400 |

Становится ясно, что в европейских странах пенсии гораздо выше, чем в России. Даже в Венгрии пожилые люди получают больше, чем в РФ, что уж говорить о таких странах, как Германия и Испания. Однако нужно учитывать, что цены в европейских странах, как и налоговые взносы, достаточно высокие, особенно если сравнивать с Российской Федерацией.

Интересное видео

Предлагаем посмотреть видео-сюжет с полезной информацией:

Считается, что пенсии в странах Европы на порядок выше, чем в странах СНГ. Но так ли это на самом деле? Страны Евросоюза по-разному определяют размер пенсии. Минимальный размер таких выплат может зависеть не только от политики государств, но и от конкретного города.

История начала пенсионной политики в Германии

Первая пенсия была выдана немцам по приказу канцлера Бисмарка. Дата начала этих выплат — 1889 год. Предназначались они государственным служащим и рабочим, которые дожили до 70 лет. Однако в этом заключалась политическая хитрость.

Дело в том, что во второй половине XIX века средняя продолжительность жизни среднестатистического немца составляла 45 лет. А возраст выхода на пенсию — 70 лет. Таким образом, получали ее лишь единицы.

Жители Германии иронизировали по этому поводу, назвав пенсии «суммами для покойников». Но, даже несмотря на это, пенсионным указом никто не мог пренебречь, и выплаты осуществлялись регулярно.

Государство шло еще на одну хитрость: выход на пенсию для тогдашних немцев начинался с 70 лет, а так как многие не доживали до этого возраста, то все деньги, предназначенные для пенсий, оставались в государственной казне.

Как начислялись средства? Рабочие и служащие платили процент от своей заработной платы в пенсионную казну. Считается, что данная реформа в Германии была связана с тогдашней демографической проблемой. Выходит, что государство пыталось таким образом поднять рождаемость и сохранить нацию.

Когда к власти пришел Адольф Гитлер, он не внес каких-либо существенных изменений в данную реформу.

Политическая реформа в Германии в ХХ веке

Пенсионная система, которую заложил канцлер Бисмарк, работала более столетия. Однако в ХХ веке произошли значительные изменения. В 1953 году к власти пришел канцлер Аденауэр. Он снизил возраст выхода на пенсию на 5 лет. То есть люди могли претендовать на государственное пособие, когда их возраст достигал 65 лет.

А также Аденауэр разработал так называемый солидарный договор поколений. Согласно данному договору, в пользу стариков и детей регулярно отчислялся процент от заработной платы рабочих.

Во многих европейских странах данная пенсионная система действует до сих пор.

Какие пропорции отчислений в пенсионную казну Германии действуют в 2020 году? С предпринимателей, как и со служащих, взимается 50 %.

Средняя пенсия в современной Германии составляет 770 евро. Максимальный размер данного пособия — 2200 евро. А также государство берет на себя ответственность за оплату коммунальных платежей пенсионеров.

Мировая пенсионная политика

Правительство многих развивающихся европейских стран заинтересовано в том, чтобы люди преклонного возраста получали сумму пенсии, достаточную для удовлетворения их потребностей. Главное направление многих европейских пенсионных реформ — это увеличение пенсионного возраста.

В этом есть рациональное зерно, ведь многие старики, несмотря на свой возраст, имеют работу, а, следовательно, и постоянный источник дохода.

Многие работодатели предпочитают держать в штате пенсионеров, а не молодых сотрудников, так как они имеют огромный рабочий опыт и отточенные годами трудовые навыки.

Какие параметры определяют благосостояние стариков?

- Минимальный размер социального пособия для людей преклонного возраста.

- Индексация пенсий с учетом инфляции в стране.

- Пенсионные льготы.

- Пенсионный возраст в государстве, который зависит от средней продолжительности жизни, уровня жизни населения, а также размера потребительской корзины.

Выход на пенсию в других странах

Страны, в которых данные показатели считаются приоритетными в плане реформирования жизни стариков, считаются развитыми. В таких странах жизнь людей преклонного возраста благополучная.

В каких странах у пенсионеров высокий уровень жизни?

Есть перечень, в котором представлены 6 государств, где пенсионную систему можно назвать развитой.

- Дания. Данию многие называют Меккой для людей преклонного возраста. Жители многих европейских стран желают иметь работу в Дании, так как это предоставит им возможность стать получателем больших государственных выплат, точнее, около 3087 долларов в месяц. Получать данные пенсии могут люди, достигшие возраста 65 лет.

- Финляндия. Максимальный размер пенсии для стариков в Финляндии не установлен, однако их средний размер — 1781 доллар. Сумма пенсии зависит от трудового стажа человека, а также от его заработной платы. Если гражданин Финляндии не дотянул до минимума, то государство доплатит ему недостающую сумму. Получать данные выплаты могут люди, достигшие возраста 63 лет.

- Норвегия. Здесь возраст выхода человека на пенсию — 62 года. Но размер пенсии стоит того, чтобы норвежские рабочие ожидали его. Уровень жизни в Норвегии довольно высокий, даже несмотря на высокие налоги, которые платят рабочие и предприниматели.

- Чехия. Люди могут рассчитывать на государственные выплаты с 63 лет. Их размер также довольно большой, что позволяет старикам не бедствовать. Средний размер пенсии для людей преклонного возраста в Чехии составляет 460 долларов.

- Германия. Около четверти населения Германии — пенсионеры. В этой стране для них также довольно высокие выплаты. Среднестатистический работающий немец может рассчитывать на пенсию в размере 770 евро. Каждый старик в этой стране будет получать помощь от государства в оплате коммунальных услуг.

- Франция. Во Франции денежные пособия для людей преклонного возраста начисляются так же, как и во многих других европейских странах. То есть чем больше стаж и заработная плата рабочего человека, тем больше денег он будет получать в старости. Рассчитывать на данные выплаты могут люди, достигшие возраста 62 лет.

На высокие выплаты могут также претендовать пенсионеры таких европейских стран, как Италия, Португалия, Словения, Австрия, Финляндия, Люксембург, Испания и так далее.

Особенности социальных выплат старикам в других странах Европы

- Польша. Это государство уже многие годы имеет социальные стандарты, соответствующие европейским. Человек, получающий среднюю пенсию, может рассчитывать на довольно высокий уровень жизни даже в столице Польши Варшаве. Однако не стоит думать, будто можно будет ни в чем себе не отказывать, просто жизнь неработающего старика в Польше будет безбедной.

- Венгрия. В Венгрии старикам не выплачивают огромные пособия, однако они не находятся за чертой бедности. Жизнь венгерских пенсионеров скромная, но в то же время они совсем не голодают. Многие из них имеют возможность получать дополнительный доход, например, работая в музее или библиотеке.

Средний размер пенсии в разных странах мира, $/мес.

Таблица: пенсии в разных странах Европы

| Страна | Возраст выхода на пенсию | Размер пенсионного пособия | |

| Для мужчин | Для женщин | ||

| Австрия | 65 лет | 60 лет | 1400 евро |

| Албания | 68 лет | 65 лет | 18000 лек |

| Белоруссия | 61,5 год | 56,5 лет | 446 белорусских рублей |

| Бельгия | 65 лет | 65 лет | 1488 евро |

| Болгария | 64 года 1 месяц | 61 год 2 месяца | 720 левов |

| Босния и Герцеговина | 65 лет | 65 лет | 196 долларов |

| Великобритания | 65,5 лет | 65,5 года | 535 фунтов |

| Венгрия | 63,5 лет | 63,5 лет | 135 000 форинтов |

| Германия | 65,5 лет | 65,5 лет | 770 евро |

| Греция | 67 лет | 67 лет | 697 евро |

| Дания | 65 лет | 65 лет | 2 800 евро |

| Ирландия | 66 лет | 66 лет | 1071 евро |

| Исландия | 67 лет | 67 лет | 1400 евро |

| Испания | 65,5 лет | 65,5 лет | 987 евро |

| Италия | 67 лет | 67 лет | 1 200 евро |

| Кипр | 65 лет | 65 лет | 740 евро |

| Латвия | 63 года 9 месяцев | 63 года 9 месяцев | 304 евро |

| Литва | 63 года 8 месяцев | 62 года 4 месяца | 374 евро |

| Лихтенштейн | 64 года | 64 года | 3 000 евро |

| Люксембург | 65 лет | 65 лет | 2 400 евро |

| Мальта | 62 года | 62 года | 700 евро |

| Молдова | 63 года | 58 лет | 3765 леев |

| Нидерланды | 66 лет 4 месяца | 66 лет 4 месяца | 1300 евро |

| Норвегия | 62 года | 62 года | 14667 норвежских крон |

| Польша | 65 лет | 60 лет | 2100 злотых |

| Португалия | 66 лет 5 месяцев | 66 лет 5 месяцев | 550 евро |

| Румыния | 65 лет | 61 год | 1265 леев |

| Сербия | 65 лет | 62 года | 240 евро |

| Словакия | 62 года 5 месяцев | 62 года 4 месяца | 460 евро |

| Словения | 60 лет | 59 лет 8 месяцев | 780 евро |

| Украина | 60 лет | 58,5 лет | 3082 гривны |

| Финляндия | 63 года | 63 года | 1632 евро |

| Франция | 62 года | 62 года | 1000 евро |

| Хорватия | 65 лет | 62 года | 2500 кун |

| Черногория | 64 года | 59 лет | 285 евро |

| Чехия | 63 года 4 месяца | 62 года 8 месяцев | 11820 крон |

| Швейцария | 65 лет | 64 года | 2 000 франков |

| Швеция | 61 год | 61 год | 1 697 евро |

| Эстония | 63,5 года | 63,5 года | 582 евро |

В каких странах Европы пенсионеры живут бедно?

- Россия. Средний размер выплат — $ 242.

- Болгария — $ 251.

- Румыния — $ 446.

- Литва — $ 408.

- Эстония — $ 656.

- Латвия — $ 327.

Недавние пенсионные реформы в России мало изменили жизнь людей преклонного возраста. У многих из них не хватает средств на то, чтобы покрыть минимальные расходы на питание и оплату жилищно-коммунальных услуг.

На сегодняшний день Россия занимает 18 место в мире среди стран, которые платят старикам социальные пособия.

У российских пенсионеров нет шанса путешествовать по миру, как, например, у немецких или чешских «коллег».

Пенсионеры во многих странах Европы на протяжении долгих лет откладывают определенные суммы, которые потом тратят на путешествия. Это распространенная практика в развитых и развивающихся странах.

Российская пенсионная система себя изжила. Этот факт можно признавать или не признавать, однако ситуацию это никак не меняет. На сегодняшний день стоит вопрос о жизнеспособности ПФР в принципе. При этом создание пенсии – важная задача для каждого человека, поскольку ПФР давно не дает никаких гарантий и не обеспечивает граждан России в старости. Поэтому нужно самим позаботиться о своей пенсии, ведь сейчас возможно создание пенсии в Европе даже не выходя из дома!

Как создать пенсионный капитал?

Создание пенсионного капитала происходит в два этапа:

- Создание непосредственно накоплений, заявленной суммы капитала.

- Получение ренты с капитала с помощью аннуитета.

Этап создания требует особого внимания – необходимо подобрать финансовый инструмент, который будет давать доходность от 5 до 9% в валюте на Ваш капитал на этапе от 10 до 30 лет.

Не менее важен и второй этап – здесь требуется привлечь инструмент, который позволит получать гарантированную ежемесячную ренту в течение всей жизни, аннуитет – созданную Вами для себя пенсию.

Как работают финансовые инструменты для создания пенсионного капитала?

1. Долгосрочный капитал в страховых компаниях брокерах (английский метод инвестирования) – Unit Linked

Этот метод создания пенсионного капитала успешно используют в Европе с 60-х годов прошлого века. Принцип метода основан на инвестициях, которые осуществляются без спекуляций в автоматическом режиме во взаимные фонды. Создается эффективный портфель, дающий в среднем 6-8% годовых в валюте, из 5-10 таких фондов.

По сути это долгосрочные портфельные инвестиции в мощной юридической оболочке страхового полиса.

- Гибкость плана. Одно из главных преимуществ метода – гибкость, портфель можно выбирать любой, корректировать на протяжении всей жизни в соответствии с Вашей конкретной жизненной ситуацией в текущий момент времени. Можно повышать или понижать взносы, возможно внесение денег заблаговременно, можно пользоваться деньгами в процессе накопления.

- Доступ к деньгам. Есть миф, что пенсионными деньгами нельзя пользоваться до момента полного накопления. В реальности дело обстоит иначе – в таких планах можно пользоваться деньгами в случае необходимости (при этом стоит учесть, что сей факт может «негативно повлиять» на капитал в зависимости от условий плана; уточняйте информацию у своего консультанта).

Например, через 7-8 лет ежегодно снимать необходимую сумму для оплаты образования ребенка. Денежные средства доступны к снятию с Вашего личного плана – по требованию деньги переводят за 3-5 рабочих дней (максимум 10) на Ваш счет. Также Вы можете оформить ссуду (взять заем) в размере 40% от Вашего текущего баланса по договору. Ссуду Вы можете оформить как в страховой компании, так и в европейских, американских банках под залог Вашего полиса.

На заметку: брать ссуды выгоднее, чем пользоваться денежными средствами в рамках Вашего договора.

- Срок договора. Договор открывается на срок от 5 лет при единовременных взносах (вложения начинаются от 50 000$), и на срок от 15 лет при регулярных инвестициях (от 300-500$ в месяц и более).

- Доходность. В рамках этого финансового инструмента в среднем 6-8% годовых в валюте, что в 2-5 раз выше, чем уровень инфляции, поэтому метод отлично подходит для создания и приумножения капитала на перспективу – на пенсию. Важно понимать, что гарантированного процента нет. Для сглаживания колебаний фондового рынка, оптимальный срок инвестирования от 5 лет и более.

- Конфиденциальность. Ваши сбережения в полисе, как собственность, защищены юридически на 100%, в том числе от всех видов судебных разбирательств. Ваш капитал в рамках договора неприкосновенен.

- Сохранность. Это долгосрочные портфельные инвестиции, стоимость счета (сумма на счету) может расти, может снижаться, нет ежегодного гарантированного процента, нет фиксированной доходности.

- Налогообложение. Поскольку юридически договор является полисом страхования жизни, налогами Ваш капитал не облагается в процессе инвестирования и создания капитала. Налогооблагаемая база возникнет только тогда, когда Вы закроете договор и заберете деньги.

- Наследование. Наследников Ваших сбережений Вы прописываете в теле договора. В случае смерти выплата денег наследникам осуществляется в течение 1 месяца и также не облагается налогами и защищена от судебных исков, решений и т.п. В случае смерти выплачивается сумма средств на счете на конкретную дату и +1% (это и есть формальная сумма страхования жизни) к этой сумме.

- Надежность способа.

Как оценить надежность инвестиций через страховые компании брокеры?

- Надежность и стабильность страны – юрисдикции

- Надежность валюты. Стабильность валюты.

Для накоплений лучше всего использовать европейские валюты с минимальной инфляцией, чтобы Ваши денежные средства, обеспечивающие пенсию, не обесценились. Основные мировые валюты, рекомендуемые для создания накоплений: доллар, евро, фунт. Такие валюты подкреплены сильной экономикой стран, выпускающих эти валюты.

- Легальность. Насколько возможность создавать капитал в страховых компаниях брокерах легальна?

По международному праву гражданин любой страны имеет право открыть страховой контракт в любой страховой компании мира, при условии, что она сама согласиться сотрудничать с ним. По российским законам россияне имеют право переводить деньги за рубеж в трех случаях: лечение за рубежом, образование, страхование жизни за рубежом.

На текущий момент россиян принимают три страховые компании брокера удаленно, без выезда из СНГ: Hansard, RL360, Investors Trust.

- ИТОГИ. Долгосрочный капитал в страховых компаниях брокерах – пенсионные программы, которые были созданы в Европе более 50 лет назад. Фактически это полис страхования жизни с инвестиционной составляющей, дающий возможность обеспечить себе финансовую защиту и создать капитал в перспективе на 20-30 лет.

2. Долгосрочный капитал в планах страхования жизни

Речь идет об универсальном плане с накоплениями и со страхованием жизни.

Этому методу четверть века. Он прекрасно себя зарекомендовал в США, Европе и других развитых странах, поскольку дал людям возможность, о которой они мечтали долгое время – зарабатывать в период роста фондового рынка и не терять в период его падения.

Долгосрочный капитал в планах страхования жизни включает в себя возможность получать высокую инвестиционную доходность без риска потери капитала.

- Доходность. В рамках договора в таком плане гарантирован +1% ежегодного прироста к Вашему капиталу при любой ситуации.

К примеру, при росте индекса S&P500, Вы зарабатываете в среднем 6-10% годовых, а случае падения индекса Вы получаете 1% от страховой компании.

Средняя доходность в плане составляет порядка 6-7% годовых (данные за последние 20 лет). Важно понимать, что это не инвестиции в чистый индекс SP500 (это страховой продукт), поэтому доходность всегда чуть ниже, чем рост самого индекса.

При этом ключевым преимуществом этого метода является страхование жизни, главный элемент Вашей финансовой безопасности.

- Срок договора. Договор открывается на срок от 5 лет, чаще всего от 15 лет. Взносы, как правило, регулярные, при этом могут быть и разовые (предусмотрена гибкость и возможность подбирать условия индивидуально). Вложения начинаются от 1500-2000$ в год.

- Гибкость. В течение жизни в соответствии с Вашей текущей ситуацией на конкретный момент времени Вы можете менять любые параметры в плане. Единственное, что остается неизменным – застрахованное лицо.

- Стабильность. Да, абсолютная стабильность. Есть компании, которые работают 100 и 200 лет. Страховые компании, занимающиеся непосредственно страхованием жизни, практически не банкротятся в развитых странах. Кроме того, обеспечена многоуровневая система гарантий в виде страховых резервов, перестрахования, жесткого регулирования и других денежных резервов.

- Сохранность. Компания гарантирует +1% ежегодно к Вашему капиталу, то есть уровень сохранности Ваших сбережений – 100 +1%.

- Ликвидность. Да, в рамках договора Вы можете пользоваться деньгами или брать ссуду (в сумме, близкой к сумме Вашего капитала на текущий момент). Денежные средства на свой счет Вы можете получить в течение 3-5 рабочих дней (максимум в течение 10).

- Доступность и легальность. Как по международному праву, так и по российскому законодательству такой способ создания личной пенсии абсолютно легален и доступен, в том числе и для россиян.

- Конфиденциальность. Юридическая защита.

В рамках договора создания долгосрочного капитала с помощью полиса СЖ Вам обеспечена 100% конфиденциальность и юридическая защита. Ни у кого и ни при каких обстоятельствах нет возможности и доступа к информации о Ваших накоплениях в полисе СЖ. Защищен Ваш капитал, в том числе, и от судебных исков, политических гонений, преследований и т.д., и т.п.

- Налогообложение. В процессе создания инвестиций в рамках полиса СЖ деньги не облагаются налогом. Отчитываться в том, что Вы открыли полис, в налоговые органы РФ не нужно.

- Наследование. В случае наступления страхового события наследникам выплачивается сумма средств на конкретную дату и сумма страхования жизни. Выплату наследники получают в течение месяца.

- ИТОГИ. Метод решает финансовые вопросы в режиме обеспечения двух основных задач – создание пенсионного капитала и обеспечения финансовой защиты, наследства для последующих поколений.

3. Аннуитет

Этот инструмент предлагают страховые компании в рамках договора страхования жизни, когда Вы переводите капитал из страхового полиса в регулярную ренту. Доступ получения ренты из страхового полиса открыт со 2-го года с момента заключения договора.

Этот инструмент позволяет обеспечить себе финансовую независимость путем обеспечения ежемесячной гарантированный ренты на всю жизнь с оговоренного срока, в том числе до 121 года жизни. Аннуитет можно назначить как на конкретное количество – 5-10-20 лет, так и на всю жизнь.

Стоит обратить Ваше внимание, что иностранные пенсионные фонды для нерезидентов недоступны. При этом иностранные страховые компании предлагают россиянам создание аннуитетов и возможность получения, таким образом, гарантированных выплат.

Важнейшее преимущество метода – ежемесячные гарантированные выплаты в течение определенного периода строго по графику, вне зависимости от обстоятельств, это и есть Ваша пенсия. Также гибкость: возможность подобрать любой удобный вариант для клиента, например, возможность оставшиеся деньги передать наследнику. Это детали, которые обсуждаются и фиксируются в договоре индивидуально для каждого клиента. Аннуитет позволяет решить множество задач в плане пенсионного планирования.

Как это работает?

Представьте, что вчера Вам исполнилось 60, и в аннуитете у Вас 1 000 000 долларов. Теперь Вы будете получать 4000-5000 долларов ежемесячно до 121 года жизни.

Заменить аннуитет другим финансовым инструментом невозможно. Фондовый рынок нестабилен, рента бизнеса также, и сдача недвижимости в аренду, в период простоя, не приносит денег. В аннуитет Вы получаете гарантированные выплаты по графику, независимо ни от каких обстоятельств и факторов – свою заслуженную пенсию.

Аннуитет можно создать двумя способами. Первый вариант – через страховой полис, который переводится в аннуитет через один год. Или открыть аннуитет, положить на него некоторую сумму денег, а через некоторое время, например, через 12 лет перевести деньги в регулярные выплаты.

ИТОГИ. Аннуитет прекрасно подходит для создания личной пенсии для тех, кто планирует начать получать регулярную ренту через 3-5 и более лет, и рассчитывает получать ее до 100 и более лет. Важно: стоит планировать и делать все заранее.

Послесловие

Пенсия — это капитал. Российская ПФР не обеспечит вас достойной пенсией, но вы можете создать личную пенсию для себя самостоятельно. Вам доступна европейская пенсия. Для создания пенсионного обеспечения вам не нужно выезжать из страны, все договора заключаются онлайн. Вам потребуется только желание достойно жить в старости.

Финансовых инструментов для создания личной пенсии много, все они разные, и каждый человек найдет себе по душе и возможностям. Я помогу вам выбрать инструмент в соответствии с вашими личными планами и целями, и разработать долгосрочный финансовый план.

Записывайтесь на консультацию. Оставьте свои данные и я свяжусь с вами в течение суток

Читайте также: