Какому фонду доверить пенсионные накопления

ознакомиться

с инфографикой

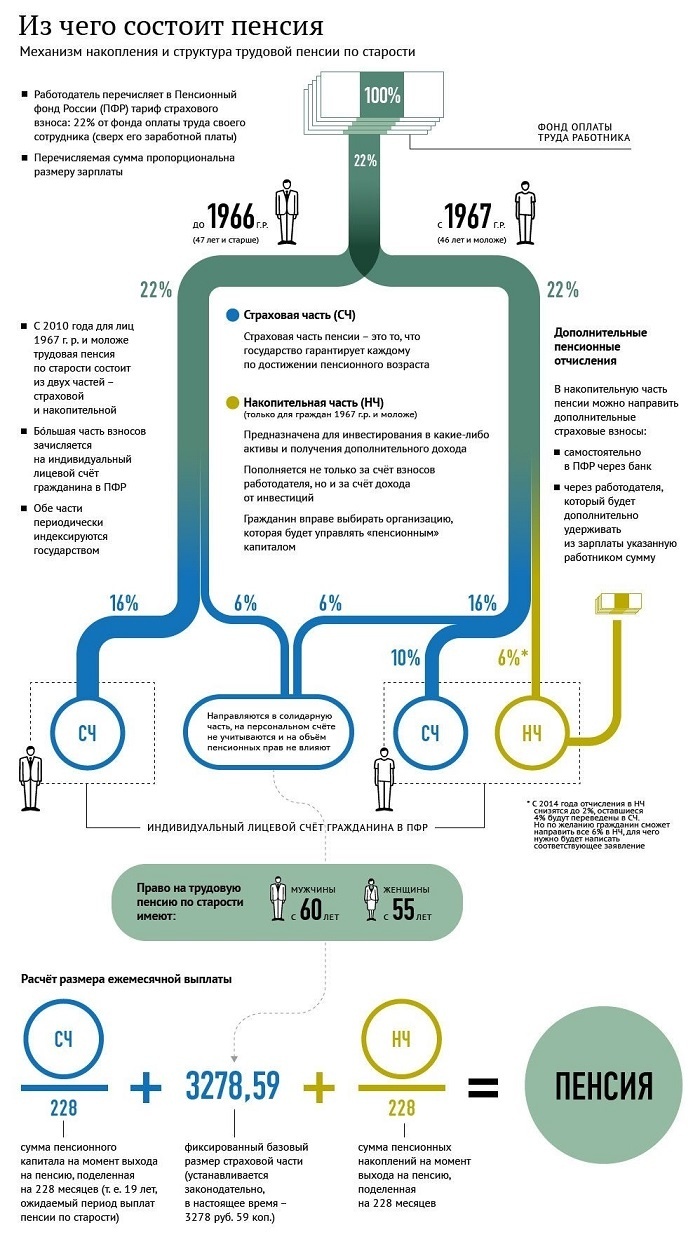

Сегодня работодатели платят страховые взносы в обязательную пенсионную систему по тарифу 22% от фонда оплаты труда работника. Из них 6% тарифа могут идти на формирование пенсионных накоплений, а 16% – на формирование страховой пенсии, а могут, по выбору гражданина, все 22% идти на формирование страховой пенсии.

У граждан 1966 года рождения и старше формирование пенсионных накоплений может происходить только за счет добровольных взносов в рамках Программы государственного софинансирования формирования пенсионных накоплений, а также за счет направления средств материнского (семейного) капитала на накопительную пенсию. Если гражданин работает, страховые взносы на обязательное пенсионное страхование направляются только на формирование страховой пенсии. Пенсионные накопления также есть у мужчин 1953-1966 года рождения и женщин 1957-1966 года рождения, в пользу которых в период с 2002 по 2004 гг. включительно уплачивались страховые взносы на накопительную пенсию. С 2005 года эти отчисления были прекращены в связи с изменениями в законодательстве.

Если же гражданин родился в 1967 году и позднее, до 31 декабря 2015 года ему предоставлялась возможность выбора собственного варианта пенсионного обеспечения в отношении своих будущих пенсионных накоплений:

- формировать только страховую пенсию

- формировать страховую и накопительную пенсию одновременно

Гражданам 1966 года рождения и старше выбор варианта пенсионного обеспечения не предоставлялся.

В настоящее время право выбора варианта пенсионного обеспечения сохраняют лица 1967 года рождения и моложе, в отношении которых с 1 января 2014 года впервые начисляются страховые взносы на обязательное пенсионное страхование.

До 1 декабря года, в котором истекает пятилетний период с момента первого начисления страховых взносов на обязательное пенсионное страхование, указанные граждане вправе:

- заключить договор об обязательном пенсионном страховании и обратиться с заявлением о переходе (досрочном переходе) в негосударственный пенсионный фонд;

- либо до 31 декабря года, в котором истекает пятилетний период с момента первого начисления страховых взносов на обязательное пенсионное страхование, обратиться с заявлением о выборе инвестиционного портфеля управляющей компании, расширенного инвестиционного портфеля государственной управляющей компании или инвестиционного портфеля государственных ценных бумаг государственной "управляющей компании".

При внесении изменений в единый реестр застрахованных лиц по обязательному пенсионному страхованию либо при удовлетворении Пенсионным фондом Российской Федерации заявления о выборе инвестиционного портфеля с установлением варианта пенсионного обеспечения, предусматривающего направление на финансирование накопительной пенсии 6,0 процента индивидуальной части тарифа страхового взноса, для указанных застрахованных лиц устанавливается вариант пенсионного обеспечения, предусматривающий направление страховых взносов на накопительную пенсию.

До реализации данного права выбора, а также для лиц не воспользовавшихся указанным правом, устанавливается вариант пенсионного обеспечения, предусматривающий направление на финансирование страховой пенсии страхового взноса в полном объеме.

В случае, если по истечении пятилетнего периода с момента первого начисления страховых взносов на обязательное пенсионное страхование данные застрахованные лица не достигли возраста 23 лет, указанный период продлевается до 31 декабря года, в котором лицо достигнет возраста 23 лет (включительно).

Если гражданин принял решение отказаться от дальнейшего формирования накопительной пенсии, все ранее сформированные пенсионные накопления будут по-прежнему инвестироваться выбранным им страховщиком (ПФР или НПФ) и будут выплачены в полном объеме при обращении гражданина за назначением и последующей выплатой пенсии. Кроме того, застрахованное лицо по-прежнему вправе распоряжаться указанными пенсионными накоплениями и выбирать, кому доверить управление ими.

Важно! В 2014-2021 гг. все страховые взносы на обязательное пенсионное страхование, уплачиваемые работодателями за своих работников, направляются на формирование страховой пенсии.

Вне зависимости от выбора варианта пенсионного обеспечения в системе ОПС у всех граждан, имеющих пенсионные накопления, есть право доверить их управление:

- Пенсионному фонду Российской Федерации, выбрав:

- управляющую компанию (УК), отобранную по конкурсу, с которой ПФР заключил договор доверительного управления средствами пенсионных накоплений, в т.ч. один из инвестиционных портфелей государственной управляющей компании (ГУК) - ВЭБ.РФ;

- негосударственному пенсионному фонду (НПФ), осуществляющему деятельность по обязательному пенсионному страхованию.

В чем разница между УК и НПФ? Если пенсионные накопления находятся в доверительном управлении УК или ГУК, то назначение и выплату накопительной пенсии, учет средств пенсионных накоплений и результатов их инвестирования управляющими компаниями осуществляет ПФР. Если пенсионные накопления находятся в НПФ, то инвестирование и учет средств пенсионных накоплений, а также назначение и выплату накопительной пенсии осуществляет выбранный гражданином НПФ.

Средства пенсионных накоплений можно получить в виде:

Единовременной выплаты – выплачиваются сразу все пенсионные накопления одной суммой. Получатели:

- граждане, у которых размер накопительной пенсии составляет 5 процентов и менее по отношению к сумме размера страховой пенсии по старости, в том числе с учетом фиксированной выплаты, и размера накопительной пенсии, рассчитанных по состоянию на день назначения накопительной пенсии;

- граждане, получающие страховую пенсию по инвалидности или по случаю потери кормильца либо получающие пенсию по государственному пенсионному обеспечению, которые при достижении общеустановленного пенсионного возраста не приобрели право на страховую пенсию по старости из-за отсутствия необходимого страхового стажа или необходимого количества пенсионных коэффициентов (с учетом переходных положений пенсионной формулы).

Срочной пенсионной выплаты. Ее продолжительность определяет сам гражданин, но она не может быть меньше 10 лет. Выплачивается при возникновении права на пенсию по старости лицам, сформировавшим пенсионные накопления за счет взносов в рамках Программы государственного формирования пенсионных накоплений, в том числе взносов работодателя, взносов государства на софинансирование и дохода от их инвестирования, а также за счет средств материнского (семейного) капитала, направленных на формирование будущей пенсии, и дохода от их инвестирования.

Накопительной пенсии – осуществляется ежемесячно и пожизненно. Ее размер рассчитывается исходя из ожидаемого периода выплаты с 2020 года – 258 месяцев. Чтобы рассчитать ежемесячный размер выплаты, надо общую сумму пенсионных накоплений, учтенную в специальной части индивидуального лицевого счета застрахованного лица, по состоянию на день, с которого назначается выплата, разделить на 258 месяцев.

В связи с последними событиями, связанными с реформированием текущей пенсионной системы в Российской Федерации, многие граждане начали большее внимание уделять вопросам, связанным с их выплатами в будущем.

В большей степени это касается лиц старшего возраста, которым осталось до выхода на заслуженный отдых не так много времени. Однако и для граждан относительно молодых пенсионная тематика стала представлять значительный интерес.

Бесплатно по России

Людей, в первую очередь, беспокоит размер будущей пенсии и то, смогут ли они поддерживать в старости привычный для себя уровень жизни, связанный с их нынешней финансовой обеспеченностью. Ведь ни для кого не секрет, что пенсионные выплаты в России довольно низкие, а их средний уровень значительно ниже, чем размер усредненной заработной платы.

Однако законом предусмотрены механизмы того, как их можно увеличить. Одним из них является перевод накопительной части пенсии в негосударственный пенсионный фонд (НПФ).

Что такое НПФ

Пенсионная система в нашей стране основана на принципах обязательного страхования. На практике это выражается в том, что за каждого работающего гражданина в адрес Пенсионного фонда России, являющегося, по сути, основным страховщиком по ОПС, периодично вносятся денежные взносы. Обязанность по их перечислению лежит на работодателе.

Сумма взносов зависит от размера официальной заработной платы, составляя 22% от нее. Следует учесть, что эта сумма направляется на формирование пенсии работника не вся целиком. Так, 6% идет на текущие нужды ПФР. Это солидарный тариф.

Остальные 16% и направляются на пенсию. При этом большая часть работающего населения вправе выбрать то, каким образом она будет формироваться. Так, гражданин может решить, что все 16% пойдут в счет страховой пенсии.

А может выбрать вариант, что наравне со страховой (10%) будет формироваться и накопительная (6%). Он предусмотрен не для всех граждан, а только для тех, которые приняли решение об этом. Кроме этого, формирование накопительной пенсии за счет страховых взносов невозможно для лиц, которые были рождены до 1967 года.

О том, каким образом распорядиться накопительной частью, работающий гражданин также принимает решение самостоятельно, однако в рамках предложенных законом альтернатив. Так, он может оставить ее в ПФР или перевести в негосударственный фонд. Под последним следует понимать частную структуру, которая осуществляет деятельность по обязательному пенсионному страхованию граждан на договорных основах.

НПФ, в который переводятся денежные средства на накопительную часть, аккумулирует их и вкладывает в различные проекты, то есть осуществляет инвертирование. Полученный с этого доход позволяет значительно увеличить размер пенсии в дальнейшем.

Накопительная пенсия может формироваться не только из страховых взносов, но и за счет добровольных перечислений граждан, суммы материнского капитала, направленного на эти цели, а также в рамках программы софинансирования, которая на данный момент заморожена.

Сегодня на этом рынке представлено большое количество НПФ, выбрать среди которых наиболее надежный и выгодный – довольно непростая задача.

Перечень НПФ в России

Ниже мы рассмотрим 10 наиболее надежных негосударственных пенсионных фондов по версии РА. Он актуален на период с 2018 по начало 2019 года.

НПФ «Сбербанка»

Этот фонд один из старейших в России, он был основан еще в 1995 году. Учредителем, как и следует из его названия, является «Сбербанк России». Согласно открытым источникам клиентами НПФ Сбербанка являются чуть менее 8 млн. человек, а объем активов почти 480 млрд. рублей. Кроме этого, фонд показывает наилучшую доходность. За предыдущие периоды она составила более 10%.

«ВТБ Пенсионный фонд»

«ГАЗФОНД пенсионные накопления»

Данный фонд был образован совсем недавно, только в 2017 году. Произошло это в результате выделения его из НПФ «ГАЗФОНД», который расположился ниже в перечне. В 2019 году его капитализация составила более 500 млрд. рублей, что придает ему статус одного из крупнейших в стране.

«ГАЗФОНД»

Является также одним из старейших фондов в стране, основанным в 1994 году. Акционерами НПФ является многие структуры, формирующие газовую отрасль, в том числе госкорпорация «Газпром». По объему активов являлся крупнейшим в стране.

АО «НПФ НЕФТЕГАРАНТ»

Основным владельцем фонда выступает госкорпорация «Роснефть». НПФ известен тем, что является правопреемником по обязательствам другого крупного фонда – «Согласие», который был присоединен к нему в конце 2018 года. На данный момент более 1,6 миллиона человек хранят здесь свою накопительную пенсию.

НПФ «Атомгарант»

Фонд присутствует на рынке пенсионного страхования более двух десятилетий. Основным акционером выступает АО «Концерн Росэнергоатом».

«Национальный» НПФ

Был создан в 1997 году для обеспечения пенсиями работников «Татнефти». «Национальный НПФ» — один из крупнейших фондов, среди образованных в регионах. Акционерами выступают крупнейшие татарстанские промышленные и финансовые организации, однако на данный момент головной офис находится в Москве.

«Альянс»

Данный НПФ был создан в 2004 году. Основным акционером является ПАО «Ростелеком», участие государства в котором составляет более 53%. Надежность фонда подтверждена многочисленными экспертными оценками.

«Алмазная осень»

Один из самых первых фондов, который был создан в 1995 году. Крупнейший акционер – ПАО «АК Алроса», являющееся мировым лидером по добыче природных алмазов. НПФ располагает активами в почти 30 млрд. рублей со среднегодовой доходностью за последние три года в 9,69%.

АО «НПФ Сургутнефтегаз»

Был создан в 1995 году для нужд работников ОАО «Сургутнефтегаз», остающимся основным акционером фонда и поныне. НПФ обладает активами в 26 млрд. рублей и входит в число крупнейших организаций, оказывающих услуги в сфере негосударственного пенсионного страхования.

Какой НПФ лучше выбрать

Выбирая негосударственный пенсионный фонд, не следует торопиться или сразу поддаваться на уговоры агентов. Важно провести тщательный анализ организации, которой следует доверить будущую пенсию. Выбор же можно осуществить по критериям, указанным далее.

Когда был создан

Очевидно, что чем раньше НПФ был организован, тем больше у его руководства практического опыта управления пенсионными накоплениями. Кроме этого, высокую оценку по этому критерию заслуживают организации, образованные в 90-е годы. Это свидетельствует о том, что, несмотря на экономическую турбулентность тех лет, фонд смог сохраниться, имея на данный момент опыт работы в кризисных условиях.

Учредители фонда

Предпочтение следует отдавать НПФ, которые в качестве учредителей имеют крупные компании, в том числе финансовые и ресурсные, что в российских условиях является актуальным. Таким образом, надежность фонда обеспечивается за счет многомиллиардных активов головных компаний.

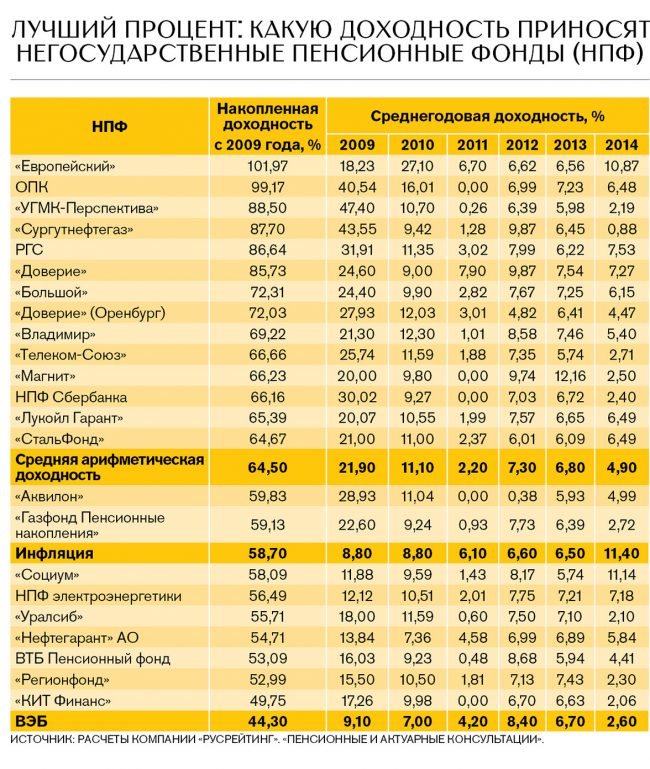

Доходность

Собственно, именно получение инвестиционного дохода и является причиной того, что граждане размещают накопительную пенсию в НПФ. Ознакомиться с этим показателем можно из данных ЦБ, размещаемых на сайте регулятора.

Уровень надежности

Рейтинговые агентства анализируют показатели деятельности НПФ по нескольким критериям, где, кроме надежности, рассматриваются:

- капитализация;

- количество клиентов;

- объем текущих пенсионных выплат.

Прозрачность деятельности

В соответствии с действующим законодательством негосударственные фонды обязаны публиковать информацию о текущей деятельности на своих официальных сайтах. Кроме этого, многие НПФ предлагают зарегистрировать личный кабинет, где клиент может ознакомиться с состоянием своих накоплений и иной конфиденциальной информацией.

НПФ или ПФР

Ответить на этот вопрос однозначно нельзя. Здесь следует отметить, что рисков, связанных с потерей пенсионных накоплений при ликвидации или банкротстве фонда, нет. Если НПФ прекращает свое существование, то все средства, которые там находятся, переходят в ведение ПФР.

В то же время следует понимать, что деятельность негосударственного фонда связана с риском. НПФ не может гарантировать доходность как таковую, тогда как в ПФР накопления периодически индексируются. В то же время размер прибавки крайне мал и не покрывает даже показатель реальной инфляции. В этой связи выгоднее размещать накопительную пенсию в НПФ, который имеет высокий уровень надежности и хорошие показатели доходности.

Выбирая негосударственный пенсионный фонд, граждане могут не бояться за свои накопления, поскольку они застрахованы. Однако следует внимательно отнестись к выбору фонда. Этих организаций довольно много, поэтому остановиться следует на том НПФ, который является наиболее надежным и имеет продуманную инвестиционную политику, обеспечивающую высокую доходность.

Полезное видео

На что обращать внимание при выборе НПФ смотрите в видео-сюжете:

Граждане, родившиеся после 1967 года, могут один раз в год менять управляющего для накопительной части своей пенсии. Миллионы россиян ежегодно переводят свои накопления в негосударственные пенсионные фонды, забывая о возможности передачи управляющим компаниям (УК). А ведь прямой перевод средств УК позволяет избежать расходов на работу частных НПФ и тем самым повысить доходность от инвестирования пенсионных накоплений.

Весной Банк России представил результаты управления пенсионными накоплениями, переданными негосударственным пенсионным фондам (НПФ). По оценке регулятора, средневзвешенная доходность от их инвестирования превысила инфляцию (2,5%) и по итогам 2017 года в среднем составила 4,6% до выплаты вознаграждений УК, специализированному депозитарию и фонду. После выплаты вознаграждений средневзвешенная доходность сократилась до 3,8%.

По итогам минувшего года объем пенсионных накоплений в НПФ вырос на 14,3%, до 2,44 трлн руб. Значительное влияние на увеличение объема средств под управлением НПФ оказала переходная кампания в системе обязательного пенсионного страхования. По данным Пенсионного фонда России, по итогам переходной кампании 2016 года из 12 млн заявлений на перевод накопительной части пенсии положительные решения были приняты по 6,5 млн заявлений. Причем 4,7 млн человек перевели свои накопления из ПФР в НПФ, 1,7 млн человек поменяли НПФ, а 79 тыс. человек вернулись из НПФ в ПФР.

Помимо НПФ граждане могут передать свои пенсионные накопления управляющей компании. Однако таких переводов почти в 1 тыс. раз меньше. По итогам 2016 года лишь 9,1 тыс. человек изменили выбор управляющей компании, по итогам 2017 года — всего 4,9 тыс. человек. Общее число граждан, пользующихся услугами управляющих компаний, также невелико — 430 тыс. человек. По словам директора по стратегическому развитию "Альфа-Капитала" Вадима Логинова, особенностью конструкции накопительного элемента обязательной пенсионной системы было то, что застрахованное лицо, выбирая НПФ, становится его клиентом напрямую, а вот выбор УК означает, что его накопления поступают туда обезличенно из ПФР. "Управляющие компании "не видят" этих людей, не могут предложить им свои сервисы, продукты и т. п. Будущие пенсионеры, размещающие накопления в УК, соответственно, могут рассчитывать на получение информации о своих вложениях только самостоятельно в одностороннем порядке или при посредстве госуслуг",— отмечает господин Логинов.

Частные инвесторы зря недооценивают имеющуюся у них возможность, ведь показатели управляющих компаний выше, чем у НПФ. По данным Банка России, только один НПФ показал по итогам 2017 года двухзначный рост доходности (за вычетом вознаграждения УК, спецдепозитарию и фонду), тогда как среди управляющих такого результата смогли добиться почти два десятка компаний. Самый высокий доход клиентам обеспечили "ТКБ Инвестмент Партнерс" и "Солид Менеджмент", по итогам управления пенсионными накоплениями рост составил 13,5% и 13,2% соответственно.

Это превосходство связано в первую очередь с действующим законодательством, согласно которому НПФ не могут самостоятельно размещать пенсионные накопления. Инвестирование этих средств происходит через УК. "Принимая решение передать свои пенсионные накопления в НПФ, необходимо понимать, что в итоге пенсионные накопления будут управляться через УК",— отмечает директор департамента управления инвестициями УК "Регион Эссет Менеджмент" Андрей Лобанов. По его словам, основное преимущество передачи пенсионных накоплений напрямую в УК заключается в том, что заранее известно имя компании, которой вы доверяете свои накопления.

Доходность инвестирования пенсионных накоплений НПФ в 2017 году

По данным ЦБ

В 2017 году большинство опрошенных "Деньгами" управляющих компаний сделали акцент на консервативных инструментах — облигациях, тогда как доля акций была в начале периода минимальной. "С точки зрения соотношения потенциальной доходности и риска облигации выглядели предпочтительнее акций, поэтому доля акций была нулевой или минимальной",— рассказывает председатель совета директоров компании "ВТБ Капитал Управление активами" Владимир Потапов. По словам гендиректора УК "Тринфико" Дмитрия Благова, инвестиции в акции не носили значимого характера в силу высоких рисков такого инструмента в сложившейся в России экономической обстановке.

Осторожность управляющих была оправданна: прошлый год для российского рынка акций оказался крайне неудачным. По итогам 2017 года индекс Московской биржи снизился более чем на 5%. В то же время для облигационного рынка в прошлом году рыночная конъюнктура была очень благоприятная: снижение инфляции и меры Банка России по смягчению денежно-кредитной политики. За прошлый год ЦБ осуществил пять понижений ключевой ставки в целом на 2,75 процентного пункта (п. п.), причем только за осенние месяцы она была снижена дважды суммарно на 0,75 п. п., до 7,75% — минимального значения с июля 2014 года (7%). "Размещая преимущественно в качественные облигации, управляющие компании получили прибавку к купонной доходности, эффективно управляя дюрацией (рост цен облигаций, балансирующий ставки купонов в условиях снижения ставок)",— отмечает Дмитрий Благов. При этом многие компании отдавали предпочтение ОФЗ. "Госбумаги — наиболее ликвидные облигации и быстрее других долговых инструментов реагируют на изменение монетарной политики ЦБ",— отмечает Андрей Лобанов.

Положительное влияние на показатели управляющих компаний оказало постепенное выбытие длинных депозитов, открытых по низким ставкам в 2013-2014 годах. Наличие таких депозитов заморозило на длительный срок средства, которые могли бы быть размещены в более доходные инструменты после резкого роста ставок в конце 2014 года. "Только по мере погашения таких депозитов средства вновь могли быть инвестированы по более высоким ставкам",— отмечает Андрей Лобанов.

Доходность инвестирования пенсионных накоплений управляющими компаниями

По данным ЦБ.

В 2018 году предпочтения компаний, управляющих пенсионными накоплениями граждан, немного изменились: доля облигаций доминирует, но растет спрос на акции. Это связано с ограниченным потенциалом роста стоимости облигаций на фоне рекордно низкой инфляции и планом ЦБ по дальнейшему снижению ставки. Согласно прогнозам аналитиков, опрошенных "Деньгами", они ждут в текущем году еще одного или двух снижений ставки соответственно до 7% или 6,75%. Более агрессивному снижению ставки будет мешать рост геополитической напряженности в отношениях между США и Россией, а также глобальный рост базовых ставок. По словам аналитиков, сближение дифференциала по ставкам между рублевой и долларовой зонами привело к увеличению рыночной волатильности и требуемой за риск премии. В "Регион Эссет Менеджмент" считают ограниченным потенциал дальнейшего снижения ставок, поэтому пересмотрели риск в долговых портфелях и сместили акцент в сторону ликвидных облигаций с невысокой дюрацией.

Растет интерес управляющих и к акциям. "В этом году мы продолжаем придерживаться идеи, что рынок акций сохраняет потенциал дальнейшего роста, несмотря на периодически возникающие сложности в виде разного рода санкций",— отмечает Андрей Лобанов. В российских акциях управляющих привлекают потенциально высокие дивидендные доходности. В настоящее время дивидендная доходность российского фондового рынка является одной из самых высоких по сравнению с другими emerging markets. По данным агентства Bloomberg, дивидендная доходность индекса Московской биржи приближается к 5%. По оценке группы НРК-Р.О.С.Т., с 2014 года объем дивидендов, выплачиваемый компаниями акционерам, увеличился в 1,5 раза и по итогам 2017 года может достигнуть 1,5 трлн руб. "С точки зрения соотношения "потенциальная доходность/риск" мы видим появление привлекательных объектов для инвестирования на рынке акций. У ряда компаний дивидендная доходность акций соизмерима и даже превысила доходность по традиционным долговым инструментам, таким как облигации или депозиты",— отмечает Владимир Потапов.

Надо знать

При досрочной смене управляющего вашими пенсионными накоплениями (если ваши деньги находились в ПФР или НПФ менее пяти лет) вы теряете инвестиционный доход.

55 млрд руб. потеряли по итогам прошлого года граждане, решившие сменить управляющих пенсионными накоплениями. При этом только "молчуны", решившие перейти из ПФР в НПФ, лишились 39 млрд руб.

Если, оставаясь в ПФР, вы доверяете пенсионные средства частной управляющей компании, вам придется платить за ее работу.

В случае выбора застрахованным лицом инвестиционного портфеля (управляющей компании, УК) страховщиком по пенсионному обеспечению остается ПФР. ПФР передает в выбранную УК накопления по договору доверительного управления, оставляя за собой ведение лицевых счетов и выплату будущей пенсии. И именно ПФР несет весь спектр ответственности за результаты инвестирования, и его ресурсы несопоставимо больше, чем частных НПФ. Гендиректор УК "Тринфико" Дмитрий Благов напоминает, что ПФР не изымает 15% инвестиционного дохода на ведение своей деятельности, как это делают НПФ.

При переходе в НПФ (из ПФР или другого НПФ) вы будете оплачивать его работу, включая услуги агента, переманившего вас, и управляющей компании, которую нанимает фонд.

При переводе счета в НПФ право собственности на пенсионные накопления переходит к фонду, фонд определяет инвестиционную стратегию, выбирает управляющие компании, в будущем — выплачивает пенсии. Застрахованное лицо, переводя ПН в НПФ, не имеет возможности выбора стратегии инвестирования.

При инвестировании через любого участника рынка ваши накопления могут как расти в цене, так и снижаться.

Банки.ру спросил об этом участников рынка — негосударственные пенсионные фонды и управляющие компании

Ноябрь и декабрь — традиционно самые активные месяцы, когда россияне спешат выбрать пенсионный фонд, которому можно доверить свои накопления. В этом году заявления на перевод пенсии подали уже около 4,7 млн человек. Но как не ошибиться с выбором фонда? На что нужно обращать внимание?

«Молчуны» больше не молчат

В активах ВЭБа сейчас около 1,8 трлн рублей пенсионных накоплений, против 2,4 трлн рублей, которые скопились на счетах негосударственных пенсионных фондов. Судя по скорости, с которой граждане бегут от государства, пенсионная копилка государственной УК продолжит «худеть». В этом году уже более 2,6 млн «молчунов» решили забрать свои деньги у ВЭБа.

Будущих пенсионеров не останавливают ни риски смены государственной УК на частные фонды, ни потеря доходности. 99% переходов из ВЭБа в НПФ были досрочными. В прошлом году из-за досрочных переходов они потеряли около 27 млрд рублей, рассказывал в августе первый заместитель председателя Внешэкономбанка Николай Цехомский. А всего граждане забрали из ВЭБа свыше 240 млрд рублей пенсионных накоплений.

Но так ли уж неправы россияне, когда решают сменить управляющего своей пенсией, невзирая на риски потери заработанного дохода? Участники рынка связывают рост переходов в частные НПФ с активностью агентов-посредников, однако есть и другие причины. В частности, любой мало-мальски осведомленный в пенсионной системе человек знает, что, в отличие от пенсий ПФР, накопления в НПФ могут наследоваться. Понятно, что многие предпочитают в случае чего передать деньги родственникам, а не дарить их государству.

Еще одна причина: после того как Минфин обнародовал новую концепцию пенсионной системы (система индивидуального пенсионного капитала. Пока не утверждена), при которой отчисления на будущую пенсию граждане должны делать самостоятельно, возник вопрос, что будет с деньгами «молчунов». Идея трансформировать их в пенсионные баллы явно не нашла поддержки у населения. Ведь что такое баллы ПФР и как от них зависит реальный размер будущей пенсии, не возьмется объяснить ни один эксперт. Кроме того, новые отчисления в рамках системы индивидуального пенсионного капитала, по замыслу авторов программы, должны поступать в фонд, в котором уже находятся накопления конкретного гражданина. Отчисления тех, кто не выбрал НПФ, будут попадать в случайно выбранный фонд.

Получается, что, по сути, у граждан осталось совсем немного времени, чтобы определиться с выбором НПФ, в который перевести накопления и в который будут поступать отчисления по ИПК. По замыслу Минфина и ЦБ, заработать новая пенсионная система должна с 2019 года. Правда, успеют ли вовремя принять нужный закон — большой вопрос.

В любом случае, решать, что делать с будущей пенсией, нужно поскорее.

Критерии выбора: доходность и крупный акционер важнее географии и личных связей

Чтобы помочь сделать правильный выбор, Банки.ру решил опросить тех, кто профессионально занимается управлением пенсионными деньгами, — НПФ и УК. Участников рынка попросили расставить в порядке приоритета следующие критерии выбора фонда:

— доходность инвестирования;

— размер активов фонда;

— наличие крупного акционера;

— финансовые показатели: прибыль и проч.;

— субъективная оценка надежности фонда,;

— наличие дополнительных сервисов;

— бонусы от агента;

— наличие/отсутствие негативной информации о фонде в СМИ;

— личное знакомство с менеджментом фонда;

— географическая близость к месту жительства;

— возможная потеря инвестиционного дохода.

Участники рынка также имели возможность вписать свой критерий, которого нет в списке, но по каким-то причинам они считают его важным. Всего было опрошено 20 крупнейших пенсионных фондов и управляющих компаний.

И вот что получилось. В числе наиболее важных критериев, которые необходимо учитывать при выборе фонда, более половины опрошенных экспертов указали доходность инвестирования, возможную потерю инвестиционного дохода и наличие крупного акционера. Последний критерий, по мнению многих участников рынка, — свидетельство надежности фонда.

По словам генерального директора НПФ ВТБ Ларисы Горчаковской, «если акционером является, например, крупный государственный банк, это будет являться дополнительной гарантией надежности». Кроме того, указывает она, будущему пенсионеру нужно четко понимать, где и как фонд принимает документы на выплату пенсий. Чтобы потом для оформления пенсии не пришлось ехать через всю страну в единственный офис выбранного фонда.

Доходность, которую показывает выбранный НПФ, как отмечает большинство опрошенных нами участников рынка, необходимо смотреть на достаточно длительном горизонте — как минимум несколько лет. Генеральный директор НПФ «Лукойл-Гарант» Денис Рудоманенко говорит, что, учитывая длительность процесса формирования накопительной пенсии, клиентам обязательно стоит смотреть на накопленную доходность. На то, какие результаты показывает ваш фонд на оптимальном для оценки периоде — минимум в течение 8—10 лет. «Доходность за один или два года не является показательной оценкой эффективности фонда, управляющего вашей пенсией», — считает он.

Доходность портфеля пенсионных накоплений крупнейших фондов в 2016 году*

НПФ

Доходность инвестирования, %

Кол-во клиентов

Пенсионные накопления (тыс. рублей, рыночная стоимость)

В настоящее время темп жизни достаточно высокий, и людям часто некогда досконально изучить вопрос пенсионных накоплений, чтобы распорядиться ими правильно, обеспечив себе безбедную старость. Граждане должны понимать, зачем необходимо переводить накопительную часть пенсии в пенсионный фонд. Читайте далее в нашей статье, куда перевести пенсионные накопления лучше всего и почему.

Виды пенсионного накопления и правовые тонкости

Разберем, что значит страховая и накопительная часть пенсии, а также куда можно перевести пенсионные накопления.

Средства, отчисляемые в пенсионный фонд, делятся на две части: страховую и накопительную. Страховая поступает в государственный ПФ РФ и формирует бюджет, из которого выплачиваются пенсии.

Из второй части формируются накопления, которые хранятся на лицевых счетах граждан. В каком фонде открыть счет, человек решает сам.

По сути пенсионные накопления – это вторая пенсия. И размер ее может расти вместе с ростом прибыли компании, которая управляет деньгами.

Формирование накопительной части пенсии осуществляется из уплачиваемых работодателями взносов и страховых отчислений.

Пенсионные накопления могут выдать на основании заявления, которое следует подать специалисту государственного или коммерческого фонда.

Для подачи заявления не обязательно приезжать в фонд, допускается отправлять этот документ по почте. Образец можно скачать в конце статьи.

Размер отчислений в ПФ – 22 % от заработной платы. Переводить средства в фонды обязаны работодатели граждан. Страховая часть составляет 16 %, остальные 8 % пополняют накопления.

Какую часть отчислений перевести на накопительный счет, определяют в зависимости от размера уже имеющихся накоплений, а также предполагаемого срока их выдачи.

Увеличить накопления можно, сделав добровольный взнос.

Гражданин может самостоятельно перевести деньги на накопительный счет, при этом накопления увеличатся ровно на внесенную сумму. Такие взносы делаются в рамках программы софинансирования. Стоит отметить, что она устанавливает ограничение – не более 12 тыс. руб. в год.

Пенсионные накопления выплачивают в случае:

- смерти владельца счета;

- получения гражданином инвалидности;

- потери кормильца в семье.

При наличии дополнительных перечислений возможны срочные выплаты. Деление отчислений в ПФ на две части осуществляется только для граждан 1967 года рождения и младше.

Если гражданин не решит, куда перевести пенсионные накопления, то все средства будут поступать в страховую часть, соответственно, пенсия по старости будет больше.

Перевести средства можно в следующие фонды:

- государственный – бюджетный, внебюджетный;

- негосударственный.

- ФСС;

- ПФ России;

- ФОМС.

В какие сроки нужно перевести накопления в один из фондов, указано в законе № 351-ФЗ от 04.12.2013 г (с правками от 14 декабря 2015 г.).

Информацию о негосударственных фондах можно узнать из ФЗ № 75 от 07.05.1998.

Какими еще законодательными актами регулируется формирование пенсионных накоплений:

- ФЗ № 400 от 28.12.2013. В нем прописано, в каком порядке назначаются пенсии.

- ФЗ № 383. В соответствии с положениями этого закона работающим пенсионерам пенсии по старости не индексируются.

- ФЗ № 424. Устанавливает, в каких случаях гражданин приобретает право на накопительную пенсию и как он может его реализовать.

- ФЗ № 422. Описывает права, возникающие в процессе формирования и инвестирования накопительной части пенсии.

- ФЗ № 166. Определяет, на каких основаниях возникает право на пенсионные выплаты и в каком порядке они назначаются.

Куда можно перевести пенсионные накопления: обзор основных вариантов

1. Правила и порядок отчислений.

Прежде чем перевести пенсионные накопления в один из фондов, следует разобраться, какие этапы предполагает процедура перевода. Стоит отметить, что порядок и правила ее проведения различны для тех, кто еще никак не распорядился своими средствами, отчисляемыми в ПФ, и для тех, кто уже успел перевести накопительную часть пенсии в управляющую компанию или негосударственный пенсионный фонд.

- Граждане, которых интересует возможность заработка путем инвестирования пенсионных накоплений, могут перевести уже имеющуюся сумму в УК, ГУК или НПФ.

- Размер отчислений работодателем в ПФ при этом останется тот же – 22 %. Однако 6 % будут направляться в организацию, указанную гражданином при подаче заявления на перевод средств.

- Чтобы перевести накопительную часть пенсии в негосударственный фонд или управляющую компанию, застрахованное лицо должно подать заявление и в ПФ РФ, и в организацию, которой хочет доверить управление своими средствами.

Заявление для Пенсионного фонда Российской Федерации должно содержать все реквизиты НПФ или УК, почтовые и юридические адреса, номер лицевого счета и другие данные. Поэтому к процедуре перевода следует заранее подготовиться, узнав необходимые сведения.

2. Три варианта перевода.

В России существует очень много организаций и фондов, занимающихся инвестированием пенсионных накоплений граждан, перечень наиболее подходящих для перевода средств компаний мы приведем ниже. Сейчас же рассмотрим три основных варианта, куда можно перевести свои деньги.

- Негосударственный пенсионный фонд (НПФ).

Как правило, негосударственные ПФ создают финансово-кредитные учреждения или компании. Регулирование их деятельности осуществляется посредством ФЗ № 75, который был принят в 1998 году. Последняя редакция этого нормативного документа датирована 2015 г. Чтобы перевести пенсионные накопления в НПФ, нужно подать заявление и заключить контракт (договор).

- Управляющая компания (УК).

Управляющие компании выполняют несколько функций, в рамках основной из них они контролируют и распоряжаются активами, имуществом, вкладами и другими материальными ценностями, доверенными им клиентами. Документ, регламентирующий функционирование управляющих компаний, – Федеральный закон № 156-ФЗ 2001 г. В последней редакции он был издан в 2015 г. Перевести накопительную часть пенсии в УК можно, подав в ПФ РФ заявление с номером лицевого счета застрахованного лица.

- Государственный Пенсионный фонд Российской Федерации (ПФ РФ).

Последний вариант – не оформлять перевод средств, доверив их государственному ПФ, который будет не просто хранить накопления, а увеличивать их путем начисления процентов по высоким ставкам за счет грамотного инвестирования.

Как перевести пенсионные накопления: порядок действий

Каждый гражданин вправе перевести накопленные средства в один из имеющихся фондов.

Для этого нужно предпринять следующие шаги:

- Изучить предложения различных компаний, которые управляют пенсионными накоплениями.

- Прийти в наиболее понравившуюся фирму, специалисты проконсультируют, ответят на возникшие вопросы.

- Затем следует рассмотреть соглашение, после – проверить документы и лицензию.

- Подписать контракт с фондом или управляющей компанией.

- Прийти в территориальный отдел ПФ РФ (по месту жительства), написать заявление (образец выдадут специалисты ПФ).

Допускается ежегодная смена УК или фонда при условии предварительного направления письменной просьбы в Пенсионный фонд РФ.

Рассмотрим список доступных вариантов. Вот способы инвестировать накопительную часть пенсии:

| Не оформлять перевод | Накопления будут оставаться в ПФ РФ, при этом управление ими будет осуществлять Внешкомбанк. Преимущество этого варианта – гарантия возвращения средств. Однако то, что пенсия будет достойная, – не факт. |

| Перевести пенсионные накопления частной компании | В этом случае они тоже будут оставаться в ПФ РФ, а управлять ими будет выбранная фирма, инвестируя их в ценные бумаги, облигации и тому подобное и обеспечивая тем самым прибыль застрахованному лицу. |

| Перевести средства в негосударственный пенсионный фонд | Деньги при этом будут перечислены на счет в НПФ, и он будет накапливать средства и управлять ими. |

Выбор фонда застрахованное лицо осуществляет самостоятельно. Стоит отметить, что, если не оформить перевод, накопительная часть пенсии не будет сформирована.

Плюсы перевода пенсионных накоплений в НПФ

Может показаться, что рисков остаться без денег будет меньше, если перевести свои средства государственному фонду. Однако перевод накопительной части пенсии в НПФ имеет несколько преимуществ:

- Негосударственные компании, как правило, более эффективно инвестируют деньги, нежели Пенсионный фонд России.

- НПФ создают наиболее комфортные условия для своих клиентов. Как правило, у них есть личный кабинет, а специалисты фонда консультируют при возникновении вопросов как лично, так и по телефону горячей линии. Кроме того, к каждому клиенту подход индивидуален.

- Фонд подписывает с застрахованным лицом специальное соглашение.

Также следует помнить, что НПФ – это не просто частная фирма, занимающаяся управлением денежными средствами своих клиентов. Это специализированная организация, имеющая лицензию на ведение деятельности, которая регулируется на законодательном уровне. Соответствие негосударственных фондов предъявляемым к ним жестким требованиям регулярно проверяется государственными структурами (ЦБ, Минфин, Счетная палата и другие).

Кроме того, предусмотрено обязательное страхование средств, находящихся в управлении у НПФ, в специальной системе гарантирования. Если даже фонд обанкротится или у него отзовут лицензию и так далее, клиентам вернут все их накопления.

- По надежности: «Сбербанк НПФ», «Кит Финанс», «Будущее», «Лукойл-Гарант», НФП «Газфонд», НФП «Алмазная осень».

- По средней годовой доходности: «Европейский пенсионный фонд», «Благосостояние», Оборонно-промышленный фонд.

Итоговые советы, куда лучше перевести пенсионные накопления

Итак, куда лучше переводить пенсионные накопления гражданам? Если гражданин достигнет пенсионного возраста меньше чем через 10 лет, ему лучше оставить накопительную часть в ПФ РФ.

В остальных случаях лучше всё же перевести средства в НПФ.

Прежде чем сделать это, узнайте о выбранном фонде следующую информацию:

- имеет ли он лицензию;

- сколько граждан доверили ему свои сбережения;

- насколько эффективно он инвестирует деньги.

Стоит изучить также отчеты о финансовой деятельности компании.

В первую очередь нужно узнать историю НПФ и условия, на которых он управляет сбережениями. Безусловно, гарантировать прибыль никто не может, однако риски потерять деньги всё же должны быть сведены к нулю.

Какие существуют типы фондов?

| Кэптивный | Продвигает корпоративные пенсионные программы компаний. Размер пенсионного резерва превышает сумму сбережений. Кэптивными фондами являются: «Благосостояние», «Транснефть», «Нефтегарант» и так далее. |

| Корпоративный | Обслуживает пенсионные программы учредителя. Обеспечивает ежегодный рост процента накоплений за счет клиентов. Корпоративным фондом является «Норильский никель». |

| Универсальный | Является независимым от финансовой группы. Заключать с ним соглашения могут как физические лица, так и организации. Больше пенсионных накоплений. К универсальным фондам относятся: «Европейский пенсионный фонд», «Кит Финанс». |

| Территориальный | Осуществляет деятельность в одном или нескольких регионах. Территориальные ПФ поддерживаются органами государственной власти. Пример такого фонда – Ханты-Мансийский. |

Основными показателями НПФ являются: активы, резерв, накопления, количество застрахованных клиентов, пенсионный резерв, дата основания и так далее.

Выбирая НПФ, необходимо учесть следующие нюансы:

Однако доверять можно далеко не всем из них. Часть заключает договоры на невыгодных условиях, несвоевременно выплачивает средства и так далее.

Рейтинг не является величиной постоянной, и фонд должен стараться сохранять его на высоком уровне.

Возможно перевести накопительную часть пенсии обратно в ПФ РФ:

- если этого хочет застрахованное лицо;

- если это необходимо в силу определенных обстоятельств.

Изымая средства из НПФ, нужно руководствоваться положениями ФЗ № 75 (ст. 36.2, 36.3, 36.8), 11 (ст. 31). В случае возврата на счет в государственный фонд переводится вся сумма.

При этом обратный перевод также возможен. Чтобы осуществить его, нужно подать соответствующее заявление. Единственное ограничение – менять УК можно 1 раз в год.

Для перевода нужны следующие документы:

- удостоверение личности;

- СНИЛС;

- иные бумаги, которые выдавались в ПФ РФ.

Есть ситуации, в которых гражданин обязан перевести пенсионные накопления из негосударственного фонда в государственный:

- у НПФ отобрали лицензию на ведение деятельности;

- гражданин умер;

- срок действия соглашения, заключенного по программе страхования обязательного плана, истек;

- признана несостоятельность фонда, открыто конкурсное производство.

Читайте также: