Размер пенсии с которой удерживается 15

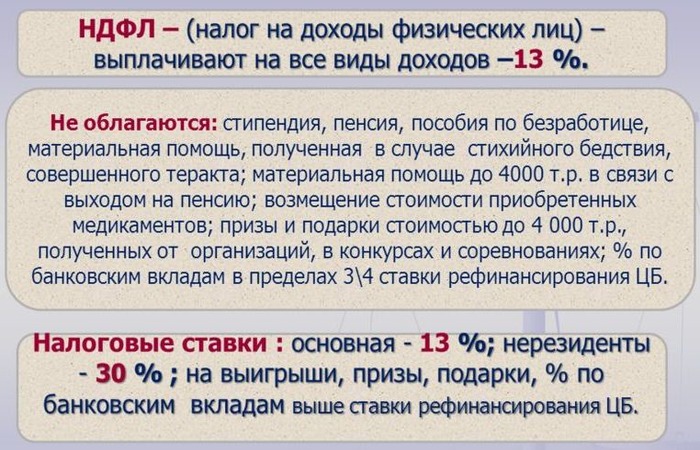

Подоходный налог – сумма, выплачиваемая государству с дохода, который получают физические лица на территории страны. По общему правилу на данный момент он составляет 13%.

Налог на доходы физических лиц (НДФЛ) – именно таково его правильное наименование, является прямым налогом, который оплачивают не только граждане РФ, но и иностранцы при условии получения какой-либо прибыли на территории страны.

Бесплатно по России

Те из них, которые не являются налоговыми резидентами, обязаны отчислять 30%. При этом НДФЛ берут не с любого дохода, к примеру, не облагаются им социальные выплаты, а в ряде случаев, предусмотренных действующим российским законодательством, предусмотрены так называемые вычеты – уменьшение налоговой базы по определенным основаниям.

Облагается ли пенсия подоходным налогом

По своей сути, пенсия представляет собой социальную выплату, на которую могут рассчитывать граждане, нуждающиеся в особой материальной поддержке. Круг ее получателей довольно широк и это далеко не только лица пожилого возраста. Пенсия выплачивается:

- военным, имеющим определенную выслугу;

- инвалидам;

- несовершеннолетним в связи с потерей кормильца.

Данные социальные выплаты НДФЛ не облагаются.

Однако большинство пенсионеров – лица преклонных лет, достигшие соответствующего возраста и имеющие необходимый трудовой стаж. Как же формируется такая пенсия?

Каждый месяц работодатель платит за каждого работника так называемые страховые взносы. Их сумма составляет определенный процент от заработной платы сотрудника. Часть этих средств идет в ФСС, ФОМС, ТФОМС. Это социальное и медицинское страхование. Большая же часть денежных средств, оплачиваемых работодателем, уходит в ПФР на формирование будущей пенсии сотрудника. Она, в свою очередь, состоит из страховой и накопительной частей.

Согласно действующему законодательству, накопительную часть гражданин может оставить в государственном пенсионном фонде, а может выбрать негосударственный пенсионный фонд (НПФ). НПФ предлагают более высокие проценты на эти накопления, поэтому ожидается, что величина пенсии, получаемой через них в будущем, будет выше.

Разобравшись, какие же бывают пенсии и из чего они состоят, можно ответить на вопрос, относительно обложения пенсионных выплат подоходным налогом.

С выплат от государственного фонда НДФЛ не удерживается. Если же пенсия приходит от негосударственного источника, то в таком случае она облагается подоходным налогом. Однако здесь существуют исключения. Так, не платится НДФЛ с пенсий, которые выплачиваются НПФ, имеющими соответствующую лицензию.

Также распространены случаи, когда крупные работодатели самостоятельно заключают договора с выбранными ими НПФ или имеют свой фонд. Их работники по выходе на заслуженный отдых также налог не платят. Иными словами, НДФЛ берется только с только накопительной части пенсии, выплачиваемая НПФ, не имеющим государственной лицензии, с которым работник заключил договор непосредственно от своего имени.

Законодательная база

То правило, что государственные пенсионные выплаты не облагаются налогом, подкреплено п. 2 ст. 217 Налогового Кодекса РФ. Однако эта же норма устанавливает, что подоходный налог берется с добровольного страхования накопительной части пенсии.

Какие налоги платят работающие пенсионеры

В России распространена ситуация, когда многие граждане, имеющие право на пенсию в связи с достижением соответствующего возраста, стараются сохранить прежнее место работы или продолжают трудовую деятельность в другом месте. С точки зрения действующего законодательства никаких препятствий и ограничений для получения пенсионных выплат в таком случае нет. При этом работающие пенсионеры остаются плательщиками различных налоговых сборов.

Так, они уплачивают НДФЛ со своей заработной платы в полном объеме, равно как и остальные граждане страны. Для налоговых резидентов эта сумма составляет 13%.

Также они уплачивают НДФЛ и с других видов доходов, например, выигрышей, дивидендов, от предоставления услуг и продажи товаров и имущества. Облагается налогом и часть пенсии, выплачиваемой по договорам с НПФ, о чем говорилось ранее.

Кроме НДФЛ, существуют и иные, более специфические платежи, обязанность по уплате которых лежит на гражданах. Это имущественный, земельный и транспортный налоги.

Пенсионеры, в том числе и работающие, полностью освобождены от уплаты сбора на имущество.

Что касается земельного и транспортного налога, то они относятся к категории местных пошлин. Это означает, что возможность освобождения от них устанавливается на региональном уровне. Таким образом, в части субъектов работающие пенсионеры их платят, а в части нет.

Возврат налога при покупке недвижимости

Налоговый вычет при приобретении недвижимости может получить любой налогоплательщик при условии его официального трудоустройства. Это касается и работающих пенсионеров.

Никаких особенностей в порядке его оформления для этой категории граждан нет. Для возвращения налогового вычета пенсионеру необходимо предоставить в ИФНС следующие документы:

- декларацию по форме 3НДФЛ;

- правоустанавливающие бумаги на объект недвижимости;

- справку о сумме ранее уплаченных налогов.

Пенсия, по большей части, является социальной выплатой, которая не облагается налогами. Исключение составляет ее накопительная часть, выплачиваемая НПФ при условии добровольного страхования. Однако обязанность по уплате большинства остальных видов налогов за пенсионерами сохраняется в полном объеме.

Полезное видео

Предлагаем посмотреть видео-сюжет о возврате налога за покупку недвижимости пенсионерами:

На практике не все пенсионеры получают начисленную им пенсию в полном объёме. Если у пенсионера имеется задолженность перед органами пенсионного обеспечения, они удерживают размер долга из причитающейся к выплате пенсии.

Также ПФР выступает посредником в расчётах между пенсионером-должником и третьими лицами (предприятиями, организациями или физическими лицами). В этом случае Пенсионный фонд может удерживать часть пенсии для оплаты долгов пенсионера.

Основания для удержаний из пенсии

Для удержания из пенсии не нужно согласие должника: достаточно наличия строго оговоренных в законодательстве оснований.

Закон "О страховых пенсиях" допускает 3 причины, по которым ПФР может производить удержания из пенсий:

- Решение самого органа пенсионного обеспечения удержать излишне начисленные денежные средства, если переплата возникла из-за того, что пенсионер не оповестил вовремя ПФ о наступлении обстоятельств, в связи с которыми пенсия или фиксированная выплата к ней подлежит перерасчету, либо получатель вообще лишается права на её получение;

- На основании решения судебных органов, установивших злоупотребления пенсионером и постановивших взыскать с него суммы пенсий и/или фиксированных выплат к ним;

- Наличие исполнительных документов.

Удержания по решению пенсионных органов

Законодательство обязует пенсионера сообщать о событиях в своей жизни, если они влияют на право получения гособеспечения или на размер таких выплат. На это отводится 1 рабочий день. Если несвоевременность предоставления таких сведений, либо недостоверность поданной информации привели к переплате, излишек начисленных средств должен быть возмещен Пенсионному Фонду.

Пенсионеру выплачивается повышенная фиксированная выплата к страховой пенсии с связи с наличием у него на иждивении ребенка-студента, находящегося на очном обучении.

В этом случае, при окончании студентом учебного заведения или переводе на заочную форму обучения, родитель должен уведомить пенсионный фонд о таком факте. С первого числа следующего месяца пенсия будет снижена.

Супруга умершего кормильца, воспитывающая его ребенка возрастом младше 14-ти лет и получающая пенсию по утрате кормильца, в случае своего трудоустройства лишается права на получение помощи от государства.

Чтобы избежать незаконного пользования бюджетными средствами, она должна известить территориальный орган ПФ РФ о факте выхода на работу.

Отметим, что не всегда недостоверность предоставляемых данных ведет к пересмотру ранее выплаченной пенсионеру суммы пожизненного обеспечения. Если переплата вызвана искажением отчётных данных бывшим работодателем пенсионера, излишне выплаченные суммы с пенсионера не удерживаются. Его пенсия изменится только с момента выявления ошибки.

Работодатель в справке, на основании которой производился расчет пенсии, завысил сумму получаемой зарплаты и при проведении документальной проверки это нарушение было выявлено инспектором пенсионного фонда.

В таком случае вся ранее начисленная пенсия считается полученной законно, но уже со следующего месяца размер выплат будет уменьшен. Такая норма зафиксирована в п.10 статьи 26.1 Федерального закона № 400-ФЗ.

Удержания по постановлению суда

Любые удержания из пенсии производятся с уведомлением пенсионера о причинах уменьшения выплат. Если гражданин не согласен с применением к нему таких мер, он имеет право оспорить их в суде.

Если судом будет установлена вина пенсионера в предоставлении недостоверной информации или сокрытии актуальных сведений о себе и доказана связь такого нарушения с переплатой ему пенсии, то излишне полученные суммы будут удержаны согласно постановления суда.

Удержания из пенсии по исполнительным листам

Помимо пенсионных споров, в отношении пенсионера могут быть приняты судебные решения о взыскании денежных средств в пользу третьих лиц по гражданским и уголовным делам (штрафы, алименты, возмещение причиненного материального ущерба).

Такие судебные решения, постановления и приговоры в первую очередь поступают к судебному приставу, который возбуждает исполнительно дело.

В рамках открытого исполнительного производства пристав-исполнитель уведомляет пенсионера о размере взыскания и сроке для добровольного погашения долга.

Если пенсионер не имеет возможности расплатиться по исполнительному листу одномоментно, документ передается в территориальный орган пенсионного фонда по месту регистрации должника для принудительного удержания долга из пенсии.

Размер удержаний из пенсии

Чтобы у должника-пенсионера остались средства к существованию, процент удержаний из пенсий строго ограничен законом:

- Если удержания производятся по решению пенсионного фонда, их размер не может превышать 20% пенсии.

- Если основанием для удержаний выступают исполнительные документы, то в распоряжении пенсионера должно оставаться не менее 50 % гособеспечения.

- В отдельных случаях закон допускает удержание 70% страховой пенсии:

- вычеты в пользу лиц, утративших кормильца;

- при возмещении вреда здоровью;

- при принудительном взыскании алиментов на несовершеннолетних;

- для возмещения ущерба, причина которого - совершенное пенсионером преступление.

Если в период удержаний размер начисляемой пенсии изменится, то взыскиваемая сумма тоже будет пересчитана.

Из каких пенсий не может быть удержаний

Исполнительное законодательство предусматривает ряд пенсий, не подлежащих уменьшению за счет удержаний, это:

- пенсии по утрате кормильца (федеральные и из бюджетов субъектов Федерации);

- пенсии гражданам, получившим увечья при исполнении служебных обязанностей, а также членам семей граждан, умерших в следствие полученных ранений;

- пенсии по уходу за нетрудоспособными гражданами.

Эти ограничения не применяются при взыскании алиментов в пользу несовершеннолетних детей и при выплатах для возмещения ущерба в связи со смертью кормильца.

Очередность погашения долгов за счет удержаний из пенсии

Если на получателя пенсии поступило несколько исполнительных требований, а госвыплат для их покрытия недостаточно, удержания производятся в следующем порядке:

- Приоритет отдается алиментам, возмещению вреда здоровью и компенсации ущерба иждивенцев в связи со смертью кормильца.

- Вторыми по степени значимости идут бюджетные платежи.

- Остальные требования удовлетворяются в порядке их поступления.

Требования каждой следующей очереди удовлетворяются только после полного погашения претензий предыдущих очередей. Если максимально допустимой для удержания суммы недостаточно, чтобы произвести выплаты по нескольким равнозначным претензиям, они будут погашаться пропорционально в равных долях.

В Пенсионный фонд поступило три постановления: на удержание алиментов в размере 25% пенсии, на возмещение причиненного вреда здоровью в сумме 10 000 рублей, и на выплату штрафа за нарушение ПДД - 3 000 рублей. Начисленная пенсия - 18 000 рублей.

Рассчитаем размер алиментов:

18 000 × 25% = 4 500 руб.

Алименты и возмещение вреда здоровью - первоочередные выплаты, при этом их размер не должен превысить 70% пенсионных выплат. В абсолютных величинах это составит:

18 000 × 70% = 12 600 руб.

Как видим, для удовлетворения требований первой очереди в полном объеме пенсии не достаточно, так как они составляют 4 500 + 10 000 = 14 500 рублей. Поэтому удержания подлежат пропорциональному распределению:

12 600 ÷ 14 500 × 100% = 86,9%

В текущем месяце будет погашена такая часть обязательств первой очереди:

- алименты: 4 500 × 86,9% = 3 910,5 руб.;

- возмещение ущерба здоровью: 10 000 × 86,9% = 8 690 руб.

В следующем месяце нужно погасить:

- ежемесячный платеж по алиментам 4 500 рублей, долг по ним с предыдущего месяца

4 500 - 3 910,5 = 589,50 руб. - остаток долга по ущербу здоровью

10 000 - 8 690 = 1 310 руб.

Таким образом вычтется 4 500 + 589,50 + 1 310 = 6 399,5 рублей и останутся средства для погашения требования второй очередности.

Проверим, не превысится ли тогда ограничение в 50% доходов:

18 000 × 50% = 9 000 руб.

9 000 - 6 399,5 = 2 600,5 руб.

2 600,5 руб – именно такая сумма может быть удержана в погашение штрафа по ПДД во втором месяце. Недостающая сумма 3 000 - 2 600,5 = 399,50 руб. будет списана с пенсии в будущем.

Если после всех произведенных удержаний к выплате осталась сумма менее величины прожиточного минимума, пенсионер имеет право обратиться в суд с ходатайством об уменьшении размера вычетов.

Краткое содержание:

Несмотря на законодательные запреты в ряде случаев практика показывает периодические ситуации взысканий долгов с пенсии и иных социальных выплат. Если пенсионер является должником, то на него распространяется единое российское законодательство. Максимальный величина удержания с дохода должника – 50%.

Долги удерживают не со всех видов дохода, данный перечень строго регламентирован. Однако пенсионеры в нем занимают не самые приятные позиции.

Взыскание долгов с пенсий - законные основания

Проживание в правовом государстве обязывает соблюдать его законы. И если уж накопились долги, и выставлены исполнительные листы, то каким-то образом решать этот вопрос придется.

Статьей 101 Закона № 229-ФЗ «Об исполнительном производстве» определены виды доходов, защищенных от взысканий:

- доходы, полученные за возмещение вреда здоровью;

- компенсации, пособия и пр.;

- соцвыплаты;

- сертификационные средства маткапитала и др.

Тем не менее, под ударом остаются различные виды пенсий, размеры которых иногда равны прожиточному минимуму. Невзирая на то, что некоторые виды соцпособий и пенсий не подлежат к исчислению дохода на применение взысканий, в реальности такое происходит.

Приставу, исполняющему предписание, не доступны сведения из банка:

- откуда поступили деньги;

- назначение поступивших на расчетный счет сумм.

Как следствие в результате исполнения производства происходят ситуации, когда списываются средства, назначение которых подпадает под запрет на такие действия. Сюда включаются и пенсии.

Новое в законодательстве 2020 года

В феврале 2019 года внесены изменения в ФЗ «Об исполнительном производстве». Новая версия ст.101 дополнена перечнем доходов, не подлежащих взысканиям. К ним относятся:

- Пенсия по утрате кормильца.

- Ежемесячные денежные пособия.

- Выплаты, если осуществляется уход за нетрудоспособным и др.

Но самое главное, что данные изменения адресованы пенсионерам. Это особенно актуально в связи с тем, что большинство россиян пенсионного возраста с трудом дотягивают до дохода равного прожиточному минимуму.

Поправки в Закон 229-ФЗ запретили взыскание долгов со страховых пенсий и с заработной платы, если их размер не превышает прожиточный минимум.

После вступления в силу Закона РФ с поправками, со многих должников-пенсионеров будет снято бремя выплат. Что еще дадут внесенные поправки в части регулирования долговых взысканий:

- Полностью исключается применение долговых взысканий к пенсии.

- Банки откроют спецсчета для социальных поступлений, на которые будут приходить пенсии и пособия – они неприкосновенны для списания долгов.

- Банкам запретят выполнять предписания приставов, если доходы на счетах неплательщиков запрещены к взысканиям.

Пенсии по старости, инвалидности - что с ними

Федеральный закон «Об исполнительном производстве» говорит о том, что взыскание не имеют права наложить на страховое обеспечение (…), за исключением страховой пенсии по старости, страховой пенсии по инвалидности.

Получается, что на сегодняшний день действия приставов вполне закономерны. Законом регламентировано право на удержание долгов с этого вида доходов.

Снизить удержания можно, для этого необходимо обратиться к приставам, и подать соответствующее заявление. Второй вариант для решения вопроса – обращение с иском в суд.

Что это даст:

- снижение удержаний до 20% ежемесячно;

- сохранение границы прожиточного минимума.

Тем не менее, для такого обращения должны быть веские основания, в числе которых остающаяся после удержаний сумма ниже минимального прожиточного порога.

Удерживают ли долги с пенсионера МВД

Взыскание долгов с пенсионеров МВД происходит на общих основаниях. Об этом свидетельствует Приложение №1 к приказу МВД России от 09.01.2018 № 7.

Согласно документу удержания из пенсии на основании судебных решений и иных НПА производятся в порядке, установленном законодательством РФ.

Соответственно все, что касается работы судебных исполнителей по отношению к должникам, применяется и к пенсионерам органов внутренних дел. В данном случае льгот и преференций для этой группы не предусмотрено.

Прожиточный минимум

В настоящее время должники, после процедуры списания средств в счет их долгов, могут оказаться за чертой бедности и остаться без средств. Нередко подобное удержание оставляет пенсионерам суммы вдвое меньше прожиточного минимума, установленного в регионе.

Дело в том, что при гарантии ГПК РФ на сохранение прожиточного минимума, подобное уточнение не предусмотрено в законе «Об исполнительно производстве». Осенью прошлого года эта инициатива Минэкономразвития была доработана, и включена в ФЗ-229 в последней версии.

Правительство и депутаты потрудились не зря. Если в все так и пойдет, как прописано в последней версии принятого Закона, то уже летом 2020 года большинство пенсионеров, имеющих долги по исполнительному производству вздохнут с облегчением.

Долги не взыщут в следующих случаях:

- С социальных ежемесячных пособий.

- С пенсий по старости, и по инвалидности (не зависимо от группы).

- С пенсионных доходов пенсионеров МВД и военнослужащих;

Те, кто не попадут в полный перечень, могут быть уверены, что при удержаниях с доходов прожиточный минимум на счете оставят.

При подготовке публикации использовался источник https://opensii.info/

Доброго здоровьица Вам и

До новых встреч на сайте 9111. ру!

содержание статьи:

- Какой процент удержаний устанавливают приставы по закону?

- Поможет ли новый закон 2020 года?

- Почему не поможет банкротство?

- А если изменить порядок исполнения решения суда или подать на отсрочку (рассрочку)?

- Есть ли выход?

- Что нужно для уменьшения процента удержаний?

- Кому это подходит и какие исключения?

- Как уменьшить удержание по исполнительному листу или приказу?

- Можно решить проблему самому или с адвокатом?

- Куда обращаться и цена вопроса?

- Почему мы?

1. Какой процент удержаний устанавливают приставы по закону?

С должника-гражданина может быть удержано не более 50 % заработной платы и иных доходов (пенсий, стипендий, больничных выплат, пособий по безработице и т.д.).

Если у вас долг по алиментам, по возмещению вреда здоровью, в связи со смертью кормильца или причиненного преступлением, тогда удерживается не более 70 % (ст. 99 закона № 229-ФЗ «Об исполнительном производстве»).

«Не более» означает, что пристав сам находит баланс между вашими доходами и интересами кредиторов и определяет конкретный размер удержаний, например, 10%, 25%, 35% и так далее. На практике он устанавливает по максимуму.

Удержания исчисляются из суммы, оставшейся после удержания налогов. Удерживать будут до тех пор, пока в полном объеме не будут погашены долги перед кредиторами.

Если доходов несколько, например, 2 зарплаты и пенсия, удержания производятся по всем или одному из видов доходов, на усмотрение пристава-исполнителя.

Основание для удержаний (исполнительный лист, судебный приказ или иной испол. документ), количество кредиторов и исполнительных производств – не имеет значения. Общий объем удержаний не может превышать 50% (по отдельным долгам 70%).

ВАЖНО ПОНИМАТЬ, что максимальный размер удержаний в 50 % (или 70 %) принимается только по просуженным долгам , т.е. тем, которые «прогнали» через суд и по которым есть решение суда и исполнительный лист и/или судебный приказ и производится принудительное исполнение.

Если у Вас удерживается 50% по просуженным долгам, но в добавок Вы оплачиваете еще непросуженные (добровольно исполняемые) долги, то фактический размер долговой нагрузки может составить и 100 %.

ИСКЛЮЧЕНИЕ : в случае обращения взыскания на банковский счет должника, куда перечисляется его пенсия (зарплата), следует иметь в виду, что от удержания освобождается лишь соответствующий процент суммы последнего зачисленного на счет платежа (ч. 4 ст. 99 закона № 229-ФЗ).

К примеру, если у вас зарплата 10 000 руб., на зарплатной карте собралось 100 000 руб., сумма долга – 200 000 руб., а размер удержаний – 50%, приставы вправе списать со счета 95 000 руб., оставив вам 5 000 руб. Удержания со счетов в банке также имеют свои особенности, о чем расскажу в отдельных статьях.

Есть доходы должника, на которые вообще нельзя налагать взыскание. Их перечень указан в статье 101 закона № 229-ФЗ «Об исполнительном производстве».

2. Поможет ли новый закон 2020 года?

Для решения проблемы должников 14 мая 2020 года в Госдуму внесен законопроект № 956530-7, который призван обеспечить неприкосновенность минимального размера периодических доходов, необходимых для существования должника-гражданина и лиц, находящихся на его иждивении.

Предлагается внести поправки в ст.446 ГПК РФ и иные законы, чтобы обеспечить должникам неприкосновенный запас в размере прожиточного минимума.

Однако на его принятие потребуется несколько месяцев. Сейчас (по состоянию на октябрь 2020 года) он прошел только первое чтение в Госдуме. Кроме того, предлагается вступление в силу закона по истечении 18 месяцев со дня опубликования. Иными словами, еще около 2-х лет ждать помощи от государства не стоит.

3. Почему не поможет банкротство?

По закону должник физ.лицо имеет право подать на свое банкротство вне зависимости от размера долга. Но сама процедура банкротства физ.лица довольно затратная и с учетом гонорара юриста составляет от 100 до 200 тыс. руб. Банкротиться с долгом ниже 300 000 руб. в большинстве случае вообще не имеет смысла.

Действующий с 01.09.2020 года закон об «упрощенном» бесплатном банкротстве физлиц через МФЦ также не решает проблему. Основное препятствие тому - наличие оконченных исполнительных производств по п. 4 ч. 1 ст. 46 Закона № 229-ФЗ (в связи с отсутствием у должника имущества, на которое может быть обращено взыскание, и все принятые приставом меры по отысканию его оказались безрезультатными).

Однако если у вас есть маленький и стабильный доход (пенсия) исполнительное производство не будет окончено.

4. А если изменить порядок исполнения решения суда или подать на отсрочку (рассрочку)?

Как показывает опыт такая процедура представляется малоэффективной для снижения долговой нагрузки. Суды не охотно идут на рассрочку исполнения более чем на 6 мес. и уж тем более на изменение способа и порядка исполнения судебного постановления.

Согласно позиции Верховного Суда РФ, основанием для этого должны быть исключительные обстоятельства (см: Определение ВС РФ от 21.01.2019 г. № 44-КГ18-25).

Кроме того, при изменении способа и порядка исполнения судебного акта, отсрочке (рассрочке) бремя доказывания невозможности оплаты полностью лежит на Вас, а если идти по предлагаемому в этой статье пути, то при обжаловании незаконного решения пристава Кодекс административного судопроизводства возлагает бремя доказывания законности отказа на самого пристава. Суду легче принять выгодное для Вас решение.

5. Есть ли выход?

К счастью, да! Если удержания слишком велики, что оставшихся средств вам явно не хватает для проживания и содержания себя и/или иждивенцев, можно уменьшить % удержаний.

Верховный Суд РФ сделал несколько прецедентов. Некоторые из них вошли в Обзор судебной практики, а это уже инструкция к применению для всех нижестоящих судов. Суд указал, что не всё во власти пристава и что его «усмотрение» при установлении размера удержаний должно учитывать интересы должника. Пристав не вправе игнорировать принципы исполнительного производства: законности, уважения чести и достоинства гражданина, неприкосновенности минимума имущества, необходимого для существования должника-гражданина и членов его семьи.

Конституционный Суд РФ также неоднократно высказывался на этот счет и указывал, если пенсия или зарплата является для должника-гражданина единственным источником существования, необходимость обеспечения баланса интересов кредитора и должника требует защиты прав последнего. Надлежит сохранять для него и иждивенцев необходимый уровень существования, чтобы не оставить за пределами социальной жизни.

Примерным ориентиром служит прожиточный минимум по вашему региону. Он устанавливается ежеквартально и узнать его размер можно в интернете. Если после удержаний у вас и ваших иждивенцев остается на жизнь меньше, чем суммарный прожиточный минимум, значит можно рассчитывать на положительную перспективу.

Проведите расчет по соответствующей категории: если вы пенсионер, смотрите прожиточный минимум для пенсионеров, если есть ребенок - прожиточный минимум для детей.

Есть и другие варианты решения проблемы, например, если удержания производятся по судебному приказу и о его существовании вы узнали впервые, приказ можно отменить.

6. Что нужно для уменьшения процента удержаний?

- Собрать справки о доходах, расходах, составе семьи;

- Заявить письменное ходатайство приставу об уменьшении % удержаний;

- В случае отказа обжаловать решение (бездействие) пристава в суде.

7. Кому это подходит и какие исключения?

Этот способ № 1 подходит для должников с небольшими доходами или тех, у кого много иждивенцев.

Уменьшить % удержаний можно если у Вас долги по кредитам, займам, налогам, жилищно-коммунальным услугам, по возмещению вреда имуществу и иным обязательствам.

Исключение : нельзя уменьшить % удержаний по алиментам, по возмещению вреда здоровью, в связи со смертью кормильца. В этих случаях удержания могут доходить до 70 % Вашего дохода (ч.3 ст.99 закона № 229-ФЗ).

При возмещении ущерба от преступления удержания также могут доходить до 70 % дохода, но Верховный Суд РФ сделал очередной прецедент и также посчитал необходимым учитывать интересы должника (Определение ВС РФ от 14.02.2018 г. № 25-КГ17-41).

Для тех должников, которые не относятся к малоимущим, имеют приличные официальные доходы (зарплаты, пенсии) или не могут доказать наличие тяжелого материального положения больше подойдет способ № 2 , о котором читайте по ссылке .

8. Как уменьшить удержание по исполнительному листу или приказу?

Не все приставы вняли разъяснениям Верховного и Конституционного судов. Вам нужно самостоятельно инициировать вопрос о снижении размера удержаний .

Этап № 1. Сбор документов о тяжелом материальном положении.

- справки о фактическом составе семьи. Если состав прописанных членов отличается от фактического состава семьи, это тоже фиксируется иными справками (от квартального комитета и т.д.).

- документы о размере доходов всех членов семьи;

- документы о ежемесячных семейных расходах (например, об оплате ЖКУ за последний месяц, чеки на покупку лекарств + любые документы от врача о том, что данные лекарства вам выписаны, платежки о регулярном погашении непросуженных долгов, о съеме жилья и т.д.)

В зависимости от обстоятельств могут потребоваться иные документы. Например, справка из налоговой инспекции об отсутствии у вас статуса «индивидуального предпринимателя» или копия трудовой книжки с закрытой последней записью с последнего места работы (если вы не работаете, но являетесь трудоспособным или как вариант имеете рабочую группу инвалидности и получаете пенсию по инвалидности). Если вы не достигли пенсионного возраста по старости, не являетесь инвалидом желательно встать на учет в Центр занятости для получения пособия по безработице и представить соответствующие справки.

В спорных ситуациях справок придется собирать более десятка.

Документальное обоснование материального положения – ответственный этап, если допустите ошибки исправить их будет в суде практически невозможно.

Список конкретных документов по каждой ситуации можете заказать у меня.

Этап № 2 . Уточняем ФИО пристава и сведения о делах.

Узнайте фамилию своего пристава и всех возбужденных в отношении вас исполнительных производств (с указанием суммы долга, номера, даты и оснований для их возбуждения). Это делается на официальном сайте ФССП России: в поисковике Яндекс наберите «Банк данных исполнительных производств», или зайдите на сайт – https://fssprus.ru/iss/ip .

В открывшемся окне выберите «поиск физических лиц», укажите свой регион или в конце выпадающего списка «все регионы», далее укажите свой ФИО и дату рождения, нажмите кнопку «найти». Далее введите код с картинки и откроется окно со списком всей необходимой информации. Распечатайте документ или сделайте скрин-шот.

Этап № 3 . Составляем ходатайство приставу.

Составьте письменное ходатайство приставу-исполнителю. Это можно сделать вручную разборчивым почерком (желательно это делать печатными буквами) или на компьютере.

Укажите желаемый процент удержаний, который по вашему мнению и исходя из вашего материального положения вы считаете возможным установить (например, 10%, 12%, 15% и т.д.). Меньше 10% указывать не стоит – прецедентов чтобы присуждали менее этого % в практике не встречалось. Снимите ксерокопию заполненного бланка ходатайства, который останется у вас. Снимите ксерокопии всех собранных справок и документов о тяжелом материальном положении и приложите к заполненному бланку ходатайства.

Важно обосновать свою просьбу в ходатайстве ссылками на нормы закона и судебной практики . Возможно это убедит пристава и дело до суда не дойдет.

Все документы в оригинале всегда держите у себя. Приставу и в суд необходимо представлять ксерокопии, при необходимости показывая оригиналы!

Этап № 4 . Подаем и регистрируем ходатайство.

Оригинал заполненного ходатайства с вашей подписью и ксерокопиями приложенных документов сдайте нарочно приставу и потребуйте, чтобы он (или секретарь) поставил отметку на вашем экземпляре ходатайства о принятии документов.

Уточните у пристава его полные данные (имя отчество), рабочий телефон, дни и часы приема, а также дни и часы приема его начальника, точный почтовый адрес районного (городского) отдела, в котором они работают, а также точное наименование и адрес вышестоящего Управления службы судебных приставов по вашему региону.

Заранее поставьте пристава в известность, что ваше ходатайство он должен рассмотреть в 10-дневный срок и вынести соответствующее Постановление о результатах его рассмотрения (ст. 64.1. закона № 229-ФЗ «Об исполнительном производстве»). К сожалению некоторые приставы до сих пор этого не знают. Предупредите пристава, что ровно через 10 дней вы вернетесь за ответом, а если он не будет готов – обратитесь с устной жалобой к начальнику.

Если на вашем экземпляре отказываются поставить отметку о принятии, будьте настойчивее или сразу обратитесь к начальнику или его заму с просьбой при Вас зарегистрировать Ваше ходатайство.

Если вопрос не решается, тогда оригинал ходатайства с приложениями необходимо направить почтой в городской (районный) отдел заказным письмом. Почтовую квитанцию приклейте к Вашему экземпляру ходатайства.

Этап № 5 . Ведем учет сроков и требуем письменного ответа.

Далее отсчитывайте ровно 10 дней, которые отведены законом для рассмотрения приставом вашего ходатайства. Если ходатайство направлено почтой, отслеживайте на сайте почты России ( https://www.pochta.ru/tracking ) дату его вручения приставу.

По истечении 10 дней Ваша задача добиться от пристава вручения Постановления о результатах рассмотрения ходатайства.

Если просьба не была удовлетворена или пристав не вручил Вам Постановление, крайне важно не пропустить следующие 10 дней для обжалования решений, действий (бездействий) пристава в районный (городской) суд по месту его нахождения (п.3 ст.219 КАС РФ).

Этап № 6 . Обращаемся в суд с административным исковым заявлением.

Срок рассмотрения такого заявления в суде – 1 месяц (п.1 ст. 226 КАС РФ). Госпошлину платить не требуется. Участие адвоката в суде также не обязательно.

Срок вступления решения суда в силу (если не было обжаловано) – 1 месяц. В целях экономии времени целесообразно потребовать обратить решение к немедленному исполнению (ст.188 КАС РФ).

ИТОГО если не считать время на сбор справок, на всю процедуру уйдет от 10 дней до 3 месяцев .

9. Можно решить проблему самому или с адвокатом?

• Нанимать адвоката дорого и невыгодно в таких делах.

• Можно самому, но не факт, что у Вас получится. Если изначально допустите ошибки, исправить их будет невозможно!

• В интернете есть бланки документов, но они слишком примитивные. Насколько убедительно обоснована Ваша просьба, зависит исход дела.

• На каждом этапе возникнет масса вопросов: какие конкретно справки собирать? как узнать своего пристава? как подавать? сколько экземпляров? какой суд рассмотрит дело? каков порядок? что делать потом? и т.д.

10. Куда обращаться и цена вопроса?

Решить проблему можно с помощью он-лайн проекта StopDolg24.ru и команды профессиональных юристов:

- Мы присылаем Вам готовые бланки документов с инструкцией по их заполнению и подаче;

- Вы самостоятельно сдаете документы приставу и при необходимости в суд;

- Мы обеспечиваем дистанционную юридическую поддержку на всех этапах (по телефону, через мессенджеры, чат);

- Результат: Вы снижаете долговую нагрузку и получаете в распоряжение большую часть доходов.

Работая с нами можно добиться уменьшения удержаний вплоть до 10-15% от дохода. Возможны компромиссные решения, когда принимается среднее значение между запрошенным % и фактически удерживаемым %.

Шансы на положительный исход составляют 97%.

В суде Вам присуждают с другой стороны все понесенные по делу судебные расходы (ст.111 КАС РФ).

Цена всего пакета документов (ходатайство приставу, административное исковое заявление в суд, инструкция по самостоятельному заполнению и сдаче, рекомендованный список справок), а также консультирование юристов на всех этапах – 3 000 руб .

В период акции цена составляет всего 1 000 руб .

11. Почему мы?

• Специализируемся на защите прав заёмщиков и должников;

• 19 лет юридической практики;

• Решаем проблему комплексно;

• Предоставляем подробные инструкции;

• Консультируем на всех этапах;

• Помогаем обосновать материальное положение;

• Юридически чистые бланки ходатайств и исковых заявлений, содержат ссылки на законы и всю обязательную судебную практику Верховного и Конституционного Судов;

• Если проблема не решается у пристава и в суде 1-ой инстанции, бесплатно помогаем с апелляционным обжалованием.

Подробности на сайте - https://stopdolg24.ru/

Ваш адвокат Усов Игорь

Прожиточный минимум пенсионера, который в конце года устанавливают власти каждого региона, по сути, представляет собой минимальный размер пенсии неработающих пенсионеров (с некоторой оговоркой).

Кому платят

Всем неработающим пенсионерам, проживающим в РФ, у которых общая сумма материального обеспечения не достигает величины прожиточного минимума пенсионера в регионе его проживания, устанавливается федеральная (ФСД) или региональная (РСД) социальная доплата к пенсии до величины ПМП, установленного в регионе проживания пенсионера.

То есть, социальную доплату назначат если пенсионер:

- неработающий;

- малоимущий;

- проживает в РФ.

ФСД или РСД

Федеральная социальная доплата выплачивается территориальными органами ПФР и устанавливается в случае, если общая сумма денежных выплат неработающему пенсионеру не достигает величины прожиточного минимума пенсионера, установленной в регионе проживания, которая, в свою очередь, не достигает величины прожиточного минимума пенсионера в целом по РФ.

То есть ФСД платят, когда региональный ПМП ниже федерального (жить в регионе дешевле, чем в среднем в России).

Региональная социальная доплата выплачивается органами социальной защиты региона в случае, если прожиточный минимум пенсионера в субъекте РФ выше, чем аналогичный показатель по РФ, а общая сумма денежных выплат неработающему пенсионеру ниже регионального ПМП.

То есть РСД платят, когда региональный ПМП выше федерального (жить в регионе дороже, чем в среднем в России).

Как считают доход

При подсчете общей суммы материального обеспечения неработающего пенсионера учитываются суммы следующих денежных выплат:

- пенсий, в том числе в случае отказа пенсионера от получения указанных пенсий;

- срочной пенсионной выплаты;

- дополнительного материального (социального) обеспечения;

- ежемесячной денежной выплаты (включая стоимость набора социальных услуг);

- иных мер социальной поддержки, установленных законодательством субъектов РФ в денежном выражении (за исключением мер социальной поддержки, предоставляемых единовременно).

Кроме того, при подсчете общей суммы материального обеспечения пенсионера учитываются денежные эквиваленты предоставляемых ему мер социальной поддержки по оплате пользования телефоном, жилых помещений и коммунальных услуг, проезда на всех видах пассажирского транспорта, а также денежные компенсации расходов по оплате этих услуг.

Индексация

С 1 января 2020 года страховые пенсии по старости проиндексированы на 6,6 %.

Раньше процесс назначения социальной доплаты происходил так: пенсию индексировали. и если она не дотягивала до ПМП, давали доплату.

С 2019 года правила поменялись. Теперь сначала рассчитывают доплату (до индексации), а потом уже индексируют пенсию и прибавляют к ней рассчитанную доплату. То есть теперь минимальная пенсия всегда будет превышать ПМП. На сколько – зависит от размера пенсии.

В этой статье мы не будем подробно останавливаться на вопросе новой системы доплат. Расскажем об этом подробно в следующем материале.

Сколько платят

Мы подготовили для вас таблицу, в которой представлен размер прожиточного минимума пенсионера за 2020 год, а также (для сравнения) его прошлогодний и позапрошлогодний размер.

Из таблицы вы увидите, на сколько вырос прожиточный минимум пенсионера в вашем регионе за 1 год (с 2019 до 2020) и за 2 года (с 2018 до 2020).

вашем регионе за 1 год (с 2019 до 2020) и за 2 года (с 2018 до 2020).

Наименование субъекта РФ

Величина ПМП в субъекте РФ в 2020 году

Величина ПМП в субъекте РФ в 2019 году

Величина ПМП в субъекте РФ в 2018 году

Прирост ПМП за 1 год (с 2019 до 2020)

Прирост ПМП за 2 года (с 2018 до 2020)

В целом по Российской Федерации

9 311

8 846

8 726

465

585

Центральный федеральный округ

8 016

0

9 120

597

9 077

551

8 750

0

8 978

402

9 303

595

8 967

337

8 600

0

8 620

0

8 744

14

8 694

126

9 460

635

8 241

430

9 302

456

9 310

652

8 646

483

12 578

464

9 908

0

Северо-Западный федеральный округ

11 840

2 994

11 534

792

10 955

697

17 956

0

9 572

726

9 658

812

9 514

668

9 247

401

14 354

1 680

9 423

577

9 529

723

Северо-Кавказский федеральный округ

8 680

0

8 846

0

9 598

752

8 846

0

Республика Северная Осетия-Алания

8 455

0

9 035

300

8 297

0

Южный федеральный округ

8 138

0

8 242

161

9 258

601

8 969

617

8 569

0

8 736

248

8 912

542

9 597

755

Приволжский федеральный округ

8 645

0

Республика Марий Эл

8 380

189

8 522

0

8 232

0

8 502

0

7 953

0

8 511

37

8 689

587

8 252

0

8 404

0

8 777

238

8 690

277

8 278

0

8 574

100

Уральский федеральный округ

8 750

0

9 311

465

9 250

404

8 691

0

12 730

554

13 510

85

Сибирский федеральный округ

8 753

41

9 207

361

8 846

0

8 975

193

8 894

225

10 039

1 193

9 497

656

8 387

0

9 487

673

8 480

0

9 546

751

9 829

983

Дальневосточный федеральный округ

Республика Саха (Якутия)

14 076

125

17 011

0

13 720

144

10 775

767

11 799

904

10 018

1 172

16 756

33

15 943

483

12 333

0

11 709

2 543

19 000

0

9 311

465

Кому сколько прибавили

Как видно из таблицы, во многих регионах малоимущие пенсионеры не получат никакой прибавки, По мнению региональных властей, за год жизнь не подорожала и прожиточный минимум пенсионера в 2020 году установлен на уровне прошлого года.

Более того, в некоторых регионах ПМП не повышался уже 2 года. При этом есть регионы, в которых прожиточный уровень пенсионера стоит на месте уже 3 – 4 года.

Так, например, в Татарстане последний раз рост ПМП наблюдался в 2017 году. А в таких регионах как Белгородская область, Адыгея, Удмуртия, Чукотский округ ПМП не растет с 2016 года.

То есть за 4 года жизнь для пенсионеров там ни йоту не подорожала?

Самую большую доплату к пенсии в 2020 году получат малоимущие пенсионеры Республики Карелия. В 2020 году ПМП там вырос сразу почти на 3 000 рублей. Большой рост также зафиксирован в Еврейской АО - на 2,5 тыс. рублей.

Отметим, что эти регионы ранее были названы в числе тех, где пенсионерам недоплачивают из-за того, что власти устанавливали ПМП ниже фактической среднегодовой величины.

Только еще несколько дней мы даем вам полгода доступа к нашей подписке бесплатно. Кроме 107 записей экспресс-семинаров, вам бесплатно будут доступны 15 онлайн-курсов (некоторые дают сертификат ИПБ России) и несколько инструментов для бухгалтеров. Оставляйте свои контакты ниже, менеджер свяжется, чтобы предоставить доступ:

Читайте также: