Что будет если индивидуальный предприниматель не может заплатить пенсионный налог

Открывая предприятие, будущий коммерсант рассчитывает на получение прибыли, успешную торговлю или другой вид бизнеса. Возможно, он не знает, если не платить налоги ИП, что будет. Лучше знать заранее, каковы штрафы и есть ли более серьезные последствия.

Что будет ИП если не платить налоги

При неуплате налогов на каждый день просрочки насчитывается пеня. В соответствии с Налоговым Кодексом за такие действия накладывают штраф за несвоевременную уплату за зарегистрированное ИП. Если накопилась достаточная сумма, более 900 тысяч, могут назначить уголовное наказание, особенно в случае умышленных действий.

Не заплатил вовремя

Предприниматель при регистрации или в процессе работы может выбрать ОСНО или другие налоговые режимы, от этого зависит, какие налоги он должен уплачивать. По каждому налоговому взносу – отдельные штрафные санкции при уплате не вовремя. Как правило, это пеня. Штраф за неуплату налогов для ИП прибавляется, если выплаты занижены в результате умышленных или неумышленных действий.

Важно! Если оказалось, что предприятие в невыгодной ситуации, например, налоги превышают доходы, просто забыть об уплате не получится. Владелец ООО этот вопрос решит продажей предприятия, то есть сменой директора и учредителя. В случае ИП это невозможно, так как предприятие привязано к личности владельца.

Индивидуальному предпринимателю важно знать все тонкости законодательства, чтобы не оказаться в ловушке налогов. Юридическое лицо отвечает по своим обязательствам лишь на сумму уставного капитала. Если капитал составляет всего лишь 10 000 рублей (это минимальный размер с 2014 года), государственные органы не смогут требовать большего.

Частный предприниматель отвечает всем своим имуществом за собственное предприятие. Поэтому приставы смогут явиться домой к коммерсанту, чтобы изъять имущество на сумму долга. В этом смысле открытие ООО менее рискованно.

Наказание за нарушение сроков

Государство существует за счет налогов, поэтому для каждого нарушения в оплате предусмотрен штраф, пени или даже уголовная ответственность. В некоторых случаях есть только пени. Например, с марта 2019 года при несвоевременном внесении налоговых выплат на пенсионное и медицинское страхование за себя, ИП платит только пени, но не штраф. Плюс, естественно, недоплаченную сумму.

Но здесь нужно учитывать, какую систему избрал коммерсант. Больше всего налогов начисляется при ОСНО, или «классике». При классической системе налогообложения платится больше всего. Поэтому штрафов и пеней будет больше. Если не только налоги не оплачены, но и декларации по ним не посланы в соответствующие сроки, прибавятся дополнительные штрафы. Даже в самой простой по структуре налогообложения системе – патентной, придется оплачивать патент, страховые взносы за себя, за персонал, перечислять НДФЛ за наемных сотрудников.

Обратите внимание! Неуплата вовремя любого из этих налогов влечет штрафные санкции.

Даже неподача в установленный срок отчетов в статистику становится причиной штрафных санкций, причем не в виде пеней, а сразу от 10 тысяч рублей. Незаконное занятие коммерческой деятельностью без постановки на учет в налоговой влечет штраф в размере от 10% дохода, но не меньше 40 тысяч рублей. Тогда как регистрация ИП может быть бесплатной, если документы подаются через МФЦ. За задолженности по налоговым платежам в сумме 900 тысяч рублей грозит уголовная ответственность. В любом случае проще по ИП заплатить налоги, «чем экономить».

Начисление пени

Обычно, если декларация подана вовремя, налоговая начисляет только пени на неоплаченную часть. Пени вычисляют следующим образом:

- Если рассмотреть, какой штраф для ИП, если не оплатил налог во время, то при просрочке не более 30 дней нужную сумму умножают на ставку Центробанка. Затем полученное число делят на 300 и умножают на количество просроченных дней.

- При просрочке 31 день и более недоплаченную сумму делят на 150, умножают на ставку Центробанка, и на число дней после тридцать первого дня включительно, складывают с суммой за 30 дней просрочки.

- Ставка Центробанка на 17 июля 2019 года равна 7,5%, ее всегда можно уточнить на сайте cbr.ru.

- Дни считаются так: начиная с даты, следующей за той, когда требовалось совершить платеж, по дату оплаты пеней включительно. Это касается налогов и взносов в Фонды – ПФР, ФСС.

Пример: недоплата по налогу составила 1000 руб. Последний день оплаты был 30 июня, а недостающая сумма внесена только 31 июля. За 30 дней (1000*7,5%*30)/300=7,5 руб. И за последний, тридцать первый день, (1000*7,5%*1)/150=0,5 руб. Складываем эти суммы, получаем 8 рублей. Обычно проще воспользоваться онлайн-калькуляторами, чтобы не считать вручную.

КБК для уплаты пеней отличается от КБК по налогу. Поэтому надо правильно заполнить платежку, чтобы потом не разбираться дополнительно еще и с этим.

Обратите внимание! В 2018 году приняты поправки в Налоговый Кодекс, гласящие, что пени не могут превышать сумму недоимки. То есть, если было 100 рублей недоплачено в бюджет, больше 100 руб нельзя начислить пеней.

Сокрытие доходов индивидуального предпринимателя

Если проверкой, выездной или камеральной, установлено занижение налоговой базы, контролирующий орган выпишет штраф, пени на недоплату, и саму сумму налога придется доплачивать. Когда инспекторам удается доказать умышленное занижение налоговой базы, штраф составляет 40% от недополученного налога. Если чиновники посчитают, что занижение произошло неумышленно, то штраф будет в размере 20% от недостающей суммы.

Если будет доказано, что предприниматель занимается сокрытием имущества или финансов, за счет которых должно быть взыскание налогов и прочего, ИП грозит штраф от 200 тысяч рублей или принудительные работы на срок от трех лет. Таким образом, это уже статья 199.2 Уголовного Кодекса в редакции, вступившей в силу первого июля.2019 года. Случай сознательного уклонения от исполнения обязательств налогового агента также подпадает под УК. Если докажут, что предприниматель специально не платит налоги на сотрудников, его могут привлечь к немалому штрафу или отправить в тюрьму.

Уклонение от выплат

Есть ли срок давности по налоговым нарушениям

Бывает, человек надеется, что о его долгах забудут, и можно будет их не платить. Не стоит на это рассчитывать. Основное значение имеет срок давности. Он отсчитывается со дня совершения налогового нарушения, или от даты окончания налогового периода, когда было совершено нарушение. Если до момента решения о привлечении к ответственности прошло три и больше лет, лицо не может привлекаться к ответственности.

Например, в отчетности была занижена налоговая база, недополучен налог на сумму 300 рублей. Ответственное лицо, то есть ИП, не может быть привлечено к ответственности, если прошло три года. А вот если лицо препятствовало проведению проверки фискальными органами, то срок давности приостанавливается.

Дополнительная информация! Когда ответственность уголовная, срок давности – 2 года. Но в июне 2019 года Верховный суд предложил отменить сроки давности по налоговым преступлениям. Пока неизвестно, станет ли это нормой.

Таким образом, при открытии ИП лучше быть уверенным заранее, что будущее предприятие потянет все платежи. Ведь ответственность предусмотрена не только при пропуске даты платежа, но и за не вовремя поданную декларацию.

![]()

Не все предприниматели знают, что с прекращением деятельности как ИП нужно обязательно его закрыть, иначе налоговые органы будут продолжать начислять пени и страховые взносы. Юрист Галина Горина подробно объясняет, что нужно сделать, чтобы избежать подобных последствий и уйти от штрафных санкций.

Часто предприниматели халатно относятся к статусу ИП. Очень часто человек уже не ведет деятельность, но ИП не закрывает. Некоторые считают, что последствий у таких действий нет, так как выручки и прибыли нет. Однако это ошибочное мнение. В рамках действующего законодательства деятельности у ИП нет, а начисление сборов и ответственность за их неуплату, несвоевременную сдачу отчетности — есть. Часто такая ответственность доставляет большие проблемы их владельцам.

Что ждет предпринимателя, который закрыл бизнес, но не «закрыл» ИП

Во-первых, оплата взносов. Если вы не ведете деятельность, но ИП имеет статус «действующего», то вы обязаны продолжать платить взносы. Избежать таких выплат невозможно.

Во-вторых, штрафы. Если не сдавать своевременно отчетность, государственный орган обязательно выставит штрафы за каждый несданный вовремя отчет.

В-третьих, пени и сборы. Пени налоговый орган начисляет на сумму неуплаченных взносов. Сборы же начислят органы принудительного взыскания долгов.

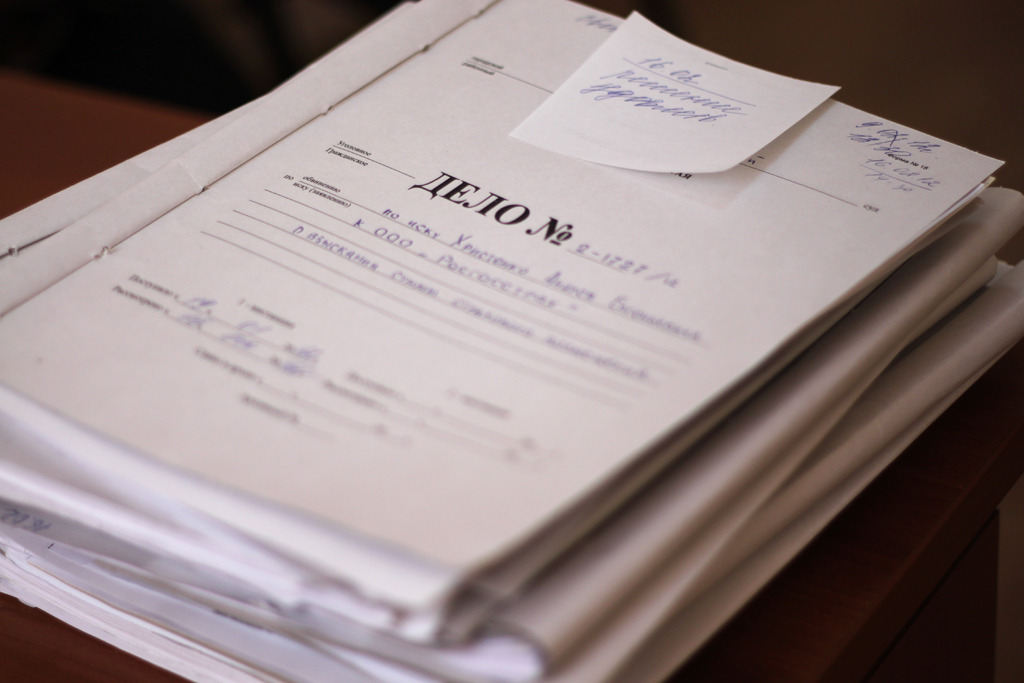

Нужно отметить, что при наличии задолженности следующий государственный орган, с которым вам придется познакомиться — это судебные приставы. По закону именно эти представители занимаются взысканием долгов, такая процедура называется исполнительное производство.

Налоговая служба (ранее этим вопросом занимался Пенсионный фонд) направляет требование о взыскании долга по сборам напрямую в службу судебных приставов, минуя суд. Получив такое требование, судебный пристав-исполнитель возбуждает исполнительное производство.

Далее судебный пристав уведомляет должника о необходимости погасить долг в течение пяти дней добровольно. Если этого не происходит, взыскание долга производится в принудительном порядке.

Многие предприниматели, игнорируя оплату долгов по сборам, забывают, что для погашения задолженности ИП судебный пристав имеет право использовать как счета и имущество для предпринимательской деятельности, так и личные счета, имущество должника.

Например, у должника «А» имеется личный автомобиль, купленный задолго до регистрации ИП, а сам «А» занимается изготовлением изделий из дерева. Если у «А» появятся долги по сборам и налогам за ведение деятельности (как ИП), то государственный орган может забрать и продать его личный автомобиль для возврата денег в бюджет.

Как происходит принудительное взыскание задолженности

Из практики работы с клиентами следует, что обычно вариантов три:

Вариант 1 . Если на ваших личных или бизнес-счетах достаточно денег, то их спишут за долги, передадут в бюджет и закроют исполнительное производство. Если денег недостаточно, возможен второй или третий варианты развития событий.

Вариант 2 . Если у вас имеется официальный доход (например, зарплата, пенсия), то судебный пристав направит постановление об удержании до 50% такого дохода (работодателю или в Пенсионный фонд) в счет погашения долга. В этом случае вам на карту будут выдавать деньги, оставшиеся после удержания. А удержанную часть перечислять приставам. Они же, в свою очередь, будут переводить деньги в Налоговую инспекцию.

Вариант 3 . Если постоянных доходов и денег на счетах нет, то далее следует арест любого имущества должника (оборудования, квартир, машин, бытовой техники и так далее), продажа его с торгов, покрытие долгов с вырученных денег.

Помимо этого после оплаты основного долга (сбора, штрафа или пени) придется еще дополнительно заплатить исполнительный сбор — это официальная плата за работу приставов. Размер такого сбора составляет 7% от суммы долга. Минимальный размер исполнительного сбора сегодня составляет 1 000 рублей.

Начисление сборов, пени и штрафов длится до момента официальной ликвидации статуса ИП в налоговом органе. Однако взыскать все ранее начисленные долги (налоги, сборы, пени, штрафы) государственные органы могут и после закрытия ИП. Это, как ранее было сказано, связано с тем, что действующим законодательством предусмотрена ответственность физического лица по долгам ИП любым имуществом, в том числе личным.

Для того, чтобы избежать общения с судебными приставами, рекомендую перед ликвидацией ИП проводить сверку расчетов с налоговыми органами. Так вы точно будете знать, есть ли у вас долги перед государством.

Напоследок совет: если вы прекратили деятельность, то ликвидируйте ИП, чтобы избежать накопления долгов по сборам. Зарегистрировать заново статус ИП достаточно просто и быстро. Регистрировать и закрывать ИП можно без ограничений.

Короткая новость. Не так давно написал заметку про тех ИП, которые опоздали с оплатой взносов “за себя” и возможность вычета из налога по УСН.

Но вот читаю новое письмо Минфина от 15.03.2019 № 03-02-08/16888 в котором опять напоминают, что если ИП опоздал с оплатой взносов на обязательное пенсионное и медицинское страхование “за себя”, то штрафа не будет.

Статьей 122 Кодекса установлена ответственность за неуплату или неполную уплату сумм страховых взносов в результате занижения базы для исчисления страховых взносов, иного неправильного исчисления страховых взносов или других неправомерных действий (бездействия), если такое деяние не содержит признаков налоговых правонарушений, предусмотренных статьями 129.3 и 129.5 Кодекса.

Указанная статья применяется с учетом разъяснения, данного в пункте 19 постановления Пленума Высшего Арбитражного Суда Российской Федерации от 30.07.2013 N 57 «О некоторых вопросах, возникающих при применении арбитражными судами части первой Налогового кодекса Российской Федерации», согласно которому бездействие налогоплательщика, выразившееся исключительно в неперечислении в бюджет указанной в декларации суммы налога, не образует состав правонарушения, установленного статьей 122 Кодекса. В этом случае с налогоплательщика подлежат взысканию пени.

Учитывая изложенное, неисполнение плательщиком страховых взносов обязанности по уплате страховых взносов в установленный срок не образует состава правонарушения, предусмотренного статьей 122 Кодекса.

В случае несвоевременной уплаты сумм страховых взносов подлежат уплате плательщиком страховых взносов недоимка и начисленные на нее пени.

То есть, если ИП опоздал с оплатой взносов “за себя”, то это не повлечет штрафных санкций. Но, разумеется, придется оплатить пени (ФНС самостоятельно посчитает сумму и выставит требование на оплату) + оплатить полностью саму недоимку.

Еще посмотрите в Личном Кабинете ИП на официальном сайте ФНС, есть ли они вообще.

Смотрите в разделе «Все обязательства» -> Выбираете вид платежей -> а затем «Операции по расчетам с бюджетом».

Также эти данные можно посмотреть в мобильном приложении для ИП:

Если внезапно увидите в ЛК ИП пени (а по вашим данным их точно не должно быть), то обязательно решайте этот вопрос с ФНС.

Напоминаю, что на мой видеоканал на Youtube можно подписаться по этой ссылке:

P.S. Подробные статьи по взносам здесь:

- И снова про обязательные взносы ИП на 2018 год

- Про обязательные взносы ИП «за себя» в 2019 году

Еще советую прочитать:

- Как правильно считать пени по налогам и что изменится с 1 октября 2017 года?

- Пени за долги по налогам не будут превышать сумму недоимки

- Надзорные каникулы продлены на 2019 и 2020 годы. Но не для всех

- Штрафа не будет, если не успеете обновить НДС в кассовом чеке с 1 января 2019 года. Но только до конца первого квартала

Готова новая электронная книга по налогам и страховым взносам для ИП на УСН 6% без сотрудников на 2020 год:

"Какие налоги и страховые взносы платит ИП на УСН 6% без сотрудников в 2020 году?"

В книге рассмотрены:

- Вопросы о том, как, сколько и когда платить налогов и страховых взносов в 2020 году?

- Примеры по расчетам налогов и страховых взносов "за себя"

- Приведен календарь платежей по налогам и страховым взносам

- Частые ошибки и ответы на множество других вопросов!

Я создал этот сайт для всех, кто хочет открыть свое дело в качестве ИП, но не знает с чего начать. И постараюсь рассказать о сложных вещах максимально простым и понятным языком.

Получайте самые важные новости для ИП на Почту!

Будьте в курсе изменений!

Нажимая на кнопку "Подписаться!", Вы даете согласие на рассылку , обработку своих персональных данных и соглашаетесь с политикой конфиденциальности .

1 комментарий к “ИП опоздал с оплатой взносов “за себя”: будет штраф или только пени?”

Открыл ип и деятельность не пошла… в итоге не подал не одного отчета. Но при этом ип закрыл с оплатой всех необходимых платежей в пенсионный фонд и страхование. Что мне грозит за то что я не подал отчётные документы ?

Каждый индивидуальный предприниматель обязан платить общеобязательные взносы (ОПС, ОМС, ОСС) за своих сотрудников и отчитываться за произведенные им выплаты. Если наемный персонал отсутствует, он уплачивает взносы только за себя, но отчетность при этом не сдает.

Важно! В 2020 году все страховые платежи адресуются ФНС по месту регистрации предпринимателя. В платежном документе при этом указывают новые КБК.

(предел — 1 021 000 руб.);

(предел — 815 000 руб.);

Если крайний срок оплаты страховых взносов приходится на праздничный либо нерабочий день, то его переносят. При данных обстоятельствах платеж нужно вносить в первый же рабочий день, который следует за праздничным (нерабочим) днем.

Какие действия ИП при оплате общеобязательных взносов считаются нарушением

- не соблюдение поставленных сроков оплаты страховых сборов;

- неуплата общеобязательных взносов вообще;

- частичная оплата;

- занижение базы взносов при калькуляции (иные серьезные числовые ошибки, повлекшие неправильное исчисление суммы сбора).

При выявлении нарушений, санкции в отношении неплательщиков применяет ФНС. При этом налоговики руководствуются ст.75 и ст.122 НК РФ. Основание — ст. 26.29 ФЗ РФ № 125 от 24.07.1998 (актуальная редакция от 07.03.2020).

За перечисленные нарушения ИП могут оштрафовать либо начислить пеню. Помимо этого нарушитель должен будет исправить все выявленные ошибки и загасить образовавшийся долг.

Санкции в отношении ИП за неуплату (частичную оплату) общеобязательных взносов

Итак, за неуплату общеобязательных взносов отвечает целиком и полностью наниматель, в рассматриваемом случае — ИП. На сегодня неплательщиков привлекают к административной, налоговой либо уголовной ответственности. Наказание применяется в зависимости от тяжести совершенного проступка.

Наступает при грубых просчетах в расчетах, а также частичной уплате либо неуплате взносов вообще.

· взимается пеня 1/300 ставки рефинансирования за каждый день просрочки и так до 30 дней, а далее — по ставке 1/150;

· штраф до 20 % от суммы долга при ненамеренном нарушении либо за умышленное нарушение — 40%

Предусмотрена за несерьезные недочеты по расчетам и при недоплате.

· деяния по части неуплаты, совершенного в крупном размере

(штраф от 100 до 300 тыс. руб.)

· деяния по части неуплаты взносов особо крупного размера

(штраф от 200 до 500 тыс. руб.)

За подобные правонарушения ИП могут также наказать принудительными работами (от года до 3 лет) арестом до 6 месяцев либо лишением свободы сроком от года до 3 лет

ИП как нарушителя привлекают к ответственности во внесудебном порядке. Санкции назначает и приводит в исполнение ФНС. Для этого установлен особый порядок.

Порядок привлечения к ответственности неплательщиков страховых взносов

Данными вопросами занимается ФНС по месту регистрации ИП. Следуя заведенному порядку, налоговая вправе требовать от ИП загашения долга, уплаты пени, штрафа без привлечения суда. Внесудебный порядок взысканий применяется чаще всего при следующих обстоятельствах:

- Страховой долг до 1 500 руб., а в ФСС — менее 500 руб. (требование о загашении выставлено 14 месяцев назад, но не позже).

- Долг по взносам больше 1 500 руб. а в ФСС РФ — превышает 500 руб. (при этом требование о загашении фонд выставил 2 месяца назад, но не позже).

Собственно взыскание долга по взносам производится ФНС следующим порядком.

Как крайний вариант, ФНС может обратиться по вопросу взыскания долгов, пени, штрафа со злостного неплательщика в суд.

Распространенные ошибки при уплате общеобязательных взносов ИП

Ошибка 1. Во избежание ошибок ИП следует придерживаться следующей законодательной нормы.

Общеобязательные взносы (ОПС, ОМС, ОСС) за своих работников нужно оплачивать по одним и тем же общим тарифным ставкам. Причем независимо от применяемой системы налогообложения (УСН, ОСНО либо ЕНВД).

Ошибка 2. День внесения просроченного платежа, как и крайний день уплаты, согласно установленному сроку, не засчитывается в пеню. Ее начисляют только за каждый день просрочки (т. е. неуплаты).

Пример 1. Определение количества дней просрочки

ИП должен был заплатить общеобязательные взносы за сотрудников 15 октября 2020 года, но по факту оплата прошла 19 октября. Просрочка составила только 3 дня, т. к. 15 и 19 число не включают в просроченные дни. 15.10.2020 — это крайний срок уплаты страховых сборов, а 19.10.2020 — день зачисления платежа.

Пример 2. Пеня за просрочку оплаты общеобязательных взносов за наемных работников

ИП работает с двумя наемными работниками. За прошедший (расчетный) месяц предприниматель (как наниматель, страхователь) должен заплатить за них взносы по ОПС, ОМС до 15 числа текущего месяца. Срок плательщиком пропущен, но отчетность при этом сдана вовремя.

В подобной ситуации по отношению к ИП штрафные санкции могут не применяться. Образовался долг по неуплаченным взносам, который не загашался ИП в течение двух недель. ФНС будет взыскивать с ИП только пеню. Она взимается по ставке 1/300 за каждый день неуплаты т. к. число просроченных дней не достигло 30 дней. Формула для подсчета пени: СВ * 1/300 * ДП, где СВ — сумма неуплаченных общеобязательных взносов, а ДП — суммарное число дней просрочки.

Минфин РФ в письме № 03-02-07/1/31912 от 24.05.2017 обращает внимание на следующий момент. Не своевременное перечисление (просрочка по уплате) положенной суммы взносов, правильно скалькулированных и отображенных в отчетности, не содержит состав правонарушения по ст. 122 НК РФ. Ключевой фактор — если отчетность по взносам при этом сдана ФНС вовремя.

Замдиректора Департамента В. В. Сашичев.

К сведению, данная норма применяется и при неуплате (частичной оплате) общеобязательных взносов из-за занижения базы для их исчисления. Сюда причисляют также иные ошибочные (неправомерные) действия плательщика, имеющие место при калькуляции страховых (налоговых) сумм, если отсутствуют признаки нарушений, отмеченных по ст. 129.3 и ст. 129.5 НК РФ.

Ответы на часто задаваемые вопросы

Вопрос №1: По каким реквизитам уплачивать взносы ИП в 2020 году? Что указывать в платежке?

В 2020 году общеобязательные взносы (по части ОПС, ОМС) ИП должен заплатить по реквизитам той ФНС, где он проходил регистрацию. Чтобы их узнать либо уточнить, нужно обратиться в свою налоговую либо воспользоваться для этой цели сервисом «nalog.ru».

Взносы на травматизм следует перечислять своему территориальному отделению ФСС РФ. Его реквизиты можно узнать на сайте ФСС РФ.

По стандартной формуле: (база для расчета * тарифная ставка) — сумма общеобязательных взносов с начала текущего года до предшествующего месяца.

В 19 лет я открыла свое дело без всякой помощи, которую мне должно государство. Я все делала сама.

За что я плачу взносы? За свою будущую пенсию или за пенсию своих родителей и бабушки с дедушкой? Плачу за воздух — не иначе. Никакой помощи малому бизнесу — одни слова.

Инспектор налоговой рассмеялась, когда увидела, что расходы превышали доходы за год. Она спросила: «И для чего ИП ? Закройтесь и шейте дома спокойно — не позорьтесь!»

Написала на нее жалобу и хочу узнать, за что я плачу налоги.

Екатерина, 22 года, Мордовия

Действительно, бесит платить государству налоги и взносы и не получать от него помощи, если вы не знаете, на что идут ваши деньги. Давайте разберемся.

На что тратятся налоги, которые поступают в бюджет

Государство собирает со всех граждан налоги и тратит их на общие нужды. На эти деньги работают детские сады, школы, университеты, общественный транспорт, суды и полиция. Эти же деньги идут на социальные программы, поддержку малоимущих, выплаты семьям с детьми, в том числе материнский капитал.

Государство формирует бюджет не только за счет наших налогов. Основной источник формирования федерального бюджета — нефтегазовые доходы. Еще в него поступают доходы от использования и продажи государственного имущества, штрафы и не только. В нижестоящие бюджеты направляются федеральные дотации и субсидии на исполнение целевых программ. Но ключевую роль в пополнении региональных и муниципальных бюджетов играют именно налоговые доходы.

Налоги с доходов, которые платят ИП , зачисляются именно в бюджеты субъектов России и муниципалитетов. Они позволяют существовать и развиваться городу и области, в которых вы живете. В законах о региональных бюджетах подробно расписано, сколько денег и на какие цели региону нужно потратить.

Разберем на примере

Вы пишете, что живете в Мордовии. В 2017 году бюджет республики получил 34,7 млрд рублей доходов. Из них 21,5 млрд рублей — за счет налогов. Это почти в два раза больше, чем дотации и прочие платежи из федерального бюджета.

890 млн рублей налога собрали благодаря применению УСН . ИП заплатили почти половину этой суммы. ИП на общей системе налогообложения и иные лица, занимающиеся частной практикой, заплатили 28 млн рублей НДФЛ .

Отчет ФНС России по налогу, уплачиваемому в связи с применением УСН, за 2017 г.XLSX, 1,6 МБ

Для сравнения, в Мордовии в 2017 году потратили из бюджета:

- На социальное обеспечение — 7,5 млрд рублей.

- На дошкольное образование — 2 млрд рублей.

- На зарплаты депутатам — 63 млн рублей.

Я часто слышу от знакомых, что депутаты слишком много получают и лучше бы государство потратило их зарплату на покрытие налогов граждан. Как показывает статистика, это несравнимые категории: даже если депутаты согласятся работать бесплатно, ИП все равно придется платить налоги.

Предположим, что все предприниматели Мордовии не заплатят налоги, — тогда другие статьи расходов окажутся недофинансированными: не хватит на зарплаты учителям или на дороги.

Мы платим налоги и взамен получаем бесплатное образование, правоохранительную систему и суды, защиту от чрезвычайных ситуаций, контроль за качеством товаров.

Не все работает идеально. Без налогов не работало бы совсем.

На что идут страховые взносы

Страховые взносы — это не налоги, но платить их также обязательно. За счет этих взносов работает бесплатная медицина и выплачиваются пенсии. Пособия по уходу за ребенком и больничные также оплачиваются за счет взносов, но их ИП платят добровольно.

Взносы на обязательное медицинское страхование. Эти взносы платят все, у кого есть доход. За тех, кто не работает, взносы платит государство.

Взносы на ОМС в 2017 году по всей России

| Кто платит | Сумма | |

|---|---|---|

| Страховые взносы на ОМС | Все | 1,7 трлн Р |

| Взносы за работающее население | Работодатели | 1 трлн Р |

| Взносы за неработающих граждан | Государство | 618 млрд Р |

| Взносы в фиксированном размере | ИП, адвокаты, нотариусы | 14 млрд Р |

За счет этих денег можно делать прививки, проходить бесплатную диспансеризацию, лечить зубы, делать дорогие операции, сдавать анализы и получать лекарства. Почти все деньги, которые получил бюджет в 2017 году, ушли на программу «Развитие здравоохранения» — в сумме 1,6 трлн рублей.

По ОМС можно лечиться бесплатно. Пределы устанавливает государство в рамках базовой и территориальной программ ОМС . Базовая действует по всей России. Территориальная программа шире, но работает только в одном субъекте России, при этом в каждом своя. Чтобы узнать, что в нее входит, обратитесь на сайт территориального фонда ОМС или в страховую компанию, которая выдала полис.

Взносы на обязательное социальное страхование. Их платят только за наемных работников. ИП не должны платить эти взносы за себя. Могут, но не должны. За счет этих взносов выплачивают больничные и декретные. Если взносы не платить, пособий не будет.

Взносы на пенсионное страхование. Самые большие взносы — на пенсионное страхование. Время, когда вы платите страховые взносы, засчитывается в страховой стаж. Сумма взносов, которую вы платите, влияет на количество баллов, из которых рассчитывается пенсия. Чем больше платите, тем больше баллов и тем потенциально выше будущая пенсия. В целом смысл такой, хотя нюансов достаточно. Пенсионный фонд предлагает посчитать примерную сумму на калькуляторе.

Чтобы получить страховую пенсию, нужно набрать минимальный стаж и минимальное количество баллов. Если их будет недостаточно, государство выплатит вам только социальную пенсию, причем на пять лет позже обычного — только с 65 лет. Это минимальная гарантия для лиц, из-за старости ставших нетрудоспособными. Средние размеры страховых и социальных пенсий в 2018 году можно посмотреть на сайте пенсионного фонда.

Я понимаю, что в 22 года пенсионные баллы — сомнительный аргумент, в то время как отчисления в казну больно бьют по карману. Взносы ИП записываются на его лицевой счет, пусть и в виде баллов. Но они не пропадают бесследно, а уходят на выплачиваемые сейчас пенсии. Кто больше заплатил, тот и получил больше баллов.

Ваше негодование по поводу пенсионных взносов можно понять. Государство постоянно меняет порядок расчета пенсий, недавно повысило пенсионный возраст. По действующим правилам ИП сложно накопить на приличную пенсию только за счет обязательных взносов. Потому что эти фиксированные взносы ИП платят таким образом, как будто зарабатывают только МРОТ — около 11 тысяч рублей в месяц. Вот с таких сумм и складывается их будущая пенсия. Хотите больше — доплачивайте добровольно. Пенсионная система России — это больно. Но она работает.

За счет ваших взносов пополняются средства на выплату текущих пенсий. Государство выплачивает их пожилым людям, инвалидам и лицам, потерявшим кормильца. Поддерживать этих людей — обязанность не только государства, но и всего общества. Взносы, которые вы платите сейчас, идут на выплату пенсий вашим бабушкам, дедушкам, больным родственникам и всем тем, о ком некому позаботиться. Это важный элемент социального государства. Если кто-то не сможет работать, государство выплатит пенсию за счет чьих-то будущих взносов.

Взносы — не единственный источник финансирования пенсионного фонда. Пенсионных взносов, которые поступают в его бюджет сейчас, не хватает, чтобы выплатить пенсии всем. Поэтому государству приходится существенно доплачивать.

Как платить меньше

Оптимизировать налоговый режим. Если вы ИП , налоги и взносы платить обязательно. С этим нужно смириться. Но можно платить меньше. Для этого нужно выбрать правильный налоговый режим и применить вычеты. Читайте об этом в разделе «Налоги для ИП ».

Стать самозанятым. Присмотритесь к новому режиму для самозанятых. Там вообще нет отчетности, низкие ставки налога и не нужно платить обязательные страховые взносы. Но себе на пенсию придется копить самостоятельно: страховой стаж у самозанятых не учитывается и баллы им не начисляются.

Закрыть ИП . Прислушайтесь к совету инспектора. Возможно, она не хотела вас обидеть. Если вы берете разовые заказы, регистрироваться в качестве ИП необязательно. Вы можете платить только НДФЛ по ставке 13% с каждого заказа. Налог можно существенно уменьшить, применив налоговые вычеты. Страховые взносы платить не нужно.

Какую помощь получит ИП от государства

Государственную и муниципальную помощь можно получить, если знать о ней и вовремя за ней обратиться. Информация публикуется на сайтах региональных министерств экономики, центров поддержки предпринимательства и центров занятости. Есть специальный сайт для поддержки и развития предпринимательства — портал Бизнес-навигатора МСП . В Москве консультируют в центрах услуг для бизнеса.

Деньги на регистрацию бизнеса. Государство помогает безработным и малоимущим организовать ИП и начать работать. Безработные должны стоять на учете в службе занятости, чтобы получить информационную помощь в развитии своего дела и финансовую помощь в оплате расходов по регистрации ИП. Размер финансовой помощи определяется субъектами РФ. В Москве он ограничен суммой 10 200 рублей.

Субсидии на развитие. Малоимущие могут получить финансовую помощь в рамках социального контракта. Государство даст им деньги на создание и развитие ИП , но будет следить за тем, как деньги расходуются и каковы результаты. Чтобы получить такую помощь, нужно иметь официальный доход ниже прожиточного минимума. Сумма устанавливается региональным законодательством. Например, в Мордовии дают 10 тысяч рублей. В Приморском крае — до 50 тысяч рублей.

Бесплатные консультации. Остальные граждане России тоже могут бесплатно получить консультации по открытию ИП в центрах поддержки предпринимательства. Они создаются в каждом регионе. На портале Бизнес-навигатора МСП можно сформировать бизнес-план. Нужно зарегистрироваться, но это бесплатно.

Льготная аренда. Во многих регионах работают бизнес-центры, в которых начинающим предпринимателям дают в аренду офисы по льготной ставке. Например, в три раза дешевле рыночной. Кроме самого помещения можно получить всю мебель, оргтехнику и даже бухгалтерские услуги бесплатно. Об этом не все знают, но два этажа в каком-то бизнес-центре в самом центре города могут оказаться бизнес-инкубатором с такими условиями.

Гранты и льготные займы. Финансовая помощь ИП включает целевые субсидии, льготные займы, кредиты и лизинг. На портале Бизнес-навигатора МСП можно выбрать варианты помощи, которые предоставляются ИП в вашем регионе.

ИП могут получить поддержку государства — это не миф. Узнавайте, какие формы поддержки действуют, и подавайте заявление. Государство создает возможности для поддержки бизнеса, но инициатива — за самими предпринимателями. Вот на это в том числе и идут ваши налоги. Но вполне возможно, их можно было бы потратить еще эффективнее.

Приводим примеры нарушения предпринимателями правил сдачи отчетности, расчета и уплаты обязательных платежей; объясняем, как избежать штрафов, административной и уголовной ответственности.

Порядок расчета и уплаты налогов, оформления и подачи отчетности регламентируется законодательством. ИП не может отчитываться перед контролирующими органами когда ему удобно и вести учет спустя рукава. За любые промахи он может быть наказан, причем предусмотрены варианты наказаний не только в рамках Налогового кодекса, но и административная, а иногда — уголовная ответственность.

Разберемся, что за нарушения чаще всего встречаются в бизнес-среде, что за них будет и как можно смягчить удар.

Что грозит ИП за бардак с документами

Не отправил декларацию в налоговую

Налоговики могут принять решение о приостановлении операций по расчетному счету ИП, если не получат декларацию или расчет по страховым взносам в течение 10 рабочих дней после крайней даты (пункт 3 и 3.2 статьи 76 Налогового Кодекса РФ). Разблокируют счет в течение одного рабочего дня только после представления отсутствующей налоговой декларации или расчета по страховым взносам.

За сам факт непредставления отчетности грозит штраф — от 5 % до 30 % от суммы налога в декларации (расчета страховых взносов), но не меньше 1 000 рублей (пункт 1 статьи 119 НК РФ). Это еще не считая штрафа за неуплату налога, только наказание за непредставление отчетности.

Такие меры не применяются при опоздании со сдачей отчетности по итогам отчетных периодов (расчета авансовых платежей). Так, отчетные периоды по налогу на прибыль и налогу на имущество — 1 квартал, 1 полугодие, 9 месяцев, и сдавать нужно отчеты с расчетом авансовых платежей, а вот налоговая декларация сдается только по итогам года.

Действие статей 119 и 76 НК РФ распространяется именно на отчетность по итогам налогового периода, а не на промежуточные отчеты за отчетные периоды. Налоговики не вправе заблокировать счет или выписать штраф, если ИП не сдаст вовремя расчет авансовых платежей. Но это не значит, что можно по всем налогам вовремя подавать только годовые декларации — для НДС налоговым периодом является квартал.

Сохраняйте подтверждение тому, что отправили документы в срок, чтобы при необходимости оспорить решение налоговых органов, если произошел сбой или отчетность потерялась.

Не сообщил сведения о своих работниках в налоговую

Если предприниматель не представит вовремя справки о доходах сотрудников по форме 2-НДФЛ и сведения о среднесписочной численности работников, он наказывается штрафами. Наказание за сам факт непредставления — по 200 рублей за каждый отсутствующий документ (пункт 1 статьи 126 НК РФ). А это может вылиться в серьезную сумму, если работников у ИП много. Ведь нужна персональная справка 2-НДФЛ на каждого сотрудника, а также общий реестр сведений о доходах физлиц с перечнем всех справок.

Отдельным нарушением считается отсутствие справки по форме 6-НДФЛ с расчетом налога. Ее ИП должен подавать ежеквартально, как налоговый агент для своих сотрудников.

Отсутствие такого документа с расчетом грозит штрафом в 1 000 рублей за каждый месяц просрочки (пункт 1.2 статьи 126 НК РФ) и блокировкой счета; также предусмотрен штраф для предпринимателя в 300-500 рублей.

Если в течение какого-то периода ИП не выступает налоговым агентом, об этом целесообразно уведомить ИФНС, чтобы избежать наказания за нарушения, которых не было. Предприниматель может подать нулевую декларацию — наилучший вариант, либо направить письмо с указанием, что в течение какого-то периода ИП не будет налоговым агентом, так как у него нет сотрудников.

Не отчитался перед Пенсионным фондом

Если не сдать или опоздать при подаче документов с данными персонифицированного учета в ПФР, работодателю грозит штраф — 500 рублей за документ на каждого сотрудника (статья 17 ФЗ № 27 от 1 апреля 1996 года), ИП получит и административное наказание — штраф от 300 до 500 рублей (статья 15.33.2 КоАП).

В судебной практике есть много случаев, когда работодатели оспаривали размер штрафов ПФР. Так, арбитражные суды готовы смягчать наказание, если данные не были предоставлены вовремя с просрочкой всего в несколько дней, — помешали технические накладки или тяжелые личные обстоятельства ответственного лица, нарушение было совершено впервые, а все взносы — оплачены без задержек.

Не сдал отчет по взносам в ФСС

Не сдал данные для статистики

Непредставление первичных статистических данных обходится предпринимателю в 10-20 тысяч рублей. При повторном нарушении в течение года штраф уже 30-50 тысяч рублей (статья 13.19 КоАП).

Наказание предусмотрено за каждую форму статотчетности. Для разных видов бизнеса предусмотрен свой перечень таких форм, их может быть несколько, причем подаются они с разной периодичностью — ежегодно или ежеквартально. Это может в разы увеличить штраф.

Чтобы снять все вопросы, ИП стоит отправить запрос в органы статистики о том, какие формы отчетности и в какие сроки он обязан сдавать в текущем году. Проверить список запросов к предпринимателю можно онлайн — на сайте Росстата. Затем нужно добавить эти данные в свой календарь и вовремя готовить соответствующие документы.

Сдал отчетность не в том формате

Также, отправлять декларацию предприниматель в общем случае должен только в электронной форме, если у него более 100 сотрудников или он отчитывается по НДС, но есть ряд исключений, когда ИП вправе отчитываться на бумаге.

Отправка отчетности на бумаге, когда нужно ее сдавать в электронном виде — нарушение. Наказание за нарушение порядка представления документов — штраф 200 рублей за каждый документ (статья 119.1 НК РФ). Если возникли технические проблемы со сдачей отчетности через интернет, лучше не тянуть до последнего, а подготовить документы на бумажном носителе, чтобы успеть вовремя и попробовать избежать штрафа.

Как вариант, можно распечатать отчетность и продублировать ее в электронном виде на флеш-накопителе, сопроводить этот пакет письмом с объяснениями, почему не удалось отправить все онлайн.

Что будет при проблемах с расчетом и уплатой обязательных платежей

Предоставил неверные сведения как налоговый агент

Но если успеть обнаружить ошибку самостоятельно и отправить в налоговую уточненные данные, пока никто не заметил, то штраф платить не придется.

Не уплатил НДФЛ за сотрудников

Избежать лишних трат возможно, если правильный расчет НДФЛ отправить вовремя и перечислить нужную сумму и пени, пока налоговики не напомнили об этом сами.

Неправильно ведет учет

Если он повторяет их в течение нескольких налоговых периодов, заплатить придется уже 30 000 рублей (пункты 1, 2 статьи 120 НК РФ). А если еще ошибки были в «его пользу» и снизили налоговую базу (базу для расчета страховых взносов), то он не только погасит недоимку (и пени за задержку с оплатой), но и обязан будет заплатить дополнительный штраф. Минимум 40 000 рублей. Максимальная итоговая сумма зависит от размера неуплаченного налога (взносов) — штраф будет 20 % от этой суммы. Сам предприниматель еще и попадает под административную ответственность — 5-10 тысяч рублей за первое нарушение и 10-20 тысяч рублей — за повторное (статья 15.11 КоАП).

Но можно избежать штрафа, если все исправить — предоставить уточненную отчетность, оплатить недоимку и пени, пока налоговая инспекция не обнаружила ошибку и не назначила выездную проверку.

Не заплатил налоги и страховые взносы полностью и вовремя

За каждый день просрочки придется заплатить пени — по 1/300 ставки рефинансирования ЦБ РФ от суммы платежа (статья 75 НК РФ). Если не только налог не оплачен, но еще и не сдана отчетность по нему вовремя, прибавляется еще и штраф за это нарушение в размере 5-30 % от неуплаченной суммы. Он не может быть меньше 1 000 рублей (статья 119 НК РФ).

Налоговики могут списать недоимку с пенями и штрафами с расчетного счета ИП, что станет неприятной неожиданностью, поэтому стоит следить за своими долгами перед бюджетом и оплачивать их самостоятельно.

Особо опасно обвинение в уклонении от фискальной нагрузки. Это грозит уже уголовной ответственностью. При крупном (900 тысяч рублей за 3 года) и особо крупном (4,5 миллиона рублей за 3 года) размере долга по налогам штраф может быть увеличен до 100-500 тысяч рублей. Но суд может выбрать и другие виды наказания, например, арест до полугода, принудительные работы или лишение свободы на 1-3 года (статья 198 УК РФ).

При первом нарушении возможно избежать уголовной ответственности, если оплатить все долги, недоимки, пени и штрафы. Но лучше вовсе не доводить до этого и доверять расчет и уплату налогов опытному специалисту, который не допустит ошибок, способных отправить бизнесмена в тюрьму.

Чтобы избежать проблем, лучше сделать так:

- держите под рукой календарь бухгалтера и проверяйте, подготовлена ли отчетность по графику;

- консультируйтесь при расчете налогов и сборов, следите за изменениями в законодательстве о порядке представления отчетности, новых бланках и формах;

- сдавайте документы в контролирующие органы не в последний момент, а заранее;

- уточняйте, принял ли налоговый орган ваши документы, узнавайте их статус после отправки в электронном виде. При отправке документов почтой в адрес налоговой инспекции лучше использовать заказное письмо с описью вложения, а также уведомление о вручении;

- используйте альтернативные варианты подачи отчетности, если не получилось отправить документы привычным способом.

Читайте также: