Должен ли пенсионер инвалид 3 группы платить налог на имущество

Если подробно изучить особенности российского законодательства, то становится совершенно понятным, что существует три группы инвалидности в зависимости от разной степени ограничения функций человеческого организма. Соответственно, каждая из групп имеет определенные льготы. В данной публикации мы рассмотрим перечень льгот для 3 группы инвалидности, в частности, особое внимание мы уделим налоговым льготам, которые действуют уже в 2020 году.

- Кто относится к 3 группе инвалидности

- Налоговые льготы

- Положенные скидки для инвалидов 3 группы

- Трудовые льготы

- Как инвалиды могут защитить свои права

Кто относится к третьей группе инвалидности

Третья группа инвалидности оформляется тем лицам, которые отличаются незначительными, в отличие от 1 и 2 группы, отклонениями в своей дееспособности. Как правило, подобные нарушения могут произойти в результате врожденного или же перенесенного заболевания: глухота, частичная потеря зрения, паралич кисти руки и т.п. Данная группа инвалидности так же предусматривается для лиц, которые имеют дефекты после перенесенных травм.

Лица, которые имеют третью группу инвалидности способны самостоятельно за собой ухаживать без постоянного контроля. Кроме того, они имеют возможность принимать непосредственное участие в трудовой деятельности своего рабочего коллектива. Однако, несмотря на все эти смягчающие факторы, инвалиды с 3 группой инвалидности нуждаются в полноценной социальной защите со стороны государства, и имеют определенный перечень привилегий.

Налоговые льготы для инвалидов третьей группы

К налоговым льготам, которые применимы для лиц с 3 группой инвалидности, следует отнести:

- Отсутствие необходимости уплачивать транспортный сбор. Отметим, что в данной ситуации в рамки данной льготы попадает автотранспортное средство, мощность которых равна 100 лошадиных сил, а также специальные автомобильные средства, выданные непосредственно органами социальной службы.

- Лица, имеющие 3 группу инвалидности освобождены от уплаты НДФЛ. Отметим, что данный вид налога имеет силу при условии, если человек является инвалидом с детства.

- Инвалиды детства, которые осуществляют предпринимательскую деятельность и являются ИП, полностью освобождаются от необходимости оплачивать регистрационный сбор.

- Инвалиды детства вправе не оплачивать сбор в государственный бюджет за ордер при предоставлении жилой недвижимости.

- Предоставляется налоговый вычет с ранее оплаченного налога физическим лицом.

- Отсутствие необходимости оплачивать страховые взносы в ФСС, а также в Пенсионный фонд РФ.

Отметим, что в соответствии с Налоговым Кодексом РФ инвалиды, имеющие 3 группу, не освобождаются от оплаты государственных пошлин. Исключительно по решению суда появляется возможность изменить срок или же размер оплаты. Кроме этого, суд вправе принять решение, в соответствии с которым требуемая сумма будет выплачиваться в рассрочку. Как правило, подобные нюансы детально прописаны в статье 333.41 Налогового Кодекса РФ.

Положенные скидки в 2020 году для инвалидов третьей группы

Кроме налоговых льгот, лица с 3 группой инвалидности получают следующие льготы:

- лица, которые осуществляют трудовую деятельность или же им предоставили статус безработного, могут приобретать некоторые лекарственные препараты, а также медицинские изделия со скидной в 50% (исключительно по рецепту лечащего врача);

- действует скидка в размере 50% на стоимость проездного билета на автомобильный, железнодорожный транспорт. Кроме этого, данный размер скидки распространяется на междугородний воздушный транспорт. Подобной льготой инвалиды 3 группы вправе воспользоваться с октября по май месяц, а что касательно оставшегося периода, то скидка предоставляется туда и обратно только раз;

- предоставляется право на приобретение ортопедической обуви со скидкой, размер которой будет зависеть непосредственно от сложности выполненной работы над обувью.

Трудовые льготы для лиц с третьей группой инвалидности

К трудовым льготам, которые распространяются на инвалидов 3 группы необходимо отнести:

- Создание условий труда, которые будут идти в соответствии с программой реабилитации.

- В трудовом контракте полностью исключаются условия, которые потенциально могли бы усугубить состояние человека, имеющего инвалидность.

- Обеспечение ежегодным отпуском на период не менее 30 дней.

- Кроме ежегодного отпуска работающие инвалиды 3 группы вправе в течение года оформить дополнительный отпуск, общее количество дней которого не должно быть более 6-ти. Отметим, что в данном случае заработная плата сохраняется в полном объеме.

- Осуществлять привлечение инвалида 3 группы к сверхурочному или ночному режиму трудовой деятельности следует исключительно по его согласию.

В том случае, если работающий человек потерял трудовое место по причине наступления инвалидности, то в данном случае он вправе получить совершенно бесплатное профессиональное образование непосредственно по направлению от региональной службы занятости населения. При этом, он может это осуществлять неоднократно.

Стоит отметить, что каждый работодатель несет ответственность за граждан с инвалидностью, о чем в свою очередь было прописано в законодательной базе РФ. Также, закон гласит о том, что каждый работодатель обязан трудоустроить инвалида в компании, непосредственно в которой он и потерял свою трудоспособность.

Как инвалиды могут защитить свои права

Как наглядный пример, можно рассмотреть льготу при оплате жилья, которое положено инвалиду. В ЕРКЦ могут сообщить о том, что льгота не была выдана, однако за свои права необходимо бороться.

Для того чтобы получить надлежащую льготу на оплату коммунальных услуг, жилой недвижимости и приобретаемого топлива инвалиды, а также семьи, которые имеют детей-инвалидов, должны обратиться в соответствующие органы. Последние же проводят сбор платежей за оплату топлива, жилья и за услуги коммунальных структур. Документ, подтверждающий инвалидность станет прямым доказательством для оформления положенной льготы. При условии, если все-таки был вынесен отказ, то наиболее результативный способ защиты своих прав – это обращение в прокуратуру.

Стоит так же не забывать, что скидка в размере 50% на оплату коммунальных платежей выдается каждому инвалиду, и при этом независимо от группы инвалидности. Кроме этого, существует возможность отправить исковое заявление в суд на компанию или коммунальную структуру, которая нарушила права инвалида. Необходимо предъявить требование обеспечить положенной скидкой в соответствии с законом, а также осуществить перерасчет коммунальных платежей за прошедшие периоды.

Законодательство обязано протягивать руку помощи населению с ограниченными возможностями. Таким людям необходимо четко знать свои права. В статье акцентируем внимание на имущественный налог для инвалидов 3 группы.

Платят ли налог на имущество инвалиды?

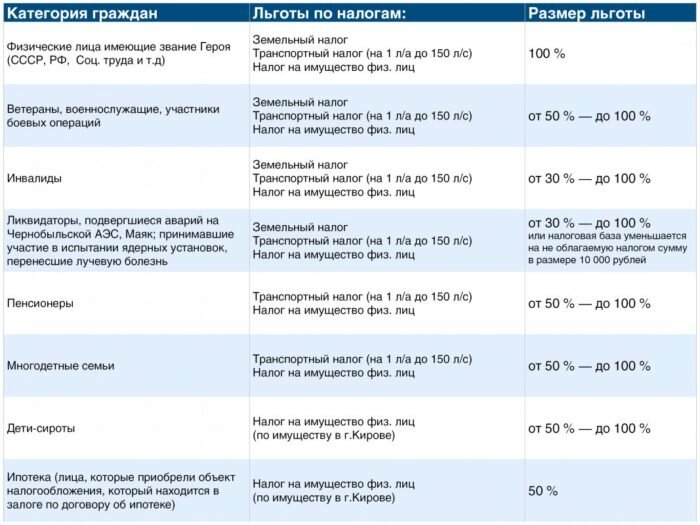

Скидки по налогам для людей с ограниченными возможностями

Степень тяжести состояния людей с первой и второй группой намного серьезнее, нежели у третьей группы. Поэтому эта группа лиц не платит налог на имущество. Что касается третьей группы, то они должны производить оплату налога, за исключением некоторых случаев.

Лица, имеющие право на льготу по налогу на имущество приведены в п.1 ст.407 НК . Туда не входят люди с инвалидностью третьей группы. Не платят налог:

- ветераны;

- инвалиды с детского возраста;

- инвалиды 3 группы, которые вышли на пенсию;

- наличие иной льготной категории.

Инвалидность необходимо подтверждать, только имея серьезные нарушения здоровья можно получить этот статус.

Кто относится к третьей группе инвалидности – критерии

Инвалидность оформляют в результате врожденных пороков, травм или приобретенного заболевания. Третья группа характеризуется умеренным состоянием здоровья. Инвалиды могут передвигаться самостоятельно, заниматься самообслуживанием, общаться, контролировать себя, трудоустроиться и благополучно работать.

Примеры заболеваний, при которых человеку оформляют 3 группу инвалидности:

- паралич руки, пальцев;

- диабет;

- астма;

- частичная потеря зрения;

- инородные тела в организме;

- начальные стадии рака;

- челюстные изменения;

- эпилепсия.

Налог на имущество физических лиц инвалиду третьей группы

Инвалидам данной группы не предоставляется льготная категория, которая дает право не платить налог. Освобождаются от налогообложения только: инвалиды детства, участники ВОВ, афганцы и чернобыльцы. Также налог не оплачивают:

- если человек уже вышел на пенсию, то с него снимается данное обязательство;

- если лицо причислено к другим льготным категориям, помимо третьей группы инвалидности, то его освобождают от уплаты.

Другие граждане обязаны платить за имеющееся имущество, но могут получить скидку по здоровью от государства.

Какие имущественные льготы положены инвалиду 3 группы в 2019 году?

Рассмотрим актуальные льготы на 2019 год. Имущественные налоги делятся на три группы:

- транспортный налог – граждане могут пользоваться общественным транспортом бесплатно. На услуги железнодорожных компаний действует скидка в размере половины стоимости билета. Инвалиды не платят транспортный налог за специальный автомобиль для инвалидов;

- земельный налог – если лицо не является ветераном, то скидка по данному налогу на него не распространяется;

- налог на имущество – инвалиды платят данный налог, за исключением некоторых случаев. Пенсионеры, инвалиды детства, ветераны – освобождаются от налога.

Порядок оформления льгот

Чтобы инвалид получил льготу, нужно совершить определенный алгоритм действий. Если лицо с инвалидностью не имеет возможности ходить по инстанциям самостоятельно, то сбором отчетности может заняться его представитель.

- Необходимо обратиться в уполномоченный орган, изучить заявление для подачи заявки на льготу, законспектировать для себя, какие документы нужно собрать;

- Следующим шагом будет заказ справок, которые надо предоставить в обязательном порядке. Самостоятельно составить заявление определенного образца;

- Повторно посетить место, где принимают документацию и заявление. Отдать сотрудникам документы для рассмотрения;

- Ожидать решение в течение одного месяца. Работники уполномоченного органа обязаны дать письменный ответ.

В какие органы обращаться для подачи заявления?

Для начала нужно разобраться с категорией льготы. Каждая привилегия относится к конкретному учреждению. Предварительно позвонив, можно сориентироваться и направиться в нужный орган.

- если человека интересует привилегия коммунального характера, то подойти следует в ЖКХ;

- привилегиями по вопросам налоговых вычетов, налога на имущество и т.п. занимается налоговая служба;

- льготным лечением необходимо интересоваться у врача по месту жительства, который наблюдает инвалида;

- предоставлением санаторно-курортного лечения на бесплатной основе занимается Фонд социального страхования;

- пенсионные начисления и пособия различного рода курирует Пенсионный фонд РФ.

Сроки ответа от различных органов могут различаться, уточняйте у принимающего документы сотрудника.

Перечень необходимых документов

Список нужных для конкретной льготы документов предоставляет уполномоченный орган. Все учреждения запрашивают определенный пакет документации:

- паспорт или свидетельство о рождении;

- оригинал справки о составе семьи;

- реквизиты номера счета инвалида;

- страховое свидетельство;

- справка о наличии у человека инвалидности;

- свидетельство об имуществе, которое находится в собственности человека (жилье, транспорт и т.п.);

- оригиналы справок 2НДФЛ о доходах обратившегося гражданина;

- оригинал пенсионного удостоверения.

Правила оформления документов

Соберите все справки и документацию. В каждом уполномоченном органе есть готовый бланк заявления в печатном виде. Каждый человек может прийти и заполнить его за пару минут.

В состав заявления входит:

- титульный лист (в нем заполняется код налогового органа, персональные данные налогоплательщика, способ информирования гражданина);

- страница с просьбой о предоставлении скидки по транспортному налогу;

- страница с прошением привилегии по земельному налогу;

- лист о льготе на налог на имущество для инвалидов 3 группы.

Титульный лист обязателен к заполнению. Если нужна уступка только на один из представленных выше видов налогов, то соответственно в заявлении получится 2 страницы вместе с титульным листом.

Образец заявления на льготу по налогу на имущество

Нужно зайти на сайт уполномоченного органа: www.nalog.ru

Затем скачать файл с заявлением. Заполнив заявление, к нему необходимо приложить копии документов, которые подтверждают право на льготу, и отправить через почту России.

Если ввести ИНН в электронном заявлении на компьютере, то некоторые поля не нужно заполнять (данные выходят автоматически). Далее вбивается код налоговой инспекции и ФИО, номер телефона, способ получения результатов, количество страниц заявления, кем составлен документ (самостоятельно или представителем).

Страница с информацией о преимуществе по налогу на имущество состоит из двух частей. Каждый блок предназначен для одной конкретной недвижимости. К примеру, если человеку необходима льгота только на квартиру, то заполняется один блок, второй остается пустым. Если объекта два – то оба блока. В случае большего количества имущества, дается второй лист.

В листе с данными о льготе по имущественному налогу нужно указать:

- вид объекта (дом, квартира, дача, комната и т.п.);

- номер объекта;

- на какое время предоставляется послабление;

- справки, подтверждающие право на получение льготы.

Образец заполнения заявления представлен ниже.

Сроки рассмотрения заявления и длительность действия льгот

При подаче заявления лично или через почту, в течение месяца соответствующие органы обязаны рассмотреть заявление и дать письменный ответ.

Третья группа инвалидности должна подтверждаться каждый год, за исключением инвалидов детства. Доказывать свое право на привилегию необходимо ежегодно. За месяц до окончания срока инвалидности необходимо предоставить пакет документов, чтобы продлить действие прерогатив.

Список полагающихся льгот инвалидам третьей группы

- Жилищные льготы. Конечно, у инвалидов 1 и 2 группы существует больше преимуществ в вопросах коммунальной оплаты, но государство установило преференции и для 3 группы. Им предоставляется скидка в размере половины стоимости услуг:

- теплоснабжения;

- электричества;

- работ на дворовой территории, проведенными службой ЖКХ;

- обслуживания мусоровоза;

- водоснабжения.

- Инвалиды могут встать в очередь по улучшению состояния жилья, либо по получению новой жилой площади.

- Транспортные льготы. В эту группу входят льготы, связанные с компенсацией проезда:

- скидка в размере половины цены на проезд в поездах, или бесплатные поездки 2 раза в год;

- бесплатное пользование общественным транспортом;

- Налоговые льготы. Этот вид привилегий относится только к инвалидам третьей группы, к их родственникам и семье это не имеет никакого отношения. Льготники с инвалидностью освобождены:

- от страховых взносов;

- от транспортного налога.

-

Как инвалиды могут защитить свои права?

Если инвалиду отказывают в предоставлении определенных льгот, ему стоит начать бороться за свои права. Наличие справки о подтвержденной группе инвалидности – железное доказательство правоты гражданина с ограниченными возможностями.

В том случае, если человек с инвалидностью не может самостоятельно постоять за себя. Пострадавшее лицо должно составить заявление в прокуратуру.

Есть возможность подать в суд на нерадивую компанию, которая ущемляет права людей с инвалидностью. Если организация обманула человека, и он переплатил лишние деньги за услуги, то учреждение обязано сделать перерасчет в срочном порядке, и вернуть деньги инвалиду.

Можно заметить, что государство старается помогать людям данной категории. Ведь они нуждаются в государственной и социальной поддержке. Будем надеяться, что и дальше будет развиваться тенденция помощи людям, оказавшимся в таком положении.

Заметили ошибку? Выделите ее и нажмите Ctrl+Enter, чтобы сообщить нам.

В Российской Федерации налог на имущество физических лиц принадлежит к категории местных налогов, величина ставки которого и сроки уплаты устанавливаются местными органами власти. С каждого собственника в обязательном порядке взимают сбор за любое находящееся в его владении имущество. Однако нередко владельцами квартир, частных домов и другого имущества являются граждане, которые относятся к социально незащищенным слоям населения. Государство оказывает им помощь, предоставляя льготы при исчислении налогов. В связи с тем, что это довольно многочисленная категория граждан, многих интересует вопрос, платят ли инвалиды налог на имущество. Рассмотрим этот вопрос более подробно.

![]()

Налог на недвижимость для инвалидов

Каждый гражданин России обязан ежегодно уплачивать в бюджет налог на имущество. Но люди с инвалидностью имеют право на льготное налогообложение. Все виды имущества отражены в Налоговом кодексе РФ и объединены в категории:

- Квартира;

- Частное домовладение;

- Гаражное помещение, либо машино — место.

Лица с инвалидностью освобождаются от налога исключительно по одному объекту каждого вида имущества. Льготы по налогу предоставляются лишь по обращению собственника, имеющего право на налоговое послабление. Если инвалид имеет во владении несколько объектов одного вида недвижимости, то он в срок до 1 ноября должен определиться, к какому объекту применить полагающуюся ему преференцию. В противном случае исчисление налога на недвижимость будет произведено с применением стандартной ставки.

Отметим, что льгота предоставляется только в случае, если собственником объекта является сам инвалид. Если же он всего лишь зарегистрирован по этому адресу, а владеет объектом другой гражданин, то преференций предоставлено не будет.

Также гражданам с физическими недостатками на 10 тысяч рублей уменьшается налоговая база при уплате земельного налога. В этом случае льготник также до 1 ноября должен обратиться в налоговый орган с ходатайством о применении льготного налогообложения.

1 группы

Любые объекты недвижимости, собственником которых является лицо с 1 категорией инвалидности, не подвергаются налогообложению.

![]()

Подобные нормы относятся и к транспортному налогу, если автомобиль оснащен двигателем мощностью не больше 100 лошадиных сил. Если мощность превышает установленные рамки, то налогообложение производится с применением стандартных налоговых ставок.

Земельный сбор для лиц 1 группой инвалидности уменьшается путем вычитания из налоговой базы 10 тысяч рублей. С оставшейся суммы осуществляется оплата по установленным в Налоговом кодексе РФ ставкам.

2 группы

В соответствии с действующим законодательством и налоговым кодексом РФ инвалидам 2 группы налог на имущество не начисляется. Льгота также распространяется лишь на один объект каждого вида имущества.

Земельный сбор инвалидами второй группы уплачивается по той же схеме, то есть налоговую базу уменьшают на 10 тысяч рублей, а с остатка по установленной ставке производится оплата.За находящийся в его собственности автомобиль гражданин со 2 категорией инвалидности также платит меньший сбор. Транспортное средство должно быть переоборудовано для использования лицом с ограниченными физическими возможностями и приобретено при участии органов соцзащиты. Мощность двигателя для льготного налогообложения ограничена 100 лошадиными силами. При несоблюдении этих условий налоговой службой применяется стандартная ставка.

3 группы

Согласно действующему законодательству РФ, собственники с 3 группой инвалидности также имеют льготы по уплате налогов при предъявлении подтверждающей документации:

- Лица с третьей группой инвалидности не должны уплачивать налог на имущество при условии, что они являются инвалидами с детства;

- Освобождаются от транспортного сбора на легковые автомобили, переоборудованные для использования лицами с инвалидностью, а также на легковые авто мощностью не больше 100 лошадиных сил. Льгота распространяется на транспорт, предоставленный гражданину с инвалидностью органами соцзащиты.

![]()

Правила оформления документов

Любой гражданин РФ, являющийся инвалидом 1 или 2 категории, с 1 января 2019 года для получения льгот по налогообложению должен подать в налоговую службу заявление о предоставлении льгот по налогу и подготовить следующий пакет документов:

- Паспорт гражданина РФ (требуется предоставить оригинал документа, а не его копию);

- Актуальную выписку из Росреестра об имеющемся объекте собственности (дом, квартира, земельный участок и транспортное средство);

- Удостоверение, подтверждающее статус инвалида;

- Медицинское заключение с присвоенной группой инвалидности, содержащее результаты врачебного осмотра;

- Свидетельства, подтверждающие право собственности, договоры купли – продажи.

Отметим, что предоставление подтверждающей документации сегодня — это право гражданина, а не его обязанность. Налогоплательщик может просто указать реквизиты документов, подтверждающих его право на льготное налогообложение. Тогда сотрудник налогового органа сам отправит запрос в те организации, которые выдали документы, указанные налогоплательщиком. После их изучения заявителю сообщат о результатах рассмотрения ходатайства. Однако бывают случаи, когда получить информацию невозможно, поэтому налоговая служба может попросить гражданина самостоятельно предоставить нужную документацию.

![]()

Еще один важный момент, на который необходимо обратить внимание – это возможность сделать перерасчет за предыдущие годы и вернуть переплаченную сумму. У налогоплательщика есть возможность предъявить свое право на льготное налогообложение в течение трех лет с момента его возникновения, и налоговая служба пересчитает всю сумму налогов за этот период. Чтобы возвратить переплату по налогу, нужно обратиться в налоговый орган с письменным заявлением. Результаты рассмотрения будут известны через 10 дней, возврат переплаченной суммы произведут в течение месяца с момента поступления заявления в налоговую службу.

Законодательная база

Согласно Закону №181 группа инвалидности назначается по итогам медицинского экспертного освидетельствования. Основанием для предоставления льгот по налогообложению для инвалидов является ФЗ «О социальной поддержке лиц с инвалидностью».

Список льгот по налогу на недвижимость для лиц с группой инвалидности содержится в Налоговом Кодексе РФ в ч.2 статьи 399 и статьи 407:- Нормативы ФЗ, которые касаются уплаты налогов по отдельным группам;

- Льготные ставки по имущественному налогу для граждан с группой инвалидности;

- Льготы, определяемые органами местного самоуправления для инвалидов.

Лица с 1 и 2 группами инвалидности не должны платить имущественный налог.

Заключение

Сегодня людям, имеющим любую категорию инвалидности, приходится испытывать немало затруднений. В свою очередь государство старается оказать им посильную помощь, чтобы максимально улучшить их положение. Но большинство инвалидов знают, какие им положены социальные льготы и выплаты, но не имеют понятия о том, что для них на законодательном уровне предусмотрено льготное налогообложение.

Поэтому граждане, имеющие статус инвалида, должны время от времени посещать местное отделение налоговой службы. Это связано с тем, что региональные органы самоуправления вправе вносить изменения в налоговые акты. А это означает, что для инвалидов количество льгот по налогообложению может увеличиваться.

На сегодняшний день, согласно последним исследованиям, практически каждый 15 человек на территории Российской Федерации является инвалидом 3 группы.

Несмотря на тот факт, что данная группа позволяет ее владельцу осуществлять трудовую деятельность, законодательством предусмотрены определенные пенсии, льготы, в том числе и по налогам, которые способны помочь улучшить жизнедеятельность.

Но проблема в том, что мало кто знает о своих правах, и поэтому не осуществляет процедуру их оформления.

Так все же, какие налоговые льготы предусмотрены для инвалидов 3 группы? Какие документы необходимы для их оформления?

Законодательная база

На сегодняшний день существует определенная законодательная база, которая гарантирует каждому инвалиду 3 группы определенные социальные и налоговые льготы.

В частности речь идет о таких законах:

- ст. 17 Налогового Кодекса РФ, которая определяет основные аспекты в вопросе предоставления налоговых льгот для этой категории граждан;

- ст. 56 Налогового Кодекса РФ, которая определяет условия получения налоговых льгот для каждой категории инвалидов;

- статья 1 Федерального закона “О защите инвалидов”, которая определяет условия и порядок получения статуса инвалид на территории РФ;

- Постановление Правительства, которое гарантирует государственную поддержку инвалидам 1,2 и 3 группы, проживающих на территории Российской Федерации;

- Жилищный Кодекс РФ, который предусматривает предоставление льгот в вопросах уплаты коммунальных услуг инвалидами любой группы.

Кроме основных законов, в каждом регионе нашей страны местные органы самоуправления имеют законные основания вносить свои коррективы, отталкиваясь от своего местного бюджета.

По их решению льготы могут быть как расширенны, так и существенно снижены, все зависит от того, что позволяет местный бюджет.

Для инвалидов 3 группы действующим законодательством предусмотрены определенные льготы. Рассмотрим их подробней.

Коммунальные

Этой категории инвалидов предусмотрена скидка в размере 50% на оплату коммунальных услуг, при этом в зависимости от региона проживания эта скидка может быть увеличена (при условии, что местные органы самоуправления будут осуществлять разницу в скидке из местного бюджета).

Налоговые

Инвалиды рассматриваемой группы полностью избегают уплаты налога за регистрацию недвижимости. Данное правило действует только на то имущество, которое находиться в полном либо частичном владении инвалида 3 группы.

Помимо этого инвалид 3 группы освобождается:

- от налогового сбора при регистрации индивидуального предпринимательства.

- от уплаты налоговых сборов при получении ордера на недвижимость.

Помимо этого инвалиды, которые занимаются предпринимательской деятельностью вправе вернуть подоходный налог в размере 500 рублей ежемесячно с помощью налогового вычета.

Под этим подразумевается тот факт, что при расчете размера налога к уплате, предприниматель имеет полное право вычесть из полученной суммы себе 500 рублей.

Транспортные

В большей части регионов нашей страны местные органы самоуправления предоставляют инвалидам 3 группы право на бесплатный проезд, как в городском, так и в пригородном транспорте. Но при этом есть небольшой нюанс: оплата проездного билета осуществляется в полном объеме.

Помимо этого при покупке билета на поезд междугороднего сообщения (по территории РФ) предоставляется скидка в размере 50%.

Стоит также отметить, что если у инвалида 3 группы имеется автомобиль мощностью менее 100 лошадиных сил, транспортный налог не уплачивается, при большей мощности – оплата 100%. Но есть небольшой нюанс: транспортное средство должно быть предназначено исключительно для езды инвалидом и никем другим.

Дополнительные льготы

К дополнительным льготам относят:

- разовая ежегодная компенсация, связанная с финансовыми растратами средств, которые были получены по линии фонда социальной защиты населения;

- денежная компенсация за расходы на транспортные услуги;

- 50% скидка при осуществлении страхования своего автомобиля вне зависимости от его мощности;

- возможность воспользоваться бесплатной медициной в государственных клиниках, в том числе и получение бесплатных санаторных путевок (либо же с 50% скидкой в зависимости от ее стоимости);

- получение бесплатного образования в тех учебных заведениях, которые предлагает центр занятости по месту проживания инвалида.

Порядок оформления

Процесс оформления налоговых либо других льгот заключается в следующем:

- сбор необходимого пакета документов;

- составление заявления;

- подача заявления с сопровождающим перечнем документов в соответствующую инстанцию;

- ожидание получения уведомления;

- получение льгот.

Куда необходимо обращаться

Многие граждане, которым допускается получение определенных льгот, не знают о том, куда следует обращаться.

Но в этом нет ничего сложного:

- для получения социальных льгот – необходимо обращаться в Пенсионный Фонд и в Управление социальной защиты населения;

- для оформления налоговых льгот – непосредственно в налоговую инспекцию по месту проживания (регистрации).

Заявление

Часто, граждане совершают ошибки в этом документе, что приводит к тому, что его следует постоянно переписывать.

Чтобы этого не происходило, следует знать о том, что в нем должны содержаться такие сведения:

- полные инициалы претендента на получение налоговых льгот;

- адрес проживания (необходимо указывать тот адрес, который указан в паспорте);

- паспортные данные;

- серия и номер удостоверения инвалида 3 группы;

- ИНН;

- контактный номер телефона (при наличии нескольких номеров, лучше указывать оба).

В самом документе заявитель просит предоставить ему налоговые льготы на основании 3 группы инвалидности и в конце ставит дату составления заявления и подписывает его.

Лучшим вариантом станет составление заявления непосредственно в налоговой инспекции, поскольку там можно взять образец и заполнить его без ошибок.

Перечень необходимой документации

При подаче заявления необходимо предоставить также и определенный перечень документов.

Такими документами являются:

- оригинал и копия паспорта инвалида;

- само заявление;

- оригинал и копию пенсионного удостоверения;

- трудовую книжку (при ее наличии);

- оригинал и копию справки, которая подтверждает группу инвалидности;

- справку о составе семьи.

Подавать заявление со всем перечнем документов можно несколькими способами:

- на официальном сайте налоговой инспекции. Для этого необходимо наличие личного кабинета на портале налоговой службы;

- с помощью доверенного лица. В данном случае потребуется у нотариуса составить доверенность, поскольку при ее отсутствии другой человек не сможет подать всю документацию;

- по почте. При отправлении письма необходимо составить его опись;

- самостоятельно.

Стоит отметить, что в зависимости от региона проживания перечень документов может быть видоизменен, поэтому заранее необходимо проконсультироваться в налоговом органе на предмет изменения необходимо перечня документации.

Льготы для работодателей

В свою очередь для работодателей предусмотрены определенные льготы.

Если говорить о работодателях, которые приняли на работу инвалидов 3 группы, то рассчитывать на льготы по НДФЛ не стоит, поскольку они действуют только в том случае, если инвалидность 1 либо 2 группы.

Но при этом, работодатель может рассчитывать на льготы по взносам, которые имеют следующий вид:

- ПФР – ставка является 21%;

- ФСС – ставка порядка 2,4%;

- ФОМС – ставка равняется 3,7%.

На сегодня работодатели неохотно принимают на работу инвалидов любой из групп, поскольку государством не предусмотрены доплаты и льготы за специальное оборудованное место для их трудовой деятельности. Одним словом, все затраты на оборудование места несет за собой исключительно работодатель.

О предоставлении льгот при уплате налогов предпринимателями-инвалидами смотрите в следующем видеоматериале:

6 минут Ксения Сорокина 1015

- Группы инвалидности

- Льготы инвалидам 1 группы

- Налоговые льготы для инвалидов 2 группы

- Привилегии для инвалидов 3 группы

- Льготы для ИП инвалидов

- Налоговые послабления для родителей детей-инвалидов

- Как получить налоговые послабления

- Видео по теме

Инвалиды считаются одной из самых защищаемых государством категорий граждан. Им положены всевозможные льготы и привилегии, их количество и условия отличаются в зависимости от присвоенной группы. К сожалению, не все люди знают их и пользуются предоставленными возможностями.

Группы инвалидности

Определением степени инвалидности и тяжести заболевания каждого гражданина, претендующего на данный статус, определяется медицинской экспертизой и специально созванной врачебной комиссии на основе истории болезни пациента и его состояния на момент прохождения экспертизы.

1 группа считается самой тяжелой. Присваивается людям с непоправимыми травмами и заболеваниями или врожденными проблемами, которые представляют серьезные ограничения для полноценной жизнедеятельности человека. 2 группа подразумевает, что человек в основном может сам за собой ухаживать, однако при определенных действиях ему требуется помощь посторонних людей. 3 группа считается единственной рабочей. К ней относят людей с дисфункциями, которые не мешают самостоятельному передвижению или уходу за собой.

Привилегии, предлагаемые государством, для каждой из групп будут соответственно тоже разными. Физическому лицу с инвалидностью положены ежемесячные пенсионные пособия, бесплатные проезд в транспорте, компенсации в оплате коммунальных услуг, реабилитация и лечение в санаториях, привилегии при покупке лекарственных препаратов (для неработоспособных инвалидов предусмотрена бесплатная выдача ряда препаратов, для работающих – 50% скидка при покупке). Кроме этого, положены налоговые привилегии.

Льготы инвалидам 1 группы

Льготы по налогам для инвалидов проявляются в освобождении или частичной скидке при оплате того или иного вида государственного взноса. Частый вопрос, возникающий у людей: «От каких налогов освобождаются инвалиды 1 группы?»

Ответ на него: граждане РФ с присвоенной первой степенью могут рассчитывать на поблажки в уплате:

- Транспортного.

- Земельного.

- Налога на недвижимость.

От оплаты земельного налога данная категория граждан освобождается не полностью, а частично. Здесь действует федеральная льгота в виде уменьшения ставки на 10 тыс. рублей.

НК РФ гласит, что граждане с первой степенью инвалидности освобождаются от транспортного налога с определенными условиями. Так, при условии эксплуатации не слишком мощного автомобиля (понятие мощности и количества лошадиных сил такого авто колеблется в зависимости от региона проживания) со специальным оборудованием налог взиматься, конечно, не будет. При других условиях можно получить снижение данной выплаты в половину. Для этого нужно обраться в местное отделение ФНС.

И также инвалиды 1 степени получают льготы с оплатой обязательного страхования своего авто. Речь идет о 50% скидке.

Однако для ее получения требуется соблюдение некоторых условий:

- Авто переделано под нужды инвалида.

- Вписание в полис не более 3 человек (сам владельца с ограниченными возможностями и двух его официально оформленных представителей).

При оформлении полиса необходимо оплачивать всю сумму страховки, затем подаются документы на компенсацию половины из федерального бюджета.

В отдельных случаях инвалид может быть не оплачивать налог с доходов. Так, например, пенсии и другие компенсационные выплаты не облагаются подоходными вычетами. Сюда же относится выборочная финансовая помощь разнообразных фондов и выплата с работы при увольнении сотрудника для выхода на пенсию по причине инвалидности (при условии, что сумма не превышает 4 тыс. рублей).

Налоговые льготы для инвалидов 2 группы

Налоговые преимущества граждан с присвоенной 2 степенью несильно отличаются от первой категории граждан. Они также получают льготы при оплате транспортного, имущественного и земельного налогов.

Освобождение от выплаты имущественного налога инвалидами сохраняется и в 2019 году.

Критерии для освобождения от оплаты налога на транспорт такие же, как и для 1 степени.

Оплате не подвергается автомобиль:

- Не слишком сильной мощности.

- Переоборудованный под удобство инвалида в силу его ограничений.

- Купленный через социальные органы.

Инвалиды этой категории могут подать документы на уменьшение суммы налога, если количество лошадиных сил их автомобиля превышает оговоренную в регионе максимальную мощность.

Что касается налога на землю, здесь нет варианта полной неоплаты ни для одной из групп. Поэтому на вопрос: «Платят ли инвалиды 2 группы земельный налог?», ответ однозначный и положительный. Здесь речь идет лишь о снижении ежегодной суммы платежа на 10 тыс. рублей. Причем касается эта льгота только тех, кто получил степень инвалидности до 2004 года.

Зато налог на имущество инвалидами второй степени не оплачивается вовсе.

Читайте также: