Когда платить в пенсионный чтобы уменьшить налог ип

При УСН с объектом «доходы» индивидуальный предприниматель может уменьшить налог на страховые взносы на обязательное пенсионное и медицинское страхование. Однако многие ИП плохо понимают, как это сделать на практике. Разъясняем наиболее острые вопросы.

1. Как правильно платить фиксированные взносы, чтобы на них можно было уменьшить налог?

Взносы можно платить в течение года любыми суммами, так, как вам удобно. Для уплаты фиксированных взносов не установлены ежемесячные или ежеквартальные сроки.

В Федеральном законе от 24.07.2009 N 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования» установлено два срока уплаты. Первый для фиксированных взносов, не зависящих от дохода ИП (одинаковых для всех предпринимателей) – не позднее 31 декабря года, за который уплачиваются взносы. Второй срок для фиксированных взносов с доходов, превышающих 300 тыс. рублей в год – не позднее 1 апреля года, следующего за истекшим годом, за который уплачиваются взносы. [1]

В целях равномерности уменьшения налога по отчетным периодам, многим индивидуальным предпринимателям удобно уплачивать взносы ежеквартально, чтобы не переплачивать налог в течение года.

2. Можно ли уменьшать налог на взносы в ПФ, рассчитанные с доходов, превышающих 300 тыс. рублей в год?

Можно. Согласно терминологии Федерального закона от 24.07.2009 г. N 212-ФЗ, обе части взносов (фиксированная сумма и расчетная - с доходов, превышающих 300 тыс.рублей), называются страховыми взносами в фиксированных размерах [2] , несмотря на то, что часть этих взносов по сути фиксированной не является. А ИП имеет право уменьшать налог на уплаченные страховые взносы в фиксированном размере [3] .

3. Может ли ИП с работниками уменьшать налог по УСН на свои взносы, ведь в Налоговом кодексе написано, что только ИП, не производящие выплаты и иные вознаграждения физическим лицам, могут уменьшать налог на взносы в фиксированном размере?

ИП на УСН может уменьшать налог на свои взносы в фиксированном размере вне зависимости от того, есть у него работники или нет.

Дело в том, что в пп.1 п. 3.1 статьи 346.21 НК РФ не конкретизировано о каких именно взносах идет речь - о взносах за работников или взносах за самого ИП. Там указано, что можно уменьшить исчисленный налог на сумму страховых взносов, уплаченных в налоговом (отчетном) периоде. А, например, в главе про ЕНВД в статье про расчет налога прямо написано, что налог можно уменьшить на страховые взносы, начисленные на вознаграждения работникам [4] . Разница с УСН очевидна. Поэтому ЕНВД и нельзя уменьшать на фиксированные взносы ИП, если у ИП есть работники, в отличии от УСН.

4. Можно ли уменьшать налог текущего года на взносы, уплаченные за прошлые годы? Например, в январе 2015 года были уплачены взносы за 2014 год.

Да, можно. Взносы уменьшают налог в периоде их уплаты. При этом условия об их начислении именно в периоде уменьшения налога нет. Взносы должны быть в принципе исчислены, пусть и в более ранних периодах. Такой же точки зрения придерживаются ФНС РФ [5] и Минфин РФ [6] в своих письмах.

5. Можно ли уменьшать авансовые платежи по налогу на фиксированные взносы?

Да, можно. В пункте 3.1 ст.346.21 НК РФ прямо указано, что налогоплательщики уменьшают сумму налога (авансовых платежей по налогу), исчисленную за налоговый (отчетный) период. Но для того, чтобы уменьшить авансовые платежи по налогу на взносы, взносы должны быть уплачены в том отчетном периоде, за который платятся эти авансовые платежи. Например, чтобы уменьшить налог за 9 месяцев 2015 года на взносы, взносы должны быть уплачены не позднее 30 сентября 2015 года.

6. Можно ли на взносы, уплаченные в 1 квартале, уменьшить авансовый платеж по налогу за 2 квартал? Можно ли остаток взносов, которые «не влезли» в налог за 1 квартал, перенести на 2 квартал и уменьшить налог?

Дело в том, что налог при УСН не считается поквартально, он считается нарастающим итогом. Поэтому не бывает налога за 2, 3 или 4 квартал. Бывают авансовые платежи по налогу за 1 квартал, 1 полугодие, 9 месяцев и налог за год.

При расчете налога за 1 полугодие берутся доходы за 1 полугодие и взносы, уплаченные в этом полугодии. Поскольку 1 квартал входит в 1 полугодие, то, вне всяких сомнений, взносы, уплаченные в этом квартале, будут уменьшать авансовый платеж за 1 полугодие. И никаких «остатков» взносов от 1 квартала на 2 квартал переносить не нужно.

Например: вы уплатили фиксированные взносы в сумме 5000 рублей в 1 квартале, однако исчисленный авансовый платеж за 1 квартал составил всего 3000 руб., соответственно налог к уплате за 1 квартал составил 0 рублей. Взносы во 2 квартале уплачены не были, при расчете налога за 1 полугодие вы берете сумму 5000 рублей для уменьшения налога, потому что эта сумма взносов была уплачена в 1 полугодии. Не надо брать отдельно доход за 2 квартал и считать налог от него, это неверно и может привести к неправильному результату.

7. Можно ли уплатить взносы с доходов, превышающих 300 тыс. рублей за 2015 год в этом году и уменьшить на них налог? Или эти взносы надо уплачивать только по окончании 2015 года и уменьшать на них уже налог 2016 года?

Взносы с доходов, превышающих 300 тыс. рублей в год, вы можете уплачивать сразу, как только в году доход превысит 300 тысяч. Взносы можно платить частями, не обязательно одной суммой. Поскольку эти взносы являются фиксированными (см.п. 1 данной статьи), то они уменьшают налог того периода, в котором они уплачены. Поэтому, если вы уплатите взносы с доходов, превышающих 300 тыс. рублей в год, в 2015 году, то сможете уменьшить на эти взносы налог 2015 года.

Если у вас остались вопросы по расчету налога, то их можно задать на форуме в разделе «Индивидуальные предприниматели. Спецрежимы (ЕНВД, УСН, ПСН, ЕСХН)».

Для расчета налога можно воспользоваться инструментом «Расчет платежей для налога УСН 6%».

[1] Статья 16 пункт 2 Федерального закон от 24.07.2009 N 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования»

[2] Пункт 2 статьи 16 Федерального закона от 24.07.2009 N 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования»

[3] Пункт 3.1Статьи 346.21 Налогового кодекса РФ

[4] Подпункт 1 Пункта 2Статьи 346.32 Налогового кодекса РФ

[5] Письмо ФНС России от 20.03.2015 N ГД-3-3/1067@

[6] Минфин России от 01.09.2014 N 03-11-09/43646

Понятно объясним уменьшение налога и разберём интересные случаи — например, увольнение работников посреди квартала.

«Особенно пострадавшим» статья пригодится только на будущее. Они не платят налоги за II квартал, поэтому им нечего уменьшать :)

Какие взносы платит ИП и когда

Сумма взносов складывается из пяти частей:

1. Фиксированные пенсионные взносы за ИП — 32 448 ₽ в 2020 году.

2. Дополнительные пенсионные взносы за ИП — 1% от дохода свыше 300 000 ₽.

3. Фиксированные медицинские взносы — 8 426 ₽ в 2020 году.

4. Взносы за сотрудников — от 30,2% от зарплаты.

5. Добровольное медицинское страхование для сотрудников.

«Особенно пострадавшим» ИП пенсионные взносы за 2020 год уменьшили на МРОТ — на 12 130 ₽. Соответственно, сумма взносов для уменьшения налога будет меньше.

Фиксированную часть платят в любом случае, даже если ИП приостановил бизнес или уехал в отпуск. Единственный нюанс — сумма зависит от количества дней регистрации в течение года. Если ИП зарегистрировался 1 декабря, он заплатит сумму в 12 раз меньше. Если ИП посередине года закрылся на месяц, а потом снова открылся — так тоже можно, из расчёта вычтут месяц (но придётся сдать больше отчётов).

Дополнительную часть платят до 1 июля. Для расчёта на УСН берут налогооблагаемый доход, на патенте — потенциально возможный доход, на ЕНВД — вменённый доход (строка 100 всех квартальных деклараций за год). Если вы заплатили 1% вовремя, он пойдёт на уменьшение налога за II квартал.

Взносы за сотрудников платят по итогам месяца, до 15 числа. Взносы за июнь пойдут на уменьшение налога уже за III квартал.

Кто может уменьшить налог на взносы

Уменьшение налога — опция, которая доступна на УСН «Доходы» и ЕНВД». На патенте она появится с 2021 года ( подробности — в статье ). На УСН «Доходы минус расходы» взносы списывают в расходы, а это слабо влияет на налог.

Ограничений по видам деятельности нет. У вас подходящий режим — вы вправе уменьшать налог.

Главное — не промахнуться с датами

Налог за период уменьшают взносы, которые оплатили в течение периода.

— На ЕНВД — взносы, которые уплатили в течение квартала. Например, перевели взносы 30 июня — можно уменьшить ЕНВД за II квартал. Опоздали и перевели 1 июля — взносы уже пойдут на уменьшение ЕНВД за III квартал. А за второй квартал сумма налога будет полной — и с этим уже ничего не поделать.

— На УСН — взносы, которые уплатили с начала года до конца предыдущего квартала. Перевели взносы 30 июня — можно уменьшить УСН за полугодие. Забыли перевести — можно использовать «неизрасходованные» взносы за I квартал. В любом случае, вы ничего не потеряете. Все взносы пойдут на уменьшение налога — если не сейчас, то за 9 месяцев или за год.

Главная проблема с уменьшением налога на УСН — заплатить фиксированные взносы после 31 декабря. Это бывает так. ИП думает: на УСН разрешено платить взносы в конце года (это действительно так) — так зачем спешить? А в конце года оказывается много забот, подготовка к к праздникам, новогодние акции, мероприятия. В результате ИП платит взносы в январе — а на них уменьшить налог за прошлый год уже нельзя.

Подождите, на УСН можно платить взносы в конце года?

Да, всё правильно. На УСН налоговый период — год. Взносы в конце года тоже относятся к налоговому периоду, поэтому идут на уменьшение налога за год.

Получается, взносы уменьшат налог постфактум: вы его уже заплатили. Платить авансовые платежи раз в квартал — это не право, а обязанность. Следовательно, у вас возникнет переплата. Переплату можно будет вернуть или зачесть в счёт налога за следующие годы.

Значит, вы немного прибавили себе волокиты и дали налоговой подержать свои деньги на её счёте. Пользы от этого никакой — поэтому мы советуем платить взносы каждый квартал и уменьшать налог равномерно.

Насколько максимум уменьшают налог УСН и ЕНВД?

ИП без сотрудников может уменьшить налог полностью. Заплатил во II квартале 10 000 взносов, насчитал 10 000 налога — значит налог равен нулю. Подписывать платёжки придётся только на взносы.

ИП с сотрудниками и ООО могут уменьшить налог максимум наполовину. Насчитали 10 000 налога и 10 000 взносов — значит налог будет равен 5 000. Насчитали 30 000 налога и 20 000 взносов — налог можно уменьшить максимум до 15 000.

Эта особенность расчёта не зависит от спецрежима, она работает и на УСН и на ЕНВД.

Что будет, если нанять единственного сотрудника и уволить?

Желательно так не делать. На УСН вы потеряете право уменьшать налог полностью за счёт взносов и получите ограничение 50% — и не только на II квартал, а на весь 2020 год. В результате заплатите больше.

На ЕНВД — тоже самое в отношении квартала. Если наймёте сотрудника 13 июля — в любом случае потеряете право уменьшить налог за III квартал полностью. А если уже был сотрудник, и вы уволили его — уменьшение на 100% заработает только со следующего квартала.

Действующее налоговое законодательство позволяет предпринимателям уменьшить сумму налоговых обязательств на взносы, уплаченное по обязательному пенсионному и медицинскому страхованию. В статье разберем, как рассчитать уменьшение налогов ИП на сумму страховых взносов, можно ли учесть взносы при расчете налогов ИП на ОСНО, ПСН, УСН.

Оплата страховых взносов ИП в 2020 году

Граждане, зарегистрированные в качестве ИП, одновременно выполняют функции страхователей и застрахованных лиц, в связи с чем обязаны оплачивать страховые взносы «за себя» в порядке, предусмотренном ст. 430 НК РФ. Ниже представлена информация о фиксированных взносах, которые ИП оплачивает за себя:

| № п/п | Страховой взнос | 2020 год | 2020 год | 2020 год |

| 1 | На обязательное пенсионное страхование | 26.545 руб. | 29.354 руб. | 32.448 руб. |

| 2 | На медицинское пенсионное страхование | 5.840 руб. | 6.884 руб. | 8.426 руб. |

Если ИП имеет наемный работников, то помимо взносов «за себя», предпринимателю также надлежит выплачивать страховые взносы за сотрудников на основании следующих тарифов:

| № п/п | Страховые взносы | Предельная величина налогообложения | Базовый тариф | Дополнительный тариф при доходе сверх предельной величины налогообложения |

| 1 | На обязательное пенсионное страхование | 1.021.000 руб. | 22% | 10% |

| 2 | На обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством | 815.000 руб. | 2,9% | 0% |

| 3 | На обязательное медицинское страхование | – | 5,1% | 5,1% |

Предприниматели, работающие самостоятельно, уплачивают страховые взносы за себя срок до 31 декабря отчетного года, при снятии с учета в течение года – до истечения 15-ти дней с момента снятия ИП с регистрации в ЕГРИП.

Оплата страховых взносов за наемных работников производится предпринимателем ежемесячно в срок до 15-го числа, следующего за отчетным.

Уменьшение налогов ИП на сумму страховых взносов

На основании положений НК РФ, предпринимателям предоставляется право на уменьшение обязательств по уплате налога за счет суммы страховых взносов, выплаченных за себя и за наемных работников. Порядок учета взносов при расчете налога зависит от системы налогообложения, которую использует ИП.

УСН Доходы 6%

Предприниматели, применяющие упрощенную системы налогообложения по схеме «Доходы 6%», рассчитывают налог как произведение дохода, полученного по итогам отчетного периода (без учета расходов), на налоговую ставку 6%:

НалогУСН Доходы 6% = ГодДоход * 6%,

где ГодДоход – сумма дохода по итогам отчетного периода (календарный год).

Уплата налога при УСН Доходы 6% производится путем перечисления предпринимателем авансовых платежей в следующем порядке:

- за 1 квартал – до 25 апреля;

- за 2 квартал – до 25 июля;

- за 3 квартал – до 25 октября.

Окончательный расчет по налогу ИП обязан произвести до 30 апреля года, следующего за отчетным (за 2020 год – до 30.04.19).

ИП вправе зачесть сумму страховых взносов, уплаченных за себя и за работников, в следующем порядке:

- Страховые взносы, уплаченные ИП за себя, засчитываются при расчете налога полностью.

- Сумма взносов, начисленные за наемных работников, учитывается при расчете налогов в размере не более 50% от суммы налога.

- Взносы можно учитывать при расчете авансовых платежей по налогу при условии, что на момент перечисления аванса взносы оплачены в установленном размере.

При расчете аванса по налогу при УСН Доходы 6% с учетом уплаченных страховых взносов, формула будет иметь следующий вид:

АвансНалогУСН Доходы 6% = Доходквартал * 6% – СтрВзнИП за себя – СтрВзнза работников,

где АвансНалогУСН Доходы 6% – сумма аванса по налогу, подлежащая уплате до 25-го числа, следующего за отчетным кварталом;

Доходквартал – доход, полученный ИП по итогам отчетного квартала;

СтрВзнИП за себя – сумма страховых взносов, уплаченная ИП за себя в отчетном квартале;

СтрВзнза работников – сумма страховых взносов, уплаченная ИП за работников в отчетном квартале.

Рассмотрим пример. ИП Сидоров работает самостоятельно, применяет систему налогообложения УСН Доходы 6%.

15.03.2020 Сидоров оплатил страховые взносы за 1 кв. 2020 года:

- по ОПС – 6.636,25 руб. (26.545 руб. / 12 мес. * 3 мес.);

- по ОМС – 1.480 руб. (5.840 руб. / 12 мес. * 3 мес.);

Доход Сидорова по итогам 1 кв. 2020 года (без учета расходов) составил 165.005 руб.

Рассчитаем сумму аванса по налогу за 1 кв. 2020, которую Сидорову надлежит уплатить до 25.04.18:

165.005 руб. * 6% – 6.636,25 руб. – 1.480 руб. = 1.784,05 руб.

Предпринимателю целесообразно оплачивать страховые взносы таким образом, чтобы сумма оплаты по взносам не превышала размер налоговых обязательств по итогам отчетного квартала. В таком случае зачет суммы взносов будет пропорционально распределен на авансовые платежи по налогу в течение года.

Предприниматели-«вмененщики» оплачивают налог, рассчитанный на основании показателя доходности, утвержденного в регионе в отношении конкретного вида деятельности, а также переменного физического показателя, значение которого определяется в зависимости от особенностей деятельности ИП (например, для сферы торговли и общепита – количество квадратных метров торгового зала). Формула расчета ЕНДВ имеет следующий вид:

ЕНВД = Доходность * ФизП * Коэфф-1 * Коэфф-2 * Ст,

где Доходность – показатель доходности, установленный для конкретного вида деятельности в регионе;

ФизП – физический показатель;

Коэфф-1 и Коэфф-2 – дефляторы К1 и К2 соответственно (ежегодно фиксируются на законодательном уровне;

Ст – налоговая ставка, установленная в отношении вида деятельности ИП (15% или 7,5%).

Оплата ЕНДВ производится предпринимателями ежеквартально до 25-го числа месяца, следующего за отчетным.

Предприниматели-«вмененщики» вправе уменьшить сумму ЕНДВ на размер уплаченных страховых взносов аналогично порядку, применяемому для «упрощенцев», а именно:

- сумма страховых взносов, уплаченных ИП за себя в течение отчетного квартала, уменьшает размер ЕНДВ, который подлежит уплате за квартал;

- взносы, уплаченные за работников, предприниматель вправе учесть в размере, не превышающем ½ суммы ЕНВД за квартал.

УСН Доходы минус расходы 15% и ОСНО

Предприниматели, применяющие ОСНО или УСН Доходы минус расходы 15%, определяют налоговую базу как разницу полученных доходов и понесенных расходов.

При расчете налога сумма страховых взносов, уплаченных ИП, уменьшает налогооблагаемую базу:

Налог = (Доход – Расход – СтрВзн) * Ставка,

где Доход – сумма дохода за отчетный период;

Расход – размер понесенных расходов;

СтрВзн – сумма страховых взносов, уплаченных ИП за себя и за работников;

Ставка – налоговая ставка, применяемая в соответствие с выбранной системой налогообложения (для УСН – 15%, для ОСНО – 20%).

Рассмотрим пример. ИП Рублев применяет ОСНО. Рублев ежемесячно перечисляет в бюджет авансовые платежи по налогу на прибыль в срок до 28-го числа месяца, следующего за отчетным.

По итогам января 2020 года финансовые показатели Рублева имеют следующий вид:

- доходы – 412.030 руб.;

- расходы – 104.770 руб.;

- страховые взносы, уплаченные за себя – 2.698,75 руб.;

- страховые взносы, уплаченные за работников – 8.330 руб.

Рублев оплачивает налог на прибыль по ставке 20%. Рассчитаем сумму авансового платежа, которую Рублеву надлежит перечислить за январь 2020:

(412.030 руб. – 104.770 руб. – 2.698,75 руб. – 8.330 руб.) * 20% = 59.242,25 руб.

Патентная система налогообложения

Предприниматели, работающие на патенте (ПСН), не могут уменьшить сумму налога на размер уплаченных страховых взносов. Данное разъяснение содержится в письме Минфина №03-11-12/2453 от 24.01.2014.

ИП на ПСН уплачивают налог авансом, по факту приобретения патента. Перерасчет суммы налога на размер уплаченных взносов действующим законодательством не предусмотрен. Данный порядок предусмотрен как в отношении ИП на ПСН, работающих самостоятельно, так и для предпринимателей на патенте, которые имеют наемных сотрудников.

При этом предприниматели, совмещающие патентную систему и «вмененку», могут учесть страховые взносы, уплаченные за себя, при расчете ЕНВД. Данное право подтверждено разъяснением Минфина в письме № 03-11-11/19849 от 07.04.2016.

Упрощенная система налогообложения – одна из самых выгодных и популярных на сегодняшний день в деловой среде. Она позволяет учитывать не только «затратность» бизнеса, выбирая вариант «доходы» либо «доходы минус расходы», но и значительно уменьшить налоговое бремя за счет величины страховых взносов в обоих случаях. Рассмотрим, как это можно сделать на практике.

Что нужно знать, приступая к расчетам

- Налог (6%) можно уменьшать на величину фиксированных взносов, точно так же, как и на величину взносов за работников, причем сделать это одновременно. В целях экономии средств и уменьшения расходов рекомендуется производить их выплаты в казну раз в квартал. Платежи по налогу могут быть уменьшены только на сумму взносов, уплаченных в том периоде, за который уплачиваются и сами авансовые платежи.

- Налог (базу налога) уменьшают на взносы в том периоде, в котором они были уплачены, а не начислены. Если в текущем году уплачивались взносы за предыдущие периоды, на них можно уменьшить сумму налога.

- Упрощенный налог и авансовые платежи по нему рассчитываются нарастающим итогом. Это означает, что при расчете каждый раз берутся данные с начала года, а не за три последних месяца, и включаются в расчет.

- Платежи по налогу (6%) можно уменьшать не более чем на половину за счет взносов, если ИП платит их за работников. Если наемный труд ИП не использует, уменьшать «упрощенку» он имеет право на полную сумму фиксированных страховых платежей, либо полностью включить в затраты (при ставке 15%).

- Нельзя уменьшать налог на суммы по взносам, перечисленные сверх начисленных сумм.

- Уменьшают упрощенный налог только взносы, рассчитанные в период применения УСН. Если задолженность образовалась ранее, а погашается в настоящее время, уменьшать упрощенный налог предприниматель не имеет права.

На заметку! В зависимости от категорий плательщиков налога базовые ставки 6% и 15% могут быть снижены на основании законодательных норм, принятых в субъектах РФ.

Поясним сказанное на примерах.

Расчет уплаты в бюджет упрощенного налога ИП, использующего наемный труд

Пусть условно предприниматель получил годовой доход 800 т. руб. Он использует систему НО «УСН-доходы» по ставке 6%. Сумма налоговых платежей за год составляет (800000*6%)=48000 руб.

Чтобы иметь полное представление о механизме расчета уменьшения налогового бремени, начнем с расчета по сумме фиксированных платежей, а затем добавим условие, что у этого же ИП есть наемные работники.

Страховые взносы «за себя» в текущем году составляют 36238 руб. (29354 — пенсионные и 29354 — медстрах). На эту сумму налог может быть уменьшен. Кроме того, годовой доход этого ИП свыше 300 т. руб., следовательно, он обязан уплатить еще 1% с этого превышения на пенсионное страхование:

- (800000 – 300000) * 1% = 5000 руб.;

- 36238 + 5000 = 41238 руб. – сумма уплаты по фиксированным взносам.

Общая сумма к уплате в казну вместе с налогом 41238+48000=89238 руб. по итогам года.

Предприниматель ежеквартально уплачивает взносы частями, не ожидая конечного срока – 31 декабря и 1 июля будущего года для 1-процентного взноса. Таким образом, он каждый раз уменьшает сумму упрощенного налога на сумму выплат (полную, поскольку взносы имеют фиксированный характер – в данном случае это 41238 руб. в год).

Цифры по периодам также взяты условные.

- доход — 110000 руб., взносы уплаченные — 6000 руб.

- 110000 * 6% — 6000 = 600 руб. в бюджет.

- доход — 430000 руб., взносы уплаченные — 20000 руб.

- 430000 * 6% = 25800 руб.

- 25800 – 600 – 200000 = 5200 руб. в бюджет.

- доход — 670000 руб., взносы уплаченные — 34000 руб.

- 670000 * 6% = 40200 руб.

- 40200 – 600 – 5200 – 34000 = 400 руб. в бюджет.

- доход — 800000 руб., взносы уплаченные — 41238 руб.

- 800000 * 6% = 48000 руб.

- 48000 – 600 – 5200 – 400 – 41238 = 562 руб. в бюджет.

Расчет показал, что по итогам года ИП уплатил:

- взносы на сумму 41238 руб.;

- авансы по упрощенному налогу (600 + 5200 + 400) = 6200 руб.;

- и остаточную сумму налога 562 руб.

В бюджет поступило: налоговых платежей — (6200 + 562) = 6762 руб., взносов — 41238 руб. Итог пополнения бюджета — (6762 + 41238) = 48000 руб.

Если ИП делает платеж взносов крайним сроком и одной суммой в конце года, то упрощенный налог он уменьшить по периодам не может. Авансы по налогу перечисляются полностью, и по итогам 3⁄4 года он перечисляет 40200 рублей.

В конце года нужно рассчитать остаток налога 48000 – 40200 = 7800. Затем его уменьшают на сумму полностью уплаченных по итогам года взносов: 7800-41238, и получают в итоге величину, означающую переплату «упрощенки» в бюджет, — 33438 руб.

Важно! Переплату вернуть или зачесть в счет будущих выплат возможно, но есть риск претензий и проверок со стороны ИФНС. Намного выгоднее платить взносы поквартально, последовательно уменьшая сумму налога по периодам.

Теперь рассмотрим ситуацию, при которой предприниматель уплачивает взносы и за работников и за себя.

Закон разрешает уменьшать налог на сумму взносов и в этом случае, но уже с условием, что общая сумма авансовых и итоговых налоговых выплат может уменьшаться не более чем в половину. При этом могут учитываться и взносы «за себя».

Например, в ситуации, когда у ИП один наемный работник (бухгалтер), сумма начисленных по его заработной плате взносов не покрывает половины выплат по налогу, берутся в расчет и другие фиксированные суммы взносов, уплаченные ИП. Однако так или иначе налог уменьшается всякий раз только на 50%.

Если бы в рассматриваемом нами случае за 1 квартал предприниматель уплатил

взносов на сумму 8000 руб., имея доход 250000 руб., то сумма авансового платежа составила бы:

- 250000 * 6% = 15000 руб.

- 15000 / 2 = 7500 руб.

- 15000 – 7500 = 7500 руб., авансовый платеж упрощенного налога за 1 квартал.

Расчет 15000–8000=7000 руб. следует признать неверным, поскольку сумма уплаченных взносов составляет более половины расчетной суммы налогового платежа. Аналогичный расчет производится и по другим периодам, нарастающим итогом.

Пусть по итогам года получено доходов 900 т. руб., а взносов за ИП и за его работников уплачено 53 т. руб. Рассчитаем, как можно уменьшить налоговое бремя, помня о 50-процентном ограничении по закону. 900000*6%=54000 руб. Налог можно уменьшить только на половину от этой суммы: 54000/2=27000 руб., а не на 53000 руб., уплаченных по итогам года взносов.

Очевидно, что ИП-работодатель в этому случае не может полностью включить в расчет фиксированные взносы, чтобы уменьшить налог, теряет это преимущество.

Расчет для случая, когда имеет место УСН «доходы минус расходы» производится с учетом положений ст. 346.16 НК РФ п. 1-7. Это означает, что взносы признаются расходами ИП и участвуют таким образом в уменьшении налоговой базы по упрощенному налогу, а не уменьшают его итоговую сумму. При этом уменьшение ограничения в 50%, как в предыдущем случае, нет. Все взносы, в том числе фиксированные «за себя», полностью включаются в расходную часть при подсчете базы налога.

Например, если «упрощенец» уплачивает налог по ставке 15% и имеет доход за 1 квартал 250000 руб., а расход – 180000 руб., то платеж по налогу за период составит: 250000–180000=70000*15% — 10500 руб.

Уменьшать его на сумму страховых взносов нельзя. Предполагается, что ранее они уже подсчитаны в расходах.

Тезисно

Уменьшить упрощенный налог за счет взносов фиксированного характера и выплат за работников можно.

Если речь идет об «УСН — доходы», то при отсутствии работников уменьшение происходит на всю сумму уплаченных по периоду взносов. Если у ИП есть наемный труд, налог уменьшается не более чем в половину.

При «УСН доходы минус расходы» сумма взносов подсчитывается в расходах при определении налоговой базы.

Какие взносы должны платить действующие ИП в 2020 году

ИП (даже если у них нет работников) обязаны перечислять обязательные страховые взносы «за себя» (ст. 430 НК РФ):

- на пенсионное страхование;

- на медицинское страхование.

В 2020 году перечислять страховые взносы «за себя» ИП обязаны вне зависимости от того, ведут ли они фактическую предпринимательскую деятельность или же просто зарегистрированы в статусе ИП и бизнесом не занимаются. Это следует статьи 430 НК РФ.

Существуют также страховые взносы на случай временной нетрудоспособности и в связи с материнством. Этот вид страховых взносов ИП, по общему правилу, не платят (п.6 ст. 430 НК РФ). Однако уплату этих взносов можно производить на добровольных началах.

Повышение суммы страховых взносов для ИП с 2020 года

Размер фиксированных взносов в фонды, которые предприниматели платят за себя, увеличивается каждый год (ст. 430 НК РФ). В 2020 году предприниматели будут платить больше взносов. Сумма фиксированных платежей вырастет почти на 4600 руб. Перед вами сравнительная таблица платежей. Это минимальные суммы, которые бизнесмен заплатить за целый год.

Однако со всех своих доходов свыше 300 000 руб. за календарный год ИП дополнительно оплачивает пенсионные взносы по ставке 1%. Взносы на медицинское страхование с превышения не платятся.

Пример расчета страховых взносов с дохода более 300 тысяч рублей в 2020 году

ИП в 2020 году вел предпринимательскую деятельность на УСН. Доходы предпринимателя за год по Книге учета составили 10 млн. руб. Так как предприниматель отработал расчетный период полностью, за 2020 год он не позднее 31 декабря 2020 года заплатил фиксированные суммы. Не позднее 31 декабря 2020 года перечислил:

- 1. На пенсионное страхование ОПС: 32 448 руб.;

- 2. На медстрахование — ОМС: 8 426 руб.

Расчет исходя из доходов равен 97 000 руб. ((10 млн. руб. – 300 000 руб.)) x 1% Предприниматель перечислил в ПФР не позднее 1 июля 2021 года 97 000 руб.

При этом существует максимальная сумма годового взноса на пенсионное страхование. Она составляет восьмикратный размер фиксированной величины взноса на ОПС. Это значит, что индивидуальный предприниматель за 2020 год может оплатить не более 268 010 рублей , из них:

- 259 584 рубля на обязательное пенсионное страхование (32 448 р. x 8);

- 8 426 рублей на медицинское страхование.

Сроки уплаты страховых взносов ИП в 2020 году

На оплату фиксированных платежей предпринимателю дается год – заплатить их нужно до 31 декабря того года, за который начислены взносы. Платежи, которые рассчитываются с превышения дохода в 300 000 руб., оплачиваются до 1 июля года, следующего за тем, в котором получен доход. Сроки представлены в таблице ниже.

Таблица: сроки уплаты страховых взносов “за себя” в 2020 году

| Вид платежа | Крайний срок по НК |

| Пенсионные взносы с дохода не более 300 000 руб. | 31.12.2020 |

| Пенсионные взносы с дохода свыше 300 000 руб. | Не 01.07.2021, а 02.11.2020 (перенос из-за коронавируса) |

| Медицинские взносы независимо от суммы дохода | 31.12.2020 |

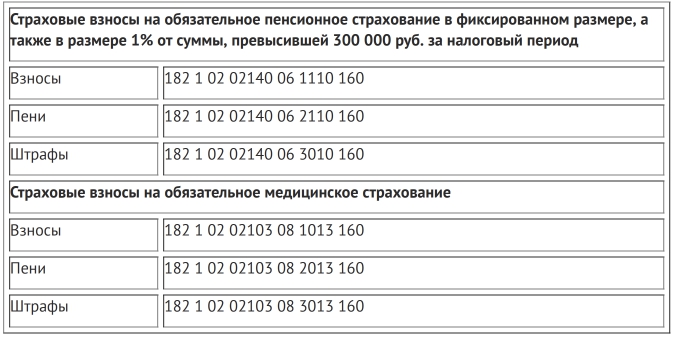

КБК ИП: фиксированный платеж “за себя” в 2020 году

Обратите внимание, что в 2020 году установлен единый код для уплаты фиксированной суммы взносов на пенсионное страхование и суммы с превышения дохода.

Фиксированные платежи ИП в 2020 году нужно уплачивать по следующим КБК (независимо от применяемого режима).

Таблица: КБК для уплаты страховых взносов ИП в 2020 году

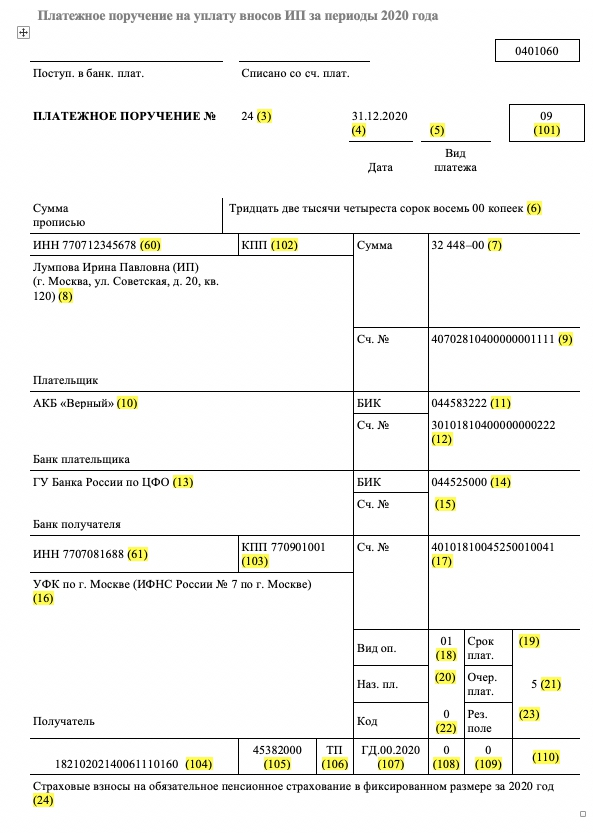

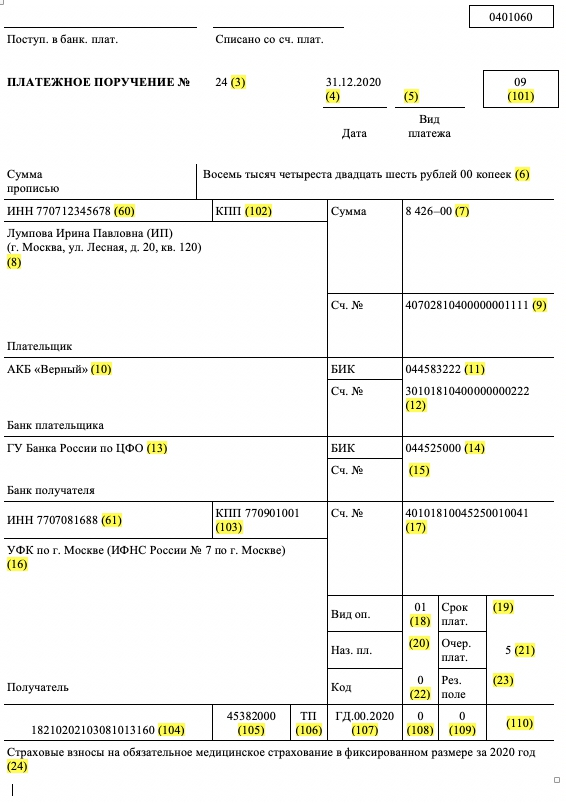

Страховые взносы на обязательное пенсионное и медицинское страхование перечисляйте отдельными платежными поручениями. Платежные поручения: образцы

Вы можете скачать образец образец платежного поручения на уплату фиксированных пенсионных взносов по ссылке.

Вы можете скачать образец платежки на уплату медицинских взносов по ссылке.

Отчетность по фиксированным взносам не сдается, даже если величина дохода предпринимателя превысила 300 000 руб. за 2020 год.

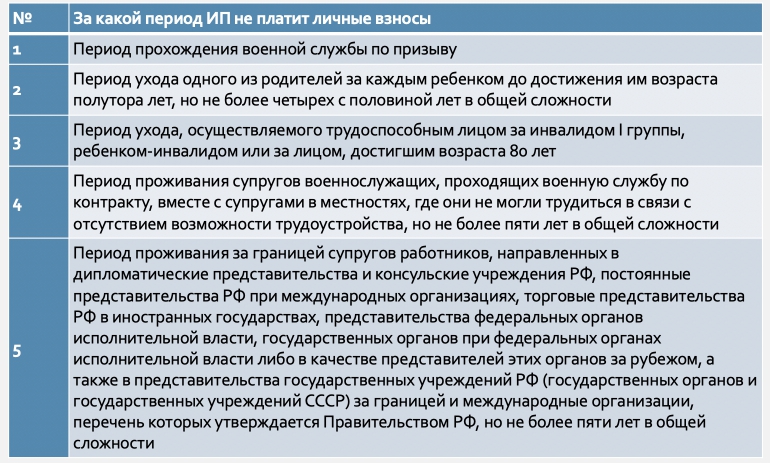

Когда ИП вправе не платить взносы: новый порядок учета периодов

Существует 5 случаев, когда ИП вправе не платить страховые взносы. Они перечислены в таблице:

До 2020 года, если у ИП были освобождаемые от взносов периоды (отпуск по уходу за ребенком, военная служба и т.п.), то взносы пересчитывали исходя из количества месяцев.

Начиная с 2020 года у ИП без работников фиксированный размер страховых взносов на пенсионное и медицинское страхование можно считать за неполный месяц. Размер платежей определяют пропорционально количеству календарных дней, в течение которых велась деятельность. Теперь такое правило прямо прописали в НК РФ.

Также пропорционально количеству календарных дней следует рассчитывать страховые взносы “за себя”, если ИП зарегистрировался или снялся с учета в течение 2020 года. Приведем пример:

Как платить взносы за неполный год.

- пенсионные взносы — 22 984 руб. (32 448 руб. : 12 мес. х 8 мес. + 32 448 руб. : 12 мес. : 30 дн. х 15 дн.).

- медицинские взносы — 5968,41 руб. (8426 руб. : 12 мес. х 8 мес. + 8426 руб. : 12 мес. : 30 дн. × 15 дн.).

А может выгоднее быть самозанятым?

Начиная с 1 января 2019 года ИП смогут полностью не платить взносы за себя в ПФР и ФОМС. Для этого будет достаточно перейти на новый спецрежим для самозанятых. Для этого их доход за год не должен превышать 2,4 млн. рублей. На спецрежиме для самозанятых не придется сдавать декларацию и платить пенсионные взносы за себя.

Вот список регионов, где разрешат регистрацию самозанятых с 1 января 2020 года:

- Санкт-Петербург;

- Воронежская область

- Волгоградская область;

- Ленинградская область;

- Нижегородская область;

- Новосибирская область;

- Омская область;

- Ростовская область;

- Самарская область;

- Сахалинская область;

- Свердловская область;

- Тюменская область;

- Челябинская область;

- Красноярский край;

- Пермском край;

- Ненецкий автономный округ;

- Ханты-Мансий автономный округ-Югра;

- Ямало-Ненецкий автономный округ;

- Республика Башкортостан.

4 региона, где уже проходит пилотный проект по самозанятым, тоже остаются в списке разрешенных:

- Москва;

- Московская область;

- Калужская область;

- Республика Татарстан.

эксперт Контур.Школы по налоговому учету

Подробная инструкция для индивидуальных предпринимателей. Формулы, примеры, таблицы с расчетами. Скачайте памятку про нестандартные практические ситуации

Индивидуальные предприниматели платят страховые взносы:

- как работодатели, если у них есть наемные работники, — в этом случае они уплачивают страховые взносы в том же порядке, что и организации;

- за себя — тогда порядок исчисления и уплаты страховых взносов особенный. В статье разберем этот вариант.

Страховые взносы ИП за себя. Правила исчисления и уплаты

- Индивидуальные предприниматели уплачивают страховые взносы в Пенсионный фонд РФ и Федеральный фонд обязательного медицинского страхования РФ. ИП не исчисляют и не уплачивают страховые взносы по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством (п. 6 ст. 430 НК РФ), но могут делать это добровольно (пп. 2 п. 1 ст. 419, п. 6 ст. 430 НК РФ, ч. 3 ст. 2 Федерального закона от 29.12.2006 № 255-ФЗ).

- ИП уплачивают страховые взносы в виде фиксированных платежей, которые состоят из двух частей:

- постоянная часть — обязаны уплачивать все ИП (за некоторым исключением);

- дополнительная (или переменная) часть — ее платят предприниматели, доход которых превысил 300 000 руб. за календарный год.

- Предпринимателя освободят от уплаты страховых взносов за себя, если он представил в налоговую по месту учета заявление об освобождении от уплаты страховых взносов и подтверждающие документы (п. 7 ст. 430 НК РФ, Федеральный закон от 28.12.2013 № 400-ФЗ). Освобождение распространяется на период:

- военной службы;

- ухода за инвалидом I группы, ребенком-инвалидом или за лицом, достигшим возраста 80 лет;

- проживания с супругом-военнослужащим, проходящим военную службу по контракту, в местности, где отсутствует возможность трудоустройства, но не более пяти лет в общей сложности;

- проживания за границей с супругом, работающим в организациях, перечень которых утвержден Правительством РФ, но не более пяти лет в общей сложности;

- приостановления статуса адвоката при условии представления в налоговый орган по месту учета заявления об освобождении от уплаты страховых взносов.

Форму заявления об освобождении от уплаты страховых взносов можно найти в Письме ФНС России от 07.06.2018 № БС-4-11/11018@.

- Обязанность уплачивать страховые взносы действует с момента приобретения статуса ИП, т.е. с момента госрегистрации (п. 1 ст. 23 ГК РФ), и до момента прекращения деятельности и исключения из ЕГРИП.

Если предпринимателя не исключат из ЕГРИП, то считается, что он не утратил статус ИП и обязан продолжать уплачивать страховые взносы вне зависимости от того, получил доход или убыток, вел свою деятельность или нет и т.п. (Письмо Минфина России от 21.09.2017 № 03-15-05/61112).

Срок уплаты

Общий порядок

За 2020 год

За 2021 год

Страховые взносы на обязательное пенсионное страхование (ОПС)

Фиксированный платеж взносов на ОПС за год с доходов, не превышающих 300 000 руб.

Не позднее 31 декабря текущего календарного года (в течение года можно уплачивать частями или единовременно)

Не позднее 31.12.2020

Не позднее 31.12.2021

Дополнительные взносы на ОПС с доходов, превышающих 300 000 руб.

Не позднее 1 июля года, следующего за истекшим расчетным периодом

Не позднее 01.07.2021

Не позднее 01.07.2022

Страховые взносы на обязательное медицинское страхование (ОМС):

Взносы на ОМС за год с доходов, не превышающих 300 000 руб.

Не позднее 31 декабря текущего календарного года (в течение года можно уплачивать частями или единовременно)

Не позднее 31.12.2020

Не позднее 31.12.2021

Взносы на ОМС с доходов, превышающих 300 000 руб.

- срок уплаты дополнительного взноса за 2019 г. — не позднее 01.07.2020;

- для ИП, включенных в реестр субъектов МСП по состоянию на 01.03.2020 и занимающихся видом деятельности из наиболее пострадавших отраслей экономики из-за пандемии коронавируса, — не позднее 02.11.2020.

Перечень пострадавших отраслей утвержден Постановлением Правительства РФ от 03.04.2020 № 434. Допустим, вы не нашли себя в реестре, т.к. не предоставили сведения о среднесписочной численности и доходе за 2018 год, но соответствуете всем критериям для включения в реестр. Вы можете предоставить сведения до 30.06.2020 года. Тогда вам будут доступны все преференции, которые предусмотрены для пострадавших МСП, в том числе и перенос сроков уплаты дополнительного взноса в ПФР.

ИП из пострадавших отраслей вправе уплачивать дополнительные взносы не единовременно, а в рассрочку: ежемесячно в размере 1/12 не позднее последнего числа месяца начиная с декабря 2020 г.

Если последний день срока уплаты взносов выпадает на выходной и (или) нерабочий праздничный день, окончание срока переносится на ближайший следующий за ним рабочий день (п. 7 ст. 6.1 НК РФ). Полагаем, что это общее правило будет действовать и на дополнительные платежи в ПФР, уплачиваемые в рассрочку. Но будем ждать разъяснений.

Предприниматель решает сам, в каком порядке будет уплачивать страховые взносы в виде фиксированных платежей в течение года. Он не обязан составлять график платежей и неукоснительно ему следовать. Главное — за текущий год заплатить до конца года. Иначе на сумму недоимки начислят пени по ст. 75 НК РФ.

- ИП нельзя применять пониженные тарифы страховых взносов

Размер фиксированных платежей ИП за себя за 2020 год (п. 1 ст. 430 НК РФ)

Фиксированный платеж

ИП из непострадавших отраслей (руб.)

ИП из пострадавших отраслей (руб.)

Всего:

40 874

28 744

Дополнительные взносы на ОПС. Порядок расчета

Дополнительные взносы уплачивают только те ИП, которые получили в текущем году доход свыше 300 000 руб.:

- с суммы превышения надо заплатить взнос только в ПФР по ставке 1% от суммы дохода.

Базовая формула расчета дополнительных взносов:

Сумма дополнительных взносов в ПФР за 2020 г. =

(Сумма дохода за 2020 г. — 300 000 руб.) х 1%

Важно: для дополнительного страхового взноса в ПФР есть ограничение:

- Восьмикратный фиксированный размер (постоянная часть) страховых взносов на ОПС — это максимум, сколько нужно заплатить за расчетный период (пп. 1 п. 1 ст. 430 НК РФ).

- Пример: за 2020 год размер дополнительных страховых взносов на ОПС не может быть больше 227 136 руб. (8 х 32 448 руб. – 32 448 руб. ).

Как предпринимателю правильно посчитать величину дохода

Что понимать под термином «доход», с которого надо заплатить налог? Это самый важный вопрос предпринимателя, получившего доход свыше 300 000 руб. Цена вопроса — сумма взносов, которую он достанет из своего кармана и заплатит в бюджет.

Понятие «доход» зависит от того, какой режим налогообложения применяет ИП

Режим налогообложения

Налог с дохода

Доход для расчета дополнительных взносов на ОПС

Доходы ИП, уменьшенные на профессиональные вычеты по ст. 221 НК РФ (п. 3 ст. 210, пп. 1 п. 9 ст. 430 НК РФ, Письмо МФ РФ от 29.03.2017 № 03-15-05/18274, ФНС от 25.10.2017 № ГД-4-11/21642@)

При объекте «доходы»:

- все учитываемые доходы в соответствии со ст. 346.15 НК РФ

При объекте «доходы минус расходы»:

- учитываемые доходы минус признаваемые в расходах затраты в соответствии со ст. 346.16 НК РФ

Формула расчета: (Доход – 300 000 – Расходы) х 1%

Такой порядок признал КС РФ в Определении от 30.01.2020 № 10-О, Определение Верховного Суда РФ от 29.10.2019 № 309-ЭС19-18969 по делу № А60-65115/2018. При обращении в суд вероятность того, что ИП его выиграет, очень большая.

Однако контролирующие органы продолжают настаивать на том, что расходы учесть нельзя (Письма МФ РФ от 01.04.2020 № 03-15-05/25738, от 12.02.2020 № 03-15-05/9360, от 05.08.2019 № 03-15-05/58537, от 14.01.2019 № 03-15-05/578, ФНС РФ от 19.02.2019 № БС-19-11/47@)

Налог на вмененный доход

Вмененный доход за 4 квартала расчетного года (сумма строк 100 «Налоговая база всего» раздела 2 декларации по ЕНВД) (пп. 4 п. 9 ст. 430 НК РФ, Письмо ФНС РФ от 07.03.2017 № БС-4-11/4091@)

Совмещение нескольких режимов налогообложения

Налоги, уплачиваемые по этим режимам налогообложения

Облагаемые доходы от деятельности суммируются (пп. 6 п. 9 ст. 430 НК РФ)

С учетом постоянной части страховых взносов ИП может заплатить за расчетный период:

за 2020 год

Минимальный размер страховых взносов

40 874 руб.

(32 448 руб. + 8 426 руб.)

Максимальный размер страховых взносов

268 010 руб.

(259 584 руб. + 8 426 руб.)

Нестандартные практические ситуации

Ситуация 1. ИП прекратил свою деятельность и снялся с учета до окончания года

ИП обязан оплатить взносы в течение 15 календарных дней с даты снятия с учета. Сумму взносов надо скорректировать пропорционально отработанному времени в календарном году, в котором прекращена деятельность ИП.

За неполный месяц деятельности фиксированный размер страховых взносов определяется пропорционально количеству календарных дней этого месяца по дату государственной регистрации прекращения физическим лицом деятельности в качестве ИП включительно

(п. 5 ст. 430 НК РФ).

Пример

ИП прекратил деятельность и снялся с регистрационного учета 16 сентября 2020 года. Рассчитаем сумму страховых взносов за 2020 год, если доход ИП за этот год не превысил 300 000 руб.

ИП должен заплатить фиксированный платеж страховых взносов за 8 месяцев и 16 дней:

Период

ОПС

ОМС

С января по август

(32 448 руб. / 12 мес.) x 8 мес. = 21 632 руб.

(8 426 руб. / 12 мес.) х 8 мес. = 5 617 руб.

За 16 дней сентября

((32 448 руб. / 12 мес.)/30 дней) х 16 дней = 1 442 руб.

((8 426 руб. / 12 мес.) /30 дней) х 16 дней = 374 руб.

Итого за 2020 год

ИП должен уплатить страховые взносы на ОПС и ОМС не позднее 1 октября 2020 года.

Скачайте памятку: Нестандартные ситуации для ИП, которая поможет разобраться, как платить взносы, если ИП зарегистрирован в течение года, если прекратил и возобновил деятельность в одном и том же году, если совмещает два вида деятельности.

Читайте также: