Пенсионный фонд те кто на едином налоге

Нет такого предприятия, которое бы не сталкивалось в своей деятельности со страховыми взносами. Несколько лет назад эти платежи назывались единым социальным налогом. К сожалению, сотрудники не уделяют должного внимания этому вопросу до того момента, пока не подойдёт время выходить на пенсию. Многие люди даже не знают, какие платежи за них уплачиваются, с каких сумм идут отчисления.

Что такое страховые взносы и для чего они нужны

Долгом каждого работодателя в нашей стране является уплата страховых взносов в Пенсионный Фонд (ПФР). Страховые взносы представляют собой обязательные отчисления, которые осуществляет работодатель из заработанных сотрудниками денег. Пенсионные взносы аккумулируются в фонде. Впоследствии при возникновении определённых ситуаций, фонд осуществляет выплату положенных сумм. Отчисления в ПФР и Фонд социального страхования гарантирует сотруднику получение пособий в связи с болезнью, в связи с материнством, получение различных льгот.

Основной закон, устанавливающий отчётность, сроки уплаты и сдачи отчётов, размер, а также льготы по страховым взносам, это Федеральный Закон 212-ФЗ «О страховых взносах», а также 34 главой НК РФ.

Кто должен платить взносы в ПФР

Взносоплательщиками выступают работодатели. В эту группу попадают:

- Различные предприятия и организации, имеющие наёмных работников, выплачивающие им заработную плату, а также оплачивающие работу по договорам подряда;

- Индивидуальные предприниматели, трудящиеся в одиночку. В эту же группу попадают нотариусы, адвокаты. Страхователи в данной категории, перечисляют взносы только за себя.

- Физические лица, без образования индивидуального предпринимателя, производящие выплаты работникам.

- Самозанятое население. Это люди, работающие исключительно «на себя», занимающиеся определёнными видами деятельности (разные косметические услуги, оказываемые на дому, деятельность фотографов, консультационная деятельность и другие).

Виды и ставки страховых взносо в

В России предусмотрено несколько видов пенсионных взносов:

- на обязательное медицинское страхование (ОМС);

- на обязательное пенсионное страхование (ОПС);

- на обязательное социальное страхование на случай болезни и по материнству.

Выплаты, на которые необходимо начислять страховые взносы

Страховые взносы начисляются на все виды заработка для сотрудников. Под вознаграждениями понимается заработная плата, различные виды премий, отпускные и компенсации за неиспользованный отпуск, то есть все виды оплаты труда, обозначенные в трудовом договоре.

Статья 422 НК РФ определяет перечень выплат, не облагаемые страховыми взносами. К таким выплатам относятся начисления по больничным листам, государственные пособия, различные компенсации (за исключением выплат за неотгуленный отпуск при увольнении), суточные в командировках, единоразовая матпомощь, например, в связи со смертью члена семьи сотрудника, в связи с рождением (усыновлением) ребёнка и некоторые другие.

Ставки по страховым взносам

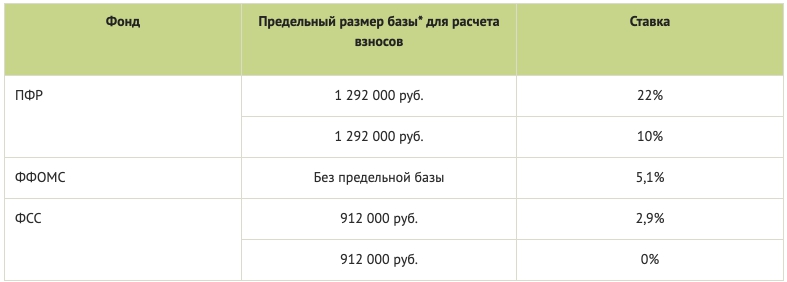

Не для всех работодателей тарифные ставки по взносам будут идентичны. На величину ставки будет влиять и категория лица, получившего вознаграждение. Повлияет на тариф и сумма вознаграждения, выплаченного за год по сравнению с предельной базой. Максимальная сумма дохода для налогообложения устанавливается ежегодно. В 2020 году её величина установлена в сумме 1 292 000 рублей.

Соответственно, тарифная ставка для пенсионных отчислений в случае, не превышения базы составит 22%. А при доходах, свыше предельной базы, ставка будет составлять 10%. Например, если доход сотрудника до сентября месяца составил 1 292 000, то вплоть до этого момента тариф для него составит 22%. После сентября тариф для этого же сотрудника станет 10%. Размер тарифов сохраняется как для российских работников, так и для иностранных граждан. Исключением будут только высококвалифицированные специалисты.

У индивидуальных предпринимателей иная ситуация. Если речь идёт о страховых платежах за сотрудников, то для них ставка составляет 30%. Кроме того, предприниматель обязан оплатить определённый размер взноса за себя в сумме 32 448 рублей на ОПС, 8426 рублей на ОМС. Если предприниматель получает доход, превышающий 300 000 рублей, то сверх фиксированного платежа, предприниматель должен дополнительно уплатить 1% от своего дохода, но не более 259 584 рублей.

Платёж можно сделать единоразово, а можно разделить поквартально.

Пониженные тарифы применяют несколько групп налогоплательщиков:

- предприятия, деятельность которых связана с информационными технологиями.

- работодатели, оплачивающие работу членам экипажей судов.

- некоммерческие организации, работающие на упрощённой системе налогообложения (исключением являются бюджетные организации);

- предприятия, создающие анимационные продукты;

- благотворительные организации на УСН и некоторые другие.

- организации, работающие в рамках соглашений с особыми экономическими зонами.

- участники проекта «Сколково». Это предприятия, занимающиеся исследовательской деятельностью (энергосбережение, ядерные технологии, стратегические компьютерные технологии и др.)

- предприятия Крыма и Севастополя.

Все налогоплательщики, уплачивающие взносы по сниженным ставкам, указаны в статье 427 НК РФ.

Кроме перечисленных выше организаций, пониженный тариф с 01 апреля 2020 года разрешено уплачивать представителям малого и среднего бизнеса в связи карантином по короновирусу.

Дополнительные тарифы по страховым взносам

Дополнительные тарифы подлежат уплате не на всех предприятиях. Плательщики данных взносов – организации, где есть сотрудники, трудящиеся во вредных и опасных условиях. Этот вид взносов стал обязательным в 2013 году. Труд во вредных и тяжёлых условиях позволяет сотрудникам выйти на пенсию раньше срока. Речь идёт о работе в опасных и вредных условиях.

Дополнительный тариф устанавливается в зависимости от класса условий труда. Для опасных и вредных условий тарифные ставки устанавливаются от 4% до 8%.

Для условий труда, считающимися нормальными и определяются классами ниже 3, применяются исключительно основные тарифы.

Применение дополнительных тарифов, регулируется статьёй 428 главы 34 НК РФ.

Ответственность за неуплату пенсионных взносов

Ранее Налоговый Кодекс наказывал неплательщиков страховых взносов немаленькими штрафами. С 2020 года были приняты поправки к закону, ужесточающие меру наказания за неуплату страховых взносов вплоть до тюремного срока.

Размеры тарифов, график оплаты страховых платежей, предусмотренная отчётность и ответственность за отказ от уплаты страховых взносов контролируются НК РФ. Сведения о пенсионных отчислениях будут полезны не только для нанимателей, но и для самих работников.

Информация о механизме расчёта, начисления, отчётности по пенсионным взносам всегда актуальна не только для простого обывателя, но и для человека, решившего открыть свой бизнес. Понимая, сколько денег работодатель перечисляет в фонд, человек может не беспокоиться о завтрашнем дне.

Отличная новость .

Сотрудничество с Московским Финансовым Центром стало комфортней и удобней. Для клиентов появился новый сервис - Личный кабинет.

Теперь вы можете получать доступ к данным о состоянии ваших договоров онлайн, совершать удаленное открытие, получать проценты на счет. Персональный менеджер ответит на все ваши вопросы.

Для подключения Личного кабинета зарегистрируйтесь на сайте pkmfc.ru или обратитесь к сотрудникам Московского Финансового Центра в любом из наших отделений или по телефону 8 (800) 555-06-82 .

Для нас важно, чтобы пайщикам было удобно и безопасно сотрудничать с Московским Финансовым Центром!

Обязательные страховые выплаты они же пенсионные налоги и взносы оплачиваются работодателем на каждого своего сотрудника в три внебюджетных фонда: пенсионный, медицинский и социального страхования. Значение подобных выплат заключается в том, что работодатели, включая индивидуальных предпринимателей, таким образом, формируют резерв средств, которые выплачиваются работникам при наступлении страховых случаев, например, больничного или декретного отпуска, а также при выходе на пенсию.

Пенсионные налоги и взносы - виды

Любой работодатель, как бюджетная организация, так и индивидуальный предприниматель, обязан уплачивать четыре вида страховых взносов:

- пенсионный налог или взнос в Пенсионный Фонд России;

- медицинский взнос, который выплачивается в Фонд обязательного мед.страхования;

- обязательный страховой взнос на работников в Фонд обязательного соцстрахования на случай больничных листов и осуществления выплат, связанных с беременностью и рождением детей;

- обязательные взносы в Фонд социального страхования для осуществления выплат, связанных с несчастными случаями и профессиональными заболеваниями.

Налог в пенсионный фонд включает в себя два вида выплат. Одни формируют страховую часть пенсии, вторые – накопительную.

Категории плательщиков обязательных страховых взносов

По закону, обязанность производить выплаты обязательного характера, возлагаются на следующие категории организаций;

- любые организации, начисляющие заработные платы и осуществляющие выплаты наемным работникам – частным гражданам;

- индивидуальные предприниматели, выплачивающие зарплату сотрудникам и наемным рабочим;

- физические лица, не зарегистрированные в качестве предпринимателей, но осуществляющие выплаты зарплаты частным гражданам;

- предприниматели, работающие «на себя», т.е. занимающиеся частной практикой.

На практике случаются ситуации, когда один и тот же субъект экономической деятельности, обязан платить страховые взносы одновременно по нескольким основаниям. Например, налог ИП в пенсионный фонд 2017, если предприниматель трудится «на себя», при этом имеет помощника – штатного сотрудника, то производить оплату он должен и за себя, и за сотрудника.

С чего необходимо платить налог?

Категории выплат, на которые начисляются налоги и страховые взносы – это, прежде всего, оплата труда – зарплаты штатным сотрудникам, выплаты в рамках трудовых договоров и наемным рабочим в рамках подрядных отношений. Если речь идет о штатных сотрудниках, то премии за любой период, отпускные выплаты и компенсации за неиспользованные отпуска – то на все эти виды выплат начисляется налог.

Если речь идет о внештатных сотрудниках, работающих по сделке, временному трудовому договору или в рамках гражданско- правовых трудовых отношений, то все виды выплаченных им вознаграждений за трудовую деятельность также облагаются налогом.

Таким образом, подоходный пенсионный налог взимается со всех выплат в пользу работника – физического лица. Исключения составляют работники, имеющие статус индивидуального предпринимателя. Иными словами, взносы не взимаются, если бюджетное учреждение или предприниматель привлекает к сотрудничеству для выполнения определенного вида работ другого предпринимателя, и оплачивает его услуги.

Кроме того, не происходит начисления на выплаты, которые затрагивают вопросы аренды имущества работника, например, его личного автомобиля.

Взносы в фонды социального страхования обходят стороной сотрудников, работающих в рамках договоров гражданско-правового характера и подряда. Что касается взносов, связанных со страхованием несчастных случаев на производстве, то их оплачивать обязаны организации только в том случае, если о выплатах на случай производственной травмы или ущерба здоровью в ходе выполнения работ, упоминается в самом договоре.

Кроме того, присутствует и единый перечень выплат, в отношении которых действует освобождение от внесения взносов в фонды медицинского и социального страхования, а также не взимается пенсионный взнос. Их перечень приведен в 9 статье 212 федерального закона.

Фирмам на «упрощенке», выбравшим в качестве объекта налогообложения доходы, предоставлено право уменьшать единый налог (авансовые платежи) на сумму страховых взносов в Пенсионный фонд (п. 3 ст. 346.21 НК РФ). Дело лишь за тем, чтобы грамотно своим правом воспользоваться…

В самом первом номере нашего журнала эта тема была рассмотрена во всех подробностях. Почему же мы вдруг к ней возвращаемся? Как вы, наверное, догадываетесь, есть новости. На этот раз они исходят от Минфина России: его специалисты написали документ, озадачивший тех, кто исчисляет единый налог с доходов. Речь о письме от 17.02.2006 № 03-11-04/2/45.

На какие взносы можно уменьшить налог?

Итак, данное письмо — о страховых взносах, которые можно учесть при исчислении единого налога. Цитата: «…при расчете сумм налога, уплачиваемого в связи с применением упрощенной системы налогообложения, за I квартал 2006 года учитываются взносы на обязательное страхование, уплаченные в январе 2006 года за декабрь 2005 года. При расчете суммы налога за II квартал 2006 года учитываются взносы, уплаченные за март 2006 года…». Достаточно. Теперь давайте вспоминать.

Было…

А было следующее. До 1 января 2006 года в пункте 3 статьи 346.21 НК РФ говорилось: «Сумма налога… исчисленная за налоговый (отчетный) период, уменьшается… на сумму страховых взносов на обязательное пенсионное страхование, уплачиваемых за этот же период времени».

Такая туманная формулировка привела к многочисленным разногласиям между налогоплательщиками и налоговыми органами. Что понимать под уплачиваемыми взносами? Те ли это суммы, что фактически уплачены? А может, что положено уплатить (то есть начисленные)?

Чтобы придти к какому-то итогу, налоговая служба опубликовала ряд писем, которыми донесла до всех заинтересованных лиц свою позицию по этому вопросу.

См., например, письмо МНС России от 02.02.2004 № 22-2-14/160, письма УМНС России по г. Москве от 30.08.2004 № 21-08/56008 и от 04.10.2004 № 21-09/63892

А позиция была такова. «Упрощенцы» применяют кассовый метод (признают доходы и расходы на момент оплаты), и в Налоговом кодексе РФ сделан упор именно на уплату, а не начисление. Поэтому единый налог (авансовые платежи) за отчетный период следует уменьшать на суммы страховых взносов в Пенсионный фонд, начисленных за этот же период и уплаченных к моменту подачи декларации по единому налогу. Взносы же за предыдущий период (например, уплата в январе за декабрь прошлого года) «в деле не участвуют».

Правда, еще оставалась возможность сэкономить. Если страховые взносы за последний месяц отчетного периода перечислялись в срок, но после сдачи декларации, можно было предъявить уточняющую декларацию уже с меньшим налогом, подлежащим уплате. Вместе с тем, если данный вариант не использовался, учесть эти взносы в будущем не разрешалось.

ООО «Прайд» работает с 1 октября 2005 года, применяя УСН с объектом налогообложения доходы. Страховые взносы в ПФР за 2005 год перечислены в следующем порядке:

— за октябрь — 3 ноября 2005 года в сумме 1500 руб.;

— за ноябрь — 11 декабря 2005 года в сумме 1500 руб.;

— за декабрь — 13 января 2006 года в сумме 2000 руб.

Доход за 2005 год составил 180 000 руб. Декларация по налогу, уплачиваемому в связи с применением УСН, сдана 11 января 2006 года. В какой сумме фирма должна уплатить единый налог?

Рассчитаем налог и максимальную сумму вычета. Налог равен 10 800 руб. (180 000 руб. х 0,06), максимальный вычет — 5400 руб. (10 800 руб. х 0,5).

Напомним, что с учетом страховых взносов в ПФР налог можно уменьшить не более чем на 50% (п. 3 ст. 346.21 НК РФ)

Следуя установке налоговиков, уменьшить налог можно только на сумму взносов, уплаченных в бюджет до подачи декларации по единому налогу. В нашем примере это 3000 руб. — взносы за октябрь и ноябрь (1500 руб. + 1500 руб.), так как взносы за декабрь перечислены уже после подачи декларации. Допустимого порога эта сумма не превышает (3000 руб. 📌 Реклама

См. постановления ФАС Волго-Вятского округа от 17.01.2006 № А31-5498/19 и от 24.01.2006 № А29-5146/2005а

Поэтому те, кто принимал к вычету взносы, начисленные, но полностью не уплаченные, оказался прав.

Если вернуться к нашему примеру, то ООО «Прайд» вполне могло принять к вычету сразу все 5000 руб., не прибегая к уточняющим декларациям.

Стало…

Что же вдруг побудило высказаться Минфин? По-видимому, изменения, внесенные в Налоговый кодекс РФ. Ведь норма пункта 3 статьи 346.21 стала иной: «Сумма налога (авансовых платежей по налогу), исчисленная за налоговый (отчетный) период, уменьшается… на сумму страховых взносов на обязательное пенсионное страхование, уплаченных (в пределах исчисленных сумм) за этот же период времени…».

Таким образом, однозначно определено, что сумма, на которую можно уменьшить единый налог, должна быть, во-первых, начислена, а во-вторых, уплачена в бюджет. Хотя по-прежнему осталось непонятным, когда должны быть уплачены взносы. Вот Минфин и решил устранить последнюю брешь и в своем «судьбоносном» письме враз с этим справился. Оказывается, взносы должны быть уплачены в том периоде, за который исчисляется единый налог. При этом не важно, что оплата, например, может производиться по обязательствам прошлого периода (в январе за декабрь).

Налоговые органы пока никак не прореагировали, хотя их прежнее мнение нельзя считать абсолютно несостоятельным. Разве теперь закон не допускает, скажем, уменьшения единого налога за I квартал на сумму взносов за март, если к моменту подачи декларации они уже уплачены?

А вот схема снижения налога, имевшая право на существование благодаря постановлениям арбитражного суда, с 1 января 2006 года отменяется — одного начисления страховых взносов теперь явно недостаточно.

Продолжим пример 1. Страховые взносы в ПФР за I квартал 2006 года перечислены в следующем порядке:

— за январь — 8 февраля 2006 года в сумме 2500 руб.;

— за февраль — 10 марта в сумме 2500 руб.;

— за март — 13 апреля в сумме 2700 руб.

Доход за I квартал составил 250 000 руб. Декларация по единому налогу представлена в налоговые органы 14 апреля. На какую сумму фирма может уменьшить авансовые платежи по единому налогу за I квартал 2006 года?

Определим авансовый платеж по единому налогу за I квартал 2006 года. Он будет равен 15 000 руб. (250 000 руб. х 6%). Затем максимальный вычет — 7500 руб. (15 000 руб. х 50%).

Теперь выясним, какие взносы можно включить в вычет. За январь и февраль — точно можно, а вот за март уже нет: их перечислили в апреле, после отчетного периода по единому налогу (хотя и до подачи декларации!).

Предположим, фирма не уменьшала единый налог за 2005 год на взносы за декабрь (2000 руб., уплаченные в январе). Тогда согласно разрешению Минфина России их можно учесть в I квартале.

См. условия примера 1.

Общая сумма страховых взносов, на которую, возможно, удастся снизить налог, составит 7000 руб. (2000 руб. + 2500 руб. + 2500 руб.). Она меньше половины исчисленного единого налога (7500 руб.), следовательно, полностью принимается к вычету.

Таким образом, единый налог к уплате составит 8000 руб. (15 000 руб. – 7000 руб.).

Взносы за март 2006 года (2700 руб.) уменьшат единый налог за первое полугодие 2006 года.

Однако хотим подчеркнуть, что разрешение налоговых органов уменьшать налог на взносы, уплаченные после отчетного периода, но до подачи декларации, пока остается в силе.

Принятие к вычету фиксированных платежей

До сих пор мы обсуждали общие вопросы учета страховых взносов, которые касаются всех работодателей. Займемся частным случаем, имеющим отношение только к предпринимателям.

В соответствии с Федеральным законом от 15.12.2001 № 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации» (далее — Закон № 167-ФЗ) предприниматели уплачивают взносы в виде фиксированного платежа, который составляет 150 руб. в месяц. Срок уплаты — не позднее 31 декабря текущего года (п. 3 ст. 28 Закона № 167-ФЗ).

Авансовые платежи по налогу, связанному с применением УСН, предприниматели вносят в общем порядке, то есть ежеквартально. Получается, перечисляя всю сумму страховых взносов в конце декабря, они упускают шанс снизить налог за отчетные периоды. Поэтому, если подобный поворот нежелателен, нужно производить пенсионные отчисления не единовременно, одной суммой, а как минимум четырехкратно, в каждый квартал равными долями. Ведь только тогда взнос будет и начислен, и уплачен, а значит, на законных основаниях принят к вычету.

Правда, следует добавить: описанная схема уплаты взносов особенно актуальна, если поквартальное уменьшение налога на 450 руб. (150 руб. х 3 мес.) предпринимателю представляется существенным.

«Добровольно» не подменяет «обязательно»

150 руб. в месяц — это минимальный размер фиксированного платежа. А предприниматели вправе, заключив по собственной инициативе договор с Пенсионным фондом, уплачивать более крупные страховые взносы (п. 3 ст. 29 Закона № 167-ФЗ). Те, кто на это пошел, попали в очень неприятную ситуацию. Минфин и ФНС России как один заявили, что платежи, уплачиваемые сверх минимального размера, уменьшать единый налог при УСН (авансовые платежи по нему) не могут (см., например, письма Минфина России от 07.09.2005 № 03-11-05/52, ФНС России от 17.05.2005 № 22-2-16/866).

Как платить, сразу или нет, выбирают сами предприниматели. Главное — не просрочить!

Однако оставим разъяснения всех возможных инстанций в стороне и обратимся к первоисточнику, то есть к пункту 3 статьи 346.21 Кодекса. Там говорится об уменьшении единого налога на сумму страховых взносов по обязательному пенсионному страхованию, уплачиваемых в соответствии с законодательством РФ, и нет никаких ограничений по суммам. Фиксированные платежи в любом размере — что в минимальном, что сверх него — вносятся согласно Закону № 167-ФЗ. Все, требование Кодекса выполнено, и Минфин с ФНС России абсолютно неправы.

Можно ли сэкономить, приобретая патент?

С 1 января 2006 года в отдельных регионах предприниматели получили возможность применять «упрощенку» на основе патента. При этом они по-прежнему должны уплачивать пенсионные взносы в виде фиксированных платежей и придерживаться норм статей 346.11—346.25 НК РФ. Следовательно, за купившими патент сохраняется право уменьшать единый налог (в данном случае плату за патент) на сумму пенсионных взносов.

См. письмо Минфина России от 26.09.2005 № 03-11-02/44

Когда же им можно воспользоваться? По закону треть стоимости патента полагается оплатить не позднее 25 дней после начала предпринимательской деятельности, а оставшуюся часть — не позднее 25 дней со дня окончания срока патента. Именно в момент окончательной оплаты можно учесть взносы на обязательное пенсионное страхование. Но здесь есть одно условие: взносы должны быть полностью уплачены и начислены, причем начислены за то время, пока действовал патент.

Уменьшить плату за патент можно, конечно, и за счет выплаченных пособий по временной нетрудоспособности

ПБОЮЛ Иващенко С.А. (1970 г. р.) купил патент на II квартал 2006 года стоимостью 600 руб. Одну треть (200 руб.) он оплатил 10 апреля, оставшуюся часть (400 руб.) — 3 июля. Страховые взносы за три месяца составили 450 руб. (150 руб. х 3 мес.). Рассмотрим два варианта уплаты взносов в Пенсионный фонд.

Вариант А. Фиксированные платежи в годовом размере (1800 руб.) предполагается перечислить в декабре.

Вариант Б. Фиксированные платежи уплачиваются ежемесячно равными долями (по 150 руб.) в последний день текущего месяца.

Может ли предприниматель уменьшить плату за патент?

Вариант А. Так как на момент оплаты патента фиксированные платежи не внесены, принять их к вычету нельзя. Предпринимателю придется оплатить полную стоимость патента — 600 руб.

Вариант Б. К 3 июля 2006 года 450 руб. страховых взносов уже перечислены, следовательно, патент может обойтись дешевле, но только на 300 руб. (450 руб. > 50% стоимости патента). Поэтому С.А. Иващенко останется доплатить только 100 руб. (600 руб. – 200 руб. – 300 руб.).

Изменение 2020 года

Одно из главных изменений по страховым взносам с 2020 года – увеличенные предельные базы по сумме выплат в пользу работника. Теперь лимиты установлены в размере (постановление Правительства РФ от 06.11.2019 № 1407):

- 1 292 000 руб. – для взносов на ОПС (было 1 150 000 руб.);

- 912 000 руб. – для взносов на ВНиМ (было 865 000 руб.).

Также изменены ставки страховых взносов, начисляемых с зарплаты и иных вознаграждений работников и лиц, с которыми заключены гражданско-правовые договоры.

Надо отметить, что предельную базу по взносам Правительство РФ повышает каждый год, но не по всем видам взносов. И вот, что можно посмотреть в единой таблице в КонсультантПлюс:

Данные о предельной величине базы для начисления страховых взносов на ОПС, ОСС, ОМС с 2010 г. по 2020 г. включительно.

Ставки страховых взносов для работодателей в 2020 году

Прежде в НК РФ было предусмотрено, что совокупный тариф в размере 30%, по которому исчисляют взносы большинство страхователей, будет действовать временно – в период с 2017 по 2020 год (ст. 426 НК РФ). А после указанного срока тариф взносов на ОПС должен был вырасти на 4% до 26%, а совокупный тариф соответственно – с 30% до 34% (подп. 1 п. 2 ст. 425 НК РФ в ред. до 01.01.2019). Однако законодатели передумали. И указанные основные тарифы взносов с 2019 года стали постоянными.

В связи с этим в 2020 году в общем случае применяют такие тарифы взносов (п. 2 ст. 425 НК РФ):

- на ОПС – 22% в рамках предельной величины базы и 10% при ее превышении;

- на ВНиМ – 2,9%;

- на ОМС – 5,1%;

- на травматизм – от 0,2% до 8,5%.

Законом установлены и так называемые повышенные тарифы страховых взносов. Их платят работодатели с вредными (тяжелыми, опасными) условиями труда. Ставки взносов по доп. тарифам 2020 и от чего они зависят есть в КонсультантПлюс:

Платить взносы на ОПС по дополнительным тарифам должны организации, где есть работы с правом на досрочную пенсию из п. п. 1 – 18 ч. 1 ст. 30 Закона N 400-ФЗ. Конкретные наименования работ приведены в специальных списках.

В связи с коронавирусом с 1 апреля 2020 года субъекты малого и среднего предпринимательства (МСП) платят взносы по пониженным тарифам с выплат, превышающих МРОТ (ст. 5 и 6 Федерального закона от 01.04.2020 № 102-ФЗ). Их ставки такие:

- на ОПС – 10%;

- на ОМС – 5%;

- на ВНиМ – 0%.

Соответственно, выплаты, не превышающие 1 МРОТ в месяц, облагают взносами по обычным тарифам.

А вот тариф страховых взносов 2020 на страхование от несчастных случаев на производстве и профзаболеваний просто так в законе не указан. Дело в том, что он зависит от класса профессионального риска по ОКВЭД. Как определить ставку взносов на травматизм, рассказано в КонсультантПлюс:

Тариф взносов на страхование от несчастных случаев зависит от класса профессионального риска, к которому относится ваш основной вид экономической деятельности (ст. 21 Закона № … (смотреть решение полностью).

Кому отменили пониженные ставки по страховым взносам с 2020 года

Как видно, основные ставки страховых взносов на 2020 год не изменились. А вот с пониженными тарифами ситуация иная.

С 2020 года меньше компаний могут применять сниженные тарифы по взносам. Так, не продлили пониженные тарифы для 3-х категорий:

- хозяйственных обществ и партнерств, которые на практике применяют или внедряют результаты интеллектуальной деятельности, исключительные права на которые принадлежат их учредителям либо участникам – бюджетным или автономным научным учреждениям либо бюджетным или автономным образовательным организациям высшего образования;

- организаций и ИП, которые заключили соглашения о технико-внедренческой деятельности и производят выплаты сотрудникам, работающим в технико-внедренческих особых экономических зонах или промышленно-производственных особых экономических зонах;

- организаций и предпринимателей, которые заключили соглашения о ведении туристско-рекреационной деятельности и которые производят выплаты тем сотрудникам, кто работает в туристско-рекреационных особых экономических зонах, объединенных решением Правительства РФ в кластер.

С 2020 года эти компании и ИП применяют обычные тарифы по страховым взносам (п. 2 ст. 425 НК РФ).

Кому разрешили применять пониженные ставки с 2020 года

С 2020 года вступили в силу новые льготы по страховым взносам (подп. 16 п. 1 и подп. 7 п. 2 ст. 427 НК РФ).

Так, применять ставку 0% по всем видам взносов до 2027 года включительно могут организации и предприниматели, получившие статус участника специального административного района (Федеральный закон от 03.08.2018 № 291-ФЗ), которые выплачивают доходы членам экипажей судов, зарегистрированных в Российском открытом реестре судов указанными плательщиками, за исполнение трудовых обязанностей члена экипажа судна.

При этом нулевые ставки можно применять только в отношении выплат указанным членам экипажей. По доходам прочих сотрудников работодатели применяют обычные тарифы.

Многие считают, что страховые взносы с выплат инвалидам 1, 2 и 3 групп начисляют по пониженным ставкам. Так ли это по закону? Чёткий ответ есть в КонсультантПлюс:

С выплат инвалидам I – III групп начисляйте взносы на ОПС, ОМС и ВНиМ по… (читать полностью).

ООО и ИП обязаны ежемесячно перечислять страхвзносы за сотрудников на трудовом и гражданско-правовом договоре. Каждый год ставки по взносам изменяются. В статье расскажем о новшествах 2020 года и тарифах страховых взносов в ПФР, ФСС и ФФОМС.

Кто платит страховые взносы

Работодатели ежемесячно перечисляют страхвзносы с выплат, начисленных сотрудникам. Если они оформлены по трудовому договору, то это отчисления:

- на пенсионное страхование;

- на медицинское страхование;

- на страхование на случай временной нетрудоспособности или материнства (ВНиМ);

- на страхование от несчастных случаев или профессиональных заболеваний.

За сотрудников, оформленных по договору ГПХ, тоже нужно платить, но в этом случае обязательны только перечисления на медицинское и пенсионное страхование. На ВНиМ платить взносы не нужно, а на несчастное страхование платите, только если это условие предусмотрено договором.

В этой статье мы рассмотрим страховые взносы, которые находятся в ведении ФНС и регламентируются главой 34 НК РФ. Это все, перечисленные выше, кроме взносов на «несчастное» страхование.

Какие выплаты облагаются страховыми взносами

Взносами на обязательное страхование облагается большинство выплат по договорам ГПХ и трудовым. При этом ст. 422 НК РФ предусмотрены выплаты, с которых не нужно перечислять взносы:

- пособия по безработице и прочие госпособия;

- различные компенсационные выплаты: возмещение вреда здоровью, оплаты аренды квартиры, возмещение трат на обеды, финансирование повышения квалификации и т. п;

- материальная помощь, выплачиваемая единовременно в случае рождения ребенка, стихийного бедствия, гибели члена семьи;

- доходы, кроме зарплаты за труд, полученные членами общин малочисленных коренных народов;

- взносы на накопительную пенсию в пределах 12 000 рублей на сотрудника;

- материальная помощь в пределах 4 000 рублей;

- возмещение затрат на погашение кредитов и займов на покупку или строительства жилья сотрудников;

- и другие виды компенсационных выплат.

Предельная база по страховым взносам

Взносы для ПФР и ФСС не всегда нужно платить со всей суммы доходов сотрудника. Для начисления взносов установлен лимит, с превышением которого взносы не платятся или по ним снижается ставка. Эта база ежегодно индексируется на основании роста средней зарплаты.

Взносы в ПФР. С 1 января 2020 года максимальный размер общей суммы дохода сотрудника, с которой нужно в полном объеме перечислять взносы в ПФР, составит 1 292 000 рублей.

По каждому сотруднику работодатель должен отслеживать сумму всех начислений с 1 января по нарастающей. Как только она превысит предел, ставка по взносам на ОПС снижается с 22% до 10%. А если компания работает по льготным тарифам, взносы не платятся.

Взносы в ФСС. Максимальная база по ВНиМ тоже проиндексирована с 1 января 2020. Она увеличилась до 912 000 рублей. После достижения лимитной величины взносы по этому виду страхования не нужны.

Взносы на ОМС и травматизм. Не ограничены, как и в прошлые годы. Поэтому весь доход, полученный работниками, облагается взносами.

Тариф страховых взносов на 2020

Еще летом 2019 года стало известно, какие тарифы страхвзносов установят в 2020 году.

Если организация или предприниматель не имеют права на льготы по взносам, они уплачивают их по стандартным тарифам. Как и раньше, общий размер взносов составляет 30 % от дохода сотрудника.

- Тариф страхвзносов в ПФР — 22 %. Такая ставка применяется до достижения предельного лимита дохода в 1 292 000 рублей. Далее ставка падает до 10 %.

- Тариф по взносам на ОМС — 5,1 % Он не зависит от суммы дохода и уплачивается постоянно.

- Тариф страховых взносов на ВНиМ — 2,9 %. Исключением являются иностранные сотрудники, которые временно пребывают на территории РФ — для них действует ставка 1,8 %. Ставка применяется до превышения предельного дохода в 912 000 рублей, далее взносы не уплачиваются.

Общие тарифы страховых взносов в 2020 в виде таблицы.

| Направление взносов | Лимит базы, рублей | Ставка на 2020 год, % |

|---|---|---|

| ПФР | В пределах 1 292 000 | 22 |

| Сверх 1 292 000 | 10 | |

| ФСС | В пределах 912 000 | 2,9 (1,8 за иностранных сотрудников со статусом временного пребывания) |

| Сверх 912 000 | Не уплачивается | |

| ФФОМС | Не ограничена | 5,1 |

Льготные ставки в 2020 году

В этом году осталось еще меньше фирм и предпринимателей, которые могут платить взносы по льготным тарифам. Три категории не получили продления льгот:

- ИП и организации, заключившие договоры об исполнении туристско-рекреационных работ, которые выплачивают доходы сотрудникам в рамках особых экономических зон, выделенных Правительством РФ.

- ИП и организации, заключившие договоры по реализации технико-внедренческой работы, которые выплачивают доходы сотрудникам в рамках особых экономических зон.

- Хозяйственные партнерства и общества, которые внедряют и используют плоды интеллектуального труда, если право на них принадлежит их участникам или учредителям.

Эти страхователи в 2020 году переходят на общие тарифы. Кто имеет право на пониженные тарифы, смотрите в таблице.

| Кто имеет право на льготы | Ставка тарифа, % | ||

|---|---|---|---|

| ОПС | ВНиМ | ОМС | |

| Организации на УСН, которые занимаются благотворительной деятельностью | 20 | 0 | 0 |

| НКО на УСН в сфере образования, соцобслуживания граждан, науки, культуры и искусства, здравоохранения | 20 | 0 | 0 |

| Организации-Сколковцы | 14 | 0 | 0 |

| Организации, разрабатывающие и продающие анимационные, аудио или видео товары | 8 | 2 | 4 |

| Участники СЭЗ Крыма и Севастополя | 6 | 1,5 | 0,1 |

| Резиденты зон с опережающим развитием социально-экономической сферы | 6 | 1,5 | 0,1 |

| Резиденты свободного порта города Владивостока | 6 | 1,5 | 0,1 |

| Резиденты ОЭЗ в Калининградской области | 6 | 1,5 | 0,1 |

Сроки перечисления страхвзносов в 2020 году

Работодатели платят взносы в налоговую каждый месяц. Это нужно сделать до 15 числа. Если этот день — выходной или праздник, сдать документы можно в первый же рабочий день после 15 числа. Этот порядок действует и для взносов на несчастное страхование, но их нужно по-прежнему перечислять в ФСС.

Последнее реформирование пенсионной системы вылилось в достаточно спорный вопрос о необходимости создать для людей, которые в будущем планируют уйти на заслуженный отдых, возможность самостоятельно сформировать для себя будущую пенсию.

- 💰 Пенсионный вычет для тех, кто копит сам на пенсию. Что это такое?

- Причины инициативы нововведения

- Суть предложения

- Кто будет иметь право на получение

- Предполагаемый размер

- Плюсы и минусы нового налогового вычета

- 💸 Социальный налоговый вычет по расходам на пенсионные взносы

- Что собой представляет и каков его размер

- Кто и когда может оформить

- Необходимые документы

- Куда обращаться для оформления

- Сроки

- ❗ Главные различия между двумя вычетами

- ❓ Часто задаваемые вопросы

💰 Пенсионный вычет для тех, кто копит сам на пенсию. Что это такое?

Пенсионный налоговый вычет – это один из видов вычета с доходов физического лица (аналогичный образовательному или вычету, получаемому при покупке жилья), который можно вернуть. Его можно будет возвращать один раз в год в том случае, если человек самостоятельно перечисляет денежные средства в некоммерческие пенсионные фонды, чтобы сформировать свою будущую пенсию.

Причины инициативы нововведения

Инициатива по введению нового налогового вычета в России исходит от представителей негосударственных пенсионных фондов. Связана она с тем, что, по мнению этих представителей, граждан Российской Федерации необходимо простимулировать на то, чтобы они самостоятельно формировали свою накопительную часть пенсии более активно, нежели это происходит сейчас.

Чем больше людей начнет откладывать на свою будущую пенсию, простимулированные новым налоговым вычетом, тем больше станет количество негосударственных пенсионных фондов, в результате чего люди смогут выбирать, куда именно они будут обращаться и где хранить свои накопления.

Суть предложения

Главная суть предложения заключается в том, чтобы изменить существующую сегодня систему налоговых вычетов с пенсионных накоплений путем увеличения предельной суммы, с которой можно получить возвращение налога на доходы физических лиц (то есть суммы в 13% от уплаченного налога).

Действующая сейчас система вычетов предусматривает возможность получения назад вычета с суммы не более 120 тысяч рублей ежегодно (то есть предельный размер вычета составляет около 15 тысяч рублей), что точно не является стимулом копить на свою пенсию как можно больше.

Кто будет иметь право на получение

Право на получение нового налогового вычета планируется предоставить тем людям, которые не просто решили копить на свою пенсию самостоятельно (как это делается в европейских странах или США), но и откладывают средства путем перечисления их в негосударственные пенсионные фонды, увеличивая ежегодно имеющиеся средства.

Сегодня существующий вычет так же предоставляется людям, которые копят на свою старость путем перечисления средств в негосударственные пенсионные фонды.

Однако следует учесть, что механизм предоставления налогового вычета с накоплений будет аналогичным механизму социального вычета – он будет предоставляться только тем лицам, которые самостоятельно перечисляют взносы в негосударственные пенсионные фонды. Если же взносы осуществляет работодатель, то ни на какие вычеты человек рассчитывать не может. Таким образом, это является прямым стимулированием человека на то, чтобы он самостоятельно пополнял свой накопительный счет.

Предполагаемый размер

Вычет можно будет получить с суммы своих собственных накоплений, если она не превысила лимит в 400 тысяч рублей. Если сумма больше указанного лимита, то вычет будет предоставляться по верхней планке – с 400 тысяч рублей. Сумма вычета, которую можно будет получить, составляет примерно 52 тысячи рублей (при условии достижения максимальной планки ежегодных накоплений).

Расчет происходит таким же образом, как и в случае с социальным вычетом – в размере 13% от сделанной суммы накоплений.

Читайте также: