Платят ли налог с пенсии в беларуси

В конце 2019 года в Беларуси насчитывалось 2,5 млн пенсионеров, и их число продолжает увеличиваться. Таким образом, выплата пенсий в Беларуси касается интересов четверти наших граждан. Сегодня мы собрали всю необходимую информацию об оформлении социальных выплат для тех, кто выходит на заслуженный отдых в нашей стране.

Что такое пенсия?

Пенсия – это денежное обеспечение для человека, положенное ему за рабочий стаж, достижение определенного возраста, а также получение инвалидности, потерю кормильца и пр. Сегодня будем говорить о тех пенсиях, которые положены при достижении пенсионного возраста и наработке достаточного срока трудового стажа. Размер таких выплат рассчитывается индивидуально исходя из заработка гражданина в работоспособный период.

Кто может получать пенсию?

Согласно закону «О пенсионном обеспечении» классическую пенсию по возрасту с Беларуси могут получить:

- Люди, которые работали и платили взносы в ФСЗН (ежемесячно – 35% от заработной платы, из которых 34% перечисляет работодатель и 1% сам работник)

- Люди, которые вышли из трудоспособного возраста (сейчас – 62 года для мужчин и 57 лет для женщин)

- Мужчины, которые отработали 25 лет, и женщины, которые работали в течение 20 лет

Важно! Если гражданин не выполнил хотя бы одно из перечисленных условий, то он не имеет права на полноценную пенсию по возрасту . Вместо нее государство назначает социальную пенсию , которая не зависит от средней зарплаты и устанавливается на базе бюджета прожиточного минимума. Размер социальной пенсии значительно ниже пенсии по возрасту.

Если человек работал на вредных предприятиях или имел особые условия труда, то он имеет право на досрочную пенсию в Беларуси.

Сколько получает пенсионер?

Важной цифрой в разговоре о размерах пенсии в Беларуси будет ее сумма. С 1 мая по 31 июля 2020 бюджет прожиточного минимума составляет 246,85 белорусских рублей. Примерно такую сумму, в зависимости от ряда обстоятельств, может получить гражданин, который достиг нетрудоспособного возраста, но при этом не выполнил требований законодательства по стажу и уплате взносов в ФСЗН.

Те, кто отработал стаж и платил взносы, получают больше. Поэтому средняя по стране пенсия выше и сейчас равна 447 рублей 55 копеек. Обратите внимание, что доплаты положены не только за стаж и сумму уплаченных взносов, но и за возраст: если человек дожил до 75 лет, то он получит прибавку в размере 46,28 руб в месяц, если до 85 – 61,70 руб в месяц.

Для того, чтобы посчитать примерный размер собственной пенсии, на портале социальной защиты Республики Беларусь сделали специальный калькулятор . При расчете необходимо указать такой параметр, как индивидуальный коэффициент заработка. Это отношение зарплаты человека к среднему заработку по стране. Например, если официально средняя зарплата по последним данным составляла 1000 рублей до вычета налогов, а человек заработал 1500, коэффициент составит 1,5.

В каком возрасте происходит оформление пенсии в Беларуси?

В нашей стране 11 апреля 2016 года был принят закон об увеличении пенсионного возраста, который добавил к работоспособному периоду белорусов 3 года. Если ранее мужчины выходили на пенсию в 60, а женщины в 55 лет, то к 2022 году выход на пенсию в Беларуси будет осуществляться в 63 года и 58 лет соответственно. Переход к новой системе происходит постепенно. Например, в 2020 году белорусы могут выйти на пенсию в 62 года и 57 лет, а в 2021 можно будет стать пенсионером в 62,5 года и 57,5лет.

Какие документы нужны для оформления пенсии?

Начисление пенсий в Беларуси начинается только после официального оформления. Для того, чтобы запустить процесс, необходимо подготовить следующий пакет документов:

- Документы с информацией о заработке за последние 26 лет (если вы выходите на пенсию в 2020 году)

- Документы с информацией о трудовом стаже

- Страховое свидетельство

Документы для оформления пенсии нужно передать своему работодателю. Если вы ИП или безработный, то заявление и все бумаги нужно самостоятельно отнести в управление по труду, занятости и социальной защиты по месту жительства.

Карточка МТБанка « Для себя » – отличный вариант для получения пенсии и других пособий от государства. Карточка оформляется бесплатно с доставкой на дом, позволяет снимать наличные без комиссий в любом банкомате страны и получать мани-бэк 1% от любых расчетов.

Увеличение пенсии в Беларуси – это возможно?

Известно, что около 95% всех выдаваемых государством пенсий обеспечивают взносы в ФСЗН, поступающие от работоспособных граждан, а остаток добирается из государственного бюджета, который формируется в основном за счет налогов. Финансовые возможности как ФСЗН, так и бюджета ограничены. Это значит, что вряд ли размер пенсии в Беларуси в ближайшее время серьезно увеличится. На это просто нет свободных денежных ресурсов.

Увеличить себе пенсию в современных реалиях человек может, только самостоятельно сделав накопления. Страховые компании сегодня предлагают специальные программы страхования дополнительной пенсии. В рамках таких программ человек сам накапливает деньги, осуществляя регулярные взносы. Страховщик со своей стороны начисляет на них дополнительный доход. После выхода на пенсию можно забрать всю накопленную сумму либо раз в месяц получать от страховой компании небольшую часть накопленных денег в качестве прибавки к выплатам от государства. Как работает дополнительная страховая пенсия в Беларуси и как еще можно накопить себе на пенсию, мы подробно рассказывали тут .

Таким образом, варианты повышения доходов на пенсии в Беларуси существуют, но они требуют дополнительной подготовки, стратегического планирования и инвестиций. Это то, о чем каждому из нас стоит позаботиться заблаговременно.

Многие жители нашей страны уверены, что налоги у нас маленькие. В расчетнике стоит 13% подоходного и 1% пенсионного. Собственно, вот и все, что мы видим. Так ли это на самом деле? В новом выпуске подкаста «Про деньги» вместе с академическим директором Центра экономических исследований BEROC Катериной Борнуковой обсуждаем и подсчитываем, какие прямые и косвенные налоги мы платим.

Таймлайн

00:36 — считаем, сколько налогов заплатит белорус, у которого зарплата 1000 рублей «грязными».

1:51 — говорим о косвенных налогах и о том, сколько они забирают из кошелька простых белорусов. Правильно ли считать, что даже неработающий человек, покупая продукты, уже платит налоги.

5:05 — у нас очень высокий процент отчислений в Фонд социальной защиты населения. Объясняем, почему такие маленькие пенсии и пособия.

7:38 — 84% от общего дохода бюджета — это налоги. Куда идут наши деньги?

10:26 — в процентном соотношении мы платим больше налогов, чем немцы. Почему наша медицина, образование, дороги и все остальное не на уровне немцев?

14:02 — как должен измениться «налог-взнос» в ФСЗН и каким образом можно изменить налоговую систему, чтобы люди не уезжали?

Главные мысли

- Для удобства возьмем, к примеру, белоруса с зарплатой в 1000 рублей «грязными». Для того чтобы их начислить, работодатель платит 340 рублей взносов в Фонд социальной защиты населения. Если бы отчисления в фонд делал сам работник, то в расчетнике увидел бы 1340 рублей.

- На руки со своей условной тысячи работник получит 860 рублей. Таким образом, общая сумма налогов и взносов с его зарплаты составит 480 рублей.

- Если все эти 860 рублей человек потратит, то примерная сумма налога на добавленную стоимость составит 143 рубля. Добавим сюда 25 рублей в месяц различных акцизов и 14 рублей налога на имущество (общие суммы этих налогов разделили на число жителей Беларуси).

Белорус, у которого зарплата «грязными» составляет 1000 рублей, платит минимум 662 рубля налогов и сборов. Это 49% от тех самых 1340 рублей, которые могли бы начислять работнику. Для сравнения, максимальная ставка налога в Германии — 42%.

- 84% от общего дохода бюджета — это налоговые поступления. Причем на первом месте в структуре налоговых поступлений — НДС, а потом подоходный налог. К слову, в чеках магазинов есть сумма НДС с каждой покупки.

- За прошлый год белорусы заплатили 4,4 млрд рублей прямых или косвенных налогов. Это примерно по 3478 рублей с каждого в год. Или без малого 290 рублей ежемесячно, включая младенцев, стариков, находящихся в декрете и так далее.

- На что идут наши налоги? На первом месте стоят государственные расходы. На них идет 23% от всего консолидированного бюджета. Но это не только обслуживание госаппарата, сюда еще входят различные госпрограммы, инвестпрограммы развития. Значительную часть в этих расходах занимает обслуживание государственного долга. Это плата за неэффективную экономическую политику.

- Несмотря на то, что в процентном соотношении мы платим налогов столько же, сколько немцы, наш ВВП на душу населения гораздо меньше немецкого. Соответственно, качество государственных услуг не будет сопоставимо, к примеру, с немецким. По словам Катерины Борнуковой, у нас, в принципе, качество медицины и образования довольно высокое относительно уровня ВВП.

- Одна из идей по улучшению фискальной (налоговой) политики страны — введение дифференцированного подхода к налогам по принципу «больше зарабатываешь — больше процент налога».

- В конечном итоге все налоги оплачивают не предприятия, а люди.

Подписаться на подкаст можно в сервисе «Яндекс.Музыка». Также его можно слушать на устройствах Apple или других подкастоприемниках. Ссылка на скачивание самого файла в формате mp3 находится тут.

Как быть с пенсией, если человек уезжает жить в другое государство? С какими странами Республикой Беларусь заключены международные договоры (соглашения) в области пенсионного (социального) обеспечения?

Действительно, бывают случаи, когда белорусские пенсионеры уезжают на постоянное место жительства в страны, с которыми у Беларуси отсутствуют международные договоры по пенсионным вопросам. Увы, в этом случае выплата пенсии прекращается. В соответствии со ст. 92 Закона Республики Беларусь «О пенсионном обеспечении» им гарантируется выплата назначенной пенсии на шесть месяцев вперед перед отъездом за границу. Дальнейшее пенсионное обеспечение гражданина будет зависеть от того, что предусмотрено законодательством государства, где он проживает.

Однако с некоторыми странами Республикой Беларусь заключены международные договоры в области пенсионного (социального) обеспечения: с Азербайджаном, Литвой, Латвией, Молдовой, Россией, Таджикистаном, Украиной, Чехией, Эстонией.

Во времена СССР белорусы часто трудились на территории России, да и сегодня нередко уезжают на заработки. Как осуществляется пенсионное обеспечение за периоды работы на территории этого государства?

Пенсионное обеспечение граждан Республики Беларусь, в свое время работавших и (или) работающих в России, и граждан Российской Федерации, постоянно проживающих на территории Беларуси, регулируют нормы упомянутого выше договора между нашими странами о сотрудничестве в области социального обеспечения от 24 января 2006 года.

Согласно нормам договора назначение пенсий осуществляется по принципу «пропорциональности»:

за периоды работы до 13 марта 1992 года на территории бывшего СССР (за исключением Латвии и Эстонии) пенсию назначает и выплачивает государство, на территории которого человек постоянно проживает на момент обращения за пенсией. В нашем случае это Республика Беларусь;

за периоды работы после 13 марта 1992 года каждое из государств назначает и выплачивает пенсию пропорционально стажу, приобретенному на его территории.

Документом также предусмотрено, что по желанию и на основании заявлений граждан Республики Беларусь и Российской Федерации им может назначаться и выплачиваться пенсия согласно законодательству того государства, гражданами которого они являются, без применения положений договора, то есть по принципу «гражданства».

При этом по желанию гражданина (на основании его заявления) компетентными органами Беларуси и России может быть произведен предварительный расчет пенсии по каждому варианту до принятия окончательного решения. После этого человек определит, по какому варианту он желает получать пенсию.

Вместе с тем при переезде пенсионеров с территории одного государства — участника договора на территорию другого помимо двух вышеуказанных вариантов могут применяться нормы, предусматривающие определенные условия для продолжения выплаты пенсии органом, назначившим пенсию. То есть при переезде с территории одной страны на территорию другой для проживания пенсионера, имеющего страховой (трудовой) стаж продолжительностью не менее 25 лет (для мужчин) или не менее 20 лет (для женщин), полностью выработанный на территории одной из договаривающихся сторон (в том числе в период СССР), по его желанию и на основании заявления выплата пенсии продолжается страной, назначившей пенсию, без применения норм договора. Такой выбор также является окончательным и пересмотру не подлежит.

Право на пенсию с учетом положений договора определяется по законодательству государства, назначающего пенсию. В случае если по законодательству Республики Беларусь либо по законодательству Российской Федерации приобретение права на трудовую пенсию зависит от наличия страхового (трудового) стажа определенной продолжительности, то договором предусматривается возможность суммирования стажа, приобретенного на территории Республики Беларусь и Российской Федерации, если периоды этого стажа не совпадают по времени их приобретения.

Приведем пример. Гражданин Российской Федерации, ныне проживающий в Беларуси, имеет стаж работы на территории России после 13 марта 1992 года. Согласно договору вопрос о назначении пенсии за этот стаж будет рассматриваться Россией; за стаж, наработанный в СССР (кроме Латвии, Эстонии) и в Беларуси после распада Союза, пенсию назначит и будет выплачивать Республика Беларусь. Однако гражданин может выбрать вариант назначения пенсии «по гражданству» — то есть в Российской Федерации. Аналогично будет рассмотрен вопрос о назначении пенсии гражданину Республики Беларусь, имеющему стаж работы на территории Российской Федерации после 13 марта 1992 года.

К слову, совершая выбор по принципу «гражданства», стоит помнить, что он является окончательным и не подлежит пересмотру (за исключением случаев смены гражданства).

Куда надо обращаться за назначением пенсии за стаж, приобретенный на территории Российской Федерации?

По нормам договора гражданам, проживающим в Беларуси, за назначением пенсии (либо за продолжением выплаты пенсии) в Россию ехать не надо. Достаточно обратиться в управление по труду, занятости и социальной защите по месту жительства в Беларуси с необходимыми документами. Управление сформирует комплект соответствующих документов и направит его в компетентные органы России для рассмотрения вопроса о назначении пенсии (о продолжении выплаты ранее назначенной пенсии).

В какой валюте и когда выплачивается в Республике Беларусь пенсия, назначенная в Российской Федерации?

Пенсия, назначенная в Российской Федерации, выплачивается в Республике Беларусь в белорусских рублях путем зачисления средств на счет пенсионера, открытый в банковском учреждении, один раз в квартал — в последнем месяце квартала.

Справочно

Для назначения в Республике Беларусь трудовой пенсии по возрасту в 2020 году требуется наличие не менее 17 лет 6 месяцев работы с уплатой обязательных страховых взносов в бюджет государственного внебюджетного фонда социальной защиты населения Республики Беларусь. Если период работы в Беларуси меньше установленной продолжительности, то для определения права на пенсию учитывается период работы в России, подтвержденный в установленном порядке компетентными органами Российской Федерации.

Смотрите также:

Довгяло Ирина Вацлавовна

Пенсионеры в Беларуси бывают разные: вышедшие на пенсию по возрасту на общих основаниях или же за работу с особыми условиями труда; неработающие и продолжающие работать; получившие право на пенсию за выслугу лет или же за особые заслуги перед республикой.

В зависимости от этого, а также ряда иных факторов и условий законодательно определен перечень льгот для этих категорий граждан.

Обратившись за консультациями к главному бухгалтеру ЗАО "АЛЬТЕРНАТИВА Брест", в рамках данной статьи рассмотрим основные вопросы касающихся льгот пенсионеров, так или иначе связанных с недвижимостью.

1. Налоги

Налог на недвижимость

Для начала коротко остановимся на общих вопросах: кто, когда и за что должен заплатить налог на недвижимость в Беларуси, а затем перейдем ко льготам, предусмотренным законодательством в отношении данного налога.

Вопрос: Кто является плательщиком налога на недвижимость?

Ответ: Платить налог должны граждане Республики Беларусь, иностранные граждане и лица без гражданства, которые имеют недвижимость на территории Беларуси.

Вопрос: Какие объекты облагаются налогом на недвижимость?

Ответ: Капитальные строения (здания, сооружения), их части, а также машино-места.

Вопрос: Как основание владения объектом недвижимости влияет на обязанность по уплате налога?

Ответ: Налог на недвижимость уплачивается в отношении недвижимости:

– принадлежащей на праве собственности;

– принятой по наследству;

– взятой в лизинг;

– находящейся в стадии строительства и имеющей фундамент, стены, крышу. Если строительство завершено, но собственник эти объекты не зарегистрировал в установленном порядке, он также признается плательщиком налога.

Вопрос: Каковы актуальные ставки налога?

Ответ: По состоянию на 1 января 2019 года установлены следующие ставки налога на недвижимость для физических лиц:

0,2% от стоимости недвижимости – в отношении жилых помещений в многоквартирных или блокированных жилых домах для плательщиков – физических лиц, имеющих два и более жилых помещения в многоквартирных и (или) блокированных жилых домах на праве собственности, принятых по наследству, доли в праве собственности или доли в наследстве на указанное имущество;

0,1% от стоимости недвижимости – в отношении иных объектов налогообложения.

Расчет стоимости недвижимости может производиться налоговыми органами, агентствами по земельному кадастру и независимыми оценщиками.

Ежегодно также областные и Минский городской Советы депутатов имеют право своими решениями как увеличивать, так и уменьшать ставки налога на недвижимость отдельным категориям плательщиков, но не более чем в 2,5 раза.

Вопрос: Кому и куда платить налог?

Ответ: Уплата налога на недвижимость осуществляется на счета местного бюджета административно-территориальной единицы, на территории которой находится объект недвижимости.

Вопрос: Когда необходимо уплатить налог на недвижимость?

Ответ: Для физических лиц срок уплаты – не позднее 15 ноября текущего года.

В Налоговом Кодексе Республики Беларусь (НК РБ) предусмотрены льготы по налогу на недвижимость для физических лиц, нуждающихся в социальной поддержке. К таким лицам относятся пенсионеры, которые в Беларуси полностью освобождены от налога на недвижимость. Но не все так однозначно. Льготы положены не всем пенсионерам и распространяются не на все виды недвижимого имущества.

Во-первых, необходимо определить, по какой причине гражданину была назначена пенсия. В соответствии с нормами ст. 228 НК РБ. льготы по налогу на недвижимость распространяются только на пенсионеров по возрасту, а именно:

• граждан, вышедших на пенсию по возрасту на общих основаниях (достигших пенсионного возраста)

• граждан, вышедших на пенсию по возрасту за работу с особыми условиями труда (пенсии по возрасту таким гражданам назначаются со снижением общеустановленного пенсионного возраста от 5 до 10 лет).

Во-вторых, льготой можно воспользоваться только в отношении определенных объектов недвижимого имущества и только при соблюдении определенных условий.

Объектом налогообложения может стать:

1) квартира (доля в квартире);

2) жилой дом (доля в доме);

3) садовый домик;

6) НЗКС (незавершенное законсервированное капитальное строение);

7) производственные, офисные и складские помещения.

Рассмотрим возможность и порядок применения льготы по каждому виду недвижимости отдельно:

1) В отношении одной квартиры (или доли в праве на нее) не только пенсионеры, но и все граждане РБ освобождаются от уплаты налога на недвижимость. Если же в собственности квартир две и больше, можно выбрать, какую из них освободить от налога. Для этого надо написать в инспекцию МНС уведомление. Если этого не сделать, от налога освободят квартиру, приобретенную раньше других.

В отношении квартиры в многоквартирном или блокированном доме речь о неких дополнительных или особых льготах для пенсионеров не идет. Уплата налога на недвижимость, как и освобождение от него, происходит на общих основаниях.

2) В отношении жилого дома (доли в праве собственности на него), пенсионер по возрасту может воспользоваться льготой по налогу на недвижимость, но только при соблюдении условия – в доме не должны быть зарегистрированы другие трудоспособные лица. При этом не имеет значение, зарегистрирован ли в этом жилом доме сам пенсионер. Также не влияет на право воспользоваться льготой и то, продолжает ли пенсионер свою трудовую деятельность или нет.

3) 4) 5) Если в собственности у пенсионера есть садовый домик, гараж или машино-место, то в отношении этих объектов он освобождается от налога на недвижимость, независимо от регистрации по месту его жительства трудоспособных лиц.

6) НЗКС (незавершенное законсервированное капитальное строение) не облагается налогом на недвижимость, если оно законсервировано в установленном порядке. Как и в отношении квартир, эта норма распространяется на всех граждан, а не только на пенсионеров.

7) Принадлежащие пенсионеру офисные, производственные и складские помещения облагаются налогом на недвижимость, так как предназначены для осуществления предпринимательской деятельности. Льготу по таким объектам применить нельзя, вне зависимости от того, используются ли данные помещения или нет.

Существует еще одна льгота для пенсионеров по налогу на недвижимость, но она касается только сельских населенных пунктов.

Пенсионеры, ранее работавшие в организациях (их структурных подразделениях), расположенных в сельской местности и осуществляющих сельхозпроизводство, освобождаются от уплаты налога на недвижимость в отношении расположенных в сельской местности капитальных строений (зданий, сооружений), их частей. При этом не имеет значение регистрация трудоспособных лиц в данных объектах недвижимости.

Для того, чтобы воспользоваться льготой по налогу на недвижимость, пенсионеру надо представить в любую инспекцию МНС: правоустанавливающие документы на недвижимое имущество, гражданский паспорт и пенсионное удостоверение.

Земельный налог

Основным документом, регулирующим земельные отношения в нашей стране, является Кодекс Республики Беларусь о земле. В соответствии со ст. 32 этого кодекса пользование земельными участками в Республике Беларусь является платным. Одной из форм платы является земельный налог. Плательщиками земельного налога (так же, как и налога на недвижимость) могут признаваться любые физические лица вне зависимости от их гражданства, места жительства или наличия статуса налогового резидента Республики Беларусь.

Существует утвержденный перечень прав, на основании которых земельные участки могут находиться у землепользователей. К ним относятся:

– право частной собственности;

– право пожизненного наследуемого владения;

– право постоянного пользования (пользования без заранее установленного срока);

– право временного пользования;

– право аренды (субаренды).

Никаких иных вариантов для пользования земельным участком на законных основаниях в Республике Беларусь не предусмотрено.

Самостоятельно исчислять земельный налог физическим лицам не нужно. Эта обязанность возложена на налоговые органы. В качестве налоговой базы применяется кадастровая стоимость земельных участков, в отдельных случаях их площадь. Срок и порядок уплаты земельного налога такой же, как и налога на недвижимость:

• срок уплаты – не позднее 15 ноября текущего года;

• оплата производится на основании извещения налогового органа, которое вручается плательщику не позднее 1 сентября.

Земельный налог и налог на недвижимость зачастую «идут в паре», так как в Республике Беларусь капитальное строение не может принадлежать одному собственнику, а земельный участок, на котором оно построено, – другому. Поэтому и льготы по уплате земельного налога, как и основания их предоставления, для обоих налогов одинаковы.

Так пенсионеры по возрасту освобождены от уплаты земельного налога (так же, как и налога на недвижимость) в отношении земельных участков, предоставленных для строительства и (или) обслуживания жилого дома. Но только в случае, если в жилых домах, расположенных на этих земельных участках, не зарегистрированы трудоспособные лица. Завершено строительство или строение временно законсервировано, значения не имеет.

Описанные выше условия предоставления льгот для пенсионеров по налогу на недвижимость на садовые домики, дачи и гаражи, распространяется и на земельный налог в отношении садовых и дачных участков, и земель под гаражное строительство. А именно, согласно п. 7.3 ст. 239 НК РБ "Земельные участки, предоставленные пенсионерам по возрасту для ведения личного подсобного хозяйства, огородничества, коллективного садоводства, сенокошения, выпаса сельскохозяйственных животных, дачного и гаражного строительства, освобождаются от земельного налога независимо от регистрации по месту их жительства трудоспособных лиц."

Если на земельном участке расположены объекты, предназначенные для осуществления предпринимательской деятельности, то обязанность по уплате земельного налога возникает у пенсионеров, так же, как и у иных граждан, не имеющих льготы.

Обращаем внимание, что неуплата как земельного налога, так и налога на недвижимость влечет административную ответственность. Если причиной неуплаты, которая превысила 1 базовую величину, стала неосторожность, штраф составит 15% от неуплаченной суммы, но не меньше 0,5 базовой.

2. Нотариальный тариф

Большинству граждан страны приходилось обращаться к нотариусам за удостоверением или выдачей тех или иных документов. Тем более, если вопрос касается недвижимого имущества. За совершение нотариальных действий и оказание услуг правового и технического характера нотариусами взимается нотариальный тариф. Ставки, а так же порядок его уплаты, установлены Постановлением СМ РБ от 27.12.2013 N 1145 "Об утверждении нотариальных тарифов". Там же можно ознакомится с категориями лиц, имеющих льготы или же освобожденных от уплаты нотариальных тарифов. Вне зависимости от оснований, все лица, которым назначена пенсия в Республике Беларусь, освобождаются от оплаты 50% от установленного нотариального тарифа за выдачу или удостоверение следующих видов документов, так или иначе связанных с недвижимостью:

– за выдачу им свидетельств о праве собственности на долю жилого дома, квартиры, а также на земельный участок, на котором они расположены, или пая (взноса) в жилищно-строительном кооперативе или иной организации застройщиков, нажитых супругами в период брака, как пережившему супругу (бывшему супругу), на имя умершего супруга (бывшего супруга), если они постоянно проживали на день смерти наследодателя и продолжают проживать в этом доме, квартире после смерти наследодателя;

– за выдачу им свидетельств о праве на наследство на жилой дом, квартиру, а также на земельный участок, на котором они расположены, или пай (взнос) в жилищно-строительном кооперативе или иной организации застройщиков, если они постоянно проживали на день смерти наследодателя и продолжают проживать в этом доме, квартире после смерти наследодателя;

– за удостоверение договоров отчуждения жилого дома, дачи, садового дома, гаража, иного капстроения (здания, сооружения), незавершенного законсервированного капитального строения с земельным участком и без земельного участка, квартиры, иного изолированного помещения, машино-места, земельного участка;

– за удостоверение соглашений (договоров) о перераспределении долей в общей собственности, разделе объектов недвижимого имущества, определении долей либо выделении доли, вычленении изолированного помещения либо машино-места из капитального строения;

– удостоверение соглашений (договоров) об изменении или расторжении соглашений (договоров);

– удостоверение завещаний, доверенностей, согласий (отказов);

– свидетельствование копий (выписок) документов, подлинности подписи на документах;

– выдачу дубликатов нотариально удостоверенных документов;

– свидетельствование верности перевода документа с одного языка на другой.

В случае двух и более сторонних сделок, например, при заключении договоров купли-продажи или мены недвижимого имущества, недостающая до полного размера сумма нотариального тарифа уплачивается плательщиком, не имеющим права на льготу. То есть общая сумма тарифа к уплате нотариусу делится следующим образом: пенсионер уплачивает 25% тарифа, а второй участник сделки – 75%. Если же обе стороны договора пенсионеры, то ими суммарно оплачивается только 50% от тарифа, так как оба участника воспользовались своим правом на льготу и переложить оставшуюся часть не на кого.

Для того, чтобы воспользоваться льготой по уплате тарифа, совсем нет необходимости в заполнении каких-либо бланков или заявлений, достаточно предъявить нотариусу пенсионное удостоверение.

3. Оплата за техническое обслуживание, пользование жилыми помещениями и коммунальные услуги.

Неработающий пенсионер также имеет право на льготы по оплате за техническое обслуживание жилых помещений и коммунальные услуги.

При этом не имеет значение, какую площадь он фактически занимает в доме или квартире. Закреплена данная льгота в пункте 20 Положения о порядке расчетов и внесения платы за жилищно-коммунальные услуги и платы за пользование жилыми помещениями государственного жилфонда, утвержденного Постановлением СМ РБ от 12 июня 2014 г. № 571.

Чтобы ею воспользоваться и вносить отплату за коммунальные услуги по субсидируемым тарифам, необходимо соблюсти одновременно ряд условий. А именно:

• быть неработающим пенсионером, достигшим возраста, установленного для пенсии по возрасту на общих основаниях;

• быть зарегистрированными по месту жительства в данных жилых помещениях;

• не иметь трудоспособных членов семьи, зарегистрированных по данному месту жительства;

• представить соответствующие документы (пенсионное удостоверение, трудовая книжка и др.)

4. Льготный кредит на капитальный ремонт и реконструкцию жилых помещений.

Не все знают об Указе Президента Республики Беларусь от 07 февраля 2006 года N 75 "О предоставлении гражданам, постоянно проживающим и работающим в населенных пунктах с численностью населения до 20 тыс. человек, льготных кредитов на капитальный ремонт и реконструкцию жилых помещений, строительство инженерных сетей, возведение хозяйственных помещений и построек".

Таких населенных пунктов только в Брестском районе около сотни, и в них проживают в том числе и работающие пенсионеры. Именно о них пойдет речь в этом пункте.

Пунктом 2 Положения о порядке предоставления льготных кредитов (в рамках Указа №75) предусмотрено, что граждане, которые достигли возраста, дающего право на пенсию по возрасту на общих основаниях, и продолжают осуществлять трудовую деятельность, могут получить льготные кредиты при предоставлении в обеспечение возврата кредита поручительства.

Таким образом, обратиться за выделением льготного кредита может пенсионер, который:

• проживает в нас.пункте с численностью населения до 20 тыс. человек;

• достиг возраста, установленного для пенсии по возрасту на общих основаниях;

• осуществляет трудовую деятельность;

• может предоставить поручителей, в качестве обеспечения возврата кредита.

Разумеется, решение о предоставлении кредита принимает банк на основании предоставленных документов и с учетом платежеспособности как обращающегося за кредитом пенсионера, так и его поручителей.

За более подробной консультацией по поводу продажи и покупки недвижимости для пенсионера вы можете обратиться к специалистам агентства – мы рассмотрим все нюансы и предложим лучшее решение!

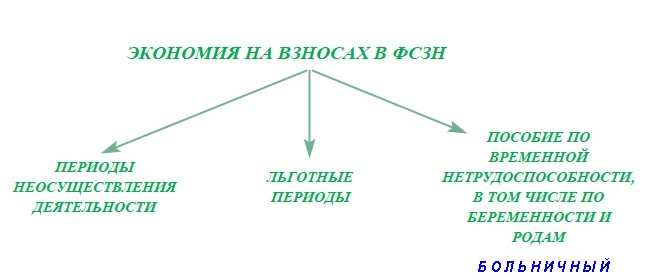

Пенсионные взносы ИП? Предпринимателю не имеющий наёмных лиц по большому счёту не требуется разбираться во всех нюансов взносов ФСЗН ИП. Достаточно знать и контролировать важные моменты.

Пенсионные взносы ИП

Пример. ИП в 2018 году деятельность не осуществлял полный год, с марта 2019 года начал сдавать в аренду торговый павильон. С 03.08.2019 года предпринимателю назначена пенсия по возрасту. Так как за 2018 год предъявили к уплате более пятисот долларов взносов в ФСЗН, предприниматель оказался в непростой ситуации – год не работал, а взносы заплати. Если бы такая ситуация возникла бы за 2017 год, пришлось бы заплатить. А вот за 2018 года оказалось такой пенсионный налог с ИП можно не платить за периоды, в которых предпринимательская деятельность не осуществлялась! Случайно узнав о таком праве, ИП в феврале обратился в ФСЗН и представил форму ПУ-3 с указанием периода не осуществления деятельности в 2018 году. Надо отметить, что предприниматель предварительно уточнил в собесе, хватает ли ему стажа для назначения в 2019 году пенсии. Важно! Если бы ИП не представил в установленный срок форму с указанием периода неосуществления деятельности в ФСЗН, полштуки баксов пришлось бы заплатить.

Пример. ИП зарегистрировался 15 февраля 2019 года. Однако, по личным и финансовым причинам деятельность начал только с декабря 2020 года, за декабрь и только заплатил единый налог. Фонд предъявит предпринимателю к уплате взносы за период с 15.02.2019 года по 31.12.2020 года. По 57$ за каждый месяц. Предприниматель пойдёт и заплатит?

До 2018 года ИП были обязаны платить в пенсионный фонд не зависимо от того работали они либо нет. Получалось работаешь ты или нет, а затраты в виде взносов в пенсионный фонд несёшь. Очень часто ИП регистрировались и по каким-то причинам не осуществляли деятельность либо проработав пару месяцев дальше не работали, некоторые даже уезжали за границу, а взносы им начислялись, в результате задолженность многих таких ИП достигала сумму в несколько тысяч долларов. Как следствие огромное количество судебных дел о взыскании с ИП пенсионных взносов, экономические суды, не справляясь с таким потоком устанавливали для отделов ФСЗН квоты по количеству подаваемых заявлений.

Без взносов нет пенсии

Это очень важный момент. Для назначения пенсии у гражданина должен быть страховой стаж – период за который уплачены страховые взносы. В настоящее время пенсионное законодательство РБ ориентированно на доведения необходимого страхового стажа до 20 лет, и этот размер дальше будет увеличиваться. Если страховые взносы не платились в минимальном размере в стаж период не идёт, либо идёт пропорционально уплаченным взносам. Напоминаем, очень частые ситуации, когда при назначении пенсии не хватает несколько дней страхового стажа. Смотри запись НЕ ХВАТАЕТ СТАЖА ДЛЯ НАЗНАЧЕНИЯ ПЕНСИИ – ВЫХОД ЕСТЬ.

ИП вправе заплатить взносы за периоды неосуществления деятельности, тут надо каждому смотреть насколько важен для него страховой стаж и финансовые возможности в конкретной ситуации.

Вопрос. Я планирую открыть павильон по торговле автомобильными аксессуарами и красками, работать буду сам круглый год. Как мне платить пенсионные взносы.

Ответ. Вас автоматом поставят на учёт в фонде социальной защиты населения. В конце года пришлют квитанцию на уплату взносов в минимальном размере и если Вы до 1 марта заплатите, сами за Вас заполнят в автоматическом режиме формы персонифицированного учёта. А если поедите на юг?

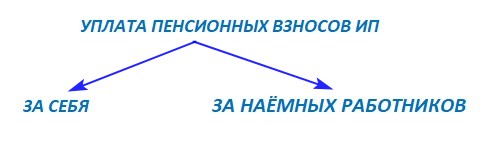

Какие взносы платят ИП в пенсионный фонд?

Платят как за себя, так как ИП это физическое лицо, которое будет получать пенсию и социальные пособия при временной нетрудоспособности (больничные). Если ИП привлекает наемных работников, как по трудовому договору, так и по договору подряду, предприниматель уплачивает пенсионные взносы и за привлекаемых наёмных лиц.

Для ИП применяющих общую систему налогообложения (уплачивающих подоходный налог) есть особенности включения в затраты взносов в ФСЗН, в расходы включаются только взносы наёмных работников, взносы уплаченные за самого ИП в расходы не включаются.

Когда ИП платить пенсионные взносы

Такая норма введена Указом Президента РБ от 27.12.2018 г. № 500 “О государственном социальном страховании“:

ИП имеют право не платить обязательные страховые взносы за периоды неосуществления в отчетном году (с 1 янв. по 31 дек.) предпринимательской деятельности с указанием этих периодов в документах персонифицированного учета.

Периоды неосуществления деятельности требуется декларировать (представить ПУ-3) не позднее 31 марта, года следующего за отчётным.

Уплата взносов ИП осуществляют не позднее 1 марта.

Теперь разберёмся почему разные даты – сначала платим, потом сдаём отчётность? Тут имеется ввиду, что предприниматель сам должен рассчитать сумму взносов. Однако, на практике платёжку ему присылает фонд, а фонд рассчитывает взносы за весь год либо часть года с момента регистрации ИП. Если ИП оплатит сумму в платёжке фонда за весь год, форму ПУ-3 (форма персонифицированного учёта) за него заполнят сами работники фонда (не будьте молчуном!). А вот если ИП сам рассчитает годовую сумму взносов он её платит до 1 марта и до 31 марта представляет сам ПУ-3. Естественно можно в январе либо в феврале до уплаты взносов представит ПУ-3.

ВАЖНО – ИП ДОЛЖЕН ОПРЕДЕЛИТЬСЯ С УПЛАТОЙ ВЗНОСОВ ДО 1 МАРТА, РАССЧИТАТЬ И ЗАПЛАТИТЬ, А ДО 31 МАРТА СДАТЬ ПУ-3

Для помощи ИП на сайте ФСЗН размещены (можно перейти по ссылкам ниже):

- электронный калькулятор для самостоятельного расчёта ИП взносов по периодам;

- памятка по уплате пенсионных взносов ИП;

- видео инструкции попенсионным взносам;

- примеры заполнения ИП сведений в ФСЗН.

Больничный для ИП в Беларуси

ИП может получить больничный (пособие по временной нетрудоспособности) в следующих случаях:

- болезни либо травмы;

- ухода за больным членом семьи, в том числе за детьми до 14 лет, детьми инвалидами до 18 лет;

- ухода за детьми в возрасте до 3 лет, детьми инвалидами в возрасте до 18 лет, в случае болезни матери либо другого лица, которое осуществляло уход за ними;

- ухода за ребенком, имеющим инвалидность до 18 лет в случае его медицинской реабилитации и санитарно-курортного лечения;

- протезирования в стационаре;

- карантина.

ИП в медицинском учреждении необходимо оформить листок временной нетрудоспособности и занести его в отдел ФСЗН. Документ должен быть предоставлен в ФСЗН не позднее 6 месяцев со дня окончания нетрудоспособности.

Для ИП предусмотрено два порядка оплаты больничного:

- зачёт в счёт предстоящих платежей в фонд (в основном применяется данный способ);

- непосредственная выплата при условии ежемесячной уплаты взносов.

Больничный в любом случае следует оформлять.

Вопрос. В каком размере оплачивают больничный ИП или просто за эти дни не берут взносы.

Ответ. Если ИП платит минимальный размер взносов, в подавляющем большинстве случаев, то оплатят среднедневной заработок исходя из минималки по оплате труда (примерно 300 рублей в месяц) плюс небольшой понижающих коэффициент. Это больше, чем взносы за эти дни.

Льготные периоды, за которые ИП вправе не уплачивать взносы в пенсионный фонд

Какие предусмотрены льготы по уплате страховых взносов для индивидуальных предпринимателей?

Так называемый добровольный порядок уплаты ИП пенсионных взносов предусмотрен в следующих случаях:

- Работа по трудовому договору. Понятно, что пенсионный стаж идёт по месту основной работы. При этом не оговорен вопрос ставки. Некоторые ИП умудряются нанимать друг друга на полставки и платить взносы наполовину.

- Являются пенсионерами и осуществляют предпринимательскую деятельность. Стаж не нужен. ИП пенсионерам немного меньше платят пенсию. В тоже время наличие льгот по единому налогу, льготы по ФСЗН побуждает их родных оформлять на них предпринимательство.

- Студенты очной формы обучения. Это льгота для студентов вызов, средних и профессиональных учебных заведений.

- В случае если ИП имеет право на получение пособия по уходу за ребенком до трёх лет, раньше в целях неуплаты взносов требовалось оформлять официальное приостановление деятельности ИП.

- Отношениях связанных с трудовыми и основанными на членстве в юридических лицах. Скорей всего речь идёт об членах крестьянско-фермерского хозяйства.

- Если ИП собственник имущества (участник, член, учредитель) юридического лица и является руководителем этой организации, работает значит за него платят взносы.

- Если ИП является участником проектов и программ технической помощи Евросоюза.

Так как законодательство постоянно меняется рекомендуем в момент возникновения соответствующих обстоятельств уточнять правила добровольной уплаты взносов в ФСЗН.

ДОЛЖНЫ САМИ В СРОК ПОДАТЬ ПУ-3!

Периоды неосуществления деятельности, за которые не платятся пенсионные взносы ИП

Как определять периоды осуществления деятельность в целях уплаты страховых взносов? Норма достаточно новая. За 2018 год многие ИП просто не зная не представили ПУ-3. Поэтому практики её обобщения нет. Фактически в 2020 году за 2019 год первый раз будет массовое представление ПУ-3 индивидуальными предпринимателями.

Лучший порядок такой – сначала определяются льготные периоды, а потом периоды неосуществления деятельности.

ФЗСН однозначна указывает что будет проверять такие периоды используя базы других органов, в первую очередь имеются ввиду базы налоговой и таможни.

Какие периоды предприниматели чаще указывают как периоды не осуществления деятельности:

- с момента регистрации до момента реального начала деятельности;

- с момента фактического прекращения деятельности до момента юридического оформления закрытия ИП;

- летний отдых (отпуск);

- для сезонных видов предпринимательской деятельности – межсезонные периоды;

- с момента начала года до первого заказа, договора;

- другое.

Виды деятельности у ИП разные. ИП заключает договор подряда и приступает к работе. Понятно, что он месяц работает, а выручку ему перечисляют в один день. Тут нет периода неосуществления деятельности. Кроме сверок с налоговой, ФСЗН будет проводить и свои проверки, в том числе при закрытии ИП.

ВЫ ДОЛЖНЫ САМИ В СРОК ПОДАТЬ ПУ-3!

Сроки за неуплату и несвоевременную подачу ПУ-3 – штрафы.

Вопросы по уплате ИП взносов в ФСЗН

Вопрос 1. В пу3 на самого ип 2020 в доп сведениях надо ли ставить количество дней или нет?

Ответ 1. Нет, в дополнительных сведениях указываются периоды с ХХ.ХХ.ХХХХ по ХХ.ХХ.ХХХХ. Вот ссылка на ПРИМЕР ЗАПОЛНЕНИЯ ПУ-3.

Вопрос 2. 1. Я открыл 17 июля . Должен ли я платить ФСЗН за полный месяц? 2. Когда я должен уплатить налог. До конца месяца календарного или конца месяца деятельности?

Ответ 2. Взносы в ФСЗН платятся только за тот период в котором осуществлялась деятельность если подадите ПУ-3, без подачи ПУ-3 фонд выставит взносы с 17.07. Посмотрите статью выше. По налогам всё зависит от системы налогообложения, по единому налогу налог уплачивается до начала осуществления деятельности, по подоходному налогу и упрощёнке налог уплачивается до 22 числа следующего за текущим кварталом (до 22 октября). Обращаем внимание чтобы применять упрощёнку надо в течении 20 рабочих дней после госрегистрации подать заявление в налоговую. Посмотрите статью ПОШАГОВАЯ ИНСТРУКЦИЯ ПО РЕГИСТРАЦИИ ИП.

Вопрос 3. Сообщение: Здравствуйте, очень прошу помощи. У меня было открыто ИП 3 месяца, 17.11.2021 подал на ликвидацию. Одновременно я работаю по договору подряда в пиццерии и у меня с зарплаты снимают 14% на налоги. Тем неболее менее в фсзн сказали, что я должен платить в фсзн за ИП, так как устроен не по контракту, а на подряде, хотя организация платит за меня все взносы в фсзн и налоги. Обязан ли я платить фсзн еще и за свое ИП? Спасибо.

Ответ 3. Действительно в ст. 7 Закона Об основах государственного социального страхования, право не уплачивать ИП взносы при работе по договору подряда не предусмотрено. Но, возможно Вы вообще не осуществляли деятельность, только зарегистрировались, либо осуществляли деятельность не все три месяца, тогда надо в ФСЗН подать форму ПУ-З и указать до дней период неосуществления деятельности. В соответствии с п. 1.2. Указа от 28.12.18 № 500 ИП за период неосуществления деятельности может не уплачивать страховые взносы при условии отражения этих периодов в персонифицированном учёте. Об этом сказали? Также существуют другие основания освобождения, студенты и т.д, смотрите выше. А в стаж будет защитана работа по договору подряда.

Вопрос 4. Если я регистрируюсь как ремесленник, оплачиваю 1БВ, но хочу оставить ИП (с УСН), при этом ухожу с официальной должности на предприятии, нужно ли будет оплачивать как ИП 35% в фонд социальной защиты населения или ремесленничество будет как основная работа и 35% в ФСЗН не нужно будет отчислять.

Ответ 4. Ремесленники уплачивают в ФСЗН по желанию (см. статью РЕМЕСЛЕННАЯ ДЕЯТЕЛЬНОТЬ 1000 ВОПРОСОВ). А вот ИП по периодам деятельности как предприниматель обязан уплачивать хотя бы минималку в ФСЗН (около 60 баксов в месяц), если не весь год была такая деятельность, можно подать ПУ-3, см. выше.

Вопрос 5. Я ИП, у меня доход совсем небольшой 150 рублей, могу ли я с этого дохода уплачивать 35% пенсионных, а не от минимальной зарплаты.

Ответ 5. Нет, можно только подать ПУ-3 и если есть указать периоды не осуществления деятельности. Ситуация такая что государство заботится о будущей пенсии ИП, считая что если ИП предоставить право платить пенсионные от дохода, то ИП будет скрывать доходы и не платить ни налоги ни пенсионные. Такая позиция до недавнего времени была и по налогам, когда большинству ИП были установлены фиксированные ставки единого налога, но по налогам от этого принципа ушли и сейчас все ИП могут платить налог и от выручки и от чистого дохода, по пенсионным взносам такого послабления нет, единственное смягчение возможность не платить взносы за периоды неосуществления деятельности при условии представления ПУ-3.

Читайте также: