Из каких частей состоит страховая часть пенсии

Перманентная «пенсионная реформа», проводимая в Российской Федерации с самого начала века и регулярно меняющееся законодательство в этой сфере усложняют понимание гражданами не только размер своей будущей пенсии, но также порядок и способы ее формирования.

Чтобы грамотно распорядиться своими страховыми взносами и накопить достаточно средств на жизнь после прекращения трудовой деятельности и выхода на заслуженный отдых, необходимо знать, из каких частей состоит пенсия по старости, о чем мы и расскажем в этой статье ниже. Разберем в статье подробно, что такое накопительная и страховая часть пенсии, их особенности и в чем разница между ними.

Бесплатно по России

Из чего состоит пенсия в России в настоящее время

Совокупное обеспечение пожилых лиц, которые достигли установленного законом пенсионного возраста (или при наличии определенных обстоятельств приобрели это право досрочно), формируется из следующих составляющих:

- Фиксированная часть, которая устанавливается единой для всех пенсионеров страны и варьируется в большую сторону лишь при наличии определенной категории или статуса (престарелый возраст – 80 и более лет, инвалидность, наличие иждивенцев).

- Страховая пенсия. Ее размер определяется индивидуально и зависит от того, сколько в совокупности страховых отчислений произвел сам гражданин или его работодатель в рамках обязательного страхования. По действующему в 2019 году законодательству ее исчисляются по количеству так называемых пенсионных баллов (по закону – величина индивидуального пенсионного коэффициента).

- Накопительная часть, которая формируется лишь у граждан лишь 1967 года рождения (и позднее) и только в том случае, если до 2015 года они выбрали способ формирования накоплений, подразумевающий дробление взносов на страховую и пенсионную часть.

На отчисление страховых взносов на накопительную часть с 2014 года до пока 2021 года действует так называемый мораторий, т.е. государство их заморозило, а все 22% отчислений в ПФР с заработной платы идут на страховые пенсии (фактически – на выплату пособий действующим пенсионерам).

При этом уже накопленные ранее средства никуда не исчезли и продолжают принадлежать гражданам, которые смогут воспользоваться ими при достижении ранее установленного пенсионного возраста в 60 и 55 лет для мужчин и женщин соответственно (при наличии минимально необходимого стажа и ИПК).

Как формируется накопительная часть

По действующему закону лицо имеет возможность само определить, в каком виде он получит свои накопления при наступлении соответствующего права:

- В виде единовременной выплаты. Такой вариант возможен лишь в тех случаях, когда процентное отношение накопительной части в общей пенсии по старости (вместе со страховой частью) составляет менее 5%.

- Срочная выплата, которая выплачивается из накопленных средств ежемесячно в течение того периода времени, который определило само застрахованное лицо, законодатель лишь установил минимальный порог – 120 месяцев.

- Накопительная пенсия, которая схожа с предыдущей выплатой, но предоставляется пожизненно, а ее размер зависит от скопленных сумм и установленного на законодательном уровне периодом дожития граждан соответствующего пола.

Ниже рассмотрим некоторые особенности данного вида обеспечения.

С какого времени введена

Первоначально на законодательном уровне возможность накопления гражданами собственных будущих пенсий была установлена еще в 2002 году. Тогда на эти цели перечисляли от 2 до 6 % (цифра менялась в разные годы) от дохода гражданина (заработной платы работника или доходов индивидуального предпринимателя). Нововведения касались всех мужчин не старше 1953 года рождения и женщин с 1957 года рождения и моложе.

Уже в 2005 году, когда стало очевидным, что уже немолодые российские граждане не смогут накопить сколько-нибудь весомой суммы на свою будущую пенсию, возрастная планка была снижена. С этого времени взносы на этот вид обеспечения перечислялись только за мужчин и женщин не старше 1967 года рождения.

В последние годы все активнее обсуждается новый этап «пенсионной реформы», которая, в числе прочего, может вовсе отменить накопительные пенсии в действующем виде и заменить их так называемым индивидуальным пенсионным планом. По состоянию на конец 2019 года, несмотря на «заморозку» отчислений на накопительную часть, этот вид обеспечения действует и предполагает возможность дальнейших накоплений после отмены моратория.

Условия назначения

Для получения такого вида обеспечения российскому гражданину необходимо соблюсти ряд условий:

- Выбор в качестве способа формирования дохода после выхода на заслуженный отдых накопительную пенсию наряду со страховой частью. До 2015 года гражданам в течение определенного периода времени было разрешено полностью отказаться от формирования накоплений и перейти полностью на страховые пенсии.

- Достижение возраста, предоставляющего право на данные выплаты. Ранее он полностью совпадал с возрастом выхода на пенсию по старости, но после повышения пенсионного возраста эти показатели разминулись. В качестве своеобразной льготы законодатель наделил граждан правом получать этот вид пособия по достижении 60 и 55 лет мужчинами и женщинами соответственно.

- Наличие минимально необходимого страхового стажа, который законом установлен на уровне 15 лет. Но данное требование в полном объеме вступит в силу лишь в 2024 году, до тех пор эта цифра будет повышаться на 1 в течение каждого календарного года (при выходе на пенсию в 2019 году необходимо иметь 10 лет стажа).

- Достижение установленной величины индивидуального пенсионного коэффициента, который в 2025 году будет равен 30, а до это времени будет постепенно повышаться с 16,2 в 2019 году.

Соблюдение данных требований в совокупности предоставляет лицу право обратиться за назначением накопительной пенсии.

Куда отчислять: в НПФ или ПФР?

Невозможно дать однозначный ответ на этот вопрос, ибо любой и них судеб субъективен. Нельзя сказать, какой вариант приносит больше инвестиций, поскольку в разные периоды времени доходность различных фондов и управляющих организаций может быть разной. Невозможно и сказать, что какой-то из способов более надежный, поскольку все пенсионные накопления застрахованы государством (Агентство по страхования вкладов).

В связи с этим только сам гражданин в силах решить, какой вариант представляется наиболее приемлемым для него в какой НПФ направить средства, либо оставить их в ПФР. Но для этого необходимо изучить множество информации об истории конкретного фонда, его доходности и надежности, статистические данные и т.д.

Что представляет из себя страховая пенсия

Страховая пенсия есть денежное обеспечение пожилых граждан, которое, как предполагается, они заработали в течение своей трудовой деятельности. Она складывается из страховых отчислений из заработной платы работы, вознаграждений по договорам гражданско-правового характера, дохода от предпринимательской деятельности.

Все уплаченные взносы по утвержденной правительством методике пересчитываются в так называемые баллы или коэффициент. От размера индивидуального пенсионного коэффициента и будет зависеть размер страховой пенсии. На каждый год законодательством устанавливается стоимость одного ИПК, которая увеличивается с учетом уровня роста потребительских цен (инфляции). В 2019 году его стоимость равна 87,24 руб.

Кроме того, в страховую пенсию входит фиксированная выплата, размер которой в 2019 году составляет 5334,19 руб., при наличии инвалидности или некоторых иных особых условий данная выплата установлена в большем размере.

Отличия страховой и накопительной пенсии

Различия двух указанных видов, главным образом, заключаются в том, что накопительная формируется добровольно (если гражданин сам выбрал такой способ), а отчисления на страховую часть идут в обязательном порядке.

Общий размер взносов от выбора способа не изменяется, он составляет 22% от заработной платы (или некоторых иных видов дохода) физического лица.

Кроме того, отличиями является различный возраст, по достижении которого гражданин может претендовать на пенсию, источники выплаты (если взносы направлялись в НПФ), возможность управления накоплениями и др. Взносы на накопительную часть фактически являются собственностью гражданина, а на страховую – практически эфемерны, т.е. имеются лишь в форме определенного количества баллов. В реальности все перечисленные страховые взносы направляются на выплаты содержания действующим пенсионерам.

Итак, страховая и накопительная часть – составные элементы действующего пенсионного обеспечения. При этом страховая формируется у всех граждан, а накопительная лишь лиц установленного возраста и при выборе ими соответствующего способа формирования будущего обеспечения.

Полезное видео

Предлагаем посмотреть видео по теме:

Очередное прошедшее реформирование, коснувшееся пенсионных выплат российских граждан, заставило задуматься многих из них уже сегодня. Ежемесячную сумму своего обеспечения, а также возможность ее перерасчета и увеличения стараются выяснить как те, кто уже в ближайшие годы достигнет необходимого возраста, так и те, кому «до пенсии» еще довольно далеко. Однако обе категории правы, так как ответ на этот вопрос получить не так просто. Наша сегодняшняя статья поможет лучше разобрать в том, из чего же складывается и как рассчитывается пенсия по старости.

Из чего состоит пенсия по старости

Законодательные основы пенсионного обеспечения

Первое, на что необходимо обратить внимание каждому гражданину страны, если он намеревается понять структуру и расчет его будущих выплат – это нормативно-правовая база, т.е. законы, которые регулируют работу пенсионных, социальных, государственных, а в отдельных случаях и частных, учреждений.

Законодательство о пенсионных накоплениях

Задачей данных организаций является расчет, хранение, индексирование, а затем – непосредственное осуществление выплаты причитающихся гражданам сумм пенсионного обеспечения. Система, складывающаяся из этих гражданского-правовых и общественно-государственных отношений регулируется следующим корпусом нормативно-правовых актов:

- устанавливающий общие начала и принципы при начислении и выплате трудовых пенсий акт N. 173-ФЗ / 17.12.2001 г. Фактически действовал до 2015 года;

- принятый в период реформы пенсий 2013 г. конкретизирующий основы расчета страховых пенсионных накоплений N. 400-ФЗ / 28.12.2013 г;

- принятый по той же реформе 2013 г. закон, определяющий основы понятия и расчета накопительных трудовых пенсионных отчислений N. 424-ФЗ / 28.12.2013 г;

- ФЗ, приостанавливающий на неопределенное время действие отдельных статей закона о выплате пенсий 2001 г. по части обязательной индексации пенсий граждан, продолжающих трудовую деятельность после достижения положенного возраста для возможности выхода на пенсию: N. 385-ФЗ / 29.12.2015 г.

- дополняющий пореформенные акты 2013 г. документ о правах и обязанностях граждан, возникающих при работе с накопительной частью трудовых начислений – в части вложения (инвестиций), распоряжения и формирования: N. 422-ФЗ / 28.12.2013 г;

- отдельный федеральный закон, которым устанавливаются правила начисления (кому и в каком объеме) государственных пособий-выплат и надбавок к пенсионному страховому обеспечению: N. 166-ФЗ / 15.12.2001 г. Им же регулируются пенсионные коэффициенты и доплаты отдельным категориям населения исходя из их службы или профессии, месте проживания и т.д;

- акт о постепенном увеличении порогового пенсионного возраста принятый осенью 2018 г.: N. 350-ФЗ / 03.10.2018 г.

Справка. Кроме актов федерального законодательства, отдельные вопросы регулируются различными подзаконными актами – например, постановление правительства об особенностях расчета стажа, его подтверждении (N.1015/2014) или о правилах досрочного завершения трудовой деятельности (N.665/2014) и другие.

Помимо актов федерального законодательства, пенсионные выплаты также регулируются подзаконными актами

Они не подменяют собой законы, но конкретизируют их в отдельных частях и для отдельных категорий лиц, как граждан страны пример: для жителей регионов Крайнего севера и подобных им – постановление марта 2015 N.249, так и проживающей в ней нерезидентов и т.д.

Формирование пенсионной системы России

Исходя из положений базового документа, касающегося рассматриваемой нами системы, главным государственным учреждением, на которое возложена основная ответственность за поддержание работы и развитие системы пенсионного обеспечения граждан страны, является Пенсионный Фонд России (ПФР).

Региональное отделение Пенсионного Фонда

Структуры Фонда, включая его региональные отделения и территориальные подразделения, осуществляют свою деятельность на всем пространстве Российской Федерации. Также отдельным положением (правительственным акт N. 1386/2014) устанавливаются условия обслуживания граждан страны, постоянно проживающих за ее пределами. В данном вопросе ПФР, а именно, его Департамент по вопросам пенсионного обеспечения лиц, проживающих за границей, работает совместно с консульскими учреждениями МИД России за рубежом.

Начиная с 2014 года была введена в эксплуатацию, и постепенно совершенствуется система электронной регистрации и обслуживания граждан в ПФР, представленная интернет-порталом учреждения и личным кабинетом держателя пенсионных накоплений.

Список услуг, предоставляемых через цифровую платформу, расширяется с каждым годом, что позволяет гражданам, обращаться за разъяснениями или получать иную информацию по статусу их пенсионных накоплений без необходимости тратить время на личное присутствие в отделении Фонда. Однако, к сожалению, относительная сложность процесса регистрации и получения доступа к кабинету, а также отсутствие необходимых навыков и компьютерной грамотности у множества граждан страны, на данный момент, значительно тормозит процесс внедрения и продуктивной работы данного сервиса.

Для желающих ознакомится с возможностями портала и особенностями функционирования личного кабинета, предлагаем перейти по ссылкам:

- личный кабинет ПФР для граждан России: https://es.pfrf.ru/#services-f;

- часто задаваемые вопросы и консультация по ним: http://www.pfrf.ru/knopki/online_kons/.

Зайти на страницу личного кабинета ПФР через сайт

На сайте можно также записаться на прием в ближайшее, по месту проживания гражданина, отделение учреждения, если нужно уточнить какой-либо вопрос лично или сдать определенные документы для предоставления той или иной услуги.

Чтобы войти или авторизоваться в системе ПФР гражданину требуется иметь собственный аккаунт (учетную запись) в рамках Единой системы идентификации-аутентификации на федеральном ресурсе по предоставлению государственных услуг – Госуслуги.ru.

Создать профиль можно путем регистрации, также перейдя по следующей ссылке: https://esia.gosuslugi.ru/registration/

Зарегистрироваться на ЕСИА

Трудовая пенсия – стаж, накопления и выход по старости

В данном по закону от 2013 г. определении пенсии содержатся следующие, характеризующие ее положения:

- фактически единого понятия «трудовая» пенсия теперь нет, эта общая категория была разделена на два вида – страховую и накопительную;

- страховая часть является ежемесячной выплатой завершившему трудовую деятельность гражданину, формирующуюся от страховых отчислений его работодателя/-телей в ПФР, в тот период, когда гражданин работал;

- обязанность государства, в данном случае, только гарантировать эти выплаты. Их размеры рассчитываются по специализированной формуле и коэффициентам от сумм, удержанных из заработной платы самого застрахованного гражданина;

- обязанность гражданина, при этом, заключается в отслеживании добросовестного перечисления выплаты в ПФР его организацией-работодателем;

- для того чтобы получить доступ к данным накоплениям, гражданин должен выйти на пенсию по достижении определенного, указанного в законе возраста и представить подтверждение наличия определенного (не менее 9-ти лет) рабочего стажа.

Трудовой стаж, необходимых для получения пенсии

Важно. Кроме этого, реформой 2015 года было установлено, что для получения права на пенсию, у гражданина, должна быть накоплена сумма т.н. пенсионных балов, к моменту выхода на «заслуженный отдых». К 2019 году она составляет 13,8. О них поговорим далее, когда будем разбирать формулу, на основе которой рассчитывается сумма выплат.

Возраст завершения трудовой деятельности

Как известно, последнее неоднозначное «реформирование» системы пенсионных накоплений, крайне болезненно воспринятое гражданами России, коснулось увеличения возраста выхода на пенсию. Разговоры и проекты этого мероприятия предлагались, начиная с 2013 года, но по разным причинам, включая социальное недовольство, отвергались, а их обсуждение переносилось на разные сроки.

Здесь дело не только в том, что продолжительность деятельной жизни в нашей стране достаточно низкая. Средний показатель, высчитанный правительственными органами, вызывает много вопросов и распределяется по регионам очень и очень неравномерно. Даже то, что повышать показатель возраста стараются постепенно, не сглаживает напряженность, так как многие граждане уже сегодня не доживают до пенсионного возраста.

Выход на пенсию сегодня завтра и ближайшие годы

Трудовой стаж стажу рознь

Не все также однозначно с вопросами, касающимися рабочего стажа. Уже сегодня этот показатель вырос до 10-ти лет, а законом предусмотрено, что он будет увеличиваться далее – на сегодня финальное число 15 лет к 2025 году, однако, предугадать, будет ли пересчет продолжаться и далее – сегодня невозможно.

Вопрос, заслуживающий отдельного рассмотрения – это т.н. «качество» стажа. Ведь для расчета суммы накоплений ПФР будут засчитываться только года трудоустройства, в период которого гражданин получал «белую» официальную зарплату, с которой высчитывались страховые взносы. Остальное время, когда гражданин был трудоспособен, но не трудоустроен официально, не состоял в службе занятости как официально зарегистрированный безработный, или же работал, но получал деньги через «серую» кассу или без трудового договора – иными словами, когда работодателем не проводились отчисления в ПФР, в стаж включены не будут.

Минимальный стаж и показатель баллов

Для этого правила, однако, существует ряд принципиальных исключений. В стаж, помимо названных выше, включаются годы, в которые гражданин/гражданка:

- присматривали за ребенком/детьми до 1,5 лет. Каждый родитель вправе включать в стаж до 4,5 лет;

- был болен/нетрудоспособен во время трудоустройства, но формально не работал – важно, что работодатель официально оплачивал больничные;

- проходил службу в ВС России или в иных войсках и подразделениях;

- прибывал в местах отбывания наказания или был лишен свободы по обвинению, которое было затем снято;

- принимал участие в оплачиваемой общественной деятельности;

- не работал, но переезжал на новое место жительство для начала трудовой деятельности от службы занятости населения;

- проживала с мужем-служащим, в том числе и военным по месту его службы и не работала из-за подтвержденной невозможности трудоустройства (до 5-ти лет);

- присматривали за инвалидом 1й группы старше 80-ти. Но только при условии трудоспособности присматривающего;

- если они являются мужем/женой дипработника и проживали с ним в период нахождения в служебной командировке за рубежом (до 5-ти лет).

Существует несколько видов стажа в зависимости от целей его использования

Для ПФР при расчете суммы выплат принимаются документальные свидетельства, подтверждающие период трудоустройства в той или иной организации, а также, по закону, свидетельство не менее двух людей, если документов, в силу различных возможных обстоятельств, не сохранилось.

Формула расчета пособия по стажу: фиксированная + страховая

Разобраться в схеме-формуле расчета выплат становится сегодня довольно сложно для многих, впервые задумавшихся о том, какова ожидается месячная сумма их грядущей или будущей пенсии.

На самом деле, у страха глаза велики, если же разобраться, то рассчитать размер месячного пособия будет просто, даже не используя популярные сегодня пенсионные калькуляторы.

Шаг 1. Общая расчетная схема-формула выглядит следующим образом.

Шаг 2. В первой части – первым определяющим показателем является ФВ – это т.н. базовый минимум выплат для граждан, не подпадающих в одну из особых категорий, для которых установлены свои дополнительные коэффициенты. Данная сумма установлена государством и подлежит ежегодному индексированию. Сегодня она равна 5334,19 рублей.

Указанный при ней повышающий коэффициент КПВ – это процентный показатель, на который будет увеличена ФВ, если граждане, достигнув установленного пенсионного возраста и стажа, не намерены прекращать трудовую деятельность. При сроке дополнительного стажа он возрастает следующим образом.

Коэффициент повышающий ФВ по годам дополнительного стажа

Шаг 3. Разобрать суть страховой части гражданам обычно труднее всего. Сложность возникает из-за непонимания сути показателей-коэффициентов, из которых она складывается. Давайте разбираться.

Индивидуальный показатель-коэффициент пенсионных баллов или ИПК – это основа страховой части. Баллы за год высчитываются исходя из тех взносов работодателя (16% из тех 22%, которые он каждый месяц отчислял за работника).

Показатель ИПК за год также возможно посчитать самим. Он равен:

ИПК на год стажа — расчет на 2019 г.

Здесь, СВmax – это установленный министерством финансов законодательно предельный показатель выплат, то есть те же 16%, с базы исчисления, которая на 2019 г. составляет 1150000 руб., то есть СВmax на сегодня равняется 184000 руб.

Лучше всего это продемонстрировать на примере:

Пример расчета на год стажа

Таким образом, в нашу общую формулу ИПК подставляется как сумма всех баллов, полученных за каждый год трудового стажа.

Указанный нами суммарный ИПК затем следует умножить на стоимость балла, показатель СПК, который определяется законодательным образом. Он индексируется каждый год. Согласно данным, озвученным правительством, на нынешний, 2019 год его размер составляет 87,24 руб. Это значит, что в этом году завершающий свой трудовой стаж гражданин, должен будет умножить сумму своих баллов на указанный показатель.

Наконец, для расчета страховой части также следует добавить повышающий коэффициент, если гражданин выходит на пенсию позже минимального порогового срока.

Пока пенсионер осуществляет трудовую деятельность его пенсия не индексируется

Важно. Для граждан, не завершивших трудовую деятельность по достижению минимального возраста, при котором возможен выход на пенсию, и продолжающих работу СПК не индексируется, пока они продолжают трудиться. Однако по официальному завершению трудовой деятельности ПФР обязан произвести индексацию за предыдущие «замороженные» годы, и восстановить (проиндексировать) пенсии. На это у ПФР есть три месяца после увольнения гражданина и подачи им соответствующего документа в отделение фонда. Индексация производится согласно следующим показателям.

Таблица 1. Государственное индексирование цены пенсионного балла

| Период начислений | Цена пенсионного балла в руб. | Индексационный коэффициент |

|---|---|---|

| С января 2015 | 64,10 | – |

| С февраля 2015 | 71,41 | 1,1140 |

| С февраля 2016 | 74,27 | 1,0401 |

| С февраля 2017 | 78,28 | 1,0540 |

| С апреля 2017 | 78,58 | 1,0038 |

| Далее с января каждого года, начиная с 2018 | 81,49 | 1,0370 |

| 2019 | 87,24 | 1,0706 |

| 2020 | 93,00 | 1,0660 |

| 2021 | 98,86 | 1,0630 |

| 2022 | 104,69 | 1,0590 |

| 2023 | 110,55 | 1,0560 |

| 2024 | 116,63 | 1,0550 |

О том, как именно пенсионный балл сказывается на пенсионных выплатах можно прочесть ниже.

Как пенсионные баллы влияют на пенсию

Калькулятор расчета пенсии

Заключение

Таким образом, поняв общую, принципиальную формулу начисления трудовой пенсии, гражданину будет значительно проще самостоятельно рассчитать сумму ожидаемой страховой помесячной выплаты. За уточнением сведений, например о наличии информации о том или ином периоде стажа и уплачиваемых работодателем взносах, возможно, обратиться в отделение ПФР, заказав выписку через личный кабинет или придя на личный прием.

Видео: Расчет пенсии с помощью пенсионного калькулятора ПФР

Краткое содержание:

Представьте ситуацию — прямо сейчас вы стали пенсионером. Неработающим. Знаете, на какую пенсию ежемесячно будете теперь жить? А вот давайте-ка и подсчитаем.

1. Из каких частей состоит пенсия?

Пенсия состоит из двух частей:

-страховая — то, что даст государство,

-накопительная — то, что мы заработали сами.

2. Как создается накопительная часть?

Вы можете сами создавать накопительную часть через негосударственный пенсионный фонд, делая регулярные отчисления. С 2014 года отчисления в эту часть пенсии работодатели не делают. Теми деньгами, что попали туда раньше, распоряжается управляющая компания «ВЭБ. РФ» или выбранный вами фонд. Накопительная часть инвестируется в ценные бумаги.

3. Как рассчитывается страховая часть пенсии?

Рассчитать страховую пенсию по старости можно по формуле:

Страховая пенсия (СП) = Сумма индивидуальных пенсионных коэффициентов (ИПК), начисленных на дату назначения гражданину страховой пенсии х Стоимость пенсионного коэффициента на дату назначения страховой пенсии + Фиксированная выплата.

· Стоимость пенсионного коэффициента с 1 января 2020 года = 93 рубля. Ежегодно индексируется государством.

· Фиксированная выплата на 1 января 2020 года = 5 686,25 рубля. Ежегодно индексируется государством.

Таким образом, расчет страховой пенсии в 2020 году осуществляется по формуле:

СП = ИПК * 93 + 5 686,25.

Максимальное количество ИПК в этом году – 9,57, в 2021 году – 10.

4. Как подсчитать свою пенсию?

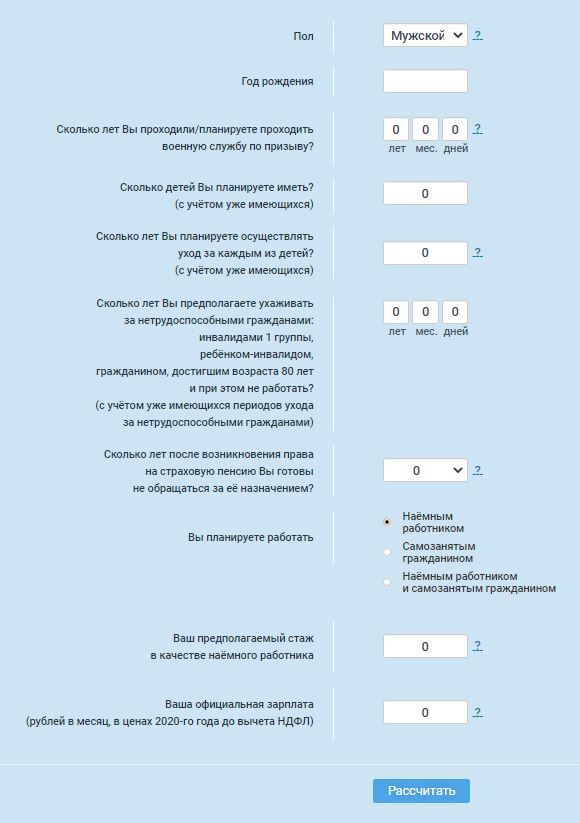

Самый быстрый и простой способ сосчитать свою возможную пенсию – воспользоваться пенсионным калькулятором ПФР http://www.pfrf.ru/eservices/calc.

Страховая пенсия по старости рассчитывается по формуле: сумма пенсионных коэффициентов умножается на стоимость одного пенсионного коэффициента в году назначения страховой пенсии, и прибавляется сумма фиксированной выплаты.

При расчете условного размера страховой пенсии помните, что максимальная заработная плата до вычета НДФЛ, облагаемая страховыми взносами, — 107 666 рублей в месяц.

Полученная сумма будет указана по текущим ценам, без учета индексаций!

5. На что нужно обратить внимание при обращении в ПФР?

С 2025 года и позднее, чтобы получить пенсию, нужен стаж от 15 лет и от 30 баллов в сумме ИПК. За каждый род деятельности и страховые периоды они начисляются по-разному. Узнать эти периоды можно по ссылке.

Получение права на страховую пенсию зависит от года назначения страховой пенсии:

С этой таблицей и таблицей коэффициентов для расчета страховой пенсии при отсрочке обращения за ее назначением можно подробнее ознакомиться по ссылке.

6. Как узнать, где моя накопительная часть?

Это можно узнать в личном кабинете на сайте ПФР https://es.pfrf.ru или в своем негосударственном пенсионном фонде.

Также на портале госуслуг можно заказать справку о состоянии пенсионного счета.

Индивидуальные предприниматели и самозанятые получают минимальное количество ИПК, трудовой стаж учитывается.

Также при расчете пенсии необходимо учитывать ее минимальный размер в зависимости от региона прописки. Ознакомиться с такой таблицей, а также с минимальными размерами фиксированной выплаты по каждому виду пенсий можно по ссылке.

Трудящиеся в социально значимых сферах могут узнать о начисляемых им надбавках у своего работодателя.

Помните, что уплачиваемые налоги никак не влияют на нашу пенсию. На нее влияют только страховые взносы.

За последние пятнадцать лет в пенсионной системе России произошла реформа.

Из-за множества изменений которых многие граждане не понимают, сколько они будут получать в старости, за что и как рассчитываются выплаты.

Сегодня мы обсудим этот вопрос в статье.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефону 8 (800) 302-76-93. Это быстро и бесплатно !

Как складывается пенсия?

Будущая пенсия формируется за счет отчислений работодателей в Пенсионный фонд – 22% от размера заработной платы и перечислений.

С 2002-го часть этой суммы, а именно 6%, может отчисляться на накопительную пенсию, она учитывается на отдельном счете будущего пенсионера.

16% — это страховая часть. Они отличаются тем, что самому пенсионеру принадлежит лишь накопительная часть, которую он сможет далее получить либо долями за каждый месяц, либо единовременной денежной выплатой.

Если после его смерти на накопительном счете что-то осталось, эти деньги перейдут по наследству ближайшим родственникам.

По достижении старости пенсионер имеет право:

- забрать из ПФР деньги, которые накопились от 6-процентных взносов работодателя и получать только страховую пенсию;

- получать страховую пенсию и накопительную: сумму от 6-процентных взносов, разделенную на 234 месяца (это средний возраст дожития, установленный ПФР).

Она назначается, если накоплено определенное число пенсионных баллов и страховой стаж (в 2017-м – 8 лет, с 2024 – 15) и включает в себя все прошлые отчисления работника.

Об условиях назначения страховой пенсии по старости читайте здесь.

Из чего состоит страховая часть?

Размер страховой пенсии напрямую зависит от заработка, с которого платились взносы в Пенсионный фонд. Каждый год человеку присваиваются пенсионные баллы (ИПК) в зависимости от сумм, поступивших в ПФР.

Поскольку в 2016 и 2017 годах государство установило мораторий на накопительные взносы 6%, все 22% идут на страховую часть. Один балл начисляется примерно с 7300 рублей ежемесячной зарплаты.

Однако от количества ИПК зависит только часть пенсии, вторую часть составляет фиксированная выплата. На данный момент она составляет 4805 рублей 11 копеек.

Сумма будущих выплат по старости рассчитывается по формуле: ФВ+ИПКхСИПК, где ФВ – установленная фиксированная выплата, СИПК – стоимость 1-го ИПК, ИПК – сумма пенсионных баллов. На данный момент это 78 рублей 58 копеек.

Государством устанавливается максимальное количество ИПК, которое может быть начислено за 12 месяцев. В 2017-м – 8,26.

Как рассчитывается?

Намеренно упростим расчет, приняв, что ни зарплата, ни сумма, с которой получают 1 ИПК, не меняется уже на протяжении нескольких лет.

Человек проработал 15 лет и получал 20 000 рублей каждый месяц от работодателя.

Таким образом, он накопил 15х(20 000/7300)=41 ИПК.

Его пенсия составит 4805,11 (фиксированная выплата) + 41 (количество пенсионных баллов)Х78,58= 8026,89, то есть чуть более восьми тысяч рублей.

О том, как можно узнать страховую часть своей пенсии, читайте тут.

Минимальные выплаты в 2017 году

Индивидуальный пенсионный коэффициент не может быть ниже определенного государством значения при начислении выплаты.

Сейчас она равна 11,4. Таким образом, наименьший возможный размер 4805,11+11,4х78,58= 5700 рублей 92 копейки.

Как влияют на ее размер периоды, когда человек не работал?

В жизни человека случаются периоды, когда он по тем или иным причинам не работает. Соответственно, страховые взносы в ПФР не перечисляются, ИПК не накапливаются. Однако за некоторые из таких периодов можно получить пенсионные баллы:

- 1,8 в год – в период службы в армии по призыву; ухода за первым ребенком, пока ему не исполнится полтора, инвалидом 1 группы, престарелым старше 80 лет или ребенком-инвалидом; проживания супругов солдат и офицеров в местностях, где они не могут трудоустроиться (не больше 5 лет); проживания за границей супругов дипломатических работников и сотрудников консульств (не более 5 лет).

- 3,6 – в период ухода за 2-м ребенком до того, как ему будет полтора годика.

- 5,4 – при уходе за третьим и последующими детьми, которым меньше 1,5 лет.

Все остальные периоды в страховой стаж и пенсию не входят.

Таким образом, страховую пенсию получают все граждане РФ, проработавшие не менее установленного законом срока и накопившие ИПК со взносов работодателей в Пенсионный фонд. Она состоит из фиксированной части и части, зависящей от размера заработка. Минимальный размер пенсии в 2017-м 5 700 рублей, средний – около 12 тысяч.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему - позвоните прямо сейчас:

Уже несколько лет формирование и назначение страховой пенсии по старости происходит по новым правилам, установленным законом 400-ФЗ. О том, как назначается и рассчитывается пенсия по старости, из каких частей состоит, вы узнаете из нашей статьи.

Назначение пенсии по старости

Главная особенность расчета страховой пенсии по старости состоит в том, что пенсионные права каждого гражданина за каждый год переводятся в индивидуальные пенсионные коэффициенты — пенсионные баллы. А при назначении пенсии накопленные баллы переводятся в рубли.

Указанная пенсия может быть назначена только при одновременном выполнении трех основных условий:

- достижение гражданином пенсионного возраста;

- наличие у гражданина страхового стажа определенной продолжительности (т.е. наличие минимального стажа уплаты страховых взносов);

- наличие у гражданина индивидуального пенсионного коэффициента, минимальный размер которого установлен законом.

Дадим несколько комментариев, связанных с пенсионным возрастом. В конце 2018 года были внесены существенные изменения в пенсионное законодательство. Основные изменения были связаны с повышением пенсионного возраста на пять лет. К 2028 году пенсионный возраст мужчин будет составлять 65 лет, а женщин – 60 лет.

Однако повышаться пенсионный возраст будет постепенно. Пенсионный возраст для страховой пенсии по старости в 2020 году составляет 60,5 лет для мужчин и 55,5 лет для женщин. Более того, граждане, которые до принятия закона должны были выйти на пенсию в 2019 — 2020 годах, смогут стать пенсионерами на шесть месяцев раньше того пенсионного возраста, который предусмотрен для указанных годов.

Из каких частей состоит пенсия по старости

Пенсия по старости состоит из двух частей – страховой части и фиксированной выплаты.

Страховая часть. Размер страховой части определяется как произведение индивидуального пенсионного коэффициента (ИПК) гражданина на стоимость одного пенсионного балла.

Индивидуальный пенсионный коэффициент (ИПК) – это текущая сумма пенсионных баллов, заработанная гражданином. Каждый календарный год производится перерасчет страховых взносов, выплаченных работодателем в пользу своего работника, в пенсионные баллы. Каждый год баллы суммируются и, соответственно, определяется текущее значение ИПК будущего пенсионера (величина ИПК растет).

Стоимость пенсионного балла – это выраженная в рублях цена одного балла, устанавливаемая государством ежегодно. До недавнего времени стоимость пенсионного балла устанавливалась с учетом инфляции прошлого года с 01 февраля, и уточнялась с 01 апреля. Стоимость пенсионного балла ежегодно возрастала не менее чем на величину годового роста индекса цен.

Начиная с 2019 года, индексационный порядок установления стоимости пенсионного балла отменен. Законом 350-ФЗ утверждена стоимость одного пенсионного балла на каждый год до 2024 года, включительно. Ежегодно с 1 января будет устанавливаться стоимость балла, указанная в законе 350-ФЗ.

При назначении пенсии будущему пенсионеру его ИПК (то есть сформированная сумма пенсионных баллов) умножается на текущую стоимость одного балла и в результате получается размер страховой части страховой пенсии.

Фиксированная выплата. Это некая сумма в рублях, устанавливаемая в качестве дополнительной выплаты к страховой пенсии. Эту выплату получают все пенсионеры, которым назначена страховая пенсия по старости. Величина этой выплаты устанавливается государством ежегодно.

Ответ на вопрос о том, из чего же состоит страховая пенсия,выплачиваемая по старости, дан выше. Две описанные выше составные части (ИПК и фиксированная выплата), из которых состоит пенсия, фактически и определяют её размер.

С более подробной информацией об индивидуальном пенсионном коэффициенте , а также о фиксированной выплате можно ознакомиться в других наших статьях.

Страховая пенсия по старости с 2020 года

Для назначения такой пенсии в 2020 году должны быть выполнены следующие условия:

- гражданином должен быть достигнут пенсионный возраст 60,5 лет (мужчины) и 55,5 лет (женщины), а возраст для госслужащих — 61,5 и 56,5 лет;

- гражданин должен иметь не менее 11 лет страхового стажа;

- величина индивидуального пенсионного коэффициента (ИПК) (общая сумма пенсионных баллов) должна быть не менее 18,6.

Стоимость одного пенсионного балла в 2020 году (с 01 января) составляет 83 рубля.

Величина фиксированной выплаты с 01 января этого же года составляет 5 686 рублей 25 копеек.

Страховой стаж для пенсии по старости

Страховой стаж — это суммарная продолжительность периодов работы и (или) иной деятельности. Имеются две группы периодов для расчета страхового стажа:

- первая группа – периоды, учитываемые при определении права на страховую пенсию. Главная особенность первой группы периодов состоит в том, что в течение этих периодов уплачивались (как правило, работодателем) страховые взносы в Пенсионный фонд РФ;

- вторая группа – это так называемые периоды, засчитываемые в страховой стаж. Эти периоды не являются страховыми, но они засчитываются в страховой стаж.

Минимальная величина страхового стажа в 2020 году составляет 11 лет. Но в 2024 году и в последующие годы минимальный страховой стаж для назначения страховой пенсии по старости будет составлять 15 лет.

Необходимая продолжительность страхового стажа определяется на день достижения гражданином пенсионного возраста. В 2020 году это – тот день, когда мужчине исполнилось 60,5 лет, а женщине -– 55,5 лет.

Отдельно отметим, что наличие минимального страхового стажа не влияет на исчисление размера страховой пенсии. Этот стаж является только условием назначения страховой пенсии по старости.

С более подробной информацией о страховом стаже можно ознакомиться на другой странице нашего сайта.

Досрочная пенсия по старости

Законодательство РФ предусмотрены возможности досрочного выхода на пенсию для граждан с большим стажем и граждан различных категорий.

Для работников с большим стажем законом предусмотрена возможность выйти на пенсию на два года раньше положенного. Для этого мужчинам понадобится стаж не менее 42 лет, а женщинам — не менее 37. Воспользоваться льготой смогут только те, кто достиг возраста 60 и 55 лет соответственно.

С более подробной информацией о досрочной пенсии можно ознакомиться в другой статье.

Читайте также: