Изменение в пенсионной системе реферат

ОГЛАВЛЕНИЕ

ВВЕДЕНИЕ 3

ГЛАВА 1 УПРАВЛЕНИЕ СРЕДСТВАМИ ПЕНСИОННЫХ НАКОПЛЕНИЙ 5

1.1. Пенсионный фонд Российской Федерации 5

1.2 Негосударственные пенсионные фонды 8

ГЛАВА 2 ПЕНСИОННАЯ РЕФОРМА В РОССИЙСКОЙ ФЕДЕРАЦИИ 12

2.1. Структура пенсионной системы РФ 12

2.2 Ход пенсионной реформы 19

2.3 Результаты текущей пенсионной реформы 24

ЗАКЛЮЧЕНИЕ 27

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ И ЛИТЕРАТУРЫ 29

ВВЕДЕНИЕ

Представленная работа посвящена теме – «Пенсионная реформа в Российской Федерации. Основные этапы развития».

Вопросы пенсионного обеспечения занимают важное место в экономической и социальной политике любого государства. В России от величины пенсионных выплат зависит уровень жизни четверти населения, социальные взносы во многом определяют налоговую нагрузку на фонд оплаты труда. За последние 20 лет в нашей стране проведено четыре реформы пенсионного законодательства, три раза принципиально изменяли налоговое законодательство или законодательство о социальных взносах. При этом проблемы пенсионного обеспечения не решены и коэффициент замещения (отношение средней пенсии к средней заработной плате) остается одним из самых низких среди стран, где пенсионная система охватывает все население.

Согласно статистике, соотношение пенсионного населения к трудоспособному, стремительно снижается, что, безусловно, приведет к невозможности обеспечения государством достойной пенсией будущих пенсионеров. Пенсионный фонд не будет обладать достаточными пенсионными накоплениями из-за отсутствия необходимого количества работающих граждан.

Данные тенденции побуждают Правительство РФ к принятию ряда мер по изменению демографической ситуации в стране. Изъяны и противоречия, накопившиеся в старой пенсионной модели, поставили ее на грань кризиса, из которого за счет косметических изменений старого пенсионного законодательства, нельзя было выйти. Речь могла идти только о создании новой модели системы пенсионного обеспечения, которая была бы свободна от недостатков и противоречий, характерных для прежней модели.

Ведь за последние годы в стране произошли коренные изменения, преобразившие социально-экономический облик России, поставившие на повестку дня совершенно новые задачи.

Целью данной курсовой работы является определение состояния и перспектив развития пенсионной системы РФ, роли Пенсионного фонда в осуществлении пенсионной реформы.

Для достижения поставленной цели необходимо решить следующий круг задач:

- описать структуру, и состояние пенсионного фонда РФ и негосударственных пенсионных фондов;

- проследить динамику и перспективы развития пенсионной системы России;

- ознакомиться с сущностью и результатами пенсионной реформы.

Теоретическую базу работы составили научные труды и учебная литература по праву социального обеспечения.

Нормативную базу работы составили Конституция РФ, федеральные законы и иные нормативные акты.

Структура работы включает в себя введение, две главы, объединяющие пять параграфов, заключение и список использованных источников и литературы.

ГЛАВА 1 УПРАВЛЕНИЕ СРЕДСТВАМИ ПЕНСИОННЫХ НАКОПЛЕНИЙ

1.1. Пенсионный фонд Российской Федерации

Пенсионный фонд Российской Федерации (ПФР) - один из наиболее значимых социальных институтов страны. Это крупнейшая федеральная система оказания государственных услуг в области социального обеспечения в России.

ПФР был образован 22 декабря 1990 года Постановлением Верховного Совета РСФСР №442-1 «Об организации Пенсионного фонда РСФСР» для государственного управления финансами пенсионного обеспечения, которые было необходимо выделить в самостоятельный внебюджетный фонд. С созданием Пенсионного фонда в России появился принципиально новый механизм финансирования и выплаты пенсий и пособий. Средства для финансирования выплаты пенсий стали формироваться за счет поступления обязательных страховых взносов работодателей и граждан.

Первоначально денежные средства в виде пенсионных отчислений поступают в Пенсионный Фонд России (ПФР).

Пенсионный фонд РФ выполняет функции по пенсионному обеспечению граждан РФ.

Главная > Реферат >Экономическая теория

Федеральное агент СТВО по ОБРАЗОВАНИ ю

Федеральное государственное образовательное учреждение

высшего профессионального образования «Российский государственный университет туризма и сервиса»

Институт сервиса (г. Москва) (филиал)

Кафедра « Информационные и коммуникационные технологии в сфере сервиса»

Факультет: «Связи с общественностью»

Реферат по дисциплине "Социальная политика РФ "

Тема реферата: «Пенсионная система и её реформа в РФ»

Выполнила: Скугарева О.Ю.

студентка 2-го курса

Проверил: профессор Чаевич А.В.

Раздел 1. Пенсионная система России. Виды пенсионного страхования 4

Раздел 2. Виды государственных пенсий 8

Раздел 3. Понятие «трудовая пенсия» 9

Список использованной литературы 13

Основными причинами по коренному изменению пенсионных отношений стали следующие: низкий размер пенсии, малый учёт вклада тех, кто много зарабатывает и делает большие пенсионные взносы, сложность и запутанность пенсионного законодательства, невозможность заранее рассчитать каждому свою пенсию.

Принятие новых законов в конце 2001 года, которые дали старт новой пенсионной реформе позволяют решить несколько задач.

Первая задача пенсионной реформы – вывести скрытые части зарплат из тени и увеличить за счёт этого поступления средств для выплаты пенсий сегодняшним пенсионерам. С учетом размеров скрытой части заработной платы здесь возможен рост в 2 – 2,5 раза. И это даёт основание прогнозировать такой же рост пенсий, - естественно, при условии предсказуемого получения доходов.

Без серьёзных стимулов ни работники, ни тем более работодатели не будут торопиться выводить заработные платы из тени – из конвертов страховых схем и т. п.

Следовательно, второй задачей пенсионной реформы является создание стимулов для работающих к полной уплате взносов со всего объёма своих доходов. А для этого была отменена система учёта пенсионных прав (по стажу работы и по размеру заработка за два последних года), поскольку она не полностью учитывает вклад каждого человека в доходы пенсионной системы. Новая пенсионная модель, во–первых, учитывает весь денежный капитал, внесённый каждым россиянином за каждый год и месяц своего трудового стажа, и, во–вторых, закрепляет их в виде обязательств государства персонально перед каждым работником. А потом после его выхода на пенсию, эти обязательства должны выполняться в полном объеме, с учётом всех повышений и индексаций, проводившихся за годы его трудовой деятельности.

При этом средства, перечисляемые в пенсионную систему, должны обеспечивать гражданину более высокий доход, чем сбережения их в банке или страховой компании.

Наконец, третья задача, которую должна решить реформа, - это обеспечить прозрачность пенсионной системы. Обязательства государства перед гражданами по пенсионным выплатам должны выражаться не в процентах и годах, а в рублях. И каждый год работник должен получать отчёт о состоянии заработанных им пенсионных прав – в каком объеме перечислены взносы за него его работодателем, каков общий объём пенсионного капитала, начисленного ему за все годы работы, в каких объёмах он индексировался и т. д. Официальные уведомления об этом каждый россиянин, застрахованный в системе обязательного пенсионного страхования, должен получать ежегодно. И в случае несогласия сможет добиться их изменения.

Решив эти основные и ряд ещё более частных задач, пенсионная реформа позволит сформировать новую пенсионную модель – более простую, более удобную для расчётов, более понятную гражданам. И, главное, обеспечивающую более высокий уровень пенсий – как нынешним пенсионерам, так и будущим поколениям россиян.

Раздел 1. Пенсионная система России. Виды пенсионного страхования.

Предполагается, что новая модель пенсионной системы гарантирует каждому получение пенсии, которая будет безусловно обеспечивать прожиточный минимум и напрямую зависеть от страховых взносов на обязательное пенсионное страхование, исчисляемых исходя из размера получаемой зарплаты.

Иными словами, пенсия по новым правилам не будет назначаться государством, её должен будет зарабатывать сам гражданин. Полностью по новой модели пенсия будет начисляться лишь тем, кто только недавно (после 1 января 2002г.) начал свою трудовую деятельность.

Но люди работали и до начала пенсионной реформы и уже заработали некоторое право на пенсию. По старым правилам пенсия рассчитывалась исходя из трудового стажа работников и их заработка. Для тех, кто, заработав ту или иную пенсию в рамках старой пенсионной модели, будет продолжать работу в рамках модели новой, законодательно предусмотрена конвертация прав на пенсию.

С 1 августа 2003г. по 1 июля 2004г. в рамках пенсионной реформы Пенсионным фондом будет производиться сбор сведений о трудовом стаже работников, накопленном до начала пенсионной реформы (то есть до 1 января 2002г.). Эти сведения будут занесены на лицевые счета застрахованных лиц, чтобы в последующем учесть их при расчете пенсии по новым правилам.

Вся работа по сбору и предоставлению этой информации законом возложена на страхователей, в частности, на организации, индивидуальных предпринимателей и физических лиц, добровольно уплачивающих страховые взносы.

Пенсионное обеспечение – базовая и одна из самых важных социальных гарантий стабильного развития общества, поскольку непосредственно затрагивает интересы нетрудоспособного населения (свыше 25-30% населения) любой страны, а косвенно практически все трудоспособное население.

Тем более важное значение оно приобретает в период радикальной экономической перестройки в России, где в настоящее время проживает свыше 38,5 млн. престарелых, инвалидов и членов семей, потерявших кормильца.

Гарантия прав российских граждан на пенсионное обеспечение до достижения соответствующего пенсионного возраста обеспечена Конституцией России, где сказано:

«В Российской Федерации охраняются труд и здоровье людей, устанавливается гарантированный минимальный размер оплаты труда, обеспечивается государственная поддержка семьи, материнства, отцовства и детства, инвалидов и пожилых граждан, развивается система социальных служб, устанавливаются государственные пенсии, пособия и иные гарантии социальной защиты (ст.7, п.2), а также «Каждому гарантируется социальное обеспечение по возрасту, в случае болезни, инвалидности, потери кормильца, для воспитания детей и в иных случаях, установленных законом. Государственные пенсии и социальные пособия устанавливаются законом. Поощряются добровольное и социальное страхование, создание дополнительных форм социального обеспечения и благотворительность» (ст.39).

Для систематического изложения основных прнципов реформирования пенсионной системы России необходимо первоначально уточнить объект реформирования (определить основные понятия, виды и формы пенсионного обеспечения нашей стране, обосновать базовые принципы государственного пенсионного страхования, сравнить с передовой зарубежной практикой и т.п.), сформулировать актуальные проблемы, препятствующие стабильному развитию пенсионной системы.

Пенсионные системы в практике большинства, как экономически развитых, так и развивающихся государств включают в себя несколько основных элементов (см. Рисунок 1).

Виды пенсионного страхования

Рисунок 1 - Виды пенсионного страхования

Правоотношения, связанные с обязательным пенсионным страхованием в Российской Федерации за счет средства бюджета Пенсионного фонда Российской Федерации, в том числе за счет средств бюджета в соответствии с настоящим Федеральным законом, регулируются законодательством Российской Федерации. Правоотношения, связанные с уплатой обязательных платежей на обязательное пенсионное страхование, в том числе в части осуществления контроля за их уплатой, регулируются законодательством Российской Федерации о налогах и сборах, если иное не предусмотрено настоящим Федеральным законом.

Обязательное пенсионное страхование – система создаваемых государством правовых, экономических и организационных мер, направленных на компенсацию гражданам заработка (выплат, вознаграждений в пользу застрахованного лица), получаемого ими установления обязательного страхового обеспечения.

Субъектами обязательного пенсионного страхования являются федеральные органы государственной власти, страхователи, страховщик и застрахованные лица.

Обязательное пенсионное страхование в Российской Федерации осуществляется страховщиком, которым является Пенсионный фонд Российской Федерации.

Страховщиками по обязательному пенсионному страхованию наряду с Пенсионным фондом Российской Федерации могут являться негосударственные пенсионные фонды в случаях и порядке, которые предусмотрены Федеральным законом.

Застрахованные лица – лица, на которых распространяется обязательное пенсионное страхование в соответствии с настоящим Федеральным законом. Застрахованными лицами являются граждане Российской Федерации, а также проживающие на территории Российской Федерации иностранные граждане и лица без гражданства.

Обязательным страховым обеспечением по обязательному пенсионному страхованию являются:

страховая и накопительная части трудовой пенсии по старости;

страховая и накопительная части трудовой пенсии по инвалидности;

страховая часть трудовой пенсии по случаю потери кормильца;

социальное пособие на погребение умерших пенсионеров, не работающих на день смерти.

Финансовые выплаты базовой части трудовой пенсии осуществляется за счет сумм единого социального налога (взноса), зачисляемых в федеральный бюджет, а финансирование выплаты страховой и накопительной частей трудовой пенсии – за счет средств бюджета Пенсионного фонда Российской Федерации. При этом финансирование выплаты накопительной части трудовой пенсии осуществляется за счет пенсионных накоплений, учтенных в специальной части индивидуального лицевого счета застрахованного лица.

Раздел 2. Виды государственных пенсий.

В соответствии с пенсионным законодательством Российской Федерации в настоящее время назначаются и выплачиваются трудовые и социальные пенсии, пенсии военнослужащим срочной службы, пенсии по инвалидности от военной травмы и от общего заболевания, участника войны и вдовам погибших и т.д.

В связи с трудовой и иной общественно - полезной деятельности, засчитываемой в общий трудовой стаж, назначаются следующие базовые виды пенсии:

по старости (по возрасту);

по случаю потери кормильца;

Пенсия по государственному пенсионному обеспечению – ежемесячная государственная денежная выплата, право на получение которой определяется в соответствии с условиями и нормами, установленными настоящим Федеральным законом, и которая предоставляется гражданам в целях компенсации им заработка (дохода), утраченного в связи с прекращением государственной службы при достижении установленной законом выслуги при выходе на трудовую пенсию по старости (инвалидности); либо в целях компенсации вреда, нанесенного здоровью граждан при прохождении военной службы, в результате радиационных или техногенных катастроф, в случае наступления инвалидности или потери кормильца, при достижении установленного законом возраста; либо нетрудоспособным гражданам в целях предоставления им средств к существованию.

Раздел 3. Понятие «трудовая пенсия».

С 1 января 2002 г. в России стартовала пенсионная реформа и вступили в силу законы, регулирующие пенсионное обеспечение.

Одним из основных «пенсионных» законов является Федеральный закон от 17.12.2001 № 173-ФЗ «О трудовых пенсиях в Российской федерации» (далее — Закон о трудовых пенсиях).

Согласно ст. 5 этого закона трудовая пенсия теперь состоит из трех частей:

Базовая часть трудовой пенсии — это фиксированная часть пенсии, размер которой устанавливается пенсионным законодательством. Периодически, с учетом темпов роста инфляции, размер базовой части трудовой пенсии будет индексироваться. Коэффициент индексации и ее периодичность определяются Правительством Российской Федерации (п. 6 ст. 17 Закона о трудовых пенсиях).

Размер страховой части трудовой пенсии согласно положениям Закона о трудовых пенсиях определяется исходя из суммы расчетного пенсионного капитала застрахованного лица, учтенного по состоянию на день, с которого указанному лицу назначается страховая часть трудовой пенсии.

Согласно ст. 2 Закона о трудовых пенсиях расчетный пенсионный капитал (который является базой для определения размера страховой части трудовой пенсии) - это учитываемая в порядке, определяемом Правительством Российской Федерации, общая сумма страховых взносов и иных поступлений в Пенсионный фонд РФ за застрахованное лицо и пенсионные права (в денежном выражении), приобретенные до вступления в силу Закона о трудовых пенсиях. Под пенсионными правами в данном случае нужно понимать имеющиеся у застрахованных лиц права на пенсионное обеспечение, которое могло бы быть им назначено по состоянию на 01.01.2002.

Накопительная часть трудовой пенсии предусмотрена только для возрастных групп, для которых установлена уплата страховых взносов на финансирование накопительной части трудовой пенсии, то есть для мужчин 1953 года рождения и моложе и женщин 1957 года рождения и моложе (см. ст. 22 Федерального закона от 15.12.2001 № 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации»; далее - Закон № 167-ФЗ). Размер накопительной части трудовой пенсии зависит от сумм пенсионных накоплений, учтенных в специальной части индивидуального лицевого счета конкретного застрахованного лица (п. 3 ст. 6 Закона о трудовых пенсиях и п. 3 ст. 9 Закона № 167-ФЗ).

Для того чтобы учесть в расчетном пенсионном капитале (от которого, как было сказано выше, зависит размер страховой части трудовой пенсии) пенсионные права, приобретенные застрахованными лицами до начала пенсионной реформы (то есть по состоянию на 01.01.2002), Законом о трудовых пенсиях предусмотрена так называемая конвертация (преобразование) этих пенсионных прав в расчетный пенсионный капитал (п. 1 ст. 30 Закона о трудовых пенсиях).

Расчетный пенсионный капитал на 01.01.2002 определяется исходя из размера пенсии, которая могла бы быть назначена застрахованному лицу на 01.01.2002.

Любая пенсионная система – это система социального вспомоществования. Её задачами является обеспечение средствами к жизни человека в старости, когда он утрачивает доходы от трудовой деятельности. Социальная функция пенсии, также должна обеспечивать достойные условия жизни для тех, кто не получал высоких заработных плат и не смог заработать большую пенсию. Поэтому пенсионная модель имеет функцию перераспределения.

Новая пенсионная модель призвана в большем объёме учитывать пенсионные обязательства государства перед теми, кто больше зарабатывает и больше вносит в общие средства пенсионной системы. А для этого – хотя бы частично персонифицировать средства, которые перечисляются в виде пенсионных платежей за каждого конкретного работника. Иными словами, в новой пенсионной системе объём перераспределяемых средств должен отчасти уменьшиться.

Новая модель, учитывая в большей мере обязательства государства перед каждым конкретным работником, в то же время при исчислении пенсий сглаживает различия в уровнях их доходов на протяжении трудовой деятельности.

Один из механизмов, позволяющих обеспечить это, - разделение пенсионного тарифа. Ведь персонифицированные права учитываются только в той части, которая поступает в бюджет Пенсионного фонда в виде страховых взносов, и составляет 14% от общего фонда оплаты труда. Вторая же половина – 14% взимается в форме налога, проводится через государственный бюджет и направляется на перераспределение. Да и страховые взносы направляются на финансирование текущих пенсионных выплат. А это означает, что новая пенсионная модель остаётся в значительной мере распределительной, основанной на солидарности поколений. И, если говорить о базовой пенсии, то источником её финансирования, конечно же, являются налоги с заработной платы более высокооплачиваемых граждан.

Таким образом, новая пенсионная модель, не ухудшая положение менее оплачиваемых, бедных, должна заинтересовать более оплачиваемых, богатых не скрывать свои доходы и платить с них налоги и взносы в Пенсионный фонд.

Список использованной литературы:

1. Социальная политика: Учебник / Под. ред. Н.А. Волгина. – М.: Экзамен, 2003. – 736с.

2. «Старый» трудовой стаж и «новая» пенсия (как заполнить форму СЗВ-К) (2-е изд., перераб. и доп.) / Под ред. Г.Ю.Касьянова. – М.: Информцентр ХХI века, 2004. – 200с.

3. Федеральный закон «О трудовых пенсиях в РФ» от 17 декабря 2001г. № 173-ФЗ в редакции Федерального закона от 31.12.2002 № 198-ФЗ.

4. Федеральный закон «О государственном пенсионном обеспечении в РФ» от 15 декабря 2001г. № 166-ФЗ в редакции Федерального закона от 30.06.2003 № 86-ФЗ.

5. Федеральный закон «Об обязательном пенсионном страховании в РФ» от 15 декабря 2001г. № 167-ФЗ в редакции Федерального закона от 31.12.2002 № 198-ФЗ.

В Российской Федерации, несмотря на положительные результаты реформ и изменения, ситуация с пенсионным обеспечением жителей, без исключения, пока не соответствует нынешним условиям.

Но, несмотря на принятые меры, ситуация с пенсионным обеспечением в условиях переходной экономики рыночной ориентации превратилась в одну из наиболее острых социальных и финансовых трудностей, чреватых перспективой не только дальнейшего снижения нынешнего уровня пенсий, но и к большому количеству неожиданных неблагоприятных социальных, финансовых и социально-политических результатов.

Для преодоления кризисных явлений, окружавших пенсионное обеспечение государства, была подготовлена теория его реформирования, ядром которой стало преобразование из одной пенсионной концепции в многоступенчатую. Важную роль в концепции негосударственного пенсионного обеспечения отводится институту профессионального пенсионного обеспечения, в результате которых он предназначен, чтобы гарантировать порядка 30-40% совокупного пенсионного дохода.

Целью данной курсовой является изучение пенсионной реформы в Российской Федерации, ее основных этапов и процессов реформирования.

Задачи, которые возникают при выполнении работы::

1) проанализировать в хронологическом порядке основные этапы пенсионной реформы и их результаты;

2) отметить цели пенсионной реформы;

3)Описание нормативно-правовых актов по данной теме;

4) отметить основные проблемы текущего этапа пенсионной реформы и пути их решения и др.

Объектом курсовой работы является пенсионная система Российской Федерации (Р.Ф).

Предметом исследования является состояние и перспективы пенсионной реформы в Российской Федерации(Р.Ф).

Научно-практическая значимость работы заключается в том, что выводы и предложения позволяют расширить степень исследований по проблемам пенсионного страхования.

Структура работы сформирована с учетом целей и задач и состоит из введения, двух глав, заключения и списка литературы.

Первая глава посвящена истории пенсионной системы, а вторая пенсионная реформа Российской Федерации (РФ) в настоящее время.

Историю концепции пенсий в нашей стране можно разделить на несколько этапов. Еще в восьмидесятых годах XIX века, в целях содействия развитию российской промышленности и торговли, на предприятии поднимался вопрос о создании Национального фонда страхования трудящихся от несчастных случаев на производстве и государственного пенсионного фонда трудящихся России . Пенсионный страховой Фонд появился в России в 1888 году на железных дорогах. Затем они начали формироваться в различных отделах. Фактически все без исключения государственные служащие являлись членами этих банков. Все крупные промышленные предприятия без исключения имели свои отдельные кассы или создавали совместные предприятия. Расчеты страховых ставок и актуарные расчеты пенсионных схем основаны на четкой сельской и отраслевой статистике, это не только таблицы смертности, но и таблицы инвалидности.

Эмеритальные кассы гарантировали выплаты пособий и пенсий своим участникам , их как правило , 4-х видов : (см. таабл.1)

По потери кормильца

Пособие по увольнению или сокращению штатов до установленного срока

1.Пенсии по возрасту - это ежемесячные пожизненные выплаты гражданам, достигшим установленного законом возраста в связи с их длительной трудовой и иной общественно полезной деятельностью и сопоставимые, как правило, с их последним заработком. В связи со вступлением в силу Федерального закона от 28.12.2013 № 400-ФЗ "О страховых пенсиях в Российской Федерации" трудовая пенсия по старости теперь является страховой пенсией по старости[5]

2.Пенсия по инвалидности - это ежемесячная денежная выплата, которая назначается и выплачивается гражданам в связи с установлением группы инвалидности в порядке, установленном законодательством и назначается на общих основаниях и на основаниях, установленных для военнослужащих.

3.Пенсия по потери кормильца - это ежемесячная выплата нетрудоспособным иждивенцам умершего (пропавшего) кормильца в качестве частичной компенсации за помощь, предоставленную им постоянным и основным источником средств к существованию.

4.Пособие по увольнению - это денежная сумма, выплачиваемая единовременно при увольнении, по определенным основаниям.

Второй этап развития пенсионной системы появился после Октябрьской социалистической революции. Одним из первых указов Советской России стал Указ от 10 ноября 1917 года «О повышении пенсий работникам, пострадавшим в результате несчастных случаев».В нем Совет народных комиссаров постановил: страховому товариществу предоставляется производить заимствования из Пенсионного фонда на увеличение пенсий пострадавшим от несчастных случаев. Во-первых, политика в этом вопросе была обусловлена желанием реализовать свои социально-экономические преобразования на основе прежних экономических отношений.[9] В сообщении от 30 октября 1917 года "О социальном страховании" отмечалось, что рабоче-крестьянское правительство начинает издавать указы о полном социальном страховании.[10]

Одновременно с социальным страхованием формируются и государственные различные организационно-правовые формы: социальное страхование и социальное обеспечение, которые имеют различные механизмы формирования и расходования средств.

С 1930-х годов государственная политика в сфере социальной защиты все больше фокусируется на формировании и расширении государственного обеспечения. В результате реформы социальной защиты пенсионное обеспечение было реализовано в виде государственного обеспечения. Расходы на пенсии для работающих пенсионеров стали финансироваться из бюджета, а выплата таких пенсий была передана органам социального обеспечения

Новый период начинается с формирования новой российской государственности и либерализации экономики. В соответствии с нынешней Конституцией, Российская Федерация является социальным государством, политика которого направлена на создание условий, обеспечивающих достойную жизнь и свободное развитие человека.[1] В Российской Федерации охраняются труд и здоровье людей, устанавливается гарантированный минимальный размер оплаты труда, обеспечивается государственная поддержка семьи, материнства, отцовства и детства, инвалидов и пожилых граждан, формируется система социальных служб, формируются государственные пенсии

В отличие от административно-командной системы, отличительными особенностями которых являются общественная собственность практически на все экономические ресурсы в новой экономической системе, наблюдается увеличение свободы экономических действий хозяйствующих субъектов, снятие ограничений на экономическую деятельность, раскрепощение предпринимательства.

Личность перестает быть объектом воздействия со стороны государства и строит отношения с окружающей реальностью по принципу свободного выбора норм, ценностей, правил. Безусловно, то что в переходный период, в течение которого происходит переход от прежней стабильной социальной системы к качественно новой, в различных сферах экономики, и, прежде всего, в социальной сфере, возникают кризисные ситуации.

Все пенсионные преобразования, проходившие в нашей стране можно разделить на несколько ключевых этапов.

1992 г. издан Указ Президента Российской Федерации № 1077" О негосударственных пенсионных фондах". Указ дал старт созданию и работе НПФ ( Негосударственный пенсионный фонд — акционерное общество , исключительной деятельностью которого является негосударственное пенсионное обеспечение.).[7]

А в 1995 году Гражданский кодекс ввел в законный оборот понятие "Фонд" как некоммерческая организация.[2]

1995 года Правительство утвердило "концепцию пенсионной реформы в Российской Федерации».[6]

В настоящее время ПФР ведет учет пенсионных прав каждого гражданина. Пенсионный фонд России устанавливает персональные данные для установления пенсии. На индивидуальном страховом счете гражданина содержится информация обо всех страховых взносах, т. е. накапливается будущая пенсия. Номер индивидуального лицевого счета (СНИЛС) указан на карточке обязательного пенсионного страхования (ОПС). Ежегодно ПФР (Пенсионный фонд России) рассылает уведомления, благодаря которым каждый может следить за состоянием личного пенсионного счета. Проект работает в 5 регионах страны

1998 год стал особенно важным для негосударственных пенсионных фондов. Вступил в силу Федеральный закон "О негосударственных пенсионных фондах". Этот закон определил деятельность по негосударственному обеспечению НПФ и их права. Он также зафиксировал новые концепции в пенсионной системе Российской Федерации, обязательства Фонда перед вкладчиками и участниками. [4] В тестовом режиме для целей пенсионного обеспечения использовался персонифицированный учет 1998 года, который в 2000 году охватил всех работающих жителей страны в 22 субъектах Российской Федерации (РФ)

В 1998 году была также показана программа новой пенсионной реформы в Российской Федерации, законопроекты которой были утверждены президентом в конце 2001 года.

В 2002 году была проведена новая пенсионная реформа, позволяющая Российской Федерации(РФ) перейти от принципов выравнивания солидарной пенсии( пенсия, которая была в СССР) к принципам распределения и накопления.

В 2004 году негосударственные пенсионные фонды получили право заключать договоры ОПС( обязательное пенсионное страхование). Граждане Российской Федерации имели возможность формировать и увеличивать накопительную часть пенсий за счет средств НПФ. По всем фондам были увеличены требования к размеру имущества для обеспечения уставной деятельности. С 1 января 2005 года сумма ИОУД( собственное имущество НПФ) должна быть не менее 30 миллионов рублей, а с 1 июля 2009 года - не менее 50 миллионов рублей.

В 2005 году Пенсионный фонд России начал выплачивать дополнительные средства инвалидам и ветеранам ВОВ ( Великая Отечественная Война) и их вдовам. ПФР также начал вести федеральный реестр граждан, имеющих право на получение государственной социальной помощи. 2007 год Начало осуществления программы пособий по материнскому капиталу. Владельцы этих сертификатов смогли перевести часть капитала или всю сумму на формирование пенсионных накоплений.

2008 года накопительная часть пенсии увеличивается до 6%, а страховая до 8% от заработной платы. С октября стартовал проект по государственному софинансированию накопительной части пенсий.

В 2010 году единый социальный налог (ЕСН) был заменен страховыми взносами. Максимальная сумма годовой заработной платы (з/п), влияющая на размер пенсий за 2010 год, составляет 415 тыс. рублей, за 2011 год эта сумма была увеличена до 463 тыс. рублей, а в 2012 году она равна 512 тыс. рублей.

2010 крупнейшая переоценка расчетного пенсионного капитала осуществляется с учетом стажа работы в советский период. Это увеличило пенсии действующих пенсионеров на 46%.

Пенсия стала делится только на 2 части – накопительную и страховую. Основная сумма была включена в страховую часть.

С 2010 года утверждена минимальная пенсия, превышающая прожиточный минимум пенсионера.

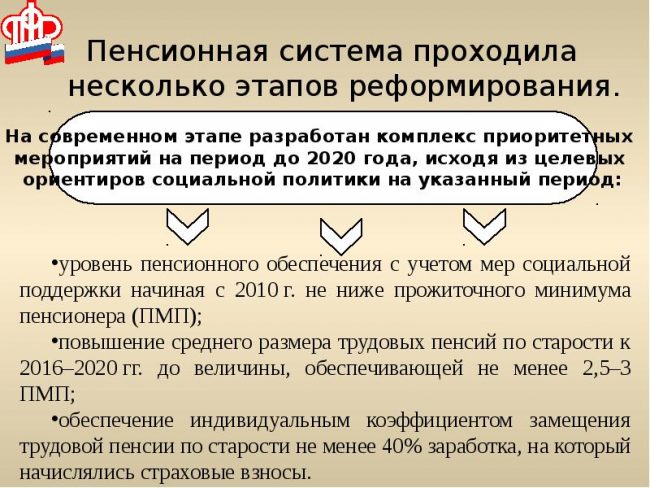

В 2013-2015 годах пенсионная реформа Российской Федерации (РФ) создает новый оборот - пенсионная система терпит значительные изменения: новая пенсионная формула для расчета страховой пенсии, вводится новый порядок формирования пенсионных прав с учетом трудового стажа, суммы страховых взносов и пенсионный возраст.

В 2014-2015 годах, россияне могут выбрать тариф на накопительную часть пенсии: 0% или 6%. В то же время, граждане делают свой выбор, пенсионные накопления не формируются - в 2014-2015 годах все страховые взносы идут на формирование страховой части пенсии.

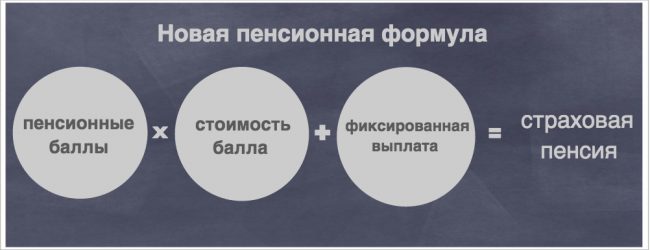

Реформа, которая вступила в силу в 2016 году, полностью отменяет привычную для всех граждан систему начисления в рублях. Отныне будущие пенсионеры будут рассчитывать свою пенсию в баллах - нормированной единице измерения пенсионных выплат. Накопительная система баллов рассчитывается для каждого пенсионера индивидуально, в зависимости от стажа и вредности работы.

В начале 2017 года, ряд положений пенсионного законодательства претерпели изменения :

продлен мораторий на индексацию пенсий для работающих получателей;

с 2017 года, пенсионный возраст государственных и муниципальных служащих была увеличена до 63 и 65 лет;

"замораживание" взносов в пенсионные накопления в рамках системы ОПС было продлено.

В настоящее время в 2018г в стране проводится плавное повышение пенсионного возраста.

Во сколько лет Россияне выходят на пенсию на данный момент

Внедрена система гарантирования пенсионных накоплений. Негосударственные пенсионные фонды проходят процедуру акционирования.

Сравнения страховой и накопительной пенсии

Реформа направлена на изменение существующей распределительной системы начисления пенсий, дополняя ее накопительной частью и персонифицированным учетом страховых обязательств государства перед каждым гражданином.

Основной целью реформы является результат долгосрочной финансовой сбалансированности пенсионной системы, повышение степени пенсионного обеспечения граждан и формирование стабильного источника для дополнительных доходов в социальную систему.

Суть реформы заключается в том, чтобы кардинально изменить взаимоотношения между работником и работодателем: повысить ответственность работников за обеспечение их старости, а кроме того повысить ответственность работодателя за уплату страховых взносов за каждого работника.

Цель пенсионной реформы: осуществление гарантированных статьей 39 Конституции прав граждан на пенсионное обеспечение по старости, в случае инвалидности, потери кормильца, в иных установленных законом случаях;

- формирование пенсионного обеспечения на основе государственного пенсионного страхования;

- дать дополнительный источник для повышения размера пенсии за счет инвестирования части пенсионных отчислений и поставить в зависимость размер пенсии от размера зарплаты(з/п).

Таким образом, из распределительного принципа выплаты пенсий Россия переходит к распределительному и накопительному. Это означает, что вместо того, чтобы все отчисления от работника, входящего в единый социальный налог, шли на выплату пенсии нынешним пенсионерам, некоторая их часть пойдет на индивидуальный счет этого конкретного работника и будет инвестироваться в различные финансовые инструменты, определенные государством.

Пенсионное законодательство Российской Федерации предусматривает:

- государственные пенсии: пенсия по возрасту, пенсия по старости, пенсия по инвалидности, социальная пенсия;

- трудовая пенсия: трудовая пенсия по старости, трудовая пенсия по инвалидности, трудовая пенсия по потере кормильца.

Право на государственные пенсии имеют: федеральные государственные служащие; военнослужащие; участники ВОВ(Великой Отечественной Войны); граждане, пострадавшие в результате радиации или техногенных катастроф; инвалиды, несовершеннолетние по случаю потери кормильца.

Под трудовой пенсией понимается ежемесячная денежная выплата для возмещения заработной платы или иного дохода, которую застрахованное лицо получило до установления трудовой пенсии или иждивенцев застрахованного лица в связи со смертью этих лиц. Право на пенсию по возрасту регулируется условиями и правилами, установленными пенсионным законодательством Российской Федерации (РФ).

Гражданам, не имеющим по каким-либо причинам права на трудовую пенсию, устанавливается социальная пенсия на условиях и в порядке, определенных Федеральным законом №166-ФЗ.

Страховое обеспечение по пенсионному страхованию составляет:

страхование и накопительная часть трудовой пенсии по старости;

страховая и накопительная части трудовой пенсии по инвалидности;

страховой часть трудовой пенсии в случае потери кормильца;

пособие по социальному обеспечению на погребение умерших пенсионеров, не работавших в день смерти.

Для получения пенсии по старости необходимо иметь стаж работы не менее 5 лет. В законодательстве проводится различие между понятиями трудового и страхового стажа.

Трудовой стаж -это общая продолжительность периодов работы и иной деятельности, считаются при определении права на отдельные виды пенсий по государственному пенсионному обеспечению и которые засчитываются в страховой стаж для получения трудовой пенсии, предусмотренной Федеральным законом "О трудовых пенсиях в Российской Федерации"

Страховой стаж понимается как учитываемая при определении права на трудовую пенсию суммарная продолжительность периодов работы и иной деятельности, в течение которых уплачивались страховые взносы в Пенсионный фонд Российской Федерации(ПФР), а также другие периоды, засчитываемые в страховой стаж.

Расчет страхового стажа требуемого для приобретения права на трудовую пенсию, производится в календарном порядке.

Из-за перемен, произошедших в конце восьмидесятых и начале девяностых годов, правительству России потребовалось реформировать пенсионную систему (ПС), которая действовала в Советском Союзе, и адаптировать ее к условиям рыночной экономики.

Советская ПС предусматривала предоставление пенсий за счет денег из госказны, тогда как в новых реалиях она оказалась нежизнеспособной. По этой причине правительство разработало масштабный план, соответственно с которым ПС должна была постепенно реформироваться до 2025 г.

Бесплатно по России

Этапы

Процесс реформирования ПС в России можно поделить на 4 основных этапа.

Развитие с 1990 года до первой реформы

В девяностых правительство приняло несколько законодательных актов, которые были направлены на то, чтобы сформировать систему обязательного пенсионного страхования (ОПС). Становление сегодняшней ПС РФ на данном этапе, в свою очередь, можно поделить на несколько важных стадий

Вступление в силу ФЗ «О пенсионном обеспечении в РСФСР» от 20 ноября 1990 г

Суть его состояла в том, чтобы ввести ОПС сотрудников организаций. Это позволило бы создать пенсионные фонды, которые гарантируют предоставление пенсионных выплат россиянам за счет взносов, совершаемых работодателем.

Таким образом, правительство надеялось подчеркнуть идею солидарности людей разного возраста, гарантировать нормальную старость людям. Уплачивать взносы нужно было обязательно. Нормы и условия совершения отчислений в фонды регламентировались государством.

Вступление в силу ФЗ «О правилах расчета и повышения пенсионных выплат» от 21 июля 1997 г. номер 113

Обусловлены изменения были тем, что зарплаты начали планомерно увеличивать. Это позволило увеличить и пенсионные выплаты. Однако после принятия данного закона пенсионное обеспечение стало зависеть от ИПК (индивидуального пенсионного коэффициента).

Пенсии рассчитывались по формуле, в которой в качестве параметров выступали:

- величина заработной платы в процентах;

- наработанный стаж;

- средняя зарплата гражданина;

- средняя заработная плата по России.

Принятие решающих Федеральных законов

- «О государственных пенсиях» от 15 декабря 2001 г. номер 166;

- «Об ОПС» от 15 декабря 2001 г. номер 167;

- «О трудовых пенсионных выплатах» от 17 декабря 2001 г. номер 173;

- «Об инвестициях в накопительную часть пенсионного обеспечения» от 24 июля 2002 г. номер 111.

Главная цель принятия перечисленных законов – повышение уровня жизни россиян посредством увеличения пенсий. Соответственно с данными законопроектами, пенсии должны были быть расширены за счет накопительной части. Теперь пенсионное обеспечение стало зависеть лишь от зарплаты и объема взносов в фонд, а не от рабочего стажа.

Принятие ФЗ «О страховых пенсиях» от 28 декабря 2013 г. номер 400

Данный законопроект дал возможность назначать страховые выплаты россиянам, застрахованным соответственно с законодательным актом 2001 г., вне зависимости от накопительной пенсии. Страховые пенсии предназначались для россиян, которые имели проблемы со здоровьем, потеряли работоспособность, лишились кормильца.

Реформа 2015 года

С 1992 г. демографическая обстановка в России стала ухудшаться, что спровоцировало уменьшение числа работоспособных граждан. В подобных условиях правительству приходилось за счет бюджетных средств отчислять деньги в ПФР, чтобы полностью удовлетворить нужды по покрытию выплат пенсионерам. Для решения проблемы с недостатком денег правительство запланировало проведение долгосрочной пенсионной реформы.

Основным изменением стало введение страхового стажа, который позволял россиянам быть уверенными в том, что в пожилом возрасте они обязательно получать хотя бы минимальные выплаты. Однако при этом для оформления трудового пенсионного обеспечения стало необходимо наработать установленный законодательно стаж.

Еще одним изменением 2015 г. являются пенсионные баллы (ПБ), которые россияне должны были копить, будучи официально трудоустроенными. Число ПБ стало зависеть от объема взносов в ПФР, которые осуществлял наниматель.

Сторонники измененной системы подсчета пенсионного обеспечения полагали, что она достаточно эффективна для всех россиян, заботящихся о собственной старости. Однако были и те, кто не поддерживал изменения, указывал на их существенные минусы.

Так, показатель обязательного стажа начал постепенно повышаться. До 2015 г. он равнялся 5 годам, тогда как к 2024 г. он станет равен минимум 15 годам. Аналогично дело обстояло и с ПБ – в 2015 г. минимально необходимое их количество равнялось 6.6, а к 2025 г. должно стать равно 30.

Реформа 2017

В 2016-2017 гг. стали выдвигаться инициативы об увеличении возраста выхода на пенсию в Российской Федерации. Некоторые из них были согласованы с правительством и утверждены ФЗ «Об изменении некоторых законодательных актов» от 23 мая 2016 г. номер 143.

Сначала данные нововведения отразились на сотрудниках государственных структур, возраст выхода на пенсию которых в 2017 г. повысили на полгода. Тогда он стал равняться 55.5 годам для женщин и 60.5 годам для мужчин. Плановое увеличение возраста правительство намеревалось проводить поэтапно.

Еще одно изменение 2017 г. – повышение отчислений в ПФР для самозанятых граждан. Если россиянин занимался предпринимательством, он должен был своевременно ознакомиться со сведениями, касающимися величины обязательных отчислений. Также с 2017 г. администрировать страховые отчисления стала ФНС. ПФР продолжил администрировать отчисления, сделанные до 2017 г., и добровольные взносы.

Кроме того, в том же году повысилась фиксированная выплата (из-за февральской и апрельской индексаций). Это привело к тому, что размер минимального пенсионного обеспечения увеличился. Гарантированное увеличение назначалось автоматически, без участия россиян. Государственные пенсии повысились на 2.6 процента.

Пенсионная реформа 2019 года

Последние изменения произошли в текущем году — начался новый этап реформирования ПС РФ, на котором возраст выхода на пенсию будет постепенно повышаться (с 55 до 60 лет для женщин, с 60 до 65 лет для мужчин).

Нововведения касаются большей части россиян, однако предусмотрены определенные льготы для людей, занимающих должности из установленного законодательно специального перечня (врачи, актеры, учителя). Также льготные условия действуют для тех, кто живет в северных регионах; матерей с минимум 3 детьми; граждан, стаж которых превышает 42 года (для мужчин) или 37 лет (для женщин).

Изменения пока не затронули тех, кто работает на вредных производствах. Кроме того, реформа не распространяется на вопросы, связанные с пенсиями работников силовых структур, служащих армии и чиновников.

Их пенсионные права регламентируются отдельными законопроектами. По этой причине многие СМИ описывали данную ситуацию так, будто для перечисленных групп граждан пенсионный возраст вовсе не увеличивается, что расходится с действительностью.

Планируется, что увеличение возраста выхода на пенсию даст возможность перенаправить частично освободившийся бюджет ПФР на повышение пенсионных выплат (примерно на 1000 руб. в год). По факту, это повышение уровня жизни пожилых россиян за счет людей, не достигших пенсионного возраста.

Законодательной базой реформы считается законопроект об улучшении пенсионного законодательства (Государственная Дума приняла закон в окончательном чтении 27.09.2018 г.). Совет Федерации одобрил закон 03.10.2018 г. Тогда же Владимир Путин подписал закон.

Сегодня увеличение пенсионного возраста из-за старения населения считается общемировой тенденцией, осуществляется почти в каждой стране.

Новая реформа, разумеется, скажется и на других сторонах общественной жизни в Российской Федерации (ситуация на рынке труда, занятость, реализация национальных проектов и даже семейный уклад).

Пока что большая часть россиян отрицательно воспринимает реформу. Те, кто поддерживает изменения, считают, что данная реформа необходима для развития России в долгосрочной перспективе.

Что представляет собой пенсионная система сегодня

Сегодня российская ПС делится на 3 категории:

- Государственные пенсии. Государственной структурой, которая отвечает за назначение пенсионного обеспечения, считается ПФР. Государственная пенсия предоставляется россиянам из российской казны, распределяется среди людей, относящихся к определенным категориям граждан.

- ОПС. Сюда относятся выплаты из ПФР либо НПФ. Назначаются большей части трудоустроенных граждан по достижении ими определенного возраста.

- Негосударственные пенсии. Сюда относятся выплаты из НПФ. Назначены такие выплаты могут быть гражданину, который заключил договор с негосударственным фондом для обеспечения повышенного уровня жизни на пенсии. Отчисления делаются непосредственно физлицом. При этом любая фирма может гарантировать своим работникам негосударственную пенсию, заключив договор с НПФ.

Окажется ли эффективна пенсионная реформа – покажет время. Возможно, повышение пенсионного возраста приведет к положительным для российских граждан изменениям в будущем.

Полезное видео

Предлагаем посмотреть интересное видео по теме:

Читайте также: