Негосударственные пенсионные фонды и их значение

Система пенсионного обеспечения претерпевает в нашей стране регулярные изменения, ее реформа не прекращается ни на год. Обязательное пенсионное страхование позволяет не только обеспечить пенсионеров, но и скопить средства будущим получателям пенсий.

НПФ – это одно из средств осуществления таких накоплений и обеспечения будущим старикам их достойной в финансовом отношении старости. Что же это такое, как работает, и как сотрудничать с такими организациями – поговорим в статье.

Бесплатно по России

Общая информация

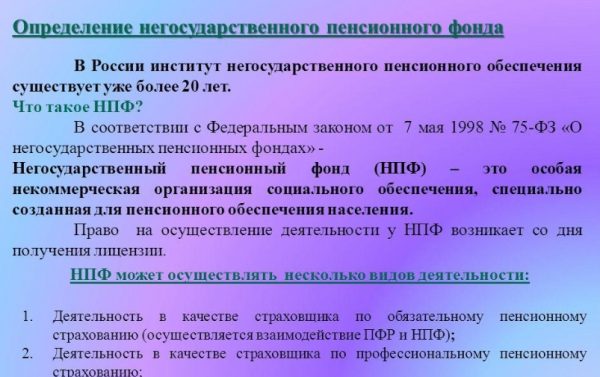

Аббревиатура НПФ является общепринятой и расшифровывается как негосударственный пенсионный фонд. В более широком смысле к этому понятию также относят и управляющие организации, которые созданы в целях управления тем или иным фондом.

Как устроен негосударственный пенсионный фонд

Управлять накоплениями граждан на будущий заслуженный отдых в соответствии с законом может лишь организация. Предприниматель или физическое лицо в целях исключения рисков не могут осуществлять подобную деятельность.

Ранее такая организация создавалась в некоммерческой форме. С 2016 года все эти фонды должны были быть реорганизованы в акционерные. Исключение – не осуществление деятельности в рамках обязательного страхования, а только добровольного. Но и в последнем случае с 2019 года такое компании должны были быть преобразованы.

Для начала деятельности компания должны пройти регистрацию, а после обратиться в Центробанк с заявлением о выдаче лицензии и соответствующим пакетом документов. После получения разрешения фонд может привлекать клиентов, управлять их накоплениями. При этом вся деятельность должна строго подчиняться законодательным требованиям.

Какими законами регулируется работа фонда

Деятельность рассматриваемых фондов влияет не только на размер и вообще возможность получения будущим пенсионером накопительной части пенсии, но и на стабильность всей государственной пенсионной системы в целом. Следовательно, со стороны государство необходимо правовое регулирование создания и работы таких организаций.

Базовым нормативным документом в этой сфере является закон, регулируются систему пенсионного страхования, он имеет номер 167-ФЗ и был подписан Президентом 15.12.2001. После издания акта он претерпел многочисленные изменения, которые следует учитывать.

Непосредственно работу фондов регламентирует закон 75-ФЗ от 07.05.1998 также в свежей редакции.

Документом установлены:

- основные термины;

- порядок создания и функционирования фондов;

- гарантии исполнения ими своих обязательств;

- основные правила инвестирования;

- предоставление им отчетности и ведение учета;

- правила контроля за его деятельностью;

- прекращение его работы;

- порядок реорганизации при необходимости.

Поскольку контролирующим государственным органом в сфере деятельности фонда выступает Банк России, то в пределах своей компетенции он также издает правовые акты.

В частности, его инструкциями и указаниями регулируются:

- правила выдачи лицензии (перечень необходимых документов, требования к соискателям, процедура);

- порядок предоставления сведений из реестра лицензий;

- типовые формы (например, страховых правил фондов) и др.

Также некоторые процедурные вопросы в части накоплений (их размещение, перевод из одной организации в другую и т.п.) регламентируются актами Правительства РФ.

Специфика деятельности

Законодательное понятие НПФ предполагает, что фонд может заниматься исключительно управлением средств населения в рамках обязательного пенсионного страхования или негосударственного обеспечения будущих и действующих пенсионеров. Никакого другого вида экономической деятельности фондов законодатель не допускает.

Работа управляющих организаций заключается в привлечении средств со стороны работающих граждан и их дальнейшее инвестирование. Средства могут вкладываться в реализацию проектов, ценные бумаги и облигации, в некоторых случаях – размещаться на депозит.

Активы, полученные в результате такого инвестирования, расходуются на вознаграждение самой управляющей организации, а также на увеличение будущего пособия вкладчиков фонда.

Как стать клиентом НПФ

Основным документом, регламентирующим отношения между управляющей накоплениями организацией и ее клиентом, является договор. Он должен быть заключен как в отношении обязательных отчислений, так и в случае накопления средств на будущее негосударственное пособие.

Заключить такой договор можно указанными на официальном сайте компании способами:

- В любом случае это можно сделать при посещении ее офиса. Однако это не всегда удобно, поскольку офис может располагаться далеко от места нахождения вкладчика, либо отсутствовать в населенном пункте вовсе.

- Через представителя компании, которые на систематической основе посещают различные трудовые коллективы организаций и предприятий. На встрече участникам, как правила, предлагается к подписанию соответствующий договор.

- Визит в компанию-партнер фонда. Часто встречается, что учредителем фонда является крупный банк или коммерческая компания с офисами по всей стране. В этом случае при наличии предложения можно заключить договор, посетив офис этого учредителя (партнера). Например, фонд Сбербанка или Открытие предоставляют возможность заключить договор в любом офисе одноименных кредитных организаций.

После заключения договора с НПФ до 1 декабря этого же года следует направить в Пенсионный Фонд РФ заявление о переводе накоплений (имеющихся и будущих) в конкретную компанию. Часто обязанность по направлению такого заявления берет на себя сам фонд, гражданину же остается только подписать готовый документ при оформлении отношений с фондом.

Переводить ли накопления в НПФ

Однозначно ответить на вопрос, целесообразно ли иметь «копилку» в негосударственном фонде, не представляется возможным. Инвестиционная деятельность таких организаций имеет определенные риски, и во всяком их доходность зависит от множества факторов.

Выбор конкретного фонда также играет важную роль, некоторые из них принесли застрахованным лицам доход более 10% годовых, другие – оставили в минусе по сравнению с теми, кто хранит свои деньги в ПФ РФ.

Особенности вклада

Рассмотрим основные преимущества и возможные риски вклада будущего пособия в негосударственные управляющие организации в таблице:

| Плюсы | Минусы |

| Все накопления застрахованы, потому граждане гарантированно не потеряют их | При смене фонда чаще, чем раз в 5 лет, гражданин может потерять инвестиционный доход |

| Доходность инвестиционной деятельности НПФ может быть выше фонда, выбранного государством | В случае перехода в другой фонд менее чем через 5 лет убытки, полученные в результате инвестирования, могут лечь на плечи застрахованного лица |

| Диверсификация будущего дохода (средства будут выплачиваться не только со стороны государства, но и от управляющего фонда) | Необходимость совершения дополнительных действий по заключению договора и написанию заявления в ПФР |

| Возможность передать накопленные средства по наследству или использовать их иным образом в установленных законом случаях | Длительный срок до получения выплат приводит к рискам прекращения фондом деятельности (что не скажется серьезным образом на сбережениях лица) |

| Возможность влиять на размер доходов при выходе на заслуженный отдых | |

| Удобство контроля за состоянием индивидуального лицевого счета на официальном сайте фонда | |

| Инвестирование осуществляется только в надежные источники, определяемые в общем виде государством |

Как выбрать НПФ и заключить договор

Выбор компании, управляющей обязательными или добровольными отчислениями на будущую пенсию, остается правом самого гражданина.

Он может осуществлять его по целому ряду критериев:

10 лучших организаций по доходности и надежности

По результатам деятельности за 2018 год наибольший доход своим вкладчикам в результате вложения их денег принесли в порядке уменьшения следующие фонды:

- ГАЗФОНД пенсионные накопления.

- ГАЗФОНД.

- Сургутнефтегаз.

- Стройкомплекс.

- Ингосстрах-Пенсия.

- Согласие.

- Межрегиональный НПФ «АКВИЛОН».

- ТРАДИЦИЯ.

- ВТБ Пенсионный фонд.

- Газпромбанк-фонд.

Информация представлена по материалам сведений, публикуемых Банком России на официальном сайте ведомства.

Как перевести средства из ПФР в НПФ: пошаговая инструкция

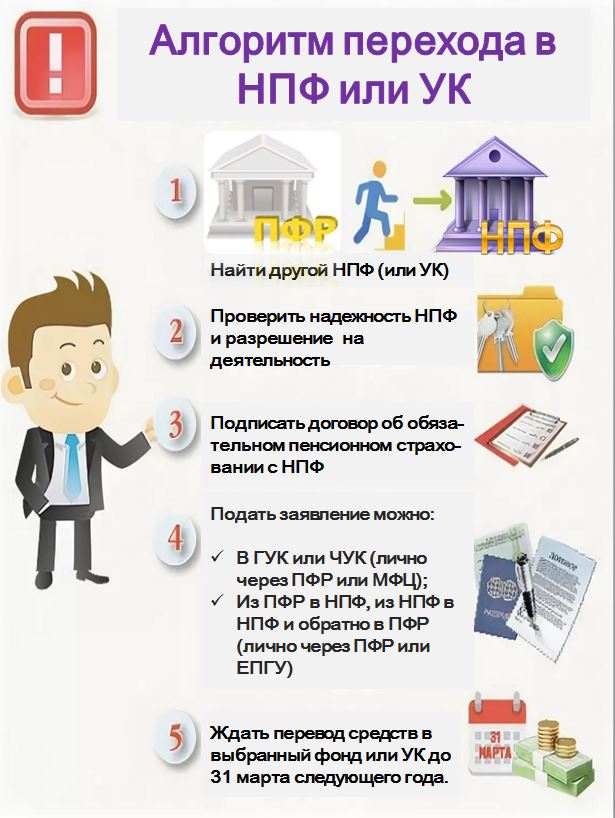

Переводить средства из одного фонда в другой, из государственного в частное гражданин имеет полное право, но не чаще 1 раза в год. Хотя частая смена фондов чревата потерей инвестиционного дохода или даже потерей части средств (если инвестирование принесло убыток).

Для смены управляющей накоплениями организации необходимо выполнить следующие действия:

- Выбрать фонд (критерии выбора остаются за гражданином).

- Заключение договора с фондом.

- Заполнение заявления о переводе средств.

- Направление заявления в ПФ РФ.

Обратиться в ПФ с таким заявлением можно следующими способами:

- через портал государственных и муниципальных услуг (для этого необходимо иметь верифицированный аккаунт);

- в территориальном органе Пенсионного Фонда России;

- через многофункциональный центр (о возможности получения этой услуги можно предварительно узнать по телефону или на официальной странице центра в интернете).

Заявление должно быть направлено в ПФР до 1 декабря года, предшествующего переводу средств в другой НПФ.

Могут ли НПФ лишить лицензии и что делать клиенту, если это произошло

Государственное разрешение на осуществление деятельности НПФ может быть отозвано в случае выявления нарушений в деятельности такой организации. Но опасаться этого не стоит, поскольку все средства гражданина в сохраненном виде вернутся в ПФР. При этом целым останется и инвестиционный доход (при его наличии).

Гражданин, которого коснулась подобная ситуация, вправе не предпринимать никаких действий. В этом случае все средства будут находиться под управлением ПФР и передаваться для инвестирования в организацию по своему определению. Также за застрахованным остается право выбрать иной НПФ, который продолжит управлять его накоплениями. При выборе нового управляющего стоит взвесить его надежность и доходность.

Итак, негосударственные фонды по управлению пенсионными накоплениями россиян являются одним из инструментов формированиями последними своих будущих доходов. Деятельность фондов строго регламентирована законодательством и застрахована. Максимальный риск для граждан при выборе этого способа накопления заключается в отсутствии инвестиционного дохода. При этом гражданин всегда имеет возможность поменять один фонд на другой или перевести средства из государственного управление под управление НПФ.

Полезное видео

Предлагаем посмотреть интересное видео по теме:

Тема пенсионной реформы остается одной из самых обсуждаемых на сегодняшний день. И как это часто бывает, мнения граждан нашей страны по этому поводу всегда различные. Если одна часть населения видит необходимость в проводимых реформах, то другие выступают категорически против.

Тем не менее, у граждан нашей страны начиная с 1967 года рождения помимо того, что имеется страховая пенсия, еще и формируется накопительная. Что это означает?

Простыми словами, каждый гражданин нашей страны может позаботиться о своей старости сегодня, для того чтобы в будущем получать достойную пенсию. Все что ему для этого нужно – это официальный трудовой договор, благодаря которому работодатель обязан делать соответствующие взносы в ПФР РФ. Далее эти отчисления делятся на страховую и накопительную части. Что касается страховой – то тут все ясно. Это обязательные отчисления, благодаря которым могут существовать нынешние пенсионеры. А вот на накопительную часть вкладчик может повлиять самым прямым образом.

Для того чтобы обеспечить себе старость, каждый человек должен задуматься о том, какому же пенсионному фонду довериться? Ведь выбор страховщика – это важный момент. От такого решения будет зависеть сохранность и доходность сбережений, что непременно отразится на размере дополнительной пенсии в будущем.

Что такое «Накопительный пенсионный фонд», для чего он нужен, и какие имеет риски?

Как уже говорилось выше, для того чтобы повлиять на размер дополнительной пенсии, необходимо пополнять ее накопительную часть.

На сегодняшний момент это доступно только тремя способами:

- Путем дополнительных взносов участников программы софинансирования пенсии, действующей с 31 декабря 2014г по 31 декабря 2015г.;

- За счет материнского капитала. В том случае если держатель средств решит направить их на формировании пенсии;

- Благодаря полученным инвестициям. Напомним, что пенсионный фонд обязан перечислять инвестиционный доход на счета вкладчиков в конце каждого расчетного года.

Естественно, что каждый вкладчик имеет полное право знать, какой доход он получил за прошедший период, а так же управлять своими накоплениями. Но сделать это можно только путем выбора страховщика. В качестве инвестора может выступать государственная корпорация «Внешэкономбанк», которая управляет деньгами «молчунов», либо НПФ.

Итак, негосударственный пенсионный фонд – это юридическое лицо, осуществляющее свою деятельность в области пенсионных взносов своих участников. Оно действует исключительно в интересах вкладчиков, и управляет их отчислениями. А именно решает, в какой же проект инвестировать отчисления.

В конце каждого периода пенсионный фонд обязан отчитаться перед лицами, доверившими ему свои деньги. Происходит это путем предоставления выписки, в которой подробнейшим образом должны быть отражены суммы отчислений, а так же результаты деятельности фонда.

Уточним, что фонд может сработать как в «плюс», так и в «минус». Естественно, что если вкладчик видит в выписке отрицательный результат – это означает, что за период работы фонда никаких отчислений на счет накоплений не поступит. И деньги участников пролежали, мягко говоря, безрезультатно. В таком случае гражданин может перевести свои накопления в другой более результативный фонд. Более подробно этот момент будет рассмотрен немного позже.

Еще ряд негативных моментов НПФ заключается в следующем:

- Население нашей страны осторожно относятся к таким организациям, и как следствие имеется низкий уровень доверия;

- К сожалению, в законодательстве наблюдается множество пробелов касательно работы НПФ;

- Наличие высоких расходов на обслуживание. Управляющая компания и сам пенсионный фонд за свою работу берут высокое вознаграждение;

- Ко всему прочему пока наблюдается крайне низкая доходность. Сложно сказать по каким причинам происходит подобное явление. Одной из причин естественно может являться экономическая ситуация в стране, вследствие чего доходы НПФ едва могут перекрыть инфляцию.

Но, несмотря на имеющиеся риски, НПФ имеет и массу положительных сторон. Одной, из которых является – возможность получать наиболее высокую пенсию. Поэтому подходить к выбору страховщика нужно со всей ответственностью.

Как выбрать НПФ

Естественно, что каждый человек, выбирая тот или иной фонд, подходит к этому вопросу исходя из своих личных предпочтений. Однако есть ряд моментов, на которые стоит обратить пристальное внимание.

Хотелось бы отметить, что на данный момент действует Закон № 75-ФЗ «О негосударственных пенсионных фондах». Согласно этому документу, каждый гражданин может перевести свои пенсионные накопления из одного НПФ в другой не чаще одного раза в год.

Однако стоит учитывать, что такая досрочная смена НПФ повлечет за собой потерю инвестиционного дохода. Если вкладчик не хочет терять имеющиеся накопления, то законодательство разрешает менять страховщика только раз в 5 лет. Поэтому очень важно правильно сделать выбор.

Рейтинг наиболее надежных пенсионных фондов 2018 года

| № п/п | Наименование НПФ | Рейтинг | Прогноз |

| 1 | НПФ Сбербанка | RUAAA | Стабильный |

| 2 | ГАЗФОНД | RUAAA | стабильный |

| 3 | АО «НПФ «НЕФТЕГАРАНТ» | RUAA+ | Стабильный |

| 4 | НПФ ВТБ Пенсионный фонд | RUAAA | Стабильный |

| 5 | Ханты-Мансийский НПФ | RUA- | Стабильный |

| 6 | НПФ «Альянс» | RUAA | Стабильный |

| 7 | НПФ «БЛАГОСОСТОЯНИЕ ЭМЭНСИ» | RUAA- | Стабильный |

| 8 | Национальный НПФ | RUAA | Стабильный |

| 9 | Алмазная осень | RUAA | Стабильный |

| 10 | НПФ ГАЗФОНД пенсионные накопления | RUAAA | Стабильный |

Отметим, что НПФ «ГАЗФОНД» и НПФ «БЛАГОСОСТОЯНИЕ ЭМЭНСИ» занимаются исключительно негосударственным пенсионным обеспечением (НПО), то есть корпоративными пенсиями. Поэтому перевести в указанные НПФ накопительную часть пенсии невозможно.

Все указанные организации, согласно официальному источнику имеют достаточно высокий уровень доходности.

Как формируется накопительная часть отчислений в 2018 году

Как и прежде в 2018 году действуют ранее принятые правила по формированию накопительной части пенсии.

Участникам программы «Софинансирования пенсии» так же и, как и раньше следует вносить сумму от 2000 до 12000 рублей ежегодно. Их средства в дальнейшем будут удваиваться за счет ресурсов бюджета.

Что касается получения накопленных денег, то законодательство определило все необходимые шаги для данной процедуры.

Для этого гражданину для начала следует узнать, где аккумулируется его отчисления. Подобную информацию предоставляют МФЦ, отделения ПФ, а так же портал Госуслуг.

При личном обращении к специалистам потребуются документы:

| 1 |  | Трудовая книжка |

| 2 |  | Паспорт |

| 3 |  | Заявление |

| 4 |  | Снилс |

| 5 |  | Заявление по страховой части пенсии |

После предоставления этого пакета документов, Пенсионный фонд в течение 10-ти рабочих дней принимает решение. При положительном исходе вопроса гражданину одновременно могут быть назначены обе выплаты.

Однако в 2018 году действуют ограничения на формирование накопительной части пенсии. Согласно Решения президента от 20.12.2017 № 413-ФЗ мораторий продлен по 2020 год. Поправки были приняты Государственной Думой, одобрены Советом Федерации и вступили в силу 01.01.2018 г.

Правительство приняло такое решение ввиду сложной экономической обстановки в стране. Поэтому в 2018 году накопительная часть пенсии направляется только на страховую. Но, тем не менее, государство обещало, что после отмены моратория все накопленные средства не только вернуться на счета выбранных НПФ, но и будут проиндексированы. Давать точные прогнозы, когда произойдут такие события, не берутся даже самые смелые эксперты. Напротив, большинство из них скептически относятся к заявлениям правительства и говорят, что мораторий может быть продлен еще на неопределенное время.

В заключении хотелось бы отметить, что ситуация в стране может измениться в любое время. Причем тенденции могут быть как положительными, так и отрицательными. Наличие договора с негосударственным пенсионным фондом не несет для вкладчика никакого риска. Напротив, для него это возможность хоть как то повлиять на размер пенсии в будущем. Именно по этой причине следует подумать о выборе НПФ уже сегодня.

Будущим пенсионерам дается выбор, где хранить и копить будущее обеспечение. Одним из вариантов накопления сбережений является негосударственный пенсионный фонд. Такие организации обещают большие пенсии. Стоит разобраться, что они из себя представляют и можно ли доверять им свою пенсию.

Что такое НПФ и зачем они нужны

Негосударственные фирмы обещают как минимум сохранить пенсию, как максимум – увеличить. Так как все деньги не просто лежат на счетах, а инвестируются под проценты.

Что такое пенсионные накопления

Каждый человек, работая, обеспечивает свою старость ежемесячными выплатами – пенсией. Проведенные реформы в 2010 году пенсию разделили на 3 части: страховую, базовую, накопительную. Все, кто родился после 1967-го, могут распоряжаться накопительной частью пенсии, которая составляет 6 % .

Она может храниться:

- в управляющей компании;

- в НПФ;

- в пенсионном фонде.

Виды пенсионных выплат

В России государство предоставляет следующие виды обеспечения:

- Страховая пенсия. Полагается по старости, инвалидности или потере кормильца. Так называемая компенсация за все трудовые годы. Это установленная государством сумма, индексируемая каждый год.

- По гособеспечению полагается за выслугу, по достижении пенсионного возраста, социальная. Компенсация за утраченную способность работать. Для военных, пострадавших от катастроф и далее по списку.

- Накопительная. Формируется из отчислений работодателя, процентов от инвестирования.

- Негосударственное обеспечение. Личные взносы в счет будущего обеспечения.

Размер дополнительной пенсии

Размер обеспечения зависит от вида пенсии и следующих факторов:

- страхового стажа;

- объема выплат за время трудоустройства;

- возраста;

- специальных или тяжелых условий труда;

- льгот.

Как работают

Суть работы негосударственных пенсионных фондов. Пишется заявление о переходе в НПФ. Средства переходят в распоряжение фонда, вводятся в оборот, инвестируются для получения дохода.

При наступлении пенсионного возраста негосударственный пенсионный фонд ежемесячно выплачивает обеспечение с прибавкой. Накопления вырастают за счет того, что деньги все это время «работают». В то время как в пенсионном фонде они не увеличиваются.

Нужна ли лицензия фондам

Деятельность негосударственных фондов находится под жестким контролем госорганов и законодательства. Открыть НПФ не так просто.

Необходимо получение лицензии на осуществление пенсионного обеспечения и страхования. Выдает Банк России на неограниченное время.

Чтобы получить такую лицензию, организация должна соответствовать ФЗ № 75 по всем пунктам:

- организационно-правовая форма негосударственного пенсионного фонда;

- пенсионные и страховые правила должны отвечать всем требованиям;

- проверяется совет директоров, коллегиальный фонд, главбух, работники внутреннего контроля;

- размер уставного капитала.

Устройство

Негосударственный пенсионный фонд работает по следующей схеме. Полученные деньги должны инвестироваться с минимальным риском. Для этого подойдут облигации, ценные бумаги. Выдавать кредиты другим фирмам запрещено. Данные сбережения неприкосновенны, их не смогут конфисковать даже государственные органы. Именно это гарантирует их сохранность.

Вся структура управления фонда устанавливается законами.

Совет директоров, состоящий из учредителей. Может также быть представитель вкладчиков. Они занимаются фондом бесплатно и добровольно.

Попечительский совет, он же контролирует работу негосударственного фонда и представляет интересы вкладчиков.

Бухгалтерия каждый год предоставляет отчетность независимым экспертам. По их заключениям публикуется отчет. Кроме отчета, ежегодно проводится актуарная оценка: способен ли негосударственный фонд продолжать свою работу.

Кто осуществляет контроль деятельности негосударственных фондов

Работу негосударственных пенсионных фондов регулируют несколько структур:

- Центробанк России. Основной контролирующий орган. Издает правовые документы, ведет реестры, проведение проверок с доступом к документам, проведением бесед с сотрудниками;

- Министерство труда. Устанавливает правила по взаимодействию с другими фондами, вкладчиками, пенсионным фондом;

- Министерство финансов. Контролирует учет, назначение, выплаты пенсионных сбережений.

Стоит ли переходить в НПФ (шило на мыло)

Перевод НЧ – добровольное желание. Негосударственные пенсионные фонды организованы для того, чтобы была возможность и альтернатива увеличения размера обеспечения в старости.

Плюсы и минусы НПФ

В первую очередь о преимуществах:

- увеличение накопительной части за счет инвестирования;

- передача по наследству;

- материальное страхование (средства никуда не пропадут). Даже если НПФ ликвидируется, средства переводятся в ПФ;

- можно переводить деньги между некоммерческими организациями или вернуть их в ПФ;

- отслеживание накоплений на сайте;

- прозрачная деятельность организаций и ежегодная отчетность.

Теперь о недостатках:

- предугадать, насколько увеличатся накопления, невозможно из-за нестабильности финансового рынка;

- ответственность за выбор некоммерческой организации остается на вкладчике;

- проценты по НЧ теряются при смене фонда или ликвидации организации.

Риски

При переходе в НПФ есть вероятность того, что:

- заявка на переход не будет одобрена;

- может потеряться весь инвестдоход, так как переводить накопления рекомендуется на чаще чем 1 раз/5 лет;

- если данные вкладчика попадут в ненадежную фирму, которая продаст базу данных, без его ведома НЧ может переводиться по некоммерческим организациям.

Как оформить переход в НПФ

Чтобы перейти в НПФ, первое, что нужно сделать, – выбрать организацию, которой доверите свою НЧ.

Второе – заключить договор, обязательно изучить.

Третье: до конца календарного года заявление пишется для ПФР о переводе средств в некоммерческую фирму.

Четвертое: получите письменное уведомление о переводе денег.

На практике все происходит так: вкладчик обращается в организацию. Тут же с помощью ЭЦП заполняется заявка и договор. Экземпляры отдают на руки. Там указано, когда НЧ будет переведена, как можно отследить. Прощаются.

Оформить переход можно в многофункциональном офисе или через Госуслуги.

Процесс перевода накопительной части в НПФ

В течение календарного года собираются заявления на перевод сбережений. До марта следующего года происходит обработка данных и перевод накопительной части в негосударственный фонд. То есть после марта следующего года можно узнать о статусе накоплений.

Советы по выбору НПФ

- В первую очередь советую обратить внимание, насколько надежна компания. Рейтинг не ниже ruAAA, доверительный прогноз.

- Как давно на рынке. Старше 98 года – прекрасно.

- Отрасль компании, основавшей НПФ, – начать анализ с тепловой энергетики, металлургии, добычи нефти.

- Отзывы. Сомнительный критерий, лучше фильтровать все, что написано в сети, но найти достоверную информацию можно.

Рейтинг лучших НПФ

НПФ с высокими показателями доходности и надежности:

- Сбербанк;

- Лукойл;

- Газфонд;

- Нефтегарант;

- Сургутнефтегаз.

Отзывы

Заключение

Рассказывая об НПФ, я не хотел настроить своих читателей за или против перевода накопительной части. Лишь предупреждаю о том, что это добровольное желание. Все решения принимать только самому вкладчику, а значит, нести ответственность за свой выбор. Буду рад комментариям. Подписывайтесь на статьи и делитесь полезностями в социальных сетях.

Письмо для подтверждения подписки отправлено на указанный вами e-mail.

23 октября 2017 09:18

Как выбрать управляющую компанию или негосударственный пенсионный фонд для формирования накопительной пенсии?

В чем разница между государственным пенсионным фондом и негосударственным? М. Монгуш, Кызыл

Отвечает руководитель группы по инвестированию пенсионных накоплений ОПФР по Республике Тыва Чимис Эрес-ооловна Монгуш.

Вы можете спросить «Зачем мне слушать про пенсию сейчас, когда мне всего 20,30 или 40лет и до нее еще, ох, как далеко?!» Но не торопитесь отмахиваться от этой темы. Это здорово, что вам до пенсии пока далеко! Ведь, чем раньше начнете задумываться о будущей пенсии, тем больше успеете сделать, чтобы увеличить ее размер.

- Для этого необходимо контролировать платит ли работодатель взносы за Вас в ПФР.

- Грамотно управлять своими пенсионными накоплениями.

Система обязательного пенсионного страхования (ОПС) действует в России с 2002 года и базируется на страховых принципах: основой будущей пенсии гражданина являются страховые взносы, которые уплачивают за него работодатели в течение всей трудовой жизни.

Чтобы стать участником системы ОПС и формировать свои пенсионные права, нужно быть зарегистрированным в системе индивидуального (персонифицированного) учета ПФР. В этой системе в течение всей трудовой деятельности гражданина фиксируются данные, необходимые для назначения, выплаты и перерасчета пенсии: о стаже, периодах трудовой деятельности и местах работы, и в первую очередь – о страховых взносах, поступивших в фонд его будущей пенсии.

Страховые взносы в ОПС работодатели платят по тарифу 22% от фонда оплаты труда работника. Из них 6% тарифа могут идти на формирование пенсионных накоплений, а 16% – на формирование страховой пенсии, а могут, по выбору гражданина, все 22% идти на формирование страховой пенсии.

Важно знать! В 2014 - 2019 годах по решению государства все средства страховых взносов на обязательное пенсионное страхование, уплачиваемые работодателями за своих работников, направляются на формирование страховой пенсии, т.е. все 22% идут на формирование только страховой пенсии.

Накопительная часть будущей пенсии формируется у работающих граждан 1967 года рождения и моложе, а также у участников Программы государственного софинансирования пенсий, уплачивающих дополнительные страховые взносы.

Граждане, у которых формируются средства пенсионных накоплений в системе ОПС, вправе передавать эти средства страховщику для инвестирования на финансовом рынке государственной или частными управляющими компаниями. Страховщиком пенсионных накоплений может быть Пенсионный фонд России или негосударственный пенсионный фонд, входящий в систему гарантирования прав граждан. ПФР инвестирует пенсионные накопления через государственную управляющую компанию «Внешэкономбанк» и частные управляющие компании.

В Российской Федерации есть два типа пенсионных фондов — государственный (ПФР) и негосударственные (НПФ).

Государственный пенсионный фонд

В России на данный момент работает только один государственный пенсионный фонд — Пенсионный фонд Российской Федерации (ПФР). ПФР является крупнейшей федеральной системой оказания государственных услуг в области социального обеспечения в России. Пенсионный фонд России входит в бюджетную систему страны и выполняет широкий круг социально значимых задач, связанных с пенсионным обеспечением и пенсионным страхованием граждан РФ.

Негосударственные пенсионные фонды (НПФ)

Негосударственный пенсионный фонд – некоммерческая организация социального обеспечения. На рынке пенсионного страхования НПФ осуществляют несколько видов деятельности, в том числе деятельность по негосударственному пенсионному обеспечению участников НПФ в соответствии с договорами негосударственного пенсионного обеспечения. НПФ, как и ПФР, может выступать страховщиком гражданина в части его пенсионных накоплений. По достижении человеком пенсионного возраста НПФ обязан выплачивать накопительные пенсии, исходя из размера накоплений гражданина, сформированных на его счете в НПФ.

В чем отличие государственного пенсионного фонда от негосударственного

Главное отличие государственного пенсионного фонда от негосударственного в том, что ПФР включен в бюджетную систему и полностью подотчетен государству, а НПФ —не входит в бюджетную систему РФ и является частной компанией.

Выбор НПФ только за Вами

Необходимо внимательно подходить к выбору негосударственного пенсионного фонда (НПФ), принимать во внимание опыт, репутацию НПФ и показатели доходности от инвестирования пенсионных накоплений. Полная информация о негосударственных пенсионных фондах размещена на сайте Банка России и на сайтах самих НПФ. Список негосударственных пенсионных фондов, которые вошли в систему гарантирования прав застрахованных лиц, размещен на сайте Банка России и Агентства по страхованию вкладов.

Выбор страховщика – это личное решение гражданина. Требовать перевода средств пенсионных накоплений в НПФ не имеют права ни работодатель, ни агентства по трудоустройству, ни коммерческие банки при кредитовании.

Варианты подачи заявлений о переводе пенсионных накоплений в УК и НПФ:

Через клиентскую службу ПФР или МФЦ

-

Заявление можно подать как лично, так и через представителя.

Через интернет

-

Подать электронное заявление можно через Единый портал государственных услуг или Личный кабинет гражданина на сайте ПФР. И в том, и в другом случае электронное заявление должно быть подписано усиленной квалифицированной электронной подписью.

По почте

-

В этом случае установление личности гражданина и проверка подлинности его подписи осуществляется нотариусом или в установленном законодательстве порядке.

Если Вы принимаете решение о смене страховщика, то есть о переводе средств пенсионных накоплений из ПФР в НПФ или из НПФ в ПФР, чтобы избежать потери инвестиционного дохода или убытков от инвестирования пенсионных накоплений, рекомендуется подавать заявление о переходе к новому страховщику через пять лет. Менять страховщика, переводя свои пенсионные накопления чаще одного раза в пять лет, не выгодно. Такой переход повлечет за собой уменьшение суммы пенсионных накоплений гражданина.

В случае возникновения дополнительных вопросов Вы можете обратиться в Отделение Пенсионного фонда Российской Федерации по Республике Тыва по адресу: г.Кызыл, ул.Кочетова, д.18, каб. 308, тел. (394 22) 9-61-20.

экономические науки

- Михайлова Алена Валерьевна , студент

- Сираева Раиса Рафаиловна , кандидат наук, доцент, доцент

- Башкирский государственный аграрный университет

- ЭКОНОМИКА

- РЕФОРМА

- ПЕНСИОННЫЙ ФОНД

Похожие материалы

- Пенсионная система Франции

- Пенсионный фонд Российской Федерации сегодня

- Что ожидает будущих пенсионеров?

- Экономической теории нужен новый вектор

- Пенсионный фонд Российской Федерации

В силу своей социальной значимости пенсионное обеспечение играет огромную роль в жизни страны. Пенсионная система органично связана с системой оплаты труда, налоговой системой, состоянием рынка труда, положением на финансовом рынке, а также с демографической ситуацией.

Одной из составляющих комплекса проводимых в настоящее время экономических реформ является пенсионная реформа. В настоящее время пенсионная реформа направлена на изменение распределительной системы начисления пенсий, дополняя ее накопительной частью и персонифицированным учетом страховых обязательств государства перед каждым гражданином. Основной задачей реформы является достижение долгосрочной финансовой сбалансированности пенсионной системы, повышение уровня пенсионного обеспечения граждан и формирование стабильного источника для дополнительных доходов в социальную систему.

Цель реформы заключается в коренном изменении взаимоотношений между работником и работодателем: в повышении ответственности работников за обеспечение своей старости, а также в повышении ответственности работодателя за уплату страховых взносов за каждого работника. Существовавшая ранее система назначения пенсий не давала работнику возможности заработать нормальную пенсию, она лишь перераспределяла средства между группами с различным уровнем доходов и из одних регионов в другие. Новая пенсионная модель в значительно большей мере является страховой и учитывает пенсионные права граждан в зависимости от размеров их зарплат и уплачиваемых пенсионных взносов.[3]

В рамках реформирования пенсионной системы в Российской Федерации большое значение приобретают негосударственные пенсионные фонды.

Негосударственный пенсионный фонд (НПФ) — особая организационно-правовая форма некоммерческой организации социального обеспечения, исключительными видами деятельности которой являются:

- деятельность по негосударственному пенсионному обеспечению участников НПФ в соответствии с договорами негосударственного пенсионного обеспечения;

- деятельность в качестве страховщика по обязательному пенсионному страхованию в соответствии с Законом «Об обязательном пенсионном страховании в Российской Федерации» и договорами об обязательном пенсионном страховании;

- деятельность в качестве страховщика по профессиональному пенсионному страхованию в соответствии с федеральным законом и договорами о создании профессиональных пенсионных систем.[2]

Таким образом негосударственный пенсионный фонд представляет собой особый вид некоммерческих организаций и имеет специально созданную для осуществления своей деятельности организационно-правовую форму.

Работа негосударственного пенсионного фонда в соответствии с российским законодательством аналогична работе Пенсионного фонда РФ. Негосударственный пенсионный фонд так же, как ПФР аккумулирует средства пенсионных накоплений, организует их инвестирование, учёт, назначение и выплату накопительной части трудовой пенсии. [1]

Более чем пятнадцатилетний опыт существования в сложных экономических и политических условиях негосударственных пенсионных фондов (НПФ) доказал их социальную значимость, и право участвовать в системе обязательного пенсионного страхования граждан. Социальная значимость НПФ состоит в вовлечении населения в сферу добровольного пенсионного страхования. Недостаточная степень развитости НПО, незначительная доля негосударственных пенсий в системе пенсионного обеспечения граждан, недостаточный уровень разработанности теоретической и законодательной базы тормозят развитие российской пенсионной системы.[3]

Основные факторы, обеспечивающие успешное функционирование системы НПФ, - повышение конкурентоспособности отечественных фондов на рынке предоставления финансовых услуг, участие в обязательном пенсионном страховании, государственная поддержка и совершенствование государственного регулирования в этой сфере.

Крупнейших НПФ по объёму пенсионных резервов по состоянию на 31.03.2014: «НПФ Газфонд», «НПФ Благосостояние», «НПФ Транснефть», «НПФ Электроэнергетики», «НПФ Нефтегарант», «НПФ Телеком-Союз».

Список негосударственных пенсионных фондов на 1 декабря 2014 года состоит из 140 организаций, имеющих лицензию без ограничения срока действия.[7]

Что касается сокращения численности НПФ за последнее время, то действительно, их количество уменьшилось. С каждым годом мы видим спад НПФ, желающих получить лицензию и невозможность действующих фондов подтвердить свое право существования. Это связано с ежегодным ужесточением правил работы негосударственных фондов. Государство постоянно дорабатывает систему пенсионного обеспечения, вносит поправки и коррективы, а это напрямую затрагивает работу НПФ. Многим небольшим фирмам пришлось объединиться между собой. На сегодняшний день так же проводится очередная процедура отбора – аккредитация НПФ. Ожидается, что еще часть фондов отсеется после этого. Планируется так, что к концу 2015 года останется около 50 самых прочных и ликвидных фондов.

Список литературы

- Федеральный закон от 07.05.1998 N 75-ФЗ (ред. от 21.07.2014) "О негосударственных пенсионных фондах" // СПС «Консультант Плюс»

- Федеральный закон от 15.12.2001 N 167-ФЗ (ред. от 01.12.2014) "Об обязательном пенсионном страховании в Российской Федерации" СПС «Консультант Плюс»

- Зарипова Р.Р., Сираева Р.Р. Совершенствование пенсионной системы // Современное государство: проблемы социально-экономического развития материалы международной научно-практической конференции. – Саратов: Академия Бизнеса. - 2013. - С. 115-116.

- Шангареева А.Ф., Сираева Р.Р. Надежда на реформирование пенсионной системы// Актуальные вопросы социально-экономического развития современного общества в условиях реформ Материалы Международной научно-практической конференции. – Саратов: Академия Бизнеса. - 2011. - С. 211-213.

- Шафигулин А.Р. Правовые основы пенсионной системы Российской Федерации[Текст]: учебник/ А.Р. Шафигулин. – Ростов-на-Дону: Феникс, 2012.-С.146.

- Шуматбаева Е.Э., Сираева Р.Р. Необходимость и основные направления реформирования пенсионной системы//Актуальные вопросы социально-экономического развития современного общества в условиях реформ Материалы Международной научно-практической конференции. – Саратов: Академия Бизнеса. - 2011. - С. 229-231.

- Официальный сайт «Пенсионный фонд Российской Федерации». Электронный ресурс. Режим доступа: http://www.pfrf.ru/

Завершение формирования электронного архива по направлению «Науки о Земле и энергетика»

- 23 ноября 2020

Создание электронного архива по направлению «Науки о Земле и энергетика»

- 29 октября 2020

Электронное периодическое издание зарегистрировано в Федеральной службе по надзору в сфере связи, информационных технологий и массовых коммуникаций (Роскомнадзор), свидетельство о регистрации СМИ — ЭЛ № ФС77-41429 от 23.07.2010 г.

Соучредители СМИ: Долганов А.А., Майоров Е.В.

Читайте также: