Обсуждение негосударственных пенсионных фондов

Друзья, хочу вас проинформировать о том, что с 1 января 2014 года вступит в силу новый Закон о пенсионной реформе, в этой реформе мы все участвуем, не зависимо от того знаем мы или не знаем, хотим мы этого или не хотим.

В новом законе говорится о том, что с 1 января 2014 года перечисления в накопительную часть пенсии будут снижены на 2/3 (с 6% до 2).

Для того, чтобы вам было более понятно, чем это грозит нам, простым смертным, объясню как формируется наша пенсия сейчас.

Трудовая пенсия формируется из взносов работодателей. По закону каждый работодатель обязан перечислять 22% от зарплаты каждого своего работника в пенсионный фонд. Эти взносы выплачиваются работодателем сверх заработной платы сотрудника (например, зарплата сотрудника составляет 40 000 руб. Каждый месяц работодатель обязан выплачивать ему эту сумму, но и отчислять в Пенсионный фонд 22% от этой суммы, т.е. 8 800 руб.).

Размер отчислений в Пенсионный фонд зависит от официальной зарплаты работника. Поэтому, чтобы сэкономить, многие работодатели выплачивают часть зарплаты своим работникам “в конверте”.

Трудовая пенсия складывается из 3-х частей:

- базовая (6%) ;

- страховая (10%) ;

- накопительная (6%).

С 1 января 2014 года распределение будет следующим:

- базовая (6%) - остаётся;

- страховая (14%) - увеличится на 4% (хорошо это или плохо, поймёте далее) ;

- накопительная (2%) - снизится на 4%(уйдут в страховую часть).

Базовая часть пенсии и страховая учитываются на индивидуальном лицевом счёте работника, но расходуются на выплаты пенсии НЫНЕШНИМ ПЕНСИОНЕРАМ!

И только накопительная часть пенсии перечисляется на специальную часть личного пенсионного счёта работника. И только этой частью пенсии мы МОЖЕМ управлять.

Останется всего 2%! В 3 раза меньше! чем сейчас.

Работник может передать свои пенсионные накопления как в Пенсионный фонд России (ПФР), так и в Негосударственный пенсионный фонд (НПФ). Фонды вкладывают эти средства в ценные бумаги - акции, облигации, и т.д. Чтобы получать от этих средств доход и приумножать накопительную часть пенсии. Такой процесс называется инвестированием пенсионных накоплений.

Только на размер этой части пенсии может повлиять работник. В зависимости от того, какому фонду он передаст пенсионные накопления, будет зависеть размер его будущей пенсии. При грамотном инвестировании можно увеличить накопительную часть пенсии в десятки раз.

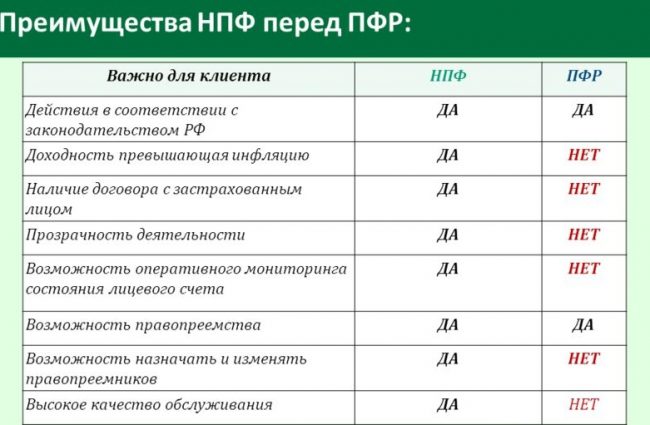

Пенсионный фонд России (ПФР) - это государственный внебюджетный фонд, который занимается назначением и выплатой пенсий. Если работник выбрал ПФР для управления накопительной частью своей пенсии, то эти средства будут инвестированы в максимально надёжные государственные ценные бумаги, депозиты и т.д. При этом надёжность накоплений очень высока, НО доходность низкая.

Негосударственный пенсионный фонд (НПФ) - это некоммерческая организация, которая управляет пенсионными средствами клиентов (накопительной частью пенсии) без права доступа к их счетам То есть, НПФ не может ни при каких условиях снять деньги со счёта клиента.

Деятельность НПФ регулируется законодательно (Федеральный закон №75 от 7 мая 1998 г. “О негосударственных пенсионных фондах”, Федеральный закон №173 от 17 декабря 2001 г. “О трудовых пенсиях в РФ”, Федеральный закон №111 от 24 июля 2002 г. “Об инвестировании средств для финансирования накопительной части трудовой пенсии в РФ&rdquo

и контролируется различными Государственными ведомствами.

Регулярно работу НПФ проверяют:

- Пенсионный фонд России;

- Министерство труда и социальной защиты;

- Федеральная служба по финансовым рынкам России;

- Федеральная налоговая служба;

- Центральный банк РФ;

- Министерство юстиции РФ;

- Федеральная антимонопольная служба.

- независимые аудиторские компании.

А самый главный элемент контроля - это возможность клиентов НПФ лично контролировать состояние своего счёта.

Основное преимущество НПФ - это размер инвестиционного дохода

Доходность пенсионных накоплений в НПФ часто в 2-3 раза выше, чем в ПФР. Это достигается за счёт большей гибкости и больших возможностей негосударственных фондов. Например, НПФ может инвестировать пенсионные накопления не через одну, а через несколько частных управляющих компаний.

Отношения между клиентом и НПФ скрепляются договором, в котором прописаны условия и ответственность сторон. Это то, что не предусмотрено во взаимоотношениях с Пенсионным фондом России.

В случае, если НПФ прекратит свою деятельность, все пенсионные накопления, включая инвестиционный доход, будут переведены обратно, в Пенсионный фонд России.

Кроме того, НПФ отвечает по обязательствам перед клиентом всем своим имуществом, включая совокупный вклад учредителей. Так что, в случае ликвидации НПФ это никак не скажется на пенсионных счетах клиентов. Счёта, со всеми находящимися средствами автоматически вернутся в Пенсионный фонд России (ПФР).

Приведу немного статистики: накопительная (суммарная) инфляция с 2005 по 2012 гг составила 78,6%, а доходность ПФР от инвестирования накопительной части пенсий - всего лишь 38,8%. Это означает, что накопления людей, которые доверили ПФР управление накопительной частью пенсии, обесценились уже в 2 раза! За этот же период доходность в некоторых НПФ в 2-3 раза превысила! накопительную инфляцию.

Как видите, первый шаг к достойному пенсионному обеспечению - это выбор НПФ для управления накопительной частью пенсии.

Если хотите выиграть у Госсистемы, переводите накопительную часть пенсии в НПФ.

Успейте до вступления в силу нового Закона.

Если у вас есть вопросы, задавайте, я отвечу всем.

Могу помочь с выбором надёжного негосударственного пенсионного фонда и с переводом накопительной части пенсии.

Сделайте верный шаг к достойной старости уже сегодня.

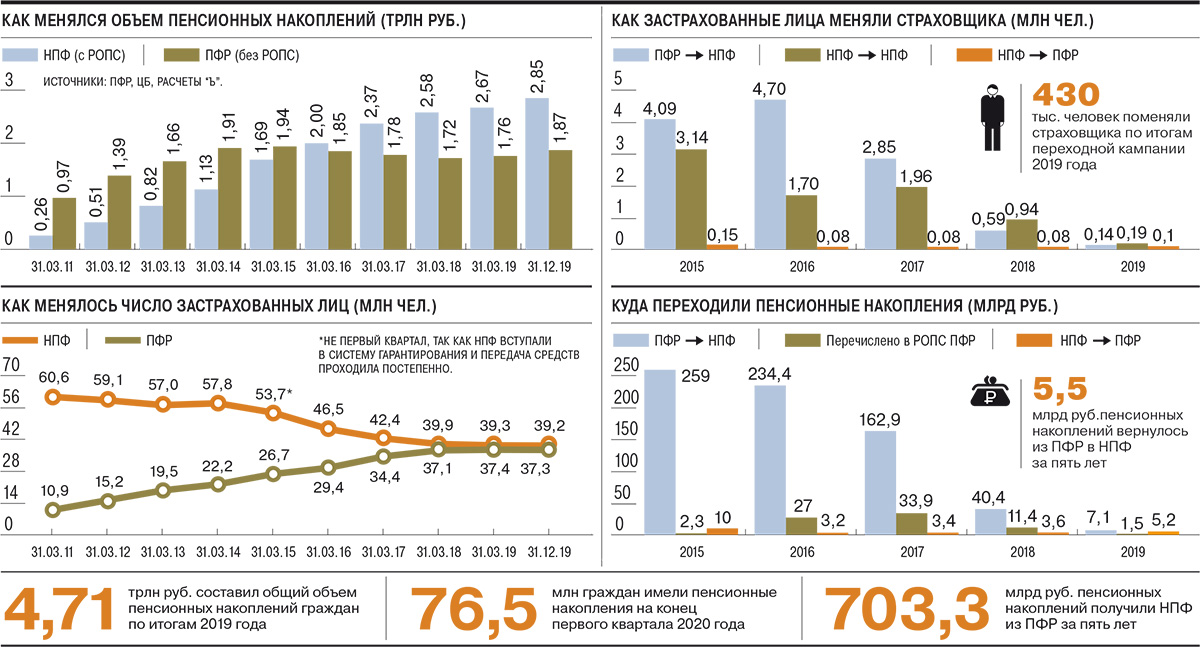

Негосударственные пенсионные фонды (НПФ) впервые в истории по итогам 2019 года столкнулись с сокращением клиентской базы по обязательному пенсионному страхованию. Оно было связано и с возвращением части клиентов в Пенсионный фонд России (ПФР), и с уходом по естественным причинам: смертям и досрочным выплатам. Привлечение же новых клиентов в НПФ почти прекращено. И если в прошлому году отток средств был компенсирован ростом стоимости инвестпортфелей, в этом на фоне падения финансового рынка помощи ждать не следует. Это может привести к сокращению объемов активов под управлением частных фондов.

Впервые в истории существования в России накопительной пенсионной компоненты количество клиентов НПФ сократится после подведения итогов переходной кампании. Это следует из расчетов “Ъ”, основанных на предварительных неофициальных данных Пенсионного фонда России (см. “Ъ” от 16 марта). На 1 апреля 2020 года количество застрахованных лиц составит 37,3 млн граждан, на 100 тыс. человек меньше, чем год назад.

Таким образом, число клиентов частных фондов так и не смогло превысить количество россиян, которые выбрали государственного страховщика. На отчетную дату, по расчетам “Ъ”, их было больше на 2 млн человек — 39,2 млн граждан.

Негативной динамике по клиентской базе частных фондов предшествовало замедление ее роста в результате переходной кампании еще 2018 года. Тогда количество застрахованных лиц в НПФ увеличилось менее чем на 400 тыс. человек (см. “Ъ” от 6 марта 2019 года). В предыдущие десять лет количество клиентов частных фондов прирастало на несколько миллионов человек в год. С 2010 года их клиентская база выросла почти в пять раз.

Передача пенсионных накоплений от одного страховщика к другому — одна из застарелых проблем системы обязательного пенсионного страхования (ОПС), которая во многом связана с балансировкой рисков неправомерных переводов и возможности продавать продукт в широких агентских сетях.

До 2014 года ПФР дистанционно принимал заявления о смене страховщика через трансфер-агентов (см. “Ъ” от 17 января 2014 года), а затем через удостоверяющие центры (УЦ, см. “Ъ” от 28 июня 2017 года). Однако эти способы перестали действовать в связи с высокими рисками фальсификации заявлений. Также был перекрыт дистанционный канал сдачи заявлений «в бумаге», через курьеров или по почте (см. “Ъ” от 12 августа 2019 года), несший те же риски. В итоге с прошлого года действуют лишь два способа: личный визит в отделение ПФР (или же через представителя с нотариально заверенной доверенностью) и дистанционный — через единый портал госуслуг (ЕПГУ),— при котором подача заявления должна быть подписана усиленной квалифицированной электронной подписью, выдаваемой УЦ.

Председатель совета директоров НПФ «Будущее» Галина Морозова о том, чем определяется уход граждан из НПФ

Технологические проблемы в подаче заявлений через ЕПГУ, наблюдавшиеся в начале прошлого года (см. “Ъ” от 17 апреля 2019 года), а также «антифрод»-механизмы, настроенные в портале против массовой сдачи заявлений, привели к невозможности для большинства крупнейших игроков наладить массовое привлечение новых застрахованных лиц.

В результате прошлогодняя переходная кампания стала самой слабой в истории системы — за год было подано менее 350 тыс. заявлений на смену страховщика (см. “Ъ” от 5 декабря 2019 года). Отрицательное влияние оказал и введенный в прошлом году период охлаждения, который приходится на декабрь и во время которого можно отказаться от поданного заявления (см. “Ъ” от 28 января). Вместе с тем общее количество переходов возросло благодаря реализации прав застрахованных лиц на срочный перевод пенсионных накоплений (см. “Ъ” от 25 февраля).

В результате в этом году было удовлетворено 430,9 тыс. заявлений: 187,3 тыс. человек сменили один НПФ на другой, 138,6 тыс. ушли из ПФР, а 104,9 тыс. человек вернулись в него (см. “Ъ” от 16 марта). В то же время с 1 апреля по 31 декабря 2019 года клиентская база НПФ сократилась почти на 150 тыс. человек за счет граждан, вышедших на пенсию досрочно и получивших единовременную выплату (при отсутствии достаточных средств для назначения пожизненной выплаты), а также умерших. Это обеспечило первое в истории российского рынка уменьшение количества клиентов НПФ по итогам переходной кампании.

С 2020 года регулятор также ввел новую форму типового договора об ОПС, предполагающую подпись со стороны НПФ «единоличного исполнительного органа фонда». Эта норма, в частности, ограничивает массовое подписание со стороны гендиректоров НПФ заключенных с клиентами договоров, усложняет логистику документооборота, а также вводит личную ответственность главы фонда за возможный неправомерный перевод застрахованного лица (см. “Ъ” от 15 января).

В результате ряд крупных игроков остановили привлечение. Проводивший в прошлом году тестовые продажи ОПС НПФ Сбербанка, по-видимому, не собирается ставить продукт на полку материнского банка. «Какого-то существенно активного привлечения по ОПС (по этому году.— “Ъ” ) мы не запланировали»,— признавала в начале марта руководитель блока «Управление благосостоянием» Сбербанка (в него входит и НПФ) Наталья Алымова. Во многом именно динамикой привлечения крупнейшего фонда определялась активность рынка.

Лидер позапрошлогодней и прошлогодней кампаний «ВТБ Пенсионный фонд» также пока не предпринимает активных действий и не планировал их, уверяли источники “Ъ”. «В этом году "ВТБ Пенсионный фонд" продолжает работу по привлечению застрахованных лиц в соответствии с действующим законодательством»,— пояснила глава НПФ Лариса Горчаковская, отметив, впрочем, что за первый квартал в пользу фонда было подано лишь 764 заявления. Гендиректор НПФ «Открытие» Михаил Моторин рассказывал, что фонд также не собирается охотиться за новыми клиентами, а «собирается сосредоточиться на защите клиентской базы» (см. “Ъ” от 19 февраля).

ПФР исторически был основным донором для пополнения клиентской базы частных фондов, ежегодно лишаясь миллионов своих клиентов. Однако эта практика стала ломаться еще в кампанию 2018 года (см. “Ъ” от 6 марта 2019 года). Впрочем, тогда ПФР лишился около 500 тыс. застрахованных лиц. По итогам же кампании 2019 года нетто-отток составил менее 35 тыс. человек.

На фоне прекращения частными фондами привлечения ПФР в этом году может превратиться из донора в основного бенефициара переходной кампании. Традиционно около 100 тыс. граждан по итогам каждой кампании возвращаются в фонд. Сейчас в ряде НПФ отмечают, что более 75% поданных в первом квартале заявлений на уход пришлось на перевод накоплений в ПФР.

«Люди больше идут в ПФР и почти не переходят в другие фонды»,— рассказывает топ-менеджер НПФ из первой десятки. Двое его коллег видят «незначительный» всплеск подачи заявлений в пользу ПФР. Это подтверждается и оценкой “Ъ”, основанной на данных нескольких НПФ. В первом квартале 2019 года было всего подано 15,6 тыс. заявлений, в этом году только в пользу ПФР заявления уже превышают эту цифру. При этом в НПФ Сбербанка по итогам первых трех месяцев года «не фиксируют всплеска в части оттока застрахованных лиц», отмечает директор по развитию фонда Александр Прокопенков. Сохранение прошлогодней динамики отмечают и еще в одном НПФ, входящем в десяток крупнейших.

Большинство НПФ обладают не очень устойчивой клиентской базой, отмечают два контрагента частных фондов и бывший топ-менеджер одного из них. По их словам, сформированная за счет внешних агентских продаж, при которых гражданин не всегда понимал, куда и зачем переводит свои пенсионные накопления, она в большинстве своем не отличается лояльностью. «Помимо откровенного "фрода" агенты привлекали застрахованных лиц, продавая им продукт частного фонда, например, под видом пенсионной реформы, без привязки к конкретному НПФ или же предоставляя о частном фонде неверную информацию. И это не говоря о, например, подложенных в пакете документов в банках заявлениях и договорах об ОПС»,— говорит один из собеседников “Ъ”. Также, по его словам, на нелояльность к своему НПФ повлияли покупки, слияния и переименования фондов.

Управляющий директор «Эксперт РА» Павел Митрофанов об эволюции пенсионной системы

Разочарование в системе частных фондов могли вызвать и скромные результаты инвестирования. Несколько лет НПФ в большинстве своем проигрывали по доходности государственной управляющей компании (ГУК) ВЭБ.РФ, которая управляет средствами «молчунов». «На протяжении последних пяти лет результаты портфелей ВЭБ.РФ по доходности от инвестирования накоплений стабильно опережали инфляцию, в сравнении с крупнейшими НПФ результаты ГУК были в числе лучших, а в отдельные годы — самыми высокими»,— отмечает вице-президент блока доверительного управления ВЭБа Александр Попов.

Во многом на результаты НПФ влияют законодательно установленные максимальные лимиты по вознаграждению, на которые имеют право частные фонды и которые они по большей части выбирают полностью. Например, в прошлом году инвестиционные результаты НПФ были выше, чем по расширенному портфелю ВЭБа, однако за счет вознаграждения, взятого частными фондами, на счета клиентов была разнесена меньшая доходность (см. “Ъ” от 28 февраля).

Помимо оттоков клиентов из НПФ в ПФР, существует естественная убыль застрахованных лиц. Она связана со смертностью клиентов НПФ (в этом случае пенсионные накопления выплачиваются правопреемникам), а также с застрахованными лицами, которые получили право на выплату пенсии, однако объем средств на счету у них был недостаточен для назначения пожизненной пенсии, и они были выплачены единовременно (см. “Ъ” от 3 июня 2019 года).

По расчетам “Ъ”, такого рода убыль клиентов по прошлому году составила около 200 тыс. человек, что соответствует 0,6% от агрегированной клиентской базы НПФ. Эти данные подтверждаются данными одного из крупнейших российских НПФ, у которого по итогам прошлого года единовременная выплата была назначена чуть больше 0,4% клиентов, а смертность составила немногим меньше 0,4%. До 2028 года, по расчетам этого фонда, рост выплачиваемых сумм правопреемникам будет ежегодно расти на 0,1 процентного пункта, а единовременные выплаты — на 0,2 процентного пункта. Таким образом, даже если отток клиентов в ПФР сохранится на уровне переходной кампании прошлого года, то без притока средств из госфонда сокращение клиентской базы НПФ может по итогам этого года превысить 400 тыс. человек, или более 1% от нынешних застрахованных лиц.

«Небольшое сокращение клиентской базы частных фондов по этому году отчасти компенсируется заработанным ими значительным инвестиционным доходом, что в итоге приведет к росту портфеля НПФ»,— считает гендиректор консалтинговой компании «Пенсионный партнер» Сергей Околеснов. Однако, по его мнению, ситуация будет усугубляться.

Стабильный отток застрахованных лиц из НПФ в ПФР на уровне 100 тыс. клиентов сохранится, вырастут смертность и выплаты правопреемникам, увеличатся единовременные выплаты. В отсутствие привлечения новых клиентов из ПФР и при негативной динамике финансового рынка это может привести к сокращению инвестиционного портфеля самих фондов. «Первым звонком, предупреждающим индустрию о кризисе, стало сокращение количества клиентов, вторым может стать сокращение инвестиционного портфеля по итогам года»,— отмечает Околеснов.

В 2022 году начнут по общим основаниям получать право на выплату пенсионных накоплений женщины, а в 2027 году — мужчины. Это резко увеличит оттоки клиентской базы. Это будет долгий период ухода денег ОПС с рынка, полагает гендиректор УК «Ронин траст» Сергей Стукалов, растянутый на многие годы.

Минфин не теряет надежды заставить россиян копить на старость самостоятельно и на днях представил новый «гарантированный пенсионный продукт».

Мол, сдавайте деньги в негосударственные пенсионные фонды и лет через 10-20 вам будет счастье.

Они готовы были даже силой заставить россиян копить на старость, придумав «автоподписку» на «Индивидуальный пенсионный капитал».

Работать эта схема должна была так: с вашей зарплаты автоматически отчисляют до 6% в негосударственные пенсионные фонды, и при выходе на пенсию вы будете получать пенсию как от государства, так и от НПФ.

Заманчиво, конечно, тем более, что миллионы россиян уже и так являются клиентами НПФ.

Кто-то добровольно перевел в них свои пенсионные накопления, у кого-то их перевели обманом, обещая золотые горы, а третьи стали клиентами этих НПФ после того, как дельцы подделали подписи будущих пенсионеров на заявлениях и с помощью такой фальсификации перевели их накопительную часть пенсии из государственного ПФР в НПФ.

И как же работают эти профи? Смогут ли их клиенты рассчитывать на действительно достойную прибавку к пенсиям?

Журналист и автор блога "Адские бабки" Александра Баязитова рассказала о том, смогут ли заработать на вашу безбедную старость "профессионалы" рынка.

«…Увы, даже поверхностный анализ деятельности НПФ наводит на печальные мысли: в некоторых НПФ, похоже, просто идет разворовывание активов, и ко времени выхода на пенсию их клиенты получат копейки — только застрахованную сумму накоплений, изрядно обесценившуюся за счет роста цен.

Так, из 33 фондов, занимающихся обязательным пенсионным страхованием, сразу 7 зафиксировали по итогам прошлом года громадный (от 10% до 20%!) убыток от инвестиций!

Как им это удалось сделать на растущем рынке, когда индекс Московской биржи едва ли не каждый месяц обновляет исторические максимумы — загадка.

Но хуже того: несмотря на убытки, руководители этих фондов не постеснялись начислить себе многомиллионные вознаграждения, фактически отобрав их из будущих пенсий своих клиентов.

Вы, переводя свою пенсию в НПФ, должны знать, что НПФ, управляет вашими деньгами не бесплатно. Он берет за это плату, которая по - научному называется "management fee".

В самом этом начислении нет ничего противозаконного.

В пункте 15 статьи 25 закона о НПФ говорится, что, если деньги пенсионеров были вложены не в самые доходные активы, то НПФ обязан за счет своих средств компенсировать убыток, нанесенный своим клиентам.

Правда, не сразу: по закону, у НПФ есть четыре года, чтобы эти убытки компенсировать.

Только тем, кого перевели в этот фонд обманом, обязаны компенсировать убыток сразу.

Так вот, раньше, если у фондов был отрицательный результат, расходы по содержанию их персонала несли акционеры фондов из своего кармана.

А потом добрый регулятор, Центробанк, пролоббировал поправки, которые переложили эти расходы на застрахованных лиц — будущих пенсионеров.

А суммы там нехилые, хотя, по закону, этот показатель не должен быть выше 0,75% от суммы пенсионных накоплений на конец года. Но, сумму вознаграждения фонды раскрывать не торопятся, видимо, там есть что скрывать.

Как следует обобрать пенсионера, даже будущего, — милое дело.

На первом месте — ожидаемо НПФ "Открытие".

Почему ожидаемо? А потому что фонд приходится "внучкой" Центральному банку — его владелец одноименный банк, который санируется регулятором.

И именно поэтому, как мне кажется, глава Центробанка Эльвира Набиуллина разрешает убыточным НПФ игнорировать закон: если требовать от других компенсации убытков за свой счет, придется и "своим" пенсионерам все компенсировать по закону.

А что касается суммы "вознаграждения за труды", так это вообще свойственно всем чиновникам — получать то, что они не заработали.

На втором и третьем местах — фонды "Будущее" и "Сафмар" (НПФ Будущее" фактически является банкротом — его санирует группа "Регион"). Но при этом они тоже оценили свой "профессионализм" в миллионы рублей, вычтя свое "вознаграждение" из ваших пенсий.

Но интереснее другое: все эти фонды объединяет то, что на все из них есть многочисленные жалобы клиентов о незаконном переводе в эти фонды пенсионных накоплений.

Вам — убыток и обещание хороших пенсий когда-нибудь, "управленцам" — живые деньги прямо сейчас.

И понятно, для чего Центробанк так активно лоббировал автоподписку "Индивидуального пенсионного капитала" — многие из убыточных фондов могут выжить только в том случае, если останется постоянный приток новых клиентов и денег.

Что останется от ваших денег через 10-20 лет при таком "качественном" управлении и жадности управленцев? Правильно, ничего. Вернее, только застрахованная государством сумма. С учетом инфляции — копейки.

Кстати, проверьте: возможно, вы тоже уже клиент этих замечательных "профи".

Закажите на сайте Госуслуг или ПФР выписку с индивидуального лицевого счета и проверьте, в каком НПФ вы сейчас обслуживаетесь.

Если ВЭБ — то все в порядке, это государственная управляющая компания для "молчунов". Если же иная, а вы сами заявлений не подписывали — то скорее всего, вас перевели вот такие вот "управленцы", с помощью подделки вашей подписи.

Все убыточные фонды как один заявляют, что вот-вот компенсируют убыток прошлого года. Не верьте.

Даже если они покажут доходность в 10-11%, то в лучшем случае за два года выйдут в ноль.

Моя рекомендация — бежать из таких фондов. Если вас перевели насильно, подделав подпись — то необходимо восстановить справедливость с помощью суда. В этом случае вы не только вернете свои деньги и потерянный при насильственном переводе доход, но и сможете получить компенсацию с недобросовестного фонда за пользование вашими деньгами.

Не позволяйте недобросовестным компаниям наживаться на ваших пенсиях…»

ИЗ ПОСЛЕДНИХ НОВОСТЕЙ:

В октябре этого года на совещании в Министерстве экономического развития обсуждался вопрос о необходимости страхования негосударственных пенсионных накоплений граждан.

Заниматься этим будет Национальный расчетный депозитарий (НРД), который сейчас создается в России.

"НРД – это по своей сути оператор негосударственной пенсионной системы, его создают по западным аналогам – к примеру, такая структура довольно давно и успешно работает в США, - отмечает специалист. - Депозитарий создается в рамках реформирования существующей системы. Он открывает человеку счет, куда перечисляются деньги, а также отслеживает движение денег и по требованию владельца отправляет их в тот или иной негосударственный пенсионный фонд (НПФ). Или другим участникам рынка.

Страхование добровольных накоплений россиян, вероятнее всего, будет ограничено суммой в 1,4 миллиона рублей — по аналогии со страхованием банковских вкладов.

Хотя я думаю, что для пенсионных накоплений такая мера неуместна. В отличие от аналога в банковских вкладах.

Ведь если вы храните в банке больше 1,4 млн рублей, то логичнее будет распределить эти деньги в разные банки.

Тогда в случае чего вам страховщик вернет ваши деньги в полном объеме – по 1,4 млн рублей из каждого разорившегося банка.

Но в системе НПФ дробить подобным образом свои пенсионные накопления нельзя – они вкладываются целиком и в один фонд. В такой ситуации устанавливать гарантированный "потолок" страхования как-то не совсем верно…

Так что, нашему Минэкономразвития еще есть над чем работать!

Я пенсионер. Вышла на пенсию в 2019 году. На накопительную пенсию подала документы только сейчас, думала будет много бюрократии, некогда было за справками мотаться. А оказалось все не так сложно, понадобилась одна справка из ПФР и все мои личные. читать полностью

Мне хватило информации на сайте Будущего, чтобы решиться перейти в него из пфр. Молодцы, в ногу со временем идете. Сразу меня зарегистрировали в личном кабинете, дома зашел под своим СНИЛС, могу посмотреть показатели доходности, много информации о. читать полностью

Срок ожидаемого дожития в Р. Ф на 2017 год равнялся 240 месяцам, мой муж вышел на пенсию в октябре и обратился в НПФ Газфонд за выплатой накопительной части пенсии. Его сумму накопительной части делили на 300 месяцев, что не соответствует сроку. читать полностью

Подумывала одно время перевестись в НПФ, где процент был бы повыше, почитала отзывы и ужаснулась. Решила в итоге всё-таки остаться в Доверии. Давно в нём, фонд проверенный.

О фонде "Социум" я узнала, когда произошло несчастье - умер близкий человек. После его смерти пришло по почте "Сообщение правопреемнику" - письмо из государственного пенсионного фонда о том, что пенсионные накопления умершего лица находятся в фонде. читать полностью

Находясь в поиске работы я обратилась по рекламе, которая предлагала вакансии специалистов не очень высокой квалификации. Собственно, работа была очень нужна, а так как обещали взять и даже пригласили на собеседование я и отправилась в центр. читать полностью

Фонд "Лукойл-Гарант" является одним из лидеров рынка обязательного пенсионного страхования. Свои деньги на накопительной части с легкостью можно доверить этому фонду, поскольку нефть пока еще не теряет своей актуальности. Есть горячая линия, что. читать полностью

Добрый вечер!Всем заинтересованным лицам, которые вложили или хотят доверить свои пенсионные накопления в Негосударственный пенсионный фонд «Оборонно-промышленный фонд им. В. В. Ливанова». А также иным заинтересованным лицам. Будьте внимательны при. читать полностью

Устроился в "РЖД" принудительно заставили вступить в фонд (толку от него не какого если честно, повезло тем кто уже вышел на пенсию и чуть чуть по вносил). Уволился, долгая история с возвратом денег больше полгода прошло, отношение к бывшим. читать полностью

Мало того никаких начислений с 2012 года, но ещё куда-то испарились более 2 тысяч рублей: по результатам ГОСУСЛУГ - "Сведения о состоянии индивидуального лицевого счёта застрахованного лица".

Ходят по квартирам, врут о том, что из пенсионного и что надо переоформиться. А сами переводят в свой фонд.

Муж менял карту в банке и подсунули договор на перевод пенсии. Причем он всегда внимательно читает все документы. И никогда бы не согласился на перевод пенсии в негосударственный фонд. До сих пор в недоумении как им это удалось сделать. Какое может. читать полностью

Оформлял потребительский кредит в отделении на проспекте Мира. Из-за того, что менеджер присела на уши с продуктами банка, не успели к 18.00 и пришлось прийти в другой день за деньгами.Далее предложили кредитную карту под 34% годовых. Послушал про. читать полностью

Прочитал вышеизложенные отзывы о недобросовестности страховых агентов и полностью с ними согласен. Тоже к нам приходили две девушки, с самого входа в нашу квартиру ввели нас с женой в заблуждение, представившись представителями ПФР, далее речь зашла. читать полностью

При оформлении на работу меня просто насильно принудили подписать документ с НПФ Наследие, об этом мой отзыв. Я сомневался, потому, что уже до этого состоял в другом НПФ и меня все устраивало и в планах менять его не было. Но вопрос стал жёстко- либо. читать полностью

Перечислял средства с зп с 2001 по 2010, но начал отслеживать работу фонда только в прошлом году. Обнаружил просто "запредельную" доходность Электроэнергетиков за 2011г целых 0, 12%. думал ошибка, позвонил в фонд и в самом деле такая доходность! Это. читать полностью

Как-то мошенники взломали через мой мобильный банк зарплатную карту, переведя через сотового оператора всю сумму на непонятную электронную карту. После трехмесячного разбирательства, со Сбером столкнулся с неграмотностью и бестолковостью сотрудников. читать полностью

На фоне регулярных и постоянных изменений пенсионного законодательства, а также, в целом, довольно низкого уровня жизни нынешних пенсионеров многие работающие гражданине, в том числе и из числа молодежи, задумываются о том, как увеличить свою пенсию в будущем.

Для этого существует ряд механизмов, обеспечивающих формирование пенсионных накоплений. Кроме прочего, в их числе следует отметить так называемую накопительную часть пенсии. Она формируется по особым правилам, об особенностях которых и пойдет речь в статье далее.

Бесплатно по России

Принцип формирования пенсии

В 2002 году в Российской Федерации была проведена масштабная реформа, которая определила переход системы пенсионного обеспечения на страховые принципы. В соответствии с законодательством каждый гражданин обязан быть зарегистрирован в системе обязательного пенсионного страхования.

При осуществлении трудовой деятельности за него в Пенсионный фонд России на цели, предусмотренные ОПС, вносятся денежные средства в размере, составляющем 22% от его заработной платы. Это так называемые страховые взносы. Обязанность по их отчислению в ПФР лежит на работодателе.

Денежные средства, перечисленные в качестве взносов, конвертируются в пенсионные баллы, которые составляют индивидуальный пенсионный коэффициент (ИПК). Именно данный параметр и характеризует объем пенсионных прав гражданина.

Однако, кроме пенсии страховой, существует еще и накопительная. Она формируется за счет все тех же взносов. При этом на накопительную часть пенсии направляются денежные средства в размере 6%, в то время как на страховую уже 16%. В целом, граждане, за небольшим исключением, сами выбирают то, формировать им накопительную часть пенсионных выплат или нет.

С 2014 года Правительство РФ ввело мораторий на отчисления в счет накопительной части. Иными словами, все взносы направляются только на формирование страховой пенсии. На сегодняшний день известно, что мораторий продлится до 2021 года включительно.

В целях, предусмотренных системой ОПС, граждане вправе самостоятельно определять, где они будут формировать свою накопительную пенсию – в государственном пенсионном фонде (ПФР) или в негосударственном (НПФ).

Что лучше НПФ или ПФР

В связи с тем, что гражданам предоставлено право выбора относительно того, где размещать средства для накопительной пенсии, у многих из них возникают вопросы относительно того, что выбрать – ПФР или НПФ. В данном случае у размещения в той или иной организации имеются свои плюсы и минусы, которые следует разобрать более подробно.

Минусы и плюсы НПФ

Негосударственный пенсионный фонд представляет собой частную структуру, которая, получив соответствующую лицензию, имеет возможность заключать с гражданами договоры ОПС.

По их условиям НПФ получает и аккумулирует денежные средства, направленные в качестве страховых взносов на формирование накопительной пенсии. Соответственно, как только гражданин достигает пенсионного возраста, негосударственный пенсионный фонд обязан выплачивать ему денежное содержание, исходя из условий договора.

Плюсы формирования накопительной пенсии в НПФ:

- Увеличение размера пенсии за счет получения инвестиционного дохода. Денежные средства, которые в качестве страховых взносов направляются в НПФ, не только аккумулируются на соответствующих счетах, но и инвестируются в целях получения дохода для будущих пенсионеров. К объектам инвестиций следует отнести: ценные бумаги, драгоценные металлы, облигации, акции и так далее.

- Защищенность денежных средств. В соответствии с действующим законодательством денежные средства граждан, размещенные в НПФ в рамках договоров ОПС, застрахованы от всех возможных рисков, в том числе и от банкротства. Это не касается инвестиционного дохода, полученного от инвестирования.

- Конкуренция. На сегодняшний день на рынке представлено несколько десятков негосударственных пенсионных фондов. Большая часть из них аффилирована с крупными финансовыми структурами, такими как «Сбербанк» или «Газпром». Несмотря на это, отсутствие монополии благоприятно сказывается на функционировании негосударственных фондов с точки зрения выгод для их клиентов.

- Возможность банкротства или отзыва лицензии у НПФ. В случае, если НПФ потеряет лицензию или будет объявлен банкротом, гражданин рискует потерять накопленный инвестиционный доход.

- Отсутствие гарантий доходности. НПФ не несет гарантий того, что его инвестиционная политика принесет доход клиентам. В некоторых случаях он может не покрывать даже инфляцию.

Минусы и плюсы ПФР

Гражданин вправе не заключать договор с НПФ, а формировать накопительную пенсию в ПФР.

Это имеет следующие плюсы:

- Надежность. Государственный ПФ лишен традиционных рисков, присущих НПФ.

- Периодическая индексация. Вне зависимости от конъюнктурных показателей, ПФР ежегодно индексирует накопления граждан, чтобы нивелировать действие инфляции.

Минусы:

Основным минусом является то, что инвестиционная политика ПФР не предполагает получение высокого уровня доходности.

Как сделать правильный выбор

Выбирая то, какой организации доверить формирование своего будущего пенсионного обеспечения, гражданин должен учитывать:

Каждый гражданин желает иметь достойное пенсионное обеспечение в старости. Система накопительных пенсий отчасти способна воплотить данное стремление в жизнь. При этом гражданин вправе сам выбрать, какой организации он доверяет формирование своей будущей пенсии – государственному ПФР или частному фонду.

Полезное видео

Может быть стоит обратить внимание на инвестиции, а не надеяться на формирование государственной пенсии или накоплениями в НПФ? Подробнее в видео:

Ждала выплаты наследуемой пенсии несколько месяцев. Сейчас деньги уже пришли. На вопросы почему так долго шло рассмотрение документов в Сафмаре отвечали, что все сроки установлены законом. То есть я подала Читать далее.

Отзыв полезен? 22 4 Комментарии 0 Пожаловаться на отзыв Ссылка на отзыв

Не рекомендую нпф Сбербанк . Получали накопительную пенсию за умершего свекра ,Чел.,при жизни был устроен не на минималку далеко и официально трудоустроен всю свою жизнь . НПФ Сбербанк находится только Читать далее.

Отзыв полезен? 55 6 Комментарии 0 Пожаловаться на отзыв Ссылка на отзыв

Мне в фонде Сафмар назначили пенсию пожизненными выплатами. На единовременный платеж я рассчитывать не могла, потому что накопительная у меня получилась большая. Присылают деньги на пенсионную карту Мир Читать далее.

Отзыв полезен? 15 2 Комментарии 0 Пожаловаться на отзыв Ссылка на отзыв

Отзыв будет по АО НПФ "САФМАР". с 2016 г.храню накопительную часть пенсии в этом фонде. За 4 года прибавились копейки,за 2018 г.вобще убыток с меня списали. ПРОХИНДЕИ ! Зачем они вообще нужны ?!

Отзыв полезен? 20 1 Комментарии 0 Пожаловаться на отзыв Ссылка на отзыв

В Сафмаре у меня индивидуальный пенсионный счет. Пенсия по нему получится приблизительно 15 000 руб/месяц. Думаю, это неплохая прибавка. В принципе все нравится. Условия мне показались выгодные, плюс беру налоговый вычет каждый год и обратно вкладываю на счет.

Отзыв полезен? 10 8 Комментарии 0 Пожаловаться на отзыв Ссылка на отзыв

Сегодня 21 августа 2020 года заказала через госуслуги выписку о состоянии своего лицевого счета в ПФР и с удивление обнаружила, что вместо НПФ "благосостояние" я с 7 июля 2020 года состою в ПФР "сафмар" прочитала в интернете, что это дело рук мошенников из фонда сафмар и я такая не одна

Отзыв полезен? 56 2 Комментарии 1 Пожаловаться на отзыв Ссылка на отзыв

Вы больше читайте – с 2019 года все переходы только лично через ПФР по заявлению, или через госуслуги. А еще перевод накоплений из фонда в фонд всегда в марте происходит. Фонд вас ну никак не мог перевести 7 июля, это скорее всего ошибка какая-то. Свяжитесь с ними для начала и решите ситуацию мирно.

Чтобы получить накопительную пенсию из этого НПФ, посылала пакет документов почтой из Воронежа в Москву. К срокам рассмотрения претензий нет, все по закону уложились. Деньги тоже все перечислили.

Отзыв полезен? 14 0 Комментарии 0 Пожаловаться на отзыв Ссылка на отзыв

Заказала выписку с пфр, оказывается моя накопительная часть была переведена в нпф сафмар! Я ничего не переводила и не подписывала, каким образом вы имеете доступ для перевода МОЕЙ накопительнлй пенсии?? Буду Читать далее.

Отзыв полезен? 40 0 Комментарии 1 Пожаловаться на отзыв Ссылка на отзыв

Сам НПФ никого перевести не мог, наверное вы были в одном из фондов, которые вошли в Сафмар, например «Доверие» или «Образование и наука». Вы сначала с фондом свяжитесь и все выясните. Напишите им в их группу на фейсбуке, здесь вряд ли дождетесь ответа.

Отзыв полезен? 8 11 Комментарии 0 Пожаловаться на отзыв Ссылка на отзыв

НПФ Будущее выбрал потому, что у них около 4 миллионов человек на обслуживании. Лично для меня это достаточно значительный показатель доверия. Да и сам я после общения с менеджерами и полностью удовлетворенный Читать далее.

Отзыв полезен? 6 22 Комментарии 0 Пожаловаться на отзыв Ссылка на отзыв

Судить о фонде могу по опыту отца, который уже вышел на пенсию и ему достаточно быстро перевели его единовременную выплату и что самое важное - без лишней волокиты. Сами понимаете, нервы трепать пожилому Читать далее.

Отзыв полезен? 6 3 Комментарии 0 Пожаловаться на отзыв Ссылка на отзыв

В личный кабинет Сафмара не получалось зайти, забыла логин и пароль. Пришлось звонить на горячую линию. Консультант помогла мне все сделать через госуслуги. Оказывается, у них еще и приложение появилось на телефон, я скачала, удобно.

Отзыв полезен? 9 4 Комментарии 0 Пожаловаться на отзыв Ссылка на отзыв

Мне из Сафмара пришел перевод моей накопительной пенсии. Оформлял я эту выплату месяц назад в Раффайзен банке. Всё оказалось очень просто, спасибо сотрудникам фонда!

Отзыв полезен? 9 3 Комментарии 0 Пожаловаться на отзыв Ссылка на отзыв

У меня перевели сами они (агенты их правопредшествинников, но по закону фонд отвечает за их действия) по поддельным документам. Всю схему хищения вскрыл, доказательства сам собрал, но никому из государственных Читать далее.

Отзыв полезен? 45 4 Комментарии 1 Пожаловаться на отзыв Ссылка на отзыв

Вот писал статью по этой ситуации: https://www.9111.ru/questions/7777777771022329/

Добрый день. У меня похожая ситуация с Дмитрием. Тоже взяла выписку из ПФР и оказывается, что состою в НПФ "САФМАР" с 7 июля 2020г. В выписке не указано что была клиентом НПФ "ДОВЕРИЕ". Никогда не подписывала Читать далее.

Отзыв полезен? 23 2 Комментарии 0 Пожаловаться на отзыв Ссылка на отзыв

Данный отзыв был адресовано НПФ "САФМАР"

Отзыв полезен? 0 0 Комментарии 0 Пожаловаться на отзыв Ссылка на отзыв

Добрый день. У меня похожая ситуация с Дмитрием. Тоже взяла выписку из ПФР и оказывается, что состою в НПФ "САФМАР" с 7 июля 2020г. В выписке не указано что была клиентом НПФ "ДОВЕРИЕ". Никогда не подписывала Читать далее.

Отзыв полезен? 4 0 Комментарии 1 Пожаловаться на отзыв Ссылка на отзыв

У меня также в выписке 7 июля 2020, я была в Доверии. Эта дата у всех бывших клиентов Доверия отображается, который был присоединен к НПФ «Сафмар», и всех клиентов перевели. Хотя на самом деле слияние произошло в 2019, но я им тоже писала, говорят что это ПФР неправильную дату ставит, уже решают вопрос. Кстати, для клиентов Доверия ничего не поменялось по сути, все обязательства и накопления просто перешли из фонда в фонд без потерь каких-либо. Я даже в личный кабинет на Сафмаре могу заходить по старому паролю от Доверия.

Уважаемые работники, кто написал Заявление в это фонд для отчисления пенсионных накоплений лично или от работодателя, бегите из этого Фонда, пока не поздно. Я уже второй месяц не могу добиться хотя бы того Читать далее.

Отзыв полезен? 60 6 Комментарии 0 Пожаловаться на отзыв Ссылка на отзыв

Я подавала на накопительную в НПФ Сафмар около месяца назад. Там были мои пенсионные средства, которые сейчас в России заморожены - накопительная пенсия. Тем не менее за тот период, пока они увеличивались, успело накапать 65 тыс/рублей. И мне их разом выплатили.

Отзыв полезен? 20 6 Комментарии 0 Пожаловаться на отзыв Ссылка на отзыв

Удалось получить наследуемую пенсию в негосударственном пенсионном фонде. Деньги перевели одним платежом на мои реквизиты.

Отзыв полезен? 6 4 Комментарии 0 Пожаловаться на отзыв Ссылка на отзыв

Читайте также: