Основные проблемы пенсионной системы рф и ориентиры ее совершенствования

Рубрика: Юриспруденция

Дата публикации: 15.10.2020 2020-10-15

Статья просмотрена: 176 раз

Библиографическое описание:

Чванова, О. В. Актуальные проблемы пенсионной системы в России / О. В. Чванова. — Текст : непосредственный // Молодой ученый. — 2020. — № 42 (332). — С. 258-260. — URL: https://moluch.ru/archive/332/74198/ (дата обращения: 06.12.2020).

Автор рассматривает актуальные проблемы российской пенсионной системы. Определяет основные направления по минимизации проблем пенсионной системы. Подчеркивает важность решения рассматриваемых проблем.

Пенсионное обеспечение в России осуществляет совокупность действующих в Российской Федерации правовых, экономических и организационных институтов и норм, направленных на обеспечение граждан материальной поддержкой в виде пенсии. В последние годы активно проводится анализ пенсионной системы, поскольку возрос интерес со стороны государства и населения к проблемам, связанным с социальной справедливостью, материальным благополучием, удовлетворенностью условиями жизни и размером страховой защиты пенсионеров и лиц с социальным пенсионным статусом.

В настоящее время особо актуальными выступают ряд проблем пенсионной системы:

- В России патерналистская пенсионная система (государство — работник — пенсионер) при такой системе отсутствует заинтересованность со стороны работодателей и самих работников в формировании пенсионного капитала.

- На протяжении нескольких лет наблюдается тенденция к увеличению дефицита бюджета ПФР РФ и его финансовой зависимости от государственного бюджета, то есть сумма государственных пенсионных обязательств не совпадает с суммой фактически полученных страховых взносов. Отмена единого социального налога и замена его на страховые выплаты, а также введение административного механизма, связанного с налогообложением фонда оплаты труда работников, в пенсионной системе не дало ожидаемого эффекта и не решило проблему дефицита пенсионного бюджета [1, с. 272].

- Страховые выплаты в пенсионной системе, которые упоминаются в начале пенсионной реформы как основа, сокращаются. В составе трудовой пенсии увеличивается доля базовой части, которая не связана с заработком. Практически отсутствует равноправное участие социальных партнеров, в том числе основных плательщиков страховых взносов работодателей, в управлении фондами обязательного пенсионного страхования.

Это происходит из-за того, что на верхней уровень заработной платы с которого уплачиваются страховые взносы, устанавливается сумма, которая соответствует нижнему пределу. Что приводит к тому, что страховые взносы с зарплат среднего класса идет на формирование базовой пенсии. То есть происходит солидарное пенсионное обеспечение низкооплачиваемого персонала, теми работниками с зарплат которых производятся более высокие отчисления.

- Досрочные пенсии тоже финансируются из общей суммы страховых взносов. Это происходит из-за того, что в России нет профессиональных пенсионных систем.

- Потенциал негосударственных институтов в пенсионной системе сравнительно невелик. развитие негосударственных институтов пенсионной системы, сдерживается прежде всего неудачной и неэффективной системой налогообложения негосударственных государственных образований [4, с. 140].

- Важным нерешенным вопросом пенсионного обеспечения остаются теневые выплаты. Это происходит из-за того, что 14 % всего работающего населения работают неофициально. По этому государству создать механизмы, при которых руководству организаций выгодно производить полные отчисления в пенсионный фонд и платить «белую» зарплату работникам [2, с. 290]. Для этого необходимо предусмотреть налоговые льготы и иные формы мотивации для добровольных корпоративных пенсионных программ, а также упорядочить их правовое регулирование.

- Низкие пенсии, которые в среднем равны прожиточному уровню или того меньше. Данная проблема заложена в том, что средняя заработная плата по России низкая, соответственно и отчисления в пенсионный фонд будут не высокие. При этом, хочется заметить, что последние изменения в формировании заработных плат не принесли качественных изменений. Данные изменения только увеличили влияние работодателей в формировании заработных плат работников.

- Увеличение количества пенсионеров. Тенденция низкой рождаемости приводите к тому, что количество трудоспособного населения уменьшается, а количество людей пенсионного возраста растет. Со временем возникает проблема финансовых ресурсов для обеспечение действующих пенсионеров, молодому поколению. Правительство предпринимаются меры для стимулирования рождаемости в стране. Однако, представляется, что данная проблема решится само собой если будет стабильность в стране.

- Низкая грамотность среди населения. Население не всегда осознает, для чего нужна официальная высокая заработная плата, чем это может обернуться в будущем. Поэтому не обходимо проводить информирование население об необходимости «белых» зарплат. Информационное освещение населения должно также касаться негосударственных пенсионных фондов, чтобы население могло ознакомиться с плюсами данного направления пенсионной системы страны.

- Тенденция увеличение количества работников, вышедших досрочно на пенсию. В зарубежных странах, например, таких как Германия досрочная пенсия доступна только для 3–4 профессиональных групп, а в России количество отраслей и профессий, в которых занятость дает право досрочно выйти на пенсию, достигает 2 тыс. [3, с. 46].

Весьма вероятно, что последствия экономического кризиса и негативной демографической ситуации в России в ближайшие годы потребуют от государства огромных усилий по обеспечению функционирования различных пенсионных систем. Законодательная база пенсионного обеспечения в России имеет сложную и громоздкую структуру, но, к сожалению, она не очень эффективна. Необходимо времени и ресурсов, чтобы усовершенствовать, сбалансировать ее и заставить работать законодательную базу пенсионной системы. Одной из важнейших составляющих последующей работы по совершенствованию пенсионной системы в России должна стать разработка комплексного подхода развития обязательного накопительного пенсионного страхования и негосударственного пенсионного обеспечения, а также е решение других вопросов развития пенсионной системы.

Для решения названных проблем, в первую очередь необходимо производить оптимизацию расходов, связанных с деятельностью ПФР РФ, а также внедрить 3-уровневую пенсионную систему, которая буден направлена на персонализацию пенсионных накоплений, а с другой стороны, распространением социальных программ и ростом социальных расходов страны, в том числе через сохранение пенсий при наличии пятилетнего стажа работы и досрочного выхода на пенсию во вредных условиях труда, при этом, нужно понимать, что возрастет нагрузка на трудоспособное население. Поэтому комплексный анализ принципов, механизмов и их последствий совершенствования пенсионной системы, основанный на эволюционном, институциональном и социально-экономическом подходе, учет и реализация пенсионных прав, а также оценка социально-экономических последствий через систему социально-демографических и экономических показателей, имеет большое значение [3, с. 45].

Таким образом, современная пенсионная система в Российской Федерации, имеет ряд существенных недостатков, что не позволяет гарантировать стабильное выполнение страной своих обязательств в отношении пенсионеров. Государство можно рассматривать как социальное, если оно удовлетворяет права своих граждан. Проблема задержки выплаты государственных пенсий была решена, но проблема недостаточности размера пенсии для удовлетворения социальных потребностей пенсионеров по-прежнему стоит остро.

Решение этих проблем чрезвычайно важно для обеспечения социально-экономического развития России.

- Бушуева, И. В. Современные проблемы системы пенсионного обеспечения в РФ // Сервис в России и за рубежом. — 2016. — № 1. — С. 273–282.

- Ерофеева, С. С. Институциональные проблемы реформирования системы пенсионного обеспечения в России // Известия Российского государственного педуниверситета им. А. И. Герцена. — 2016. — № 120. — С. 290–295.

- Игнатенко, И. В. Состояние и перспективы российской системы пенсионного обеспечения Российской Федерации // Известия Российского государственного педуниверситета им. А. И. Герцена. — 2016. — № 73. — С. 45–49.

- Туманянц, К. А. Проблемы системы пенсионного обеспечения в России и способы их устранения // Вестник ВГУ. — 2016. — № 2. — С. 140–147.

экономические науки

- Базитова Татьяна Николаевна , студент

- Башкирский государственный аграрный университет

- Ефимов Олег Николаевич , кандидат наук, доцент кафедры экономики и управления

- Российский экономический университет имени Г. В. Плеханова

- ПЕНСИОННАЯ СИСТЕМА

- ПРОДОЛЖИТЕЛЬНОСТЬ ЖИЗНИ

- ПЕНСИОННОЕ ОБЕСПЕЧЕНИЕ РФ

- ПЕНСИОННЫЙ ВОЗРАСТ

Похожие материалы

- Что ожидает будущих пенсионеров?

- На пути совершенствования пенсионной системы России

- Проблема трансакционных издержек в деятельности предприятия

- Индекс человеческого развития России

- Индекс развития человеческого потенциала США

Пенсионная система является одним из важнейших элементов в сфере социального обеспечения населения страны. На сегодняшний день государства сталкиваются с рядом проблем, в числе которых ухудшение демографической ситуации, которое выражается в сокращении количества трудоспособного населения, увеличении количества пенсионеров (то есть происходит увеличение продолжительности жизни при одновременном уменьшении уровня рождаемости), проблемы финансовой стабильности пенсионного фонда. В этих условиях у государства возникает необходимость решения вопросов пенсионного обеспечения путем формирования своей модели пенсионной системы. Поэтому вопросы разработки и введения новой пенсионной системы на сегодняшний день актуальны и требуют немедленного решения проблем, накопившихся за время существования старой модели пенсионной системы.

В данной статье рассмотрим основные проблемы современной пенсионной системы и представим возможные пути их решения.

До 2001 г. в России существовала распределительная модель пенсионного обеспечения. Однако процесс «старения» населения привел к неспособности работающего населения обеспечить финансирование граждан пенсионного возраста. В 2001—2002 гг. в стране началась пенсионная реформа, где первый уровень – базовая пенсия, размер которой фиксирован и не зависит от стажа и размера заработной платы; второй уровень – обязательная накопительная система, построенная на принципе регистрации взносов в Пенсионный Фонд на персональном счете каждого работника - страховая часть пенсии. Она зависит от стажа работы, платежей пенсионера в ПФР, средней величины заработной платы по стране и третий уровень – негосударственное пенсионное обеспечение, выступает как дополнительное к государственному в рамках единой пенсионной системы и является накопительной частью пенсии[5]. Приведем перечень основных нормативно-правовых документов, регулирующих вопросы пенсионной системы, в частности это - НК РФ (часть 2), Трудовой кодекс РФ, Закон об обязательном пенсионном страховании, Закон об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования, Закон об основах обязательного социального страхования, Закон о государственном пенсионном обеспечении в РФ, Закон о негосударственных пенсионных фондах, Закон об инвестировании средств для финансирования накопительной части трудовой пенсии в РФ, Закон о пенсионном обеспечении лиц, проходивших военную службу, службу в органах внутренних дел, государственной противопожарной службе, органах по контролю за оборотом наркотических средств и психотропных веществ, учреждениях и органах уголовно-исполнительной системы, и их семей, Закон о выплате пенсий гражданам, выезжающим на постоянное жительство за пределы РФ .

Ниже на рисунке 1 представлена численность населения РФ по возрастным группам, тыс. чел.

Рисунок 1 Численность населения РФ по возрастным группам

Как видно из рисунка, на сегодняшний день в численности населения старше трудоспособного возраста наметилась устойчивая тенденция к возрастанию.

Таблица 1 Основные показатели пенсионного обеспечения в РФ

В настоящее время многие ученые-экономисты занимаются проблематикой пенсионного обеспечения, функционирования пенсионной системы Российской Федерации, негосударственных пенсионных фондов, и это является закономерным и естественным процессом, поскольку пенсионная система является одним из основных элементов социальной защиты населения [1, 7–9].

Пенсионная система России претерпела уже множество реформ. Последние глобальные изменения берут свое начало в 2012 г. с разработки Стратегии развития пенсионной системы Российской Федерации до 2030 г., где прописан постепенный план перехода к новой модели пенсионного обеспечения, целью которой является осуществление четкого разграничения страховой и накопительной частей пенсионных накоплений для удобства и качества регулирования их источников финансирования, а также переход на трехуровневый механизм формирования пенсионных прав (солидарная часть, корпоративная, индивидуально-накопительная), которая обеспечит сбалансированность и финансовую устойчивость пенсионной системы. Но сложная экономическая ситуация в стране сильно сократила темпы преобразований.

На сегодняшний день главной проблемой Пенсионного фонда РФ является дефицит бюджета, который на 2016 г. составляет 175,1 млрд руб. По предварительным прогнозам в 2017 г. дефицит составит 220,4 млрд руб., но для его сокращения было принято несколько дискуссионных решений, таких как:

- неполная индексация пенсий;

- отказ от индексации пенсий работающим пенсионерам;

- продление моратория на размещение накопительной части пенсии;

- упрощение процедуры розыска нелегальных рабочих путем расширения информационного взаимодействия между различными государственными ведомствами;

- повышение пенсионного возраста для госслужащих.

Индексация страховых пенсий в 2016 г. проходила в 2 этапа: первая индексация прошла в феврале, в ходе которой пенсии неработающим пенсионерам увеличили на 4 %. От второй индексации Правительство РФ отказалось, заменив ее компенсационными выплатами в размере 5000 рублей в январе 2017 г. Денежные средства на данные компенсации были выделены из президентского резерва, сформированного в 2016 г. Принятые меры положительно отразились на пенсионерах, получающих минимальную пенсию, т.к. данная выплата покрывает индексацию, которая должна была быть проведена в 2016 г. Также единовременную выплату получили работающие пенсионеры, индексация пенсий которых была приостановлена с 2016 г. Но в минусе остались те, кто получает пенсию выше среднего уровня, т.к. при индексации их пенсий в полном объеме компенсационная выплата не покрывает инфляцию. Кроме того, единовременная выплата не изменит размер базы пенсионных выплат, подлежащих индексации в 2017 г. Вышеуказанные меры помогли сэкономить бюджету около 160 млрд руб., но при этом были нарушены права граждан на сохранность их сбережений, т.к. страховая пенсия каждый год должна индексироваться как минимум на уровень инфляции, то есть на 12,9 % за 2016 г.

С 1 февраля 2017 г. страховые пенсии более 31,4 млн неработающих пенсионеров увеличились на 5,4 % исходя из роста потребительских цен за 2016 г. По данным Росстата, инфляция в 2016 г. составила 5,4 %, и ровно на эту величину индексируются страховые пенсии неработающих пенсионеров. Индексация пенсий на уровень инфляции за предыдущий год обеспечит сохранение покупательной способности страховой пенсии неработающих пенсионеров. Стоимость индивидуального пенсионного коэффициента (пенсионного балла), с учетом которого назначаются страховые пенсии, составляет 78,28 рубля (до 1 февраля 2017 г. – 74,27 рубля). Вместе со страховой пенсией на 5,4 % проиндексирована фиксированная выплата к ней, ее размер составляет 4805,11 рубля [6].

Одновременно с индексацией страховых пенсий с 1 февраля на 5,4 % индексируется ежемесячная денежная выплата (ЕДВ), самая массовая социальная выплата в России. В настоящее время Пенсионный фонд выплачивает ее 15,6 млн федеральных льготников, включая инвалидов, ветеранов боевых действий, граждан, подвергшихся воздействию радиации, Героев Советского Союза и России, Героев Социалистического Труда и других граждан. Размер индексации ЕДВ определен исходя из роста потребительских цен за 2016 г. Средства на увеличение ЕДВ, предусмотренные в бюджете ПФР на 2017 г., составляют 21,3 млрд рублей. Общие расходы на выплату всех видов ЕДВ с учетом индексации запланированы в бюджете ПФР в размере 450,9 млрд рублей [6].

Таким образом, с февраля 2017 г. Пенсионный фонд России перешел к выплате повышенных на 5,4 % всех видов страховых пенсий: по старости, по инвалидности, по случаю потери кормильца неработающим пенсионерам. Работающие пенсионеры будут получать пенсию с учетом индексации после завершения трудовой деятельности. В бюджете Пенсионного фонда РФ на 2017 г. заложена индексация на 5,8 %, поэтому решено провести индексацию в 2 этапа: первая – в феврале 2017 г. на 5,4 %, вторая – в апреле на 0,4 %. Для работающих пенсионеров прибавка к пенсии в 2017 г. не предусмотрена, в августе 2017 г. добавят к страховой пенсии не более 3 пенсионных баллов. После окончания трудовой деятельности Пенсионный фонд проведет индексацию страховой пенсии на все пропущенные индексации.

В 2016 г. продлен мораторий на размещение накопительной части пенсии. Все поступающие от работодателей средства в течение 2016 г. будут продолжать поступать на формирование страховой части. За счет «заморозки» пенсионных накоплений правительство планирует получить 342,2 млрд рублей. Данные меры также помогут сбалансировать бюджет ПФР, но в то же время лишают экономику «длинных» денег: в результате изъятия пенсионных накоплений в 2014–2016 гг. в распределительную систему экономика недополучит около 1 трлн рублей.

Мораторий на использование накопительной части пенсии негосударственными пенсионными фондами (НПФ) был связан еще и с тем, что к концу 2015 г. фонды с лицензией по обязательному пенсионному страхованию должны были акционироваться, пройти проверку ЦБ РФ и вступить в систему гарантирования. В результате основная часть фондов, и в первую очередь крупнейшие участники рынка, доказали свою надежность и эффективность. По итогам проверок со стороны ЦБ РФ в систему гарантирования пенсионных накоплений вступили 38 НПФ.

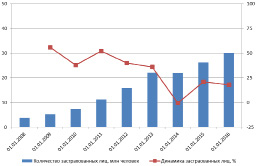

В конце декабря 2015 г. был зафиксирован ажиотажный спрос на перевод пенсионных накоплений в НПФ, после того, как правительство решило не продлевать право на выбор накопительной пенсии. За 2015 год число застрахованных лиц – клиентов негосударственных пенсионных фондов увеличилось на 19 % и составило на 31.12.2015 26,3 млн чел., или 33,5 % от всех занятых (рисунок).

По итогам переходной кампании 2015 г. число застрахованных лиц, формирующих свои накопления в НПФ, достигло 30 млн [2]

Значительное увеличение заявлений о переходе в негосударственный пенсионный фонд было связано не только с заинтересованностью граждан, но и с активизацией продажных кампаний в страховых компаниях и отделениях банков. Как показала практика, та часть населения, которая заинтересована и осведомлена о пенсионных реформах, к концу 2015 г. уже перевела свои накопления в выбранный негосударственный пенсионный фонд или управляющую компанию. Благодаря активным продажам удалось заключить договор в основном с теми, кто еще не задумывался о своей будущей пенсии, и главным аргументом служило то, что 2015 г. является решающим для выбора способа дальнейшего формирования будущей пенсии.

Малая заинтересованность и информированность граждан о формировании пенсионных накоплений и нюансах их перевода из Пенсионного фонда России в негосударственный пенсионный фонд или между негосударственными пенсионными фондами увеличивает потери как компаний, так и граждан. По принятому в 2013 г. закону пенсионные накопления можно переводить из фонда в фонд не раньше, чем раз в пять лет, если гражданин хочет сохранить накопленный инвестиционный доход. Фонд можно менять и чаще, но в этом случае инвестиционный доход остается у предыдущего фонда, а в новый фонд переводится номинал накоплений. По данным Пенсионного фонда России миллион человек из написавших заявление о переводе своих пенсионных накоплений в 2015 г. потеряли инвестиционный доход, их общие потери составили 3,8–4 млрд руб. Из них около 2 млрд руб. осталось в Пенсионном фонде [4, 5].

Также одной из важнейших проблем пенсионной системы является вопрос о повышении пенсионного возраста. На сегодняшний день в России самый низкий возраст выхода на пенсию – женщины 55 лет, мужчины 60 лет. С 1 января 2017 г. вступили в силу первые изменения по данному вопросу: предусмотрено постепенное, ежегодно по полгода, увеличение пенсионного возраста, дающего право на назначение и выплату страховой пенсии по старости государственным гражданским служащим, муниципальным служащим, а также лицам, которые занимают государственные должности РФ, государственные должности в регионах, а также муниципальные должности [3]. Таким образом, пенсионный возраст мужчин будет увеличен до 65 лет, у женщин – до 63 лет. Также предусматривается постепенное увеличение минимального стажа государственной гражданской службы, дающего право на назначение пенсии за выслугу лет и определение её размера, с 15 до 20 лет.

Кроме того, увеличивается минимальная продолжительность исполнения полномочий депутатов Госдумы и членов Совета Федерации для получения права на доплату к страховой пенсии по старости в размере 55 % с одного года до пяти лет, а также увеличение срока исполнения полномочий, необходимого для получения выплаты в повышенном размере – 75 % – с 3 лет до 10 лет и более.

Неофициальное трудоустройство также является одной из основных проблем Пенсионного фонда РФ. За 2016 год количество неофициально трудоустроенных граждан составило 1,6 млн чел. (выявленные факты нарушения законодательства). Потери Пенсионного фонда от неофициального трудоустройства оцениваются в 1,3–1,5 трлн руб. [3]. Проект по легализации неофициально устроенных граждан возглавляет Федеральная служба по труду и занятости РФ, в регионах созданы межведомственные комиссии, а в муниципалитетах рабочие группы. Перечисленные органы взаимодействуют с местными отделениями пенсионных фондов, фондов социального страхования, налоговых служб и службами занятости населения для выявления фактов неофициального трудоустройства. Также они следят за вызывающими подозрения предприятиями. Проект легализации трудового рынка уже позволил пополнить бюджет Пенсионного фонда на 15 млрд руб.[3], но процесс взаимодействия органов между собой очень бюрократизирован и отнимает много времени, т.к. муниципальные органы власти не имеют доступа к персональным данным граждан, в том числе сведениям о фактах их работы, хранящихся в базах Пенсионного фонда. Для решения данной проблемы был разработан законопроект о расширении информационного взаимодействия между различными ведомствами, что упростит процедуру выявления нелегальных трудовых отношений. Рассмотрение и принятие данного законопроекта останавливает лишь то, что доступ к персональным данным граждан получит большая группа лиц, находящихся на государственных должностях, и, несмотря на предусмотренную ответственность за незаконное использование персональных данных, есть риск, что данная информация окажется в распоряжении третьих лиц, например коллекторских агентств.

Проблему неофициального трудоустройства также помогает решить новая формула расчета будущей пенсии. С 1 января 2015 г. было введено понятие «Индивидуальный пенсионный коэффициент» (пенсионный балл). В самом общем плане «балльная формула» формирования пенсионных прав сводится к тому, что за каждый год трудового стажа застрахованное лицо приобретает определенное количество баллов, общая сумма которых после завершения трудового этапа в жизни человека и наступления права на соответствующий вид пенсии конвертируется в денежный эквивалент путем умножения на актуальную стоимость одного балла [8]. На данный момент для получения гарантированной пенсии необходим трудовой стаж в 5 лет. В связи с ухудшением демографической ситуации и увеличением дефицита бюджета Пенсионного фонда планируется увеличить минимальное значение трудового стажа до 15 лет. Данные меры вынуждают граждан, заинтересованных в получении и накоплении будущей пенсии, заключать официальные трудовые договоры с работодателем.

Новая формула также стимулирует население к более позднему выходу на пенсию, т.к. работающим пенсионерам начисляется большее количество баллов. Как было указано выше, в 2017 г. им будет начислено до 3 дополнительных балла. Данные преобразования позволяют увеличить поступления страховых взносов в бюджет Пенсионного фонда и временно сократить расходы на выплату текущих пенсий.

Сложная экономическая ситуация в стране кардинально изменила намеченные цели постепенного перехода к новой модели пенсионного обеспечения, одной из основных задач которой было стимулирование наемных рабочих и самозанятого населения к личному участию в формировании пенсионных накоплений. Все вышеперечисленные меры сокращают дефицит бюджета ПФР, но формируют негативное настроение и недоверие со стороны населения. Государству на данный момент удалось выполнить лишь одну из поставленных задач: усиление государственного регулирования и непосредственного участия государства в гарантировании финансовой обеспеченности выплаты всех видов пенсий. В рамках новой пенсионной реформы была создана двухуровневая система гарантирования сохранности пенсионных накоплений [8]: каждый страховщик обязан создавать внутренний фонд гарантирования пенсионных накоплений, который предназначен для покрытия убытков от деятельности фонда, также создана государственная система гарантирования пенсионных накоплений, которая позволяет негосударственному пенсионному фонду получить лицензию на осуществление своей деятельности и сохранить сумму всех отчислений застрахованных (без сохранения полученного дохода) в случае отзыва у негосударственного пенсионного фонда лицензии, банкротства фонда либо недостаточности пенсионных накоплений.

Также одной из основных стратегических целей реформы была сбалансированность и долгосрочная финансовая устойчивость бюджета Пенсионного фонда путем создания трехуровневой системы отчисления пенсионных накоплений, но, как было отмечено выше, принятые за последние годы меры сильно тормозят формирование корпоративной и индивидуально-накопительной частей.

Таким образом, для продолжения реализации намеченных целей в первую очередь необходимо повысить доверие граждан к системе пенсионного страхования, путем соблюдения законодательства и реализации прав населения на сохранность их пенсионных сбережений. Кроме того, необходимо повышение финансовой грамотности граждан для сокращения потерь в результате воздействия на них при помощи агрессивных техник продаж со стороны менеджеров банков и страховых компаний, которые ввиду ограниченности времени переходной кампании озвучивают клиенту только положительные стороны перехода в новый негосударственный фонд.

Пенсионное обеспечение в России: проблемы и перспективы

- Авторы

- Файлы работы

- Сертификаты

Глобальный процесс старения населения меняет демографическую структуру населения планеты и социально экономический баланс между поколениями. Этот процесс ставит вопрос о формах социальной поддержки пожилого населения и предъявляет новые требования к пенсионным системам. Поиски эффективных пенсионных систем идут во всем мире.

Система пенсионного обеспечения большинства стран мира предполагает самостоятельное накопление гражданами основной доли своей пенсии. Пенсионеры этих стран могут вести активный образ жизни, позволяя себе не только хорошо питаться и одеваться, но и путешествовать по миру, благодаря заботе о себе еще в период трудовой деятельности.

В России понимание необходимости самостоятельной и заблаговременной заботы о своем материальном благополучии на пенсии только начинает формироваться.

Пенсионное обеспечение является базовой и одной из самых важных социальных гарантий стабильного развития общества. Это совокупность экономических и правовых отношений по поводу производства и распределения в денежной форме части вновь созданного продукта, необходимого для удовлетворения потребностей нетрудоспособных категорий населения общества. А пенсия это гарантированная ежемесячная денежная выплата для обеспечения граждан по достижении ими определенного законом возраста, а также в случае потери трудоспособности, потери кормильца и в иных случаях.

Пенсионное обеспечение граждан важная социальная функция государства. Но в условиях рыночной экономики применяются и другие финансовые инструменты для решения данной задачи. В России была предпринята попытка внедрить зарубежную модель пенсионного страхования населения, которая включает обязательное (государственное) пенсионное обеспечение и систему добровольного (государственного и негосударственного) страхования. Однако на сегодняшний момент эффект от преобразований не заметен. Кроме того, в перспективе солидное повышение пенсионного возраста для граждан, что вряд ли можно считать проявлением социальной защиты населения.

Поэтому существует объективная потребность в систематизации проблем и совершенствовании финансового механизма пенсионного страхования в России.

Пенсионное обеспечение в России в значительной степени зависит от системы обязательного государственного страхования. Причем данная система проявляла себя по-разному. Ее главная суть все работодатели и индивидуальные предприниматели, использующие наемный труд, обязаны осуществлять обязательные пенсионные отчисления в Пенсионный фонд России. При этом плательщики классифицировались по различным категориям (в том числе по сфере деятельности). Для отдельных категорий предусматривались пониженные тарифы (в настоящее время они тоже существуют). Кроме того, в разные годы тарифы обязательных пенсионных взносов варьировали в зависимости от возраста страхуемых работников предприятия. Индивидуальные предприниматели платили ежегодный фиксированный пенсионный взнос, который постоянно увеличивался.

В таблице 1 отражена основная динамика базового тарифа пенсионных отчислений для предприятий в период с 2000 по 2018 гг. [10].

Таблица 1 – Базовый тариф отчислений в ПФР для предприятий

Так, в 2000-2001 гг. использовался максимальный базовый тариф. Затем он был снижен в 2 раза (государство рассчитывало, что работодатели выйдут из теневой экономики). При этом с 2002 г. пенсионная система России подвергалась многоэтапному реформированию. В частности, пенсия стала складываться из двух частей: страховой и накопительной. Правда, фактически накопительная часть была предусмотрена для более молодых застрахованных работников.

Начиная с 1 января 2015 г. в России стали формироваться страховые и накопительные части пенсии, в дальнейшем они были преобразованы в отдельные виды пенсий: страховую и накопительную. Накопительная пенсия представляет собой средства, которые аккумулируются на личном пенсионном счете страхуемого лица и не используются на текущие пенсионные выплаты.

С 1 января 2010 г. (после отмены ЕСН) базовый тариф обязательных пенсионных взносов снова начал расти, в конечном счете, достигнув уровня 22 %. При этом ежегодно устанавливалась величина предельной суммы годового дохода на одного сотрудника, рассчитанная нарастающим итогом, сверх которой взимались дополнительные проценты (до 2012 г. применялся целый диапазон предельных сумм с использованием регрессивной шкалы). С 2012 г. используется одна предельная сумма, свыше которой действует тариф 10 % (вместо 22 %). На рисунке 1 отражена динамика данной величины.

Рисунок 1 Динамика изменения предельной суммы для использования базового тарифа по обязательным пенсионным взносам в России

Представленные тенденции негативно сказывались на финансах хозяйствующих субъектов. Их социальных расходы в части пенсионного обеспечения сотрудников начали заметно увеличиваться после отмены ЕСН. В учете работодателей-предприятий такие социальные расходы отражаются следующим образом: Дебет счетов 20, 23, 25, 26, 44. - Кредит счета 69 / «Расчеты по пенсионному обеспечению» [2].

То есть они включаются в расходы тех видов деятельности, в которых задействованы работники [1]. Причем для учета расчетов по взносам на страховую и накопительную пенсии использовались дополнительные субсчета второго порядка [4].

Сейчас установлен мораторий на создание накопительной пенсии, поэтому суммы взносов работодателей по обязательному пенсионному страхованию в полном объеме отправляются на финансирование исключительно страховой пенсии. До 31.12.2015 г. работающим гражданам нужно было определиться с вариантом пенсионного обеспечения: либо свои страховые взносы перечислять на формирование лишь страховой пенсии, либо при поступлении новых страховых взносов направлять их на страховую и накопительную пенсии, но только в том случае если государство снимет мораторий на формирование накопительной пенсии.

Страховые взносы граждан, не успевших подать заявление в ПФР и никак не отреагировавших на грядущие изменения в формировании пенсий, пойдут исключительно на страховую пенсию, а пенсионные накопления, образованные до 2015 г. преобразуются в накопительную пенсию гражданина.

Наряду с этим, с 2009 г. начала действовать система добровольных взносов, суть которой заключается в том, что любой гражданин имеет право вносить дополнительные денежные средства на накопительную часть своей пенсии. При этом существует ограничение в виде минимального размера взноса (2 тыс. руб.) в год по программе государственного софинансирования. Если гражданин вносит дополнительно от 2 тыс. руб. до 12 тыс. руб. в год, то государство удваивает эту сумму, но не более чем на 12 тыс. руб. в год. Однако с 01.01.2015 стать участником данной программы уже нельзя.

Кроме того, параллельно с обязательным пенсионным обеспечением в России создавалась система добровольного негосударственного страхования. В настоящее время в Реестре негосударственных пенсионных фондов, которые являются участниками системы гарантирования прав застрахованных граждан, находится 38 компаний. Среди них: НПФ «Сбербанка», НПФ «АВТОВАЗ», НПФ «Лукойл-Гарант», НПФ «Согласие», НПФ «Социальное развитие» и др. При этом исключено из указанного Реестра 9 негосударственных пенсионных фондов (НПФ «Регионфонд», НПФ «Уралсиб», НПФ «Наше будущее» и др.) [9].

Система гарантирования прав застрахованных лиц начала действовать в России с 01.01.2015, согласно Федеральному закону от 28.12.2013 № 422-ФЗ. Данная система была сформирована для обеспечения прав и законных интересов застрахованных лиц и определения ответственности абсолютно всех участников российского рынка обязательного пенсионного страхования за сохранность средств пенсионных накоплений (по аналогии с системой страхования банковских вкладов физических лиц).

Однако пенсионные преобразования не дали желаемого эффекта. К числу неудач в данной сфере можно отнести следующие негативные аспекты:

недостаточная собираемость обязательных пенсионных взносов (отечественный бизнес продолжает использовать незаконные зарплатные схемы с целью полного ухода от обязательного пенсионного обеспечения или существенного его снижения [7]);

система накопительной трудовой пенсии фактически не привлекла граждан (население было малоактивно в части перевода накопительной пенсии в негосударственные управляющие компании);

не преодолена проблема, касающаяся досрочного выхода на пенсию, вместо этого наоборот, намечается увеличение пенсионного возраста (в конечном итоге на 8 лет для женщин и на 5 лет для мужчин);

не решена проблема стабильного и достойного роста размера пенсий для нынешних пенсионеров;

сегмент негосударственного пенсионного страхования неоправданно занимает незначительную долю на рынке финансовых услуг.

Следовательно, отечественный финансовый механизм и обязательного, и добровольного пенсионного обеспечения требует неотлагательного совершенствования.

Для решения обозначенных проблем действующая пенсионная система РФ могла бы быть преобразована в соответствии с концепцией, представленной ниже.

Она включает в себя два блока мероприятий:

в рамках государственного управления (для системы обязательного пенсионного страхования и для сектора негосударственного пенсионного обеспечения);

в рамках корпоративного менеджмента (в целях стимулирования дополнительных страховых пенсионных отчислений).

Центральное место среди рекомендованных мероприятий занимают государственные меры. Так, с целью повышения собираемости обязательных пенсионных взносов ПФР и ФНС должны проводить совместные выездные проверки сверх того количества, которое осуществляется в соответствии с Концепцией планирования выездных налоговых проверок. Особое внимание следует обращать на индивидуальных предпринимателей, так как именно они чаще всего применяют неофициальные трудовые отношения («черные заработные платы») [3].

Точный размер теневой экономики России неизвестен. Но по оценкам Ассоциации дипломированных сертифицированных бухгалтеров (АССА), в 2017 г. отечественный нелегальный бизнес составлял 3,6 трлн. руб. (39 % от величины ВВП) [11].

Кроме ужесточения борьбы с неплательщиками обязательных пенсионных взносов государство не должно забывать и о своем прямом назначении. В частности, его социальная функция должна реализовываться в полной мере. С нашей точки зрения, важно предусмотреть в системе обязательного пенсионного страхования нормы, заложенные в финансовом механизме негосударственного пенсионного обеспечения возможность гарантированной выплаты пенсий в случае смерти застрахованного лица.

Подобная система будет стимулировать ПРФ к социальной ответственности перед населением и потребует жесткого контроля целевого характера использования обязательных пенсионных отчислений. Кроме того, целесообразно подключить к данному процессу социальный аудит [5].

Параллельно государство должно стимулировать развитие системы негосударственного пенсионного обеспечения, которая в состоянии обеспечить реальную прибавку к трудовой пенсии граждан. Население зачастую не обладает финансовой грамотностью и просто не знает о гарантиях и преимуществах данной системы, а сами негосударственные пенсионные фонды не могут использовать для привлечения страхователей дополнительные бонусы, прогнозируемую доходность и прочие маркетинговые инструменты, которыми могут пользоваться, например, банки. Эти ограничения нужно снимать.

На уровне предприятий необходимо кардинально менять систему управления персоналом - акцентировать внимание на социальные инвестиции (уже давно доказано, что именно они обеспечивают наибольший положительный тренд для развития бизнеса). Но при этом, конечно, целесообразно использовать действующие льготы с целью минимизации обязательных страховых взносов (не в ПФР, а в другие внебюджетные фонды) [6].

Кроме того, нужно активно применять налоговую оптимизацию в части расчетов по оплате труда и социальному обеспечению. Предприятиям, применяющим общую систему налогообложения, следует закрепить в учетной политике в целях налогообложения метод резервирования при начислении отпускных сотрудникам. Это позволит ежемесячно уменьшать налогооблагаемую прибыль компании. Причем в резерв необходимо включать не только сумму отпускных, но и обязательных страховых взносов по ним [8]. Высвобожденные средства можно опять-таки же использовать для социального стимулирования сотрудников (путем их вложения в негосударственные пенсионные фонды).

Таким образом, только совместные действия (со стороны, как государства, так и работодателей) помогут усовершенствовать финансовый механизм пенсионного обеспечения в России.

Список использованных источников

1. Дворецкая Ю. А., Ковалева Н. Н., Мельгуй А. Э. Расчеты с персоналом по оплате труда: современные подходы и тенденции // Вестник Брянского государственного университета. 2015. №2. С. 331-335.

2. Ермакова Л.В., Дворецкая Ю.А., Ковалева H.H. Модель оптимизации финансово-учетной системы предприятия // Экономика. Социология. Право. 2017. № 2 (6). С. 29-35.

3. Ермакова Л.В., Дедова О.В., Мельгуй А.Э. Необходимость судебно-бухгалтерской экспертизы в современных условиях модернизации экономики России // Наука Красноярья. 2016. № 3-3 (26). С. 36-44.

4. Мельгуй А.Э., Ермакова Л.В., Дедова О.В. Порядок учета и начисления заработной платы рабочим производственных предприятий // Экономика труда. 2016. Т. 3. № 3. С. 279-290.

5. Ковалева H.H., Дворецкая Ю.А. Социальный аудит в призме социальной ответственности организаций // Вестник Брянского государственного университета. 2014. № 3. С. 278-283.

6. Кузнецова О.Н. Направления минимизации взносов во внебюджетные фонды для предприятий сферы сервисаи туризма// Сервис в России и за рубежом. 2011. №3 (22). С. 47-53.

7. Кузнецова О.Н. Минимизация налогов и обязательных страховых взносов для субъектов малого бизнеса // Вестник Брянского государственного университета. 2011. № 3. С. 283-285.

8. Кузнецова О.Н. Новая модель учета вознаграждений работникам предприятия // В мире научных открытий. 2013. № 4.1 (40). С. 260-270.

9. Реестр фондов-участников // Официальный сайт ПФР [Электронный ресурс]. URL: https://www.asv.org.ru/pension/list_npf/ (дата обращения: 30.06.2018).

10. Современные налоговые парадигмы российской экономики. Ковалева H.H., Дворецкая Ю.А., Мельгуй А.Э., Кузнецова О.Н., Катков Ю.Н., Дедова О.В., Ермакова Л.В. / Под научной редакцией H.H. Ковалевой. Брянск, 2017. 169 с.

11. Организационное и методологическое обеспечение бухгалтерского учета в системе экономической безопасности хозяйствующих субъектов. Хоружий Л.И., Катков Ю.Н., Глушак Н.В., Глушак О.В., Карзаева Н.Н., Мельгуй А.Э., Ермакова Л.В., Кузнецова О.Н., Дедова О.В., Ковалева Н.Н., Дворецкая Ю.А. Иркутск, 2017. 134 с.

Читайте также: